Tamaño y Participación del Mercado de Suministros Hospitalarios de España

Análisis del Mercado de Suministros Hospitalarios de España por Mordor Intelligence

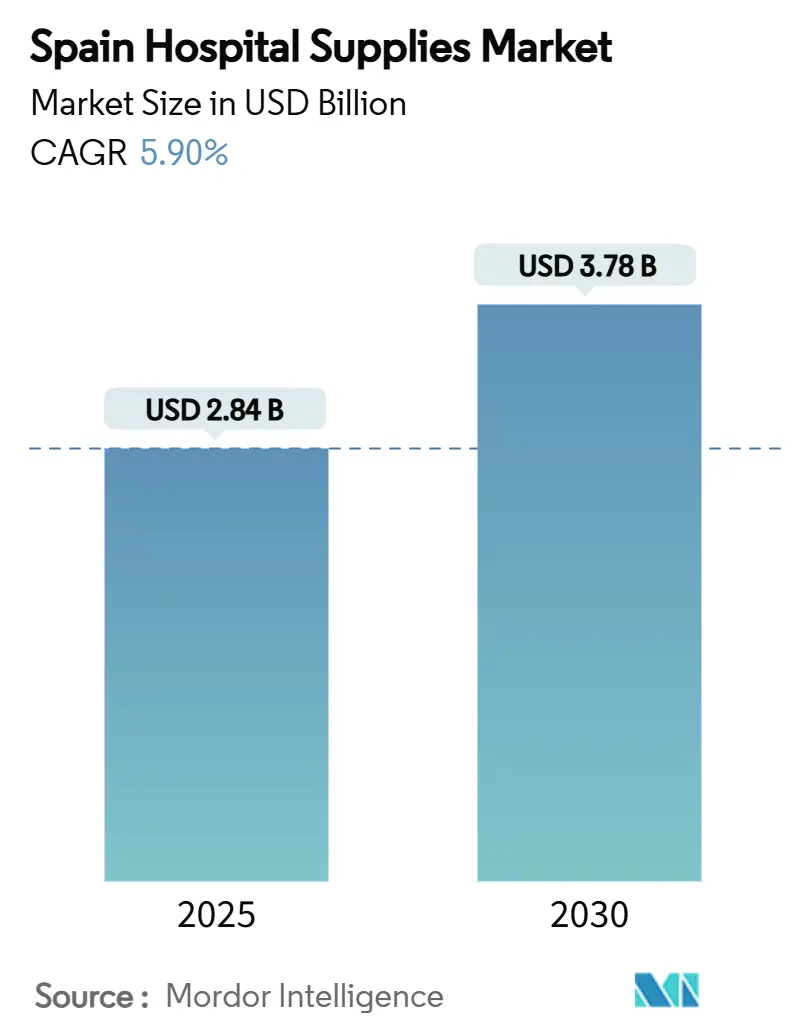

El tamaño del mercado de suministros hospitalarios de España alcanzó los 2.840 millones USD en 2025 y se prevé que ascienda a 3.780 millones USD en 2030, traduciéndose en una TCAC del 5,90% durante el período. La sólida base del sector público de España, junto con las inversiones específicas del Mecanismo de Recuperación y Resiliencia, respalda esta trayectoria consistente incluso mientras otros sistemas sanitarios europeos muestran mayor volatilidad. El aumento de la esperanza de vida, un segmento de población en expansión pronunciada de 90 años y más, y estándares más estrictos de prevención de infecciones refuerzan los ciclos de renovación de equipos, mientras que los mandatos de adquisición digital aceleran el cumplimiento de pedidos. Las multinacionales globales y especialistas nacionales compiten en valor, soporte de cumplimiento y logística rápida, creando un campo competitivo equilibrado pero dinámico. La armonización continua de la UE a través del Reglamento de Dispositivos Médicos (MDR) y el Espacio Europeo de Datos de Salud está impulsando tanto beneficios de estandarización como costos adicionales de cumplimiento.

Principales Conclusiones del Informe

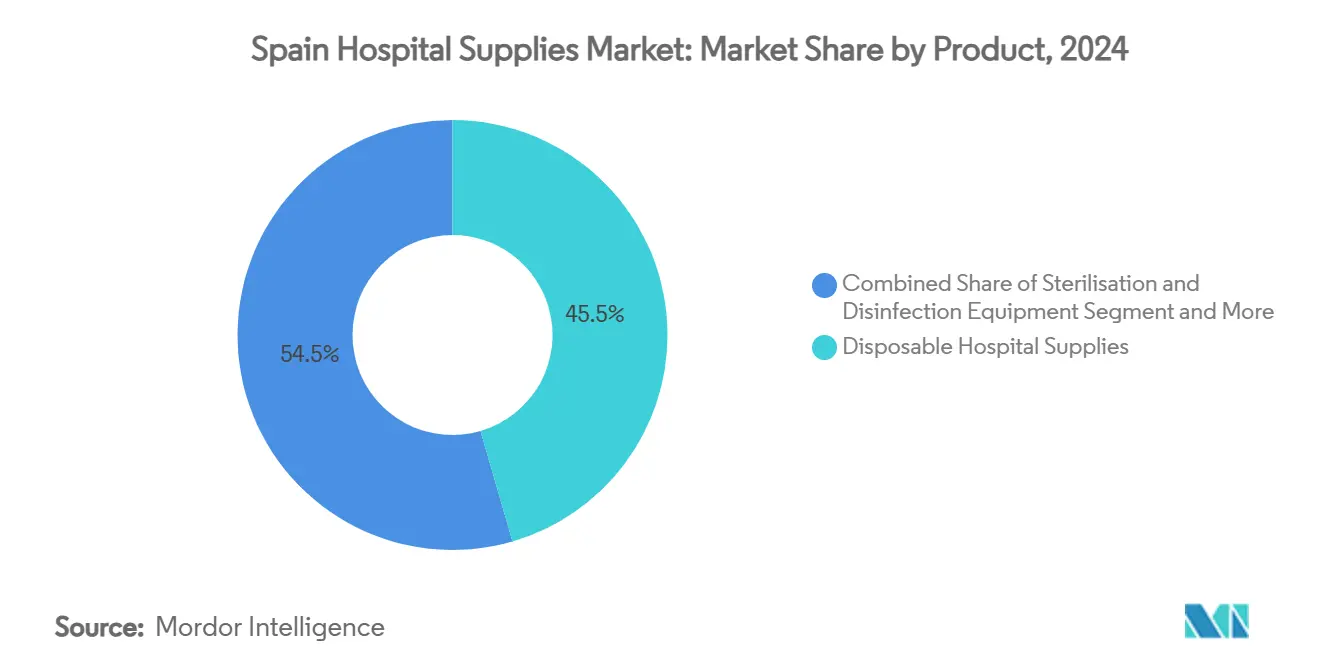

- Por producto, los suministros hospitalarios desechables mantuvieron el 45,51% de la participación del mercado de suministros hospitalarios de España en 2024; se proyecta que los equipos de esterilización y desinfección registren la TCAC más rápida del 7,65% hasta 2030.

- Por centro de usuario final, los hospitales públicos comandaron el 62,53% del tamaño del mercado de suministros hospitalarios de España en 2024, mientras que los hospitales privados se están expandiendo más rápidamente con una TCAC del 6,85% hasta 2030.

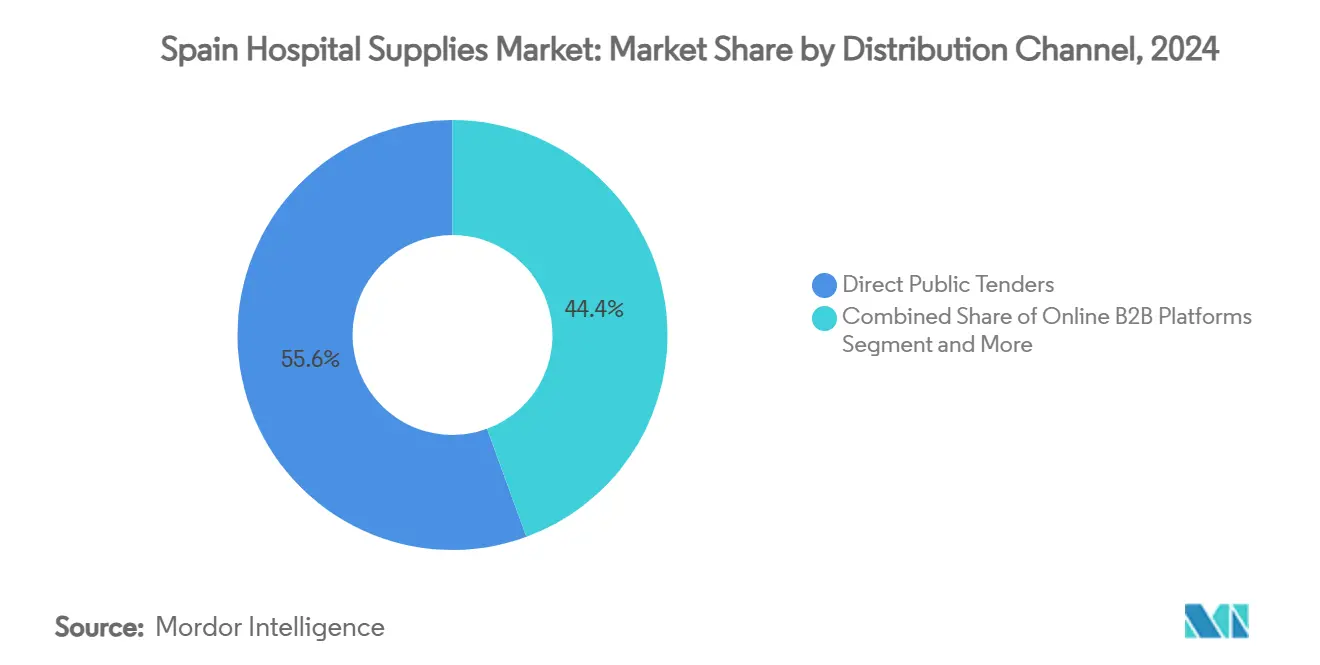

- Por canal de distribución, las licitaciones públicas directas retuvieron el 55,62% de participación en 2024; se espera que las plataformas B2B en línea crezcan a una TCAC del 9,85% respaldadas por la legislación de facturación electrónica obligatoria.

Tendencias e Información del Mercado de Suministros Hospitalarios de España

Análisis del Impacto de los Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente incidencia de enfermedades infecciosas y crónicas | +1.2% | Nacional, centros urbanos | Mediano plazo (2-4 años) |

| Creciente conciencia de infecciones adquiridas en hospitales | +0.8% | Nacional, instalaciones de cuidados agudos | Corto plazo (≤ 2 años) |

| Población española que envejece rápidamente | +1.5% | Nacional, peso rural | Largo plazo (≥ 4 años) |

| Adquisición pública digitalizada acelerando el cumplimiento | +0.6% | Nacional, gobiernos regionales | Mediano plazo (2-4 años) |

| Fondos RRF de la UE modernizando infraestructura hospitalaria | +0.9% | Nacional, áreas desatendidas | Corto plazo (≤ 2 años) |

| Expansiones de capacidad nacional de plásticos de un solo uso | +0.4% | Cataluña y Valencia | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Incidencia de Enfermedades Infecciosas y Crónicas

Los datos de vigilancia muestran que el 7,1% de los pacientes hospitalarios de la UE experimentan infecciones asociadas a la atención sanitaria, con afecciones respiratorias en primera línea[1]Centro Europeo para la Prevención y Control de Enfermedades, "Infecciones Asociadas a la Atención Sanitaria," ecdc.europa.eu. El sistema de salud universal de España garantiza el tratamiento para esos casos, traduciéndose en adquisiciones masivas predecibles de kits de diagnóstico, consumibles estériles y dispositivos de soporte respiratorio. La Ley de Atención Sanitaria Universal de 2024 extendió la cobertura a residentes temporales y solicitantes de asilo, ampliando el grupo de beneficiarios. A medida que los hospitales integran vías de atención crónica y control de infecciones, los proveedores se benefician de licitaciones agrupadas que combinan desechables con unidades de esterilización automatizada, mientras que los dispositivos habilitados con analíticas respaldan la gestión longitudinal de enfermedades en entornos de pacientes hospitalizados y ambulatorios.

Creciente Conciencia de Infecciones Adquiridas en Hospitales

Se estima que 3,5 millones de casos de IAH y más de 90.000 muertes relacionadas ocurren anualmente en toda la UE, hasta la mitad de las cuales son prevenibles mediante prácticas más sólidas de control de infecciones. Los hospitales españoles responden favoreciendo dispositivos de un solo uso con marca CE y sistemas de esterilización trazables que cumplen con las reglas de vigilancia post-comercialización del MDR. Las especificaciones de licitación referencian cada vez más superficies antimicrobianas y soluciones de transferencia de medicamentos en sistema cerrado, recompensando a proveedores que certifican fabricación en salas limpias conforme a ISO. A medida que los equipos de adquisición cuantifican el costo de contención de brotes versus las primas de productos por adelantado, las carteras de control de infecciones ganan peso estratégico.

Población Española que Envejece Rápidamente

Los ciudadanos de más de 90 años alcanzaron 608.321 en 2023, un salto del 58,29% en una década. El envejecimiento impulsa una demanda constante de apósitos para manejo de heridas, ayudas de movilidad y dispositivos implantables. El Banco Central Europeo proyecta que los costos fiscales relacionados con el envejecimiento en España aumenten en 7 puntos porcentuales del PIB para 2070, el más alto en la zona euro. Los hospitales deben por tanto reequipar las salas para cuidados geriátricos, instalar camas de altura baja y adoptar monitoreo remoto para reducir readmisiones, creando ciclos de reemplazo de equipos de múltiples años que favorecen a proveedores con sistemas modulares listos para actualización.

Adquisición Pública Digitalizada Acelerando el Cumplimiento

El hub de facturación electrónica FACe de España ahora procesa más de 12 millones de facturas por año, mientras que la Ley 18/2022 obliga a empresas con ingresos superiores a 8 millones EUR a emitir facturas electrónicas dentro de un año de aprobación regulatoria. La Plataforma de Contratación del Sector Público proporciona avisos de licitación en tiempo real, reduciendo los tiempos de entrega de cotización. Esta digitalización acelera la reposición de desechables de uso frecuente, alienta a empresas más pequeñas a licitar a nivel nacional, y respalda el pronóstico de TCAC del 9,85% para plataformas B2B en línea.

Análisis del Impacto de las Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Marco regulatorio estricto | -0,7% | Nacional, cumplimiento UE | Largo plazo (≥ 4 años) |

| Cambio hacia servicios de atención domiciliaria | -0,5% | Centros urbanos | Mediano plazo (2-4 años) |

| Volatilidad de costos de insumos impulsada por impuesto europeo sobre plásticos | -0,3% | Nacional, artículos de embalaje | Corto plazo (≤ 2 años) |

| Ciclos de adquisición presupuestaria regional fragmentada | -0,4% | 17 comunidades autónomas | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Marco Regulatorio Estricto

El MDR requiere que los dispositivos heredados se alineen con estándares actualizados de gestión de calidad para mayo de 2024, mientras que los períodos de gracia transicionales no van más allá de diciembre de 2028. La AEMPS de España obliga además al registro en el país de todos los dispositivos médicos y exige notificaciones de interrupción de suministro bajo el Reglamento (UE) 2024/1860. Los fabricantes más pequeños enfrentan altos costos de cumplimiento para clasificación basada en riesgo, etiquetado de identificación única de dispositivos e informes periódicos de actualización de seguridad. En consecuencia, los distribuidores consolidan sus carteras en torno a productos aprobados por MDR, potencialmente estrechando la elección de marcas y alargando los plazos de entrada al mercado para PYMES innovadoras.

Cambio Hacia Servicios de Atención Domiciliaria

Los formuladores de políticas y pacientes favorecen cada vez más el manejo de enfermedades crónicas basado en el hogar para aliviar la escasez de camas hospitalarias. El estudio InCARE muestra que el modelo de atención a largo plazo de España enfatiza la autonomía personal, con cuidadores familiares jugando un papel crítico[2]Proyecto InCARE, "Sistema de Atención a Largo Plazo en España," incare.euro.centre.org. Los fondos destinados a telesalud y pilotos de monitoreo remoto reducen ciertos volúmenes de procedimientos dentro de hospitales, amortiguando la demanda de consumibles seleccionados para pacientes hospitalizados. Los proveedores que buscan compensar esta tendencia adaptan kits para infusión domiciliaria, cuidado de heridas y diagnósticos portátiles.

Análisis de Segmentos

Por Producto: Los Desechables Impulsan las Prioridades de Control de Infecciones

Los suministros hospitalarios desechables representaron el 45,51% de la participación del mercado de suministros hospitalarios de España en 2024, reflejando el énfasis persistente en protocolos de seguridad de un solo uso. Los equipos de esterilización y desinfección, registrando una TCAC del 7,65% hasta 2030, se benefician del aumento de la conciencia sobre IAH y las reglas de trazabilidad del MDR. Se proyecta que el tamaño del mercado de suministros hospitalarios de España para sistemas de esterilización se expanda constantemente a medida que los hospitales actualicen a unidades de baja temperatura y peróxido de hidrógeno que protegen dispositivos sensibles al calor.

Los equipos de quirófano e instrumentos de diagnóstico continúan recibiendo asignaciones presupuestarias vinculadas a subvenciones del Plan de Recuperación, mientras que las especificaciones de jeringas y agujas evolucionan siguiendo alertas de seguridad oftalmológica sobre gotas de aceite de silicona. Los proveedores de microjeringas con marca CE con volumen residual cero capturan pedidos nicho pero de alto valor.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Centro de Usuario Final: Los Hospitales Públicos Anclan la Demanda

Las instalaciones públicas representaron el 62,53% del tamaño del mercado de suministros hospitalarios de España en 2024, reflejando el alcance nacional del Sistema Nacional de Salud financiado por impuestos. Los marcos de adquisición estipulan licitaciones abiertas y competitivas con contratos de suministro de múltiples años, proporcionando estabilidad de volumen pero menor margen.

Los hospitales privados, aunque más pequeños, se prevé que crezcan 6,85% anualmente mientras los inversores apuntan a atención especializada y turismo médico. Las clínicas privadas de alta tecnología favorecen dispositivos premium de imágenes, cirugía robótica y pruebas en punto de atención para diferenciar servicios, expandiendo grupos de ingresos direccionables para proveedores de alta capacidad.

Por Canal de Distribución: La Transformación Digital se Acelera

Las licitaciones públicas directas controlaron el 55,62% de las compras de 2024, respaldadas por el uso obligatorio de los portales FACe y PLACE para enrutamiento de facturas y publicación de contratos. No obstante, el mercado de suministros hospitalarios de España está pivotando rápidamente hacia catálogos electrónicos, y las plataformas B2B en línea registrarán una TCAC del 9,85% hasta 2030 a medida que la aplicación de facturación electrónica se extienda a empresas por debajo del umbral de 8 millones EUR.

Las organizaciones de compras grupales agrupan la demanda para clínicas más pequeñas, mientras que las farmacias minoristas y comunitarias llenan brechas urgentes para atención ambulatoria. Las multinacionales integran cada vez más sistemas ERP con portales públicos para automatizar confirmación de pedidos y seguimiento de envíos, reduciendo los tiempos promedio de entrega de días a horas.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

España es el cuarto mayor gastador público en sanidad de la UE, comprometiendo 99.000 millones USD de fondos públicos en 2025-7,4% del PIB-y otros 35.000 millones USD de fuentes privadas. Madrid, Cataluña y Valencia albergan las redes hospitalarias más densas y la mayoría de centros de referencia de alta complejidad. Los centros urbanos capturan despliegues tempranos de torres de endoscopia habilitadas por IA, esterilización de circuito cerrado y compuestos automatizados de medicamentos, elevando el gasto por cama por encima del promedio nacional.

Las regiones rurales enfrentan escasez de médicos y cadenas logísticas más largas, impulsando un cambio hacia diagnósticos móviles y unidades de tratamiento modulares. Las subvenciones del Plan de Recuperación apuntan a estas áreas desatendidas con camiones de radiología digital, sistemas de carpas de presión negativa y plataformas de tele-UCI, expandiendo el mercado de suministros hospitalarios de España mientras alivian la congestión urbana.

Los clústeres manufactureros a lo largo del corredor mediterráneo mejoran la seguridad de suministro. Instalaciones como la planta de Essity en Tarragona y el sitio QIAstat-Dx de QIAGEN en Barcelona acortan los tiempos de entrega para consumibles críticos y diagnósticos. La infraestructura portuaria en Valencia y Barcelona facilita las importaciones de materias primas y exportaciones de productos terminados, posicionando a España como un potencial centro de distribución para el sur de Europa y norte de África.

Panorama Competitivo

La industria de suministros hospitalarios de España está moderadamente fragmentada. Los grupos globales-Solventum, B. Braun, Medtronic-aprovechan carteras amplias y sistemas de calidad conformes al MDR, asegurando acuerdos marco con ministerios de salud regionales. Los campeones nacionales Grifols, Werfen y ROVI explotan relaciones profundas con clínicos y respuesta de servicio rápida; Grifols registró ingresos de 7.212 millones EUR en 2024 y continúa expandiendo la capacidad de producción de inmunoglobulina[3]Europa Press, "Resultados Financieros de Grifols 2024," europapress.es.

Las estrategias recientes se centran en la visibilidad digital de la cadena de suministro y programas de sostenibilidad internos. El fondo de capital riesgo de 20 millones EUR de Werfen apunta a start-ups en diagnóstico rápido de sepsis, reforzando su franquicia de cuidados críticos. Essity despliega tableros OEE en tiempo real en sus plantas españolas para reducir tiempo de inactividad y residuos plásticos. Los competidores también están adaptando líneas de productos para entornos de atención domiciliaria-unidades de succión portátiles, bombas de infusión portátiles-para contrarrestar los cambios de volumen lejos de las salas de pacientes hospitalizados.

Las fusiones y adquisiciones transfronterizas siguen activas mientras aumentan los gastos de cumplimiento del MDR: el interés de capital privado en fabricantes españoles de tamaño mediano está creciendo, ejemplificado por la especulación continua sobre una posible oferta de Brookfield para Grifols. Los adquirientes más grandes obtienen carteras inmediatas de marca CE y credenciales establecidas de licitación electrónica, mientras que los vendedores obtienen el capital para financiar I+D de próxima generación.

Líderes de la Industria de Suministros Hospitalarios de España

-

Cardinal Health Inc.

-

Medtronic plc

-

B. Braun SE

-

GE HealthCare Technologies Inc.

-

Solventum Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Noviembre 2024: Essity abrió una línea de producción de 24 millones EUR en Tarragona capaz de 150 millones de unidades de incontinencia anualmente.

- Noviembre 2024: QIAGEN estableció un nuevo sitio en Barcelona dedicado a operaciones QIAstat-Dx, reforzando las capacidades de diagnóstico españolas.

Alcance del Informe del Mercado de Suministros Hospitalarios de España

Según el alcance del informe, los suministros hospitalarios incluyen todo producto de utilidad médica que sirve tanto al paciente como al profesional médico con infraestructura hospitalaria y mejora la red y transporte entre hospitales. Estos incluyen equipos hospitalarios, ayuda al paciente, equipo de movilidad, y suministros hospitalarios desechables de esterilización. El Mercado de Suministros Hospitalarios de España está Segmentado por Producto (Dispositivos de Examen de Pacientes, Equipos de Quirófano, Ayudas de Movilidad y Equipos de Transporte, Equipos de Esterilización y Desinfección, Suministros Hospitalarios Desechables, Jeringas y Agujas, y Otros Productos). El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Dispositivos de Examen de Pacientes |

| Equipos de Quirófano |

| Ayudas de Movilidad y Equipos de Transporte |

| Equipos de Esterilización y Desinfección |

| Suministros Hospitalarios Desechables |

| Jeringas y Agujas |

| Otros Productos |

| Hospitales Públicos |

| Hospitales Privados |

| Clínicas Especializadas |

| Centros de Diagnóstico e Imágenes |

| Licitaciones Públicas Directas |

| Organizaciones de Compras Grupales (GPOs) |

| Plataformas B2B en Línea |

| Farmacias Minoristas y Comunitarias |

| Por Producto | Dispositivos de Examen de Pacientes |

| Equipos de Quirófano | |

| Ayudas de Movilidad y Equipos de Transporte | |

| Equipos de Esterilización y Desinfección | |

| Suministros Hospitalarios Desechables | |

| Jeringas y Agujas | |

| Otros Productos | |

| Por Centro de Usuario Final | Hospitales Públicos |

| Hospitales Privados | |

| Clínicas Especializadas | |

| Centros de Diagnóstico e Imágenes | |

| Por Canal de Distribución | Licitaciones Públicas Directas |

| Organizaciones de Compras Grupales (GPOs) | |

| Plataformas B2B en Línea | |

| Farmacias Minoristas y Comunitarias |

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual de los suministros hospitalarios de España y qué tan rápido está creciendo?

El gasto alcanzó los 2.840 millones USD en 2025 y se proyecta que avance a 3.780 millones USD en 2030 con una TCAC del 5,90%.

¿Qué segmento de producto genera más ingresos en suministros hospitalarios de España?

Los suministros hospitalarios desechables lideran con una participación del 45,51%, impulsados por protocolos estrictos de control de infecciones en instalaciones públicas y privadas.

¿Qué tan grande es el papel de los hospitales públicos de España en las compras generales?

Las instalaciones públicas representan el 62,53% de las adquisiciones nacionales, asegurando volúmenes de licitación constantes a través del Sistema Nacional de Salud financiado por impuestos.

¿Por qué las plataformas B2B en línea se están expandiendo tan rápidamente en suministros hospitalarios de España?

La facturación electrónica obligatoria y los portales centralizados como FACe simplifican las licitaciones y pagos, respaldando una TCAC del 9,85% para canales digitales hasta 2030.

¿Qué impacto tiene el impuesto europeo sobre plásticos en los suministros hospitalarios de España?

El gravamen de 0,45 EUR/kg aumenta los costos de embalaje, pero las exenciones para dispositivos médicos suavizan el impacto para artículos de un solo uso mientras impulsan cambios hacia el ecodiseño.

¿Qué inversiones regionales están dando forma a la capacidad de suministro futuro?

Proyectos como la línea de 24 millones EUR de Essity en Tarragona y el nuevo sitio de diagnósticos de QIAGEN en Barcelona impulsan la producción nacional y acortan los tiempos de entrega.

Última actualización de la página el: