Tamaño del mercado de servicios de alimentación en España

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 0.19 Billones de dólares | |

| Tamaño del Mercado (2029) | 0.34 Billones de dólares | |

| Mayor participación por tipo de servicio de alimentos | Cafés y bares | |

| CAGR (2024 - 2029) | 12.96 % | |

| De mayor crecimiento por tipo de servicio de alimentos | Cocina en la nube | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de restauración en España

El tamaño del mercado español de servicios de alimentos se estima en 145,58 mil millones de dólares en 2024, y se espera que alcance los 267,70 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 12,96% durante el período previsto (2024-2029).

El creciente número de turistas, especialmente del continente asiático, está impulsando las últimas novedades como las innovaciones en los menús en España.

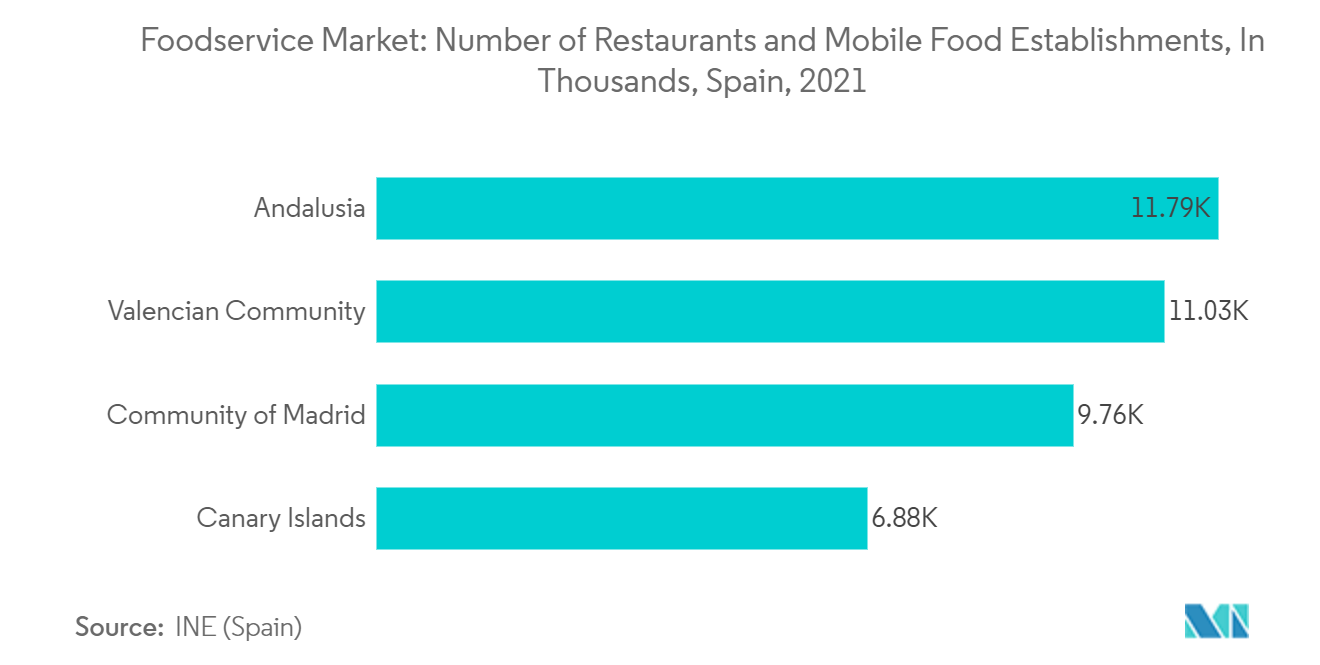

- El segmento de cafeterías y bares domina el mercado español de restauración. El segmento experimentó un crecimiento del 46,52% en ventas en 2022 respecto a 2020. Existe una mayor penetración de mercado de locales nocturnos, discotecas y bares con conciertos de música en vivo en España. La popularidad de los pubs también crece con el creciente número de turistas. En 2022 llegaron a España 30,2 millones de turistas internacionales. Por lo tanto, los operadores se están enfocando más en ofrecer una gama diversa de aperitivos y alcohol importado e invirtiendo más en desarrollar el ambiente.

- En el segmento de restaurantes de servicio completo, los restaurantes asiáticos dominan el mercado, debido al creciente número de turistas asiáticos, principalmente de Filipinas, Corea del Sur y Japón. Por ejemplo, en 2022, visitaron España 1,49 millones de turistas de Japón y 431.628 turistas de Filipinas y Corea del Sur. Por lo tanto, los operadores a gran escala ofrecen cocina panasiática en restaurantes de alta cocina para alentar tanto a los locales como a los turistas.

- El segmento del mercado de restaurantes de servicio rápido estuvo dominado por la cocina a base de carne, que representó una cuota de mercado estimada del 24,84% en 2022. España es el tercer país de Europa con mayor consumo de carne. Por ejemplo, en 2021, el consumo per cápita de productos cárnicos ascendió a 51 kg. Así, algunos QSR, como Telepizza, Burger King y McDonald's, ofrecen una gama de productos a base de carne. Se prevé que el mercado QSR crezca durante el período previsto y se prevé que registre una tasa compuesta anual del 12,10%.

- El segmento de cocinas en la nube experimentó un crecimiento significativo después de la pandemia, ya que los consumidores prefirieron hacer más pedidos de alimentos en línea, con un total de 214 en 2022. Debido a los bajos costos operativos, algunos operadores han optado por cocinas virtuales para ofrecer alimentos para llevar seleccionados.

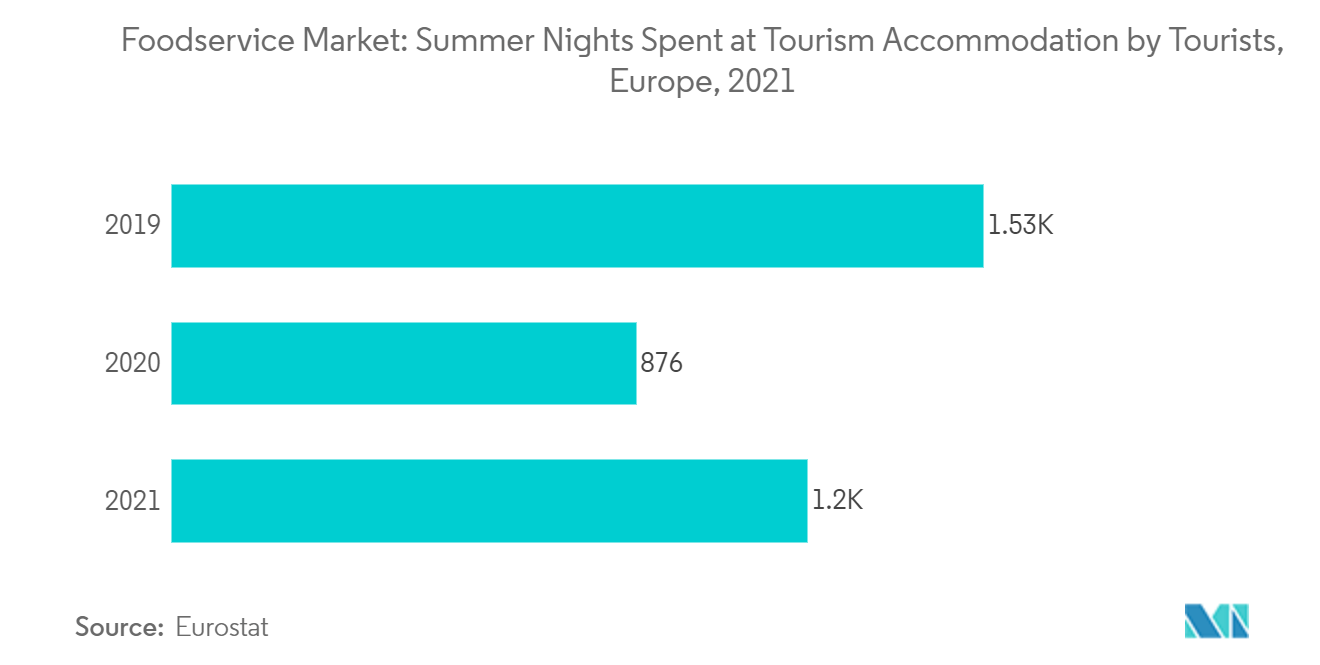

El aumento del turismo impulsa el mercado de servicios de alimentos

El turismo, los hogares más pequeños, un número creciente de mujeres en la fuerza laboral, el cambio en los patrones de consumo, un aumento en el número de restaurantes para cenar y la creciente preferencia de los consumidores por probar otras cocinas han llevado al crecimiento de la popularidad de los restaurantes de servicio completo. El turismo se ha convertido en una tendencia en estos días para el descanso y el tiempo en familia. Las personas visitan lugares en el mismo país o en diferentes países para viajes de placer. Por ejemplo, según los datos de 2021 del Banco de España, los turistas internacionales gastaron 29.200 millones de euros en España. A medida que crecen los ingresos disponibles, también se espera que crezcan las tendencias del servicio de alimentos, lo que presenta una gran oportunidad. Incluso en regiones de bajos crecimientos y altos ingresos, los actores del servicio de alimentos podrían adaptarse y aprovechar un entorno cada vez más fluido y competitivo. Por lo tanto, la demanda de buena comida en un entorno asequible, informal y social está creciendo a medida que los consumidores colocan el formato en segundo plano.

Mayor presencia de servicios en línea que brindan oportunidades de crecimiento

El mercado de servicios de alimentos en España se expandió significativamente en décadas anteriores. Los restaurantes independientes siguen dominando el mercado, representando más del 90% de las ventas de valor del servicio de alimentos del consumidor. Los nuevos hábitos de consumo, la penetración de las redes sociales en los estilos de vida de los consumidores y las nuevas tecnologías han dado a los jugadores acceso a una mayor base de clientes potenciales. Según los datos del Ministerio de Agricultura de 2021, alrededor del 33,6% de las personas almuerzan, y el 16,1% de las personas cenan fuera de sus casas en España. Las aplicaciones de entrega de alimentos en línea están impulsando el mercado de servicios de alimentos debido a su conveniencia y servicios de entrega rápida. Pizza Hut, Golvo, Telepizza, Uber Eats e IL Patio son algunos de los principales restaurantes que operan en el mercado de servicios de alimentos de España.

Descripción general de la industria de servicios alimentarios en España

El mercado español de Foodservice está fragmentado, ocupando las cinco primeras empresas el 1,06%. Los principales actores de este mercado son Alsea SAB de CV, AmRest Holdings SE, McDonald's Corporation, Restaurant Brands Iberia y Áreas SAU (ordenados alfabéticamente).

Líderes del mercado de restauración en España

Alsea SAB de CV

AmRest Holdings SE

McDonald's Corporation

Restaurant Brands Iberia

Áreas SAU

Other important companies include Comess Group, Compass Group PLC, Food Delivery Brands, Groupo Ibersol, Restalia Grupo De Eurorestauracion SL.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado de Foodservice en España

- Marzo de 2023 Telepiza lanza Megamediana, una pizza de tamaño medio, más grande y más económica que el resto del sector en el contexto de productos más pequeños y a precios más elevados. Con 33 centímetros, varios centímetros más grande que el resto de pizzas medianas del sector, y un precio de USD 8,20, es también la pizza con mejor relación tamaño/precio del mercado.

- Febrero 2023 Grupo Ibersol firma un acuerdo con Pret A Manger para expandirse a Portugal y España para crear una sólida red de restaurantes con presencia en los sectores de la restauración comercial y los viajes.

- Febrero 2023 La división de restauración de viajes del Grupo Ibersol se adjudica por parte de AENA el contrato de 10 nuevos puntos de venta en el aeropuerto Adolfo Suárez Madrid-Barajas. El contrato tendrá una duración de ocho años y se espera que facture más de 30 millones de euros. Además, la compañía se adjudicó el contrato de ocho restaurantes en el Aeropuerto Internacional César Manrique-Lanzarote e incorporó seis locales en la Zona Aérea de la T1 y dos locales en la Zona Tierra T1 y T2.

Informe del mercado de servicios de alimentación en España índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Número de puntos de venta

- 4.2 Valor promedio del pedido

- 4.3 Marco normativo

- 4.3.1 España

- 4.4 Análisis del menú

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Tipo de servicio de comida

- 5.1.1 Cafés y bares

- 5.1.1.1 Por cocina

- 5.1.1.1.1 Bares y pubs

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Barras de jugo/batido/postres

- 5.1.1.1.4 Tiendas especializadas en café y té

- 5.1.2 Cocina en la nube

- 5.1.3 Restaurantes de servicio completo

- 5.1.3.1 Por cocina

- 5.1.3.1.1 asiático

- 5.1.3.1.2 europeo

- 5.1.3.1.3 latinoamericano

- 5.1.3.1.4 Medio este

- 5.1.3.1.5 norteamericana

- 5.1.3.1.6 Otras cocinas FSR

- 5.1.4 Restaurantes de servicio rápido

- 5.1.4.1 Por cocina

- 5.1.4.1.1 Panaderías

- 5.1.4.1.2 Hamburguesa

- 5.1.4.1.3 Helado

- 5.1.4.1.4 Cocinas a base de carne

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Otras cocinas QSR

- 5.2 Salida

- 5.2.1 Puntos de venta encadenados

- 5.2.2 Puntos de venta independientes

- 5.3 Ubicación

- 5.3.1 Ocio

- 5.3.2 Alojamiento

- 5.3.3 Minorista

- 5.3.4 Ser único

- 5.3.5 Viajar

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Alsea SAB de CV

- 6.4.2 AmRest Holdings SE

- 6.4.3 Comess Group

- 6.4.4 Compass Group PLC

- 6.4.5 Food Delivery Brands

- 6.4.6 Groupo Ibersol

- 6.4.7 McDonald's Corporation

- 6.4.8 Restalia Grupo De Eurorestauracion SL

- 6.4.9 Restaurant Brands Iberia

- 6.4.10 Áreas SAU

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SERVICIOS DE ALIMENTACIÓN

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de servicios alimentarios en España

Cafés y bares, cocina en la nube, restaurantes de servicio completo y restaurantes de servicio rápido están cubiertos como segmentos por tipo de servicio de comida. Los Outlets encadenados y los Outlets independientes están cubiertos como segmentos por Outlet. Ocio, Alojamiento, Comercio minorista, Independiente y Viajes están cubiertos como segmentos por Ubicación.

- El segmento de cafeterías y bares domina el mercado español de restauración. El segmento experimentó un crecimiento del 46,52% en ventas en 2022 respecto a 2020. Existe una mayor penetración de mercado de locales nocturnos, discotecas y bares con conciertos de música en vivo en España. La popularidad de los pubs también crece con el creciente número de turistas. En 2022 llegaron a España 30,2 millones de turistas internacionales. Por lo tanto, los operadores se están enfocando más en ofrecer una gama diversa de aperitivos y alcohol importado e invirtiendo más en desarrollar el ambiente.

- En el segmento de restaurantes de servicio completo, los restaurantes asiáticos dominan el mercado, debido al creciente número de turistas asiáticos, principalmente de Filipinas, Corea del Sur y Japón. Por ejemplo, en 2022, visitaron España 1,49 millones de turistas de Japón y 431.628 turistas de Filipinas y Corea del Sur. Por lo tanto, los operadores a gran escala ofrecen cocina panasiática en restaurantes de alta cocina para alentar tanto a los locales como a los turistas.

- El segmento del mercado de restaurantes de servicio rápido estuvo dominado por la cocina a base de carne, que representó una cuota de mercado estimada del 24,84% en 2022. España es el tercer país de Europa con mayor consumo de carne. Por ejemplo, en 2021, el consumo per cápita de productos cárnicos ascendió a 51 kg. Así, algunos QSR, como Telepizza, Burger King y McDonald's, ofrecen una gama de productos a base de carne. Se prevé que el mercado QSR crezca durante el período previsto y se prevé que registre una tasa compuesta anual del 12,10%.

- El segmento de cocinas en la nube experimentó un crecimiento significativo después de la pandemia, ya que los consumidores prefirieron hacer más pedidos de alimentos en línea, con un total de 214 en 2022. Debido a los bajos costos operativos, algunos operadores han optado por cocinas virtuales para ofrecer alimentos para llevar seleccionados.

| Cafés y bares | Por cocina | Bares y pubs |

| Cafés | ||

| Barras de jugo/batido/postres | ||

| Tiendas especializadas en café y té | ||

| Cocina en la nube | ||

| Restaurantes de servicio completo | Por cocina | asiático |

| europeo | ||

| latinoamericano | ||

| Medio este | ||

| norteamericana | ||

| Otras cocinas FSR | ||

| Restaurantes de servicio rápido | Por cocina | Panaderías |

| Hamburguesa | ||

| Helado | ||

| Cocinas a base de carne | ||

| Pizza | ||

| Otras cocinas QSR |

| Puntos de venta encadenados |

| Puntos de venta independientes |

| Ocio |

| Alojamiento |

| Minorista |

| Ser único |

| Viajar |

| Tipo de servicio de comida | Cafés y bares | Por cocina | Bares y pubs |

| Cafés | |||

| Barras de jugo/batido/postres | |||

| Tiendas especializadas en café y té | |||

| Cocina en la nube | |||

| Restaurantes de servicio completo | Por cocina | asiático | |

| europeo | |||

| latinoamericano | |||

| Medio este | |||

| norteamericana | |||

| Otras cocinas FSR | |||

| Restaurantes de servicio rápido | Por cocina | Panaderías | |

| Hamburguesa | |||

| Helado | |||

| Cocinas a base de carne | |||

| Pizza | |||

| Otras cocinas QSR | |||

| Salida | Puntos de venta encadenados | ||

| Puntos de venta independientes | |||

| Ubicación | Ocio | ||

| Alojamiento | |||

| Minorista | |||

| Ser único | |||

| Viajar | |||

Definición de mercado

- RESTAURANTES DE SERVICIO COMPLETO - Un establecimiento de servicio de alimentos donde los clientes se sientan en una mesa, dan su pedido a un camarero y se les sirve la comida en una mesa.

- RESTAURANTES DE SERVICIO RÁPIDO - Un establecimiento de servicio de alimentos que brinda a los clientes comodidad, rapidez y ofertas de alimentos a precios más bajos. Los clientes suelen servirse ellos mismos y llevar su propia comida a la mesa.

- CAFÉS Y BARES - Un tipo de negocio de servicios de alimentos que incluye bares y pubs con licencia para servir bebidas alcohólicas para consumo, cafeterías que sirven refrescos y alimentos ligeros, así como tiendas de té y café especiales, barras de postres, barras de batidos y barras de jugos.

- COCINA EN LA NUBE - Una empresa de servicios de alimentos que utiliza una cocina comercial con el fin de preparar alimentos para entrega a domicilio o para llevar únicamente, sin clientes para cenar.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación se considera para el valor promedio de los pedidos y se pronostica según las tasas de inflación previstas en los países.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción