Análisis del mercado de la construcción en España

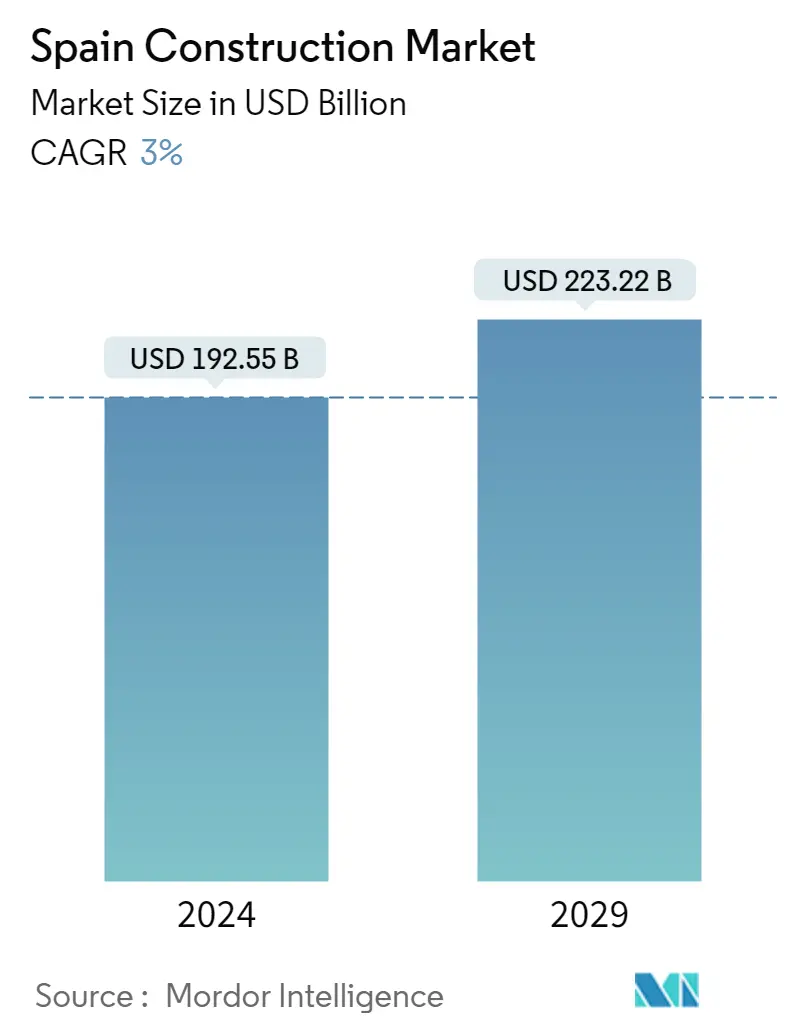

El tamaño del mercado de la construcción en España se estima en 192,55 mil millones de dólares en 2024, y se espera que alcance los 223,22 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3% durante el período previsto (2024-2029).

El crecimiento de la industria durante el período de cifras estará respaldado por proyectos en los segmentos de energía, transporte, alojamiento y mecánica.

- Se espera que el sector inmobiliario en España crezca un 3,5% en términos reales este año, sostenido por una base positiva, sumado a proyectos en los departamentos del marco de energía y transporte y pagos como parte del Plan de Recuperación NextGenerationEU (NGEU), bajo el cual , el gobierno planea gastar 28.400 millones de euros (29.100 millones de dólares) en 2022. A pesar de esta evolución en 2022, el rendimiento en términos reales sigue siendo alrededor de un 13% menor que en 2019, lo que refleja la batalla de la industria para recuperarse de la crisis del COVID-19. disturbio. La perspectiva a corto plazo también es bastante sombría, ya que se espera que la industria de construcción española se contraiga apenas un 0,3% en 2023, debido a los vientos en contra causados por el aumento de las tasas de interés y los altos precios de energía y tejido de construcción. Según Eurostat, el precio de crecimiento promedio aumentó un 13,8% interanual en los siete meses de 2022.

- Sin embargo, hay algunos signos positivos de mejora en común. Por ejemplo, el país sumó 15.600 millones de euros (16.000 millones de dólares) en proyectos remotos durante la primera mitad del año 2022, lo que representa un crecimiento interanual (interanual) del 53,4%. Además, el rendimiento seguirá estando respaldado por especulaciones en las divisiones de electricidad, transporte, alojamiento y mecánica. En las dos primeras rondas de acuerdos de energía renovable que el gobierno celebró en 2021, el gobierno otorgó 5,6 GW de capacidad energética eólica y 3,8 GW de energía solar. En octubre de 2022, a través de la tercera venta, el gobierno asignó 177 MW, de los cuales 31 MW a energía fotovoltaica (PV) de energía solar dispersa y 141 MW a biomasa.

- Para mejorar la división privada, en septiembre de 2022, el Gobierno español propuso un moderno plan de remodelación de alrededor de medio millón de viviendas hasta finales de 2026, que incluye una asignación de 6.800 millones de euros (7.000 millones de dólares) de los siguientes fondos de la UE. Soporte de época.

Tendencias del mercado de la construcción en España

El aumento de la construcción de viviendas impulsa el mercado

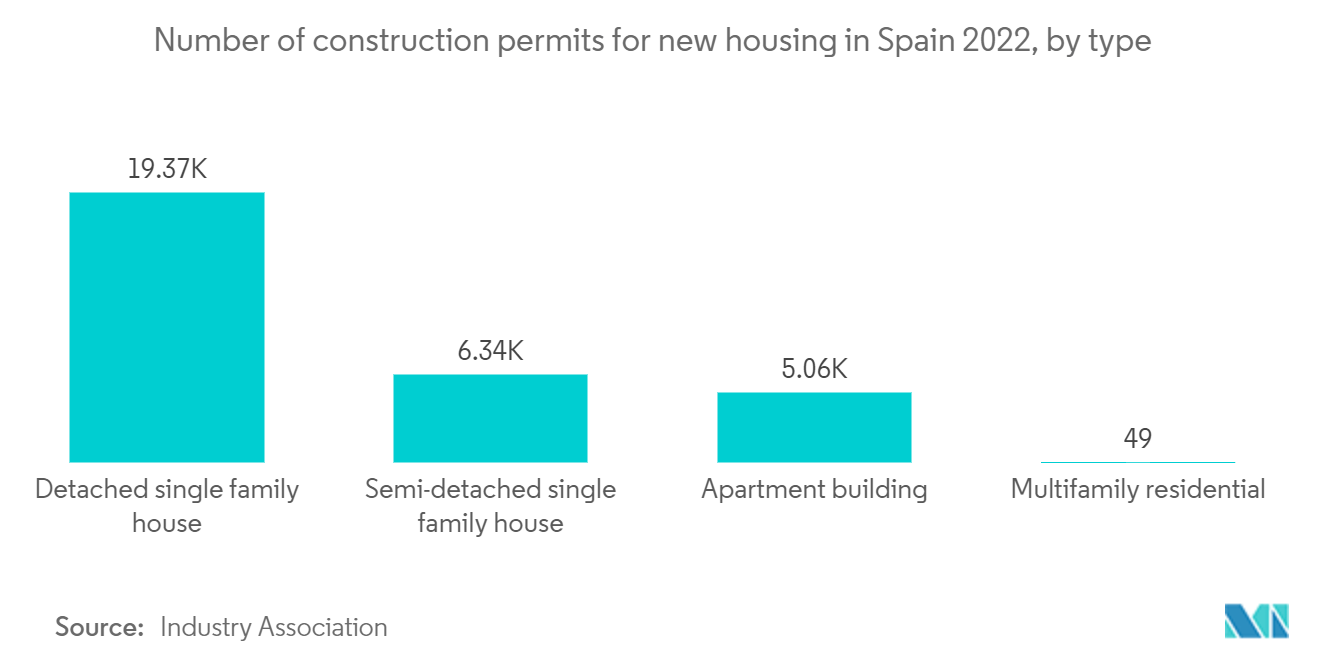

Se espera que el mercado observe un crecimiento durante el período previsto impulsado por el aumento de los permisos de vivienda emitidos. España es un destino internacional popular, seguro y estable para visitantes, inversores y aquellos que buscan reubicarse con una rica tradición cultural. El interés internacional por parte de compradores tanto dentro como fuera de la Unión Europea está aumentando. El sector inmobiliario recuperó popularidad, especialmente en los balnearios y en las principales ciudades de España. En términos de inversión, Madrid, Valencia y Málaga son las provincias con mayores posibilidades de recuperación.

Según los últimos datos del Ministerio de Fomento, los costes de construcción de edificios, incluyendo mano de obra y consumo de materiales, han crecido anualmente más de un 14%. Las nuevas construcciones no residenciales, que incluyen edificios de oficinas, industriales y de otro tipo, han aumentado un 21%, una ganancia significativa respecto al crecimiento del sector residencial del 10,6%. Las renovaciones de edificios, incluidas las obras en estructuras residenciales y no residenciales, aumentaron un 12,8%.

A pesar de esta situación, los principales indicadores del sector residencial, como los permisos de construcción, el volumen de transacciones y los precios, se mantienen por el momento en expansión positiva. Según los datos más recientes, la pandemia provocó una caída en las aprobaciones de vivienda en 2020, lo que contribuyó directamente a la pérdida de certificados de finalización de obras registrada en los primeros meses de 2022.

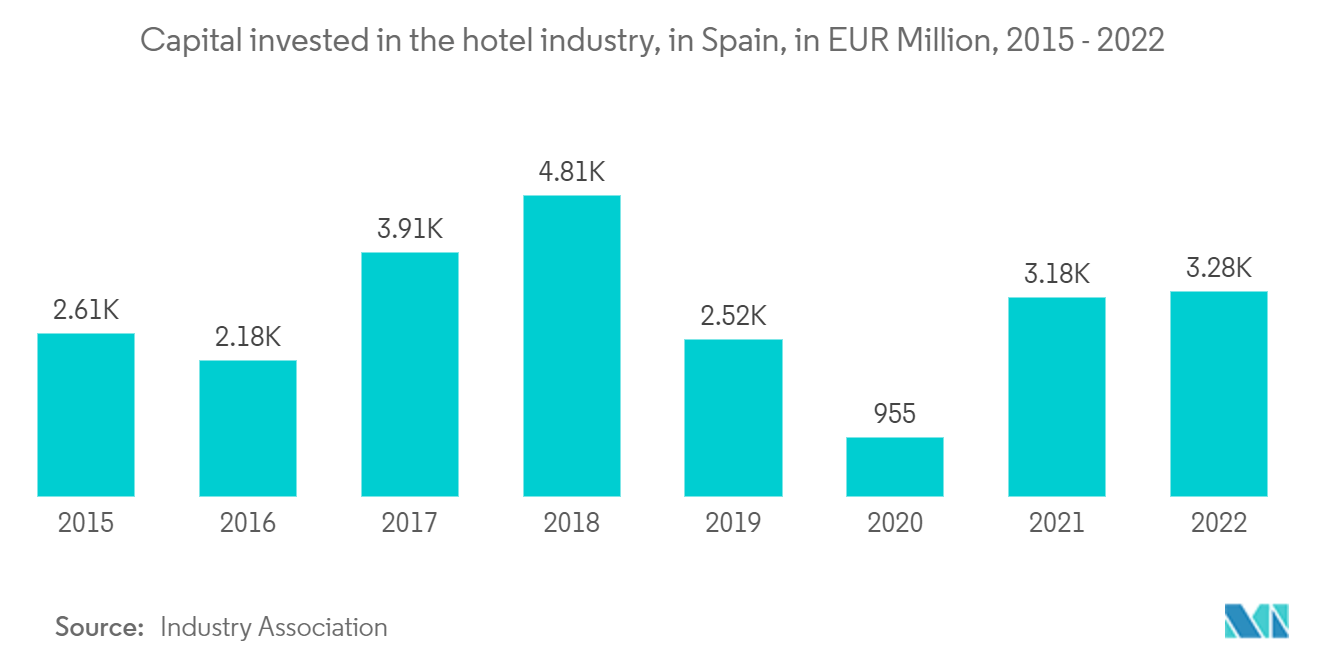

Aumento de la demanda de proyectos de desarrollo de ocio y hostelería debido a los viajes y el turismo

En España, la industria hotelera se prepara para que el turismo retome sus niveles prepandemia. Los inversores están comprando bienes inmuebles que pueden convertirse en hoteles y terrenos para proyectos de construcción de nuevos hoteles. El sur de Europa ha sido un destino turístico popular y, en 2022, la actividad en Italia, España y Portugal prácticamente igualará los niveles anteriores a la COVID. Se espera que 2023 traiga consigo crecimiento y prosperidad.

La inversión hotelera en España ascendió a 3.300 millones de euros en 2022. Frente a los 127 hoteles y 19.043 habitaciones de 2021, el año pasado se negociaron 133 hoteles y 17.754 habitaciones. También se compraron y vendieron otras 30 propiedades, entre ellas terrenos para desarrollo hotelero y estructuras para reconversión hotelera. Al superar la marca de los 3.000 millones de euros y mantener su posición como el tercer mejor registro de la serie histórica, 2022 ha llegado a un final fantástico en términos de inversión hotelera (un 3,1% más que en 2021). Además, se está gastando dinero en renovar algunos hoteles existentes para convertirlos en establecimientos de primer nivel capaces de ofrecer lo que los turistas modernos desean después de un largo período de tiempo.

Además, el interés de los inversores en las categorías de 4 y 5 estrellas se amplió con la entrada de marcas extranjeras y el reposicionamiento de los hoteles, representando las ventas de estas clases de activos casi el 80% del volumen total de inversión. Con un 49% del gasto total, la categoría de 4 estrellas siguió siendo la más popular en general. Las empresas de inversión siguieron dominando el panorama inversor en 2022, representando el 59% del volumen total invertido. Además, los grupos hoteleros se mostraron bastante activos, atrayendo el 25% de los compradores (frente al 16% en 2021). Las oficinas individuales y familiares mostraron un poco más de cautela (5%), mientras que los REIT (6%) se mantuvieron consistentes con el año pasado.

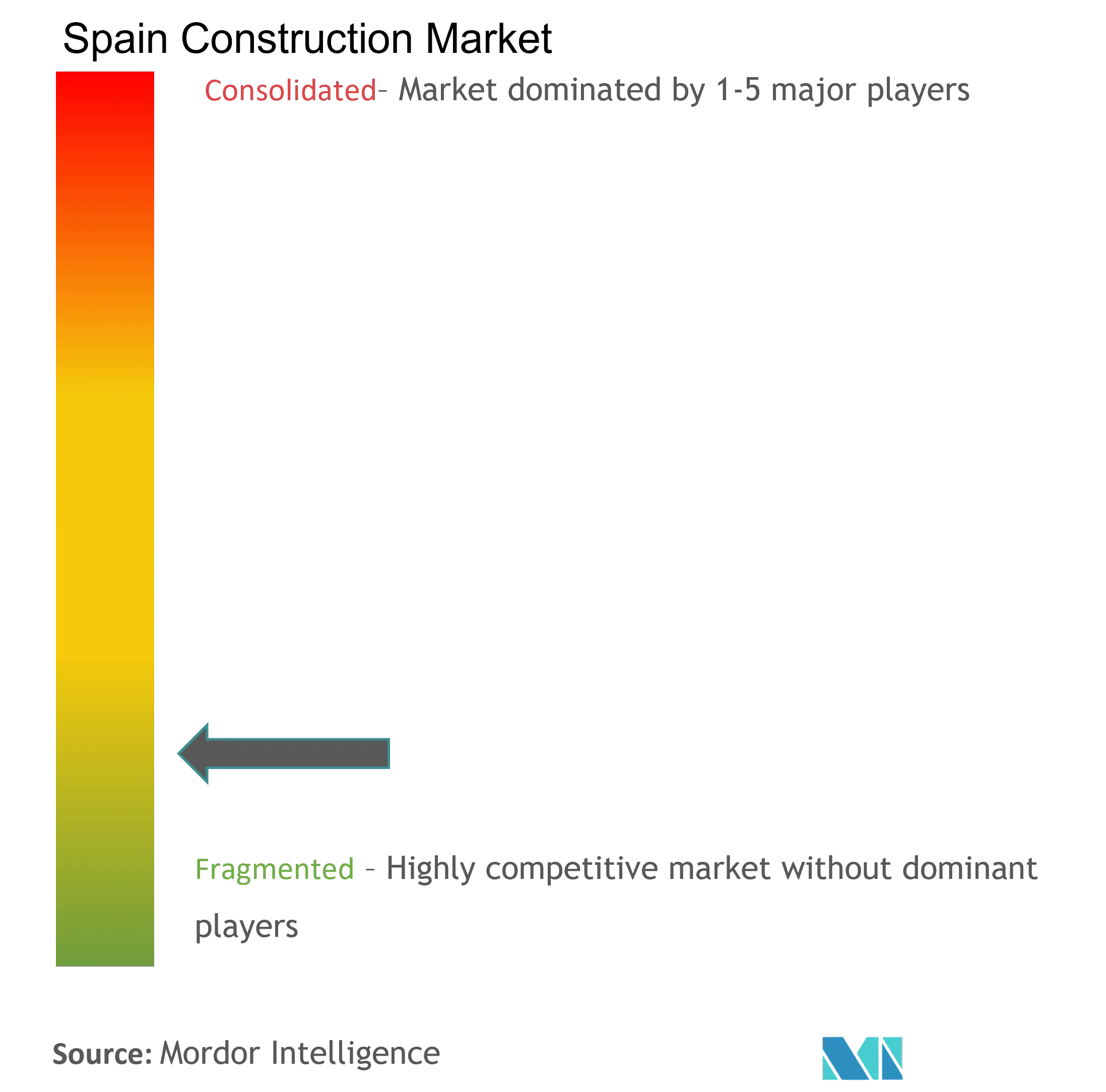

Descripción general de la industria de la construcción en España

El mercado está fragmentado con un gran número de actores entre los que se encuentran Acciona SA, Elecnor SA, Construcción Desarrollo y Contratos SA, Dredging SA, Cobra Instalaciones y Servicios SA, Ferrovial, Obrascón Huarte Lain, Administrador de Infraestructuras Ferroviarias (Adif), etc. La competencia entre los proveedores de servicios se ve intensificada aún más por los estrictos requisitos reglamentarios que deben cumplirse. Las empresas participan en transacciones de fusiones y adquisiciones para desarrollar sus líneas de productos y expandirse regionalmente.

El informe cubre los principales actores que operan en el mercado español de la construcción. Se espera que el mercado crezca durante el período previsto debido al aumento de las inversiones en construcción, los próximos proyectos importantes en el país y otros factores relacionados.

Líderes del mercado español de la construcción

-

ACCIONA CONSTRUCCION SA.

-

DRAGADOS SOCIEDAD ANONIMA

-

FERROVIAL CONSTRUCCION SA.

-

COSENTINO GLOBAL SOCIEDAD LIMITADA

-

COBRA INSTALACIONES Y SERVICIOS SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de la construcción en España

Julio de 2023 La empresa ha decidido utilizar pilas de combustible de hidrógeno para contribuir a la descarbonización de sus proyectos de construcción en sus dos próximos proyectos. La empresa instalaría un grupo electrógeno de pila de combustible de hidrógeno de cero emisiones (GEH2) desarrollado por EODev para estos proyectos. Además, la compañía ha instalado una torre de iluminación cero emisiones basada en una pila de combustible de hidrógeno desarrollada por ATLAS COPO. Este prototipo se ha instalado en la zona adyacente a las casetas de oficinas del proyecto.

Mayo de 2023 Cosentino, el fabricante y distribuidor líder mundial de superficies innovadoras y sostenibles para arquitectura y diseño, ha anunciado planes para expandir su fabricación a América del Norte, lo que marcaría la primera instalación de fabricación de Cosentino más allá de su Parque Industrial en Almería, España, y natural. Fábrica de piedra en Vitoria, Brasil. Sujeto a cierre, está previsto que las obras se inicien en Jacksonville, Florida, a más tardar en enero de 2025, con una fecha de finalización prevista para finales de 2028 y una inversión estimada de 270 millones de dólares (249,5 millones de euros).

Segmentación de la Industria de la Construcción en España

La construcción es el proceso de planificación, diseño y construcción de infraestructuras y edificios en España. Implica el uso de una variedad de materiales, métodos y tecnologías para crear diversas estructuras, incluidas carreteras, puentes, túneles, presas, aeropuertos y edificios.

El mercado español de la construcción está segmentado por sectores (residencial, comercial, industrial, infraestructuras (transporte) y energía y servicios públicos). El informe también analiza los actores clave del mercado español de la construcción y el panorama competitivo . Durante el estudio también se ha incorporado y considerado el impacto de la COVID-19. Los tamaños de mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Residencial |

| Comercial |

| Industrial |

| Infraestructura (Transporte) |

| Energía y servicios Públicos |

| Por sectores | Residencial |

| Comercial | |

| Industrial | |

| Infraestructura (Transporte) | |

| Energía y servicios Públicos |

Preguntas frecuentes sobre estudios de mercado de la construcción en España

¿Qué tamaño tiene el mercado español de la construcción?

Se espera que el tamaño del mercado de la construcción en España alcance los 192.550 millones de dólares en 2024 y crezca a una tasa compuesta anual del 3% hasta alcanzar los 223.220 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de la construcción en España?

En 2024, se espera que el tamaño del mercado español de la construcción alcance los 192.550 millones de dólares.

¿Quiénes son los actores clave en el mercado de la construcción en España?

ACCIONA CONSTRUCCION SA., DRAGADOS SOCIEDAD ANONIMA, FERROVIAL CONSTRUCCION SA., COSENTINO GLOBAL SOCIEDAD LIMITADA, COBRA INSTALACIONES Y SERVICIOS SA son las principales empresas que operan en el Mercado de la Construcción en España.

¿Qué años cubre este mercado de la construcción en España y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado español de la construcción se estimó en 186.940 millones de dólares. El informe cubre el tamaño histórico del mercado de la construcción en España para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de la construcción en España para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe del Sector de la Construcción en España

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de la construcción en España en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la Construcción en España incluye una perspectiva de previsión del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.