Tamaño del mercado de logística de terceros (3PL) en España

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

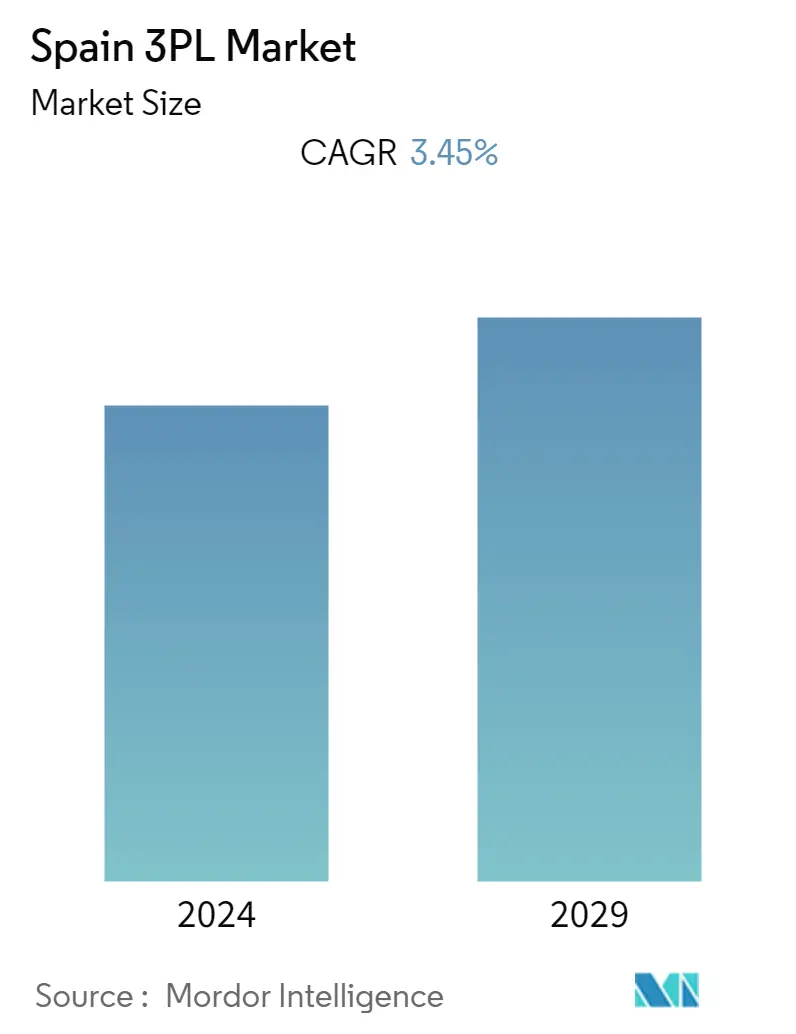

| CAGR | 3.45 % |

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de logística de terceros (3PL) en España

El tamaño del mercado español de logística de terceros (3PL) se estima en 15,44 mil millones de dólares en 2023, y se espera que alcance los 18,29 mil millones de dólares en 2028, creciendo a una tasa compuesta anual del 3,45% durante el período previsto (2023-2028).

- España destaca a nivel mundial por su red de infraestructuras aéreas, terrestres, ferroviarias y marítimas de primer nivel mundial y la calidad de sus servicios. Una estructura que favorece el desarrollo y crecimiento de la logística y el transporte en la economía española.

- España tiene un lugar privilegiado en el sur de Europa, donde confluyen las principales rutas de tráfico de mercancías. La ampliación hacia el Este de la Unión Europea (UE) favorece la posición estratégica de España respecto de los flujos comerciales y los centros de redistribución del comercio exterior en la UE y el resto del mundo.

- La conectividad promueve el desarrollo de la Red Transeuropea de Transporte (RTE-T). En España incluye dos de los nueve corredores europeos multimodales considerados prioritarios por la Unión Europea el Corredor Atlántico y el Corredor Mediterráneo. Las arterias principales son donde se concentran los flujos clave de bienes y personas.

- España cuenta con más de 152 parques logísticos con una superficie total de más de 80 millones de metros cuadrados. Estas infraestructuras logísticas están ligadas principalmente al modo marítimo (49,8% de cuota) y al transporte por carretera (37,4%).

- El impacto de Covid-19 fue severo en el mercado y, con las nuevas variantes que aparecen de vez en cuando, los bloqueos parciales son parte del mundo.

Tendencias del mercado de logística de terceros (3PL) en España

Crecimiento en logística refrigerada

En los últimos años, el auge del comercio electrónico hizo que la refrigeración se extendiera a otras áreas que tradicionalmente no requerían refrigeración o, al menos, no necesitaban las soluciones más avanzadas disponibles. Así surge la logística fría.

Esta transformación es aún temprana, pero ya es urgente ya que el sector logístico sigue creciendo año tras año en España. Según la asociación del sector, este campo atrajo 2.200 millones de euros (2.409 millones de dólares) en inversiones, y el volumen de contratación en el país alcanzó los 2.716.000 m2 en 2021, un resultado histórico. Además, según el Ministerio de Inclusión, Seguridad Social y Migraciones, este sector emplea a 981.606 profesionales, datos que lo sitúan como uno de los mayores generadores de empleo de España.

En cuanto al tipo de producto refrigerado más común, la Asociación de Frigoríficos, Logística y Distribución de España (ALDEFE) indica que es el pescado (19,59%), seguido de la carne y las verduras. Implica, al final, que, siendo el operador logístico el encargado de diseñar el mejor servicio posible para mantener el producto en perfecto estado durante su almacenamiento y distribución, debe incluir profesionales de la refrigeración para garantizar la trazabilidad del producto, su calidad. y la seguridad de las instalaciones y del personal desde el punto de vista del frío. Significa que las cadenas de suministro deben prestar más atención a aspectos muy relacionados con la refrigeración del producto, como la temperatura de entrada y salida, la humedad, el espacio entre paquetes, el tipo de embalaje, etc.

Demanda creciente de una cadena de suministro inteligente y renovable

Según datos del Gobierno español, durante el primer trimestre de 2022 el comercio electrónico en España superó la cifra de 15.600 millones de euros (algo más de 16 millones de dólares). Esta cifra supone una facturación un 25,3% superior a la del mismo periodo de 2021 y refleja el mayor crecimiento interanual desde que llegó el Covid. Las transacciones realizadas en el primer trimestre de 2022 también son favorables. Hubo 312,8 millones de transacciones, un crecimiento del 8,2% respecto al año anterior.

orteEn España, el 51,2% de la población compró online en 2021 (frente al 42,1% en 2019), y se espera que el número de usuarios del comercio electrónico alcance el 70% en tres o cuatro años. Además, el sector del comercio electrónico español creció de una cuota del 7,8% en 2019 (aproximadamente 24.000 millones de euros o 26.290 millones de dólares) al 10,9% en 2021 (aproximadamente 33.000 millones de euros o 36.150 millones de dólares). Los recientes acontecimientos globales desempeñaron un papel importante a la hora de acelerar la adopción de los canales digitales por parte de los compradores.

orteLa tendencia hacia lo digital se notaba antes de la pandemia de COVID-19. Aun así, los confinamientos impuestos en toda España aceleraron muchos cambios en el comportamiento de los consumidores, entre los que fue particularmente significativo el aumento de la popularidad de las compras online y omnicanal.

orteEn consecuencia, los clientes tienen en alta estima valores como la autenticidad o la diversidad y esperan experiencias de compra cada vez más personalizadas. Ésa es una de las razones por las que las redes sociales cobraron mayor relevancia en 2022 y el comercio social empezó a ganar más terreno entre los compradores españoles.

Descripción general de la industria de logística de terceros (3PL) en España

El mercado está relativamente fragmentado, y muchos actores locales e internacionales, incluidos CEVA Logistics, Groupe CAT, Naeko y OIA Global, son los actores clave. La demanda de soluciones logísticas integradas y especializadas en el mercado está aumentando y se espera que las empresas del país adopten sistemas de gestión de transporte y almacenes, big data y análisis para seguir siendo competitivas. Por ejemplo, DB Schenker, un proveedor líder de logística, estableció su Red de Innovación Corporativa en asociación con Plug and Play, una plataforma de innovación líder a nivel mundial. Permite un intercambio abierto con innovadores de más de 300 corporaciones y decenas de miles de nuevas empresas.

Líderes del mercado de logística de terceros (3PL) en España

-

CEVA Logistics

-

Groupe CAT

-

Naeko Logistics

-

OIA Global

-

Rhenus Logistics

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de logística de terceros (3PL) en España

- Junio de 2023 El operador logístico externo Factor 5 encargó recientemente una solución de mercancías a personas con un sistema automatizado de almacenamiento y recolección AutoStore™ proporcionado por el proveedor de soluciones de automatización inteligente Dematic. La solución mejora su proceso de pedidos de productos de perfumería y cosmética con el objetivo de impulsar las ventas y reforzar su capacidad de competir en el largo plazo. La solución se puso en funcionamiento en marzo en las instalaciones de Factor 5 en Alovera, al noreste de Madrid.

- Abril de 2023 CEVA Logistics amplía sus servicios de logística de vehículos terminados (FVL) al tomar hoy el control total de su empresa conjunta 50/50, BERGÉ GEFCO. El 50 por ciento restante de la empresa conjunta se compró a BERGÉ, y la transacción recibió la aprobación de la Comisión Nacional de los Mercados y la Competencia (CNMC).

Informe del mercado de logística de terceros (3PL) en España índice

1. INTRODUCCIÓN

1.1 Entregables del estudio

1.2 Supuestos del estudio

1.3 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

2.1 Metodología de análisis

2.2 Fases de la investigación

3. RESUMEN EJECUTIVO

4. DINÁMICA Y PERSPECTIVAS DEL MERCADO

4.1 Escenario actual del mercado

4.2 Dinámica del mercado

4.2.1 Conductores

4.2.2 Restricciones

4.2.3 Oportunidades

4.3 Análisis de la cadena de valor/cadena de suministro

4.4 Políticas y regulaciones de la industria

4.5 Tendencias generales en el mercado de almacenamiento

4.6 Información sobre el negocio del comercio electrónico

4.7 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.7.1 El poder de negociacion de los proveedores

4.7.2 Poder de negociación de los compradores/consumidores

4.7.3 Amenaza de nuevos participantes

4.7.4 Amenaza de productos sustitutos

4.7.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Por servicio

5.1.1 Gestión de Transporte Nacional

5.1.2 Gestión del Transporte Internacional

5.1.3 Almacenamiento y distribución de valor añadido

5.2 Por usuario final

5.2.1 Fabricación y automoción

5.2.2 Petróleo y gas y productos químicos

5.2.3 Comercio Distributivo (comercio mayorista y minorista, incluido el comercio electrónico)

5.2.4 Farmacéutica y sanitaria

5.2.5 Construcción

5.2.6 Otros usuarios finales

6. PANORAMA COMPETITIVO

6.1 Descripción general de la concentración del mercado

6.2 Perfiles de empresa

6.2.1 Carcaba

6.2.2 CEVA Logistics

6.2.3 DB Schenker

6.2.4 Decal FM Logistics

6.2.5 DSV

6.2.6 Group CAT

6.2.7 Naeko

6.2.8 OIA Global

6.2.9 Rhenus Logistics

6.2.10 TIBA

6.2.11 XPO Logistics*

7. ANÁLISIS DE INVERSIONES

7.1 Fusiones y adquisiciones recientes

8. FUTURO DEL MERCADO

9. APÉNDICE

Segmentación de la industria de logística de terceros (3PL) en España

Un proveedor 3PL (logística de terceros) ofrece servicios de logística subcontratados, que abarcan todo lo que implica la gestión de una o más facetas de las actividades de adquisición y cumplimiento.

El mercado español de logística de terceros (3PL) está segmentado por servicio (gestión del transporte nacional, gestión del transporte internacional y almacenamiento y distribución de valor añadido) y usuario final (fabricación y automoción, petróleo y gas y productos químicos, comercio de distribución (mayorista y comercio minorista, incluido el comercio electrónico), farmacia y atención médica, construcción y otros usuarios finales). El informe ofrece el tamaño del mercado y previsiones para el mercado español de logística de terceros (3PL) en valor (USD) para todos los segmentos anteriores.

| Por servicio | ||

| ||

| ||

|

| Por usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de logística de terceros (3PL) en España

¿Cuál es el tamaño actual del mercado 3PL en España?

Se proyecta que el mercado 3PL de España registre una CAGR del 3,45% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado 3PL de España?

CEVA Logistics, Groupe CAT, Naeko Logistics, OIA Global, Rhenus Logistics son las principales empresas que operan en el Mercado 3PL de España.

¿Qué años cubre este mercado 3PL de España?

El informe cubre el tamaño histórico del mercado de España 3PL para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de España 3PL para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la Industria 3PL en España

Estadísticas para la cuota de mercado, el tamaño y la tasa de crecimiento de ingresos de 3PL en España en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de 3PL en España incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.