Tamaño del mercado de sistemas de propulsión espacial

|

|

Período de Estudio | 2017 - 2029 |

|

|

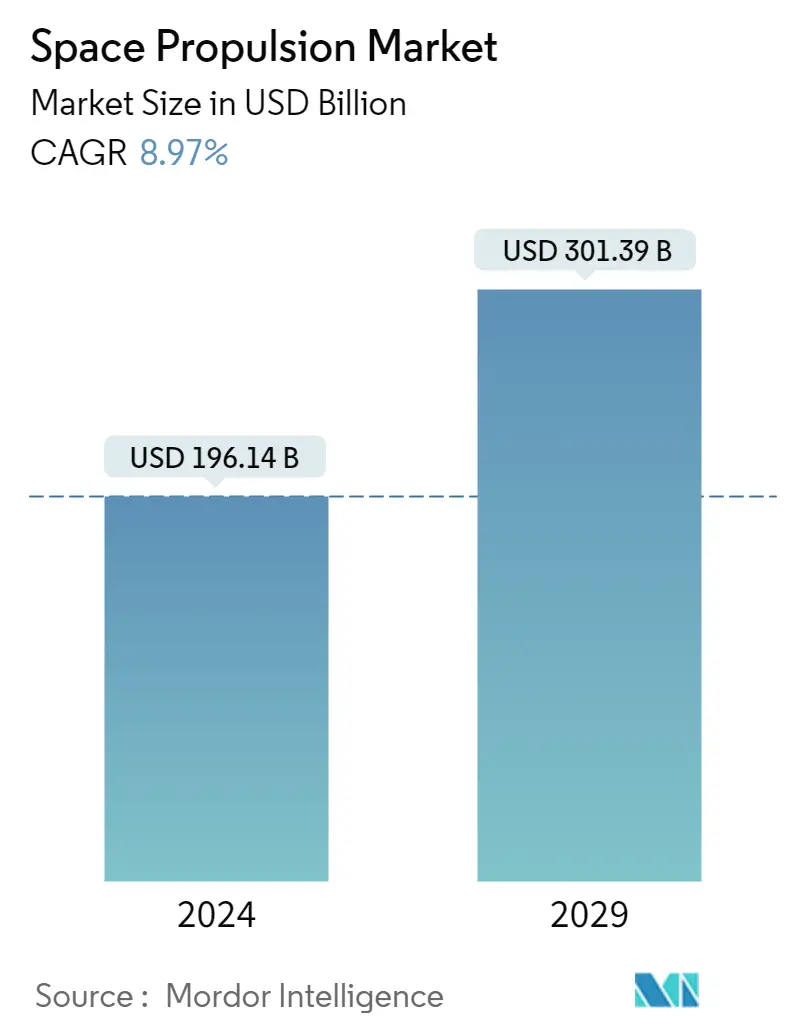

Tamaño del Mercado (2024) | USD 216.7 Billion |

|

|

Tamaño del Mercado (2029) | USD 322.2 Billion |

|

|

Mayor participación por tecnología de propulsión | Combustible líquido |

|

|

CAGR (2024 - 2029) | 8.97 % |

|

|

Mayor participación por región | América del norte |

|

|

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de sistemas de propulsión espacial

El tamaño del mercado de propulsión espacial se estima en 196,14 mil millones de dólares en 2024, y se espera que alcance los 301,39 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,97% durante el período previsto (2024-2029).

Adopción constante de propulsión a base de gas para liderar el segmento

- Para cambiar la velocidad y la dirección, el sistema de propulsión del satélite juega un papel importante. También se utiliza para coordinar la posición de la nave espacial en órbita. Después de entrar en órbita, la nave espacial necesita un control de actitud que le ayude a alinear correctamente su dirección con respecto a la Tierra y el Sol. En algunos casos, es necesario mover los satélites de una órbita y, sin su capacidad para adaptarse a su órbita, se considera que la vida de los satélites ha terminado. Por lo tanto, se espera que la importancia de los sistemas de propulsión impulse el crecimiento del mercado.

- Se utilizan varios tipos de propulsores para diferentes propósitos. Los propulsores líquidos utilizan motores de cohetes que utilizan combustible líquido. También se pueden utilizar gas propulsores, pero no son comunes debido a su baja densidad y a la dificultad de aplicar métodos de bombeo convencionales. Los sistemas de propulsión química que permitieron los movimientos demostraron ser eficientes y confiables. Estos incluyen sistemas de hidracina, sistemas de propulsión simple o doble, sistemas híbridos, sistemas de aire frío/caliente y propulsores sólidos. Se utilizan cuando se requiere un fuerte empuje o maniobras rápidas. Por lo tanto, los sistemas químicos siguen siendo la tecnología de propulsión espacial preferida cuando su capacidad de impulso total es suficiente para cumplir los requisitos de la misión.

- La propulsión eléctrica se utiliza comúnmente para albergar estaciones de satélites de comunicaciones comerciales y es la propulsión principal de algunas misiones científicas espaciales debido a sus elevados impulsos específicos. Northrop Grumman Corporation, Moog Inc., Sierra Nevada Corporation, SpaceX y Blue Origin son algunos de los principales proveedores de sistemas de propulsión. Se espera que el nuevo lanzamiento de satélites acelere el crecimiento del mercado durante el período previsto.

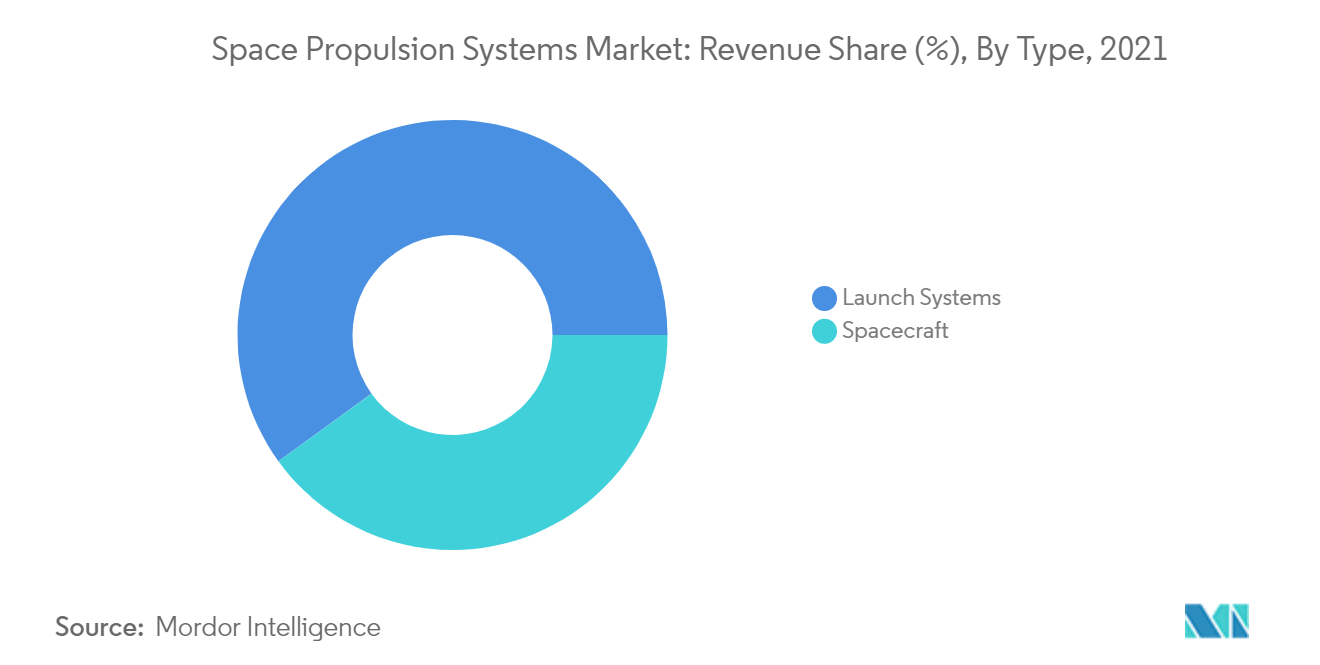

Se espera que el segmento de vehículos de lanzamiento domine el mercado

El segmento de vehículos de lanzamiento es el segmento líder en el mercado de sistemas de propulsión espacial. La gran cuota de mercado se debe principalmente al mayor costo de los sistemas de propulsión en el vehículo de lanzamiento en comparación con los sistemas de propulsión en la nave espacial. La cantidad de empuje, que debe generarse para llevar una nave espacial o un satélite a la órbita, es mil veces más que el empuje requerido para entregar impulsos pequeños y precisos para controlar con precisión la posición o actitud del satélite en las órbitas. En el pasado se han observado asociaciones internacionales para sistemas de vehículos de lanzamiento. Se espera que estas colaboraciones impulsen el mercado.

Por ejemplo, en junio de 2022, la NASA y la Agencia Espacial Europea (ESA) se asociaron para lanzar un satélite de retransmisión de datos pionero para apoyar misiones en las regiones polares y el otro lado de la luna. Se espera que el satélite de la ESA sea lanzado en un sistema de lanzamiento de cohetes comerciales de los Estados Unidos, profundizando los lazos transatlánticos en el programa lunar Artemisa. Varias startups jóvenes también desarrollaron con éxito sistemas capaces de lanzamiento de cohetes y propulsión, impulsando aún más la demanda del mercado. Por ejemplo, en mayo de 2022, Skyroot Aerospace de la India construyó el primer vehículo de lanzamiento espacial y sistema de propulsión de la India y anunció la finalización exitosa de una prueba de disparo de duración completa de la etapa del cohete Vikram-1. Se espera que muchos de estos desarrollos en la tubería a nivel mundial impulsen la demanda de sistemas de propulsión espacial por márgenes significativos durante el período de pronóstico.

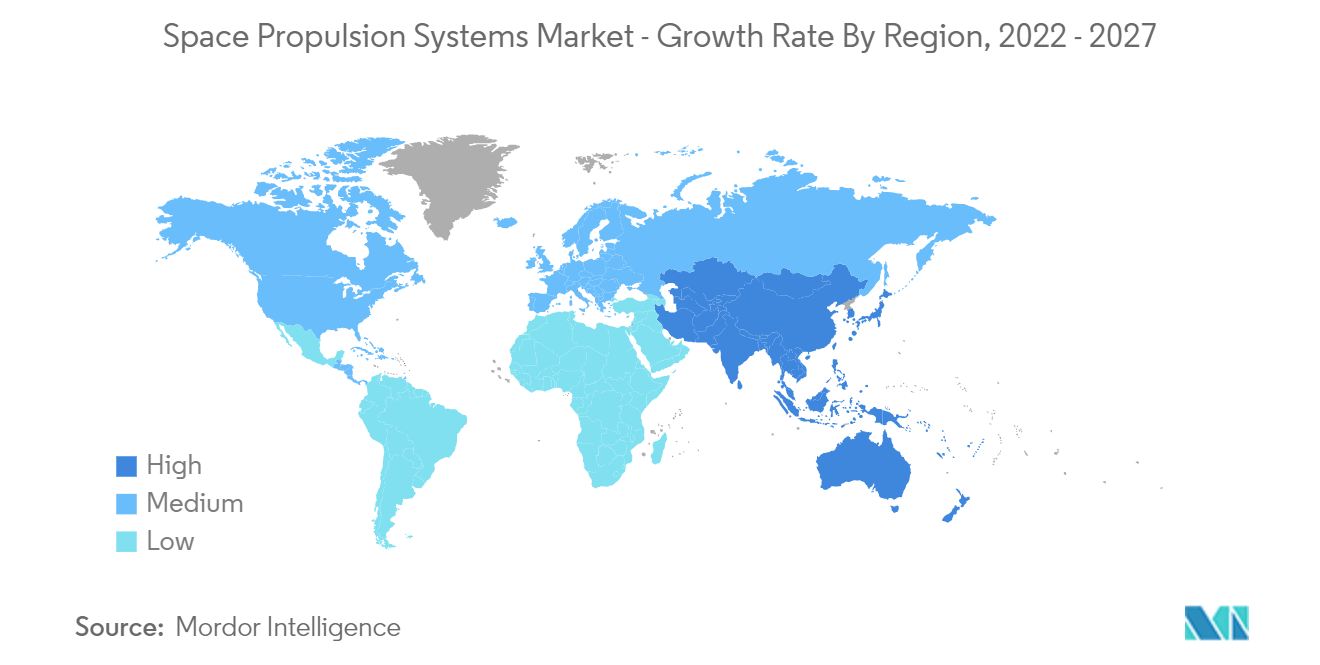

América del Norte tuvo la mayor cuota de mercado en 2021

América del Norte tuvo la mayor cuota de mercado en geografía en 2021, especialmente debido a la intensa actividad de exploración y desarrollo espacial en los Estados Unidos. El crecimiento del mercado de sistemas de propulsión espacial en los Estados Unidos está impulsado principalmente por las misiones actuales de exploración espacial llevadas a cabo por la NASA y los crecientes lanzamientos de satélites por parte del Departamento de Defensa de los Estados Unidos. En 2021, SpaceX de los Estados Unidos lanzó un total de 31 cohetes tanto para lanzamiento de satélites como para pruebas generales.

La NASA está invirtiendo en empresas emergentes para desarrollar sistemas avanzados de propulsión para satélites pequeños. En junio de 2019, la NASA seleccionó seis proyectos de investigación y desarrollo bajo su financiación de la Fase II del Programa de Investigación de Innovación para Pequeñas Empresas (SBIR) para desarrollar nuevos propulsores de alto impulso y tecnologías de comunicación para naves espaciales. Como parte de esta iniciativa, en mayo de 2021, la NASA invirtió un total de USD 105 millones de fondos adicionales para ofrecer a nuevas empresas de tecnología espacial a menor escala, aumentando aún más las oportunidades para los sistemas de propulsión espacial en el futuro. La NASA también está trabajando en el proyecto Solar Electric Propulsion (SEP), que tiene como objetivo ampliar la duración y las capacidades de nuevas y ambiciosas misiones científicas y de exploración.

Además, Canadá, por otro lado, ha estado progresando en exploraciones e inversiones espaciales. En junio de 2022, SpaceRyde inauguró oficialmente la primera fábrica de cohetes de clase orbital de Canadá. Se espera que la instalación de 25,000 pies cuadrados se encargue de la investigación y el desarrollo y la fabricación de cohetes de los futuros cohetes del país. Debido a varias de estas inversiones y desarrollos tecnológicos, se espera que América del Norte domine el mercado durante el período de previsión.

Descripción general de la industria de sistemas de propulsión espacial

El Mercado de Propulsión Espacial está bastante consolidado, ocupando las cinco primeras empresas el 68%. Los principales actores de este mercado son Ariane Group, Avio, IHI Corporation, Moog Inc. y Northrop Grumman Corporation (ordenados alfabéticamente).

Líderes del mercado de sistemas de propulsión espacial

Ariane Group

Avio

IHI Corporation

Moog Inc.

Northrop Grumman Corporation

Other important companies include Blue Origin, Honeywell International Inc., OHB SE, Sierra Nevada Corporation, Sitael S.p.A., Space Exploration Technologies Corp., Thales.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sistemas de propulsión espacial

- Diciembre de 2023 La NASA otorgó a Blue Origin un contrato de Cantidad Indefinida de Entrega Indefinida (IDIQ) de Servicios de Lanzamiento II de la NASA para lanzar satélites planetarios, de observación de la Tierra, de exploración y científicos para la agencia a bordo de New Glenn, el vehículo de lanzamiento orbital reutilizable de Blue Origin.

- Febrero de 2023 El Programa de Servicios de Lanzamiento (LSP) de la NASA otorgó a Blue Origin el contrato de Exploradores de dinámica y aceleración de plasma y escape (ESCAPADE). Según el contrato, Blue Origin proporcionará su tecnología reutilizable New Glenn para la misión.

- Febrero de 2023 Thales Alenia Space ha contratado al Instituto de Investigación Aeroespacial de Corea (KARI) para proporcionar la propulsión eléctrica integrada en su satélite GEO-KOMPSAT-3 (GK3).

Informe de mercado de sistemas de propulsión espacial índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Gasto en programas espaciales

-

4.2 Marco normativo

- 4.2.1 Global

- 4.2.2 Australia

- 4.2.3 Brasil

- 4.2.4 Canada

- 4.2.5 Porcelana

- 4.2.6 Francia

- 4.2.7 Alemania

- 4.2.8 India

- 4.2.9 Irán

- 4.2.10 Japón

- 4.2.11 Nueva Zelanda

- 4.2.12 Rusia

- 4.2.13 Singapur

- 4.2.14 Corea del Sur

- 4.2.15 Emiratos Árabes Unidos

- 4.2.16 Reino Unido

- 4.2.17 Estados Unidos

- 4.3 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Tecnología de propulsión

- 5.1.1 Eléctrico

- 5.1.2 A base de gas

- 5.1.3 Combustible líquido

-

5.2 Región

- 5.2.1 Asia-Pacífico

- 5.2.1.1 Por país

- 5.2.1.1.1 Australia

- 5.2.1.1.2 Porcelana

- 5.2.1.1.3 India

- 5.2.1.1.4 Japón

- 5.2.1.1.5 Nueva Zelanda

- 5.2.1.1.6 Singapur

- 5.2.1.1.7 Corea del Sur

- 5.2.2 Europa

- 5.2.2.1 Por país

- 5.2.2.1.1 Francia

- 5.2.2.1.2 Alemania

- 5.2.2.1.3 Rusia

- 5.2.2.1.4 Reino Unido

- 5.2.3 América del norte

- 5.2.3.1 Por país

- 5.2.3.1.1 Canada

- 5.2.3.1.2 Estados Unidos

- 5.2.4 Resto del mundo

- 5.2.4.1 Por país

- 5.2.4.1.1 Brasil

- 5.2.4.1.2 Irán

- 5.2.4.1.3 Arabia Saudita

- 5.2.4.1.4 Emiratos Árabes Unidos

- 5.2.4.1.5 Resto del mundo

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Ariane Group

- 6.4.2 Avio

- 6.4.3 Blue Origin

- 6.4.4 Honeywell International Inc.

- 6.4.5 IHI Corporation

- 6.4.6 Moog Inc.

- 6.4.7 Northrop Grumman Corporation

- 6.4.8 OHB SE

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Sitael S.p.A.

- 6.4.11 Space Exploration Technologies Corp.

- 6.4.12 Thales

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SATÉLITES

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- GASTO EN PROGRAMAS ESPACIALES A NIVEL MUNDIAL, USD, GLOBAL, 2017 - 2022

- Figura 2:

- MERCADO MUNDIAL DE PROPULSIÓN ESPACIAL, VALOR, USD, 2017-2029

- Figura 3:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR TECNOLOGÍA DE PROPULSIÓN, USD, GLOBAL, 2017-2029

- Figura 4:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR TECNOLOGÍA DE PROPULSIÓN, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 5:

- VALOR DEL MERCADO ELÉCTRICO, USD, GLOBAL, 2017 - 2029

- Figura 6:

- VALOR DEL MERCADO DE GAS, USD, GLOBAL, 2017 - 2029

- Figura 7:

- VALOR DEL MERCADO DE COMBUSTIBLES LÍQUIDOS, USD, GLOBAL, 2017 - 2029

- Figura 8:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR REGIÓN, USD, GLOBAL, 2017-2029

- Figura 9:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR REGIÓN, %, GLOBAL, 2017 VS 2023 VS 2029

- Figura 10:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR PAÍS, USD, ASIA-PACÍFICO, 2017-2029

- Figura 11:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR PAÍS, %, ASIA-PACÍFICO, 2017 VS 2023 VS 2029

- Figura 12:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, AUSTRALIA, 2017-2029

- Figura 13:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, CHINA, 2017 - 2029

- Figura 14:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, INDIA, 2017-2029

- Figura 15:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, JAPÓN, 2017-2029

- Figura 16:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, NUEVA ZELANDA, 2017-2029

- Figura 17:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, SINGAPUR, 2017-2029

- Figura 18:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, COREA DEL SUR, 2017 - 2029

- Figura 19:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR PAÍS, USD, EUROPA, 2017-2029

- Figura 20:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR PAÍS, %, EUROPA, 2017 VS 2023 VS 2029

- Figura 21:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, FRANCIA, 2017 - 2029

- Figura 22:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, ALEMANIA, 2017-2029

- Figura 23:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, RUSIA, 2017-2029

- Figura 24:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, REINO UNIDO, 2017 - 2029

- Figura 25:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR PAÍS, USD, AMÉRICA DEL NORTE, 2017 - 2029

- Figura 26:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR PAÍS, %, AMÉRICA DEL NORTE, 2017 VS 2023 VS 2029

- Figura 27:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, CANADÁ, 2017-2029

- Figura 28:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, ESTADOS UNIDOS, 2017 - 2029

- Figura 29:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR PAÍS, USD, RESTO DEL MUNDO, 2017 - 2029

- Figura 30:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL POR PAÍS, %, RESTO DEL MUNDO, 2017 VS 2023 VS 2029

- Figura 31:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, BRASIL, 2017 - 2029

- Figura 32:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, IRÁN, 2017-2029

- Figura 33:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, ARABIA SAUDITA, 2017-2029

- Figura 34:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, EMIRATOS ÁRABES UNIDOS, 2017 - 2029

- Figura 35:

- VALOR DEL MERCADO DE PROPULSIÓN ESPACIAL, USD, RESTO DEL MUNDO, 2017 - 2029

- Figura 36:

- NÚMERO DE MOVIMIENTOS ESTRATÉGICOS DE LAS EMPRESAS MÁS ACTIVAS, MERCADO MUNDIAL DE PROPULSIÓN ESPACIAL, TODOS, 2017 - 2029

- Figura 37:

- NÚMERO TOTAL DE MOVIMIENTOS ESTRATÉGICOS DE EMPRESAS, MERCADO MUNDIAL DE PROPULSIÓN ESPACIAL, TODO, 2017 - 2029

- Figura 38:

- CUOTA DE MERCADO DEL MERCADO MUNDIAL DE PROPULSIÓN ESPACIAL, %, TODO, 2022

Segmentación de la industria de propulsión espacial

Propulsion Tech cubre los segmentos eléctrico, a base de gas y de combustible líquido. Asia-Pacífico, Europa y América del Norte están cubiertos como segmentos por región.

- Para cambiar la velocidad y la dirección, el sistema de propulsión del satélite juega un papel importante. También se utiliza para coordinar la posición de la nave espacial en órbita. Después de entrar en órbita, la nave espacial necesita un control de actitud que le ayude a alinear correctamente su dirección con respecto a la Tierra y el Sol. En algunos casos, es necesario mover los satélites de una órbita y, sin su capacidad para adaptarse a su órbita, se considera que la vida de los satélites ha terminado. Por lo tanto, se espera que la importancia de los sistemas de propulsión impulse el crecimiento del mercado.

- Se utilizan varios tipos de propulsores para diferentes propósitos. Los propulsores líquidos utilizan motores de cohetes que utilizan combustible líquido. También se pueden utilizar gas propulsores, pero no son comunes debido a su baja densidad y a la dificultad de aplicar métodos de bombeo convencionales. Los sistemas de propulsión química que permitieron los movimientos demostraron ser eficientes y confiables. Estos incluyen sistemas de hidracina, sistemas de propulsión simple o doble, sistemas híbridos, sistemas de aire frío/caliente y propulsores sólidos. Se utilizan cuando se requiere un fuerte empuje o maniobras rápidas. Por lo tanto, los sistemas químicos siguen siendo la tecnología de propulsión espacial preferida cuando su capacidad de impulso total es suficiente para cumplir los requisitos de la misión.

- La propulsión eléctrica se utiliza comúnmente para albergar estaciones de satélites de comunicaciones comerciales y es la propulsión principal de algunas misiones científicas espaciales debido a sus elevados impulsos específicos. Northrop Grumman Corporation, Moog Inc., Sierra Nevada Corporation, SpaceX y Blue Origin son algunos de los principales proveedores de sistemas de propulsión. Se espera que el nuevo lanzamiento de satélites acelere el crecimiento del mercado durante el período previsto.

| Tecnología de propulsión | Eléctrico | |||

| A base de gas | ||||

| Combustible líquido | ||||

| Región | Asia-Pacífico | Por país | Australia | |

| Porcelana | ||||

| India | ||||

| Japón | ||||

| Nueva Zelanda | ||||

| Singapur | ||||

| Corea del Sur | ||||

| Europa | Por país | Francia | ||

| Alemania | ||||

| Rusia | ||||

| Reino Unido | ||||

| América del norte | Por país | Canada | ||

| Estados Unidos | ||||

| Resto del mundo | Por país | Brasil | ||

| Irán | ||||

| Arabia Saudita | ||||

| Emiratos Árabes Unidos | ||||

| Resto del mundo | ||||

Definición de mercado

- Solicitud - Diversas aplicaciones o propósitos de los satélites se clasifican en comunicaciones, observación de la tierra, observación espacial, navegación y otras. Los propósitos enumerados son aquellos informados por el operador del satélite.

- Usuario final - Los usuarios principales o usuarios finales del satélite se describen como civiles (académicos, aficionados), comerciales, gubernamentales (meteorológicos, científicos, etc.), militares. Los satélites pueden tener múltiples usos, tanto para aplicaciones comerciales como militares.

- Vehículo de lanzamiento MTOW - Por MTOW (peso máximo de despegue) del vehículo de lanzamiento se entiende el peso máximo del vehículo de lanzamiento durante el despegue, incluido el peso de la carga útil, el equipo y el combustible.

- Clase de órbita - Las órbitas de los satélites se dividen en tres grandes clases GEO, LEO y MEO. Los satélites en órbitas elípticas tienen apogeos y perigeos que difieren significativamente entre sí y clasifican las órbitas de los satélites con una excentricidad de 0,14 o más como elípticas.

- tecnología de propulsión - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Masa del satélite - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Subsistema de satélite - Todos los componentes y subsistemas que incluyen propulsores, autobuses, paneles solares y otro hardware de satélites se incluyen en este segmento.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años históricos y previstos se han proporcionado en términos de ingresos y volumen. Para la conversión de ventas a volumen, el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país, y la inflación no es parte del precio.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.