Tamaño del mercado de servicios de alimentación de Corea del Sur

| Período de Estudio | 2017 - 2029 | |

| Tamaño del Mercado (2024) | 156.51 Mil millones de dólares | |

| Tamaño del Mercado (2029) | 293.14 Mil millones de dólares | |

| Mayor participación por tipo de servicio de alimentos | Restaurantes de servicio completo | |

| CAGR (2024 - 2029) | 18.21 % | |

| De mayor crecimiento por tipo de servicio de alimentos | Cocina en la nube | |

| Concentración del Mercado | Bajo | |

Jugadores principales | ||

| ||

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de servicios de alimentación de Corea del Sur

El tamaño del mercado de servicios de alimentos de Corea del Sur se estima en 110,11 mil millones de dólares en 2024, y se espera que alcance los 254,17 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 18,21% durante el período previsto (2024-2029).

La alta demanda de cocina tradicional y el aumento del gasto en comidas aumentan las ventas

- Los restaurantes de servicio completo representaron la mayor parte del mercado de servicios de alimentación de Corea del Sur en 2022. Las cocinas asiática y norteamericana juntas representaron más del 50 % de la cuota de mercado. La demanda de estas cocinas se atribuye a la creciente preferencia de los consumidores por las auténticas cocinas regionales como el kimchi y el Bulgogi, junto con las cocinas japonesas como el sushi y la tempura. Si bien los alimentos tradicionales coreanos siguen siendo populares, las tendencias dietéticas están cambiando a favor de preferencias nuevas e internacionales. Por lo tanto, los restaurantes están introduciendo más opciones veganas, bajas en azúcar y sin gluten en la cocina clásica coreana, lo que contribuye al ascenso del segmento.

- Se prevé que los cafés y bares registren una CAGR del 15,58% en valor durante el período previsto en el mercado, respaldado por el creciente consumo de té y café en el país. El consumo de café en Corea del Sur representó alrededor del 6% del mercado cafetalero de Asia y el Pacífico. En 2021, Corea del Sur consumió casi 2,5 millones de sacos de café de 60 kg. Su consumo ha aumentado constantemente en los últimos años y es una de las bebidas más populares entre los coreanos. En promedio, los coreanos consumieron 12,3 tazas de café por semana, lo que representa un consumo total anual de 2,3 kilogramos en 2022. Ediya Co y Starbucks se encuentran entre las principales cafeterías del país, con 2.200 y 1.140 establecimientos, respectivamente.

- Sin embargo, el segmento de cocinas en la nube es el de más rápido crecimiento en el mercado de servicios de alimentos de Corea del Sur y se prevé que registre una tasa compuesta anual de valor del 35,13% durante el período previsto. Se espera que el crecimiento se vea impulsado por el aumento de las entregas de alimentos en línea a través de aplicaciones para teléfonos inteligentes. En enero de 2022, había alrededor de 46,81 millones de usuarios de Internet en Corea del Sur. El número de usuarios de Internet aumentó en 543 mil entre 2021 y 2022.

Creciente demanda de servicios de entrega en línea de comidas

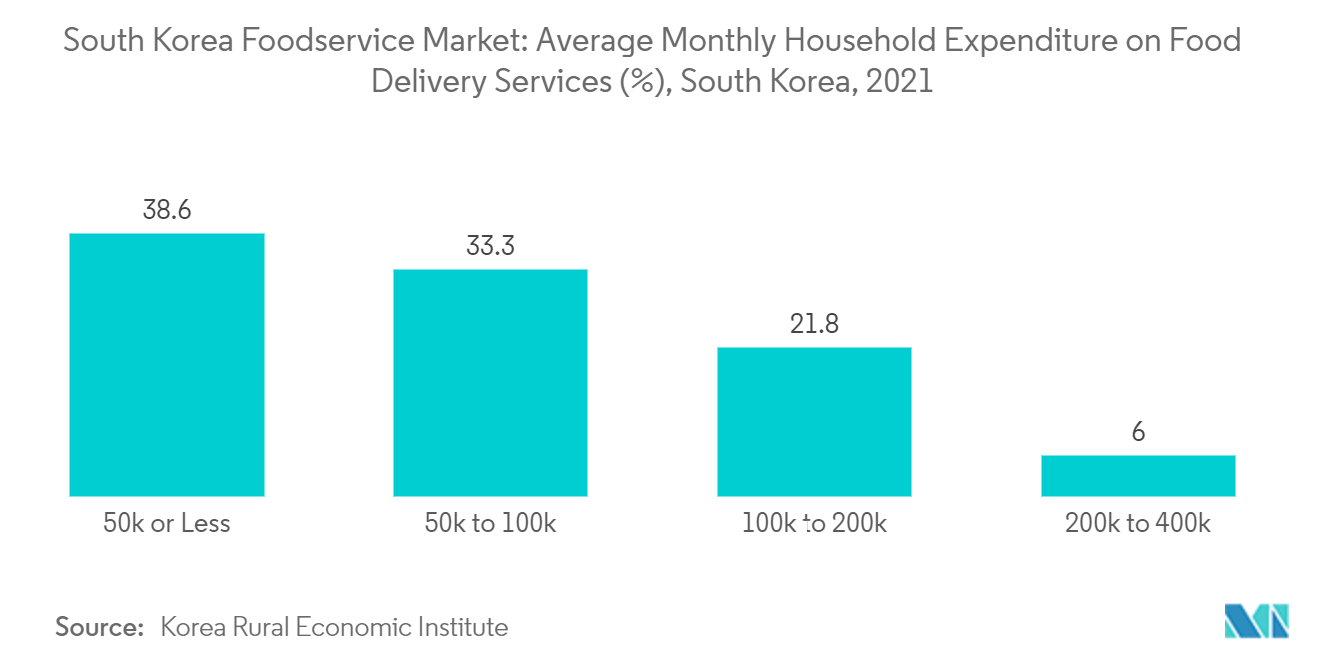

La conveniencia sigue siendo un factor importante que impulsa los hábitos alimenticios de los surcoreanos con estilos de vida ocupados. Por lo tanto, los operadores de servicios de alimentos y otros fabricantes de alimentos están desarrollando opciones de entrega de alimentos más convenientes y saludables a través de la entrega en línea. Además, las restricciones inducidas por la pandemia de COVID-19 aceleraron la demanda de entrega de alimentos en línea. Tales factores evolutivos llevaron a la aparición de varias aplicaciones de entrega de alimentos en el país, ya que los consumidores registraron una creciente demanda de entrega en línea de comidas en sus respectivos lugares de trabajo o hogares. Esta tendencia creó grandes oportunidades para que las aplicaciones de entrega de alimentos en línea proporcionaran una experiencia de pedido diferenciada a los consumidores mediante la adopción de diversas estrategias, como ofrecer descuentos. El mercado de aplicaciones de entrega de alimentos en Corea del Sur está dominado por Woowa Brothers, seguido de Delivery Hero. Las aplicaciones de entrega de alimentos están expandiendo sus servicios como parte de su estrategia de marketing para penetrar en el mercado digital de alimentos y capitalizar su posición.

Aumento de la demanda de comida rápida entre los consumidores

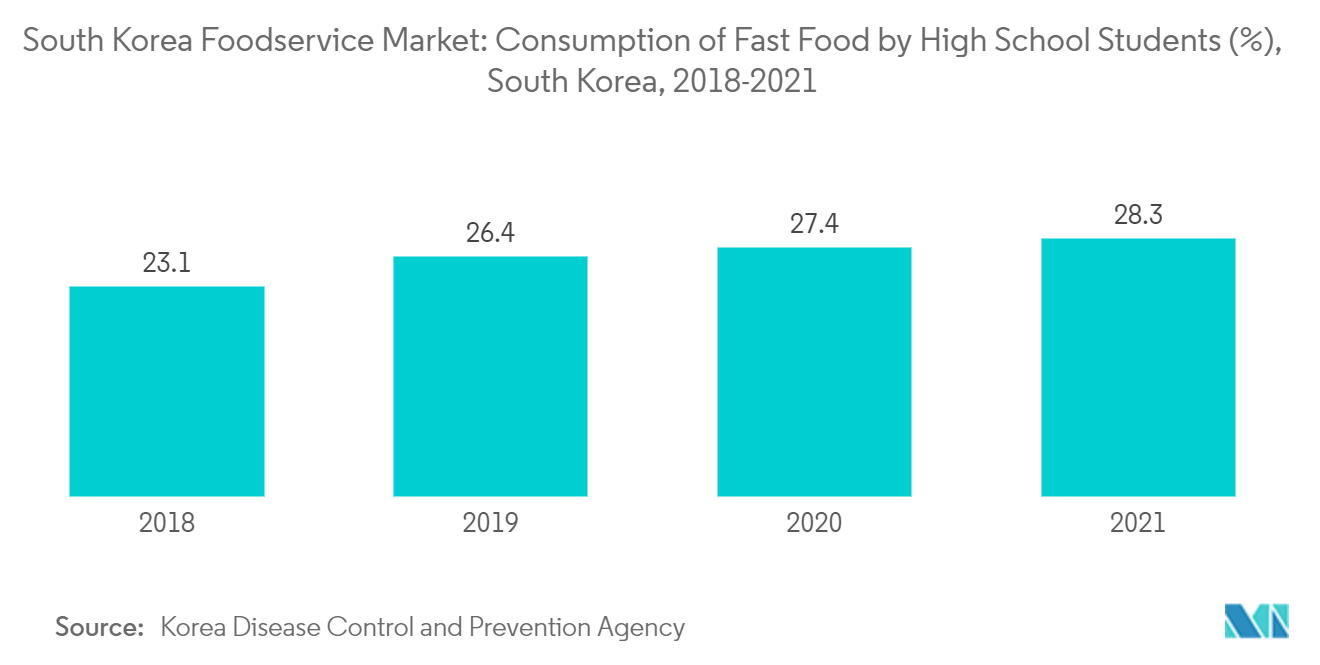

El segmento de restaurantes de comida rápida se registró como uno de los segmentos de más rápido crecimiento en el mercado de servicios de alimentos de Corea del Sur. El aumento de la demanda en el segmento de restaurantes de comida rápida está altamente asociado con la conveniencia. A medida que los coreanos trabajan más horas, valoran cada vez más la conveniencia de la comida rápida al tiempo que incorporan hábitos alimenticios saludables. Los estudiantes y niños que van a la escuela también están ocupados con la escuela; Por lo tanto, la comida rápida es la mejor opción para ellos durante las comidas. Los establecimientos de comida rápida en Corea del Sur y otros restaurantes de servicio de comida rápida que ofrecen una amplia gama de menús a precios más bajos registraron un crecimiento de ventas más rápido que otros puntos de venta de servicios de alimentos para el consumidor. El mercado de servicios de alimentos de Corea del Sur está creciendo debido a que los operadores de comida rápida lanzan activamente menús de comida fija a precios competitivos y ofrecen constantemente diversos descuentos promocionales durante todo el año. La expansión de las cadenas internacionales en el país está influyendo en que más consumidores jóvenes, inclinados hacia las tendencias occidentales, visiten los puntos de venta.

Descripción general de la industria de servicios alimentarios de Corea del Sur

El mercado de servicios alimentarios de Corea del Sur está fragmentado las cinco principales empresas ocupan el 4,97%. Los principales actores de este mercado son CJ Foodville Corporation, Genesis Co. Ltd, Kyochon FoodBeverage Co. Ltd, McDonald's Corporation y Starbucks Corporation (ordenados alfabéticamente).

Líderes del mercado de servicios de alimentación de Corea del Sur

CJ Foodville Corporation

Genesis Co. Ltd

Kyochon Food&Beverage Co. Ltd

McDonald's Corporation

Starbucks Corporation

Other important companies include CJ Foodville Corporation, Doctor's Associate Inc., Domino's Pizza Inc., Inspire Brands Inc., Isac Co. Ltd, Mom's Touch & Co., MP DAESAN Inc., Restaurant Brands International Inc., Royal T Group Pte Ltd., Seven & I Holdings Co., Ltd., Shinsegae Food Co. Ltd, Yum! Brands Inc..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios de alimentos de Corea del Sur

- Abril de 2023 Shinsegae Food presentó una hamburguesa 100% vegetal llamada Better Burger. En lugar de utilizar productos animales como leche y huevos, la hamburguesa utiliza carne, queso y bollos sustitutos creados a partir de proteínas de origen vegetal como la soja y los anacardos.

- Marzo de 2023 ¡Mmm! Brands Inc. se asoció con un fondo de capital privado coreano para adquirir KFC Korea Co.

- Febrero de 2023 McDonald's Corea colaboró con NewJeans e introdujo un sándwich especial de pollo crujiente.

Informe del mercado de servicios de alimentos de Corea del Sur índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Número de puntos de venta

- 4.2 Valor promedio del pedido

- 4.3 Marco normativo

- 4.3.1 Corea del Sur

- 4.4 Análisis del menú

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

- 5.1 Tipo de servicio de comida

- 5.1.1 Cafés y bares

- 5.1.1.1 Por cocina

- 5.1.1.1.1 Bares y pubs

- 5.1.1.1.2 Cafés

- 5.1.1.1.3 Barras de jugo/batido/postres

- 5.1.1.1.4 Tiendas especializadas en café y té

- 5.1.2 Cocina en la nube

- 5.1.3 Restaurantes de servicio completo

- 5.1.3.1 Por cocina

- 5.1.3.1.1 asiático

- 5.1.3.1.2 europeo

- 5.1.3.1.3 latinoamericano

- 5.1.3.1.4 Medio este

- 5.1.3.1.5 norteamericana

- 5.1.3.1.6 Otras cocinas FSR

- 5.1.4 Restaurantes de servicio rápido

- 5.1.4.1 Por cocina

- 5.1.4.1.1 Panaderías

- 5.1.4.1.2 Hamburguesa

- 5.1.4.1.3 Helado

- 5.1.4.1.4 Cocinas a base de carne

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Otras cocinas QSR

- 5.2 Salida

- 5.2.1 Puntos de venta encadenados

- 5.2.2 Puntos de venta independientes

- 5.3 Ubicación

- 5.3.1 Ocio

- 5.3.2 Alojamiento

- 5.3.3 Minorista

- 5.3.4 Ser único

- 5.3.5 Viajar

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

- 6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 CJ Foodville Corporation

- 6.4.2 CJ Foodville Corporation

- 6.4.3 Doctor's Associate Inc.

- 6.4.4 Domino's Pizza Inc.

- 6.4.5 Genesis Co. Ltd

- 6.4.6 Inspire Brands Inc.

- 6.4.7 Isac Co. Ltd

- 6.4.8 Kyochon Food&Beverage Co. Ltd

- 6.4.9 McDonald's Corporation

- 6.4.10 Mom's Touch & Co.

- 6.4.11 MP DAESAN Inc.

- 6.4.12 Restaurant Brands International Inc.

- 6.4.13 Royal T Group Pte Ltd.

- 6.4.14 Seven & I Holdings Co., Ltd.

- 6.4.15 Shinsegae Food Co. Ltd

- 6.4.16 Starbucks Corporation

- 6.4.17 Yum! Brands Inc.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SERVICIOS DE ALIMENTACIÓN

8. APÉNDICE

- 8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Segmentación de la industria de servicios de alimentos de Corea del Sur

Cafés y bares, cocina en la nube, restaurantes de servicio completo y restaurantes de servicio rápido están cubiertos como segmentos por tipo de servicio de comida. Los Outlets encadenados y los Outlets independientes están cubiertos como segmentos por Outlet. Ocio, Alojamiento, Comercio minorista, Independiente y Viajes están cubiertos como segmentos por Ubicación.

- Los restaurantes de servicio completo representaron la mayor parte del mercado de servicios de alimentación de Corea del Sur en 2022. Las cocinas asiática y norteamericana juntas representaron más del 50 % de la cuota de mercado. La demanda de estas cocinas se atribuye a la creciente preferencia de los consumidores por las auténticas cocinas regionales como el kimchi y el Bulgogi, junto con las cocinas japonesas como el sushi y la tempura. Si bien los alimentos tradicionales coreanos siguen siendo populares, las tendencias dietéticas están cambiando a favor de preferencias nuevas e internacionales. Por lo tanto, los restaurantes están introduciendo más opciones veganas, bajas en azúcar y sin gluten en la cocina clásica coreana, lo que contribuye al ascenso del segmento.

- Se prevé que los cafés y bares registren una CAGR del 15,58% en valor durante el período previsto en el mercado, respaldado por el creciente consumo de té y café en el país. El consumo de café en Corea del Sur representó alrededor del 6% del mercado cafetalero de Asia y el Pacífico. En 2021, Corea del Sur consumió casi 2,5 millones de sacos de café de 60 kg. Su consumo ha aumentado constantemente en los últimos años y es una de las bebidas más populares entre los coreanos. En promedio, los coreanos consumieron 12,3 tazas de café por semana, lo que representa un consumo total anual de 2,3 kilogramos en 2022. Ediya Co y Starbucks se encuentran entre las principales cafeterías del país, con 2.200 y 1.140 establecimientos, respectivamente.

- Sin embargo, el segmento de cocinas en la nube es el de más rápido crecimiento en el mercado de servicios de alimentos de Corea del Sur y se prevé que registre una tasa compuesta anual de valor del 35,13% durante el período previsto. Se espera que el crecimiento se vea impulsado por el aumento de las entregas de alimentos en línea a través de aplicaciones para teléfonos inteligentes. En enero de 2022, había alrededor de 46,81 millones de usuarios de Internet en Corea del Sur. El número de usuarios de Internet aumentó en 543 mil entre 2021 y 2022.

| Cafés y bares | Por cocina | Bares y pubs |

| Cafés | ||

| Barras de jugo/batido/postres | ||

| Tiendas especializadas en café y té | ||

| Cocina en la nube | ||

| Restaurantes de servicio completo | Por cocina | asiático |

| europeo | ||

| latinoamericano | ||

| Medio este | ||

| norteamericana | ||

| Otras cocinas FSR | ||

| Restaurantes de servicio rápido | Por cocina | Panaderías |

| Hamburguesa | ||

| Helado | ||

| Cocinas a base de carne | ||

| Pizza | ||

| Otras cocinas QSR |

| Puntos de venta encadenados |

| Puntos de venta independientes |

| Ocio |

| Alojamiento |

| Minorista |

| Ser único |

| Viajar |

| Tipo de servicio de comida | Cafés y bares | Por cocina | Bares y pubs |

| Cafés | |||

| Barras de jugo/batido/postres | |||

| Tiendas especializadas en café y té | |||

| Cocina en la nube | |||

| Restaurantes de servicio completo | Por cocina | asiático | |

| europeo | |||

| latinoamericano | |||

| Medio este | |||

| norteamericana | |||

| Otras cocinas FSR | |||

| Restaurantes de servicio rápido | Por cocina | Panaderías | |

| Hamburguesa | |||

| Helado | |||

| Cocinas a base de carne | |||

| Pizza | |||

| Otras cocinas QSR | |||

| Salida | Puntos de venta encadenados | ||

| Puntos de venta independientes | |||

| Ubicación | Ocio | ||

| Alojamiento | |||

| Minorista | |||

| Ser único | |||

| Viajar | |||

Definición de mercado

- RESTAURANTES DE SERVICIO COMPLETO - Un establecimiento de servicio de alimentos donde los clientes se sientan en una mesa, dan su pedido a un camarero y se les sirve la comida en una mesa.

- RESTAURANTES DE SERVICIO RÁPIDO - Un establecimiento de servicio de alimentos que brinda a los clientes comodidad, rapidez y ofertas de alimentos a precios más bajos. Los clientes suelen servirse ellos mismos y llevar su propia comida a la mesa.

- CAFÉS Y BARES - Un tipo de negocio de servicios de alimentos que incluye bares y pubs con licencia para servir bebidas alcohólicas para consumo, cafeterías que sirven refrescos y alimentos ligeros, así como tiendas de té y café especiales, barras de postres, barras de batidos y barras de jugos.

- COCINA EN LA NUBE - Una empresa de servicios de alimentos que utiliza una cocina comercial con el fin de preparar alimentos para entrega a domicilio o para llevar únicamente, sin clientes para cenar.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación se considera para el valor promedio de los pedidos y se pronostica según las tasas de inflación previstas en los países.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción