Tamaño y Participación del Mercado de Sustitutos de Grasas de América del Sur

Análisis del Mercado de Sustitutos de Grasas de América del Sur por Mordor Intelligence

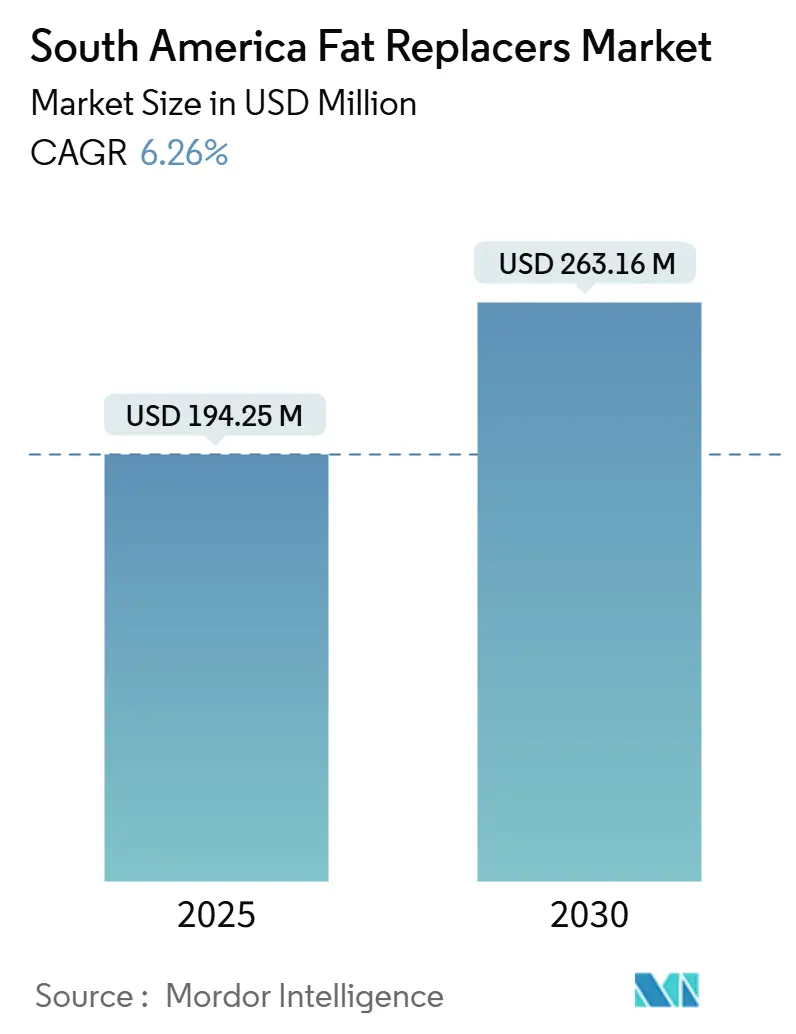

Se espera que el tamaño del mercado de sustitutos de grasas de América del Sur tenga un tamaño de mercado de USD 194.25 millones en 2025 y se pronostica que alcance USD 263.16 millones para 2030, avanzando a una TCAC del 6.26%. El crecimiento del mercado de sustitutos de grasas está impulsado por cambios regulatorios, el aumento de la demanda del consumidor por alimentos procesados más saludables y avances en el desarrollo de productos basados en plantas. La implementación de requisitos de etiquetas limpias y regulaciones de etiquetado frontal del envase (FOP) ha aumentado la adopción de tecnologías basadas en carbohidratos, proteínas y lípidos. Estas tecnologías permiten a los fabricantes reducir el contenido de grasa saturada mientras mantienen la textura, el sabor y la estabilidad del producto. Las empresas están expandiendo sus capacidades locales de investigación y desarrollo, utilizando subproductos agrícolas para ingredientes funcionales y estableciendo asociaciones estratégicas para asegurar materias primas y mejorar la experiencia técnica. El desarrollo del mercado en América del Sur está particularmente influenciado por las regulaciones establecidas de alimentos funcionales de Brasil y los requisitos de etiquetado actualizados de Argentina, creando oportunidades para empresas que pueden validar afirmaciones de reducción de grasa y navegar eficientemente los procesos regulatorios.

Puntos Clave del Informe

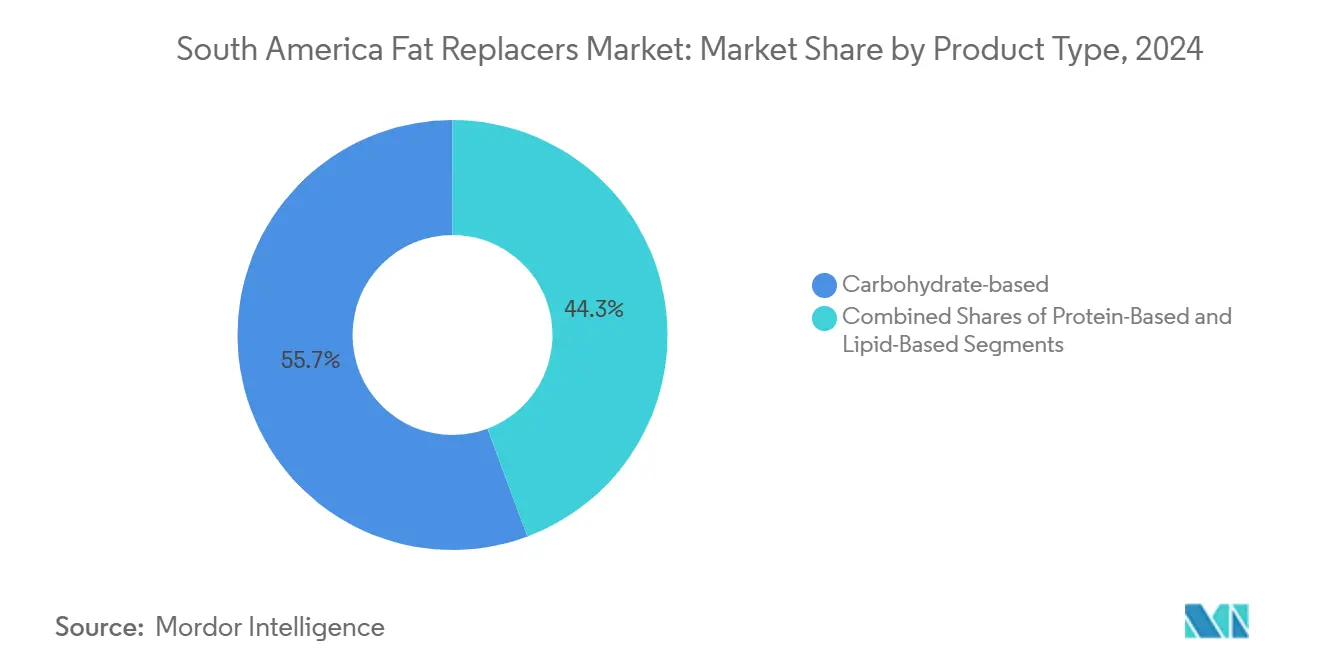

- Por tipo, las soluciones basadas en carbohidratos lideraron con el 55.67% de la participación del mercado de sustitutos de grasas de América del Sur en 2024, mientras que las alternativas basadas en proteínas registraron la TCAC más rápida del 7.44% hasta 2030.

- Por origen, las ofertas basadas en plantas representaron el 63.43% de participación del tamaño del mercado de sustitutos de grasas de América del Sur en 2024 y se proyecta que se expandan a una TCAC del 7.74% entre 2025-2030.

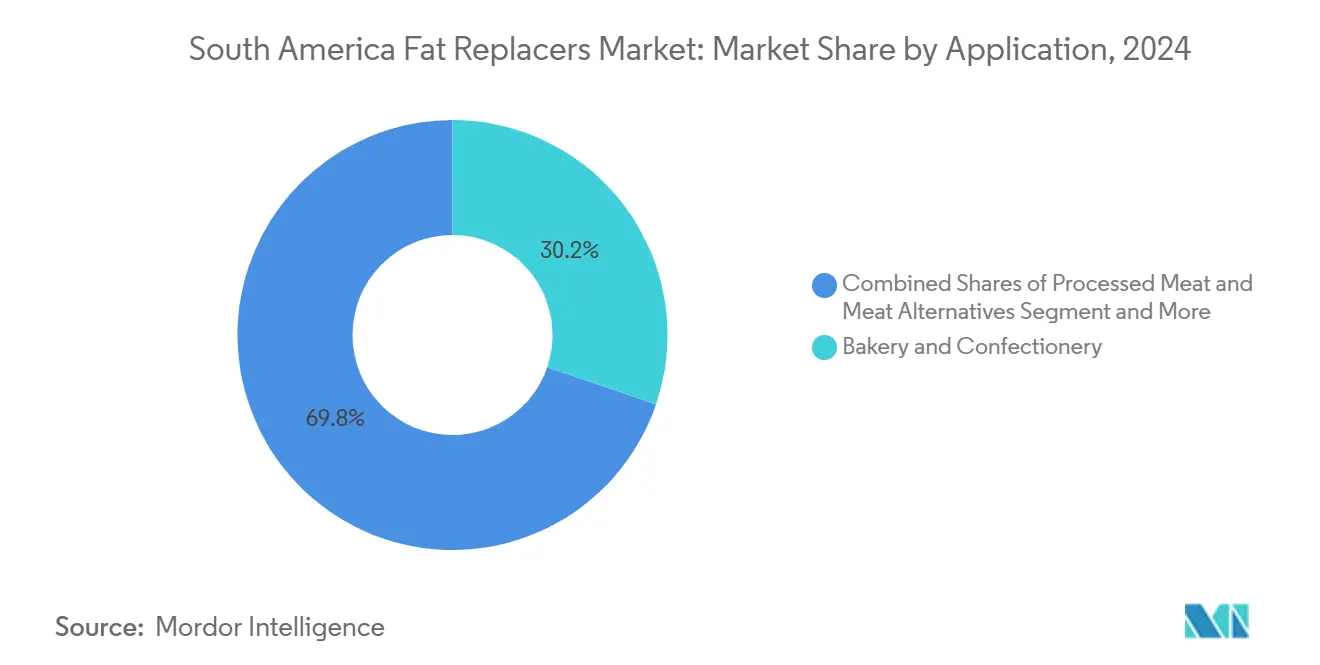

- Por aplicación, panadería y confitería capturó el 30.22% de participación de ingresos en 2024; se espera que las carnes procesadas y alternativas cárnicas crezcan a una TCAC del 7.27% hasta 2030.

- Por geografía, Brasil mantuvo el 46.92% del mercado de sustitutos de grasas de América del Sur en 2024, mientras que Argentina registra la TCAC más alta del 6.68% hasta 2030.

Tendencias e Insights del Mercado de Sustitutos de Grasas de América del Sur

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Creciente demanda del consumidor por alimentos procesados más saludables | +1.8% | Brasil, Argentina, Colombia | Plazo medio (2-4 años) |

| Crecimiento en el segmento de alimentos y bebidas funcionales | +1.5% | Brasil, Argentina | Plazo largo (≥ 4 años) |

| Impulso regulatorio para etiquetado nutricional | +1.2% | Brasil, Argentina, Colombia | Plazo corto (≤ 2 años) |

| Aumento de la demanda por productos veganos y basados en plantas | +1.0% | Brasil, Argentina | Plazo medio (2-4 años) |

| Mayor adopción de alimentos tradicionales y regionales bajos en calorías | +0.8% | Colombia, Resto de América del Sur | Plazo largo (≥ 4 años) |

| Expansión de líneas de productos lácteos bajos en grasa | +0.7% | Brasil, Argentina | Plazo medio (2-4 años) |

| Fuente: Mordor Intelligence | |||

Creciente Demanda del Consumidor por Alimentos Procesados Más Saludables

La encuesta regional de McKinsey muestra que el 46% de los millennials sudamericanos pagan primas por alimentos envasados más saludables después de la pandemia[1]Fuente: McKinsey & Company, "Latin American Consumer Health Survey," mckinsey.com. Los escaneos minoristas confirman la disminución de las ventas de SKUs con alto contenido de grasa saturada, motivando a los fabricantes brasileños y argentinos a modernizar líneas insignia con agentes de volumen basados en carbohidratos o emulsificantes proteicos. La reformulación preserva el valor de marca, evita costos de re-registro y asegura espacio en estantes, especialmente en supermercados que ahora clasifican productos según puntajes nutricionales. Las panaderías masivas han reducido el contenido promedio de grasa por porción, ilustrando cómo los ajustes incrementales, más que lanzamientos completamente nuevos, pueden defender la participación de mercado. Dinámicas similares aparecen en los pasillos de comidas listas de Colombia, donde las arepas bajas en grasa ganaron prominencia a pesar de las recetas históricamente ricas en grasa. La creciente conciencia del consumidor sobre los riesgos para la salud asociados con dietas altas en grasa ha impulsado a los fabricantes a invertir en tecnologías de reemplazo de grasa. Las iniciativas gubernamentales que promueven opciones alimentarias más saludables han acelerado aún más la adopción de sustitutos de grasas en toda la industria alimentaria sudamericana.

Crecimiento en el Segmento de Alimentos y Bebidas Funcionales

El mercado de sustitutos de grasas está experimentando crecimiento debido a varios factores clave. Las bebidas funcionales que contienen emulsificantes derivados de plantas muestran tasas de crecimiento más altas en comparación con las bebidas carbonatadas en mercados urbanos. Los aislados de proteína de almendra baru sirven propósitos duales al proporcionar contenido de proteína y permitir control de viscosidad, lo que facilita la reducción de azúcar y reemplazo de grasa. Los procedimientos simplificados de reconocimiento mutuo del MERCOSUR permiten envíos transfronterizos eficientes, reduciendo los tiempos de entrega para co-empacadores argentinos que apuntan al mercado de lácteos funcionales. El aumento constante en los ingresos disponibles apoya el crecimiento de refrigerios funcionales con precios premium, asegurando una expansión de mercado sostenida. Además de eso, el reconocimiento de ANVISA en 1999 de "alimentos funcionais" normalizó las afirmaciones de salud dentro del léxico regulatorio de Brasil, permitiendo declaraciones de etiquetas directas que vinculan la reducción de grasa con beneficios cardiovasculares[2]Fuente: ANVISA, "Legislação de Alimentos Funcionais e Novos Alimentos," anvisa.gov.br. La conciencia del consumidor sobre los beneficios para la salud asociados con los sustitutos de grasas alienta a los fabricantes a diversificar sus ofertas de productos. Los procesadores de alimentos regionales continúan invirtiendo en investigación y desarrollo para desarrollar soluciones efectivas de reemplazo de grasa que mantengan la calidad del producto mientras reducen las calorías.

Impulso Regulatorio para Etiquetado Nutricional

La Resolución ANMAT 267/2024 de Argentina reemplazó las advertencias de octágono negro con una cuadrícula de divulgación FOP obligatoria que enumera grasa total, grasa saturada y calorías por 100 g según el Ministerio de Salud de Argentina[3]Fuente: ANMAT, "Resolución 267/2024 Etiquetado Frontal," argentina.gob.ar. La fecha límite de cumplimiento de 2026 para las nuevas regulaciones de etiquetado está acelerando la adopción de ingredientes sustitutos de grasas mientras los fabricantes buscan mejorar los perfiles nutricionales de sus productos. ANVISA de Brasil reforzó esta tendencia implementando requisitos de etiquetado mejorados en marzo de 2024. Las regulaciones existentes de aditivos del MERCOSUR ya incluyen reemplazantes basados en carbohidratos y proteínas aprobados, permitiendo a los fabricantes enfocarse en la reformulación en lugar de procesos de aprobación de ingredientes. Los plazos de implementación limitados están empujando a los fabricantes hacia proveedores globales establecidos que ofrecen soluciones listas para usar y soporte técnico local. Estos desarrollos regulatorios en América del Sur han generado demanda inmediata del mercado por sustitutos de grasas, particularmente en segmentos de alimentos procesados altos en grasa. Los fabricantes de alimentos están dirigiendo recursos hacia esfuerzos de reformulación de productos para mantener propiedades organolépticas mientras cumplen con nuevos requisitos.

Aumento de la Demanda por Productos Veganos y Basados en Plantas

La tendencia en la adopción basada en plantas ha influenciado otros mercados sudamericanos, con comunidades veganas y flexitarianas en expansión en São Paulo, Buenos Aires y Bogotá impulsando las decisiones de compra. Las formulaciones basadas en plantas reducen naturalmente el contenido de grasa saturada, llevando al aumento del uso de emulsificantes de soja, garbanzo y micoproteína para mejora de textura. La tecnología de IA de NotCo reduce el tiempo de desarrollo de prototipos a 3 meses, permitiendo a los fabricantes introducir untables y patés libres de lácteos adaptados a preferencias regionales. La biomasa de plátano verde combinada con harina de teff reduce la grasa de la receta mientras mantiene la calidad de textura. Aunque el costo sigue siendo un desafío, los fabricantes abordan esto a través de integración vertical y utilización de flujos de desechos agrícolas. La conciencia del consumidor sobre los beneficios para la salud y sostenibilidad impulsa la innovación continua en tecnologías de reemplazo de grasa. Los fabricantes de alimentos regionales invierten en investigación y desarrollo para desarrollar soluciones de reemplazo de grasa de origen local y costo-efectivas que satisfagan tanto los requisitos nutricionales como las expectativas sensoriales.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Baja conciencia del consumidor sobre sustitutos de grasas | -0.9% | Colombia, Resto de América del Sur | Plazo corto (≤ 2 años) |

| Desafíos técnicos en replicar sabor y textura | -0.7% | Brasil, Argentina, Colombia | Plazo medio (2-4 años) |

| Percepción del consumidor de inferioridad en productos bajos en grasa | -0.5% | Brasil, Argentina | Plazo medio (2-4 años) |

| Desafíos de vida útil y almacenamiento con ciertos sustitutos de grasas | -0.4% | Colombia, Resto de América del Sur | Plazo largo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Baja Conciencia del Consumidor sobre Sustitutos de Grasas

El mercado de sustitutos de grasas enfrenta desafíos significativos en la adopción del consumidor y penetración de mercado. A pesar de la creciente conciencia sobre la salud entre los consumidores, la falta de conciencia sobre los sustitutos de grasas sigue siendo un obstáculo mayor. Sin campañas educativas dedicadas, los consumidores tienden a elegir productos tradicionales con grasa completa, particularmente en áreas rurales. Los minoristas evitan enfatizar afirmaciones de "grasa reducida vía fibra" en el empaque del producto para evitar alienar a los clientes tradicionales. Mientras que las principales empresas lácteas desarrollan micrositios educativos con código QR, las pequeñas y medianas empresas carecen de recursos para tales iniciativas, limitando la penetración de mercado en ciudades más pequeñas. Los programas de nutrición financiados por el gobierno pueden reducir la brecha de conocimiento en los próximos dos años, pero las barreras de compra inmediatas persisten. Las regulaciones de etiquetado poco claras para ingredientes sustitutos de grasa y la educación insuficiente del consumidor a nivel de industria sobre seguridad y beneficios del producto restringen aún más el crecimiento del mercado.

Desafíos Técnicos en Replicar Sabor y Textura

El mercado de sustitutos de grasas enfrenta varias limitaciones técnicas. Los aislados de proteína sufren desnaturalización a temperaturas que exceden 190°C en refrigerios basados en yuca, resultando en sensación bucal inconsistente. Los agentes de volumen de carbohidratos introducen dulzura no deseada, conflictuando con objetivos de reducción de azúcar. El escalamiento de fabricación encuentra dificultades cuando los aumentos de viscosidad superan las capacidades de bombeo, particularmente afectando a fabricantes por contrato con líneas de equipo diversas. Las pequeñas y medianas empresas regionales experimentan cronogramas extendidos de lanzamiento de productos debido a ajustes repetidos de formulación. La estabilidad de procesamiento a alta temperatura sigue siendo un desafío técnico, especialmente en la producción de refrigerios extruidos. La interacción entre sustitutos de grasas y componentes alimentarios nativos crea problemas de textura y sabor que requieren reformulación extensiva. Algunos compuestos sustitutos de grasas demuestran estabilidad limitada de vida útil, requiriendo sistemas de preservación adicionales. Los sustitutos de grasas sensibles a la temperatura demandan condiciones específicas de manejo y almacenamiento, aumentando los gastos operacionales para los fabricantes.

Análisis de Segmentos

Por Tipo de Producto: La Innovación en Proteínas se Acelera a Pesar del Dominio de Carbohidratos

Las variantes basadas en carbohidratos mantienen el 55.67% de la participación del mercado de sustitutos de grasas de América del Sur en 2024, principalmente debido a su menor costo y rendimiento establecido en aplicaciones de panadería de alto volumen. Las redes de distribución bien establecidas para almidones de yuca y maíz proporcionan estructuras de costos estables para fabricantes que atienden mercados sensibles al precio. Sin embargo, el mercado de sustitutos de grasas de América del Sur muestra un claro cambio hacia alternativas basadas en proteínas, que están creciendo a una TCAC del 7.44% hasta 2030. Estos ingredientes basados en proteínas satisfacen las demandas del consumidor por contenido reducido de grasa mientras proporcionan mayor contenido de proteína, haciéndolos adecuados para productos de etiqueta limpia en bebidas lácteas y barras de nutrición deportiva.

La biomasa de plátano verde combinada con proteína de garbanzo logra una viscosidad de 1.4 Pa·s a 25°C, comparable con estándares de grasa de palma en rellenos de confitería. Este rendimiento reduce las ventajas tradicionales de las alternativas basadas en lípidos. La asociación entre Enifer y el fabricante de etanol FS demuestra este cambio, mientras transforman subproductos de maíz-etanol en micoproteína a costos competitivos con suero importado. La capacidad planificada de su instalación piloto de 500 t en 2025 puede acelerar la adopción generalizada más allá de productos especializados. En respuesta, los fabricantes basados en carbohidratos están combinando almidón nativo con fibra soluble para mejorar la retención de humedad y longevidad del producto, manteniendo su posición de mercado en regiones donde los ingredientes proteicos siguen siendo costosos. El mercado sudamericano de sustitutos de grasas demuestra un equilibrio dinámico entre soluciones establecidas basadas en carbohidratos y alternativas proteicas emergentes, cada una sirviendo segmentos de mercado y puntos de precio distintos. La innovación continua en ambas categorías, junto con capacidades de fabricación regionales, indica potencial de crecimiento sostenido a través de múltiples aplicaciones alimentarias.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Origen: El Dominio Basado en Plantas Refleja Prioridades de Sostenibilidad

Los ingredientes derivados de plantas capturaron el 63.43% del mercado en 2024 y están en camino de una TCAC del 7.74%, cimentando su liderazgo hasta 2030. El tamaño del mercado de sustitutos de grasas de América del Sur para variantes basadas en plantas está impulsado por cadenas de suministro abundantes de soja, maíz y cultivos emergentes. La percepción amplia del consumidor de fuentes vegetales como "naturales" y ambientalmente amigables compensa los prejuicios de sabor que una vez plagaron las formulaciones tempranas. Las soluciones microbianas-lideradas por prototipos de mantequilla de micoproteína-ganan impulso, pero sus ingresos combinados siguen siendo menores comparados con insumos botánicos.

Los institutos brasileños de I+D ilustran cómo la valorización de desechos agroindustriales reduce los costos de ingredientes mientras impulsa los ingresos rurales. Las alternativas basadas en microorganismos, ejemplificadas por Mycorena, reportan una reducción del 55% de grasa saturada versus mantequilla láctea pero deben escalar la infraestructura de fermentación y satisfacer vías regulatorias nacientes. Los reemplazantes basados en animales persisten en charcutería especializada, pero el escrutinio regulatorio sobre el colesterol mantiene su perspectiva estancada. El éxito de fuentes alternativas de grasa depende fuertemente de avances tecnológicos en métodos de producción y aprobaciones regulatorias. La adopción del mercado probablemente se acelerará mientras los fabricantes superan estos desafíos manteniendo competitividad de costos.

Por Aplicación: La Innovación en Carne Procesada Impulsa el Crecimiento a Pesar del Liderazgo de Panadería

El segmento de panadería y confitería representó el 30.22% del mercado sudamericano de sustitutos de grasas en 2024, ya que las fibras de carbohidratos proporcionan efectivamente volumen a masas y glaseados sin afectar los tiempos de horneado. Se proyecta que el segmento de carne procesada y alternativas cárnicas crezca a una TCAC del 7.27%, impulsado por reformulaciones de productos enfocadas en la salud. El mercado sudamericano de sustitutos de grasas está presenciando una expansión robusta mientras los fabricantes desarrollan soluciones innovadoras para satisfacer las demandas del consumidor por opciones alimentarias más saludables. Las tasas crecientes de obesidad y la creciente conciencia del consumidor sobre los riesgos para la salud asociados con dietas altas en grasa están acelerando la adopción de sustitutos de grasas en toda la región. Los sustitutos de grasas están ganando prominencia en América del Sur mientras los consumidores buscan alternativas alimentarias más saludables. El mercado está experimentando crecimiento significativo debido al aumento de la conciencia sobre la salud y la presión regulatoria para reducir el contenido de grasa en alimentos procesados.

La industria alimentaria sudamericana está experimentando transformaciones significativas en tecnologías de reducción de grasa a través de múltiples segmentos. El sector de carne refrigerada en expansión de Brasil integra hidrocoloides que imitan lípidos que permiten reducción de sodio y nitrito, satisfaciendo políticas de salud multicapa. Las hamburguesas de base vegetal ganan tracción mainstream a través de jugosidad mejorada entregada por grasas vegetales estructuradas, elevando aún más la demanda. Los lácteos reciben innovaciones adaptadas como Lévia+c de Cargill, que mantiene la incorporación de aire y resistencia al derretimiento en helado incluso después de una reducción del 35% de grasa saturada. Los casos de uso de bebidas siguen siendo exploratorios, enfocándose principalmente en mejora de sensación bucal en leches de avena o arroz servidas en cadenas de café a través de Buenos Aires y Río.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Brasil acumuló el 46.92% del mercado sudamericano de sustitutos de grasas en 2024, gracias a su complejo de procesamiento de alimentos de USD 209 mil millones y regulaciones de alimentos funcionales de larga data que simplifican la autorización de nuevos ingredientes, según la Asociación de Exportación de Alimentos. El sector de fabricación de alimentos de Brasil demuestra avance tecnológico significativo en la producción de proteínas alternativas. La infraestructura robusta del país apoya procesos eficientes de desarrollo y distribución de productos. Las empresas utilizan redes logísticas de cadena de frío establecidas y numerosas instalaciones de co-empaque para permitir distribución nacional de productos a costos competitivos. Las asociaciones de investigación entre universidades e industrias en las regiones de Minas Gerais y São Paulo facilitan la integración de tecnologías internacionales de reemplazo de grasa en alimentos brasileños tradicionales como pão de queijo.

Argentina sigue como el de mayor crecimiento con una TCAC del 6.68%. El decreto de ANMAT de finales de 2024 obliga a una divulgación más estricta de grasa saturada y calorías, efectivamente compeliendo la reformulación a través de segmentos de panadería, lácteos y comidas listas, según el Gobierno de Argentina. Los proveedores de ingredientes que se enfocan en mezclas de fibra-carbohidrato llave en mano ganan tracción rápida porque las grandes empresas de bienes de consumo masivo priorizan la velocidad al cumplimiento. Adicionalmente, los centros de incubación de Buenos Aires hospedan startups que ingenian lípidos algales diseñados para igualar la sensación bucal de charcutería, ampliando la opción de proveedores locales.

Colombia y el resto de América del Sur ofrecen perspectivas emergentes mientras las autoridades de salud pública se acercan gradualmente a límites nutricionales más estrictos. La Comisión Económica para América Latina y el Caribe (CEPAL) proyecta un crecimiento del 11% en las exportaciones agrícolas sudamericanas en 2024, ampliando las reservas de materias primas para grasas basadas en plantas. Las plantas de carne procesada de Bogotá ya experimentan con hidrocoloides derivados de yuca para satisfacer la conciencia urbana de salud en ciernes. Mercados más pequeños como Chile y Perú demuestran adopción del consumidor de pilotos de etiquetado estilo "Nutri-Score" FOP, señalando convergencia legislativa futura. No obstante, los paisajes minoristas fragmentados y menor poder adquisitivo retrasan la adopción ubicua.

Panorama Competitivo

El mercado sudamericano de sustitutos de grasas muestra concentración moderada, con las cinco principales empresas controlando ingresos importantes. Algunas de las principales empresas incluyen Cargill, Incorporated, Archer Daniels Midland Co., Ingredion Inc., Tate and Lyle PLC, Kerry Group plc, etc. Los principales ingredientes globales mantienen ventajas de escala, pero los especialistas regionales explotan conocimiento profundo de cultivos indígenas y preferencias de sabor localizadas. La adquisición prevista de USD 1.8 mil millones de CP Kelco por Tate and Lyle busca fusionar tecnologías de hidrocoloides y edulcorantes, ampliando soluciones que entregan optimización simultánea de grasa, azúcar y textura. También, Cargill, Incorporated invierte USD 8.5 millones en actualizaciones de instalaciones sudamericanas para cumplir con las pautas iTFA de la OMS, posicionando su división de aceites comestibles para eras de políticas más estrictas.

La localización sigue siendo decisiva. Lévia+c de Cargill para lácteos brasileños subraya cómo la formulación a medida gana sobre ofertas globales genéricas. La asociación de desecho-a-micoproteína de Enifer con FS ilustra narrativas de economía circular que resuenan con reguladores y marcas conscientes de la sostenibilidad. Las startups aprovechan la IA y fermentación de precisión para reducir drásticamente los tiempos piloto, colocando presión competitiva sobre los incumbentes para acelerar sus propias hojas de ruta de digitalización. Mientras tanto, distribuidores como IMCD y Brenntag expanden laboratorios de aplicación de valor agregado que ayudan a clientes de segundo nivel a navegar obstáculos técnicos sin gasto pesado en I+D, asegurando una cartera de clientes de mercado medio.

El impulso de consolidación coexiste con escenas vibrantes de startups. El financiamiento de riesgo gravita hacia plataformas microbianas y de lípidos de precisión que abordan brechas sensoriales pendientes. Sin embargo, dados los plazos regulatorios e intensidad de capital, los modelos colaborativos-licenciamiento, joint ventures o fabricación por peaje-dominan las estrategias de comercialización. La profundidad de propiedad intelectual, fluidez regulatoria regional y equipos de servicio técnico robusto deciden colectivamente el poder de permanencia competitiva.

Líderes de la Industria de Sustitutos de Grasas de América del Sur

-

Ingredion Inc.

-

Archer Daniels Midland Co.

-

Cargill, Incorporated

-

Kerry Group plc

-

Tate and Lyle PLC

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Enifer se asoció con el gigante brasileño del etanol FS para establecer una instalación piloto de 500 toneladas para producción de micoproteína a partir de subproductos de etanol de maíz, apoyado por BRL 9.8 millones de FINEP. La iniciativa apunta a mercados de nutrición animal en Brasil, Ecuador y Chile, con expansión potencial a aplicaciones de alimentos humanos, demostrando valorización de flujos de desecho en producción de sustitutos de grasas.

- Mayo 2025: ADM inauguró una nueva fábrica de nutrientes en Apucarana, Paraná, diseñada para aumentar la capacidad de producción en 40%. La instalación produce formulaciones personalizadas para aplicaciones avícolas, porcinas y de acuicultura, apoyando el mercado brasileño de nutrición animal en crecimiento que se espera crezca 2.6% anualmente.

- Septiembre 2024: WEGO lanzó un sustituto de cacao sostenible hecho de vainas de algarrobo tostado para abordar desafíos de suministro y volatilidad de precios. El producto es bajo en grasa, alto en fibra dietética y libre de alérgenos, posicionándolo como una alternativa más saludable para desarrolladores de alimentos.

- Junio 2024: Tate and Lyle anunció la adquisición propuesta de USD 1.8 mil millones de CP Kelco para crear un negocio líder global de soluciones especializadas de alimentos y bebidas. La transacción mejora las capacidades en tecnologías de edulcoración, sensación bucal y fortificación críticas para aplicaciones de sustitutos de grasas, con finalización esperada en Q4 2024.

Alcance del Informe del Mercado de Sustitutos de Grasas de América del Sur

El Mercado de Sustitutos de Grasas de América del Sur está segmentado por el origen que incluye plantas y animales. Basado en tipo, el mercado se divide en basados en carbohidratos, basados en proteínas y basados en lípidos. El mercado también se bifurca sobre la base de aplicación que incluye panadería y confitería, bebidas, carne procesada, alimentos de conveniencia y otros. El estudio también involucra el análisis de regiones como Brasil, Argentina y el Resto de América del Sur.

| Basados en Carbohidratos |

| Basados en Proteínas |

| Basados en Lípidos |

| Basados en plantas |

| Basados en animales |

| Basados en microorganismos |

| Panadería y Confitería |

| Lácteos y Postres Congelados |

| Bebidas |

| Carne Procesada y Alternativas Cárnicas |

| Alimentos de Conveniencia/Comidas Listas |

| Otros |

| Brasil |

| Argentina |

| Resto de América del Sur |

| Por Tipo de Producto | Basados en Carbohidratos |

| Basados en Proteínas | |

| Basados en Lípidos | |

| Por Origen | Basados en plantas |

| Basados en animales | |

| Basados en microorganismos | |

| Por Aplicación | Panadería y Confitería |

| Lácteos y Postres Congelados | |

| Bebidas | |

| Carne Procesada y Alternativas Cárnicas | |

| Alimentos de Conveniencia/Comidas Listas | |

| Otros | |

| Por Geografía | Brasil |

| Argentina | |

| Resto de América del Sur |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de sustitutos de grasas de América del Sur?

El mercado está valorado en USD 194.25 millones en 2025 y se proyecta que alcance USD 263.16 millones para 2030.

¿Qué segmento crece más rápido en el mercado de sustitutos de grasas de América del Sur?

Los reemplazantes basados en proteínas se expanden a una TCAC del 7.44% hasta 2030, impulsados por beneficios duales de reducción de grasa y fortificación de proteína.

¿Cómo influencian las regulaciones recientes la demanda del mercado?

El etiquetado frontal del empaque más estricto de Argentina y el marco actualizado de ANVISA de Brasil compelen reformulación rápida de productos, estimulando la adopción de ingredientes a corto plazo.

¿Por qué son tan dominantes los sustitutos de grasas basados en plantas?

Mantienen una participación del 63.43% gracias a cultivos regionales abundantes, percepciones favorables de sostenibilidad y posicionamiento de etiqueta limpia.

¿Qué área de aplicación ofrece el mayor crecimiento?

La carne procesada y alternativas cárnicas muestran una TCAC del 7.27% mientras las tecnologías de oleogel y lípidos estructurados permiten fórmulas bajas en grasa sin compromiso sensorial.

Última actualización de la página el: