Tamaño del mercado de bebidas energéticas en América del Sur

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2019 - 2022 |

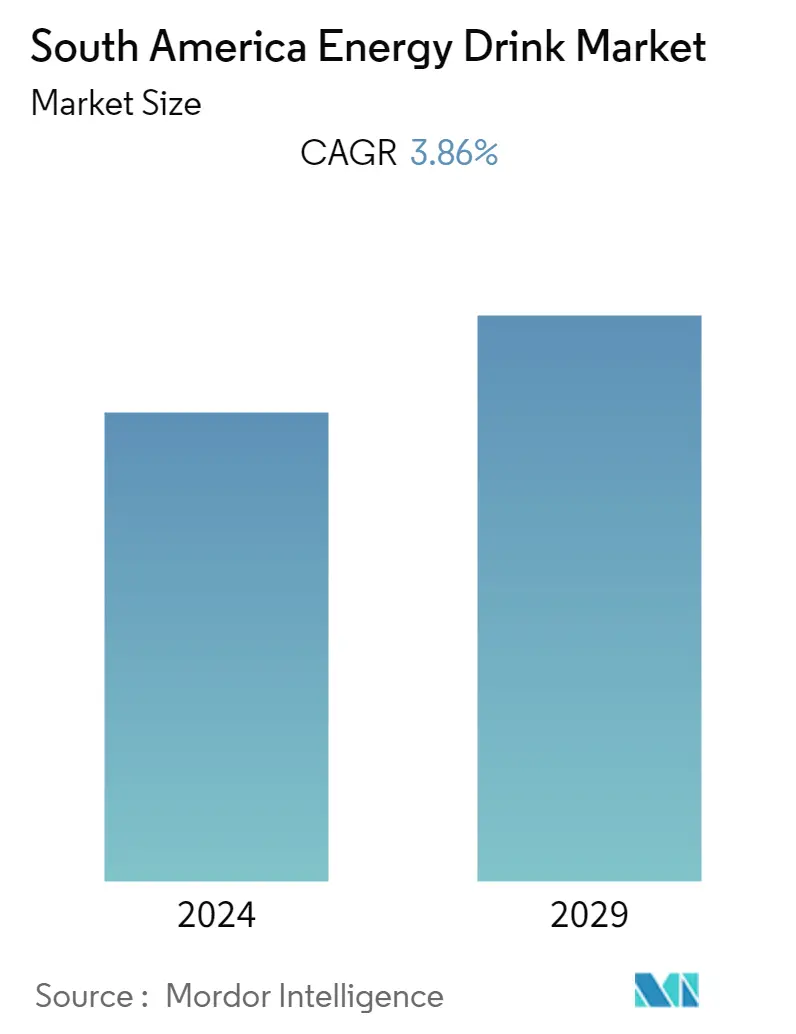

| CAGR | 3.86 % |

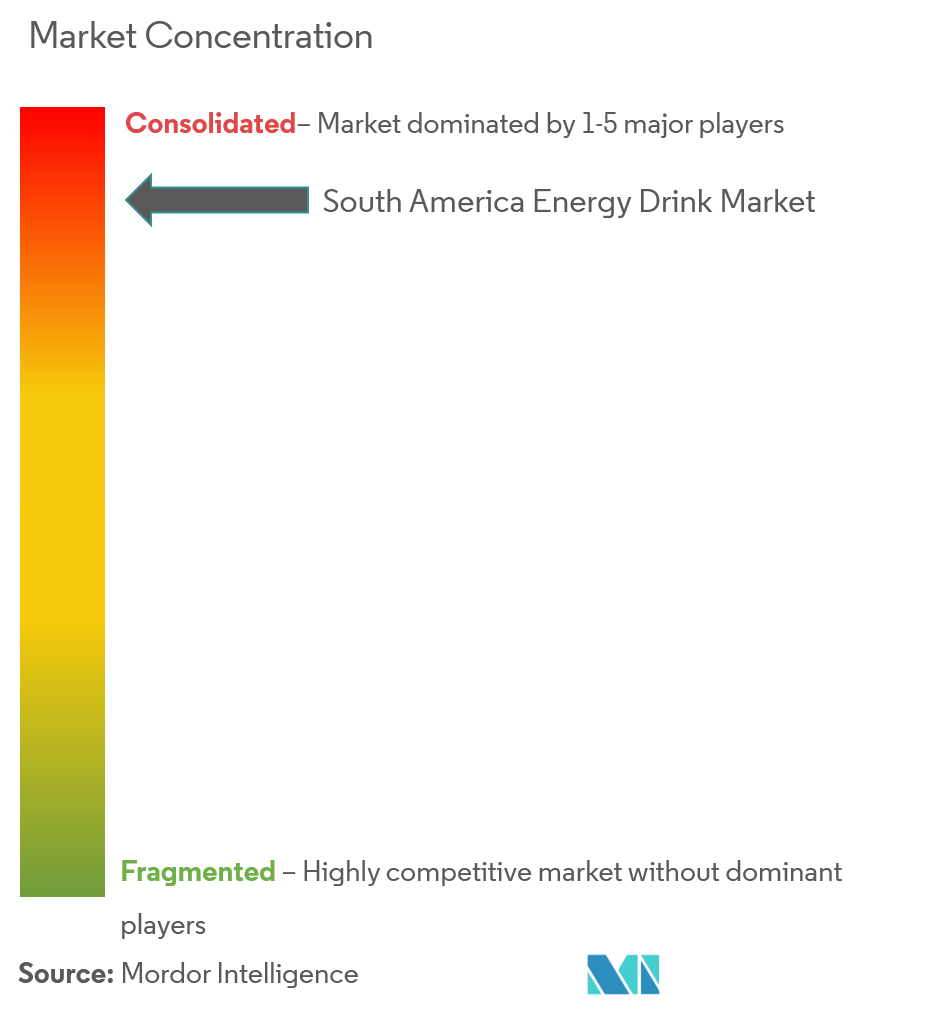

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de bebidas energéticas en América del Sur

Se prevé que el mercado de bebidas energéticas de América del Sur registre una tasa compuesta anual del 3,86% durante el período previsto.

Las bebidas energéticas se encuentran entre las categorías de bebidas más fascinantes y dinámicas debido a sus ideas innovadoras, sabores intrigantes y opciones de posicionamiento versátiles. A los clientes les gustan los efectos energizantes de los estimulantes, lo que llevó a una creciente demanda de bebidas energéticas que se fabrican a partir de fuentes de energía naturales como la guayusa, el guaraná y otras. Esta nueva generación de bebidas energéticas ofrece oportunidades de marketing adicionales para una variedad de opciones de posicionamiento, ya que contienen componentes útiles como proteínas, BCAA, vitaminas o minerales.

Las bebidas energéticas suelen ser populares entre los millennials y la generación Z de América del Sur. Satisface las necesidades y requisitos del consumidor, como vivir un estilo de vida agitado, sufrir una agenda ocupada, solteros, hosteleros y otros que podrían ofrecer un crecimiento potencial al mercado. Además, Brasil, seguido de Argentina, es el mercado de más rápido crecimiento para el sector de bebidas en la región de América del Sur. También se beneficia de la relativa asequibilidad de las bebidas energéticas, lo que aumenta su atractivo.

En el mercado sudamericano, la reducción del contenido de azúcar es uno de los factores más importantes en el sector de las bebidas. La demanda de bebidas energéticas y agua carbonatada está creciendo, pero el sector de bebidas en general está disminuyendo. Las ventas de bebidas carbonatadas y bebidas energéticas están aumentando como resultado de la demanda de productos menos dulces y de origen natural por parte de los consumidores, cada vez más conscientes de su salud. Por lo tanto, la demanda de opciones sin azúcar y con bajo contenido de azúcar está impulsando el mercado de bebidas energéticas.

Tendencias del mercado de bebidas energéticas en América del Sur

Los canales de servicios de alimentación y comercio electrónico crean significativamente espacio en los lineales para las bebidas energéticas

Las bebidas energéticas han pasado de ser un producto aspiracional que se vende generalmente en tiendas minoristas y gasolineras a volverse relevantes en la vida diaria. Las compras matutinas más habituales en el mercado sudamericano son bebidas energéticas, patatas fritas y carne de res. Las bebidas se venden directamente a los clientes que buscan una manera de pasar la jornada laboral a través de vendedores ambulantes en los cruces de tráfico. Las bebidas energéticas han sido populares debido al concepto de una bebida que puede proporcionar tanto refresco como un impulso de energía, permitiendo a las personas mantenerse alerta y aumentar la productividad por más tiempo.

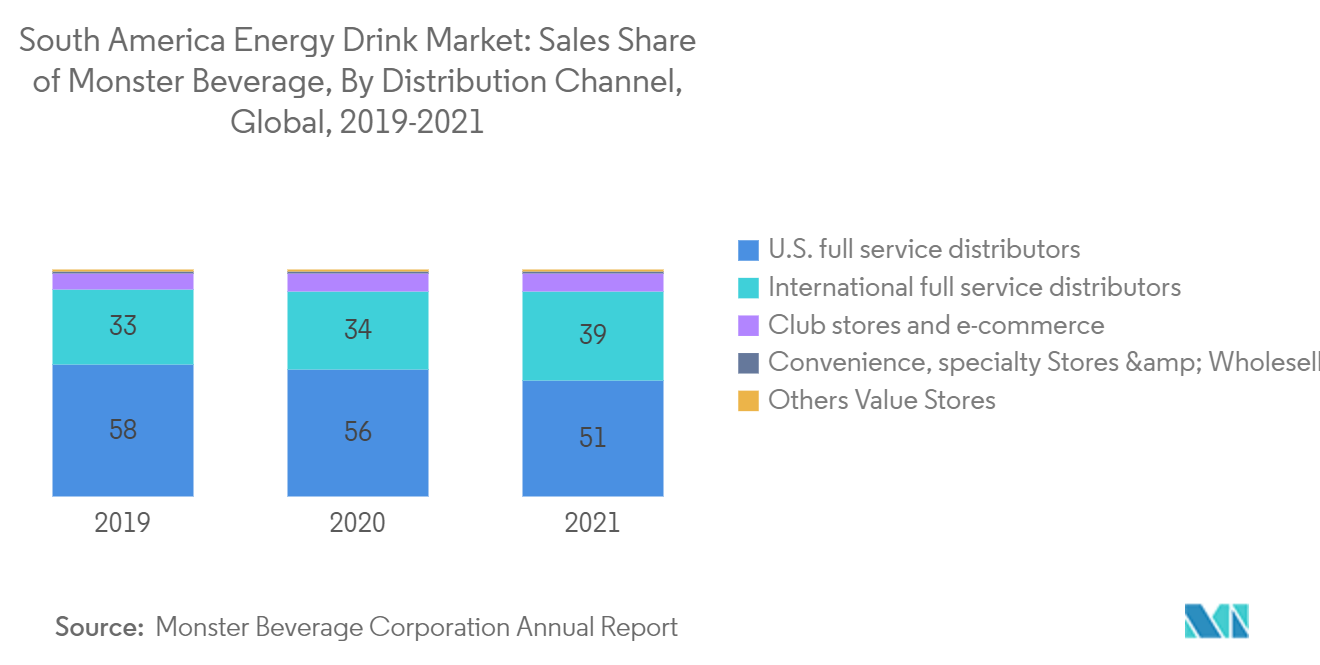

La bebida energética se consume en América del Sur porque es una opción interesante con atributos de bienestar. Las tendencias de salud y bienestar impulsadas por los consumidores también están afectando el crecimiento continuo del segmento de bebidas energéticas, entre otras bebidas. Los supermercados modernos y las importantes cadenas de hipermercados estadounidenses y europeas están ampliando continuamente sus operaciones en la región para garantizar la disponibilidad de bebidas. Esto, a su vez, ha llevado a un mayor consumo de productos en la región. Por ejemplo, Campbell Soup Company generó alrededor del 22 % de las ventas netas consolidadas a partir de operaciones continuas en 2022 a través de Wal-Mart Stores Inc. y sus filiales. Además, ante el deseo de los consumidores de experimentar nuevas experiencias de sabor, las bebidas energéticas se consideran una alternativa a los refrescos. También ha encontrado su espacio en discotecas como bebida social o mezcladora de bebidas.

Creciente preferencia de los consumidores por bebidas saludables en la Región

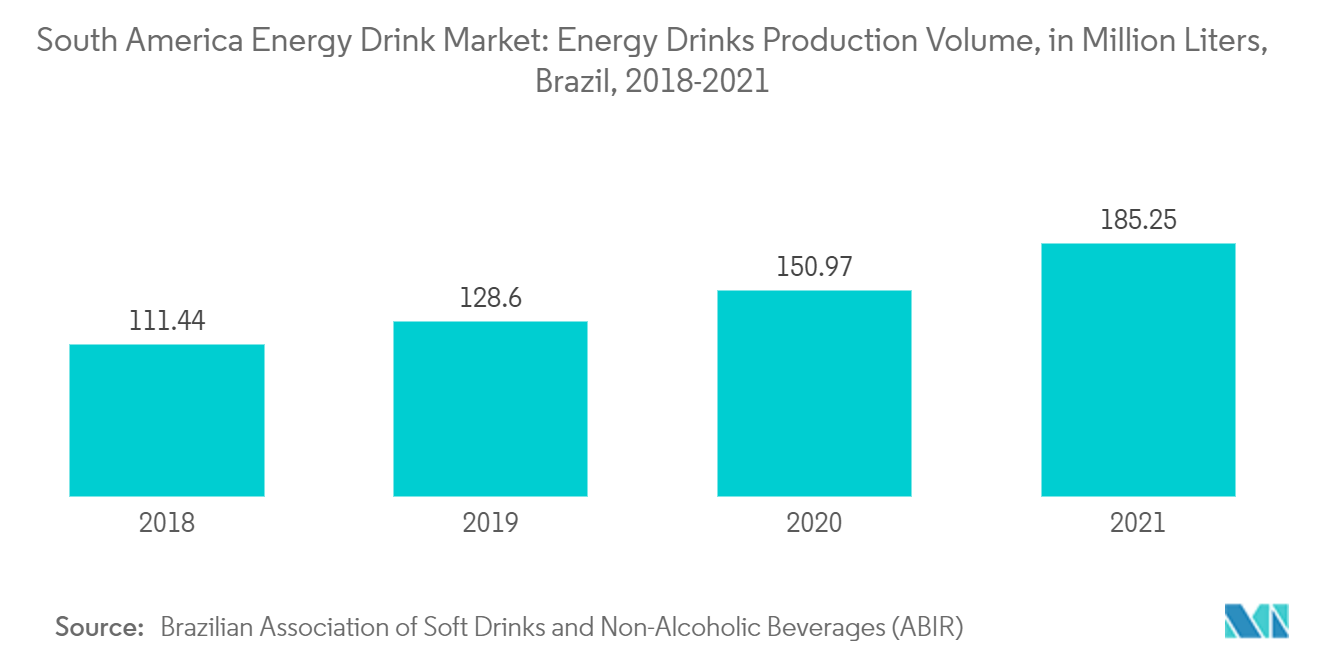

En los últimos años, el consumo de bebidas energéticas ha aumentado drásticamente, especialmente entre adolescentes y jóvenes. Las bebidas energéticas se promocionan agresivamente con el argumento de que le ofrecerán más energía y mejorarán su rendimiento físico y mental. Recientemente, los fabricantes han desviado su atención de los atletas a los millennials o la población de la generación z. La publicidad de bebidas energéticas es fuerte en lugares donde se congregan adolescentes y adultos jóvenes. La edad media de los consumidores de bebidas energéticas se sitúa entre los 13 y los 35 años. Las bebidas energéticas son el segundo complemento dietético más popular entre los adolescentes. Este es el resultado de la mayor atención de los consumidores al fitness y la salud. Las bebidas energéticas se comercializan como una alternativa a las bebidas carbonatadas. Así, ha habido un aumento significativo en el número de consumidores que cambian de bebidas carbonatadas a bebidas energéticas en los últimos años, impulsando así las ventas en la región. Según la Asociación Brasileña de Refrescos y Bebidas No Alcohólicas (ABIR), en 2021, el consumo de bebidas energéticas en Brasil ascendió aproximadamente a 0,87 litros por persona, ligeramente superior a los 0,71 litros por persona del año anterior.

Descripción general de la industria de bebidas energéticas de América del Sur

Las economías nacionales emergentes, la modernización de los canales minoristas y el aumento de los ingresos de la clase media presentan nuevas oportunidades de crecimiento para los fabricantes de bebidas energéticas en América del Sur. Los fabricantes se están asegurando de que sus marcas estén cuidadosamente alineadas con la creciente demanda de opciones más saludables por parte de los consumidores, particularmente entre un núcleo importante de consumidores urbanos más jóvenes. Los jugadores también están haciendo esfuerzos continuos para comunicarse de manera efectiva con la nueva demografía urbana de la región debido al aumento de la población urbana y la prevalencia de inmigrantes en la región. Además, los fabricantes también se esfuerzan por fortalecer su oferta de productos mediante el establecimiento de asociaciones estratégicas. En 2022, Keurig Dr. Pepper estableció una asociación estratégica con Red Bull para distribuir la bebida energética en el mercado mexicano. El acuerdo también permite la distribución de cualquier futura bebida lista para beber desarrollada o lanzada por Red Bull en el país.

Líderes del mercado de bebidas energéticas en América del Sur

-

Red Bull GmbH

-

The Coca-Cola Company

-

Anheuser-Busch InBev SA/NV (Ambev SA)

-

PepsiCo, Inc.

-

Globalbev Bebidas e Alimentos SA

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bebidas energéticas en América del Sur

- En noviembre de 2022, Grupo Petrópolis lanzó una gama de bebidas energéticas a base de frutas bajo la marca TNT Energy Drink. El primer sabor de la línea ampliada de productos es Mango Summer, que consiste en una mezcla de frutas con alta presencia de sabor a mango. Está disponible en latas de 473ml y 269ml en el mercado sudamericano.

- En mayo de 2022, la empresa de bebidas energéticas de Coca-Cola, Monster Beverage Corporation, lanzó varios productos nuevos en toda Sudamérica. La compañía lanzó VR46 The Doctor en Argentina y amplió su oferta de productos en Chile con la introducción de Melon Mania Lemon Heads y Organce Dreamsicle. Además, la compañía lanzó Monster Mango Loco en Colombia y Monster Ultra Gold en Puerto Rico.

- En febrero de 2022, Acer Inc., un fabricante de hardware y dispositivos electrónicos con sede en Taiwán, lanzó la bebida energética PredatorShot para jugadores en Brasil. La compañía afirma que contiene taurina y cafeína que estimulan la concentración y brindan más energía a los jugadores durante los partidos en línea. El producto ha sido introducido al país con un precio de USD 7,42 (paquete de 6 latas de 269 ml) que se puede adquirir a través de la tienda online de Acer.

Informe del mercado de bebidas energéticas en América del Sur índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Indicadores de mercado

4.2 Restricciones del mercado

4.3 Análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 tipo de producto

5.1.1 Bebidas

5.1.2 Disparos

5.1.3 Mezcladores

5.2 Tipo de embalaje

5.2.1 Botella (Pet/Vidrio)

5.2.2 latas

5.2.3 Otros tipos de embalaje

5.3 Canal de distribución

5.3.1 En el comercio

5.3.2 Fuera de comercio

5.3.2.1 Supermercados/Hipermercados

5.3.2.2 Tiendas de conveniencia

5.3.2.3 Tiendas minoristas en línea

5.3.2.4 Otros canales off-trade

5.4 Geografía

5.4.1 Brasil

5.4.2 Argentina

5.4.3 Resto de Sudamérica

6. PANORAMA COMPETITIVO

6.1 Estrategias adoptadas por los principales actores

6.2 Análisis de cuota de mercado

6.3 Perfiles de empresa

6.3.1 Red Bull GmbH

6.3.2 The Coca-Cola Company

6.3.3 PepsiCo, Inc.

6.3.4 Mutalo Group

6.3.5 Anheuser-Busch InBev SA/NV (Ambev SA)

6.3.6 AJE Group

6.3.7 Globalbev Bebidas e Alimentos SA

6.3.8 Grupo Petrópolis

6.3.9 Bebidas Grassi

6.3.10 Integralmédica Suplementos Nutricionais S/A

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de bebidas energéticas en América del Sur

Las bebidas energéticas contienen altos niveles de ingredientes estimulantes, típicamente cafeína, azúcar y suplementos frecuentes, como vitaminas o carnitina, que se comercializan como un producto capaz de mejorar el estado de alerta mental y el rendimiento físico. El mercado está segmentado por tipo de producto, tipo de embalaje, canales de distribución y geografía. Por tipo de producto, el mercado se segmenta en bebidas, tragos y mezcladores. Por tipo de envase, el mercado se segmenta en botellas (pet/vidrio), latas y otros tipos de envases. Según los canales de distribución, el mercado se segmenta en hostelería y off-trade. El comercio minorista se subsegmenta además en supermercados/hipermercados, tiendas de conveniencia, tiendas minoristas en línea y otros canales de distribución. Por geografía, el mercado está segmentado en Brasil, Argentina y el Resto de Sudamérica. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| tipo de producto | ||

| ||

| ||

|

| Tipo de embalaje | ||

| ||

| ||

|

| Canal de distribución | ||||||||||

| ||||||||||

|

| Geografía | ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de bebidas energéticas en América del Sur

¿Cuál es el tamaño actual del mercado de bebidas energéticas de América del Sur?

Se proyecta que el mercado de bebidas energéticas de América del Sur registrará una tasa compuesta anual del 3,86% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Bebida energética de América del Sur?

Red Bull GmbH, The Coca-Cola Company, Anheuser-Busch InBev SA/NV (Ambev SA), PepsiCo, Inc., Globalbev Bebidas e Alimentos SA son las principales empresas que operan en el mercado de bebidas energéticas de América del Sur.

¿Qué años cubre este mercado de Bebidas Energéticas de América del Sur?

El informe cubre el tamaño histórico del mercado de Bebidas Energéticas de América del Sur para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bebidas Energéticas de América del Sur para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Informe de la industria de bebidas energéticas de América del Sur

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bebidas energéticas de América del Sur en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bebidas energéticas de América del Sur incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.