Análisis del mercado de bebidas alcohólicas en América del Sur

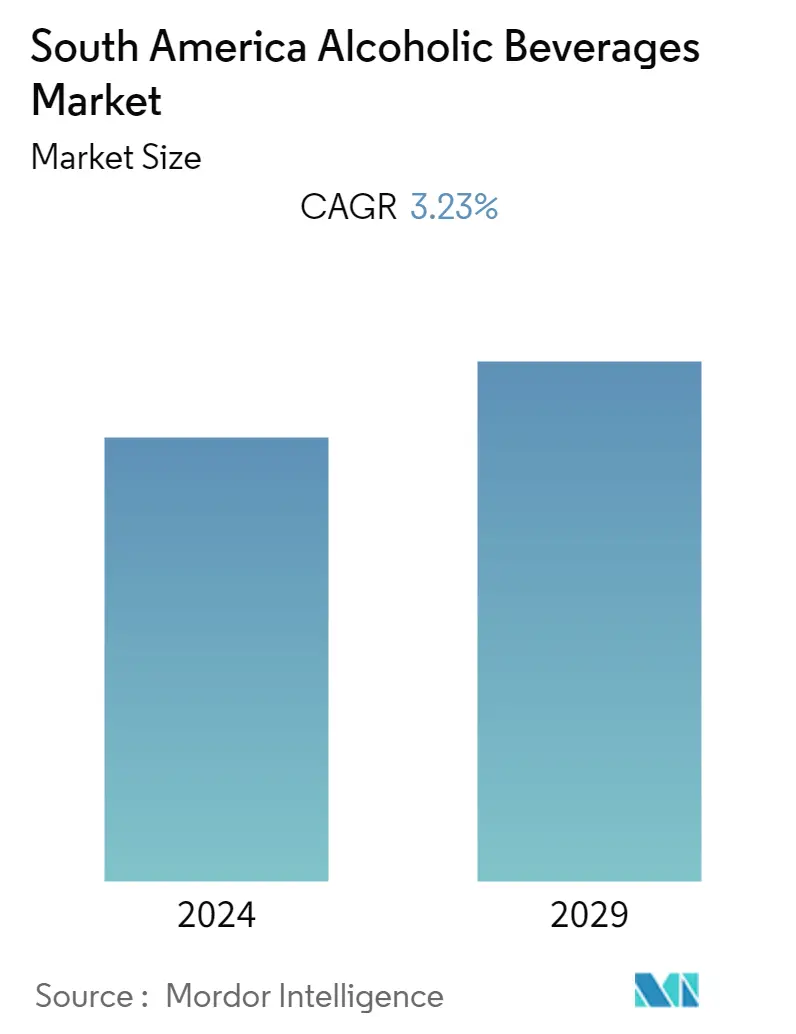

Se prevé que el mercado sudamericano de bebidas alcohólicas registre una tasa compuesta anual del 3,23% durante los próximos cinco años.

Los consumidores de la región sudamericana han mostrado una creciente preferencia por el whisky y el vodka, lo que se espera que regule los mercados correspondientes en esta región. Además, la demanda de licores étnicos premium, súper premium y licores aromatizados aumentó entre los Millennials en el mercado. La generación joven opta por bebidas bajas en calorías y alcohol por motivos de salud. Los actores del mercado han estado lanzando productos innovadores teniendo en cuenta las preferencias de los consumidores. Por ejemplo, en octubre de 2022, Diageo plc lanzó Johnnie Walker Blonde , luego de su introducción a través del programa de lanzamiento en 2021 en ciudades de Brasil, México y algunos otros países.

Los cambios en el sabor y la creciente demanda de bebidas artesanales en lotes pequeños con perfiles de sabor únicos contribuyen al crecimiento del mercado de bebidas espirituosas artesanales de América del Sur. El número cada vez mayor de grupos demográficos más jóvenes fomenta el mercado de estas bebidas. El crecimiento de la economía está impulsando una mayor flexibilidad y brindando a los consumidores el lujo de exigir bebidas alcohólicas artesanales. La demanda de bebidas premium también aumenta a medida que aumenta el consumo de bebidas alcohólicas en ocasiones informales. Los actores del mercado están ampliando sus negocios en otros países para fortalecer sus carteras.

Tendencias del mercado de bebidas alcohólicas en América del Sur

Brasil domina la región

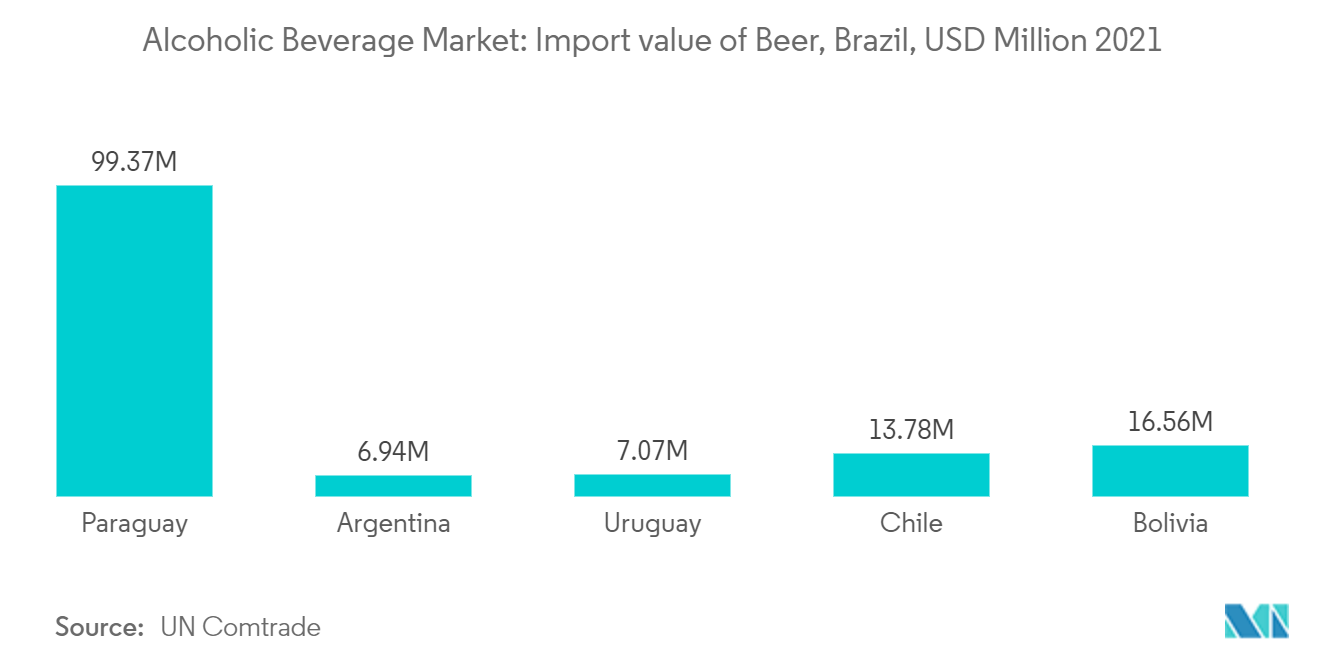

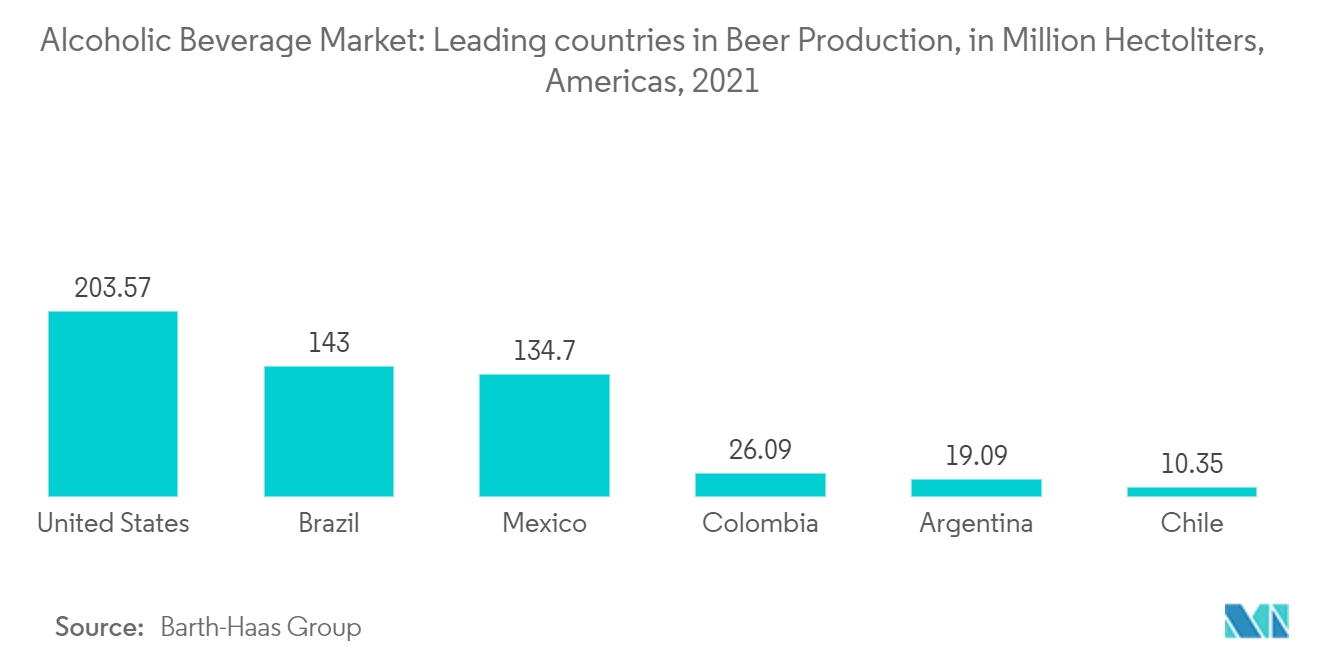

Debido al aumento de la renta disponible y más no. de la población activa, la demanda de bebidas alcohólicas premium está aumentando en la región. Según datos del Instituto Brasileño de Geografía y Estadística de 2021, el ingreso mensual per cápita de los hogares del Distrito Federal es de BRL 2.513. Los brasileños prefieren la cerveza a otras bebidas alcohólicas de la región. Debido a las regulaciones sobre producción y consumo de bebidas alcohólicas, el mercado se encuentra diferenciado en la zona. En fiestas de oficina, fiestas de cumpleaños y otros eventos corporativos, el consumo de alcohol se ha vuelto común en Brasil. Los consumidores jóvenes de la región han cambiado su preferencia hacia bebidas alcohólicas de diferentes sabores. Los actores del mercado están lanzando diversas bebidas alcohólicas teniendo en cuenta la demanda de los consumidores. En agosto de 2021, Coca-Cola FEMSA formó una adquisición con la marca brasileña de cervezas especiales Therezópolis. El objetivo de esta adquisición fue fortalecer su portafolio de marcas de cerveza en Brasil.

Crecimiento en el número de microcervecerías locales

El creciente número de microcervecerías está liderando el mercado de bebidas alcohólicas en los países de América del Sur. La prioridad hacia nuevos sabores y nuevas técnicas de elaboración de cerveza en estos establecimientos independientes atrae a los consumidores locales. AB InBev actualmente posee Cervejaria Colorado y Cervejaria Wals en Brasil y Bogota Beer Company en Colombia, la cervecería artesanal más grande del país. Debido al creciente número de cervecerías en la región, también aumenta la demanda de diferentes bebidas alcohólicas en la región. La cerveza es la bebida alcohólica favorita de los sudamericanos pero la innovación y la introducción de nuevos productos en el mercado también están atrayendo a los consumidores. Además, los consumidores jóvenes están optando por bebidas alcohólicas de diferentes sabores y bajas en calorías, por lo que también está aumentando la innovación en los productos. En octubre de 2022, Johnnie Walker, una marca de Diageo Plc, lanzó Johnnie Walker Blonde. El producto se hace más dulce con sabores más suaves. El producto se lanzó en Brasil, Estados Unidos, Bulgaria, Alemania y Tailandia.

Descripción general de la industria de bebidas alcohólicas de América del Sur

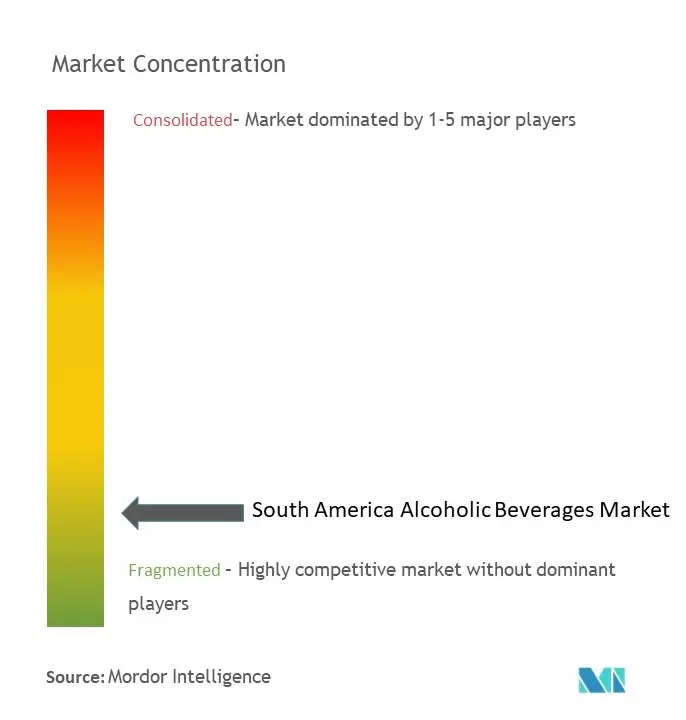

El mercado de bebidas alcohólicas de América del Sur está fragmentado con actores regionales y globales. Varios líderes del mercado global dominan el mercado regional ya que a los consumidores locales les gusta el sabor y la calidad de los licores bien destilados y las cervezas de buena calidad. Algunos de los principales actores del mercado son Anheuser-Busch InBev, Heineken NV, Cervejaria Petrópolis S/A, Grupo Peñaflor y Diageo Plc. Los fabricantes locales o los actores privados se centran principalmente en producir bebidas alcohólicas tradicionales para conservar su cultura. Los principales actores también están practicando la expansión geográfica y las fusiones y adquisiciones.

Líderes del mercado de bebidas alcohólicas en América del Sur

Anheuser-Busch InBev

Heineken N.V.

Cervejaria Petropolis S/A

Grupo Peñaflor

Diageo Plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de bebidas alcohólicas en América del Sur

- Noviembre de 2022 Diageo Plc anunció la adquisición de Balcones Distilling ('Balcones'), una destilería artesanal de Texas. Balcones es uno de los principales productores de American Single Malt Whisky.

- Febrero 2022 Grupo Peñaflor anunció su ingreso a la categoría Hard Seltzers con el lanzamiento de su nueva marca Mingo Hard Seltzer. El producto tiene un contenido de alcohol del 4% ABV y menos de 100 kcal por lata. El producto está disponible en tres sabores Limón con pepino y jengibre, Pomelo con rosa mosqueta y cardamomo y maracuyá con guayaba y cilantro. La empresa busca ampliar su actual portafolio de bebidas RTD, con una presencia significativa en la categoría a través de su marca Frizzé.

- Noviembre 2021 Grupo Petrópolis Ltda., bajo su marca Itaipava, anunció el lanzamiento de una nueva edición 100% malta para su línea de productos de cerveza premium. Es una lager estilo americano con nuevo empaque, resaltando su color dorado y apariencia superior. La compañía celebró un evento de lanzamiento de producto masivo en Bahía, al que asistieron personas influyentes de las redes sociales, autoridades de prensa y otros invitados.

Segmentación de la industria de bebidas alcohólicas en América del Sur

La bebida alcohólica se produce fermentando frutas, verduras, cereales u otras fuentes de azúcar. El mercado sudamericano de bebidas alcohólicas está segmentado por tipo de producto en cerveza, vino y licores. Según el canal de distribución, el mercado se ha clasificado en hostelería y hostelería. El mercado también está diversificado geográficamente, considerando Brasil, Argentina y el resto de la región sudamericana. Para cada segmento, el dimensionamiento y la previsión del mercado se han realizado en función del valor (en millones de dólares).

| Cerveza |

| Vino |

| Espíritu |

| En el comercio |

| Fuera de comercio |

| Brasil |

| Argentina |

| Resto de Sudamérica |

| tipo de producto | Cerveza |

| Vino | |

| Espíritu | |

| Canal de distribución | En el comercio |

| Fuera de comercio | |

| Geografía | Brasil |

| Argentina | |

| Resto de Sudamérica |

Preguntas frecuentes sobre investigación de mercado de bebidas alcohólicas en América del Sur

¿Cuál es el tamaño actual del mercado de Bebidas alcohólicas de América del Sur?

Se proyecta que el mercado de bebidas alcohólicas de América del Sur registre una tasa compuesta anual del 3,23% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado Bebidas alcohólicas de América del Sur?

Anheuser-Busch InBev, Heineken N.V., Cervejaria Petropolis S/A, Grupo Peñaflor, Diageo Plc son las principales empresas que operan en el Mercado de Bebidas Alcohólicas de América del Sur.

¿Qué años cubre este mercado de Bebidas alcohólicas de América del Sur?

El informe cubre el tamaño histórico del mercado de Bebidas alcohólicas de América del Sur durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Bebidas alcohólicas de América del Sur para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria de bebidas alcohólicas de América del Sur

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de bebidas alcohólicas en América del Sur en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de bebidas alcohólicas de América del Sur incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.