Análisis del mercado sudafricano de carne procesada

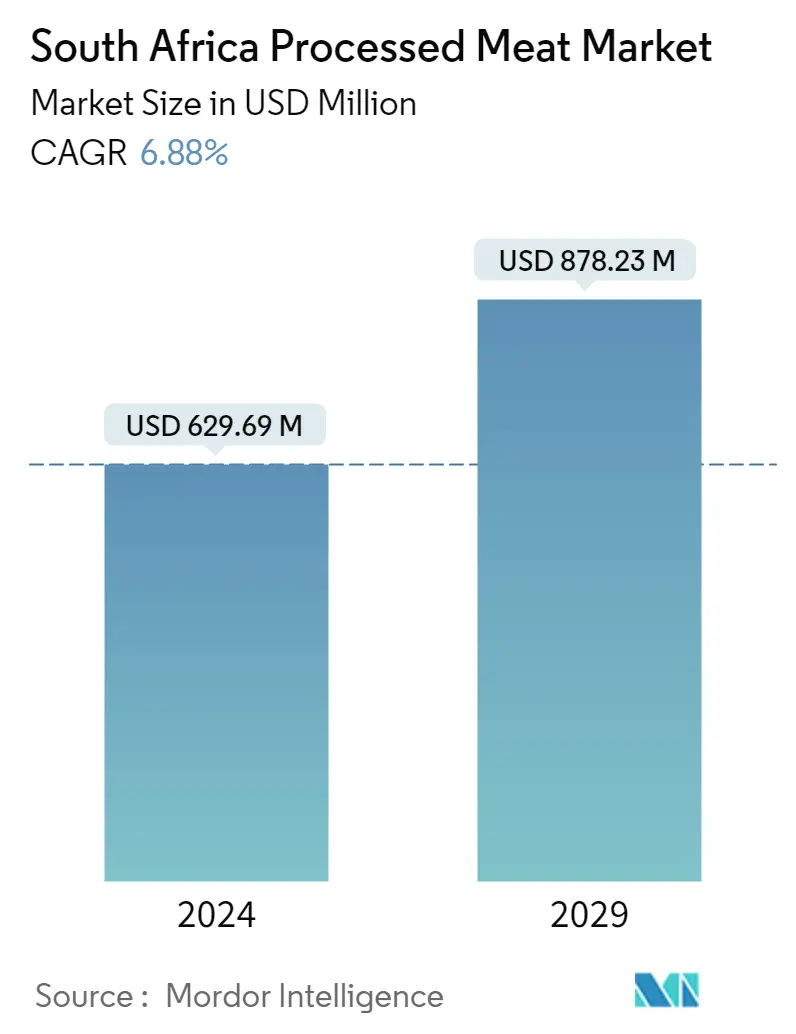

El tamaño del mercado de carne procesada de Sudáfrica se estima en 629,69 millones de dólares en 2024 y se espera que alcance los 878,23 millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,88% durante el período previsto (2024-2029).

Ha habido un aumento en el consumo de productos alimenticios envasados en Sudáfrica, lo que está impulsando el mercado de carne procesada. Un número cada vez mayor de millennials en el país consume alimentos listos para cocinar y listos para comer, lo que está aumentando la demanda de carne procesada en el país. Además, la demanda de productos cárnicos de calidad y un aumento en el gasto de los consumidores en productos cárnicos, particularmente entre la clase media, pueden impulsar el mercado de la carne procesada. La mayor parte de la demanda de carne procesada probablemente provendrá de hoteles, restaurantes y segmentos de servicios de alimentos. Pero es probable que la gente siga comiendo mucha carne fresca, aunque comerá más carne y productos de ave.

El aumento de la renta disponible impulsa el crecimiento del mercado sudafricano de carne procesada. Además, los estilos de vida cada vez más acelerados de los consumidores y el menor tiempo dedicado a cocinar están impulsando la demanda del mercado de productos cárnicos procesados. Sin embargo, el aumento del coste de las materias primas utilizadas en los piensos supone una importante limitación para el mercado. Las prácticas religiosas hacen que la gente sea aún menos propensa a comer carne de cerdo y de res, mientras que las campañas de marketing de las grandes empresas están ayudando a hacer crecer el mercado. Sudáfrica es el mayor exportador regional de carne procesada.

Tendencias del mercado sudafricano de carne procesada

El crecimiento de los restaurantes de servicios de alimentación aumentó el consumo de carne

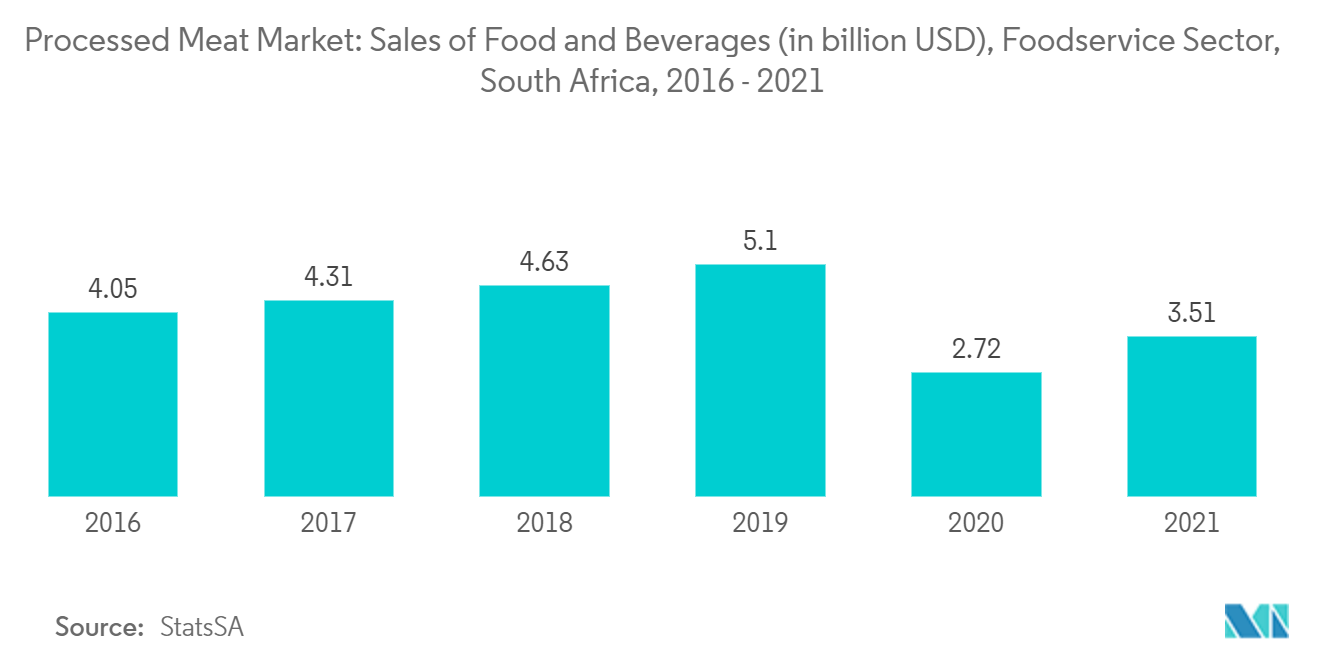

Debido a la creciente presencia de consumidores internacionales, el mercado de servicios de alimentos está impulsado principalmente por la creciente frecuencia de salir a cenar en medio de horarios apretados y la creciente influencia de patrones dietéticos interculturales. El crecimiento del servicio de alimentos es evidente en el hecho de que se espera que el mercado de carne procesada experimente un crecimiento, citando ofertas en diferentes formatos para atraer a más consumidores nacionales y turistas internacionales. Además, como resultado de la globalización, la urbanización y la creciente presencia de la clase media, así como la creciente participación de las mujeres en la fuerza laboral, Sudáfrica está experimentando un rápido crecimiento en restaurantes de servicio rápido (QSR) como KFC, Steers , Wimpy, Debonairs y otros. Esto ha provocado un aumento en el consumo de comida rápida y comidas listas para comer, lo que a su vez está impulsando la demanda de carnes procesadas en el país.

En cuanto a las franquicias de alimentos en Sudáfrica, más de 100 empresas figuran en la Asociación de Franquicias de Sudáfrica (FASA). Según datos de economía comercial, Sudáfrica también está demostrando ser un mercado muy exitoso para las franquicias extranjeras de servicios de alimentos, donde varias marcas internacionales han aprovechado el crecimiento minorista promedio del país del 3 al 5% en los últimos años invirtiendo fuertemente en segmento como parte de una expansión o revelando planes para hacerlo en el futuro.

La carne de ave es el tipo de carne procesada más preferido

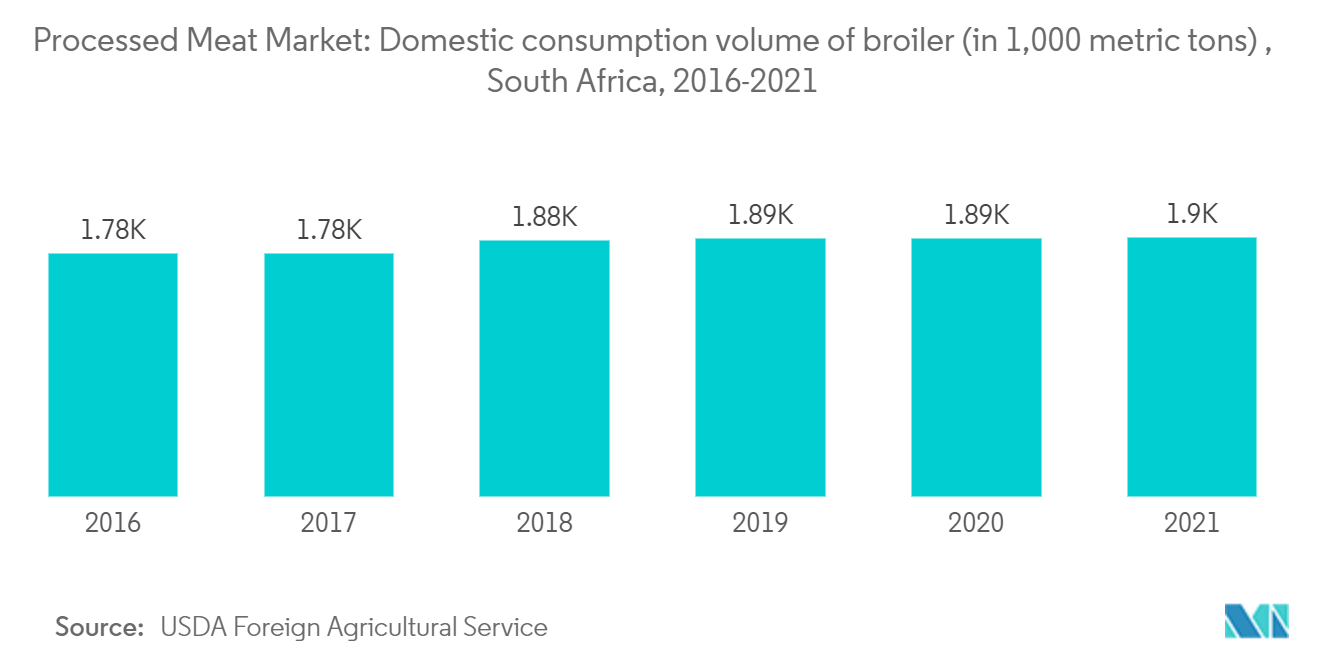

Sudáfrica es el mayor exportador regional de carne procesada. Los países del sur de África, Botswana, Lesotho, Malawi, Mozambique, Namibia, Seychelles, Suazilandia, Zambia y Zimbabwe suspendieron las importaciones de carne procesada de Sudáfrica, lo que obstaculizó la industria de la carne procesada. Se espera que la carne de pollo procesada tenga un buen desempeño, principalmente debido al aumento de los precios de otras carnes y a la gran popularidad de la carne de pollo en Sudáfrica. La carne de pollo es muy consumida en el país; Según el Servicio de Agricultura Exterior del USDA, el volumen de consumo interno de pollos de engorde aumentó en 5 toneladas métricas en 2021. Además, la demanda de productos cárnicos se ha visto influenciada por la variedad, los precios y los servicios que las empresas minoristas de alimentos han ofrecido a sus clientes.

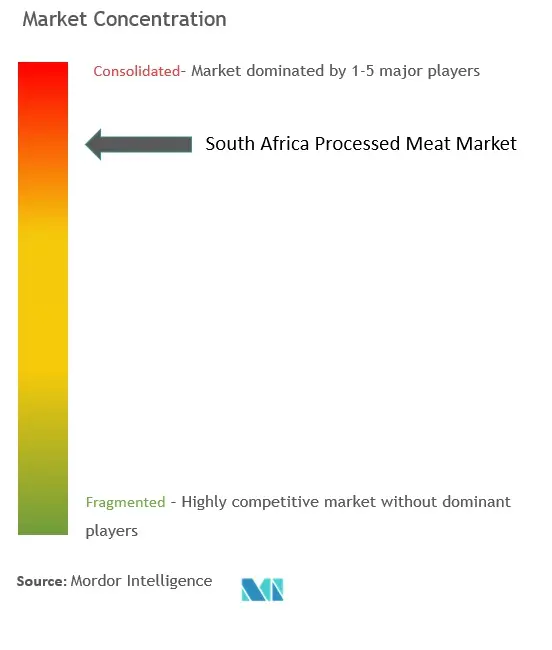

Descripción general de la industria cárnica procesada de Sudáfrica

El mercado sudafricano de carne procesada es competitivo gracias a la presencia de muchos actores regionales y nacionales. Sudáfrica es un mercado emergente y los proveedores enfatizan las fusiones, expansiones, adquisiciones, asociaciones y desarrollo de nuevos productos de las empresas como enfoques estratégicos adoptados por las empresas líderes para impulsar la presencia de su marca entre los consumidores. Las principales empresas están promoviendo los beneficios para la salud de las proteínas animales en esta región para incrementar el crecimiento del mercado. Las innovaciones en la tecnología de procesamiento de carne alientan a los proveedores a introducir nuevos productos. Las principales empresas que operan en el país son Tiger Brands, RCL Foods, Tyson Foods, Eskort Co-operative y BRF SA, entre otras.

Líderes del mercado sudafricano de carne procesada

-

Tiger Brands

-

RCL Foods

-

Eskort Co-operative

-

BRF S.A.

-

Tyson Foods Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado sudafricano de carne procesada

- Mayo de 2022 JBS anunció que dos plantas de la filial Seara fueron aprobadas para exportar carne de pollo a Sudáfrica. Con ello, la empresa ya cuenta con 28 unidades listas para exportar pollos y cerdos al país africano.

- Abril de 2022 CULT Food Science Corp. anunció que su empresa de cartera, Mogale Meat Co., había creado su primer producto de pechuga de pollo cultivada en África.

- Marzo de 2022 BRF obtiene una licencia para exportar embutidos a Sudáfrica. Un comunicado de la empresa afirma que el artículo fue producido en Marau, en el norte de Rio Grande do Sul, específicamente para el mercado sudafricano.

Segmentación de la industria cárnica procesada de Sudáfrica

Se considera carne procesada cualquier carne que haya sido modificada para mejorar su sabor o prolongar su vida útil. Los métodos de procesamiento de la carne incluyen salazón, curado, fermentación, ahumado y adición de conservantes químicos. El mercado sudafricano de carne procesada está segmentado por fuente, producto y canal de distribución. Según el origen, el mercado se segmenta en aves, cerdo, ternera, cordero y cordero. Según el tipo de producto, el mercado se segmenta en refrigerado, congelado y no perecedero. Según el canal de distribución, el mercado se segmenta en tiendas minoristas en línea y tiendas minoristas fuera de línea. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del valor (en millones de dólares).

| Aves de corral |

| Cerdo |

| Carne de res |

| Carne de cordero |

| Enfriado |

| Congelado |

| Estable en estantería |

| Canales minoristas en línea |

| Canales minoristas sin conexión |

| Por fuente | Aves de corral |

| Cerdo | |

| Carne de res | |

| Carne de cordero | |

| Por tipo de producto | Enfriado |

| Congelado | |

| Estable en estantería | |

| Por distribución | Canales minoristas en línea |

| Canales minoristas sin conexión |

Preguntas frecuentes sobre investigación de mercado de carne procesada en Sudáfrica

¿Qué tamaño tiene el mercado de carne procesada de Sudáfrica?

Se espera que el tamaño del mercado de carne procesada de Sudáfrica alcance los 629,69 millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,88% para alcanzar los 878,23 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Carne procesada de Sudáfrica?

En 2024, se espera que el tamaño del mercado de carne procesada de Sudáfrica alcance los 629,69 millones de dólares.

¿Quiénes son los actores clave en el mercado de Carne procesada de Sudáfrica?

Tiger Brands, RCL Foods, Eskort Co-operative, BRF S.A., Tyson Foods Inc. son las principales empresas que operan en el mercado de carne procesada de Sudáfrica.

¿Qué años cubre este mercado de carne procesada de Sudáfrica y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de carne procesada de Sudáfrica se estimó en 589,16 millones de dólares. El informe cubre el tamaño histórico del mercado de Carne procesada de Sudáfrica para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Carne procesada de Sudáfrica para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria cárnica de Sudáfrica

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la carne sudafricana en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la carne sudafricana incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.