Análisis del mercado de agroquímicos de Sudáfrica

El tamaño del mercado de agroquímicos de Sudáfrica se estima en 1,27 mil millones de dólares en 2024, y se espera que alcance los 1,53 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,9% durante el período previsto (2024-2029).

- Sudáfrica es uno de los principales países africanos dedicados a la producción de productos agrícolas. La agricultura como principal fuente de ingresos, el aumento de la incidencia de infestaciones y enfermedades en los cultivos, la creciente atención a la seguridad alimentaria y el cambio climático y el aumento de los ingresos de los agricultores son los principales aspectos responsables del crecimiento y desarrollo del mercado de agroquímicos en Sudáfrica.

- El mercado de agroquímicos sudafricano depende de las importaciones. Dentro de la categoría de fertilizantes, todos los fertilizantes potásicos consumidos son importados y entre el 60% y el 70% de los fertilizantes nitrogenados son importados. El resto de los fertilizantes se producen en el país. Sin embargo, el costo de los agroquímicos no siempre es asequible para los agricultores de clases económicas más bajas, lo que se está convirtiendo en una limitación importante para la demanda de fertilizantes en el país.

- En términos de superficie terrestre, Sudáfrica es un país vasto. Sin embargo, hay muy poca tierra disponible para uso agrícola. En consecuencia, la necesidad de mejorar la eficiencia de la producción ha estado impulsando la demanda de agroquímicos en el mercado. Además, con la mejora económica, los agricultores se han vuelto más conscientes de la necesidad de agroquímicos en la tierra. Las prácticas agrícolas integradas, si se adoptan, pueden crear aún más oportunidades para el mercado. De ahí que la necesidad de mejorar la eficiencia a través de agroquímicos haya estado impulsando la demanda del mercado.

Tendencias del mercado de agroquímicos de Sudáfrica

Adopción creciente de agroquímicos de origen biológico

Los biopesticidas son esencialmente menos dañinos que los pesticidas sintéticos regulares. Los biopesticidas normalmente afectan sólo a la plaga objetivo y a otros organismos estrechamente relacionados. Por tanto, los biopesticidas están ganando popularidad. Además, el consumo mayor de fertilizantes químicos que los niveles recomendados a lo largo de los años provocó la acidificación del suelo. Por tanto, se necesitan más biofertilizantes para corregir el valor del pH del suelo.

El desarrollo de la industria agroquímica tuvo un gran impacto en los mercados sudafricanos de protección de cultivos. La creciente necesidad de producción de alimentos y la alta tasa de crecimiento económico y demográfico aumentaron la demanda de diversos agroquímicos, como herbicidas y pesticidas. Es necesario aumentar la producción en suelos poco fértiles que requieren una gran cantidad de biofertilizantes. Esto mejora la disponibilidad de nutrientes de las plantas de cultivo a través de procesos, como la fijación de nitrógeno atmosférico o la disolución de fósforo en el suelo, lo que imparte una mejor salud a los cultivos y al suelo y mejora el rendimiento de los cultivos. Se prevé que esto, a su vez, impulsará el mercado de biofertilizantes durante el período de pronóstico.

El sector agrícola comercial produce más del 95% de la producción agrícola total comercializada. Por ejemplo, el maíz representa el 41% del total de aplicaciones de fertilizantes, mientras que la caña de azúcar representa el 18%, lo que puede ser reemplazado por biofertilizantes que aumentan el rendimiento de la caña de azúcar entre 20 y 30 toneladas métricas por hectárea en comparación con los fertilizantes químicos, que rinden 60 métricas. tonelada por hectárea ya que ayuda a solubilizar el fósforo y el potasio, facilitando así la absorción de nutrientes.

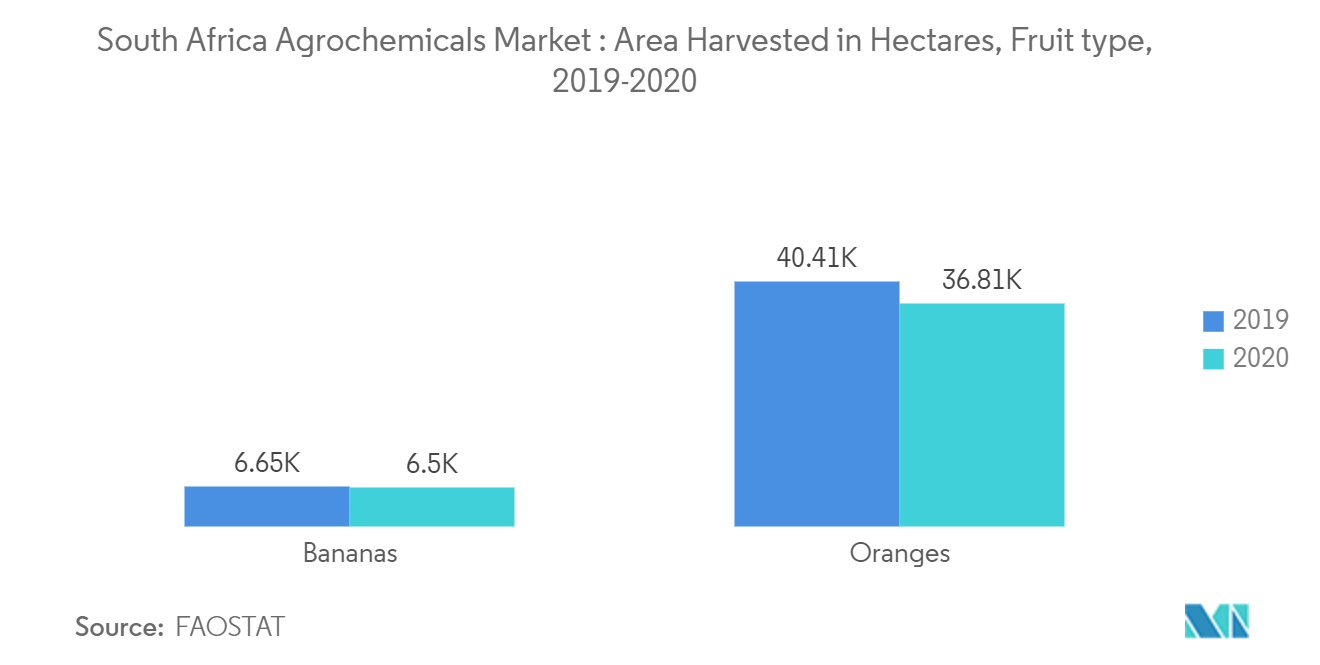

Los plátanos son uno de los principales cultivos de la región de Mpumalanga, que representa el 42%, y la región de Kiepersol representa el 19% de la cosecha nacional total. Los biofertilizantes, en particular la inoculación con Azotobacter, podrían sustituir el 50% de las necesidades de nitrógeno de los bananos y producir mayores rendimientos que las dosis completas de aplicación de nitrógeno. Por lo tanto, el aumento de la demanda de plátanos en la región puede impulsar el mercado de biofertilizantes durante el período previsto.

Necesidad de aumentar la productividad de la tierra

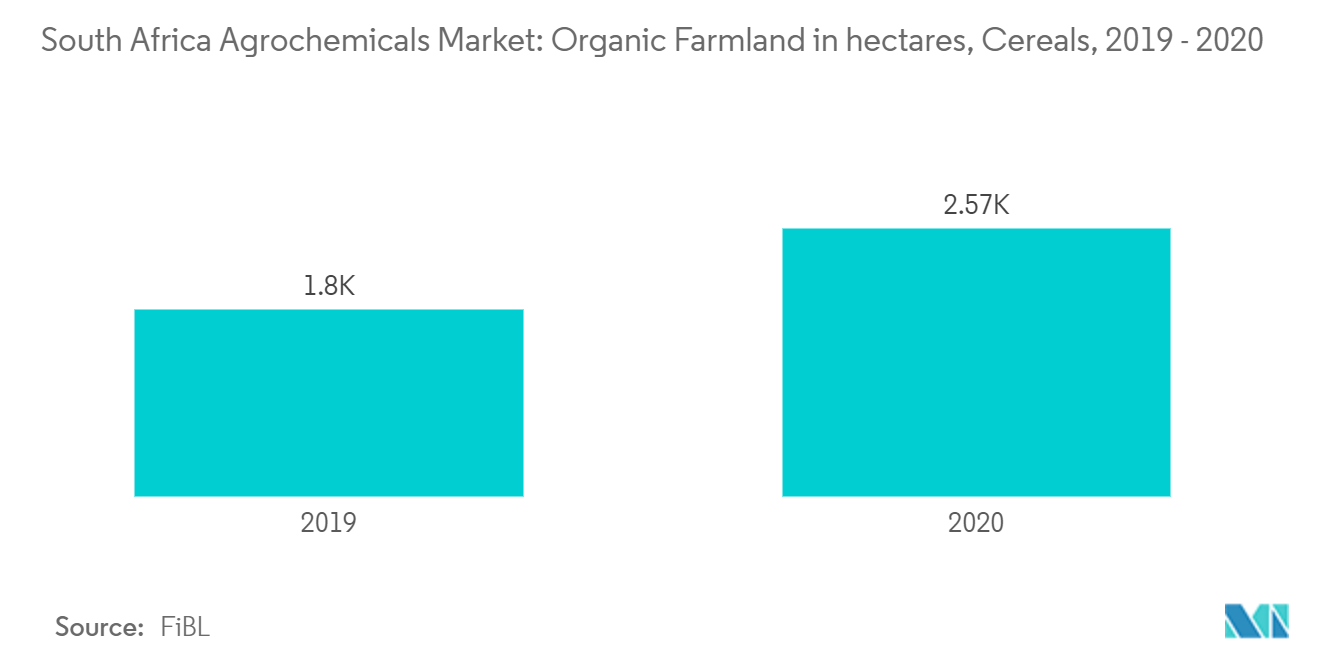

El principal objetivo del sector agrícola es aumentar la productividad y la seguridad alimentaria en el país. Sin embargo, la productividad agrícola del país fluctúa bastante a lo largo de los años en comparación con las economías regionales vecinas. Según la Organización para la Agricultura y la Alimentación, en 2020 el país mostraba un aumento en el cultivo y producción de granos y cereales. La demanda máxima de productos agroquímicos, como pesticidas y fertilizantes, proviene de los productores de cereales del país. Por ejemplo, en 2020, la producción de maíz aumentó a 15.300.000 toneladas desde 11.275.500 toneladas en 2019. Por lo tanto, se prevé que el aumento en la producción de cereales como el maíz impulse la demanda de productos agroquímicos durante el período previsto.

Además, es necesario aumentar la productividad de la tierra, ya que la superficie cultivada con los principales cultivos del país ha ido disminuyendo. Por ejemplo, en 2019, la superficie cosechada de plátanos fue de 6.652 hectáreas, y se redujo a 6.504 hectáreas en 2020. De manera similar, la superficie cosechada de naranjas disminuyó a 36.808 hectáreas en 2020 desde 40.413 hectáreas en 2019. Por lo tanto, es necesario aumentar la productividad de la tierra. Por lo tanto, los productores sudafricanos utilizan agroquímicos para aumentar la productividad en un área limitada, lo que está impulsando el crecimiento del mercado sudafricano de agroquímicos.

Descripción general de la industria agroquímica de Sudáfrica

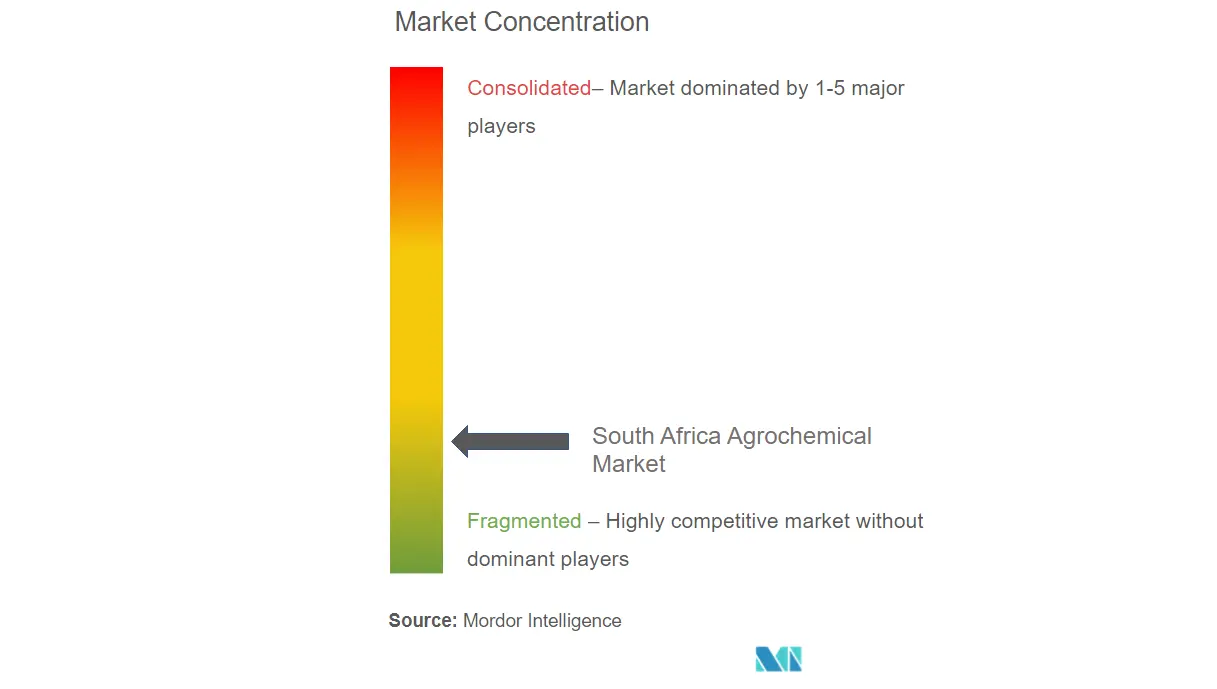

El mercado sudafricano de agroquímicos es altamente competitivo y cuenta con la presencia de muchos actores nacionales e internacionales que operan en el mercado. Los principales actores en el mercado de agroquímicos de Sudáfrica incluyen Sasol Limited, Bayer Crop Science AG, Syngenta AG, BASF SE, CF Industries Holdings, ICL Group Ltd, Land O' Lakes (Villa Crop Protection (Pty) Ltd) y K+S. AG. Estos destacados actores están ampliando sus posiciones en el país para tener una base de consumidores de amplio alcance para sus productos agroquímicos. Además, los actores clave están presentando nuevos productos innovadores que satisfacen las necesidades de los productores de la región.

Líderes del mercado de agroquímicos de Sudáfrica

Sasol Limited

OCP Group

Yara International ASA

Sociedad Química y Minera de Chile (SQM)

K+S AG

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de agroquímicos de Sudáfrica

Marzo de 2021 : Land O' Lakes Villa Crop Protection y Intelichem Group se fusionaron bajo la marca WinField United. Se prevé que esta fusión cambiará el panorama africano de la agricultura y la protección de cultivos.

Marzo de 2021 BASF y AgBiome firmaron un acuerdo de colaboración sobre un nuevo fungicida biológico para Europa, Oriente Medio y África. El producto desarrollado por AgBiome se comercializó como Howler en Estados Unidos. Es un fungicida biológico que actúa contra enfermedades del suelo y foliares.

Marzo de 2021 Syngenta recibió el registro de su nuevo fungicida, VAYANTIS, de la Agencia de Protección Ambiental de EE. UU. (EPA). El fungicida VAYANTIS contiene un ingrediente activo que se puede utilizar para el tratamiento de semillas desarrollado para proteger las plántulas de plagas clave y enfermedades de extinción en todos sus mercados, incluido Sudáfrica.

Segmentación de la industria agroquímica de Sudáfrica

Según la Organización para la Cooperación y el Desarrollo Económico (OCDE), los agroquímicos se producen comercialmente y, por lo general, son compuestos químicos sintéticos que se utilizan en la agricultura, como fertilizantes, pesticidas o acondicionadores del suelo. El mercado de agroquímicos en Sudáfrica está segmentado por tipo (fertilizantes, pesticidas, adyuvantes y reguladores del crecimiento vegetal) y aplicación (basados en cultivos (granos y cereales, semillas oleaginosas y frutas y verduras), no basados en cultivos (césped y pasto ornamental) y otros cultivos importantes). El informe ofrece el tamaño del mercado en términos de valores en millones de dólares.

| Fertilizantes |

| Pesticidas |

| Adyuvantes |

| Reguladores del crecimiento vegetal |

| Basado en cultivos | Granos y Cereales |

| Semillas oleaginosas | |

| Frutas y vegetales | |

| No basado en cultivos | Césped y pasto ornamental |

| Otros cultivos importantes |

| Tipo | Fertilizantes | |

| Pesticidas | ||

| Adyuvantes | ||

| Reguladores del crecimiento vegetal | ||

| Solicitud | Basado en cultivos | Granos y Cereales |

| Semillas oleaginosas | ||

| Frutas y vegetales | ||

| No basado en cultivos | Césped y pasto ornamental | |

| Otros cultivos importantes | ||

Preguntas frecuentes sobre investigación de mercado de agroquímicos en Sudáfrica

¿Qué tamaño tiene el mercado de agroquímicos de Sudáfrica?

Se espera que el tamaño del mercado de agroquímicos de Sudáfrica alcance los 1,27 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 3,9% hasta alcanzar los 1,53 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Agroquímicos de Sudáfrica?

En 2024, se espera que el tamaño del mercado de agroquímicos de Sudáfrica alcance los 1,27 mil millones de dólares.

¿Quiénes son los actores clave en el mercado de Agroquímicos de Sudáfrica?

Sasol Limited, OCP Group, Yara International ASA, Sociedad Química y Minera de Chile (SQM), K+S AG son las principales empresas que operan en el mercado de agroquímicos de Sudáfrica.

¿Qué años cubre este mercado de agroquímicos de Sudáfrica y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de agroquímicos de Sudáfrica se estimó en 1,22 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Agroquímicos de Sudáfrica durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Agroquímicos de Sudáfrica para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de agroquímicos en Sudáfrica

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de agroquímicos en Sudáfrica en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de agroquímicos en Sudáfrica incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.