Tamaño y Cuota del Mercado de Sopas

Análisis del Mercado de Sopas por Mordor Intelligence

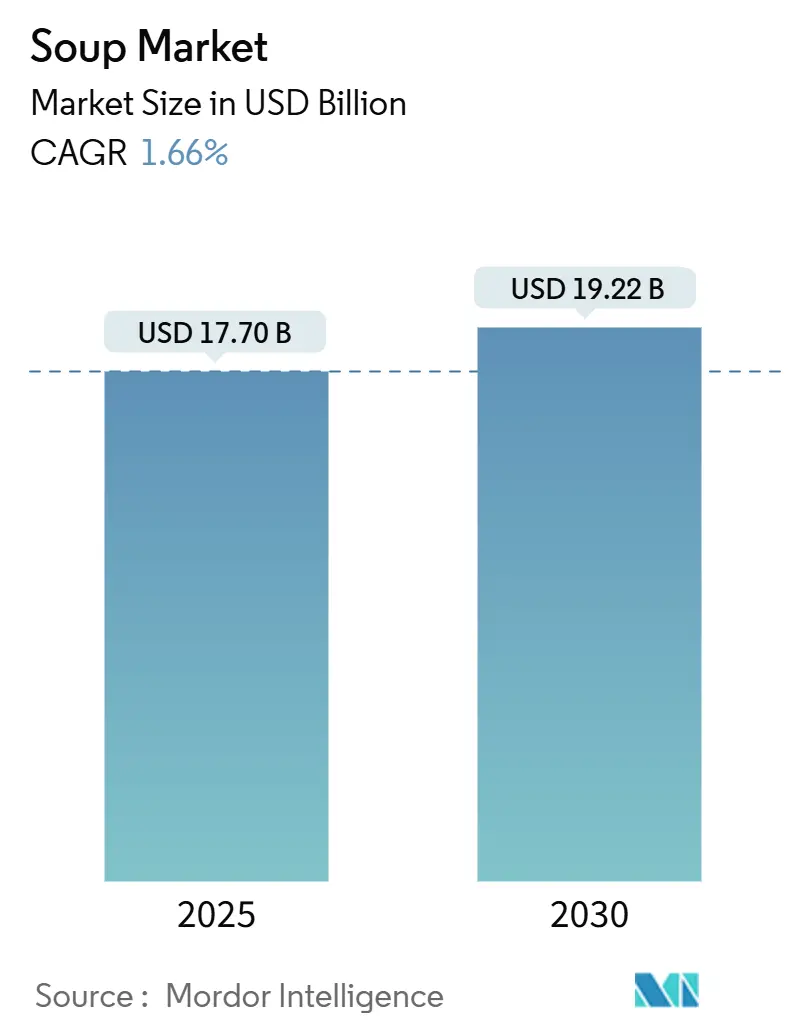

Se espera que el mercado mundial de sopas alcance USD 17.70 mil millones en 2025 y crezca a USD 19.22 mil millones para 2030, reflejando una TCAC del 1.66%. Este crecimiento destaca una transición desde la expansión impulsada por volumen hacia la optimización de valor a medida que el mercado madura. Los desarrollos regulatorios, como las iniciativas de reducción de sodio de la FDA y el etiquetado frontal de envases propuesto, están remodelando las estrategias competitivas, obligando a los actores establecidos a reformular productos y expandir sus portafolios mediante adquisiciones. La creciente demanda de opciones enfocadas en la salud está impulsando la popularidad de las recetas a base de plantas, mientras que la penetración creciente del retail en línea está transformando los modelos de distribución tradicionales. Además, las preocupaciones por la sostenibilidad están influyendo en las innovaciones de envases, con empresas invirtiendo en latas de aluminio reciclables y bolsas ligeras. Estos avances están permitiendo la diferenciación que se extiende más allá del sabor y la conveniencia, alineándose con las preferencias cambiantes de los consumidores y las expectativas regulatorias.

Conclusiones Clave del Informe

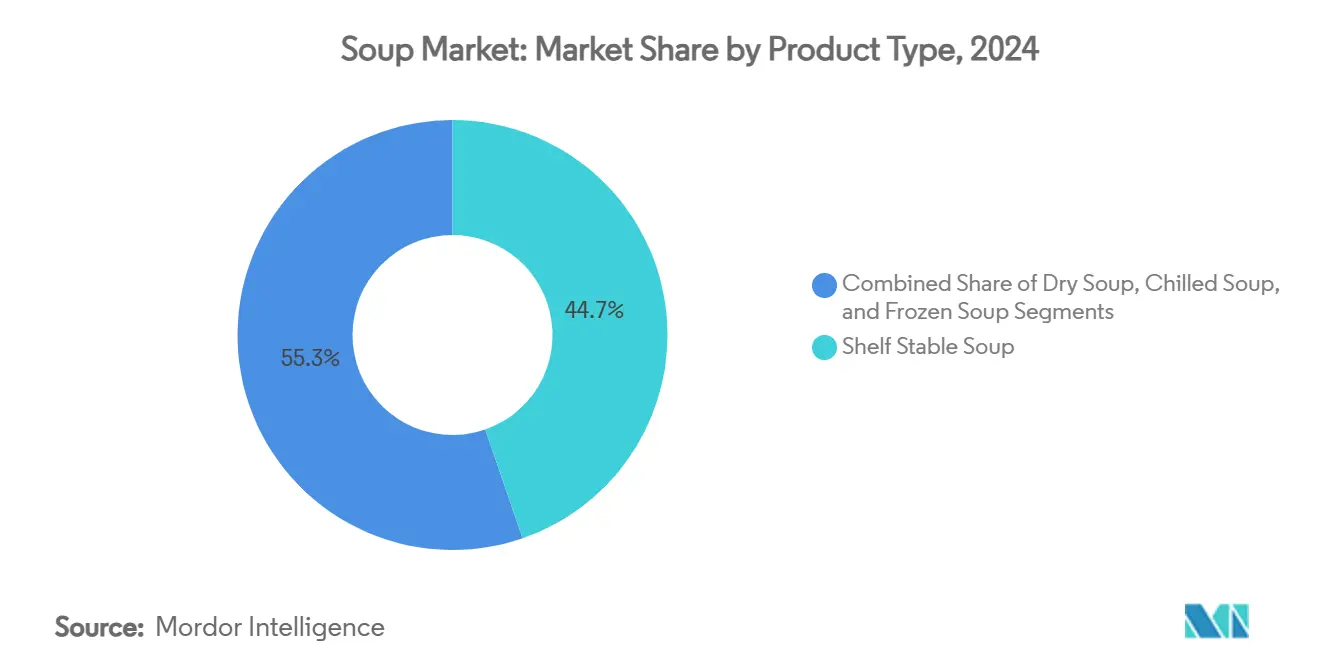

- Por tipo de producto, las sopas estables en estante lideraron con 44.71% de cuota de ingresos en 2024, mientras que las sopas refrigeradas están proyectadas para avanzar a la TCAC más rápida del 1.86% hasta 2030.

- Por categoría, las sopas vegetarianas capturaron el 53.55% de la cuota del mercado de sopas en 2024 y también registran la TCAC más rápida del 2.04% hasta 2030.

- Por formato de envase, las bolsas dominaron con una cuota del 48.55% del mercado de sopas en 2024, mientras que los formatos enlatados están preparados para expandirse más rápido al 2.57% TCAC hasta 2030.

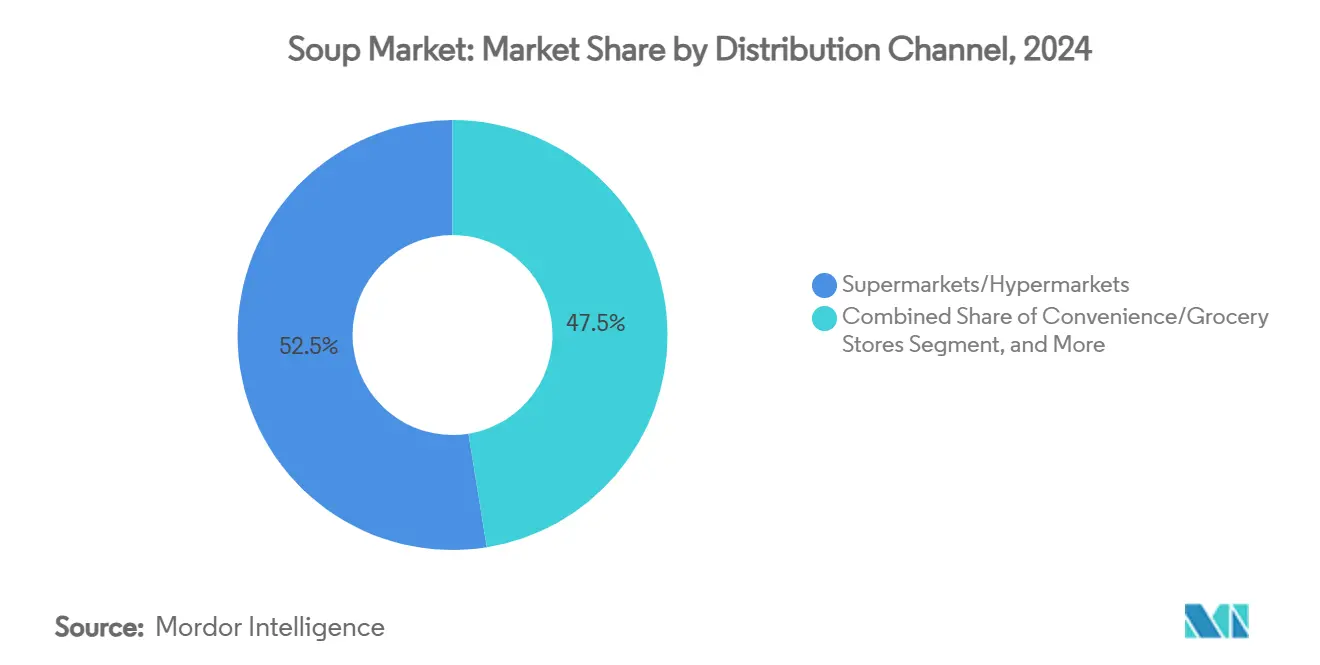

- Por canal de distribución, los supermercados/hipermercados representaron el 52.54% de las ventas de 2024; se espera que el retail en línea aumente a una TCAC del 2.86% hasta 2030.

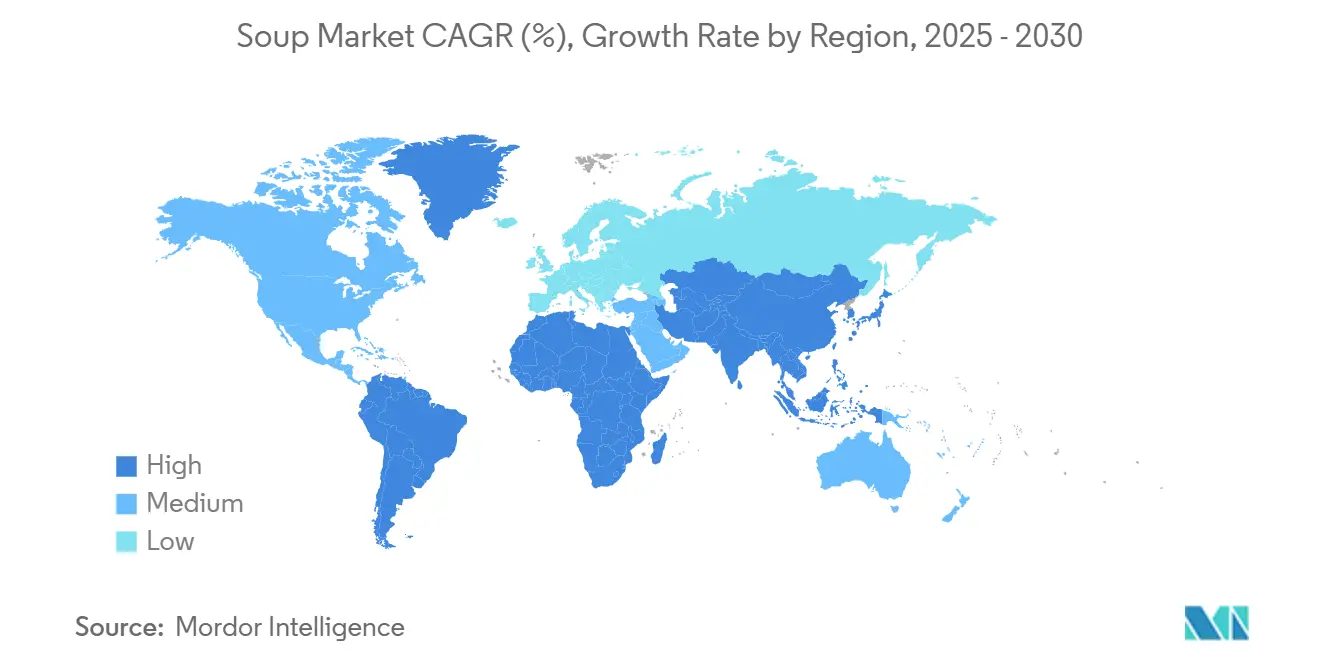

- Por geografía, Europa comandó el 36.45% de los ingresos globales en 2024, mientras que Asia-Pacífico se pronostica como la región de crecimiento más rápido con 3.26% TCAC.

Tendencias e Insights del Mercado Mundial de Sopas

Análisis de Impacto de Impulsores

| Impulsores | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Creciente popularidad de sopas veganas y a base de plantas | +0.4% | Global, con adopción más fuerte en América del Norte y Europa | Mediano plazo (2-4 años) |

| Innovación de productos y variedad | +0.3% | Global, liderado por mercados desarrollados | Largo plazo (≥ 4 años) |

| Envases sostenibles y ecológicos | +0.2% | Europa y América del Norte principalmente, expandiéndose a Asia-Pacífico | Largo plazo (≥ 4 años) |

| Variaciones de demanda estacional | +0.2% | Global, con efectos pronunciados en regiones templadas | Corto plazo (≤ 2 años) |

| Influencia de redes sociales e influencers | +0.1% | Global, más fuerte en mercados urbanos con alta penetración digital | Mediano plazo (2-4 años) |

| Demanda de soluciones de comida rápida y fácil | +0.3% | Global, acelerada en centros urbanos | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Creciente Popularidad de Sopas Veganas y a Base de Plantas

La adopción creciente de sopas a base de plantas refleja un cambio significativo en las preferencias dietéticas, extendiéndose más allá de los demográficos vegetarianos tradicionales. Estas sopas son cada vez más reconocidas por sus beneficios para la salud, como destacan las iniciativas de etiquetado nutricional de la FDA, que enfatizan su contenido típicamente menor de sodio comparado con las alternativas a base de carne[1]Fuente: The International Food Information Council (IFIC), "Front-Of-Package (FOP) Nutrition Labeling: Front & Center Food Information to Encourage Healthy Choices", www.foodinsight.org. Esta tendencia es particularmente fuerte entre consumidores jóvenes, quienes priorizan tanto la salud personal como la sostenibilidad ambiental. Su enfoque dual ha permitido a las empresas implementar estrategias de precios premium, compensando efectivamente los costos de producción más altos asociados con ingredientes a base de plantas. El apoyo regulatorio fortalece aún más este mercado. Las directrices de reducción de sodio de la FDA son más indulgentes para productos a base de plantas, que naturalmente contienen niveles más bajos de sodio. Esta ventaja regulatoria complementa el movimiento más amplio hacia la sostenibilidad corporativa. A medida que los consumidores se familiarizan más con las opciones a base de plantas, sus comportamientos de compra están evolucionando. La investigación indica que la familiaridad creciente fomenta motivaciones más complejas detrás de las elecciones alimentarias, con la conveniencia y la salud emergiendo como impulsores primarios. Esta aceptación creciente de alimentos a base de plantas subraya una transformación más amplia en las preferencias del consumidor, allanando el camino para un crecimiento sostenido en este segmento del mercado.

Innovación de Productos y Variedad

Las innovaciones en sopas están cambiando cada vez más el enfoque desde la variedad de sabores hacia la nutrición funcional, ya que las empresas aprovechan tecnologías avanzadas para abordar preocupaciones de salud mientras preservan perfiles de sabor que fomentan compras repetidas. Los requisitos de etiquetado frontal de envases de la FDA, que exigen transparencia respecto al sodio, grasas saturadas y azúcares agregados, están impulsando a los fabricantes a reformular sus productos en lugar de depender de estrategias de remarketing[2]Fuente: U.S. Food and Drug Administration, "Food Labeling: Front-of-Package Nutrition Information", www.regulations.gov. La automatización de la planta de sopas Kawasaki de Ajinomoto ejemplifica cómo la eficiencia de producción puede apoyar una experimentación de productos más amplia. Al integrar tecnología ICT y automatización avanzada, la empresa ha duplicado la productividad laboral mientras acomoda diversas necesidades de formulación, permitiéndole satisfacer las demandas cambiantes de los consumidores. El énfasis creciente en la transparencia nutricional está intensificando la necesidad de innovación. Los estudios revelan que ningún esquema único de etiquetado frontal de envases es universalmente efectivo para identificar opciones saludables. Sin embargo, incluir detalles clave como calorías y fibra dietética puede mejorar la capacidad de los consumidores para tomar decisiones informadas. A medida que el consumo consciente de la salud transiciona desde una preferencia de nicho hacia una tendencia mainstream, las empresas que incorporan exitosamente ingredientes funcionales mientras mantienen competitividad de costos se están posicionando para el éxito a largo plazo en el mercado.

Envases Sostenibles y Ecológicos

En 2024, Crown Holdings alcanzó un récord de USD 814 millones en flujo de efectivo libre ajustado, impulsado en parte por la creciente demanda de soluciones de envases sostenibles. Este hito destaca la viabilidad financiera de las inversiones ecológicas en el mercado de envases. Las tasas de reciclaje de latas de aluminio de Crown superan las de otros formatos de envases, reforzando su compromiso con la sostenibilidad y su objetivo de lograr emisiones netas de carbono cero para 2040. El enfoque creciente en la sostenibilidad también está remodelando las dinámicas de la cadena de suministro, ya que las empresas priorizan asociaciones con proveedores que poseen credenciales de sostenibilidad verificadas. Este enfoque no solo apoya los compromisos ambientales corporativos sino que también se alinea con las expectativas cambiantes de los consumidores por productos ambientalmente responsables. El programa Twentyby30 de Crown ejemplifica la dedicación de la industria a prácticas sostenibles, estableciendo 20 objetivos medibles dirigidos a mejorar la administración ambiental en envases. El impulso hacia envases sostenibles está transformando estructuras de costos e influyendo en las percepciones del consumidor. Las empresas que invierten temprano en envases reciclables ganan una ventaja competitiva, ya que los consumidores demuestran disposición a pagar primas por productos ecológicos, compensando efectivamente los costos de materiales más altos asociados con tales innovaciones. Esta tendencia subraya los beneficios duales de la sostenibilidad: cumplir objetivos ambientales mientras impulsa el rendimiento financiero.

Variaciones de Demanda Estacional

Las empresas aprovechan estratégicamente los ciclos de demanda predecibles formados por patrones de consumo estacionales a través de gestión efectiva de inventario y estrategias promocionales dirigidas. En regiones templadas, el consumo de sopas típicamente alcanza su pico durante los meses de invierno, reflejando una tendencia estacional clara. Según datos de precios de alimentos del USDA, las fluctuaciones estacionales en precios de commodities agrícolas influyen significativamente en los costos de producción de sopas. Estas variaciones de costos requieren ajustes periódicos en las estrategias de precios de los fabricantes para mantener la rentabilidad. Además, el cambio climático ha introducido mayor impredecibilidad en estos patrones. Las condiciones climáticas inestables interrumpen la producción agrícola, llevando a volatilidad en costos de ingredientes y cambios en el timing de la demanda del consumidor. Las empresas en este mercado ajustan su utilización de capacidad para alinearse con las fluctuaciones de demanda anticipadas, asegurando eficiencia operacional. Las firmas líderes demuestran una ventaja competitiva desarrollando capacidades de cadena de suministro flexibles que pueden adaptarse a variaciones estacionales. Esta adaptabilidad les permite optimizar la eficiencia de costos y mantener rendimiento consistente durante períodos tanto de pico como de baja demanda.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Preferencia del consumidor por alternativas frescas y caseras | -0.5% | Global, más fuerte en mercados desarrollados | Mediano plazo (2-4 años) |

| Percepciones negativas respecto a lo saludable | -0.3% | América del Norte y Europa principalmente | Corto plazo (≤ 2 años) |

| Desafíos de eficiencia de producción | -0.2% | Global, particularmente afectando fabricantes más pequeños | Largo plazo (≥ 4 años) |

| Interrupciones de cadena de suministro | -0.3% | Global, con variaciones regionales en severidad | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Preferencia del Consumidor por Alternativas Frescas y Caseras

Durante períodos de incertidumbre económica, los consumidores prefieren cada vez más comida fresca, percibiendo las comidas caseras como tanto más saludables como más económicas comparadas con opciones procesadas. El cambio en la preferencia del consumidor desafía a los fabricantes de sopas a redefinir sus propuestas de valor más allá de la conveniencia. Para mantenerse competitivos, los fabricantes deben innovar mejorando la densidad nutricional y asegurando transparencia de ingredientes para alinearse con las expectativas del consumidor. La investigación sobre comportamiento del consumidor destaca que la familiaridad con métodos de cocina tradicionales a menudo lleva a motivaciones más matizadas para la preparación de alimentos, como nostalgia y beneficios percibidos de salud, que las sopas procesadas luchan por replicar. Para abordar estos desafíos, las empresas necesitan invertir en estrategias de marketing que enfaticen la equivalencia nutricional de sus productos con alternativas frescas. Al mismo tiempo, deben mantener ventajas de costo para apelar a consumidores conscientes del presupuesto, particularmente durante recesiones económicas. Al equilibrar estos factores, los fabricantes pueden posicionarse mejor en un mercado cada vez más inclinado hacia preferencias de comida fresca.

Percepciones Negativas Respecto a lo Saludable

La transparencia regulatoria está intensificando los desafíos de percepción de salud ya que pone bajo escrutinio el contenido de sodio y conservantes en productos alimenticios, generando preocupaciones del consumidor sobre el bienestar a largo plazo. Los objetivos voluntarios de reducción de sodio de la FDA, dirigidos a categorías específicas de sopas con niveles base definidos y objetivos de reducción, destacan estas preocupaciones de salud mientras crean presiones de cumplimiento significativas para los fabricantes. Además, la incertidumbre regulatoria alrededor de objetivos de reducción de sodio, particularmente los estándares actuales de concentración de sodio "tal como se envasa" de la FDA para mezclas de sopas secas, plantea un desafío para los fabricantes. La falta de benchmarks estandarizados de sodio "tal como se prepara" entre formatos (seco, enlatado, caldo) puede llevar a comparaciones injustas y limitar la innovación, mientras que las discusiones en curso sobre reclasificar caldos como categorías no objetivo añaden ambigüedad adicional[3]Fuente: The Food Industry Association, "fmi-comments-on-phase-ii-sodium-reduction-draft-guidance", www.fmi.org. Además, los requisitos de etiquetado frontal de envases, que exigen la exhibición prominente de nutrientes que se aconseja a los consumidores limitar, podrían impactar negativamente las compras por impulso, un impulsor clave de las ventas de sopas históricamente. Las organizaciones de salud pública enfatizan además que una porción sustancial del consumo de sodio se origina de alimentos procesados comercialmente, incluyendo sopas, aumentando así la demanda de objetivos de reducción de sodio más agresivos para abordar estas preocupaciones de salud efectivamente.

Análisis de Segmentos

Por Tipo de Producto: Liderazgo Estable en Estante a Través de Ventajas de Distribución

En 2024, las sopas estables en estante capturan una cuota de mercado significativa del 44.71%, impulsada por la fuerte familiaridad del consumidor, que proporciona una ventaja competitiva duradera para actores incumbentes. La vida útil extendida de las sopas estables en estante minimiza riesgos de inventario para minoristas y apoya la distribución global sin la necesidad de infraestructura de cadena de frío, haciéndola una opción costo-efectiva. La adquisición de Sovos Brands por Campbell Soup en marzo de 2024 por USD 2.7 mil millones destaca un enfoque estratégico en productos estables en estante premium, que entregan márgenes de ganancia más altos a través de posicionamiento de marca superior y diferenciación de calidad. Además, las directrices de reducción de sodio de la FDA, que se enfocan en categorías de sopas estables en estante, presentan desafíos de reformulación. Sin embargo, las empresas con capacidades técnicas avanzadas y economías de escala están mejor posicionadas para superar estos obstáculos, manteniendo perfiles de sabor mientras se adhieren a requisitos regulatorios. Además, el formato estable en estante se beneficia de comportamientos del consumidor como preparación para emergencias y almacenamiento de despensa, que aseguran demanda consistente incluso durante períodos de incertidumbre económica.

Las sopas refrigeradas están emergiendo como el segmento de crecimiento más rápido, con una TCAC proyectada del 1.86% hasta 2030. Este crecimiento es alimentado por su atractivo fresco y premium, que resuena con consumidores conscientes de la salud dispuestos a pagar una prima por calidad. La expansión del segmento está apoyada además por avances en infraestructura de cadena de frío, permitiendo a empresas con capacidades de distribución robustas capitalizar en el cambio desde formatos tradicionales estables en estante. Las sopas refrigeradas típicamente requieren menos conservantes, alineándose con tendencias de etiqueta limpia y abordando preocupaciones de salud que a menudo obstaculizan el crecimiento de alimentos procesados. Este formato también permite listas de ingredientes más cortas y formulaciones más naturales, apelando a consumidores que buscan alternativas más saludables a sopas procesadas convencionales.

Nota: Cuotas de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Categoría: Dominio Vegetariano Refleja Conciencia de Salud

En 2024, las sopas vegetarianas capturaron un dominante 53.55% del mercado, subrayando un cambio en la conciencia de salud del consumidor. Esta tendencia ahora abarca no solo vegetarianos tradicionales, sino también flexitarianos y omnívoros orientados a la salud, todos en busca de nutrición a base de plantas. Tal dominio ofrece apalancamiento estratégico a empresas que se adentran en formulaciones a base de plantas. Estas opciones vegetarianas no solo resuenan con consumidores ambientalmente conscientes sino que también navegan aguas regulatorias más suavemente, especialmente concerniente al contenido de sodio. La investigación de la FDA destaca que productos a base de plantas, como sopas vegetarianas, naturalmente tienen niveles de sodio más bajos que sus contrapartes de carne. Este rasgo inherente se convierte en una bendición a medida que las directrices de reducción de sodio se endurecen.

Las sopas vegetarianas están en una trayectoria de crecimiento, alardeando la tasa de expansión más rápida a una TCAC del 2.04% hasta 2030. Este aumento es impulsado por tendencias de salud crecientes y conciencia ambiental elevada. El impulso de crecimiento del segmento refleja un cambio societal más amplio hacia dietas a base de plantas. La investigación subraya que a medida que los consumidores se familiarizan más con platos a base de plantas, sus elecciones de compra y preparación evolucionan. Los fabricantes de sopas vegetarianas, posicionados como líderes de categoría, se encuentran en un lugar favorable para el cumplimiento regulatorio. Esto es particularmente cierto ya que las directrices de reducción de sodio de la FDA son más indulgentes hacia sus ofertas a base de plantas naturalmente más bajas en sodio que en alternativas de carne. Además, a medida que los consumidores se vuelven cada vez más conscientes de la huella de carbono reducida asociada con la producción de alimentos a base de plantas, el impulso hacia sopas vegetarianas se intensifica. Esta confluencia de liderazgo de mercado y crecimiento rápido presenta una ventaja compuesta para empresas que defienden sopas vegetarianas como tanto una elección saludable como ecológica.

Por Canal de Distribución: Retail Tradicional Mantiene Ventajas de Escala

En 2024, los supermercados e hipermercados comandan una cuota de mercado del 52.54%, capitalizando en sus relaciones establecidas y destreza promocional para impulsar ventas de sopas, a menudo a través de compras por impulso y cross-merchandising. Estos minoristas disfrutan ventajas de escala en gestión de inventario y esfuerzos promocionales, atrayendo tráfico significativo de consumidores y solidificando su ventaja competitiva. Atendiendo a compradores sensibles al precio, los minoristas de formato grande ofrecen una gama vasta de productos y compras comparativas, enfatizando el atractivo de optimización de valor. El dominio del canal subraya una preferencia del consumidor por compras de una parada y la criticidad de inspeccionar productos alimenticios en persona.

El retail en línea es el canal de crecimiento más rápido, alardeando una TCAC del 2.86% hasta 2030. Este aumento es alimentado por cambios en el comportamiento del consumidor durante la pandemia y una preferencia creciente por entrega a domicilio sobre compras tradicionales. Este impulso digital refleja tendencias más amplias en e-commerce de comestibles, alterando comportamientos de compra e intensificando la competencia. Para fabricantes de sopas, el canal en línea fomenta el compromiso directo del consumidor e insights de datos, allanando el camino para marketing dirigido e innovación de productos. Además, el reino en línea apoya modelos de suscripción y compras a granel, mejorando el valor de vida del cliente y asegurando ingresos estables.

Nota: Cuotas de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Formato de Envase: Bolsas Lideran a Través de Innovación de Conveniencia

En 2024, las bolsas comandan una cuota de mercado del 48.55%, atrayendo consumidores urbanos y hogares más pequeños con su conveniencia, control de porciones, y almacenamiento eficiente. Estas ventajas hacen las bolsas más ligeras para transporte, eficientes en espacio para almacenamiento, y fáciles de preparar, alineándose perfectamente con los consumidores impulsados por la conveniencia de hoy. Además, el envasado en bolsas introduce características como cierres resellables y diseños listos para microondas, mejorando la experiencia del usuario y diferenciando productos en un panorama retail competitivo. Este formato resuena especialmente con hogares de una persona y urbanitas enfrentando restricciones de almacenamiento, demográficos que están en aumento en mercados desarrollados.

Mientras tanto, los formatos enlatados están en una trayectoria de crecimiento, alardeando una TCAC del 2.57% hasta 2030. Este aumento es atribuido en gran parte a su sostenibilidad y reciclabilidad, que se están volviendo fundamentales en las decisiones de consumidores eco-conscientes. Las latas de aluminio no solo disfrutan tasas de reciclaje superiores comparadas con otros formatos sino que también se alinean con objetivos corporativos de emisiones netas de carbono cero, ofreciendo una ventaja competitiva a empresas ambientalmente responsables. Este cambio en dinámicas de envasado subraya una tendencia notable del consumidor: una disposición a sacrificar algo de conveniencia por sostenibilidad, especialmente en regiones desarrolladas donde la conciencia ecológica justifica precios premium.

Análisis Geográfico

En 2024, Europa mantiene una cuota dominante del 36.45% del mercado de sopas, subrayando sus tradiciones profundamente arraigadas de consumo de sopas y un marco retail robusto. Sin embargo, mientras la región lidia con la madurez del mercado, las empresas están pivoteando hacia ofertas premium e innovaciones centradas en la salud. El entorno regulatorio estricto de Europa, defendiendo la transparencia y sostenibilidad, aplica etiquetado riguroso y estándares ecológicos. Tales regulaciones favorecen firmas que enfatizan ingredientes limpios y envases reciclables. Aunque las reglas de etiquetado frontal de envases de la FDA son predominantemente enfocadas en Estados Unidos, resuenan en Europa, estableciendo benchmarks para claridad nutricional y dando forma a estrategias de desarrollo de productos a través del continente. Alemania, el Reino Unido y Francia encabezan el consumo de sopas de la región, apoyados por fuerte lealtad de marca y una disposición a invertir en calidad. Por el contrario, los mercados de Europa Oriental, energizados por ingresos crecientes y un apetito por alimentos de conveniencia, revelan nuevos prospectos de crecimiento.

Asia-Pacífico está preparado para trazar una TCAC del 3.26% hasta 2030, estimulado por urbanización e ingresos domésticos en ascenso, dirigiendo una preferencia por alimentos de conveniencia. Sin embargo, los mercados de la región son un tapiz de hábitos de consumo diversos y dinámicas competitivas. Concurrentemente, el mercado retail de alimentos de Tailandia está en un ascenso significativo, reflejando los avances económicos de la nación y el gasto del consumidor en florecimiento. Dada la diversidad geográfica vasta, hay un llamado urgente para estrategias a medida. Estas deberían combinar las fortalezas del branding global con matices culturales locales y sensibilidades de precio, allanando el camino para crecimiento tanto premium como centrado en volumen.

El crecimiento medido de América del Norte hace eco de la madurez del mercado de Europa, sin embargo las dos regiones trazan caminos distintos en dinámicas competitivas y obstáculos regulatorios, influyendo estrategias para productores de sopas. La infraestructura robusta de cadena de frío de América del Norte alimenta el auge de sopas refrigeradas. Sin embargo, cambios regulatorios, como las directrices de reducción de sodio de la FDA y reglas de etiquetado frontal de envases, vienen con costos de cumplimiento. Estos costos a menudo favorecen jugadores más grandes hábiles en reformulación. El dominio de Campbell Soup en la arena doméstica, destacado por sus ventas del segmento de sopas, subraya la ventaja de escala en navegar aguas regulatorias y ganar confianza del consumidor. Los benchmarks voluntarios de reducción de sodio de la FDA, particularmente para sopas, requieren ajustes a nivel de industria. Este escenario ofrece una ventaja a firmas con destreza técnica vanguardista y capacidades de investigación y desarrollo. Con el panorama competitivo de la región intensificándose, la innovación continua e inversiones de marketing se vuelven primordiales. Tales esfuerzos son esenciales no solo para superar competidores tradicionales sino también para abordar el auge de alternativas enfocadas en la salud. A medida que los costos de cumplimiento escalan, favorecen cada vez más entidades más grandes, magnificando sus beneficios de escala.

Panorama Competitivo

El mercado de sopas está moderadamente fragmentado, caracterizado por la presencia de unos pocos actores internacionales y regionales. Las empresas líderes como Campbell Soup Company, Unilever PLC, General Mills Inc., Nestlé S.A., y The Kraft Heinz Company mantienen cuotas de mercado significativas.

La competencia en el mercado gira alrededor de factores como precio, calidad, ingredientes, y estrategias promocionales. Para fortalecer su posición de mercado, estos actores clave están persiguiendo activamente iniciativas estratégicas, incluyendo innovación de productos y expansión de portafolio.

Además, se están realizando inversiones aumentadas en investigación y desarrollo para introducir nuevos sabores y formulaciones que se alineen con las preferencias cambiantes del consumidor, mejorando así su presencia en el mercado y manteniendo competitividad.

Líderes de la Industria de Sopas

-

General Mills Inc.

-

The Kraft Heinz Company

-

The Campbell Soup Company

-

Nestlé S.A

-

Unilever Plc

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: La agencia creativa AIN'T lanzó DOZZ, la primera sopa en lata del mercado, producida por FoodVision y disponible en nueve variedades libres de conservantes como tomate, brócoli, y gazpacho, entre otras dirigidas a consumidores ocupados que buscan comidas saludables para llevar.

- Marzo 2025: Golden Acre Foods lanzó dos nuevas sopas de mariscos enlatadas Elsinore como Mediterranean Style Seafood y Fish Chowder, en Waitrose y Ocado, dirigidas a entregar lujo cotidiano y rivalizar la experiencia de cenar fuera para consumidores con poco tiempo que buscan conveniencia sin sacrificar sabor o calidad.

- Marzo 2025: Hikari Miso lanzó una nueva "Shichimi Miso Soup" en colaboración con Yawataya Isogoro, presentando tanto un paquete de 4 porciones como un formato de taza conveniente, disponible a través de Japón. Según la marca, esta sopa de miso picante combina miso blanco suave de Shinshu con el condimento shichimi premium de Yawataya Isogoro, reconocido por su mezcla aromática y calor impulsado por jengibre, e incluye ingredientes simples como tofu frito, algas wakame, y cebollas verdes para un sabor equilibrado.

- Enero 2025: Natural Grocers introdujo seis nuevas variedades de sopas orgánicas, incluyendo Organic Butternut Squash Soup, Organic Creamy Tomato Soup, Organic Sauerkraut Soup, Organic Sweet Corn Soup, Organic Three Lentil Soup, y Organic Vegan Chili Bean Soup. Según la marca, todas las variedades están certificadas como orgánicas, sin GMO, y hechas con ingredientes a base de plantas, libres de gluten y lácteos. Están envasadas en bolsas libres de BPA de 14 onzas.

Alcance del Informe del Mercado Mundial de Sopas

En general, la sopa es un alimento líquido, usualmente servido tibio o caliente, hecho de carne molida, vegetales, y líquidos como agua, caldo, o leche. Sopa se refiere a sopas disponibles comercialmente, incluyendo sopas instantáneas disponibles en el mercado retail. El mercado de sopas está segmentado en categoría, tipo de producto, tipo de envase, canal de distribución, y geografía. Basado en variedad, el mercado está segmentado en sopas vegetarianas y no vegetarianas. El mercado está segmentado por tipo de producto: enlatado/preservado, refrigerado, deshidratado, congelado, instantáneo, y UHT. Por envase, el mercado está segmentado en enlatado, en bolsas, y otros envases. El mercado está segmentado en canales de distribución: supermercados/hipermercados, tiendas de conveniencia, en línea, y otros canales de distribución. Por geografía, el mercado está segmentado en América del Norte, Europa, América del Sur, Asia-Pacífico, y Medio Oriente y África. El informe también ofrece tamaño de mercado y pronósticos para productos de sopas a través de cuatro regiones principales. Para cada segmento, el dimensionamiento del mercado y pronósticos se han proporcionado basados en el valor en millones USD.

| Sopa Deshidratada |

| Sopa Estable en Estante |

| Sopa Refrigerada |

| Sopa Congelada |

| Sopa Vegetariana |

| Sopa No Vegetariana |

| Enlatado |

| Bolsas |

| Otro Formato de Envase |

| Supermercados/Hipermercados |

| Tiendas de Conveniencia/Comestibles |

| Tiendas Retail En Línea |

| Otros Canales de Distribución |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto de América del Norte | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| España | |

| Países Bajos | |

| Polonia | |

| Bélgica | |

| Suecia | |

| Resto de Europa | |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Australia | |

| Indonesia | |

| Corea del Sur | |

| Tailandia | |

| Singapur | |

| Resto de Asia-Pacífico | |

| América del Sur | Brasil |

| Argentina | |

| Colombia | |

| Chile | |

| Perú | |

| Resto de América del Sur | |

| Medio Oriente y África | Sudáfrica |

| Arabia Saudí | |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Egipto | |

| Marruecos | |

| Turquía | |

| Resto de Medio Oriente y África |

| Por Tipo de Producto | Sopa Deshidratada | |

| Sopa Estable en Estante | ||

| Sopa Refrigerada | ||

| Sopa Congelada | ||

| Por Categoría | Sopa Vegetariana | |

| Sopa No Vegetariana | ||

| Por Formato de Envase | Enlatado | |

| Bolsas | ||

| Otro Formato de Envase | ||

| Por Canal de Distribución | Supermercados/Hipermercados | |

| Tiendas de Conveniencia/Comestibles | ||

| Tiendas Retail En Línea | ||

| Otros Canales de Distribución | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto de América del Norte | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| España | ||

| Países Bajos | ||

| Polonia | ||

| Bélgica | ||

| Suecia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Australia | ||

| Indonesia | ||

| Corea del Sur | ||

| Tailandia | ||

| Singapur | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Colombia | ||

| Chile | ||

| Perú | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Sudáfrica | |

| Arabia Saudí | ||

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Egipto | ||

| Marruecos | ||

| Turquía | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Por qué el mercado de sopas está creciendo lentamente en lugar de encogerse?

La TCAC del 1.66% del mercado de sopas refleja su madurez; el crecimiento ahora viene de precios premium, reformulación orientada a la salud, y envases sostenibles en lugar de expansión pura de volumen.

¿Qué segmento de sopas se está expandiendo más rápido?

Las sopas vegetarianas registran la TCAC más alta del 2.04% hasta 2030 ya que los consumidores gravitan hacia opciones a base de plantas, más bajas en sodio que se alinean con valores de bienestar y ambientales.

¿Qué formatos de envase mejor cumplen objetivos de sostenibilidad?

Las latas de aluminio reciclables están ganando favor porque logran tasas de recuperación superiores al 70% en muchos mercados, ayudando a las marcas a cumplir objetivos de reducción de carbono y residuos.

¿Qué regiones ofrecen el mayor potencial de crecimiento?

Asia-Pacífico lidera con una TCAC proyectada del 3.26% (2025-2030) gracias a urbanización, ingresos crecientes, y adopción de alimentos de conveniencia, mientras que Europa y América del Norte permanecen orientadas al valor pero estables en volumen.

Última actualización de la página el: