| Período de Estudio | 2019 - 2029 |

| Volumen del Mercado (2024) | 8.39 Million tons |

| Volumen del Mercado (2029) | 10.64 Million tons |

| CAGR | 4.87 % |

| Mercado de Crecimiento Más Rápido | Asia-Pacífico |

| Mercado Más Grande | Asia-Pacífico |

| Concentración del Mercado | Medio |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de silicato de sodio

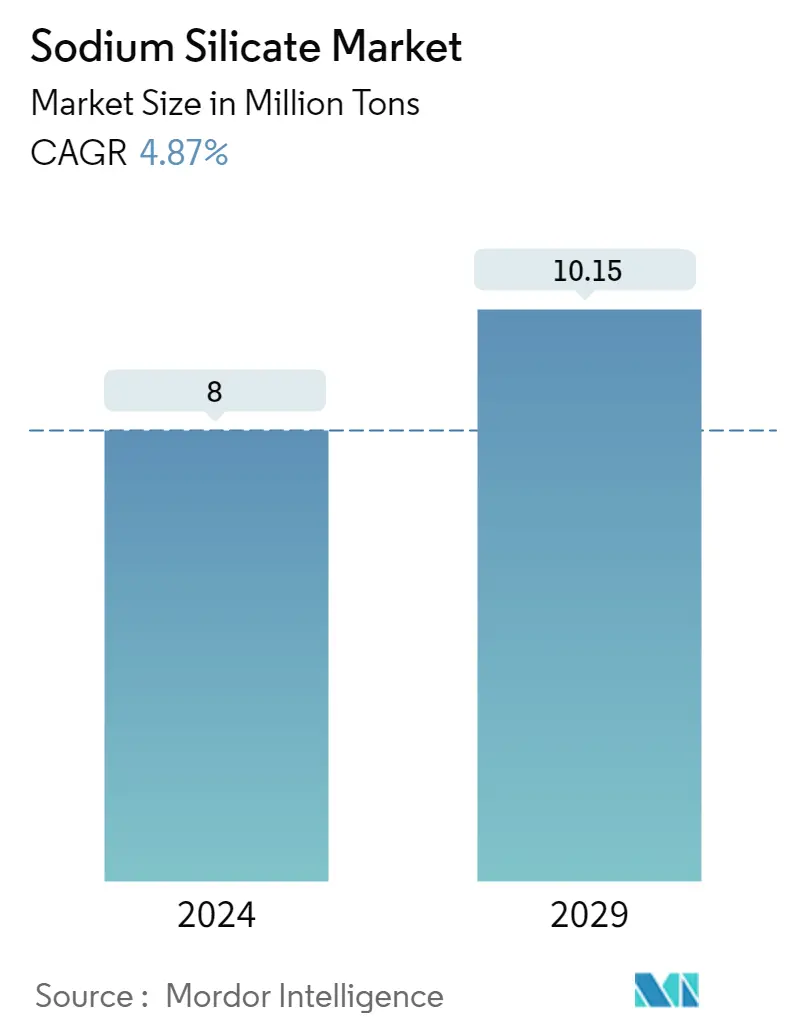

El tamaño del mercado de silicato de sodio se estima en 8 millones de toneladas en 2024 y se espera que alcance los 10,15 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 4,87% durante el período previsto (2024-2029).

La pandemia de COVID-19 afectó negativamente al mercado. Esto se debió al cierre de las instalaciones y plantas de fabricación debido al cierre y las restricciones. Las interrupciones en la cadena de suministro y el transporte crearon aún más obstáculos para el mercado. Sin embargo, la industria experimentó una recuperación en 2021, repuntando así la demanda del mercado estudiado.

- A medio plazo, la creciente demanda de reciclaje de papel usado y la creciente demanda de sílice precipitada de la industria del caucho y los neumáticos son algunos de los factores que impulsan el crecimiento del mercado estudiado.

- Por otro lado, se espera que las estrictas regulaciones gubernamentales y el aumento de los riesgos para la salud debido a los efectos peligrosos del silicato de sodio obstaculicen el crecimiento del mercado del silicato de sodio.

- Sin embargo, se prevé que el crecimiento en el sector de la construcción brindará numerosas oportunidades durante el período previsto.

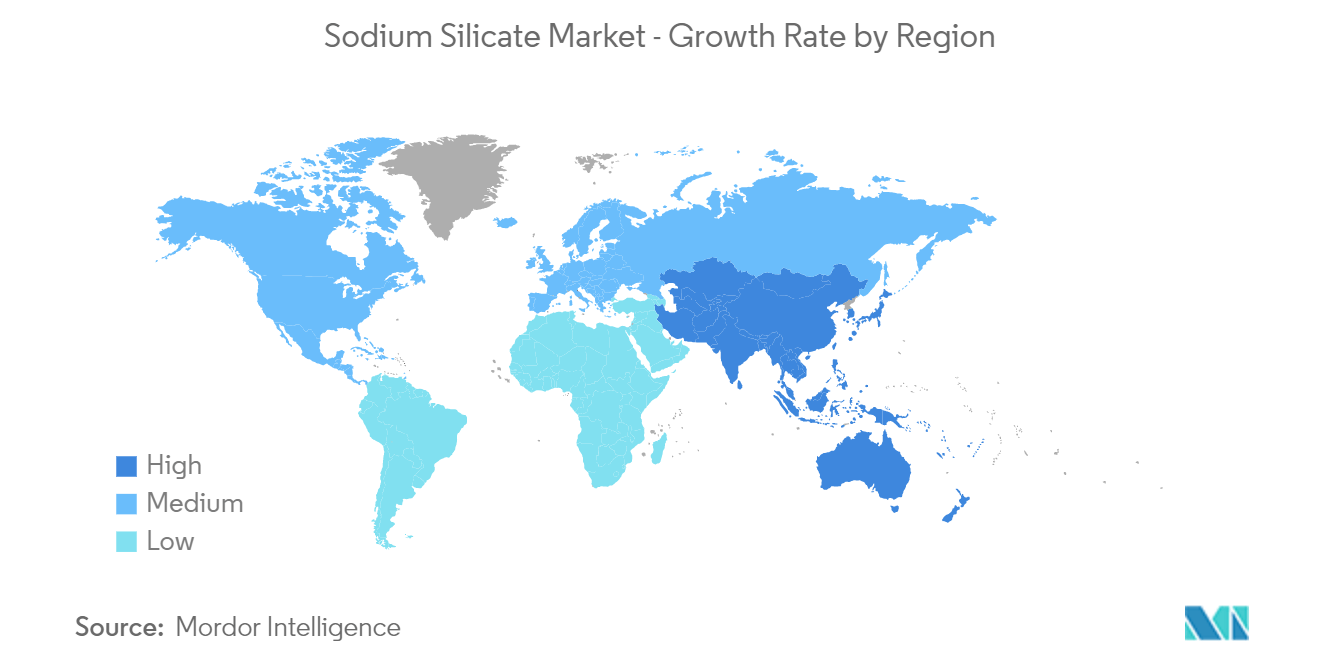

- Asia-Pacífico dominó el mercado debido a la gran demanda de diversas aplicaciones.

Tendencias del mercado de silicato de sodio

El segmento de detergentes será testigo de una demanda saludable

- El silicato de sodio es un compuesto incoloro de sílice y óxidos de sodio. Se utiliza en jabones, detergentes y en la elaboración de gel de sílice. La función del silicato de sodio en la composición de los detergentes es controlar la corrosión, alcalinización y emulsión de grasas y aceites orgánicos, y reducir la dureza del calcio y el magnesio.

- Muchas operaciones de detergente se realizan utilizando silicatos de sodio, como la limpieza de metales, el procesamiento de textiles, el lavado y el destintado de papel, para lavar platos, equipos lácteos, botellas, pisos y locomotoras.

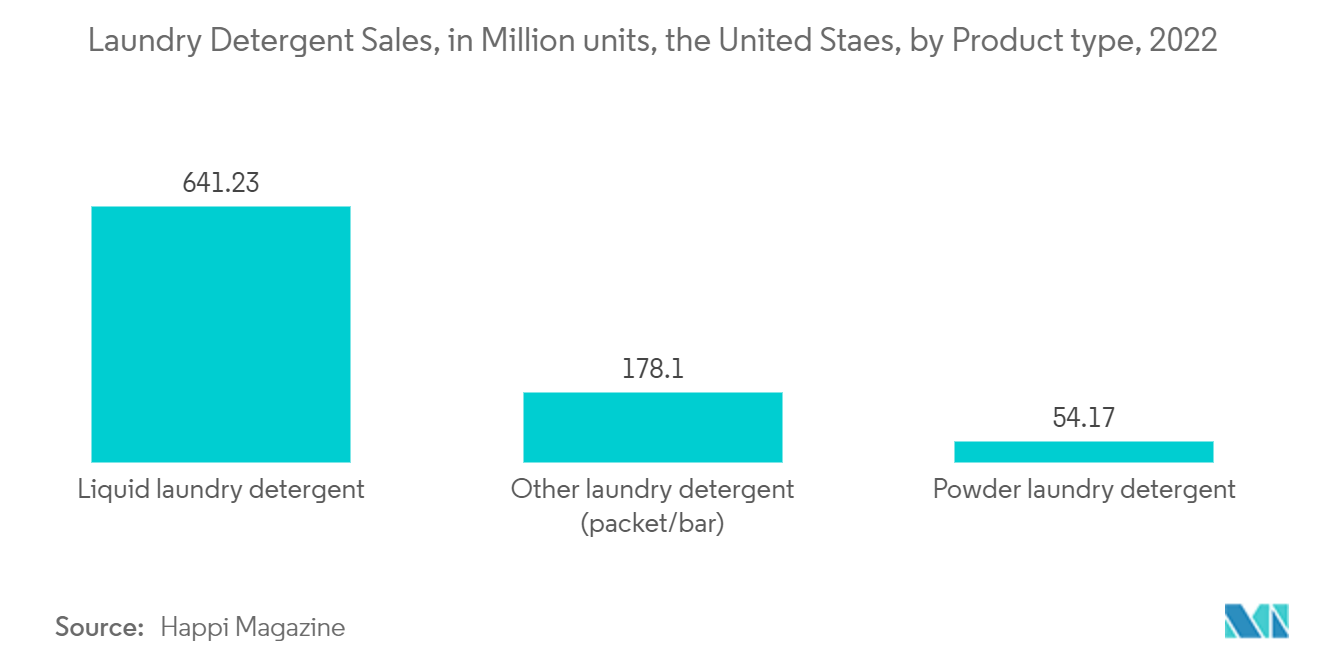

- El detergente líquido para ropa se utiliza principalmente para limpiar la ropa y tiene dos segmentos principales de usuarios finales residencial y comercial. La demanda de detergente líquido para ropa está creciendo debido a su comodidad y facilidad de aplicación y al menor desperdicio que los detergentes en polvo.

- América del Norte es actualmente la región que lidera la demanda y el consumo mundial de detergente líquido para ropa. Estados Unidos se encuentra entre los mercados desarrollados de detergentes domésticos e industriales. Por ejemplo, según la revista Happi, durante las 52 semanas que terminaron el 30 de octubre de 2022, la categoría de detergente líquido para ropa tuvo ventas por un total de aproximadamente 641 millones de unidades en los Estados Unidos.

- Además, en 2022, Tide fue la marca líder de detergentes para ropa en dosis unitarias en Estados Unidos, registrando más de 1.200 millones de dólares en ventas, seguida de las marcas Gain y All. La marca All tuvo un valor de ventas de más de 100 millones de dólares.

- En Alemania, debido a la creciente demanda de detergentes para la ropa debido a la creciente preocupación por la salud y la higiene de la población. Por ejemplo, según IKW, en 2022 los ingresos por detergentes para ropa y productos de limpieza en Alemania ascendieron a 5,14 mil millones de euros (~5,42 mil millones de dólares), lo que representó un aumento del 1% en comparación con 2021. Por lo tanto, aumenta el consumo de detergentes para ropa Se espera que cree una ventaja para el mercado del silicato de sodio.

- A su vez, se espera que las aplicaciones antes mencionadas impulsen la demanda de silicato de sodio.

Asia-Pacífico dominará el mercado del silicato de sodio

- Asia-Pacífico es una importante región industrializada que alberga múltiples industrias pesadas, medianas y pequeñas. Se espera que el mercado de silicato de sodio de Asia y el Pacífico experimente un crecimiento debido a la alta demanda de productos en China, India, etc.

- China es uno de los mayores consumidores de agua del mundo, con un volumen de consumo de 610 mil millones de metros cúbicos de aditivos para agua potable para consumo humano. Este es un impulsor potencial para el mercado del silicato de sodio, ya que el silicato de sodio se ha utilizado ampliamente en el tratamiento del agua desde su aprobación como aditivo para el agua potable para consumo humano. Por ejemplo, en junio de 2022, una empresa de protección ambiental que se enfoca en la gestión del medio ambiente hídrico, llamada China Everbright Water, aseguró el proyecto de expansión y mejora del tratamiento de aguas residuales industriales del Parque Industrial Químico ZhangdianEast en la ciudad de Zibo, provincia de Shandong. Este proyecto será operado en un modelo BOT (Build-Operate-Transfer), con una capacidad diseñada para el tratamiento diario de aguas residuales industriales de alrededor de 5 mil m3.

- Además, China produjo 12,46 millones de toneladas métricas de papel y cartón procesados en marzo de 2022, frente a 11,97 millones de toneladas métricas en marzo de 2021, registrando un crecimiento del 4%. En septiembre de 2022, el volumen de producción de papel y cartón procesado en el país rondaba los 11,6 millones de toneladas métricas.

- En Corea del Sur, es probable que la iniciativa gubernamental, en el marco del Plan Maestro de Gestión Ambiental del Agua de 2016-2025, impulse aún más las actividades de tratamiento de agua en el país, lo que, a su vez, proliferará el crecimiento del mercado de silicato de sodio durante el período previsto..

- El tratamiento del agua y de las aguas residuales es un tema importante en Indonesia. Los recursos hídricos de Indonesia representan el 6% de los recursos hídricos del mundo y el 21% de los de Asia-Pacífico y, sin embargo, el 68% de los ríos de Indonesia están muy contaminados debido a la descarga de aguas residuales sin tratamiento, por lo que se requieren enormes inversiones en sistemas de tratamiento de agua que aumentará la demanda del mercado de silicato de sodio en el país. Por ejemplo, según UNICEF, sólo el 75% de los indonesios tienen total acceso al agua y saneamiento. El gobierno está tratando de hacer esfuerzos significativos para construir suficiente infraestructura para el tratamiento del agua para que el sector del agua potable no se quede atrás. Se necesita una inversión de 70.000 IDR (5,00 USD) per cápita al año en el país para garantizar un saneamiento del agua plenamente desarrollado. Se espera que las necesidades de agua potable en Yakarta aumenten de 28 metros cúbicos por segundo (m³/s) en 2017 a 41,6 m³/s en 2030.

- Según la Oficina Nacional de Estadísticas, los fabricantes de papel y productos de papel en China generaron unos ingresos de más de 217.500 millones de dólares en 2022, lo que representó un aumento del 3,59% en comparación con 2021. Además, según la base de datos COMTRADE de las Naciones Unidas sobre comercio internacional, Las exportaciones de papel y cartón, artículos de pulpa, papel y cartón de China ascendieron a 31,63 mil millones de dólares en 2022. Por lo tanto, se espera que estas exportaciones de papel y cartón generen una ventaja para el mercado del silicato de sodio.

- Se espera que este crecimiento en diversas industrias impulse el mercado del silicato de sodio en la región de Asia y el Pacífico durante el período previsto.

Descripción general de la industria del silicato de sodio

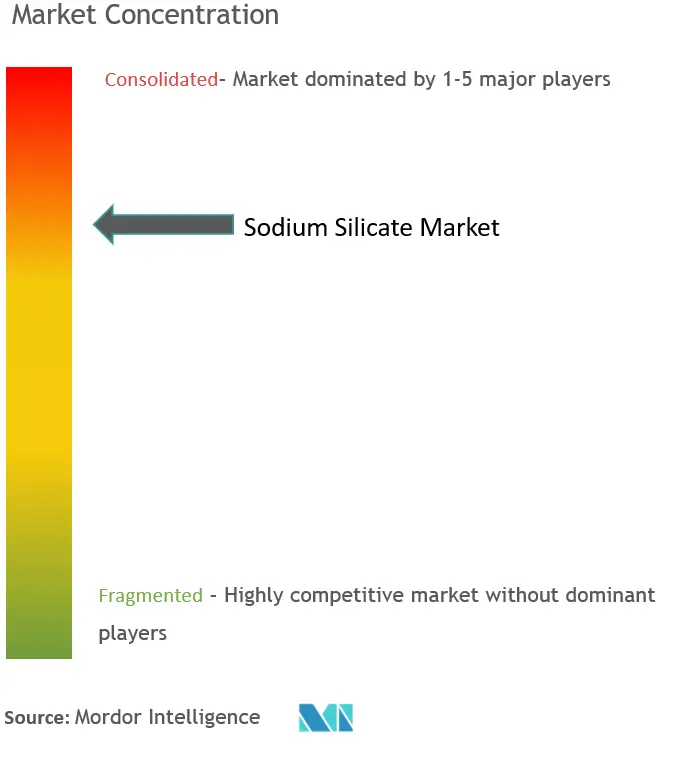

El Mercado de Silicato de Sodio tiene un carácter parcialmente consolidado. Los principales actores en este mercado (no en un orden particular) incluyen CIECH Group, Kiran Global Chem Limited., PQ Corporation, BASF SE y Occidental Petroleum Corporation, entre otros.

Líderes del mercado de silicato de sodio

-

PQ Corporation

-

CIECH Group

-

Occidental Petroleum Corporation

-

BASF SE

-

Kiran Global Chem Limited.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado del silicato de sodio

- Septiembre de 2022 Evonik, uno de los principales productores de sílice del mundo, ha iniciado una cooperación estratégica con Porner Group, Austria y Phichit Bio Power Co., Ltd., Tailandia, para suministrar sílice precipitada ULTRASIL sostenible a los fabricantes de neumáticos.

Segmentación de la industria del silicato de sodio

El silicato de sodio, comúnmente conocido como vidrio soluble, destaca debido a sus amplias aplicaciones comerciales e industriales. A menudo está compuesto por una columna vertebral de polímero de oxígeno y silicio que alberga agua en poros de la matriz molecular. El mercado está segmentado según el tipo, la aplicación y la geografía. Por tipo, el mercado se segmenta en sólido y líquido. Por aplicación, el mercado se segmenta en adhesivos y pinturas, detergentes, conservación de alimentos, sílice precipitada, producción de papel, tratamiento de agua y otras aplicaciones (construcción, fundición de metales). El informe ofrece tamaños de mercado y pronósticos para 15 países en las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado sobre la base del volumen (toneladas) para todos los segmentos anteriores.

| Tipo | Sólido | ||

| Líquido | |||

| Solicitud | Adhesivos y pinturas | ||

| Detergentes | |||

| Conservación de los alimentos | |||

| Sílice precipitada | |||

| Producción de papel | |||

| Tratamiento de aguas | |||

| Otras aplicaciones (construcción, fundición de metales) | |||

| Geografía | Asia-Pacífico | Porcelana | |

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del norte | Estados Unidos | ||

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Italia | |||

| Francia | |||

| El resto de Europa | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Arabia Saudita | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de silicato de sodio

¿Qué tamaño tiene el mercado de silicato de sodio?

Se espera que el tamaño del mercado de silicato de sodio alcance los 8,00 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 4,87% para alcanzar los 10,15 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Silicato de sodio?

En 2024, se espera que el tamaño del mercado de silicato de sodio alcance los 8,00 millones de toneladas.

¿Quiénes son los actores clave en el mercado Silicato de sodio?

PQ Corporation, CIECH Group, Occidental Petroleum Corporation, BASF SE, Kiran Global Chem Limited. son las principales empresas que operan en el mercado de silicato de sodio.

¿Cuál es la región de más rápido crecimiento en el mercado Silicato de sodio?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Silicato de sodio?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de silicato de sodio.

¿Qué años cubre este mercado de Silicato de sodio y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de silicato de sodio se estimó en 7,63 millones de toneladas. El informe cubre el tamaño histórico del mercado de Silicato de sodio durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Silicato de sodio para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Ceramics Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Informe de la industria del silicato de sodio

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de silicato de sodio en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de silicato de sodio incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.