Análisis del mercado de hospitales inteligentes

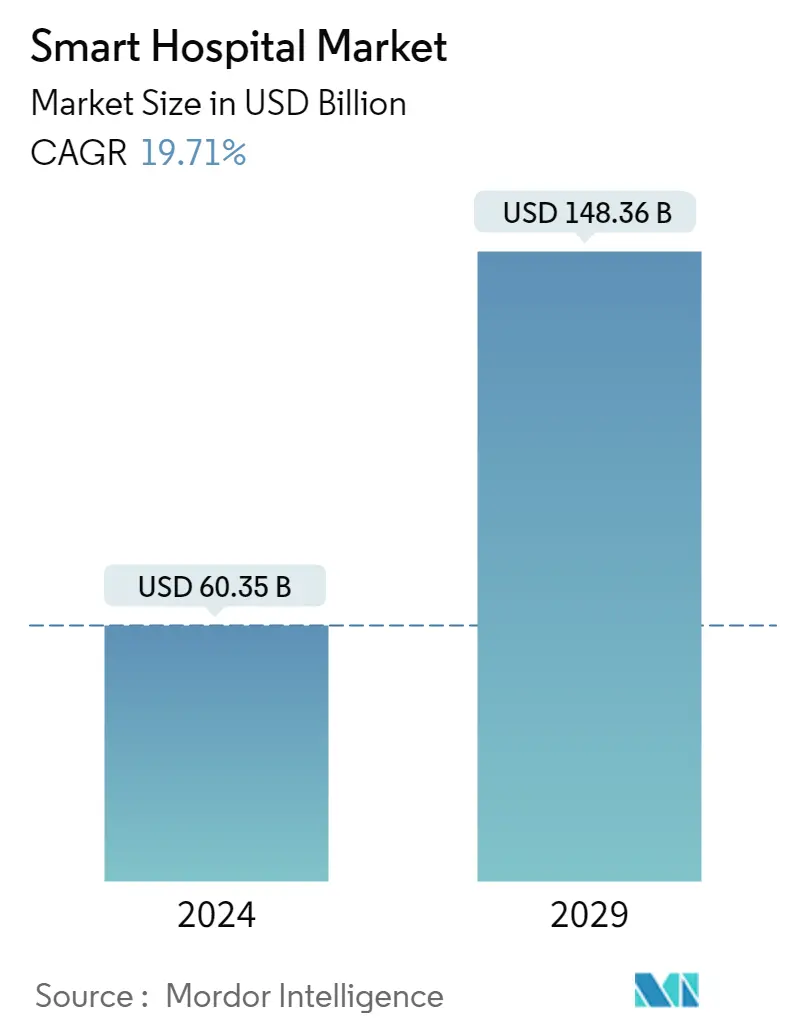

El tamaño del mercado de hospitales inteligentes se estima en 60,35 mil millones de dólares en 2024 y se espera que alcance los 148,36 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 19,71% durante el período previsto (2024-2029).

La tendencia creciente del Internet de las cosas (IoT) continúa transformando los servicios de prestación de atención médica a un ritmo sin precedentes. Los dispositivos médicos conectados están aumentando la seguridad y la eficiencia del paciente. Cuando estas tecnologías se aplican al ecosistema completo de una organización de atención médica, se convierte en un hospital inteligente.

- Debido a las elevadas inversiones involucradas, los hospitales de todo el mundo se han mostrado reacios a adoptar estas tecnologías y prácticas. Sin embargo, con el costo cada vez menor de la tecnología y a la luz de los casos de uso en rápido desarrollo que muestran la importancia de las soluciones de conectividad digital, los hospitales de hoy se ven obligados a adoptarlas. Estos cambios tecnológicos también beneficiarán a los hospitales al digitalizar la gestión de personal, el seguimiento de activos y la programación para una mejor eficiencia operativa.

- Debido al aumento del envejecimiento de la población y las enfermedades crónicas a largo plazo en muchas regiones, existe una demanda creciente de soluciones de monitorización remota de pacientes. Este es un factor importante que afecta el crecimiento del mercado. Existe una presión constante sobre los administradores de los hospitales para que reduzcan los costos y al mismo tiempo sigan mejorando el nivel de atención al paciente. Los hospitales están recurriendo a tecnologías inalámbricas para operar de manera más eficiente, respaldar la atención al paciente y mejorar sus experiencias.

- Por ejemplo, para comprender mejor y mejorar el flujo de trabajo del personal de enfermería, los hospitales están equipando tarjetas de identificación de enfermeras con una etiqueta RFID que funciona con la red Wi-Fi del hospital. Estas etiquetas rastrean el movimiento de las enfermeras a lo largo de sus turnos. Los datos se capturan y analizan, lo que proporciona información a los hospitales sobre cómo mejorar sus procedimientos.

- La tecnología RFID inalámbrica también permite a los hospitales rastrear la ubicación en tiempo real de equipos críticos y el estado del equipo. Al adoptar esta tecnología inalámbrica, el hospital Shands de Florida experimentó una reducción del 98,8 % en las horas dedicadas a buscar artículos perdidos.

- La pandemia de COVID-19 había llevado a los hospitales al límite de su capacidad. Sin embargo, la respuesta a la crisis también fomentó la innovación. El avance de la transición digital se aceleró por el requisito de mantener la distancia social y aprovechar al máximo a los trabajadores con exceso de trabajo.

Tendencias del mercado de hospitales inteligentes

Se espera que el segmento de software muestre un crecimiento significativo

- Una de las tareas más desafiantes para el personal del hospital es reducir el tiempo de espera de cualquier paciente. La implementación de varios software ayudaría a optimizar los flujos de trabajo, mejorar la atención al paciente y reducir el agotamiento del personal. Por lo tanto, los proveedores se están centrando en desarrollar software y soluciones para mejorar la eficiencia de los hospitales.

- La inteligencia artificial, el renderizado 3D y la tecnología basada en la nube son soluciones digitales para los problemas más apremiantes de la industria de dispositivos médicos. Se pueden implementar durante el período de pronóstico. Muchas organizaciones de dispositivos médicos adoptarán este tipo de soluciones digitales en un futuro próximo. Estas tecnologías no reemplazarán a los trabajadores de ninguna manera, pero ayudarán a los trabajadores médicos a operar en conjunto con la fuerza laboral.

- El mercado estudiado es testigo de inversiones estratégicas, adquisiciones e innovación de productos. Por ejemplo, en julio de 2022, el Hospital Universitario de Essen, en el noroeste de Alemania, anunció una colaboración con NVIDIA para implementar la IA en la atención clínica. La colaboración tenía como objetivo reforzar la eficiencia y agregar nuevas dimensiones de datos para el proceso de toma de decisiones médicas.

- Según los Institutos Nacionales de Salud, mientras que los médicos dedican el 35% de su tiempo a la documentación, sólo el 19% se dedica a la atención al paciente. Por lo tanto, se espera que las plataformas inteligentes ayuden a los médicos a atender mucho mejor a los pacientes.

- Por ejemplo, Hamilton Health Sciences (HHS) fue testigo de una reducción del 61 % en los códigos azules (llamadas que indican el riesgo de un paro cardíaco) con la ayuda de EarlyWarning de ThoughtWire. La aplicación EarlyWarning también aborda algunos de los mayores desafíos para los sistemas de salud, que incluyen el costo creciente de la atención médica, el agotamiento de los médicos, la incapacidad de poner en funcionamiento los datos rápidamente, silos de datos desconectados, etc. Se espera que este tipo de aplicaciones impulsen el mercado.

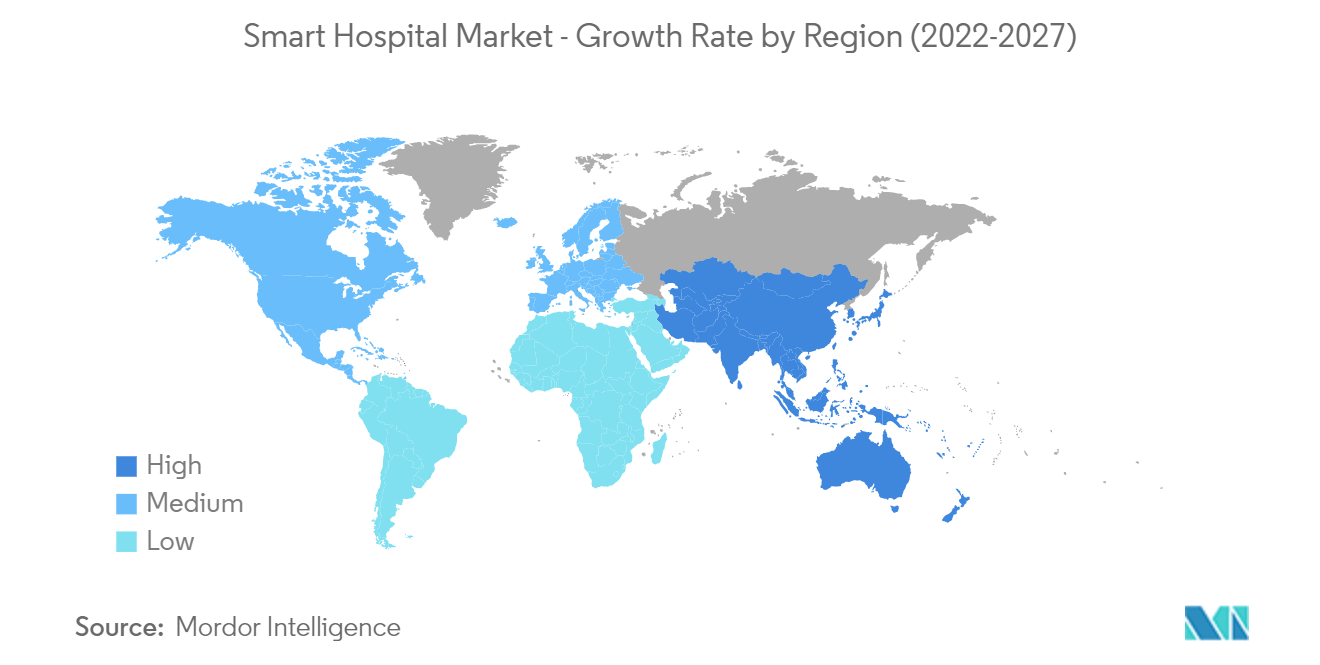

Europa ocupa la mayor cuota de mercado

- Los países europeos, como Alemania, el Reino Unido, Suecia y los Países Bajos, cuentan con infraestructura avanzada para implementar aplicaciones de informática sanitaria de próxima generación y construir hospitales inteligentes. Estos países utilizan la IA para servicios médicos inteligentes y la IoT para conectar dispositivos con el fin de transferir datos de pacientes y reducir los riesgos para la salud.

- Con una participación a gran escala de empresas, consumidores y trabajadores, la rápida implementación de la Industria 4.0 en el Reino Unido es un paso revolucionario para el país, que conducirá al desarrollo de hospitales inteligentes.

- Si bien se plantearon varias limitaciones regulatorias debido al escenario del Brexit, Europa ha logrado ser uno de los principales fabricantes de dispositivos inteligentes. Además, se espera que el flujo constante de inversiones en el sector de la salud, principalmente debido al inicio de proyectos previamente en trámite, cree oportunidades para el mercado estudiado.

- Muchas empresas de la región están siendo testigos de la introducción de tecnologías, como Internet de las cosas médicas (IoMT), que se espera impulse la consolidada industria de la salud. Por ejemplo, en octubre de 2021, Royal Philips anunció que con el lanzamiento de sus nuevos controladores de dispositivos que permiten la integración y la interoperabilidad, la plataforma de información de dispositivos médicos en cápsulas (MDIP) de Philips superó el hito de integrar más de 1000 modelos de dispositivos médicos únicos.

Descripción general de la industria hospitalaria inteligente

El mercado de Smart Hospital está moderadamente fragmentado debido a los principales actores. Estos jugadores incluyen Koninklijke Philips NV, GE Healthcare, Medtronic PLC, Honeywell Life Care Solutions y Stanley Healthcare. Para sostener una competencia intensa, algunas de las principales estrategias de crecimiento que adoptan las empresas son el lanzamiento de productos, altos gastos en investigación y desarrollo, asociaciones y adquisiciones, etc.

En julio de 2022, GE Healthcare inauguró el primer laboratorio de innovación 5G de la empresa. El laboratorio tenía como objetivo desarrollar soluciones de atención médica mediante el empleo de 5G y otras soluciones inteligentes, como inteligencia artificial, realidad virtual y aumentada, y visualización avanzada para agilizar las transferencias de imágenes y la telerradiología. También permitió a la empresa fomentar colaboraciones con diversos académicos, investigadores de la industria y nuevas empresas para cocrear soluciones preparadas para el futuro.

Líderes del mercado de hospitales inteligentes

Koninklijke Philips N.V.

GE Healthcare ( General Electric)

Medtronic plc

Honeywell Life Care Solutions ( Honeywell International Inc)

Stanley Healthcare

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de hospitales inteligentes

- Febrero de 2022 GE Healthcare, una subsidiaria de General Electric Company, colaboró con AWS para proporcionar soluciones en la nube de diagnóstico por imágenes habilitadas para IA para organizaciones de atención médica. La empresa se centró en proporcionar mejores conocimientos clínicos y transformar la calidad de la atención sanitaria mediante la inclusión de accesorios, como lecturas de sensores, genómica, pruebas de laboratorio, etc.

- Enero de 2022 Los socios de Francisco anunciaron la adquisición de activos de análisis y datos sanitarios de IBM. Esta adquisición proporcionó a la empresa una plataforma mejorada para la estrategia de nube híbrida e inteligencia artificial en el mercado de la salud.

Segmentación de la industria hospitalaria inteligente

El informe de mercado de Smart Hospital proporciona información detallada sobre varios segmentos de hospitales inteligentes, como hardware, software y el componente de soluciones. El informe analiza el ecosistema hospitalario inteligente y analiza los registros médicos electrónicos (EMR), la gestión de alarmas, las bases de datos de investigación y los sistemas de apoyo a las decisiones clínicas.

El mercado de hospitales inteligentes está segmentado por componentes (hardware, software y servicios), aplicaciones (historial médico electrónico, monitorización remota de pacientes, automatización de farmacias, seguimiento de activos móviles y otras aplicaciones) y geografía (América del Norte, Europa, Asia-Pacífico). , y Resto del Mundo). Los tamaños de mercado y las previsiones se proporcionan en términos de valor en millones de dólares para todos los segmentos anteriores.

| Hardware |

| Software |

| Servicios |

| Historia Clínica Electrónica |

| Monitoreo remoto de pacientes |

| Automatización de farmacia |

| Seguimiento de activos médicos |

| Otras aplicaciones |

| América del norte |

| Europa |

| Asia-Pacífico |

| Resto del mundo |

| Por componente | Hardware |

| Software | |

| Servicios | |

| Por aplicación | Historia Clínica Electrónica |

| Monitoreo remoto de pacientes | |

| Automatización de farmacia | |

| Seguimiento de activos médicos | |

| Otras aplicaciones | |

| Por geografía | América del norte |

| Europa | |

| Asia-Pacífico | |

| Resto del mundo |

Preguntas frecuentes sobre investigación de mercado de hospitales inteligentes

¿Qué tamaño tiene el mercado de hospitales inteligentes?

Se espera que el tamaño del mercado de hospitales inteligentes alcance los 60,35 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 19,71% hasta alcanzar los 148,36 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Hospital inteligente?

En 2024, se espera que el tamaño del mercado de hospitales inteligentes alcance los 60,35 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Hospital inteligente?

Koninklijke Philips N.V., GE Healthcare ( General Electric), Medtronic plc, Honeywell Life Care Solutions ( Honeywell International Inc), Stanley Healthcare son las principales empresas que operan en Smart Hospital Market.

¿Cuál es la región de más rápido crecimiento en el mercado de hospitales inteligentes?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de hospitales inteligentes?

En 2024, Europa representa la mayor cuota de mercado en el mercado de hospitales inteligentes.

¿Qué años cubre este mercado de hospitales inteligentes y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de hospitales inteligentes se estimó en 50,41 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Hospital inteligente para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Hospital inteligente para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria hospitalaria inteligente

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Smart Hospital en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Smart Hospital incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.