Tamaño y Participación del Mercado de Flete y Logística de Singapur

Análisis del Mercado de Flete y Logística de Singapur por Mordor Intelligence

El tamaño del mercado de flete y logística de Singapur está valorado en USD 24,53 mil millones en 2025 y se prevé que alcance USD 33,33 mil millones para 2030, reflejando una CAGR del 6,32% durante el período. El sólido rendimiento en las terminales de PSA, un incremento del 50% en la capacidad de carga planificada de Changi, y el apoyo constante de políticas para la adopción digital anclan este impulso. Los proyectos de cadena de frío, las operaciones portuarias habilitadas con 5G, y las rutas directas de cargueros de largo alcance están dirigiendo el mercado de flete y logística de Singapur hacia flujos de mayor valor y críticos en tiempo. Los fabricantes que reubican parte de la producción desde China hacia ASEAN ahora enrutan una participación creciente de carga de alta tecnología y farmacéutica a través del estado-ciudad, atraídos por equipos de patio completamente automatizados y despacho aduanero casi instantáneo. La competencia de los puertos malayos se intensifica, sin embargo, Singapur compensa las desventajas de costos con confiabilidad superior, visibilidad y velocidad multimodal.

Puntos Clave del Informe

- Por función logística, el transporte de carga lideró con el 61,33% de la participación del mercado de flete y logística de Singapur en 2024, mientras que mensajería, express y paquetería (CEP) se proyecta que crezca a una CAGR del 7,27% entre 2025-2030.

- Por modalidad de transitarios, los transitarios marítimos y de vías navegables interiores controlaron el 50,43% de la participación de ingresos en 2024; los transitarios de carga aérea se prevé que se expandan a una CAGR del 6,38% entre 2025-2030.

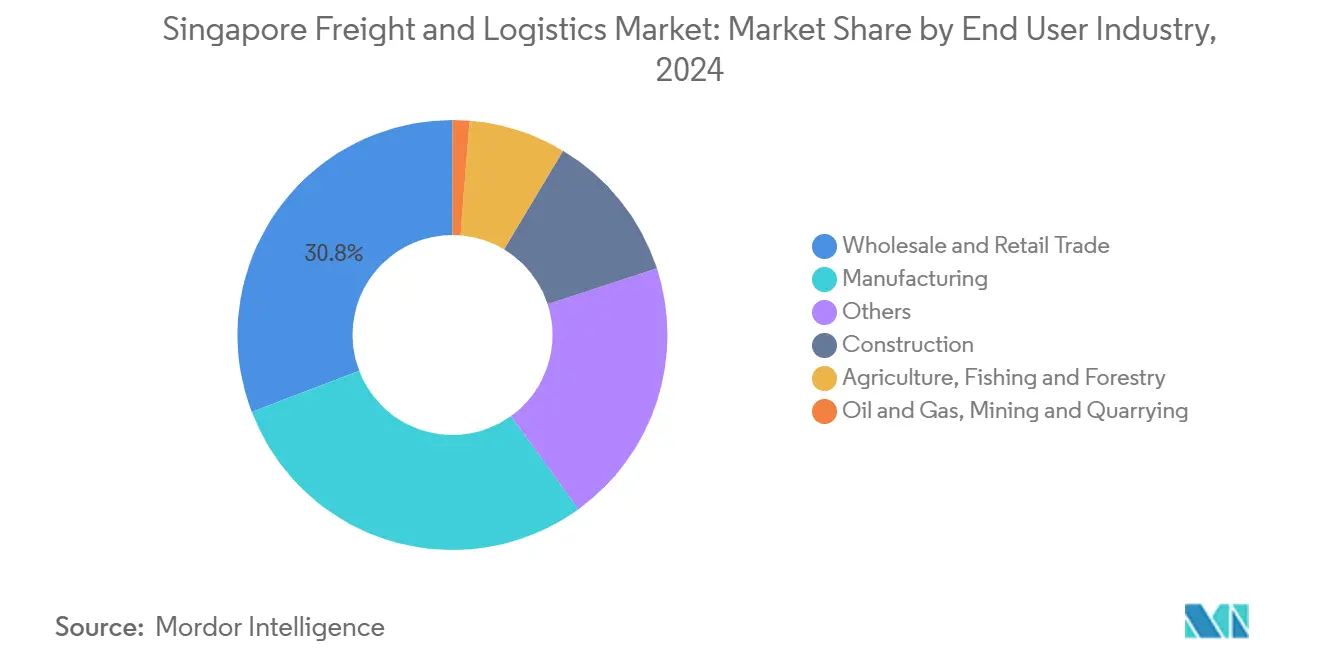

- Por industria usuario final, el comercio mayorista y minorista comandó el 30,82% del tamaño del mercado de flete y logística de Singapur en 2024; la manufactura muestra la CAGR proyectada más rápida del 6,83% entre 2025-2030.

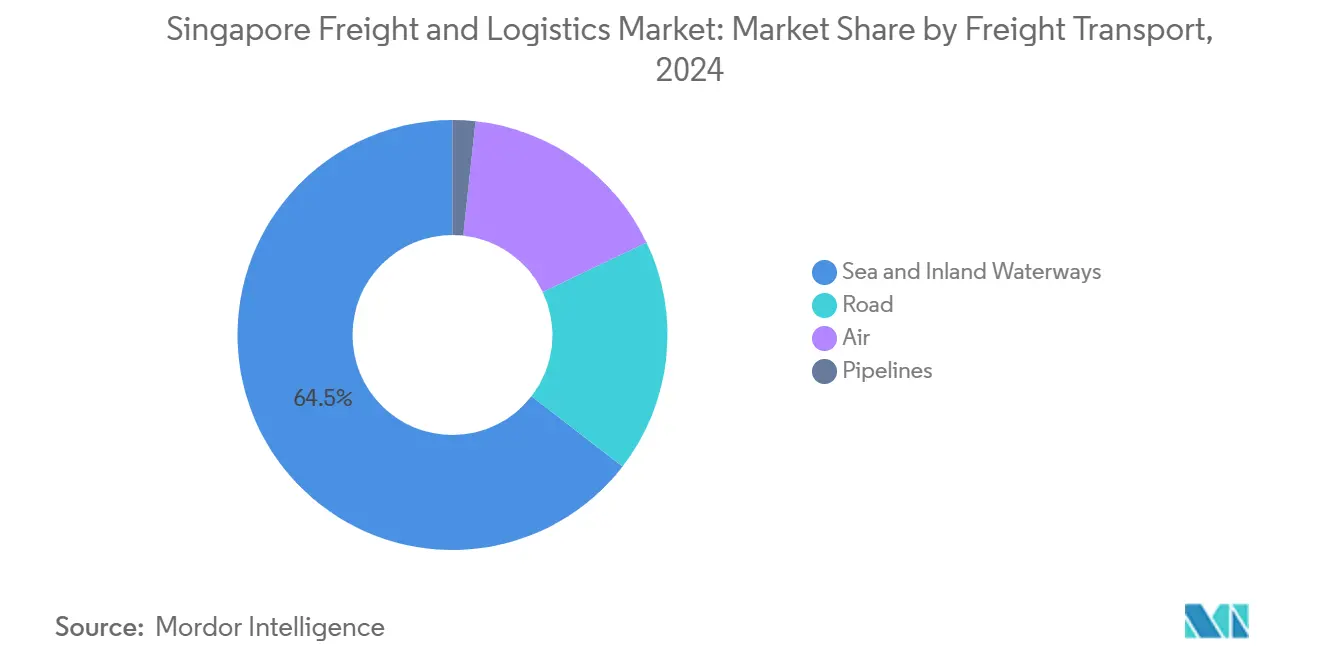

- Por modalidad de transporte de carga, el transporte de carga marítimo y de vías navegables interiores capturó una participación del 64,51% en 2024, mientras que el transporte de carga aérea se proyecta que aumente a una CAGR del 7,13% entre 2025-2030.

- Por tipo de destino CEP, las entregas domésticas mantuvieron una participación del 65,04% en 2024, sin embargo los servicios internacionales probablemente avancen a una CAGR del 7,54% entre 2025-2030.

- Por almacenaje y almacenamiento, los sitios no controlados por temperatura retuvieron una participación del 91,66% en 2024; se espera que las instalaciones controladas por temperatura crezcan a una CAGR del 7,13% entre 2025-2030.

Tendencias e Insights del Mercado de Flete y Logística de Singapur

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Previsión CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Expansión de capacidad del mega-puerto de Tuas impulsando los volúmenes generales de carga marítima en Singapur | +1.8% | Singapur y Sudeste Asiático | Largo plazo (≥ 4 años) |

| Plan digital 2.0 de la industria logística incentivando inversiones en automatización y cadena de frío | +1.2% | Singapur, derrame regional | Mediano plazo (2-4 años) |

| Aumentos en la producción farmacéutica y MRO aeroespacial, impulsando la demanda de servicios críticos en tiempo y controlados por temperatura | +0.9% | Núcleo de Singapur, enlaces globales | Mediano plazo (2-4 años) |

| Diversificación de la cadena de suministro de modelos centrados en China impulsando a Singapur como centro alternativo | +0.8% | Singapur, con cambio de manufactura regional de China a ASEAN | Mediano plazo (2-4 años) |

| 99% de permisos aduaneros despachados en 10 minutos mejorando el atractivo de transbordo | +0.7% | Singapur | Corto plazo (≤ 2 años) |

| Expansión de Changi East T5 elevando la capacidad de carga aérea a 4,5 millones de toneladas en el aeropuerto | +0.6% | Singapur | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

La Expansión de Capacidad del Mega-Puerto de Tuas Transforma los Flujos de Contenedores Regionales

La Fase 1 entró en funcionamiento en 2022 y empujó el rendimiento agregado más allá de 40 millones de TEUs en 2024, mientras que las grúas automatizadas y vehículos autónomos redujeron los tiempos de atraque en un 25%. La construcción de SGD 20 mil millones (USD 15,15 mil millones) finalmente eleva la capacidad a 65 millones de TEUs, asegurando que el mercado de flete y logística de Singapur se mantenga por delante de las alternativas malayas de menor costo.

El Plan Digital 2.0 Acelera las Inversiones en Cadena de Frío y Automatización

El cofinanciamiento gubernamental impulsa sensores IoT, trazabilidad blockchain y recolección robótica. El centro farmacéutico de DHL de EUR 500 millones (USD 551,82 millones) integra control de temperatura en tiempo real a través de 8.200 m², ilustrando cómo la digitalización captura flujos premium de ciencias de la vida.

La Producción Farmacéutica y MRO Aeroespacial Impulsa la Demanda de Logística Especializada

Las actualizaciones de GE Aerospace y Pratt & Whitney amplían el trabajo de turbinas y compresores, estimulando envíos urgentes de piezas de alto valor. La convergencia de las cadenas de suministro aeroespacial y biotecnológica refuerza el mercado de flete y logística de Singapur mientras los operadores invierten en cadena de frío de doble uso y manejo seguro

La Mejora de Eficiencia Aduanera Fortalece la Competitividad de Transbordo

Los motores automatizados de riesgo y el pre-despacho permiten que el 99% de los permisos sean aprobados dentro de 10 minutos, reduciendo los tiempos de permanencia de los buques. Las navieras recortan los márgenes de horario y enrutan más electrónicos de alto valor a través de Singapur. La predictibilidad resultante es un atractivo decisivo para los expedidores regionales que buscan puertas de enlace resistentes en el mercado de flete y logística de Singapur[1]Ministry of Trade & Industry, "Singapore Customs Process Re-engineering," mti.gov.sg .

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Previsión CAGR | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escalada de rentas de terrenos industriales y almacenes comprimiendo márgenes de operadores | -1.1% | Singapur y periferia de Johor | Corto plazo (≤ 2 años) |

| Crisis de mano de obra por cuotas más estrictas de trabajo extranjero y envejecimiento de la fuerza laboral limitando el crecimiento | -0.8% | Singapur | Mediano plazo (2-4 años) |

| A pesar de una cobertura territorial significativa, el país enfrenta capacidad limitada de transporte de carga por carretera doméstica | -0.5% | Singapur | Largo plazo (≥ 4 años) |

| Competencia creciente observada de Port Klang y Tanjung Pelepas para flujos de transbordo | -0.3% | Singapur | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

La Inflación de Costos de Terrenos Industriales Presiona la Rentabilidad de Operadores

Los alquileres promedio de JTC alcanzaron SGD 16-45 (USD 12,12-34,08) por m² por mes en 2024, presionando a los transitarios más pequeños. Muchos reubican el almacenamiento de desbordamiento a Johor mientras mantienen Singapur para carga de alta velocidad. Los operadores más grandes aprovechan la automatización para elevar la productividad del espacio y compensar los aumentos de alquiler, sosteniendo presencia en el mercado de flete y logística de Singapur[2]JTC Corporation, "Industrial Property Market Statistics 2024," jtc.gov.sg .

El Endurecimiento de Políticas de Trabajadores Extranjeros Restringe la Expansión de Capacidad

Los pisos salariales de Employment Pass subieron a SGD 5.600 (USD 4.242,1) en 2024, y las proporciones de dependencia se endurecieron, limitando el crecimiento de la fuerza laboral. La edad mediana de residentes subió a 42,8 años, reduciendo el grupo laboral. Los operadores aceleran la adopción de robótica, sin embargo los costos de capital gravan a las empresas más pequeñas en el mercado de flete y logística de Singapur[3]Ministry of Manpower, "Employment-Pass Framework Update," mom.gov.sg.

Análisis de Segmentos

Por Industria Usuario Final: La Manufactura Lidera el Crecimiento, el Comercio Mantiene la Escala

El comercio mayorista y minorista representó el 30,82% de la facturación de 2024, un testimonio del patrimonio de Singapur como entrepôt de distribución. La manufactura, liderada por productos farmacéuticos y aeroespaciales, superará a todos los demás segmentos con una CAGR del 6,83% entre 2025-2030, cambiando el enfoque hacia cadena de frío validada, servicios críticos en tiempo e impulsando el mercado de flete y logística de Singapur.

La logística de construcción se mantiene boyante en las construcciones de infraestructura de ASEAN, mientras que los flujos de agricultura, pesca y silvicultura dependen del régimen estricto de seguridad alimentaria de Singapur. Los volúmenes de petróleo y gas son estables, beneficiándose del papel del estado-ciudad como centro de combustible.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Función Logística: Dominio del Transporte de Carga, CEP Ascendente

El transporte de carga generó el 61,33% de los ingresos de 2024, cementando su lugar en el núcleo del mercado de flete y logística de Singapur. El transporte marítimo y de vías navegables interiores elevó ingresos significativos del segmento, mientras que la carga aérea registró una CAGR del 7,13% entre 2025-2030, gracias a los movimientos de semiconductores y vacunas. El transporte por carretera manejó 130,27 millones de toneladas en 2024 pero permanece restringido por la escasez de tierras. Los oleoductos movieron 97,36 millones de toneladas de petroquímicos, un nicho estable pero maduro.

Mensajería, Express y Paquetería (CEP) está ganando velocidad, avanzando una CAGR del 7,27% (2025-2030) mientras el comercio electrónico transfronterizo demanda tránsito de día siguiente a través de ASEAN. Los ingresos de almacenaje se mantienen resistentes, pero el espacio controlado por temperatura está creciendo dos veces más rápido que los cobertizos ambientales. Los transitarios prosperan con la velocidad aduanera; el transporte aéreo en particular, se beneficia de enlaces directos de cargueros Singapur-EE.UU. que reducen los tiempos de entrega en un día completo. Juntos, estos cambios ilustran cómo el mercado de flete y logística de Singapur está evolucionando desde el transbordo puro hacia una plataforma integrada digital de cadena de suministro.

Por Mensajería, Express y Paquetería (CEP): Aumento Internacional, Amplitud Doméstica

El CEP doméstico aún formó el 65,04% de los ingresos de 2024, atendiendo a 5,9 millones de residentes que esperan servicio el mismo día. Sin embargo, los paquetes internacionales se ampliarán una CAGR del 7,54% entre 2025-2030 mientras el comercio electrónico de ASEAN se dispara y Singapur consolida el cumplimiento regional.

La sede regional de FedEx y la ruta de carguero más larga del mundo Singapur-Anchorage ilustran cómo las redes transfronterizas enriquecen el mercado de flete y logística de Singapur[4]Business Times, "FedEx Sets Up AMEA HQ in Singapore," businesstimes.com.sg.

Por Control de Temperatura de Almacenaje: La Expansión de Cadena de Frío se Acelera

Los almacenes no controlados por temperatura suministraron almacenamiento a granel para electrónicos, prendas y maquinaria, capturando el 91,66% de los ingresos de almacenaje de 2024. Los operadores están instalando pisos de entresuelo, sistemas automatizados de almacenamiento y recuperación, y ranuramiento impulsado por datos para impulsar el rendimiento por m². El aumento de rentas industriales en Singapur está presionando los márgenes de ganancia, por lo que muchas empresas logísticas de tamaño medio estacionan mercancías de movimiento lento en el cercano Johor y mantienen solo existencias de movimiento rápido en almacenes locales.

La capacidad controlada por temperatura, aunque más pequeña, se prevé que se dispare a una CAGR del 7,13% entre 2025-2030, impulsada por la producción de ciencias de la vida, I+D biotecnológica y exportaciones de alimentos premium. DHL ha invertido EUR 500 millones (USD 551,82 millones) en un centro farmacéutico en Jurong Pier que usa seguimiento de temperatura en vivo y permite que la carga se transfiera directamente de barcos a aeronaves. Las subvenciones gubernamentales bajo el Plan Digital 2.0 de la Industria Logística siguen siendo el motor principal del crecimiento de almacenaje dentro del mercado de flete y logística de Singapur.

Por Modalidad de Transporte de Carga: Dominio Marítimo, Impulso Aéreo

El transporte de carga marítimo y de vías navegables interiores representó el 64,51% de los ingresos en 2024 y el 74,57% de la carga recogida (toneladas), subrayando la primacía marítima. Aun así, el transporte de carga aérea registra la CAGR más pronunciada del 7,13% entre 2025-2030, impulsada por electrónicos de consumo, productos biológicos y componentes de turbinas de alta presión.

El transporte de carga por carretera mueve menos del 5% de la carga en toneladas-km debido a longitudes de trayecto cortas, y los flujos de oleoductos mantienen un nicho en las transferencias de productos refinados. La dinámica refleja cómo el mercado de flete y logística de Singapur combina carga marítima de escala masiva con consignaciones aéreas de alto margen.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Modalidad de Transitarios: El Mar Retiene la Escala, el Aire Muestra Velocidad

Los transitarios marítimos comandaron una participación del 50,43% en 2024, aprovechando costos bajos de USD 0,018 por tonelada-km y los muelles automatizados de PSA. Sin embargo, su crecimiento se modera mientras los expedidores sensibles al precio evalúan las tarifas más bajas de Port Klang. Por el contrario, los transitarios de carga aérea están destinados a subir a una CAGR del 6,38% (2025-2030) incluso a USD 0,574 por tonelada-km, subrayando la prima en entrega definida en tiempo.

Las soluciones multimodales, tránsitos mar-aire vía Singapur, están ganando tracción, dando a los transitarios propuestas de valor diferenciadas dentro del mercado de flete y logística de Singapur. Los transitarios de oleoductos y por carretera siguen siendo especializados pero estratégicos, los primeros apoyan flujos petroquímicos; los últimos permiten entregas punto a punto de ASEAN.

Análisis Geográfico

Singapur opera como un nodo logístico único, hiperconectado donde la carga puede moverse desde la pista de Changi hasta los muelles de Tuas en menos de cuatro horas, comprimiendo tiempos de permanencia que en otros lugares se extienden a días. Aproximadamente el 25% de los bienes comercializados globalmente pasan por sus aguas anualmente, reflejando su ubicación estratégica en la ruta Malaca-Sunda. Los muelles de aguas profundas acomodan los últimos megamáx de 24.000 TEU, mientras que los enlaces aéreos alcanzan 400 ciudades mundialmente, manteniendo el mercado de flete y logística de Singapur fundamental para el comercio intra-asiático e intercontinental.

La rivalidad regional se está intensificando. Port Klang manejó 14,06 millones de TEUs en 2024 y duplicará su capacidad a 27 millones de TEUs para 2028, licitando agresivamente por flujos de transbordo. Sin embargo, ciclos de despacho más largos y automatización limitada desafían su desafío comparado con el 99% de despacho de permisos de Singapur bajo 10 minutos. La Zona Económica Especial Johor-Singapur también crea sinergias: los centros de distribución en Iskandar pueden alimentar PSA y Changi durante la noche, dando a los operadores una jugada logística de dos países dentro del mercado de flete y logística de Singapur más amplio.

La conectividad digital aumenta lo físico. Un corredor verde y digital con Rotterdam comparte datos de emisiones y actualizaciones de viaje en tiempo real. Los gemelos digitales portuarios predicen la congestión del patio por horas, mientras que las redes privadas 5G apoyan operaciones de grúas remotas. Estas capacidades incorporan un foso tecnológico que los pares regionales luchan por replicar rápidamente a pesar de la mano de obra más barata, reforzando la primacía geográfica de Singapur.

Panorama Competitivo

El mercado de flete y logística de Singapur está fragmentado, con integradores globales, campeones regionales y empresas vinculadas al estado compitiendo por participación. DHL, FedEx y UPS aprovechan redes mundiales; PSA International y SATS se benefician del acceso a activos y alineación de políticas; YCH Group y Pacific International Lines se basan en experiencia intra-asiática. La tecnología es el principal campo de batalla: los operadores que despliegan optimización de rutas AI y mantenimiento predictivo reportan recortes de costos unitarios del 15-20%. La adquisición de EUR 14,3 mil millones (USD 15,78 mil millones) de DB Schenker por DSV creó el transitario más grande del mundo, mostrando cómo la escala financia la profundidad digital.

La diferenciación de nicho se está agudizando. Los especialistas en cadena de frío aseguran contratos a largo plazo con empresas farmacéuticas al cumplir con estándares de Buenas Prácticas de Distribución e ISO 13485. La logística MRO aeroespacial depende del manejo seguro de componentes de alta presión; los proveedores con zonas vinculadas y estables en temperatura comandan primas. La sostenibilidad está aumentando en las tarjetas de puntuación de licitaciones, obligando a los operadores a probar combustible bio-LNG y tractores de patio eléctricos dentro del mercado de flete y logística de Singapur.

Las barreras de entrada incluyen escasez de tierras, regulaciones laborales y cumplimiento aduanero estricto. Los recién llegados a menudo comienzan como transitarios virtuales, subcontratando operaciones de activos mientras construyen plataformas digitales. Con el tiempo, muchos se asocian con operadores locales para asegurar espacio de almacén cerca de Tuas o estaciones del lado aéreo en Changi. Este modelo colaborativo subraya el equilibrio del mercado entre competencia y simbiosis.

Líderes de la Industria de Flete y Logística de Singapur

-

PSA International

-

DHL Group

-

Kuehne+Nagel

-

DSV A/S (Incluyendo DB Schenker)

-

FedEx

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: CEVA Logistics inició la construcción de una nueva instalación de almacén estratégico, ubicada en el Parque Industrial Jurong en el oeste de Singapur, cubriendo aproximadamente 143.000 m². Se espera que esté completamente operacional para 2027.

- Abril 2025: DHL Supply Chain abrió un centro farmacéutico de USD 11,37 millones con 8.200 m² de espacio conforme a GDP en Jurong Pier.

- Marzo 2025: Singapore Post invirtió SGD 30 millones (USD 22,2 millones) para cuadruplicar la producción de paquetes a 400.000 por día en su Centro Logístico Regional de Comercio Electrónico.

- Marzo 2025: FedEx lanzó un servicio 777F Singapur-Anchorage seis veces por semana, el vuelo de carga sin escalas más largo del mundo.

Alcance del Informe del Mercado de Flete y Logística de Singapur

El flete se refiere a bienes, artículos o mercancías transportadas a granel vía transporte aéreo, transporte de superficie, o transporte marítimo/oceánico. La logística se refiere a gestionar cómo los recursos son adquiridos, almacenados y transportados a su destino final.

Un análisis integral de antecedentes del Mercado de Flete y Logística de Singapur, cubriendo las tendencias actuales del mercado, restricciones, actualizaciones tecnológicas e información detallada sobre varios segmentos y el panorama competitivo de la industria. El impacto de COVID-19 también ha sido incorporado y considerado durante el estudio.

El Mercado de Flete y Logística de Singapur está segmentado Por Función (Transporte de Carga, Transitarios, Almacenaje y Almacenamiento, y Servicios de Valor Agregado y Otros Servicios) y Usuario Final (Manufactura y Automotriz, Petróleo y Gas, Minería y Canteras, Agricultura, Pesca y Silvicultura, Construcción, Comercio Distributivo, Salud y Farmacéutica, y Otros Usuarios Finales). El informe ofrece tamaño del mercado y previsiones para el Mercado de Flete y Logística de Singapur en valor (USD) para los segmentos mencionados anteriormente.

| Agricultura, Pesca y Silvicultura |

| Construcción |

| Manufactura |

| Petróleo y Gas, Minería y Canteras |

| Comercio Mayorista y Minorista |

| Otros |

| Mensajería, Express y Paquetería (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | ||

| Transitarios | Por Modalidad de Transporte | Aéreo |

| Marítimo y Vías Navegables Interiores | ||

| Otros | ||

| Transporte de Carga | Por Modalidad de Transporte | Aéreo |

| Oleoductos | ||

| Carretera | ||

| Marítimo y Vías Navegables Interiores | ||

| Almacenaje y Almacenamiento | Por Control de Temperatura | No Controlado por Temperatura |

| Controlado por Temperatura | ||

| Otros Servicios | ||

| Industria Usuario Final | Agricultura, Pesca y Silvicultura | ||

| Construcción | |||

| Manufactura | |||

| Petróleo y Gas, Minería y Canteras | |||

| Comercio Mayorista y Minorista | |||

| Otros | |||

| Función Logística | Mensajería, Express y Paquetería (CEP) | Por Tipo de Destino | Doméstico |

| Internacional | |||

| Transitarios | Por Modalidad de Transporte | Aéreo | |

| Marítimo y Vías Navegables Interiores | |||

| Otros | |||

| Transporte de Carga | Por Modalidad de Transporte | Aéreo | |

| Oleoductos | |||

| Carretera | |||

| Marítimo y Vías Navegables Interiores | |||

| Almacenaje y Almacenamiento | Por Control de Temperatura | No Controlado por Temperatura | |

| Controlado por Temperatura | |||

| Otros Servicios | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de flete y logística de Singapur?

El tamaño del mercado de flete y logística de Singapur fue de USD 24,53 mil millones en 2025 y se proyecta que aumente a USD 33,33 mil millones para 2030.

¿Qué función logística contribuye con más ingresos?

El transporte de carga lidera, representando el 61,33% de los ingresos del mercado de 2024.

¿Por qué el almacenamiento de cadena de frío está creciendo más rápido que el almacenamiento ambiental?

La manufactura farmacéutica, la I+D biotecnológica y las exportaciones de alimentos premium necesitan control de temperatura conforme a GDP, impulsando una CAGR del 7,13% (2025-2030) para el espacio controlado por temperatura.

¿Cómo mantiene Singapur una ventaja sobre los puertos regionales?

La automatización en Tuas, operaciones habilitadas con 5G y el 99% de despacho aduanero dentro de 10 minutos mantienen a Singapur por delante a pesar de los costos operativos más altos.

¿Qué restricciones podrían ralentizar el crecimiento del mercado?

Las altas rentas industriales, cuotas más estrictas de trabajo extranjero y capacidad limitada de carreteras domésticas podrían recortar la expansión si no se compensan con tecnología.

¿Qué industria usuario final se expandirá más rápido hasta 2030?

La manufactura, particularmente farmacéutica y MRO aeroespacial, está destinada a crecer a una CAGR del 6,83% entre 2025-2030, eclipsando el crecimiento tradicional del comercio mayorista.

Última actualización de la página el: