Análisis del mercado de arena de sílice

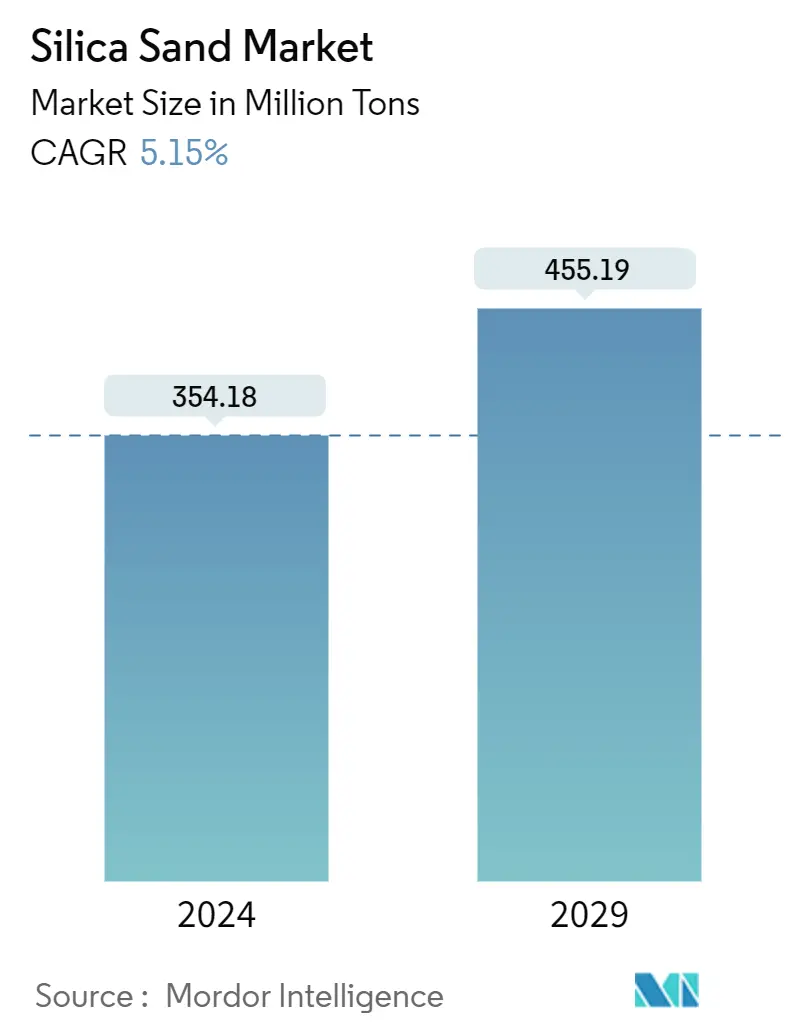

El tamaño del mercado de arena de sílice se estima en 354,18 millones de toneladas en 2024 y se espera que alcance 455,19 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 5,15% durante el período previsto (2024-2029).

El mercado se vio afectado negativamente debido a COVID-19. Debido a la pandemia, varios países de todo el mundo cerraron sus puertas para frenar la propagación del virus. El cierre de numerosas empresas y fábricas ha perturbado las redes de suministro mundiales y ha perjudicado la producción, los calendarios de entrega y las ventas de productos a nivel mundial. Actualmente, el mercado se ha recuperado de la pandemia de COVID-19 y está aumentando a un ritmo significativo.

- A medio plazo, los principales factores que impulsan el crecimiento del mercado son la creciente demanda de la industria de la fundición y la creciente demanda de la industria del vidrio.

- Por otro lado, es probable que la disponibilidad de sustitutos y las preocupaciones sobre los impactos ambientales de la extracción de arena de sílice limiten el crecimiento del mercado.

- Es probable que la creciente industria del tratamiento de agua actúe como una oportunidad para el mercado en los próximos años.

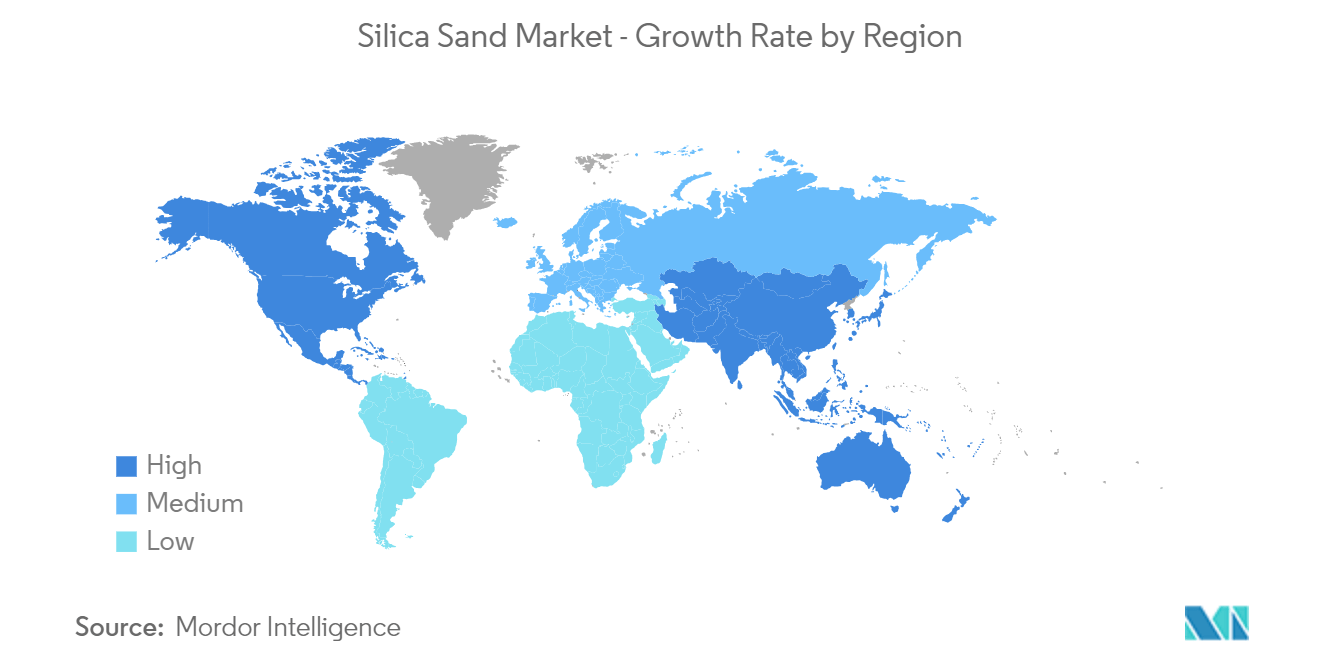

- Asia-Pacífico representó la mayor cuota de mercado y es probable que la región domine el mercado durante el período previsto.

Tendencias del mercado de arena de sílice

La industria del petróleo y el gas dominará el mercado

- En la industria petrolera, la arena de sílice se conoce como arena de fractura. La dureza de la sílice es importante aquí. Por su pureza química, puede atacar ambientes corrosivos. Su depósito de gránulos maximiza los recortes de formación y, cuando se bombea en pozos profundos, ayuda a mejorar el caudal de petróleo.

- La arena de sílice, también conocida como arena de fractura, proviene de su uso en fracturación hidráulica (fracking), un método de terminación utilizado por las compañías de petróleo y gas para producir gas natural, líquidos de gas natural y petróleo a partir de yacimientos no convencionales de baja permeabilidad. como el esquisto.

- La arena de sílice es esencial en el proceso de fracturación de esquisto para liberar gas natural, petróleo y líquidos de gas natural de los poros de la roca. Cuando la corriente de agua a alta presión obliga a las pequeñas perforaciones a convertirse en fracturas más grandes, la arena del fracking mantiene estas fracturas abiertas para continuar liberando combustibles fósiles. Cuando se utiliza arena blanca (o cualquier otro tipo de sustancia natural o sintética) para apuntalar estas fracturas, se le conoce como apuntalante.

- Cuando se apagan las bombas de agua, las fracturas deben mantenerse abiertas para que no se desinflen los poros de donde se extrae el gas natural y el petróleo. Es por eso que un apuntalante debe ser lo más duradero y resistente al aplastamiento posible. Cuanto más tiempo pueda soportar el apuntalante la enorme presión de las fracturas. Cuanto más petróleo se pueda extraer, se maximizará la eficiencia del pozo.

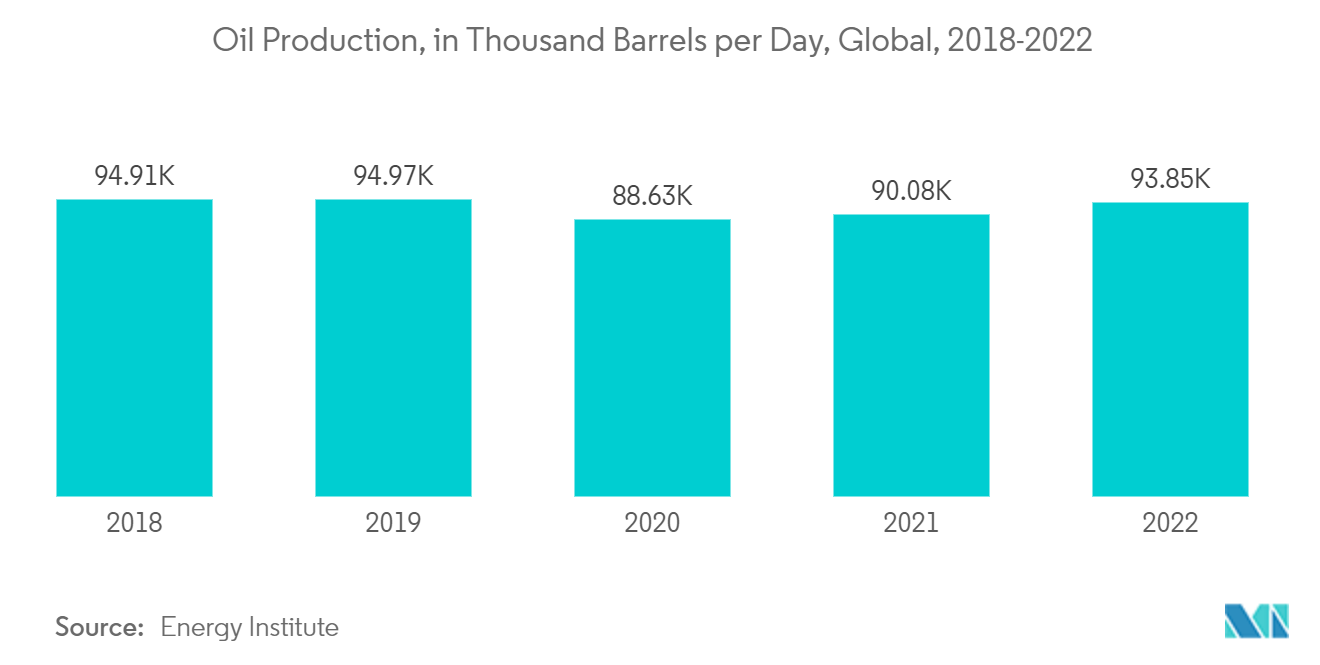

- Según la Agencia Internacional de Energía, se espera que el consumo mundial de petróleo alcance los 104,1 millones de barriles por día en 2026. Esto supondría un aumento de 4,4 mb/d con respecto a los niveles actuales. Además, la Agencia Internacional de Energía proyecta que la demanda mundial de petróleo aumentará en 1,9 mb/d en 2023 hasta un récord de 101,7 mb/d, casi la mitad del aumento de China cuando se levantaron sus limitaciones por el Covid.

- Se espera que la demanda mundial de petróleo aumente en 5,7 mb/d (millones de barriles por día), y China e India representarán aproximadamente la mitad del crecimiento para 2025. Al mismo tiempo, se espera que la capacidad de producción mundial de petróleo aumente en un 5,9 millones/día. Es probable que la oferta fuera de la OPEP (Organización de Países Exportadores de Petróleo) aumente en 4,5 mb/d a medida que la OPEP construya otros 1,4 mb/d de capacidad de líquidos de crudo y gas natural, lo que indica una mayor demanda para el mercado estudiado en la industria del petróleo y el gas..

- La producción total de petróleo crudo y combustibles líquidos en América del Norte en 2022 fue de 27,81 millones de barriles día, mientras que en 2021 fue de 26,44 millones de barriles día. Según la Administración de Información Energética de Estados Unidos (EIA), la producción de crudo en Estados Unidos alcanzó los 12.462 mil barriles en enero de 2023, frente a los 12.115 mil barriles anuales en diciembre de 2022. Estados Unidos es uno de los países líderes a nivel mundial en la exploración de reservas de crudo no convencional, lo que indica una enorme oportunidad para el mercado estudiado en el país.

- Por lo tanto, debido a los puntos mencionados anteriormente, es probable que la industria del petróleo y el gas domine el mercado, lo que, a su vez, se espera que mejore la demanda de arena de sílice durante el período previsto.

La región de Asia y el Pacífico dominará el mercado

- Se espera que la región de Asia y el Pacífico domine el mercado estudiado, con grandes economías como China e India liderando el crecimiento en toda la región.

- El sector del petróleo y el gas es una de las mayores industrias de aplicación de arena de sílice en China. China ha invertido para ampliar su capacidad de refinación durante las últimas dos décadas para su economía en crecimiento. Además, durante un largo período, China ha ampliado continuamente su capacidad de refinación de todo tipo de crudos. Según el Instituto de Investigación Energética, es probable que China registre 20 millones de barriles de capacidad de refinación a finales de 2025, lo que disparará la demanda de arena de sílice en los próximos años.

- Además, la producción de petróleo crudo de China registró 33,47 millones de toneladas en los dos primeros meses de 2022, aproximadamente un 4,6% más que en el mismo período del año anterior. Según la Oficina Nacional de Estadísticas de China, la producción diaria de petróleo crudo es de casi 576.000 toneladas.

- La industria de fabricación de vidrio está creciendo al ritmo más rápido en China, junto con la creciente adopción del vidrio en varias industrias, incluidas la construcción y la automoción. Según la Oficina Nacional de Estadísticas de China, China produjo aproximadamente 43,07 millones de metros cuadrados de vidrio reforzado en abril de 2023. Además, en 2022, la producción total de vidrio reforzado representó casi 580 millones de metros cuadrados.

- En julio de 2022, las Naciones Unidas han estimado que la población actual de la India supera los 1.400 millones. La rápida urbanización y el aumento de la población aumentarán la demanda de petróleo en los próximos años. Según India Brand Equity Foundation (IBEF), India probablemente registrará 11 millones de barriles diarios para 2045. Se proyecta que la demanda de diésel se duplicará a 163 TM para 2029-30. El país es el tercer importador de petróleo del mundo y tiene una capacidad de refinación de alrededor de 249 millones de toneladas anuales, equivalente a 5 millones de barriles por día. Se espera que su capacidad de refinación aumente a 298 millones de toneladas anuales durante los próximos cinco años.

- Además, el crecimiento de la industria del vidrio india ha sido impulsado principalmente por el sector de la construcción. La industria de la construcción y la infraestructura tiene la mayor participación de mercado en el mercado indio de vidrio plano debido a la creciente demanda de vidrio plano en proyectos de construcción residencial. Además, el fabricante con sede en la India está ampliando significativamente su capacidad de producción y su cartera de productos. Por ejemplo:

- En marzo de 2022, Saint-Gobain, un fabricante francés de vidrio flotado, invirtió 500 millones de rupias (67,63 millones de dólares) en una nueva instalación de vidrio flotado y una línea integrada de ventanas en su World Glass Campus en Sriperumbudur, al oeste de Chennai, India.

- Los factores antes mencionados indican un fuerte potencial de crecimiento para el mercado de arena de sílice en la región de Asia y el Pacífico.

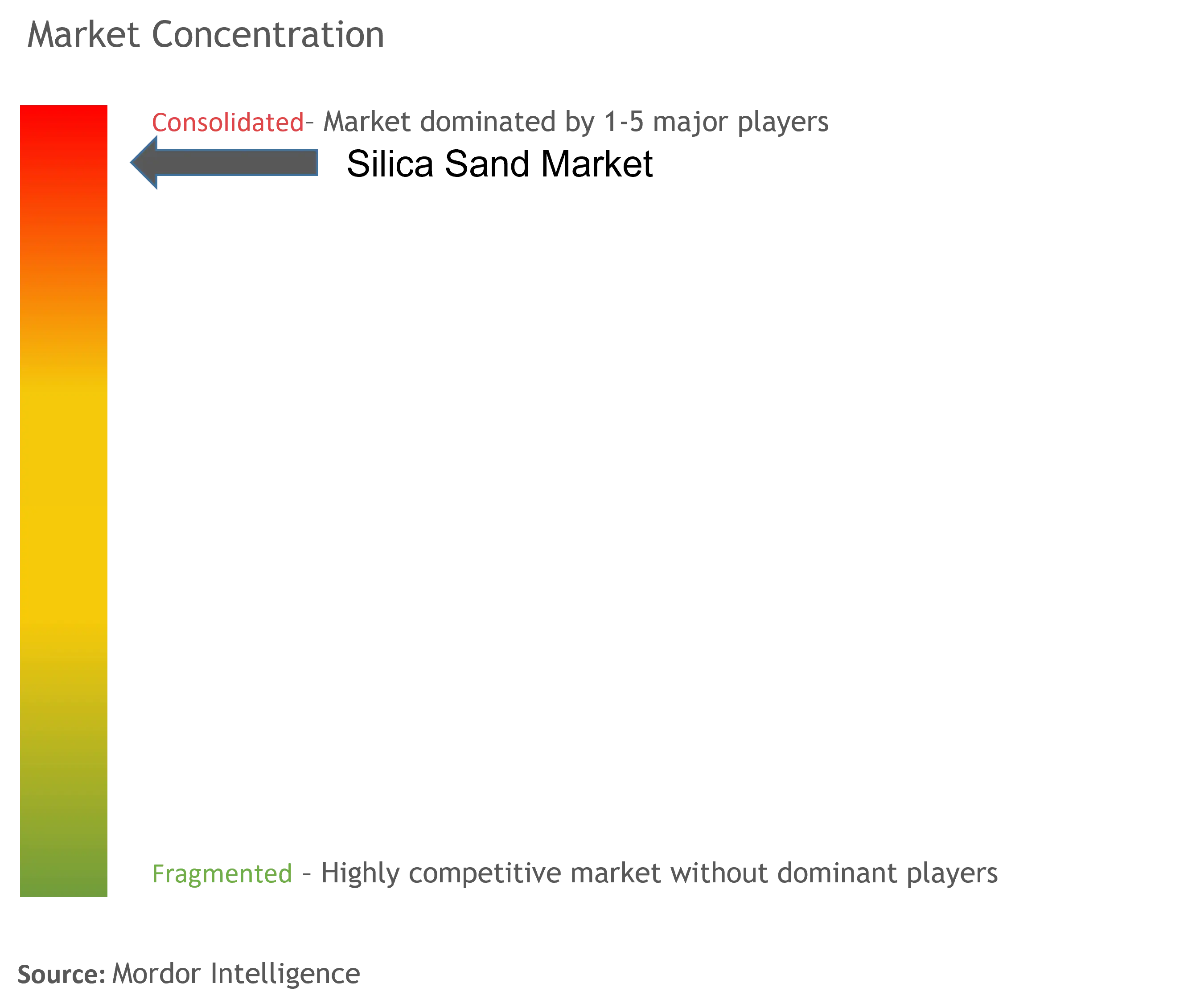

Descripción general de la industria de arena de sílice

El mercado mundial de arena de sílice tiene una naturaleza consolidada. Algunas de las principales empresas del mercado (sin ningún orden en particular) incluyen Hi-Crush Inc., Covia Holdings LLC, Source Energy Services, Mitsubishi Corporation y Sil Industrial Minerals, entre otras.

Líderes del mercado de arena de sílice

-

Hi-Crush Inc.

-

Covia Holdings LLC

-

Source Energy Services

-

Mitsubishi Corporation

-

Sil Industrial Minerals

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de arena de sílice

- Julio de 2022 Sibelco adquirió EchasaSA, una empresa minera que extrae arena de sílice de la cantera Laminoria cerca de Vitoria, en el País Vasco, en el norte de España, a 160 kilómetros de la cantera de arena de sílice más cercana a Sibelco en Ariya.

- Abril de 2022 Source Energy Services tiene un acuerdo con Canadian Silica Industries Inc. y Contractor's Leasing Corp. A través de este acuerdo, la compañía concluyó la operación de su instalación de arena de fractura Peace River y aumentó su producción de arena de fractura con 400,000 toneladas métricas adicionales, lo que impulsar el negocio de la empresa.

Segmentación de la industria de arena de sílice

La arena de sílice es un tipo de arena con alto contenido de dióxido de silicio (SiO2). Es un material natural que se encuentra en muchas partes del mundo. La arena de sílice se utiliza en una variedad de aplicaciones, incluidas la fabricación de vidrio, fundiciones y fracking, entre otras.

El mercado de arena de sílice está segmentado por industria y geografía del usuario final. Por industria de usuario final, el mercado se segmenta en fabricación de vidrio, fundición, producción química, construcción, pinturas y revestimientos, cerámica y refractarios, filtración, petróleo y gas, y otras industrias de usuario final. El informe también cubre el tamaño del mercado y las previsiones para el mercado de arena de sílice en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se realizan en volumen (toneladas).

| Fabricación de vidrio |

| Fundición |

| Producción química |

| Construcción |

| Pinturas y Recubrimientos |

| Cerámicas y Refractarios |

| Filtración |

| Petróleo y gas |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Industria del usuario final | Fabricación de vidrio | |

| Fundición | ||

| Producción química | ||

| Construcción | ||

| Pinturas y Recubrimientos | ||

| Cerámicas y Refractarios | ||

| Filtración | ||

| Petróleo y gas | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de arena de sílice

¿Qué tamaño tiene el mercado de arena de sílice?

Se espera que el tamaño del mercado de arena de sílice alcance los 354,18 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 5,15% para alcanzar los 455,19 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado Arena de sílice?

En 2024, se espera que el tamaño del mercado de arena de sílice alcance los 354,18 millones de toneladas.

¿Quiénes son los actores clave en el mercado Arena de sílice?

Hi-Crush Inc., Covia Holdings LLC, Source Energy Services, Mitsubishi Corporation, Sil Industrial Minerals son las principales empresas que operan en el mercado de arena de sílice.

¿Cuál es la región de más rápido crecimiento en el mercado Arena de sílice?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Arena de sílice?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de arena de sílice.

Última actualización de la página el:

Informe de la industria de arena de sílice

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Arena de sílice en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de arena de sílice incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.