Tamaño y Participación del Mercado de la Industria de Semiconductores

Análisis del Mercado de la Industria de Semiconductores por Mordor Intelligence

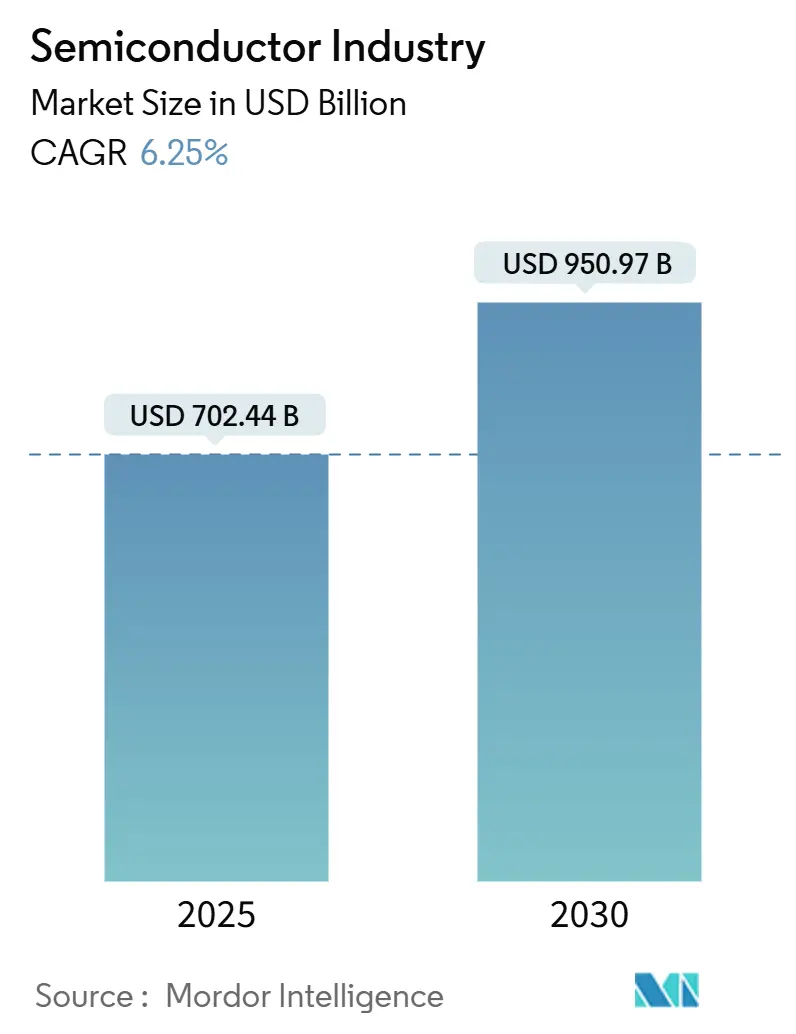

El tamaño del mercado global de semiconductores se valoró en USD 702,44 mil millones en 2025 y se pronostica que alcance USD 950,97 mil millones en 2030, expandiéndose a una TCAC del 6,25% durante el período. Los envíos unitarios fueron de 1,04 billones en 2025 y se proyecta que suban a 1,43 billones en 2030 con una TCAC de volumen del 6,47%. El impulso proviene de oleadas concurrentes de inteligencia artificial (IA), computación en el borde y electrificación automotriz que están redefiniendo las prioridades de diseño, los patrones de inversión de capital y la huella de la cadena de suministro. Asia-Pacífico continuó anclando más de cuatro quintos de los ingresos del mercado de semiconductores en 2024, mientras que los líderes de fundición corrían para comercializar procesos de 3 nm y 2 nm que satisfacen las demandas de eficiencia energética de las plataformas de centros de datos y automotrices de próxima generación. Al mismo tiempo, la integración heterogénea y las arquitecturas basadas en chiplets redujeron los perfiles de costos de desarrollo y aceleraron el tiempo de comercialización, apoyando una nueva capa de especialización del ecosistema. Las limitaciones de agua, energía y talento en las fábricas avanzadas incentivaron la diversificación geográfica, impulsando al mercado de semiconductores hacia un modelo de producción más distribuido pero profundamente interconectado.

Puntos Clave del Informe

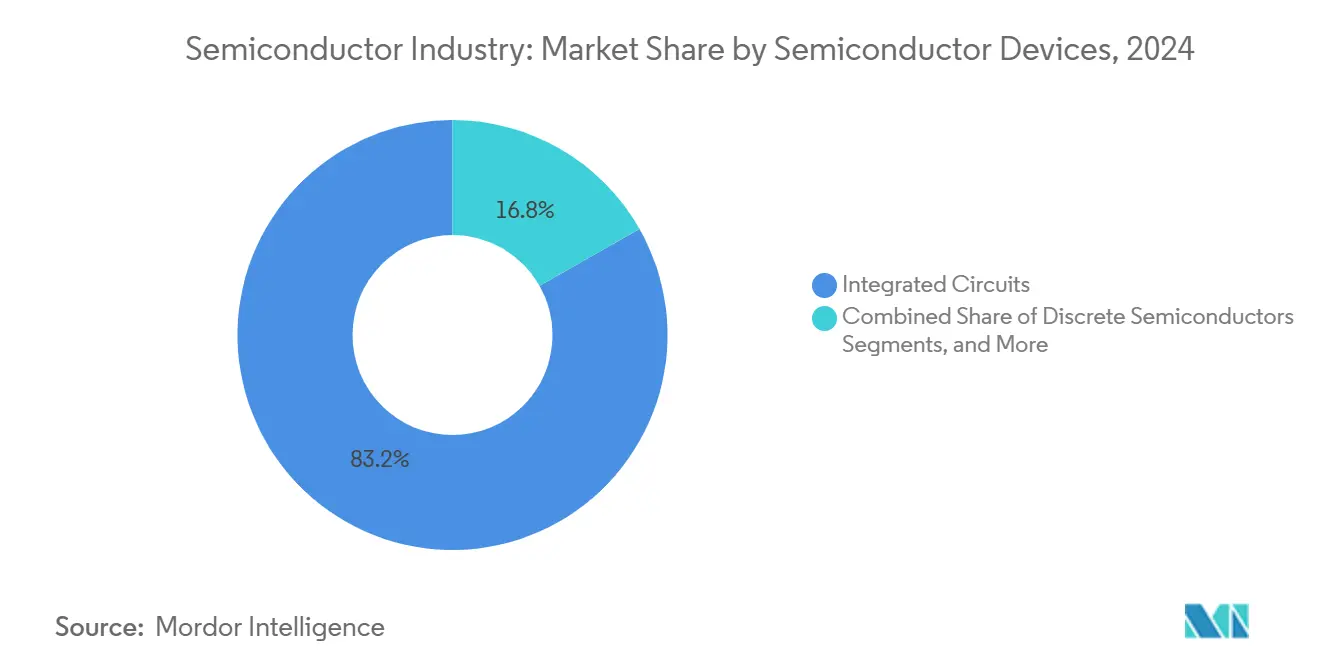

- Por dispositivo semiconductor, los circuitos integrados capturaron el 83,2% de la participación del mercado de semiconductores en 2024; se proyecta que el mismo segmento registre una TCAC del 6,7% hasta 2030.

- Por nodo tecnológico, la plataforma de 5 nm lideró con el 34,3% de la participación del mercado de semiconductores en 2024, mientras que se proyecta que el nodo de 3 nm se expanda a una TCAC del 8,7% hasta 2030.

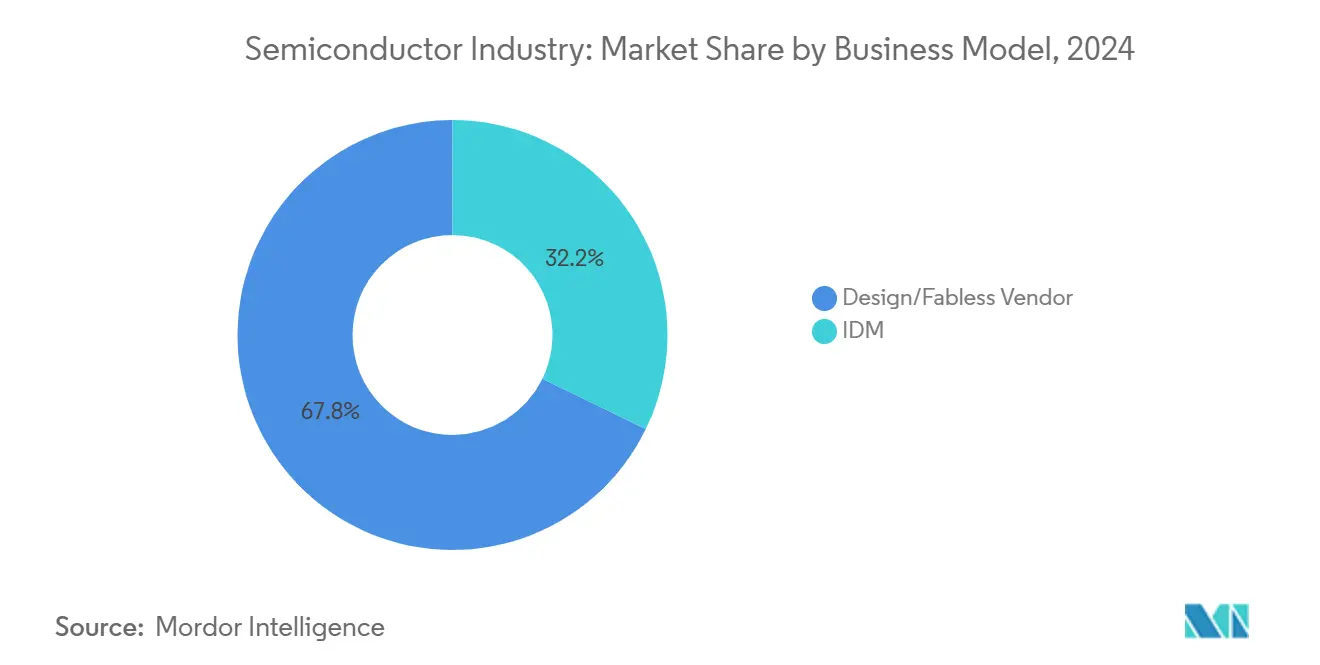

- Por modelo de negocio, el segmento fabless representó el 67,8% de la participación del tamaño del mercado de semiconductores en 2024 y se pronostica que crezca a una TCAC del 8,1% hasta 2030.

- Por industria de usuario final, los equipos de comunicaciones mantuvieron el 28,7% del tamaño del mercado de semiconductores en 2024; las aplicaciones aeroespaciales y de defensa de grado gubernamental registran la TCAC proyectada más rápida con 7,36% hasta 2030.

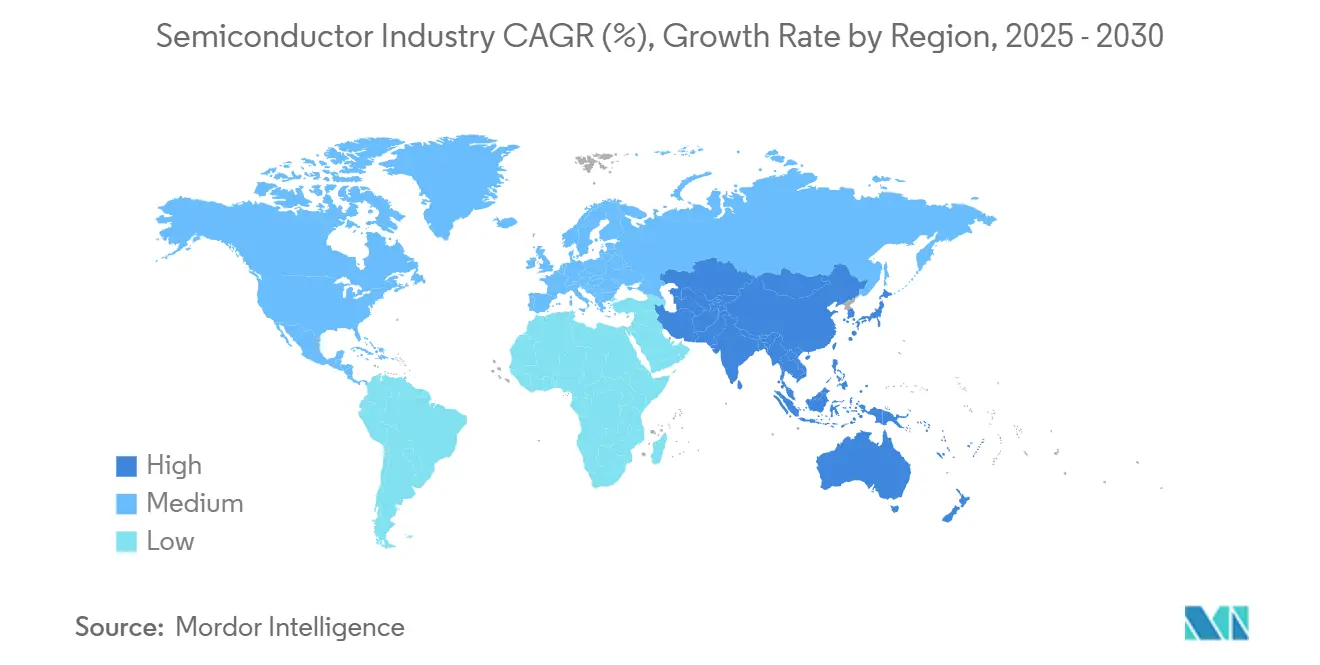

- Por geografía, Asia-Pacífico generó el 81,3% de los ingresos totales en 2024 y está marcando el ritmo del mercado global de semiconductores con una TCAC regional del 6,9% entre 2025-2030.

Tendencias e Información del Mercado Global de la Industria de Semiconductores

Análisis de Impacto de los Impulsores

| Impulsor | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Demanda explosiva de aceleradores de IA en centros de datos | +1.8% | América del Norte, China, Europa Occidental | Mediano plazo (2-4 años) |

| IA ubicua en el borde en dispositivos IoT de consumo | +1.2% | América del Norte, Europa Occidental, Asia Oriental | Mediano plazo (2-4 años) |

| Migración de arquitectura zonal automotriz | +0.9% | Europa, América del Norte, China, Japón | Largo plazo (≥ 4 años) |

| Incentivos de relocalización en EE.UU., UE, India, MENA | +0.7% | América del Norte, Europa, India, Oriente Medio y Norte de África | Mediano plazo (2-4 años) |

| Punto de inflexión de reducción de costos de integración heterogénea | +0.5% | Centros de manufactura avanzada | Mediano plazo (2-4 años) |

| Comercialización del mercado de chiplets (UCIe/IP) | +0.4% | América del Norte, Asia Oriental | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Demanda explosiva de aceleradores de IA en centros de datos

Los operadores de hiperescala escalaron el gasto de capital en unidades de procesamiento gráfico (GPU) y otros aceleradores de IA que permiten el entrenamiento e inferencia de modelos de lenguaje grande. TSMC reportó un aumento récord en los inicios de obleas de computación de alto rendimiento, y la gerencia reveló que los procesadores de IA se acercarán a una quinta parte de los ingresos corporativos para 2028.[1]Taiwan Semiconductor Manufacturing Co., "2024 Annual Report," tsmc.com El apetito por la densidad de cómputo se está propagando a través de la jerarquía de memoria ya que la memoria de alto ancho de banda (HBM) se convierte en un emparejamiento predeterminado con aceleradores de IA, empujando a las casas líderes de DRAM a asignar capacidad adicional a las pilas HBM. Los sobres de energía cerca de 2-3 kW por rack están forzando a los operadores de centros de datos a rediseñar la distribución eléctrica y los bucles de enfriamiento líquido, lo que a su vez estimula la demanda de ICs avanzados de gestión de energía y sensores. Este acoplamiento estrecho entre cómputo, memoria e infraestructura posiciona firmemente al mercado de semiconductores como la columna vertebral de la transformación digital centrada en IA.

IA ubicua en el borde en dispositivos IoT de consumo

Los teléfonos inteligentes, dispositivos ponibles y electrodomésticos inteligentes integran cada vez más unidades de procesamiento neuronal que ejecutan modelos de aprendizaje automático localmente, mejorando la privacidad y reduciendo la latencia de la nube. El mercado de semiconductores respondió con una oleada de ASICs de baja potencia y microcontroladores optimizados para inferencia en dispositivo, soportando funciones como reconocimiento de voz, control de gestos y traducción en tiempo real. A medida que las cargas de trabajo de IA en el borde se mueven más allá de los teléfonos inteligentes premium hacia dispositivos de gama media, las victorias de diseño se están extendiendo a través de un conjunto más amplio de proveedores fabless que aprovechan procesos de fundición especializados, incluyendo memoria no volátil embebida y empaquetado avanzado. El cambio descentraliza la colocación del cómputo y acelera la adopción de diseños heterogéneos de sistema en chip (SoC) que combinan elementos CPU, GPU, DSP y NPU en un solo sustrato.

Migración de arquitectura zonal automotriz (VE y ADAS)

La electrónica vehicular se está consolidando de decenas de unidades de control electrónico independientes a un puñado de zonas de cómputo de alto rendimiento vinculadas a través de redes vehiculares de gigabit. Esa evolución aumenta el contenido semiconductor por vehículo, especialmente para nodos de proceso avanzado a 7 nm y por debajo que entregan la latencia determinística y la seguridad funcional demandada por los sistemas de asistencia al conductor de Nivel 2+. La Alianza SerDes Automotriz y la iniciativa ASRA apuntaron a diseños de referencia basados en chiplets para dominios de cómputo automotriz, fomentando una cadena de suministro donde los dies base, aceleradores e islas de seguridad pueden ser obtenidos de diferentes proveedores pero ensamblados dentro de un solo paquete. Los ciclos largos de homologación favorecen a los proveedores capaces de garantizar visibilidad de hoja de ruta por 10 años o más, reforzando la importancia estratégica de huellas de manufactura seguras y multi-nodo.

Incentivos de relocalización en EE.UU., UE, India y MENA

Los programas de política industrial nacional redefinieron los mapas de asignación de capital en todo el mercado de semiconductores. La Ley CHIPS y Ciencias de Estados Unidos destinó USD 52 mil millones en subsidios directos y USD 100 mil millones en incentivos fiscales con el objetivo de duplicar la capacidad doméstica de vanguardia para 2030. La Ley de Chips de Europa persigue un objetivo similar de participación global del 20%, mientras que el esquema de incentivos para semiconductores de India respalda fábricas de campo verde en lógica, memoria y empaquetado avanzado. Los incentivos desencadenaron compromisos que superan los USD 540 mil millones en 28 estados de EE.UU. y fomentaron inversiones paralelas en equipos, materiales y ecosistemas de diseño. A mediano plazo, la capacidad diversificada mitiga el riesgo de shock de una sola región, pero también introduce desafíos de coordinación en torno a estándares y desarrollo de fuerza laboral.

Análisis de Impacto de las Restricciones

| Restricción | (~) % Impacto en el Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Cuellos de botella persistentes de litografía por debajo de 2 nm | -0.7% | Taiwán, Corea del Sur, Estados Unidos | Largo plazo (≥ 4 años) |

| Escalaciones de controles de exportación geopolíticos | -0.6% | China, Estados Unidos, Países Bajos, Taiwán | Mediano plazo (2-4 años) |

| Escasez de agua y energía en clusters de fundición | -0.4% | Taiwán, Arizona, Israel, Singapur | Mediano plazo (2-4 años) |

| Escasez de talento en ingeniería de procesos sub-5 nm | -0.3% | Centros de manufactura avanzada | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Cuellos de botella persistentes de litografía por debajo de 2 nm

El despliegue comercial de nodos sub-2 nm depende de sistemas de exposición ultravioleta extrema (EUV) que equilibran costo, rendimiento y producción. Las primeras máquinas EUV de Alta Apertura Numérica de ASML llevan etiquetas de precio cerca de USD 380 millones por unidad y requieren pisos de sala limpia libres de vibración del tamaño de una cancha de básquetbol. Aunque las herramientas prototipo demostraron objetivos de ancho de línea, el rendimiento permaneció como un factor limitante para la manufactura de alto volumen, impulsando la investigación paralela en litografía de nanoimpresión y autoensamblaje dirigido. La intensidad de capital filtra a los posibles entrantes, estrechando el círculo competitivo a un puñado de fabricantes de dispositivos integrados y fundiciones capaces de absorber ciclos de equipos de miles de millones de dólares.

Escalaciones de controles de exportación geopolíticos (EE.UU.-CN, CN-PB)

Las rondas sucesivas de medidas de control de exportación se expandieron más allá de herramientas de lógica y memoria hacia metrología, software de diseño y servicios de mantenimiento, influyendo directamente las estrategias de adquisición. Una revisión de la Universidad Johns Hopkins encontró que más de 140 entidades chinas enfrentaron nuevos obstáculos de licencias a principios de 2025, lo que aceleró los programas de sustitución local y redujo la demanda direccionable a corto plazo para proveedores de equipos estadounidenses.[2]Johns Hopkins University, "Restrictions on Trade with China Harm U.S. Leadership in Technology," sais.jhu.edu Los Países Bajos endurecieron aún más las licencias de equipos UV profundo, y los fabricantes de chips multinacionales adoptaron planes de producción de doble calificación para mitigar las interrupciones de suministro transfronterizas. La fragmentación resultante aumenta los costos de cumplimiento y alarga el tiempo de comercialización para dispositivos que necesitan abastecimiento verdaderamente global de IP, materiales y talento.

Análisis de Segmentos

Por Dispositivos Semiconductores: Los circuitos integrados mantienen el liderazgo en medio de la especialización

Los circuitos integrados mantuvieron su papel fundamental en el mercado de semiconductores, y su posición de ingresos del 83,2% en 2024 subrayó la primacía de la lógica digital de alta densidad y la memoria en una economía centrada en IA. Se proyecta que este subsegmento crezca a una TCAC del 6,7% hasta 2030, respaldado por CPUs de clase servidor, aceleradores de IA y front-ends analógicos avanzados que regulan el consumo de energía en vehículos eléctricos. Los proveedores de memoria de acceso aleatorio dinámico continuaron priorizando variantes de alto ancho de banda sintonizadas para cargas de trabajo de IA, mientras que las casas de ICs analógicos capitalizaron la ola de electrificación en movilidad y automatización industrial.

Los semiconductores discretos, aunque una participación menor del mercado de semiconductores, sirvieron roles críticos en regulación de voltaje, eficiencia de accionamiento de motores y conmutación de radiofrecuencia. Los transistores de banda ancha basados en tecnologías de carburo de silicio y nitruro de galio se movieron más hacia inversores de tracción y estaciones de carga rápida. Los ingresos de optoelectrónica se beneficiaron del despliegue de cámaras de visión artificial y ensambles lidar, mientras que el panorama de sensores y MEMS se expandió junto con las puertas de enlace del Internet de las Cosas industrial. Las dinámicas competitivas favorecieron la profundidad de nicho sobre la amplitud de cartera: los proveedores refinaron propuestas de valor en torno al rendimiento por vatio, rangos de temperatura extendidos y certificación de seguridad funcional en lugar de perseguir volumen en todos los tipos de dispositivos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Nodo Tecnológico: 3 nm surge mientras los nodos maduros mantienen roles esenciales

La economía de transición de nodos bifurcó el mercado de semiconductores en campos de vanguardia y nodos maduros. La familia de 5 nm entregó el 34,3% de participación de ingresos en 2024; sin embargo, se pronostica que la migración de clientes hacia procesos de 3 nm entregue una TCAC del 8,7% de 2025-2030. TSMC reportó que su plataforma de 3 nm alcanzó rendimientos de producción en masa y proporcionó el 20% de los ingresos corporativos a finales de 2024. Los procesadores de aplicaciones de teléfonos inteligentes y los sistemas en chips centrados en IA fueron los primeros adoptantes, y los fabricantes originales de equipos automotrices señalaron alineación de hoja de ruta una vez que las bibliotecas de seguridad funcional terminen la calificación.

Las geometrías maduras a 28 nm y superiores mantuvieron una utilización saludable gracias a ICs de gestión de energía, microcontroladores y front-ends de RF cuyas especificaciones dependen más del rendimiento analógico, características de radio o Flash embebido, no de la densidad de transistores. GlobalFoundries, UMC y fundiciones especializadas aprovecharon esa demanda, frecuentemente agregando valor a través de optimizaciones de radiofrecuencia o memoria no volátil embebida. Los diferenciales de gasto de capital se ampliaron: las fábricas de vanguardia de campo verde cruzaron USD 20 mil millones por sitio, mientras que las expansiones de nodos maduros de campo marrón procedieron a menor costo, permitiendo a las regiones emergentes entrar al panorama de manufactura con menos riesgo financiero.

Por Modelo de Negocio: Las casas de diseño fabless extienden la ventaja en innovación

Las entidades de diseño fabless comandaron el 67,8% de participación de ingresos dentro del mercado de semiconductores en 2024 y se proyecta que registren una TCAC del 8,1% hasta 2030. El modelo desbloquea agilidad en el enfoque de aplicación objetivo, permitiendo a empresas como NVIDIA y Qualcomm iterar en arquitecturas de IA y conectividad mientras externalizan la producción a fundiciones con nodos de proceso de mejor clase. La adopción de chiplets amplificó aún más las ventajas fabless al reducir los tamaños de dies monolíticos, reduciendo así el riesgo de tape-out y habilitando respins rápidos para cargas de trabajo emergentes.

Los fabricantes de dispositivos integrados (IDMs) preservaron fosos competitivos en memoria y procesadores x86, pero incluso los pilares persiguieron estrategias hibridizadas. El plan IDM 2.0 de Intel combinó capacidad de obleas internas con servicios de fundición, mientras que los acuerdos de joint venture permitieron riesgo compartido en despliegues de nodos avanzados. Los equipos de diseño para manufacturabilidad coordinaron cada vez más a través de líneas corporativas, creando cadenas de valor donde las bibliotecas de IP, estándares de interfaz de prueba y nodos de empaquetado avanzado podrían ser licenciados o compartidos para comprimir los ciclos de desarrollo.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Industria de Usuario Final: Las comunicaciones siguen siendo centrales; aeroespacial y defensa se aceleran

La infraestructura y dispositivos de comunicaciones representaron el 28,7% de los ingresos del mercado de semiconductores en 2024, reflejando la densificación de estaciones base 5G, despliegues de fibra hasta el hogar y los primeros despliegues de bancos de prueba 6G. El apetito por conectividad de baja latencia elevó la demanda de ICs de módulos ópticos de front-haul, ASICs de procesamiento de paquetes y transceptores de ondas milimétricas. A través de la ventana de pronóstico, el crecimiento se desplaza hacia radios multifunción que integran bandas satelitales, sub-6 GHz y Wi-Fi 7 en bandas base comunes.

El gasto aeroespacial y de defensa está preparado para una TCAC del 7,36% hasta 2030, transformándose en el vertical de crecimiento más rápido. Las prioridades de cadena de suministro soberanas fomentaron el abastecimiento doméstico de lógica endurecida por radiación, memoria segura y dispositivos de energía de alta temperatura. El contenido semiconductor automotriz permaneció en una trayectoria de dos dígitos ya que la electrificación, los sistemas avanzados de asistencia al conductor y la arquitectura zonal se intersectaron. Las construcciones de centros de datos rejuvenecieron el segmento de computación, mientras que la demanda industrial pivotó hacia sensores de mantenimiento predictivo y microcontroladores de control en tiempo real que embeben inferencia de IA en el borde de la fábrica.

Análisis Geográfico

Asia-Pacífico mantuvo el 81,3% de los ingresos del mercado de semiconductores en 2024 y se proyecta que crezca a una TCAC del 6,9% hasta 2030. Las fundiciones de Taiwán mantuvieron una participación dominante de los inicios de obleas de 3 nm y 5 nm, mientras que los líderes surcoreanos representaron la mayor parte de la producción de DRAM y NAND. Japón se mantuvo indispensable en fotoresists, obleas de silicio y materiales de precisión. China continental, a pesar de los vientos en contra del control de exportación, expandió la capacidad de nodos maduros e invirtió en herramientas EDA indígenas, que pueden representar más de un cuarto del suministro de 28 nm para 2025.[3]Government of the Netherlands, "Export Control Measures for Semiconductor Equipment," government.nl

América del Norte experimentó un resurgimiento en la construcción de fábricas domésticas respaldado por la Ley CHIPS y Ciencias. Los compromisos que totalizan USD 540 mil millones abarcaron lógica, memoria y empaquetado avanzado, complementados por alianzas de entrenamiento de fuerza laboral con colegios comunitarios y universidades de investigación. La destreza de diseño de chips de la región continuó excediendo el 50% de las ventas fabless globales, con profundidad de ecosistema que va desde núcleos de IP hasta equipos de capital para semiconductores.

La estrategia del mercado de semiconductores de Europa enfatizó la autonomía estratégica. La Ley de Chips Europea apuntó a una participación global del 20% para 2030 y se concentró en nichos automotrices, industriales y de semiconductores compuestos adecuados a las fortalezas regionales. Las nuevas inversiones en clusters en Alemania, Francia y los Países Bajos se enfocaron en dispositivos de energía de nitruro de galio y MOSFETs de carburo de silicio para inversores de energía renovable. Los centros emergentes en India, Brasil y estados del Consejo de Cooperación del Golfo apuntaron a lógica de nodos maduros, servicios de ensamblaje y prueba externalizados (OSAT) y líneas analógicas especializadas. El paquete de incentivos de India promovió un ecosistema de pila completa desde diseño hasta empaquetado, respondiendo a las importaciones domésticas de semiconductores que alcanzaron USD 20,19 mil millones en 2024.

Panorama Competitivo

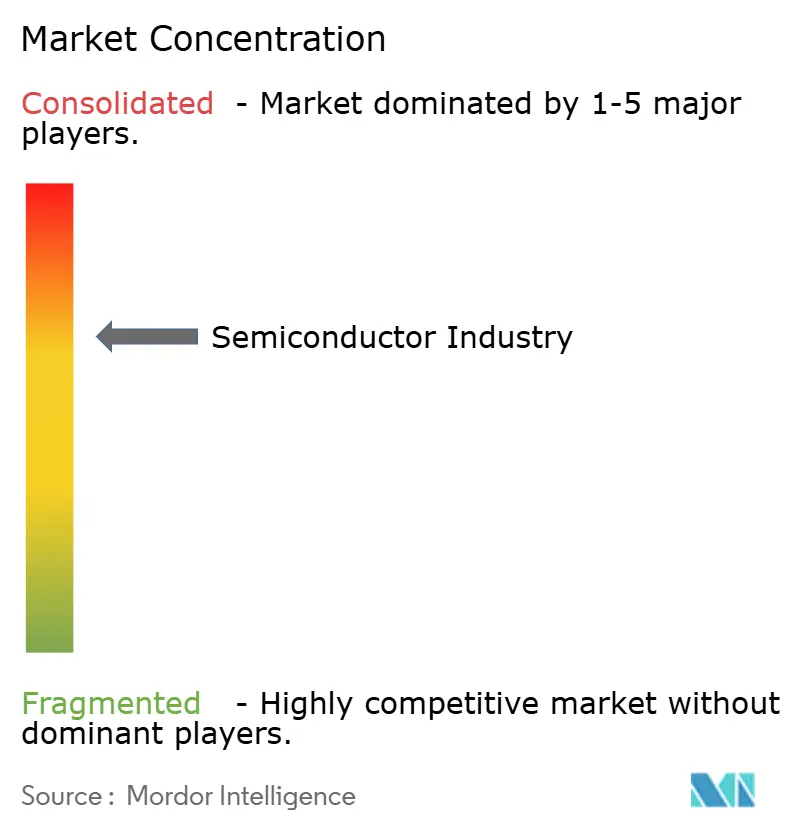

El mercado de semiconductores exhibe una estructura de alta concentración en segmentos de fundición de vanguardia, GPU y HBM, contrastada con fragmentación en analógicos, discretos de energía y sensores especializados. TSMC, Samsung Foundry e Intel monitorearon colectivamente los hitos de hoja de ruta de 2 nm y 1,8 nm mientras competían en rendimiento de empaquetado avanzado. Apple expandió la integración vertical introduciendo módems celulares autodiseñados, y varios OEMs automotrices financiaron centros de desarrollo ASIC para salvaguardar la continuidad del suministro.

La adopción de chiplets redibujó los límites competitivos: estándares de interfaz como Universal Chiplet Interconnect Express (UCIe) habilitaron que bloques de IP de terceros se integraran en paquetes multiproveedor. Marvell, Intel y Synopsys demostraron prototipos de interposer cross-vendor en 2025, reduciendo el tiempo de calificación para sistemas heterogéneos. El acceso a capacidad de recubrimiento de precisión, micro-bump y unión híbrida emergió como un determinante del liderazgo, desplazando parcialmente el poder de negociación de las fábricas de obleas a las casas de empaquetado avanzado.

Los disruptores emergentes abordaron los techos de costos de litografía con herramientas alternativas. El complejo Albany NanoTech de IBM logró nuevos puntos de referencia de rendimiento en flujos EUV de Baja-NA y Alta-NA que prometen simplificar el patrón en nodos de 7 nm, 5 nm y 2 nm.[4]IBM Research, "New EUV Patterning Yield Benchmarks," research.ibm.com Concurrentemente, varias startups persiguieron litografía de nanoimpresión para mercados especializados donde el costo de herramientas supera el volumen. A través de segmentos analógicos, los proveedores fab-lite aprovecharon recetas de proceso propietarias en fundiciones especializadas para proteger márgenes contra la comoditización.

Líderes de la Industria de Semiconductores

-

Intel Corporation

-

Samsung Electronics Co. Ltd

-

Qualcomm Incorporated

-

SK Hynix Inc.

-

Taiwan Semiconductor Manufacturing Company (TSMC) Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: TSMC elevó su compromiso de inversión en EE.UU. a USD 165 mil millones, abarcando tres fábricas de lógica, dos plantas de empaquetado y un centro principal de I+D.

- Abril 2025: GlobalFoundries reveló un plan de expansión en EE.UU. de USD 16 mil millones enfocado en capacidad de nodos maduros y RF para clientes automotrices e industriales.

- Marzo 2025: TSMC entró en conversaciones de joint venture con NVIDIA, Broadcom, Qualcomm y AMD dirigidas a alinear la capacidad de empaquetado avanzado con la demanda de aceleradores de IA.

- Marzo 2025: IBM y socios en el Complejo Albany NanoTech registraron avances de rendimiento para litografía EUV de Alta-NA que sustentará la comercialización de nodos sub-2 nm.

Alcance del Informe Global de la Industria de Semiconductores

Los semiconductores son habilitadores tecnológicos esenciales que alimentan muchos dispositivos digitales avanzados. Se prevé que la industria global de semiconductores continúe su crecimiento robusto hasta bien entrada la próxima década debido a avances en tecnologías emergentes, como conducción autónoma, inteligencia artificial (IA), 5G e Internet de las Cosas (IoT), junto con gasto consistente en I+D y competencia entre jugadores prominentes.

La industria de semiconductores está segmentada por dispositivos semiconductores (semiconductores discretos, optoelectrónica, sensores y circuitos integrados), equipos semiconductores (equipos front-end y back-end), materiales semiconductores (fabricación y empaquetado), mercado de fundición de semiconductores, mercado de servicios de prueba de ensamblaje de semiconductores externalizados (OSAT), y geografía (América del Norte, Europa, Asia Pacífico, América Latina y Oriente Medio y África). Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Semiconductores Discretos | Diodos | |

| Transistores | ||

| Transistores de Potencia | ||

| Rectificador y Tiristor | ||

| Otros Dispositivos Discretos | ||

| Optoelectrónica | Diodos Emisores de Luz (LEDs) | |

| Diodos Láser | ||

| Sensores de Imagen | ||

| Optoacopladores | ||

| Otros Tipos de Dispositivos | ||

| Sensores y MEMS | Presión | |

| Campo Magnético | ||

| Actuadores | ||

| Aceleración y Velocidad de Guiñada | ||

| Temperatura y Otros | ||

| Circuitos Integrados | Analógicos | |

| Micro | Microprocesadores (MPU) | |

| Microcontroladores (MCU) | ||

| Procesadores de Señal Digital | ||

| Lógica | ||

| Memoria | ||

| < 3nm |

| 3nm |

| 5nm |

| 7nm |

| 16nm |

| 28nm |

| > 28nm |

| IDM |

| Proveedor de Diseño/Fabless |

| Automotriz |

| Comunicaciones (Cableadas e Inalámbricas) |

| Consumo |

| Industrial |

| Computación/Almacenamiento de Datos |

| Gobierno (Aeroespacial y Defensa) |

| América del Norte | Estados Unidos | |

| Canadá | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| Corea del Sur | ||

| India | ||

| ASEAN | ||

| Resto de Asia-Pacífico | ||

| Oriente Medio y África | Oriente Medio | CCG |

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Resto de África | ||

| Por Dispositivos Semiconductores | Semiconductores Discretos | Diodos | |

| Transistores | |||

| Transistores de Potencia | |||

| Rectificador y Tiristor | |||

| Otros Dispositivos Discretos | |||

| Optoelectrónica | Diodos Emisores de Luz (LEDs) | ||

| Diodos Láser | |||

| Sensores de Imagen | |||

| Optoacopladores | |||

| Otros Tipos de Dispositivos | |||

| Sensores y MEMS | Presión | ||

| Campo Magnético | |||

| Actuadores | |||

| Aceleración y Velocidad de Guiñada | |||

| Temperatura y Otros | |||

| Circuitos Integrados | Analógicos | ||

| Micro | Microprocesadores (MPU) | ||

| Microcontroladores (MCU) | |||

| Procesadores de Señal Digital | |||

| Lógica | |||

| Memoria | |||

| Por Nodo Tecnológico (Esto solo es aplicable para el segmento de IC y no para los Segmentos de Discretos y Optoelectrónica) | < 3nm | ||

| 3nm | |||

| 5nm | |||

| 7nm | |||

| 16nm | |||

| 28nm | |||

| > 28nm | |||

| Por Modelo de Negocio | IDM | ||

| Proveedor de Diseño/Fabless | |||

| Por Industria de Usuario Final | Automotriz | ||

| Comunicaciones (Cableadas e Inalámbricas) | |||

| Consumo | |||

| Industrial | |||

| Computación/Almacenamiento de Datos | |||

| Gobierno (Aeroespacial y Defensa) | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| Corea del Sur | |||

| India | |||

| ASEAN | |||

| Resto de Asia-Pacífico | |||

| Oriente Medio y África | Oriente Medio | CCG | |

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de semiconductores y sus perspectivas de crecimiento?

El mercado de semiconductores generó USD 702,44 mil millones en 2025 y está preparado para alcanzar USD 950,97 mil millones en 2030, reflejando una TCAC del 6,25%.

¿Qué región impulsará la mayor parte del crecimiento del mercado de semiconductores hasta 2030?

Asia-Pacífico permanece como el ancla de crecimiento, sosteniendo el 81,3% de los ingresos en 2024 y avanzando a una TCAC regional del 6,9% durante 2025-2030.

¿Qué tan rápido se espera que crezca la tecnología de 3 nm?

Se pronostica que los ingresos de obleas de 3 nm se expandan a una TCAC del 8,7% hasta 2030, superando a todas las demás categorías de nodos.

¿Por qué las estrategias de chiplets e integración heterogénea están ganando tracción?

Los chiplets reducen el costo de desarrollo 40-60%, acortan el tiempo de comercialización hasta 50% y habilitan la reutilización de IP especializada entre proveedores, impulsando la adopción amplia del ecosistema.

¿Qué impacto tendrán los incentivos de relocalización en el riesgo de la cadena de suministro?

Las adiciones de capacidad respaldadas por subsidios en Estados Unidos, Europa e India diversifican los centros de producción geográficos, mitigando así el riesgo de disrupción de una sola región a mediano plazo.

¿Qué vertical de usuario final muestra el crecimiento más rápido de demanda de semiconductores?

Se proyecta que las aplicaciones gubernamentales aeroespaciales y de defensa registren una TCAC del 7,36% hasta 2030 ya que las naciones priorizan un suministro de semiconductores doméstico y seguro.

Última actualización de la página el: