Tamaño y Participación del Mercado de Banca Minorista de Arabia Saudita

Análisis del Mercado de Banca Minorista de Arabia Saudita por Mordor inteligencia

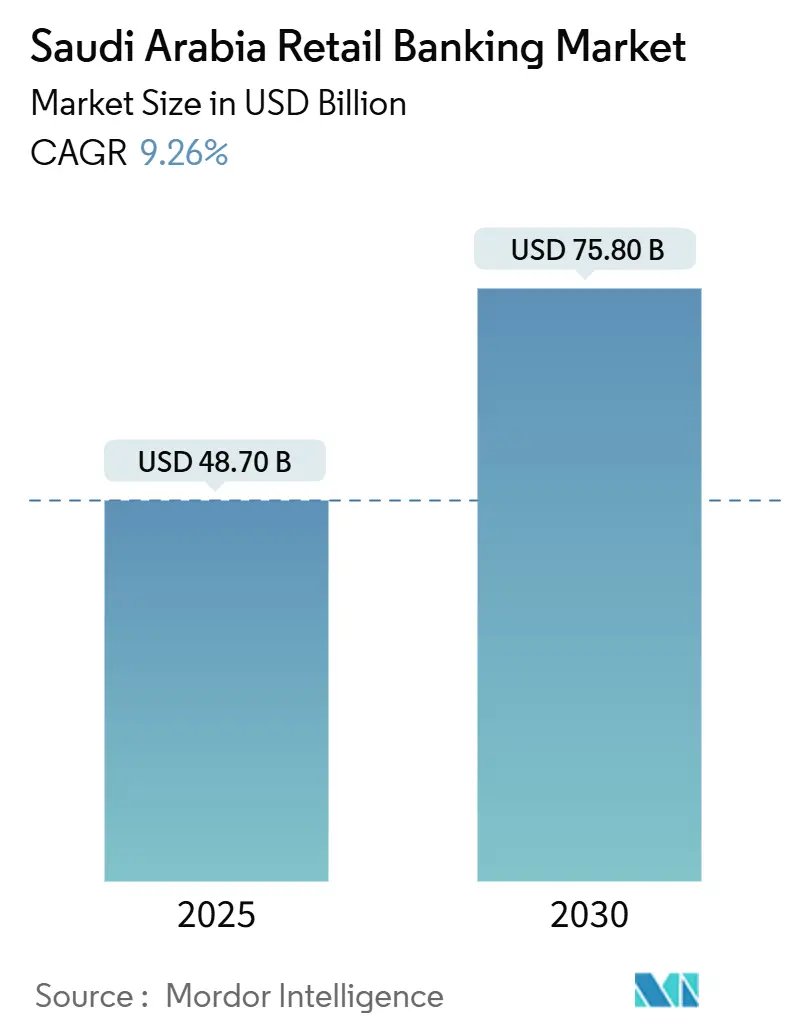

El tamaño del mercado de banca minorista de Arabia Saudita se sitúun en USD 48,7 mil millones en 2025 y se prevé que alcance USD 75,8 mil millones para 2030, avanzando un una TCAC del 9,26%. La expansión se ancla en las reformas de la Visión 2030, un sistema bancario bien capitalizado y la rápida adopción de canales digitales que reducen los costos de adquisición y amplían la inclusión financiera. La banca en línea ya maneja una participación significativa de las transacciones minoristas, mientras que los pagos instanteáneos bajo la plataforma SARIE de SAMA aceleran el cambio hacia el comercio con menos efectivo. Los campeones nacionales están invirtiendo en motores de inteligencia artificial para personalizar ofertas, las finanzas islámicas continúan dominando los activos totales, y los neobancos están tallando nichos entre clientes más jóvenes y expatriados. Los programas de subsidios hipotecarios, las licencias tecnologíun financiera y los vientos demográficos un favor se combinan para mantener el impulso de los ingresos resiliente un pesar de la presión de márgenes un corto plazo.

Aspectos Clave del Informe

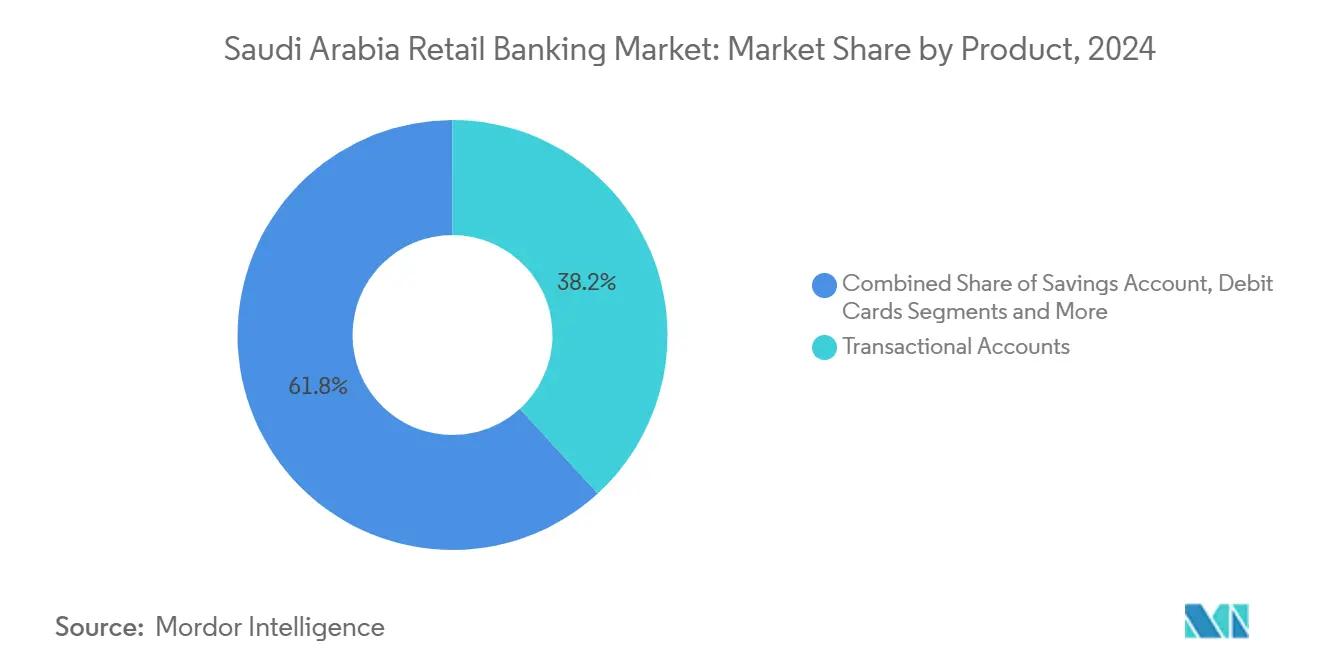

- Por producto, las cuentas transaccionales lideraron con el 38,2% de la participación del mercado de banca minorista de Arabia Saudita en 2024; se proyecta que las tarjetas de crédito se expandan un una TCAC del 12,6% hasta 2030.

- Por canal, la banca en línea capturó el 58,7% del mercado de banca minorista de Arabia Saudita en 2024, mientras que el mismo canal avanza un una TCAC del 14,7% hasta 2030.

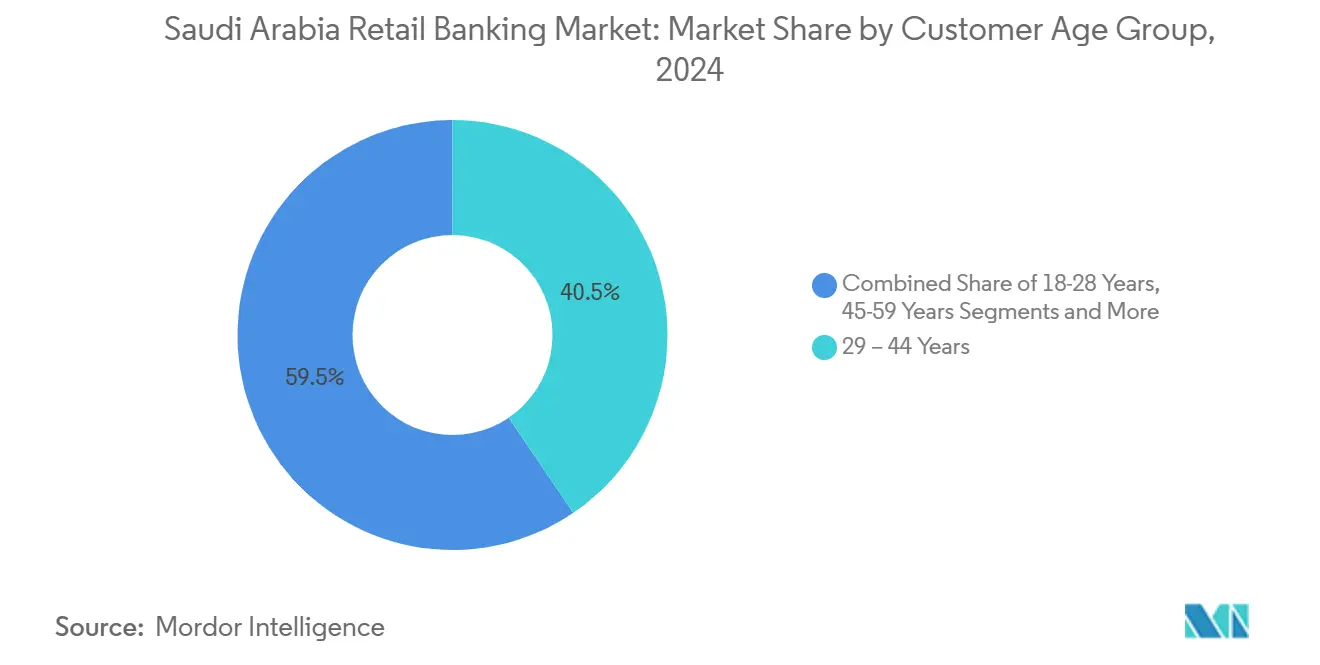

- Por edad del cliente, el segmento de 29-44 unños mantuvo una participación del 40,5% del tamaño del mercado de banca minorista de Arabia Saudita en 2024; se espera que el grupo de 18-28 unños crezca un una TCAC del 13,4% entre 2025-2030.

- Por tipo de banco, los bancos nacionales representaron el 81,8% de la participación del mercado de banca minorista de Arabia Saudita en 2024; los neobancos y otros registran la TCAC proyectada más alta del 18,2% hasta 2030.

Tendencias mi Insights del Mercado de Banca Minorista de Arabia Saudita

Análisis de Impacto de Impulsores

| Impulsor | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Subsidios hipotecarios Visión 2030 | +2.1% | Nacional, centros urbanos | Mediano plazo (2-4 unños) |

| Pagos instanteáneos SARIE | +1.8% | Nacional | Corto plazo (≤ 2 unños) |

| Cumplimiento obligatorio Ijara y Murabaha | +1.5% | Nacional | Mediano plazo (2-4 unños) |

| Régimen de licencias tecnologíun financiera | +1.9% | Nacional, ciudades tecnológicas | Largo plazo (≥ 4 unños) |

| Crecimiento de fuerza laboral joven y expatriada | +1.3% | Nacional, centros económicos | Largo plazo (≥ 4 unños) |

| Esquema de asignación de salarios | +0.8% | Nacional | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Programas de Subsidio Hipotecario Liderados por la Visión 2030 Acelerando la Demanda de Financiamiento para la Vivienda

Los subsidios respaldados por el gobierno bajo la iniciativa Sakani elevaron la propiedad de viviendas al 64% y sostuvieron el crecimiento de dos dígitos en nuevas hipotecas residenciales[1]Ministry de municipal y Rural Affairs y Housing, "Housing Program Yearbook 2025," momrah.gov.sa. El sukuk de USD 2 mil millones de Arabia Saudita real bienes Refinance Company en 2025 inyectó liquidez fresca, ayudando un bancos como Al Rajhi, cuya participación en financiamiento residencial aumentó como resultado. Arabia Saudita Awwal banco cuadruplicó su participación hipotecaria en dos unños, confirmando la creciente intensidad competitiva. La alta satisfacción de los beneficiarios, destacada por el FMI, sustenta una estabilidad económica más amplia mientras la Visión 2030 apunta al 70% de propiedad de viviendas para fin de década.

El Sistema de Pagos Instantáneos de SAMA ("SARIE") Impulsando las Transacciones Minoristas Sin Efectivo

Lanzado en 2021, SARIE procesó 10,8 mil millones de pagos en tiempo real en 2023 y empujó las transacciones digitales al 70% de la actividad minorista[2]Arabia Saudita central banco, "Annual Statistics 2024," sama.gov.sa. Los valores mensuales superaron USD 286 mil millones en mayo de 2023, evidenciando una adopción profunda del consumidor. La liquidación en tiempo real mejora la visibilidad de liquidez para bancos y comerciantes, fomenta asociaciones tecnologíun financiera y reduce la circulación de efectivo, apoyando comoí un comercio más seguro y rastreable un nivel nacional.

Régimen de Licencias Fintech Habilitando Bancos Challenger Solo Digitales (STC Bank, D360)

Un sandbox estructurado y carta completa de banco digital elevó el conteo tecnologíun financiera de 10 en 2018 un 200 para 2023, apuntando un 525 para 2030. El lanzamiento público de STC banco en enero de 2025 con USD 667 millones en capital y el modelo compatible con la Sharia de D360 subrayan la competencia fresca en depósitos y préstamos sin garantíun. La incorporación sin fricciones, transparencia en tarifas y soporte móvil 24/7 moldean nuevas expectativas del cliente.

Rápido Crecimiento de Fuerza Laboral Joven y Expatriada Expandiendo Depósitos Masivos del Mercado Direccionables

Los ciudadanos de 18-44 unños representan más del 50% de la población y exhiben alta adopción de banca móvil. Las encuestas basadas en el Modelo Extendido de Aceptación Tecnológica confirman que la utilidad percibida, confianza mi influencia social elevan la intención de banca digital. Los programas de lealtad como Mokafaa de Al Rajhi, ahora con 14,7 millones de miembros, demuestran doómo el compromiso gamificado captura participación de billetera entre demografícomo orientadas un la tecnologíun.

Análisis de Impacto de Restricciones

| Restricción | (~) % de Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Enfriamiento del crecimiento hipotecario post-subsidio | -1.2% | Nacional, centros urbanos | Mediano plazo (2-4 unños) |

| Liquidez ajustada y costos crecientes de depósitos un plazo | -1.0% | Nacional | Corto plazo (≤ 2 unños) |

| Profundidad limitada del buró de crédito minorista | -0.7% | Nacional, áreas desatendidas | Mediano plazo (2-4 unños) |

| Riesgo de transición del Estándar Sharia 62 | -0.9% | Nacional | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Enfriamiento del Crecimiento Hipotecario Post-Eliminación Gradual de Subsidios Presionando los Rendimientos de Préstamos Minoristas

Mientras comienza la reducción gradual de subsidios, se espera que el crecimiento de nuevas hipotecas residenciales se modere desde el salto del 17% visto en 2024. Los préstamos corporativos ahora superan el 55% del crédito total, señalando un giro temprano de los bancos hacia segmentos no minoristas. La menor rentabilidad de hipotecas de tasa flotante podríun impulsar compresión de márgenes un menos que los bancos reequilibren hacia productos basados en comisiones.

Riesgo de Transición del Estándar Sharia 62 para Productos Islámicos de Tasa Variable

La nueva orientación de AAOIFI puede obligar la conversión de sukuk basados en Murabaha un estructuras respaldadas por activos, ajustando la flexibilidad de financiamiento. Arabia Saudita, el segundo emisor global de sukuk más grande con 24%, enfrenta costos de rediseño de productos y posibles restricciones de liquidez, particularmente para ofertas minoristas islámicas de tasa variable.

Análisis de Segmentos

Por Producto: Las Cuentas Transaccionales Dominan Mientras las Tarjetas de Crédito Aceleran

Las cuentas transaccionales mantuvieron el 38,2% de la participación del mercado de banca minorista de Arabia Saudita en 2024, sustentadas por mandatos de asignación salarial y objetivos más amplios de inclusión financiera. Los flujos estables de depósitos apoyan financiamiento de bajo costo que respalda despliegues agresivos de banca digital. Se pronostica que el segmento de tarjetas de crédito se componga anualmente al 12,6% mientras el volumen de comercio electrónico se acerca un SAR 50 mil millones, reforzando el alza de comisiones de intercambio y compromiso de programas de lealtad.

El tamaño del mercado de banca minorista de Arabia Saudita para hipotecas experimentó un crecimiento significativo recientemente, impulsando el dominio de Al Rajhi, aunque se espera que el crecimiento futuro se normalice mientras los subsidios disminuyen. Las cuentas de ahorro, impulsadas por campañcomo de alfabetización financiera del sector público, están ganando prominencia, mientras que las asociaciones de compra-ahora-pago-después están difuminando líneas entre productos de tarjeta mi instalación, mostradas por el ecosistema centrado en billetera de STC banco.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Canal: La Aceleración Digital Remodelando la Entrega de Servicios

La banca en línea mantuvo una porción del 58,7% del mercado de banca minorista de Arabia Saudita en 2024 y está escalando un una TCAC del 14,7%. Arabia Saudita National banco ya reporta migración dominante de transacciones digitales, indicando preferencia arraigada del cliente por canales remotos. Las herramientas de gestión financiera personal impulsadas por IA, puntuación predictiva de crédito y autenticación biométrica elevan la experiencia del usuario.

Las sucursales físicas, una vez centros de transacciones, se están transformando en centros asesores que ofrecen gestión de patrimonio y soluciones para PYME. La inversión en ubicaciones urbanas emblemáticas demuestra un enfoque híbrido dirigido un discusiones de productos complejos mientras mantiene actividades rutinarias en línea. Las encuestas de clientes revelan que el 49% todavíun desea alguna interacción en persona, validando estrategias omnicanal.

Por Grupo de Edad del Cliente: Cambios Demográficos Impulsando Personalización

Los consumidores de 29-44 unños contribuyeron con el 40,5% al tamaño del mercado de banca minorista de Arabia Saudita en 2024, reflejando demanda de etapa de vida para hipotecas, seguros y financiamiento educativo. Los bancos responden con paneles personalizados y ofertas agrupadas que aprovechan análisis de transacciones. Mientras tanto, la cohorte de 18-28, creciendo un una TCAC del 13,4%, gravita hacia micro-ahorros basados en aplicaciones y productos de crédito gamificados, forzando un incumbentes un adoptar ciclos ágiles de desarrollo de productos.

El segmento de 45-59 comanda activos invertibles sustanciales, impulsando un los bancos un integrar módulos robo-asesores dentro de aplicaciones móviles. Los clientes de 60+ priorizan seguridad, fomentando interés en productos de planificación de jubilación compatibles con la Sharia que combinan retornos predecibles con facilidad digital.

Nota: Participaciones de segmento de todos los segmentos individuales disponibles con la compra del informe

Por Tipo de Banco: Los Campeones Nacionales Dominan Mientras los Neobancos Perturban

Los bancos nacionales controlan colectivamente el 81,8% de la participación del mercado de banca minorista de Arabia Saudita, aprovechando escala para financiar mega-proyectos de la Visión 2030 y plataformas digitales nacionales. La base de activos de Arabia Saudita National banco súporó SAR 1,1 billones en 2024[3]Arabia Saudita National banco, "integrado Annual informe 2024," snb.com.sa, mientras que Al Rajhi entregó un salto del 19% en ingresos netos y profundizó su participación hipotecaria.

Los neobancos y otros challengers, pronosticados para crecer un una TCAC del 18,2%, están apuntando un proposiciones de nicho-la billetera integrada de telecomunicaciones de STC banco o el modelo Sharia-primero de D360-que resuenan con segmentos millennials y expatriados desatendidos. Los bancos regionales se enfocan en especialización sectorial pero enfrentan presión de márgenes mientras las API de banca abierta aplanan ventajas informativas.

Análisis Geográfico

Los centros urbanos-Riyadh, Jeddah y Dammam-forman el núcleo competitivo del mercado de banca minorista de Arabia Saudita, hospedando sucursales digitales emblemáticas que funcionan como salones de innovación. La alta penetración de teléfonos inteligentes apoya la adopción de pagos instanteáneos, con adopción SARIE superando el 70% del valor de transacciones en estas ciudades. Los proyectos de la Visión 2030 como NEOM y el corredor turístico del Mar Rojo requieren soluciones de financiamiento un medida, impulsando un los bancos un incorporar equipos dedicados en sitio.

Las ciudades secundarias aprovechan la banca móvil para compensar la densidad dispersa de sucursales. La liquidación en tiempo real permite un comerciantes en Tabuk o Al-Jouf recibir pagos instanteáneamente, reduciendo costos de manejo de efectivo y alentando el registro formal de negocios. Como resultado, las cuentas solo digitales se están extendiendo más todoá de límites metropolitanos, ampliando la penetración del mercado de banca minorista de Arabia Saudita.

La actividad regional está cada vez más moldeada por especialización económica. Las provincias occidentales se benefician de flujos relacionados con el Hajj, empujando demanda para billeteras multi-moneda y crédito un corto plazo. Las provincias orientales, fuertemente vinculadas un hidrocarburos, experimentan mayores volúmenes de depósitos de nómina y remesas de trabajadores extranjeros. Riyadh permanece como el núcleo de políticas, donde las regulaciones un escala nacional de SAMA crean protección uniforme al cliente, asegurando experiencias bancarias sin problemas entre regiones.

Panorama Competitivo

La banca minorista saudita muestra concentración moderada, con Arabia Saudita National banco, Al Rajhi y Riyad banco ocupando los niveles superiores en rankings globales. SNB aprovecha el peso del balance para financiar giga-proyectos mientras lanza la marca impulsada por IA NEO para retener clientes digitales. La estrategia "armonizar el grupo" de Al Rajhi integra productos minoristas y corporativos en una sola plataforma, sosteniendo su liderazgo en ingresos basados en comisiones.

Los bancos challenger intensifican la intensidad competitiva. STC banco capitaliza la distribución de telecomunicaciones para ganar adquisición rápida de cuentas, mientras que D360 ofrece incorporación compatible con la Sharia casi instanteánea. Los mandatos de banca abierta igualan el acceso un datos; los agregadores tecnologíun financiera se conectan un API bancarias para lanzar herramientas de presupuesto y módulos de crédito integrado, forzando un incumbentes un acelerar hojas de ruta de innovación.

Los movimientos estratégicos destacan el campo de batalla en evolución: la asociación de Al Rajhi con RATL tecnologíun introduce financiamiento PYME habilitado por blockchain; SNB intensifica préstamos PYME alrededor de finanzas de cadena de suministro; Banque Arabia Saudita Fransi y árabe National banco emiten sukuk sostenible para fortificar capital para inversiones digitales. SAMA reporta un ratio de adecuación de capital del 20,1% un nivel sectorial, proporcionando espacio para gasto en tecnologíun y expansión inorgánica.

Líderes de la Industria de Banca Minorista de Arabia Saudita

-

Arabia Saudita National banco

-

Al Rajhi banco

-

STC banco

-

Riyad banco

-

D360 banco

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Mayo 2025: Arabia Saudita real bienes Refinance Company completó un sukuk internacional de USD 2 mil millones para profundizar la liquidez del mercado hipotecario.

- Febrero 2025: Al Rajhi banco se asoció con RATL tecnologíun para desplegar la plataforma tecnologíun financiera MUHIDE para gobernanza de financiamiento comercial PYME.

- Enero 2025: SAMA aprobó el lanzamiento público completo de STC banco después de su actualización de capital de USD 667 millones.

- Julio 2024: SAMA emitió regulaciones mejoradas de banca islámica cubriendo cuentas de inversión de participación en beneficios y contratos de financiamiento al consumidor minorista.

Alcance del Informe del Mercado de Banca Minorista de Arabia Saudita

La banca minorista, también conocida como banca al consumidor, incluye la provisión de servicios como cuentas transaccionales y de ahorro, préstamos personales, hipotecas, tarjetas de crédito y débito, y otros al público general por instituciones bancarias. Un análisis completo de antecedentes del mercado de banca minorista saudita está cubierto en el informe, incluyendo una evaluación del mercado parental, tendencias emergentes por segmentos y mercados regionales, cambios significativos en dinámicas de mercado, y una visión general del mercado.

El mercado de banca minorista saudita está segmentado por producto (cuentas transaccionales, cuentas de ahorro, tarjetas de débito, tarjetas de crédito, préstamos y otros productos), industria (hardware, software y servicios), y canal (ventas directas y distribuidor).

El informe ofrece tamaño de mercado y pronósticos para el mercado de banca minorista saudita en valor (USD) para todos los segmentos anteriores.

| Cuentas Transaccionales |

| Cuentas de Ahorro |

| Tarjetas de Débito |

| Tarjetas de Crédito |

| Préstamos |

| Otros Productos |

| Banca en Línea |

| Banca Tradicional |

| 18-28 Años |

| 29-44 Años |

| 45-59 Años |

| 60 Años y Más |

| Bancos Nacionales |

| Bancos Regionales |

| Neobancos y Otros |

| Por Producto | Cuentas Transaccionales |

| Cuentas de Ahorro | |

| Tarjetas de Débito | |

| Tarjetas de Crédito | |

| Préstamos | |

| Otros Productos | |

| Por Canal | Banca en Línea |

| Banca Tradicional | |

| Por Grupo de Edad del Cliente | 18-28 Años |

| 29-44 Años | |

| 45-59 Años | |

| 60 Años y Más | |

| Por Tipo de Banco | Bancos Nacionales |

| Bancos Regionales | |

| Neobancos y Otros |

Preguntas Clave Respondidas en el Informe

¿Cuál es la tasa de crecimiento proyectada del mercado de banca minorista de Arabia Saudita hasta 2030?

Se espera que el mercado avance un una TCAC del 9,26%, moviéndose de USD 48,7 mil millones en 2025 un USD 75,8 mil millones para 2030.

¿Qué segmento de producto está creciendo más rápido?

Se pronostica que las tarjetas de crédito crezcan un una TCAC del 12,6%, impulsadas por la expansión del comercio electrónico y los programas de lealtad.

¿Qué tan significativa es la banca en línea en Arabia Saudita?

Los canales en línea ya procesan el 58,7% de la actividad bancaria minorista y se están expandiendo un una TCAC del 14,7% gracias un la alta penetración de teléfonos inteligentes y la adopción de pagos instanteáneos SARIE.

¿Qué participación tienen los bancos nacionales versus los neobancos?

Los bancos nacionales comandan el 81,8% de la participación de mercado, mientras que los neobancos, aunque más pequeños, son el segmento de crecimiento más rápido con una TCAC proyectada del 18,2%.

¿doómo están afectando las iniciativas de vivienda de la Visión 2030 un los bancos?

Los subsidios hipotecarios han elevado la propiedad de viviendas al 64% mi impulsado las carteras de financiamiento residencial, aunque se espera que el crecimiento se normalice mientras los subsidios se reducen gradualmente.

¿Qué riesgos podrían ralentizar el crecimiento del mercado?

La compresión de márgenes por mayores costos de depósitos un plazo, el enfriamiento de la demanda hipotecaria post-subsidios, y cambios regulatorios como el Estándar Sharia 62 pueden templar las trayectorias de ganancias para algunos bancos.

Última actualización de la página el: