Tamaño del mercado energético de Arabia Saudita

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

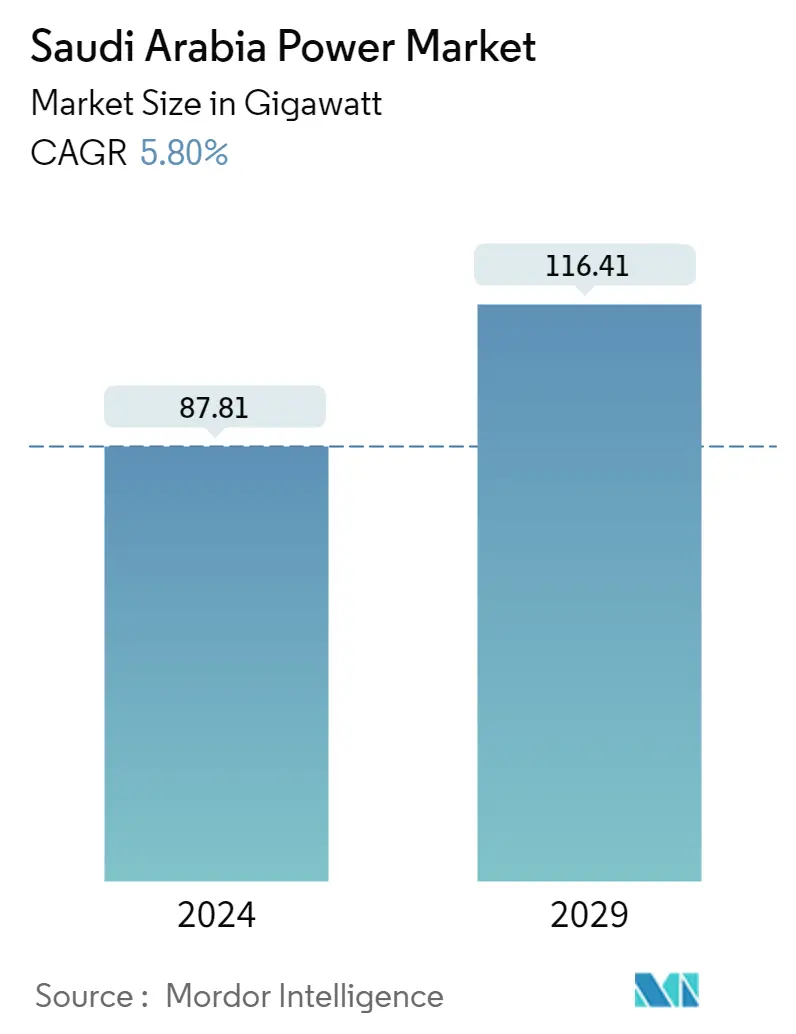

| Volumen del Mercado (2024) | 87.81 gigavatios |

| Volumen del Mercado (2029) | 116.41 gigavatios |

| CAGR(2024 - 2029) | 5.80 % |

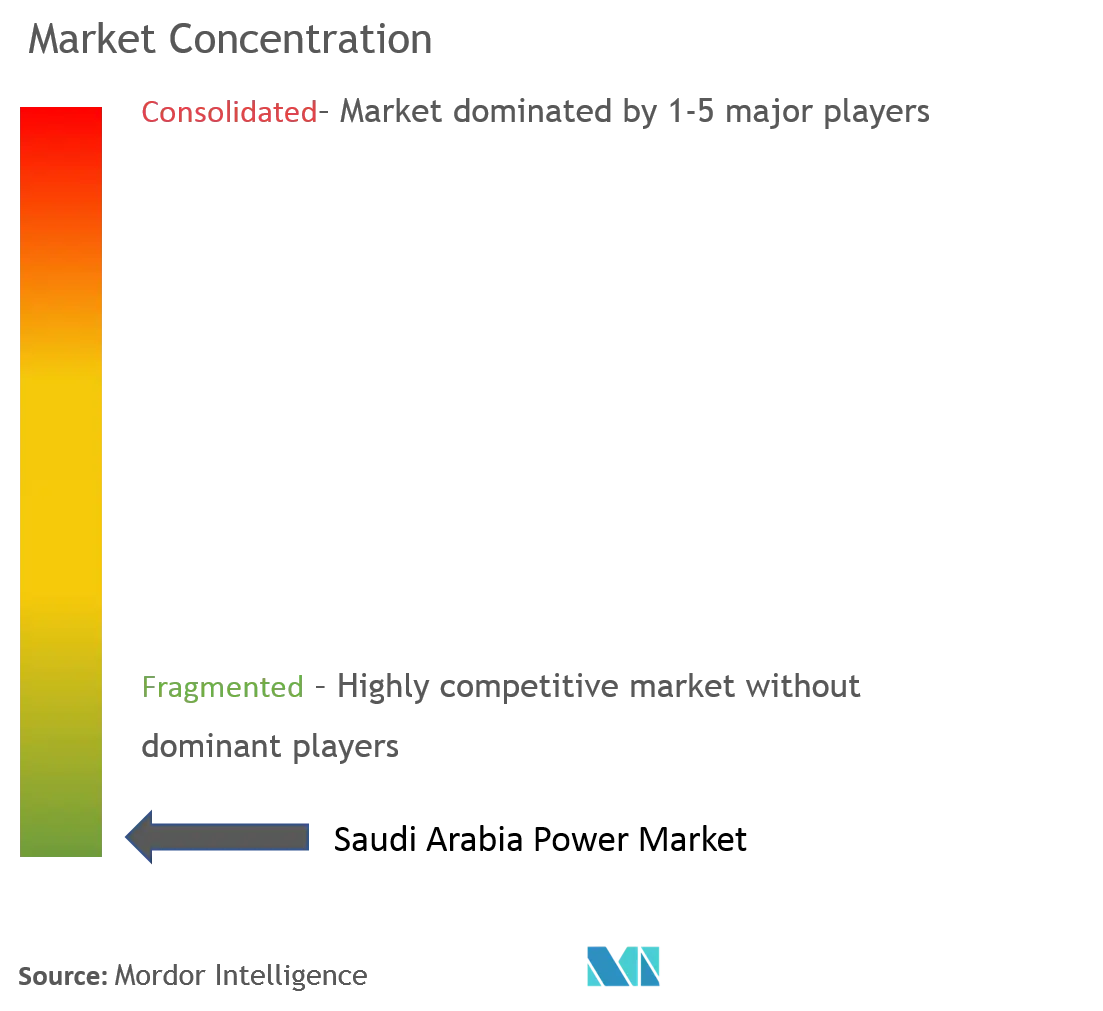

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado energético de Arabia Saudita

El tamaño del mercado energético de Arabia Saudita se estima en 87,81 gigavatios en 2024 y se espera que alcance los 116,41 gigavatios en 2029, creciendo a una tasa compuesta anual del 5,80% durante el período previsto (2024-2029).

- A mediano plazo, se espera que factores como la creciente diversificación de las fuentes de energía, desde el petróleo y el gas hacia fuentes de energía más limpias, como la solar, la eólica y la bioenergía, impulsen el mercado energético de Arabia Saudita, junto con políticas gubernamentales de apoyo que conduzcan a la desarrollo de la capacidad de energía renovable durante el período previsto.

- Por otro lado, se espera que la inestable geopolítica de la región actúe como freno al crecimiento del mercado.

- Sin embargo, se espera que la privatización del sector energético brinde una oportunidad importante. Si el gobierno aprovecha esta apertura, es probable que ayude con las inversiones sustanciales necesarias para reformar el sector eléctrico y proporcionar al país la experiencia necesaria para generar energía renovable a costos más bajos.

Tendencias del mercado energético de Arabia Saudita

Fuente de energía térmica para dominar el mercado

- Las fuentes térmicas del país incluyen petróleo crudo y gas natural. En 2021 se produjeron 355 teravatios-hora (TWh) de electricidad a partir de energía térmica convencional, lo que representó el 99% del total de la electricidad generada en el país.

- La generación de energía del país depende en gran medida de los hidrocarburos. A finales de 2021, el país tenía 10,95 bcm de producción de petróleo crudo y ocupaba el segundo lugar después de Venezuela. Las reservas totales de gas natural del país ascendieron ese mismo año a 117,3 bcm.

- En los últimos años, el país experimentó un aumento de la electricidad procedente de centrales eléctricas alimentadas con gas, mientras que el país experimentó una caída en la generación de energía a partir de petróleo crudo. Esta transición se vio debido al movimiento global del país hacia fuentes de energía más limpias. En 2021, la electricidad procedente del petróleo fue de 139,9 TWh, mientras que la energía procedente del gas natural fue de 215,9 TWh.

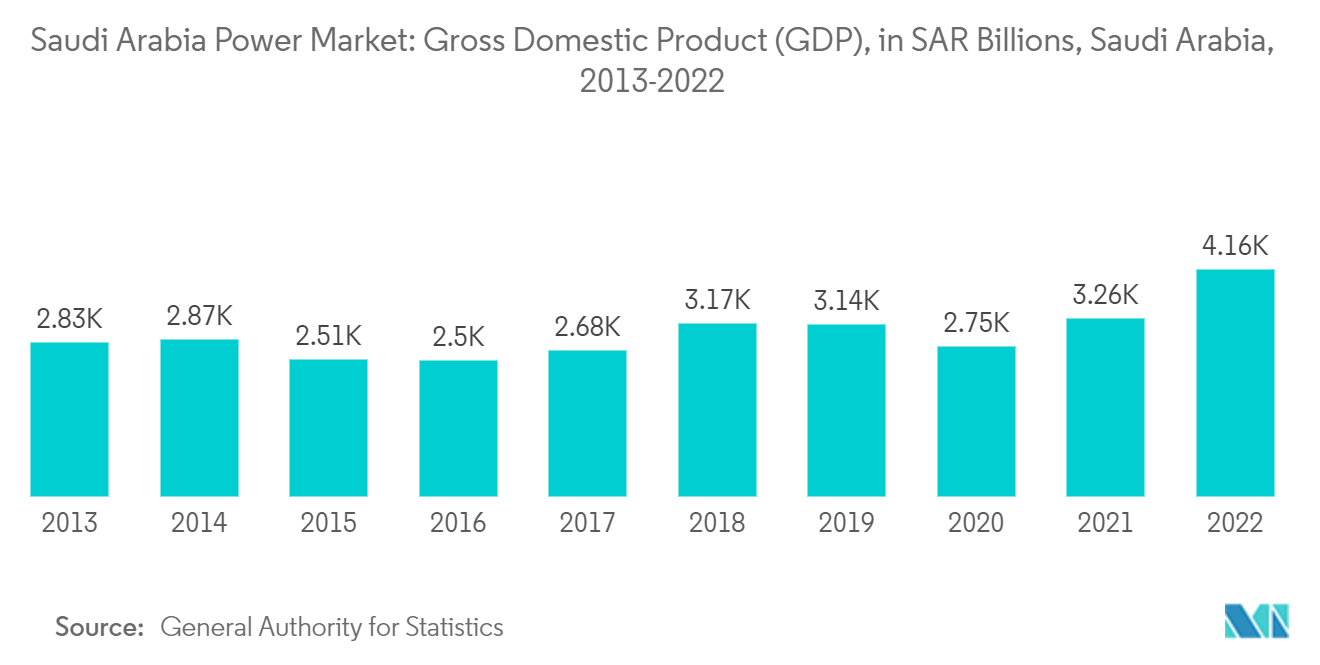

- Además, un aumento del PIB (Producto Interno Bruto) generalmente se correlaciona con un aumento del consumo de electricidad. El desarrollo económico y el consumo de electricidad están fuertemente correlacionados. En Arabia Saudita, la demanda de electricidad tiende a aumentar a medida que se produce el crecimiento económico. Esto se debe principalmente a que actividades económicas como la manufactura, los procesos industriales y los servicios requieren electricidad para funcionar. Se necesita electricidad para alimentar maquinaria, equipos e infraestructura a medida que las industrias se expanden y surgen nuevos negocios. Según la Autoridad General de Estadísticas, en 2022, el PIB de Arabia Saudita alcanzó los 4.155.560 millones de SAR, con un crecimiento del 27,58% respecto al año anterior.

- En enero de 2022, Dhuruma Electricity Company completó la refinanciación de 1.200 millones de dólares para su central eléctrica de gas PP11 en Arabia Saudita. PP11 es una central eléctrica de ciclo combinado alimentada por gas de 1.730 MW cerca de Dhuruma, a unos 135 km al oeste de Riad. La refinanciación de la planta garantiza la viabilidad a largo plazo de la planta como productor fiable de energía térmica en Arabia Saudita.

- Por lo tanto, debido a los factores antes mencionados, el segmento de energía térmica probablemente dominará el mercado energético de Arabia Saudita durante el período de pronóstico.

Desarrollo del sector de energías renovables para impulsar el mercado

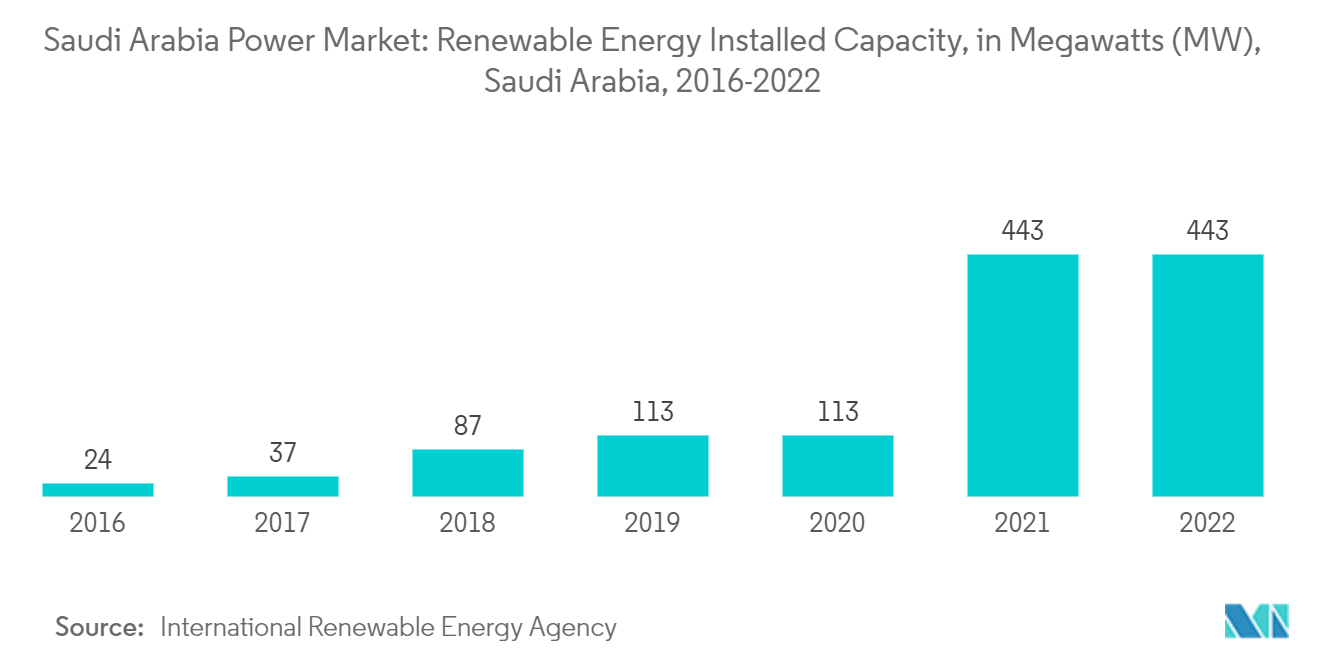

- El país fue testigo de un fuerte aumento en su capacidad de energía renovable en 2022, impulsado principalmente por la creciente atención a las preocupaciones ambientales. La capacidad instalada total de energía renovable en 2022 fue de 443 MW. El país aspira a construir una capacidad de energía renovable de 58,7 GW para 2030.

- Una de las razones que impulsan el aumento de las energías renovables a tal ritmo en el país es su plan para reducir el uso de petróleo y gas en la generación de energía.

- Arabia Saudita está naturalmente dotada de fuentes de energía renovables, en particular la solar. La irradiación solar en el país es de 250 w/m2, que está por encima de la irradiación promedio de áreas solares de alto potencial a nivel mundial de 100-200 w/m2.

- El Gobierno de Arabia Saudita también alienta a muchas de sus empresas estatales de gran escala a invertir en su sector de energía renovable. El Centro de Investigación y Estudios del Petróleo Rey Abdullah (KAPSARC) opera actualmente un proyecto de energía solar con una capacidad de 5 MW, que comprende más de 12.000 paneles y cubre 55.000 metros cuadrados. Al mismo tiempo, Saudi Aramco también opera un sistema de aparcamiento fotovoltaico de 10,5 MW, el aparcamiento con sombra más grande del mundo, que cubre 198.350 metros cuadrados y utiliza más de 126.000 paneles solares. Estos son los primeros proyectos fotovoltaicos de propiedad privada en el país y se espera que alienten a otras grandes corporaciones a emprender proyectos privados de energía renovable para reducir las emisiones y lograr el objetivo nacional.

- Por lo tanto, debido a los puntos anteriores, se espera que las crecientes instalaciones e inversiones de energía renovable en el país impulsen el mercado energético de Arabia Saudita durante el período previsto.

Descripción general de la industria energética de Arabia Saudita

El mercado energético de Arabia Saudita está fragmentado. Algunos de los principales actores que operan en este mercado (sin ningún orden en particular) incluyen ACWA Power Co., Saudi Electricity Company (SEC) SJSC, MARAFIQ Power and Water Utility Company for Jubail and Yanbu (MARAFIQ), Arabian Electrical Transmission Line Construction Company ( AETCON), y Nour Energy (Grupo ASTRA), entre otros.

Líderes del mercado energético de Arabia Saudita

-

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ)

-

ACWA Power Co

-

Saudi Electricity Company (SEC) SJSC

-

Arabian Electrical Transmission Line Construction Company (AETCON)

-

Nour Energy (ASTRA Group)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado energético de Arabia Saudita

- Noviembre de 2022 ACWA Power firmó un acuerdo con Water and Electricity Holding Company (Badeel) para construir la planta de energía solar en un solo sitio más grande del mundo en Al Shuaibah, provincia de La Meca. Se proyectó que la planta tendría una capacidad de generación de 2.060 MW y se pondría en funcionamiento en 2025.

- Diciembre de 2022 Arabia Saudita anunció el desarrollo de 10 nuevos proyectos de energía renovable. Según los informes, los nuevos proyectos de energía renovable tenían como objetivo aumentar la energía producida por fuentes solares y eólicas y al mismo tiempo reducir el uso de combustibles fósiles, particularmente petróleo, para producir electricidad. Los proyectos de energía renovable anunciados tendrían una capacidad de generación de energía combinada de 7 GW. La Autoridad General de Estadísticas del Reino de Arabia Saudita informa que la nación tiene la intención de producir la asombrosa cifra de 15,1 TWh de energía renovable para 2024.

Informe del mercado energético de Arabia Saudita índice

1. INTRODUCCIÓN

1.1 Alcance del estudio

1.2 Definición de mercado

1.3 Supuestos del estudio

2. RESUMEN EJECUTIVO

3. METODOLOGÍA DE INVESTIGACIÓN

4. VISIÓN GENERAL DEL MERCADO

4.1 Introducción

4.2 Mezcla de generación de energía, 2022

4.3 Capacidad Instalada de Generación Eléctrica y Previsión en GW, hasta 2028

4.4 Previsión de generación y consumo de electricidad en teravatios-hora (TWh), hasta 2028

4.5 Tendencias y desarrollos recientes

4.6 Políticas y regulaciones gubernamentales

4.7 Dinámica del mercado

4.7.1 Conductores

4.7.1.1 Aumento de la diversificación de las fuentes de energía del petróleo y el gas a fuentes de energía más limpias

4.7.1.2 Políticas gubernamentales de apoyo para aumentar la capacidad de energía renovable

4.7.2 Restricciones

4.7.2.1 La geopolítica inestable del país

4.8 Análisis de la cadena de suministro

4.9 Análisis PESTLE

5. SEGEMENTACIÓN DEL MERCADO

5.1 Generación de energía

5.1.1 Térmico

5.1.2 Renovables

5.2 Transmisión y Distribución de Energía (T&D)

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Estrategias adoptadas por los principales actores

6.3 Perfiles de empresa

6.3.1 ACWA Power Co.

6.3.2 Masdar Abu Dhabi Future Energy Co.

6.3.3 Electricite de France SA (EDF)

6.3.4 Saudi Electricity Company (SEC) SJSC

6.3.5 MARAFIQ Power and Water Utility Company for Jubail and Yanbu (MARAFIQ)

6.3.6 Engie SA

6.3.7 Doosan Heavy Industries & Construction Co. Ltd

6.3.8 Shandong Electric Power Construction Corporation III (SEPCO III)

6.3.9 Arabian Electrical Transmission Line Construction Company ( AETCON )

6.3.10 Nour Energy (ASTRA Group)

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Privatización del sector eléctrico en el país

Segmentación de la industria energética de Arabia Saudita

El Mercado Eléctrico incluye la generación de electricidad mediante diversos métodos, entre los cuales los más utilizados son las fuentes de energía térmica y renovable. El mercado energético de Arabia Saudita está segmentado por generación de energía y transmisión y distribución de energía (TD). Por generación de energía, el mercado se segmenta en térmica y renovables. Para cada segmento, excepto la transmisión y distribución de energía, el dimensionamiento y las previsiones del mercado se han realizado en función de la capacidad instalada (gigavatios).

Preguntas frecuentes sobre investigación del mercado energético de Arabia Saudita

¿Qué tamaño tiene el mercado energético de Arabia Saudita?

Se espera que el tamaño del mercado energético de Arabia Saudita alcance los 87,81 gigavatios en 2024 y crezca a una tasa compuesta anual del 5,80% hasta alcanzar los 116,41 gigavatios en 2029.

¿Cuál es el tamaño actual del mercado energético de Arabia Saudita?

En 2024, se espera que el tamaño del mercado energético de Arabia Saudita alcance los 87,81 gigavatios.

¿Quiénes son los actores clave en el mercado energético de Arabia Saudita?

MARAFIQ Power And Water Utility Company For Jubail And Yanbu (MARAFIQ), ACWA Power Co, Saudi Electricity Company (SEC) SJSC, Arabian Electrical Transmission Line Construction Company (AETCON), Nour Energy (ASTRA Group) son las principales empresas que operan en el mercado energético de Arabia Saudita.

¿Qué años cubre este mercado energético de Arabia Saudita y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado energético de Arabia Saudita se estimó en 83 gigavatios. El informe cubre el tamaño histórico del mercado de Energía de Arabia Saudita durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Energía de Arabia Saudita para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de generación de energía de Arabia Saudita

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Energía de Arabia Saudita en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Arabia Saudita Power incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.