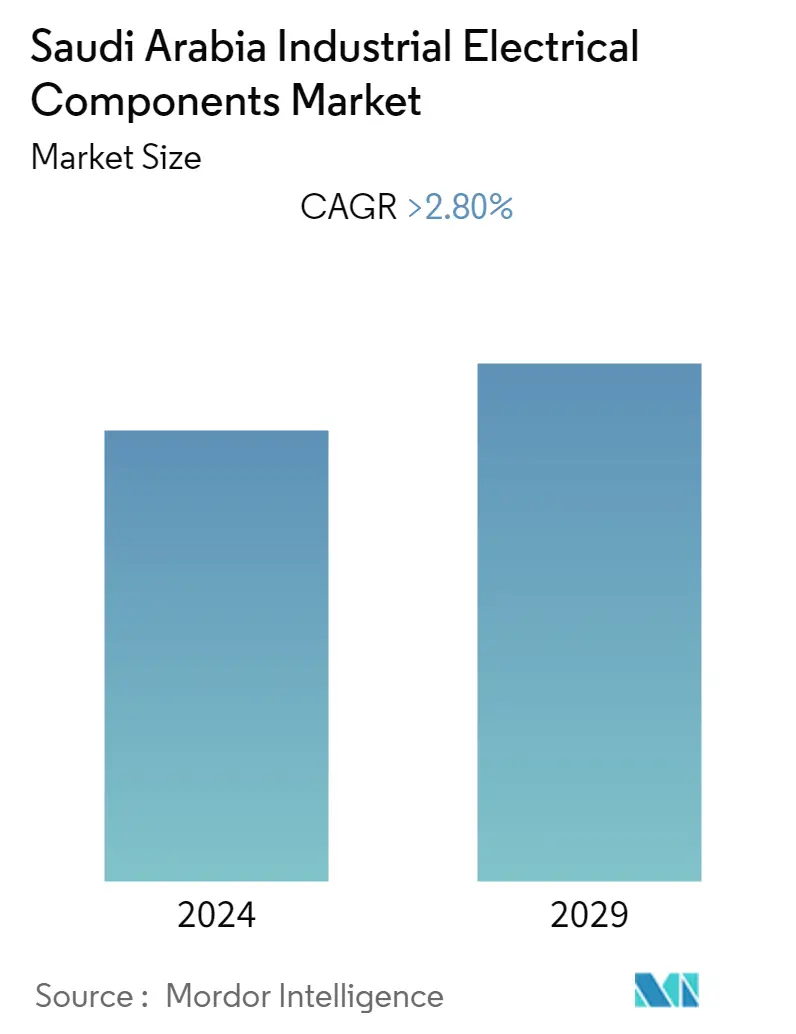

Tamaño del mercado de componentes eléctricos industriales de Arabia Saudita

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2020 - 2022 |

| CAGR | > 2.80 % |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de componentes eléctricos industriales de Arabia Saudita

El mercado de componentes eléctricos industriales de Arabia Saudita se valoró en 2825,9 millones de dólares en 2019, y se prevé que alcance los 3009,9 millones de dólares en 2026, registrando una tasa compuesta anual de más del 2,8% durante 2021-2026. Arabia Saudita se ha enfrentado a importantes consecuencias debido a la pandemia de COVID-19, una de las cuales se debe a los bajos precios del petróleo crudo, que provocaron una disminución de los ingresos por exportaciones de petróleo crudo. Los ingresos petroleros representaron entre el 30% y el 40% del PIB del país, y las interrupciones en la cadena de suministro de diversas operaciones debido al bloqueo y las medidas de contención para frenar el virus han exacerbado aún más la situación. Aunque las cadenas de suministro de componentes eléctricos se han visto afectadas por la COVID-19, el sector eléctrico ha sido resistente y se ha visto relativamente menos afectado en comparación con el impacto de la demanda sentido en otros países. Se espera que factores como las crecientes inversiones en el sector de infraestructura junto con los planes para disminuir la dependencia del petróleo para la generación de energía y diversificar los flujos de ingresos impulsen los componentes eléctricos industriales en Arabia Saudita durante el período previsto. Sin embargo, el creciente déficit fiscal obligó al gobierno a reducir el gasto público y retrasar proyectos en medio de los bajos precios del petróleo y el recorte de la producción, restringiendo así el crecimiento del mercado.

- Dado que Arabia Saudita ofrece oportunidades de inversión en sectores como la refinación, la minería, la logística y la energía a través de su Programa Nacional de Logística y Desarrollo Industrial (NIDLP), se espera que la demanda del segmento de motos eléctricas y arrancadores en estas industrias domine el mercado durante el período de pronóstico.

- Se espera que los proyectos de interconexión dentro de los países del CCG, junto con países como Jordania e Irak, que se conectan a la red de interconexión del CCG para cubrir sus propios déficits de suministro, creen varias oportunidades para los actores del mercado en los próximos años.

- Con varias iniciativas gubernamentales para aumentar las inversiones en proyectos de infraestructura, se espera que el mercado de componentes eléctricos industriales en Arabia Saudita sea impulsado durante el período previsto.

Tendencias del mercado de componentes eléctricos industriales de Arabia Saudita

Se espera que el segmento de motores y arrancadores eléctricos domine el mercado

- El Reino de Arabia Saudita es uno de los principales productores mundiales de petróleo, con una producción de 11,03 mb/d de petróleo crudo en 2020. Arabia Saudita ha mantenido altos niveles de producción de petróleo crudo, a pesar de la caída de los precios mundiales del petróleo crudo.

- Arabia Saudita sigue aumentando su producción de petróleo y gas para mantener sus compromisos de exportación. El país tiene planes de aumentar su producción de gas y promover el papel del gas en su combinación energética en los sectores eléctrico e industrial.

- Dado que la economía del país depende de la producción de petróleo y gas, el país invirtió en los mercados midstream y downstream de petróleo y gas para la reestructuración, modernización y expansión de proyectos existentes durante 2019. Por ejemplo, en 2018, la empresa estatal en Arabia Saudita, Saudi Aramco, anunció planes para invertir más de 100 mil millones de dólares en el desarrollo de nuevos proyectos químicos y de refinación durante la próxima década, mientras la compañía prevé equilibrar su negocio entre las operaciones upstream y downstream. Se espera que esto dé como resultado un aumento masivo de la infraestructura petroquímica y de refinerías en Arabia Saudita, impulsando así la demanda de motores y arrancadores eléctricos.

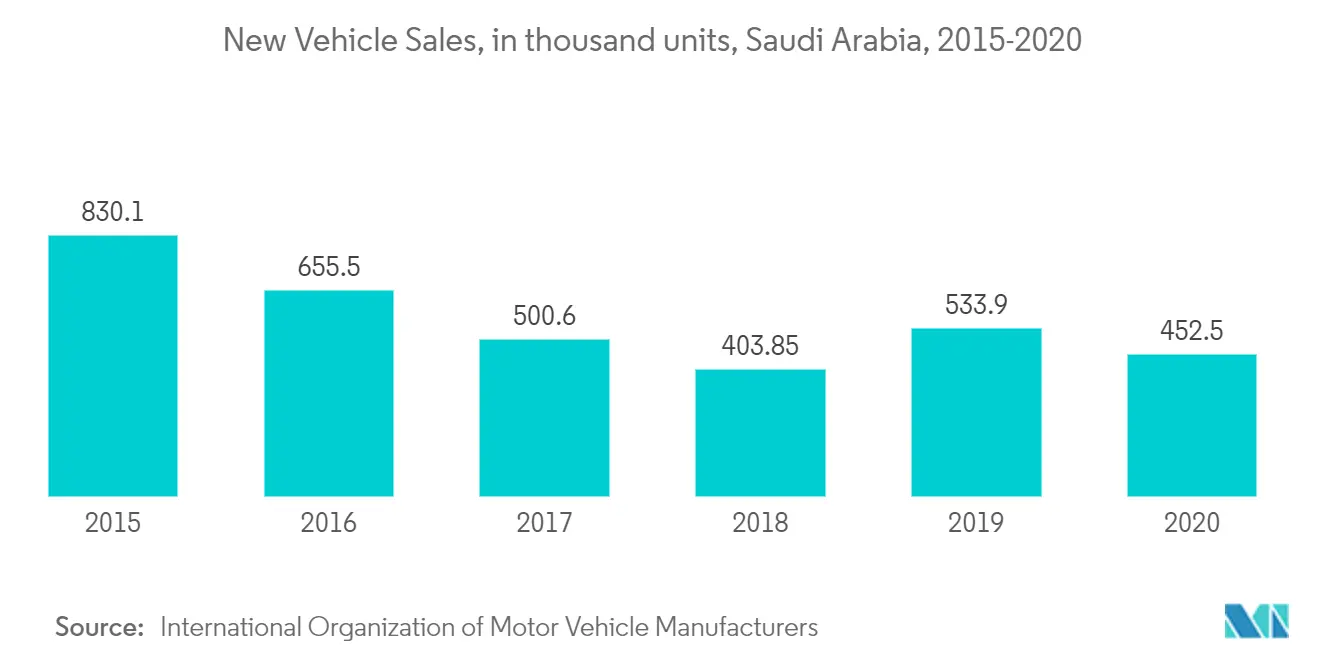

- El sector automovilístico del país es uno de los más grandes de la región, con más de 452.544 ventas de vehículos en 2020. El país también se está centrando activamente en el uso de vehículos eléctricos. En 2019, el fondo soberano de Arabia Saudita invirtió 1.300 millones de dólares y adquirió la propiedad mayoritaria de la nueva empresa de vehículos eléctricos de California, Lucid Motors. En agosto de 2020, Lucid Motors rompió la barrera del alcance de 500 millas con una sola carga.

- El plan Visión 2030 del príncipe heredero saudí Muhammed bin Salman también incluye mayores esfuerzos para crear un mercado para los vehículos eléctricos en el país. En general, se espera que el aumento de las ventas de vehículos y la creciente atención a la integración de los vehículos eléctricos impulsen el mercado de motores y arrancadores eléctricos en el sector automotriz durante el período previsto.

- Por lo tanto, según los factores mencionados anteriormente, se espera que el segmento de motores eléctricos y arrancadores domine los componentes eléctricos industriales en Arabia Saudita durante el período de pronóstico.

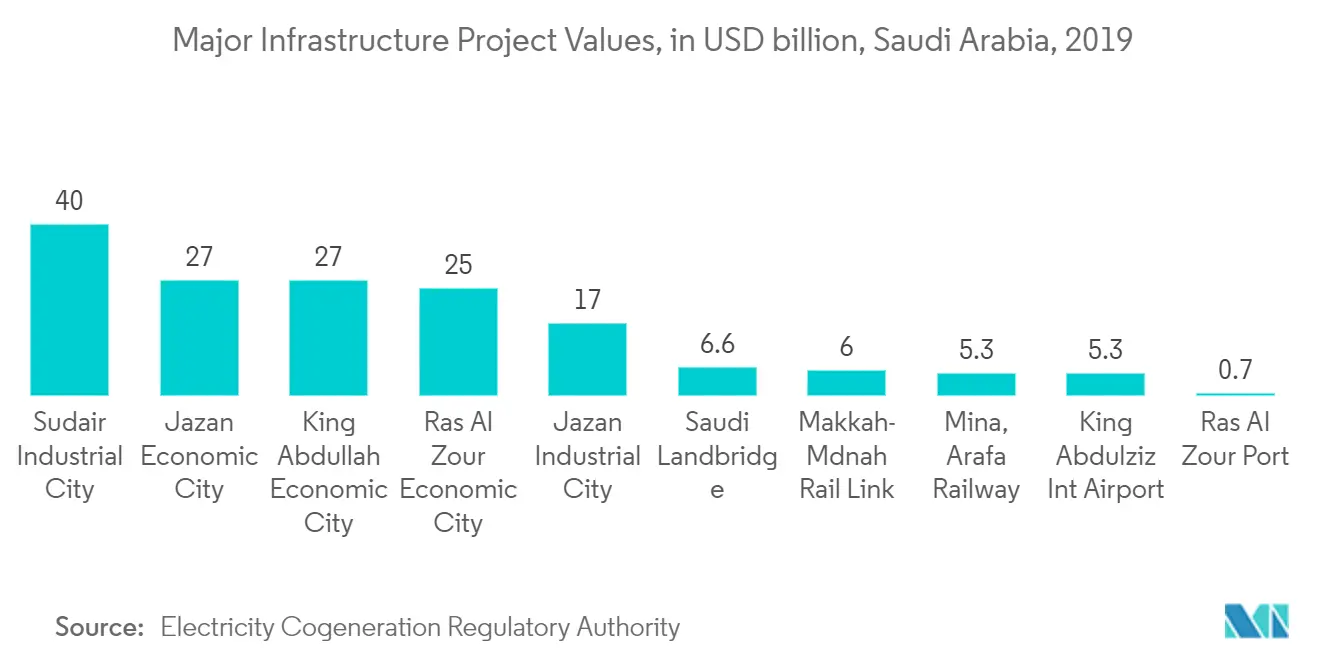

Aumento de las inversiones en el sector de infraestructura para impulsar el mercado

- En Arabia Saudita, el sector de infraestructura y construcción se encuentra entre los más grandes de la región del Consejo de Cooperación del Golfo (CCG), y se espera un alto crecimiento en los próximos años. En línea con las economías ricas en petróleo de la región, el gobierno del país hizo hincapié en impulsar proyectos de infraestructura y construcción en el país, lo que llevó a un aumento en la demanda de componentes eléctricos industriales.

- Según la Autoridad de Propiedad Industrial de Arabia Saudita (MODON), el país planea aumentar las ciudades industriales de 22 en 2019 a 40 en la próxima década. MODON supervisa la finalización de cuatro ciudades industriales en Sudair, Al-Kharj, Dammam y Jeddah.

- Las actividades de construcción en las ciudades de Al-Kharj y Sudair están en marcha en septiembre de 2020, y se esperan inversiones por valor de 320 millones de dólares y 213,3 millones de dólares para cada proyecto. Otros proyectos industriales a gran escala incluyen planes para la ciudad de Jubail 2, que albergará específicamente infraestructuras de producción petroquímica.

- Además, el gobierno invirtió mucho en ampliar la infraestructura de transporte a través de proyectos de infraestructura urbana, como el Metro de Riad y el Sistema de Transporte Rápido de Autobuses de Riad, valorados en 22.500 millones de dólares. La industria de infraestructura y construcción de Arabia Saudita continúa impulsada por la tecnología avanzada de nuevos estándares operativos, lo que conduce aún más a un rápido crecimiento de componentes eléctricos inteligentes, como dispositivos de monitoreo y control, entre otros, en el país.

- Por lo tanto, sobre la base de los factores mencionados anteriormente, se espera que el aumento de las inversiones con iniciativas de apoyo en el sector de infraestructura impulse el mercado de componentes eléctricos industriales en el país durante el período previsto.

Descripción general de la industria de componentes eléctricos industriales de Arabia Saudita

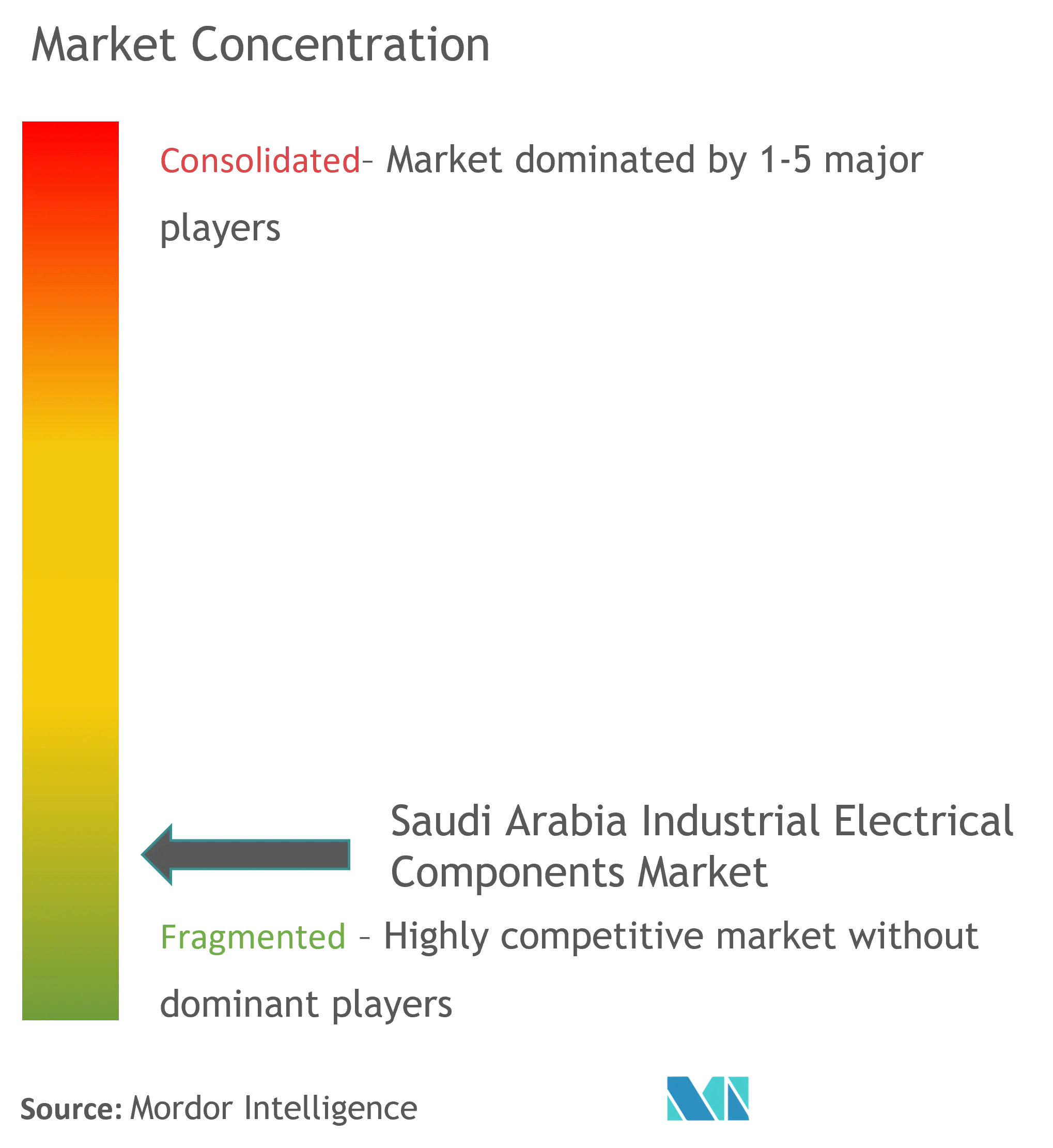

El mercado de componentes eléctricos industriales de Arabia Saudita está moderadamente fragmentado. Algunos de los principales actores incluyen GEDAC Electric Company, TIEPCO, Al-Abdulkarim Holding (AKH) Co., Saudi Power Transformer Company y Saudi Electric Supply Company Limited (SESCO).

Arabia Saudita Líderes del mercado de componentes eléctricos industriales

-

GEDAC Electric Company

-

TIEPCO

-

Al-Abdulkarim Holding (AKH) Co.

-

Saudi Power Transformer Company

-

Saudi Electric Supply Company Limited (SESCO)

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de componentes eléctricos industriales de Arabia Saudita

- En agosto de 2021, Larsen Toubro consiguió un pedido llave en mano para la construcción de una subestación eléctrica en Arabia Saudita. La empresa afirmó que el alcance de la subestación de aparamenta aislada en gas (GIS) involucra cuatro voltajes diferentes hasta 380 kV. El alcance de las obras comprende sistemas asociados de control, protección, automatización, telecomunicaciones, además de obras civiles y electromecánicas. La orden será ejecutada por el negocio de transmisión y distribución de energía de L T Construction , la rama relacionada con la construcción de Larsen Toubro Ltd.

- En febrero de 2020, RS Rauscher Stoecklin, parte de RS International Holding AG, recibió un pedido para entregar múltiples enchufes y tomas de corriente industriales para un proyecto de telecomunicaciones 5G en Arabia Saudita. Junto con su socio MENNEKES, RS entregó los conectores robustos y seguros en marzo de 2020.

Informe de mercado de componentes eléctricos industriales de Arabia Saudita índice

1. INTRODUCCIÓN

1.1 Alcance del estudio

1.2 Definición de mercado

1.3 Supuestos del estudio

2. RESUMEN EJECUTIVO

3. METODOLOGÍA DE INVESTIGACIÓN

4. VISIÓN GENERAL DEL MERCADO

4.1 Introducción

4.2 Tamaño del mercado y previsión de demanda en miles de millones de dólares, hasta 2026

4.3 Tendencias y desarrollos recientes

4.4 Políticas y regulaciones gubernamentales

4.5 Dinámica del mercado

4.5.1 Conductores

4.5.2 Restricciones

4.6 Análisis de la cadena de suministro

4.7 Análisis PESTLE

4.8 Información clave sobre proyectos (existentes, en tramitación y futuros)

4.9 Evaluación del impacto de COVID-19 en la industria

5. SEGMENTACIÓN DE MERCADO

5.1 Usuario final

5.1.1 Utilidad de energía

5.1.2 Petróleo y gas

5.1.3 Sector de infraestructura

5.2 Componente

5.2.1 Aparamenta

5.2.2 Transformadores

5.2.3 Motores eléctricos y arrancadores

5.2.4 Dispositivos de monitoreo y control

5.2.5 Automatización (Automatización de Alimentadores y Automatización de Subestaciones)

5.2.6 Iluminación LED

5.2.7 Otros componentes (interruptores, MCB, paneles, pulsadores, fusibles, enchufes, disyuntores, etc.)

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Estrategias adoptadas por los principales actores

6.3 Perfiles de empresa

6.3.1 Al-Abdulkarim Holding (AKH) Co.

6.3.2 Saudi Electric Supply Company Limited (SESCO)

6.3.3 Saudi Power Transformer Company

6.3.4 GEDAC Electric Company

6.3.5 TIEPCO

6.3.6 Electrical Industries Company (EIC)

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de componentes eléctricos industriales de Arabia Saudita

El informe del mercado de componentes eléctricos industriales de Arabia Saudita incluye:.

| Usuario final | ||

| ||

| ||

|

| Componente | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de componentes eléctricos industriales de Arabia Saudita

¿Cuál es el tamaño actual del mercado de Componentes eléctricos industriales de Arabia Saudita?

Se proyecta que el mercado de componentes eléctricos industriales de Arabia Saudita registrará una tasa compuesta anual superior al 2,80% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Componentes eléctricos industriales de Arabia Saudita?

GEDAC Electric Company, TIEPCO, Al-Abdulkarim Holding (AKH) Co., Saudi Power Transformer Company, Saudi Electric Supply Company Limited (SESCO) son las principales empresas que operan en el mercado de componentes eléctricos industriales de Arabia Saudita.

¿Qué años cubre este mercado de Componentes eléctricos industriales de Arabia Saudita?

El informe cubre el tamaño histórico del mercado de Componentes eléctricos industriales de Arabia Saudita para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Componentes eléctricos industriales de Arabia Saudita para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de componentes eléctricos industriales de Arabia Saudita

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de componentes eléctricos industriales de Arabia Saudita en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Componentes eléctricos industriales de Arabia Saudita incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.