Tamaño del mercado de servicios de alimentación de Arabia Saudita

|

|

Período de Estudio | 2017 - 2029 |

|

|

Volumen del mercado (2024) | USD 27.18 mil millones de dólares |

|

|

Volumen del mercado (2029) | USD 42.48 mil millones de dólares |

|

|

Concentración del Mercado | Bajo |

|

|

Mayor participación por tipo de servicio de alimentos | Restaurantes de servicio completo |

|

|

CAGR(2024 - 2029) | 9.34 % |

|

|

Crecimiento más rápido por tipo de servicio de alimentos | Cafés y bares |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de servicios de alimentos de Arabia Saudita

El tamaño del mercado de servicios de alimentos de Arabia Saudita se estima en 27,18 mil millones de dólares en 2024, y se espera que alcance los 42,48 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,34% durante el período previsto (2024-2029).

La creciente popularidad de las cocinas asiáticas y el creciente interés en las cocinas internacionales impulsan el crecimiento del mercado

- Los restaurantes de servicio completo tienen la mayor cuota de mercado y se espera que registren una tasa compuesta anual del 4,33% en valor en el período de estudio. La popularidad de las cocinas asiáticas se ha ampliado, especialmente entre la población más joven, debido a la creciente necesidad de diversidad gastronómica. Alrededor del 37% de la población de Arabia Saudita en 2023 es joven, menor de 25 años. Las cocinas más populares del país son la china, la japonesa, la india, la tradicional cantonesa y la taiwanesa.

- El segmento de restaurantes de servicio rápido ocupa la segunda participación principal y se proyecta que registre una CAGR del 9,08% en valor durante el período de pronóstico. Las cocinas basadas en carne dominan el mercado. En los últimos años, también ha habido un creciente interés por la cocina internacional, incluidos platos a base de carne de otras culturas, como las hamburguesas al estilo americano, los kebabs turcos y el curry indio. En 2022, la población de expatriados era de 13,5 millones en el país. Esta tendencia se ha visto impulsada por el creciente número de expatriados que viven y trabajan en Arabia Saudita y los esfuerzos del gobierno para promover el turismo y diversificar la economía.

- El segmento de cafeterías y bares es el segmento de tipo de servicio de alimentos de más rápido crecimiento, y se prevé que registre una tasa compuesta anual del 11,74% en valor durante el período previsto. El crecimiento de cafeterías y pubs supone el auge de los espacios de coworking y el trabajo remoto. Con más personas trabajando desde casa o trabajando por cuenta propia, existe una demanda cada vez mayor de espacios donde las personas puedan reunirse para trabajar, socializar y establecer contactos. Más del 40% de las más de 8.800 cafeterías de marca de Oriente Medio se encuentran en Arabia Saudita. Se espera que la popularidad de los cafés y pubs en Arabia Saudita crezca en los próximos años a medida que el país siga desarrollándose y las generaciones más jóvenes sigan adoptando nuevas normas y experiencias sociales.

Debido al aumento de la inmigración de países asiáticos, la prominencia de la cocina étnica asiática ha ido en aumento

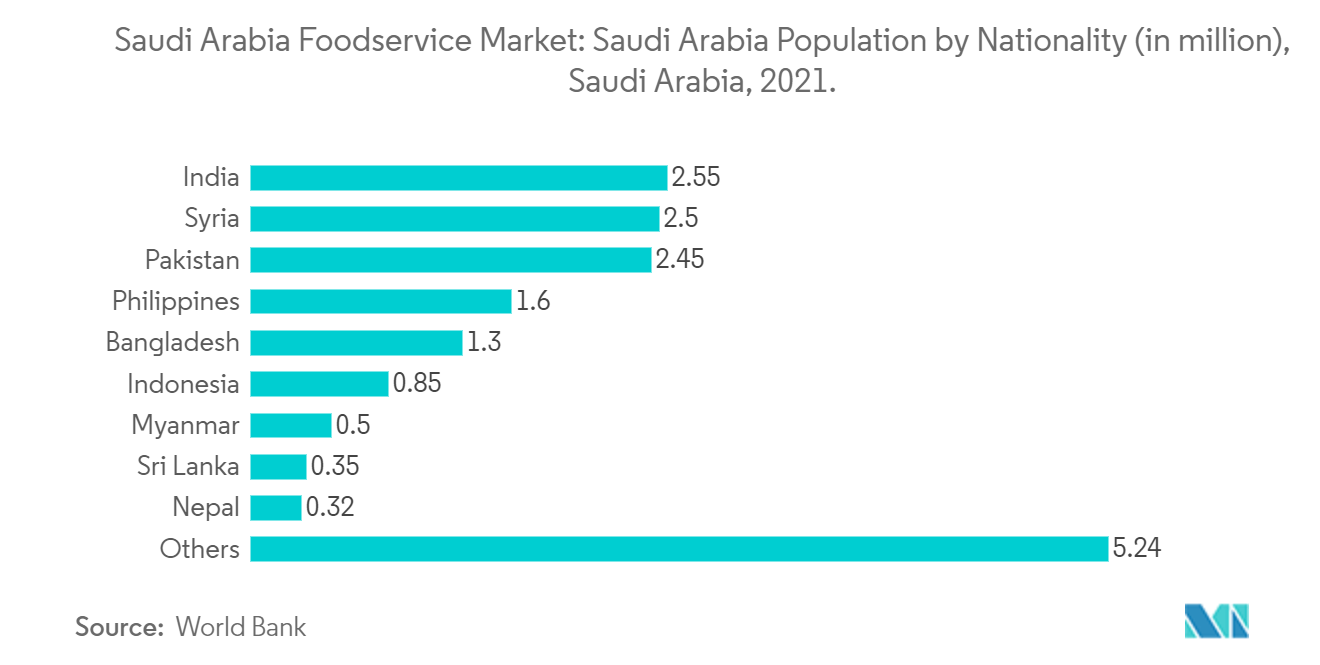

Durante la última década, Arabia Saudita fue testigo de más inmigrantes de Asia que de cualquier otra región, lo que convierte a los asiáticos en la población inmigrante de más rápido crecimiento en el país. Estos inmigrantes traen sus diversas culturas, diferentes rasgos económicos y demográficos, y diversos patrones de consumo de alimentos y bebidas de varios países asiáticos y el subcontinente indio a Arabia Saudita. Según los datos del Banco Mundial, la población de expatriados en el país es diversa, compuesta por varios grupos étnicos y lingüísticos de Asia, Europa y América. El creciente número de migrantes asiáticos en Arabia Saudita para diversos fines, incluido el trabajo y la educación, ha estado transformando el panorama alimentario del país, especialmente en las principales ciudades como Riad, Jeddah, La Meca, Medina, Khobar, Hofuf, Yanbu, Ta'if, Dhahran y Dammam. Por lo tanto, los consumidores asiáticos están aumentando la popularidad de las cocinas china, japonesa, tailandesa y otras cocinas étnicas asiáticas.

El país tiene un gran número de inmigrantes de Tailandia, Indonesia y Filipinas. Por lo tanto, existe una creciente demanda de cocina del sur de Asia en Arabia Saudita. La creciente necesidad de la población milenaria de probar diferentes cocinas también está creando una oportunidad prometedora para la comida del sudeste asiático en el mercado de servicios de alimentos de Arabia Saudita. Algunos de los famosos servicios gastronómicos que ofrecen auténtica cocina del sudeste asiático en el país son Toki, Ginza I Chome, Bamboo Kitchen, Yauatcha Riyadh y Hualan.

Aumento de la presencia de cadenas occidentales de comida rápida

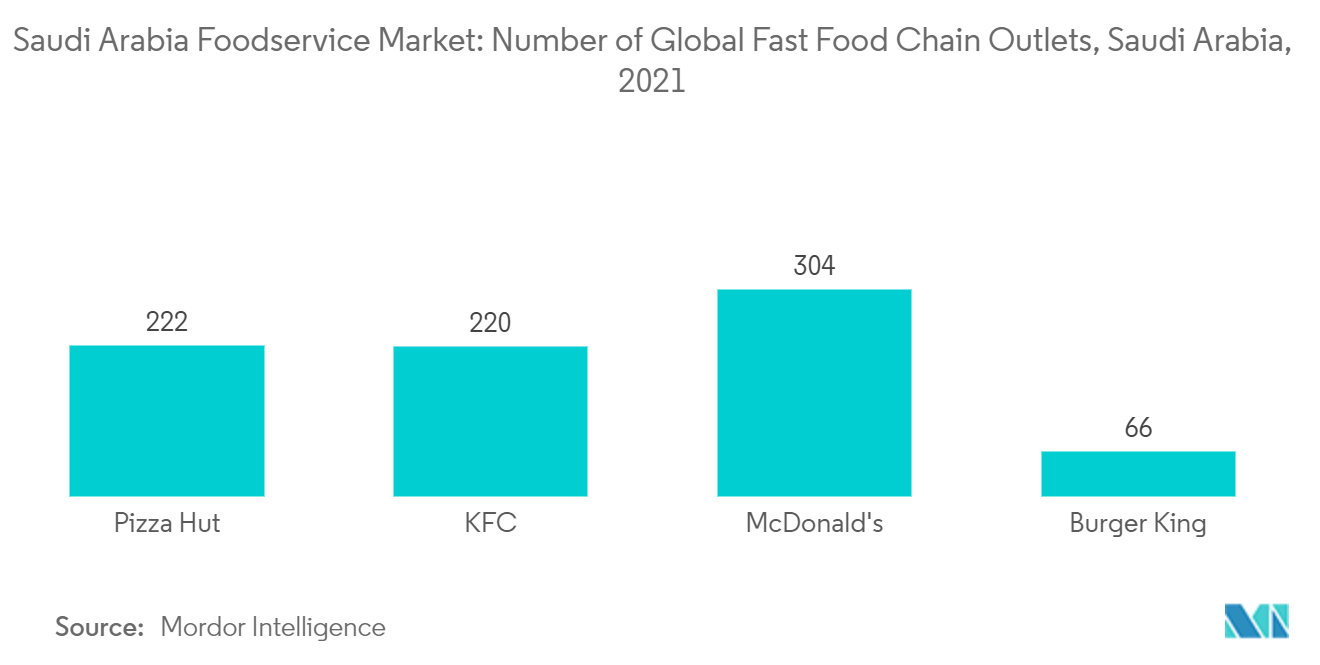

El mercado ha experimentado rápidos cambios socioculturales en los últimos años, principalmente debido a la aceleración de la economía, que permitió a las personas del país viajar a los países occidentales para el turismo y la educación, exponiéndolos así a la comida y la cultura occidentales. El mercado también dio a conocer una serie de importantes iniciativas turísticas en Arabia Saudita, lo que demuestra que el país se está moviendo hacia convertirse en un centro turístico global de clase mundial, respaldado por ventajas competitivas que atraen a viajeros internacionales que buscan nuevas experiencias en el país. Por lo tanto, esta tendencia está creando una gran oportunidad para los restaurantes que ofrecen cocina occidental, como hamburguesas y pizza, ya que son una opción conveniente.

Con opciones de entretenimiento limitadas disponibles, la cultura de comer en restaurantes y camiones de comida ganó prominencia en el país. Desde 2010, la población inmigrante en Arabia Saudita ha contribuido a la demanda de cocinas variadas y nuevos conceptos gastronómicos. Esta tendencia aumentó aún más la demanda de cocinas globales, aumentando así el número de puntos de venta de servicios de alimentos. En 2022, debido a la alta penetración de las cocinas internacionales, Arabia Saudita se convirtió en el mercado más grande, representando más de la mitad del mercado de servicios de alimentos del CCG.

Descripción general de la industria de servicios alimentarios de Arabia Saudita

El mercado de servicios alimentarios de Arabia Saudita está fragmentado las cinco principales empresas ocupan el 0,85%. Los principales actores en este mercado son ALBAIK Food Systems Company SA, Americana Restaurants International PLC, Herfy Food Service Company, MH Alshaya Co. WLL y The Olayan Group (ordenados alfabéticamente).

Líderes del mercado de servicios de alimentación de Arabia Saudita

ALBAIK Food Systems Company S.A.

Americana Restaurants International PLC

Herfy Food Service Company

M.H. Alshaya Co. WLL

The Olayan Group

Other important companies include Al Tazaj Fakeih, AlAmar Foods Company, Apparel Group, Fawaz Abdulaziz AlHokair Company, Galadari Ice Cream Co Ltd LLC, Kudu Company For Food And Catering, LuLu Group International, Reza Food Services Company Limited, Saudi Airlines Catering.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de servicios alimentarios de Arabia Saudita

- Marzo de 2023 Nathan Nathan KSA se asociaron con Fawaz Abdulaziz Al Hokair Sons. Se espera que esta asociación reúna la experiencia y los recursos de ambas empresas, acelere el crecimiento de las bases de clientes activos de ambos grupos y respalde el desarrollo de oportunidades futuras para brindar servicios profesionales incomparables a clientes en todo el Reino.

- Febrero de 2023 Alshaya Group inauguró una nueva instalación de producción en Arabia Saudita para producir alimentos recién horneados y envasados para 400 tiendas Starbucks en el país. Alshaya Group, que opera más de 1.000 tiendas Starbucks en todo Medio Oriente, ha planeado mejorar el alcance de distribución del sitio a más de 500 establecimientos Starbucks para fines de 2023.

- Enero de 2023 Fawaz Abdulaziz AlHokair Company tiene previsto establecer entre 45 y 50 nuevas sucursales, específicamente para Cinnabon y Mamma Bunz. Se espera que amplíe la huella de su concepto local, Shawarma Al Muhalhel. Además, la empresa planea acelerar la expansión de su red de tiendas para marcas existentes, como Cinnabon, Mamma Bunz, Crepe Affaire y Shawarma Al Muhalhel, a través de un modelo de subfranquicia.

Informe del mercado de servicios de alimentos de Arabia Saudita índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

INFORMAR OFERTAS

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Número de puntos de venta

2.2. Valor promedio del pedido

2.3. Marco normativo

2.3.1. Arabia Saudita

2.4. Análisis del menú

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Tipo de servicio de comida

3.1.1. Cafés y bares

3.1.1.1. Por cocina

3.1.1.1.1. Cafés

3.1.1.1.2. Barras de jugo/batido/postres

3.1.1.1.3. Tiendas especializadas en café y té

3.1.2. Cocina en la nube

3.1.3. Restaurantes de servicio completo

3.1.3.1. Por cocina

3.1.3.1.1. asiático

3.1.3.1.2. europeo

3.1.3.1.3. latinoamericano

3.1.3.1.4. Medio este

3.1.3.1.5. norteamericana

3.1.3.1.6. Otras cocinas FSR

3.1.4. Restaurantes de servicio rápido

3.1.4.1. Por cocina

3.1.4.1.1. Panaderías

3.1.4.1.2. Hamburguesa

3.1.4.1.3. Helado

3.1.4.1.4. Cocinas a base de carne

3.1.4.1.5. Pizza

3.1.4.1.6. Otras cocinas QSR

3.2. Salida

3.2.1. Puntos de venta encadenados

3.2.2. Puntos de venta independientes

3.3. Ubicación

3.3.1. Ocio

3.3.2. Alojamiento

3.3.3. Minorista

3.3.4. Ser único

3.3.5. Viajar

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. Al Tazaj Fakeih

4.4.2. AlAmar Foods Company

4.4.3. ALBAIK Food Systems Company S.A.

4.4.4. Americana Restaurants International PLC

4.4.5. Apparel Group

4.4.6. Fawaz Abdulaziz AlHokair Company

4.4.7. Galadari Ice Cream Co Ltd LLC

4.4.8. Herfy Food Service Company

4.4.9. Kudu Company For Food And Catering

4.4.10. LuLu Group International

4.4.11. M.H. Alshaya Co. WLL

4.4.12. Reza Food Services Company Limited

4.4.13. Saudi Airlines Catering

4.4.14. The Olayan Group

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SERVICIOS DE ALIMENTACIÓN

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- NÚMERO DE UNIDADES DE OUTLET POR CANALES DE SERVICIO DE ALIMENTACIÓN, ARABIA SAUDITA, 2017 - 2029

- Figura 2:

- VALOR PROMEDIO DE PEDIDO POR CANALES DE SERVICIO DE ALIMENTOS, USD, ARABIA SAUDITA, 2017 VS 2022 VS 2029

- Figura 3:

- MERCADO DE SERVICIOS DE ALIMENTOS DE ARABIA SAUDITA, VALOR, USD, 2017-2029

- Figura 4:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS POR TIPO DE SERVICIO DE ALIMENTOS, USD, ARABIA SAUDITA, 2017-2029

- Figura 5:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS, %, POR TIPO DE SERVICIO DE ALIMENTOS, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 6:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE CAFÉS Y BARES POR COCINA, USD, ARABIA SAUDITA, 2017-2029

- Figura 7:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE CAFÉS Y BARES POR COCINA, %, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 8:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE CAFÉS, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 9:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE CAFÉS POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 10:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE BARRAS DE JUGOS, BATIDOS Y POSTRES, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 11:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE BARRAS DE JUGOS, BATIDOS Y POSTRES POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 12:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN A TRAVÉS DE TIENDAS ESPECIALIZADAS EN CAFÉ Y TÉ, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 13:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE TIENDAS ESPECIALIZADAS EN CAFÉ Y TÉ POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 14:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE COCINA EN LA NUBE, USD, ARABIA SAUDITA, 2017-2029

- Figura 15:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE COCINA EN LA NUBE POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 16:

- VALOR DEL MERCADO DE SERVICIO DE ALIMENTACIÓN DE RESTAURANTES DE SERVICIO COMPLETO POR COCINA, USD, ARABIA SAUDITA, 2017-2029

- Figura 17:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE RESTAURANTES DE SERVICIO COMPLETO POR COCINA, %, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 18:

- VALOR DEL MERCADO ASIÁTICO DE SERVICIOS DE ALIMENTACIÓN, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 19:

- PARTICIPACIÓN DEL VALOR DEL MERCADO ASIÁTICO DE SERVICIOS DE ALIMENTACIÓN POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 20:

- VALOR DEL MERCADO EUROPEO DE SERVICIOS DE ALIMENTACIÓN, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 21:

- PARTICIPACIÓN DEL VALOR DEL MERCADO EUROPEO DE SERVICIOS DE ALIMENTACIÓN POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 22:

- VALOR DEL MERCADO LATINOAMERICANO DE SERVICIOS DE ALIMENTACIÓN, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 23:

- PARTICIPACIÓN DEL VALOR DEL MERCADO LATINOAMERICANO DE SERVICIOS DE ALIMENTACIÓN POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 24:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DEL MEDIO ORIENTE, USD, ARABIA SAUDITA, 2017-2029

- Figura 25:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DEL MEDIO ORIENTE POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 26:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE AMÉRICA DEL NORTE, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 27:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE AMÉRICA DEL NORTE POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 28:

- VALOR DEL MERCADO DE OTRAS COCINAS FSR, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 29:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE OTRAS COCINAS FSR POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 30:

- VALOR DEL MERCADO DE SERVICIO DE ALIMENTACIÓN DE RESTAURANTES DE SERVICIO RÁPIDO POR COCINA, USD, ARABIA SAUDITA, 2017-2029

- Figura 31:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE RESTAURANTES DE SERVICIO RÁPIDO POR COCINA, %, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 32:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE PANADERÍAS, USD, ARABIA SAUDITA, 2017-2029

- Figura 33:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE PANADERÍAS POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 34:

- VALOR DEL MERCADO DE SERVICIO DE ALIMENTACIÓN DE HAMBURGUESAS, USD, ARABIA SAUDITA, 2017-2029

- Figura 35:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIO DE ALIMENTACIÓN DE HAMBURGUESAS POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 36:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE HELADOS, USD, ARABIA SAUDITA, 2017-2029

- Figura 37:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE HELADOS POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 38:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE COCINA A BASE DE CARNE, USD, ARABIA SAUDITA, 2017-2029

- Figura 39:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE COCINA A BASE DE CARNE POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 40:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE PIZZA, USD, ARABIA SAUDITA, 2017-2029

- Figura 41:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIO DE ALIMENTACIÓN DE PIZZA POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 42:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE OTRAS COCINAS QSR, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 43:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN DE OTRAS COCINAS QSR POR TIENDAS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 44:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS POR TIENDA, USD, ARABIA SAUDITA, 2017-2029

- Figura 45:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTACIÓN, %, POR DISTRIBUCIÓN, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 46:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE TIENDAS ENCADENADAS, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 47:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE TIENDAS ENCADENADAS POR TIPO DE SERVICIO DE ALIMENTOS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 48:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE TIENDAS INDEPENDIENTES, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 49:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE TIENDAS INDEPENDIENTES POR TIPO DE SERVICIO DE ALIMENTOS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 50:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS POR UBICACIÓN, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 51:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS, %, POR UBICACIÓN, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 52:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE UBICACIÓN DE OCIO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 53:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS DE OCIO POR TIPO DE SERVICIO DE ALIMENTOS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 54:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE LA UBICACIÓN DEL ALOJAMIENTO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 55:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS PARA ALOJAMIENTO POR TIPO DE SERVICIO DE ALIMENTOS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 56:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE LA UBICACIÓN MINORISTA, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 57:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS MINORISTAS POR TIPO DE SERVICIO DE ALIMENTOS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 58:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS A TRAVÉS DE UBICACIÓN INDEPENDIENTE, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 59:

- PARTICIPACIÓN DEL VALOR DEL MERCADO INDEPENDIENTE DE SERVICIOS DE ALIMENTOS POR TIPO DE SERVICIO DE ALIMENTOS, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 60:

- VALOR DEL MERCADO DE SERVICIOS DE ALIMENTOS POR LUGAR DE VIAJE, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 61:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SERVICIOS DE COMIDA PARA VIAJES POR TIPO DE SERVICIO DE COMIDA, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 62:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, CONTEO, ARABIA SAUDITA, 2019 - 2023

- Figura 63:

- ESTRATEGIAS MÁS ADOPTADAS, CONDE, ARABIA SAUDITA, 2019 - 2023

- Figura 64:

- VALOR PARTICIPADO DE LOS PRINCIPALES JUGADORES, %, ARABIA SAUDITA, 2022

Segmentación de la industria de servicios alimentarios de Arabia Saudita

Cafés y bares, cocina en la nube, restaurantes de servicio completo y restaurantes de servicio rápido están cubiertos como segmentos por tipo de servicio de comida. Los Outlets encadenados y los Outlets independientes están cubiertos como segmentos por Outlet. Ocio, Alojamiento, Comercio minorista, Independiente y Viajes están cubiertos como segmentos por Ubicación.

- Los restaurantes de servicio completo tienen la mayor cuota de mercado y se espera que registren una tasa compuesta anual del 4,33% en valor en el período de estudio. La popularidad de las cocinas asiáticas se ha ampliado, especialmente entre la población más joven, debido a la creciente necesidad de diversidad gastronómica. Alrededor del 37% de la población de Arabia Saudita en 2023 es joven, menor de 25 años. Las cocinas más populares del país son la china, la japonesa, la india, la tradicional cantonesa y la taiwanesa.

- El segmento de restaurantes de servicio rápido ocupa la segunda participación principal y se proyecta que registre una CAGR del 9,08% en valor durante el período de pronóstico. Las cocinas basadas en carne dominan el mercado. En los últimos años, también ha habido un creciente interés por la cocina internacional, incluidos platos a base de carne de otras culturas, como las hamburguesas al estilo americano, los kebabs turcos y el curry indio. En 2022, la población de expatriados era de 13,5 millones en el país. Esta tendencia se ha visto impulsada por el creciente número de expatriados que viven y trabajan en Arabia Saudita y los esfuerzos del gobierno para promover el turismo y diversificar la economía.

- El segmento de cafeterías y bares es el segmento de tipo de servicio de alimentos de más rápido crecimiento, y se prevé que registre una tasa compuesta anual del 11,74% en valor durante el período previsto. El crecimiento de cafeterías y pubs supone el auge de los espacios de coworking y el trabajo remoto. Con más personas trabajando desde casa o trabajando por cuenta propia, existe una demanda cada vez mayor de espacios donde las personas puedan reunirse para trabajar, socializar y establecer contactos. Más del 40% de las más de 8.800 cafeterías de marca de Oriente Medio se encuentran en Arabia Saudita. Se espera que la popularidad de los cafés y pubs en Arabia Saudita crezca en los próximos años a medida que el país siga desarrollándose y las generaciones más jóvenes sigan adoptando nuevas normas y experiencias sociales.

| Tipo de servicio de comida | ||||||||||

| ||||||||||

| Cocina en la nube | ||||||||||

| ||||||||||

|

| Salida | |

| Puntos de venta encadenados | |

| Puntos de venta independientes |

| Ubicación | |

| Ocio | |

| Alojamiento | |

| Minorista | |

| Ser único | |

| Viajar |

Definición de mercado

- RESTAURANTES DE SERVICIO COMPLETO - Un establecimiento de servicio de alimentos donde los clientes se sientan en una mesa, dan su pedido a un camarero y se les sirve la comida en una mesa.

- RESTAURANTES DE SERVICIO RÁPIDO - Un establecimiento de servicio de alimentos que brinda a los clientes comodidad, rapidez y ofertas de alimentos a precios más bajos. Los clientes suelen servirse ellos mismos y llevar su propia comida a la mesa.

- CAFÉS Y BARES - Un tipo de negocio de servicios de alimentos que incluye bares y pubs con licencia para servir bebidas alcohólicas para consumo, cafeterías que sirven refrescos y alimentos ligeros, así como tiendas de té y café especiales, barras de postres, barras de batidos y barras de jugos.

- COCINA EN LA NUBE - Una empresa de servicios de alimentos que utiliza una cocina comercial con el fin de preparar alimentos para entrega a domicilio o para llevar únicamente, sin clientes para cenar.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación se considera para el valor promedio de los pedidos y se pronostica según las tasas de inflación previstas en los países.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción