Tamaño del mercado de dispositivos dentales de Arabia Saudita

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

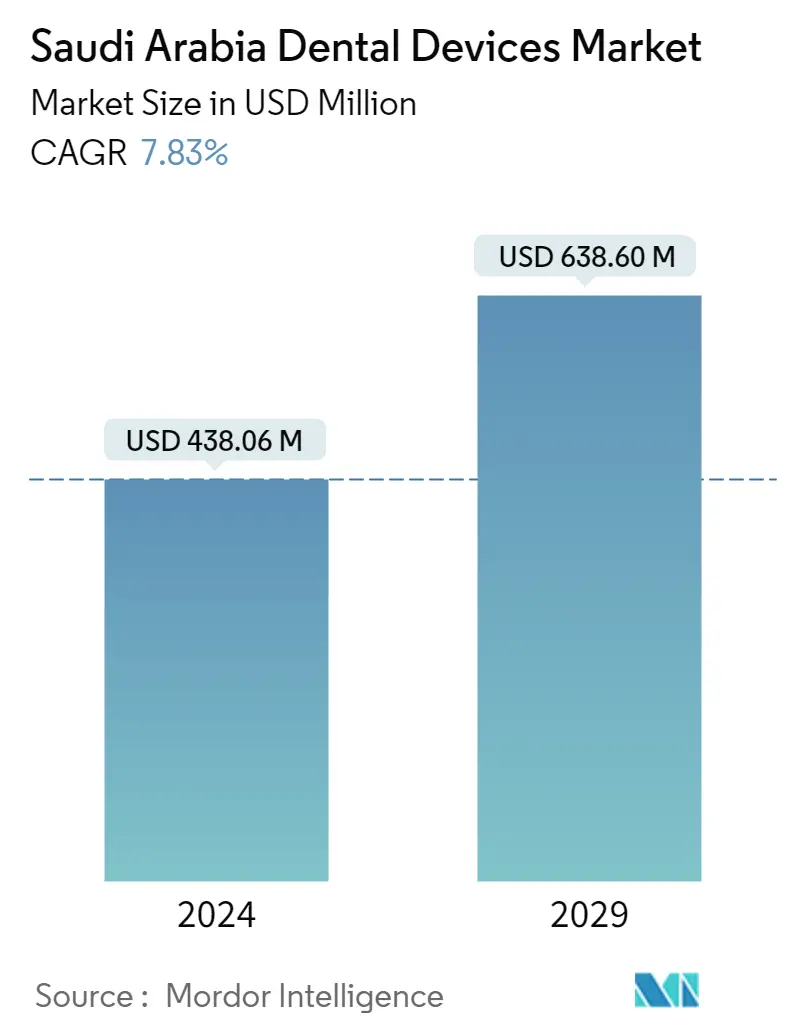

| Volumen del mercado (2024) | USD 438.06 millones de dólares |

| Volumen del mercado (2029) | USD 638.60 millones de dólares |

| CAGR(2024 - 2029) | 7.83 % |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de dispositivos dentales de Arabia Saudita

El tamaño del mercado de dispositivos dentales de Arabia Saudita se estima en 438,06 millones de dólares en 2024 y se espera que alcance los 638,60 millones de dólares en 2029, creciendo a una tasa compuesta anual del 7,83% durante el período previsto (2024-2029).

La pandemia de COVID-19 tuvo un impacto significativo en el mercado de dispositivos dentales de Arabia Saudita. Por ejemplo, un artículo publicado por BioMed Central Oral Health Journal en abril de 2021 afirmó que se encontraron disparidades sociales en la toma de decisiones de búsqueda de atención dental de emergencia en Arabia Saudita durante la pandemia de COVID-19. El artículo también informó que un número alarmante de personas tenía miedo de buscar atención dental para emergencias dentales potencialmente mortales, como la celulitis, durante la pandemia, debido al miedo a contraer la infección. Esta tendencia provocó una disminución de las visitas regulares al dentista, lo que redujo la demanda de dispositivos dentales en Arabia Saudita durante la pandemia y afectó el crecimiento del mercado de dispositivos dentales de Arabia Saudita. Sin embargo, en el escenario actual, con la reducción de los casos de COVID-19 y la reanudación de diversos servicios dentales y sanitarios, se espera que el mercado experimente un crecimiento significativo durante el período previsto.

Los factores que impulsan el crecimiento del mercado son la creciente carga de las enfermedades bucales y el envejecimiento de la población y los avances tecnológicos en odontología.

La creciente carga de las enfermedades bucales está impulsando el crecimiento del mercado. Por ejemplo, según los datos de la Universidad Al-Azhar publicados en julio de 2022, la prevalencia de caries dental en Arabia Saudita fue de alrededor del 65,24% en un total de 15.319 niños en 2021. Los datos indicaron además que la caries dental es una preocupación cada vez mayor entre niños y adultos del país. Por lo tanto, se espera que la creciente prevalencia de los transportes dentales impulse la demanda de dispositivos dentales como los láseres dentales, que se espera que aumenten el crecimiento del mercado.

Asimismo, otro artículo publicado por la revista Cureus, en agosto de 2022, afirmaba que la prevalencia del edentulismo era mayor en pacientes mayores de 65 años, pacientes varones y ciudadanos no sauditas. Entre los cuatro hallazgos positivos en las radiografías panorámicas se encontraron con mayor frecuencia muñones radiculares retenidos. Considerando la alta frecuencia de hallazgos radiológicos positivos en pacientes totalmente edéntulos (TEP), se deben obtener radiografías panorámicas de forma rutinaria para TEP, pero se debe tener precaución para reducir los efectos de la radiación. Por lo tanto, la creciente prevalencia de trastornos dentales en la población geriátrica está dando lugar a un diagnóstico dental cada vez mayor, impulsando así el crecimiento del mercado.

La presencia de avances tecnológicos está impulsando el crecimiento del mercado. Por ejemplo, según datos del Departamento de Profesores de Anatomía en Ciencias Básicas de la Universidad Riyadh Elm, publicados en agosto de 2021, los láseres han creado un ámbito potencialmente rentable en la atención y el bienestar del paciente y en el campo de la odontología y la medicina en toda Arabia Saudita.. Los datos indicaron además que, recientemente, la introducción del láser en la odontología contemporánea brindó a los profesionales y a los pacientes conveniencia, eficiencia, concentración y comodidad por igual. Por lo tanto, con los avances en la tecnología láser en odontología, se espera que el mercado crezca durante el período previsto.

Por lo tanto, debido a la creciente carga de las enfermedades bucales y el envejecimiento de la población y los avances tecnológicos en odontología, se espera que el mercado experimente un crecimiento significativo durante el período previsto. Sin embargo, debido a los costos excesivos que implica el seguro médico, el crecimiento del mercado puede desacelerarse durante el período previsto.

Tendencias del mercado de dispositivos dentales de Arabia Saudita

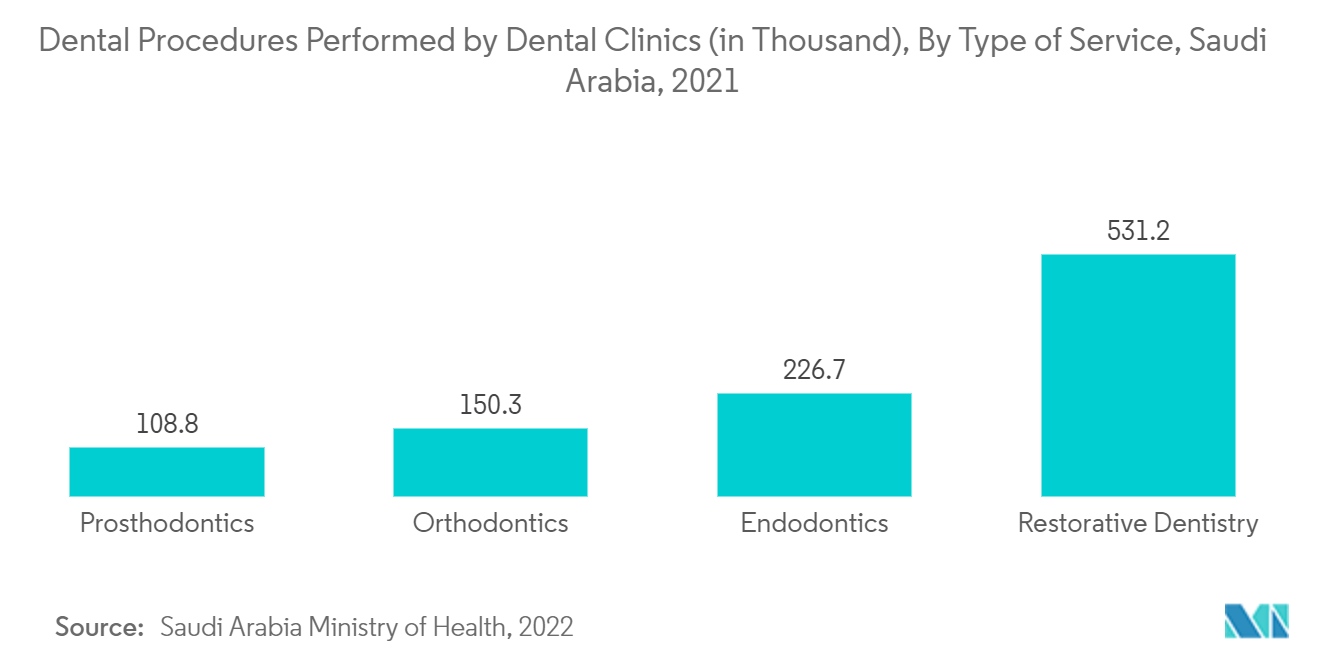

Se espera que el segmento de prótesis tenga una participación de mercado significativa durante el período de pronóstico

La prostodoncia es una rama especializada de la odontología dedicada a fabricar prótesis dentales (dientes artificiales) para dientes dañados o faltantes. Los problemas dentales y faciales que requieren reemplazar los dientes y componentes de la mandíbula perdidos son el foco de la prostodoncia. Un prostodoncista está capacitado en trastornos temporomandibulares (ATM/TMD), odontología cosmética, implantes dentales, coronas, puentes, dentaduras postizas y más.

Los crecientes problemas dentales, como la creciente prevalencia de caries dental, están aumentando la demanda de prótesis, impulsando así el crecimiento de este segmento. Por ejemplo, un artículo del Instituto Nacional de Salud, publicado en el Journal of Family Medicine and Primary Care en enero de 2021, informó que la pérdida de dientes en Arabia Saudita se asociaba principalmente con la caries dental y es muy prevalente en el país. Debido a la creciente pérdida de dientes, la prótesis está ganando una atención considerable en las clínicas dentales, lo que puede impulsar el crecimiento del segmento en los próximos años.

El creciente número de dentistas en el país está impulsando el crecimiento del segmento. Por ejemplo, un artículo publicado en el Journal of Healthcare Engineering en octubre de 2022 informó que en 2020 había un total de 27 181 cirujanos dentistas y 8 022 auxiliares dentales autorizados en Arabia Saudita en diferentes especialidades. un número cada vez mayor de dentistas en el país, lo que también está impulsando el crecimiento del segmento.

La misma fuente afirmó además que la Junta Saudita de Prostodoncistas representa alrededor del 4,59% del total de especialidades dentales más comunes en Arabia Saudita, excluyendo a los dentistas generales. Los protesistas trabajan en el sector privado un total del 54,72%. Por lo tanto, con el elevado número de prostodoncistas en el país, se espera que el segmento crezca considerablemente en los próximos años.

Por lo tanto, es probable que el creciente número de problemas dentales, los crecientes casos de caries dental y el creciente número de dentistas impulsen el crecimiento de este segmento durante el período previsto.

Se espera que el segmento de consumibles dentales experimente un alto crecimiento durante el período de pronóstico

Los consumibles dentales incluyen implantes dentales, biomateriales, coronas y puentes, postes y fresas, y productos de restauración. En respuesta a la necesidad del público de mayor seguridad, mayor calidad y mayor apertura, los profesionales de la salud en toda Arabia Saudita están tomando medidas importantes para mejorar el tratamiento brindado.

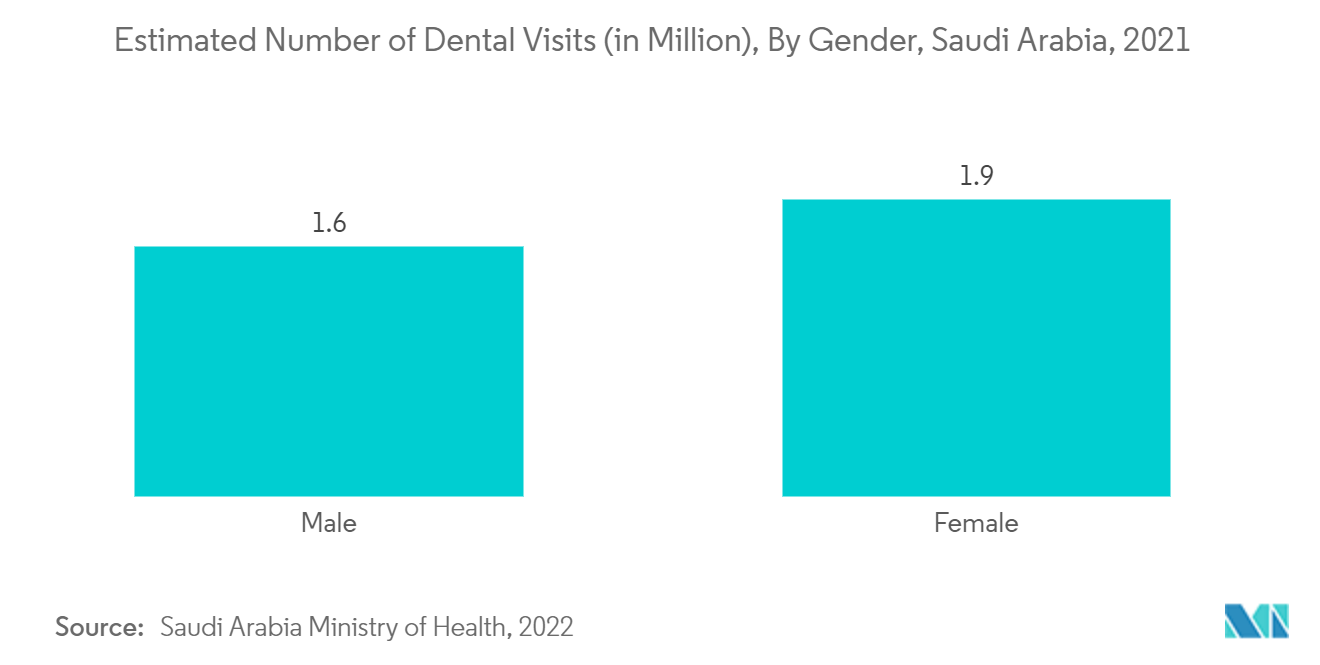

Las visitas al dentista aumentaron en Arabia Saudita en los últimos años, lo que se atribuye principalmente a los esfuerzos del Ministerio de Salud para brindar acceso gratuito a los servicios dentales en el país y a la creciente prevalencia de trastornos bucales, aumentando así la demanda de consumibles dentales. Por ejemplo, los datos del BioMed Central Journal publicados en abril de 2022 informaron que la carga de factores de riesgo asociados con el estilo de vida está aumentando en Arabia Saudita, particularmente entre la población joven. Esta carga se ve incrementada por las enfermedades bucales, que representan hasta el 0,8% de los años de vida diarios ajustados. Las dos enfermedades bucales más prevalentes son la caries dental y los trastornos periodontales. La misma fuente también informó que Arabia Saudita tiene una frecuencia relativamente alta de caries, que se estima en aproximadamente el 80%. Por lo tanto, con la alta prevalencia de este tipo de enfermedades, existe una demanda creciente de dispositivos dentales, lo que está aumentando el crecimiento del segmento.

De manera similar, datos del Journal of Research in Medical and Dental Science, publicado en septiembre de 2022, informaron que la prevalencia de la pérdida de dientes en Arabia Saudita es de alrededor del 72% y la conciencia sobre los implantes dentales en el país es de alrededor del 77%. Por lo tanto, dada la gran conciencia y prevalencia de la pérdida de dientes, es probable que haya una demanda creciente de consumibles dentales en Arabia Saudita. La misma fuente afirmó que el creciente uso de Internet está creando una mayor conciencia sobre la salud dental y las enfermedades bucales en Arabia Saudita. Por lo tanto, estos casos están aumentando la demanda de consumibles dentales e impulsando el crecimiento del mercado.

Según los datos del Saudi Endodontic Journal publicados en enero de 2021, en una encuesta realizada por la Facultad de Odontología de Riyadh, se observó que la calidad de los empastes dentales en las facultades de odontología saudíes es buena y los dentistas se centran cada vez más en proporcionando empastes de alta calidad. Así, los consumibles dentales de alta calidad están generando una mejor atención dental y aumentando su demanda, impulsando así el crecimiento del segmento en el país.

Así, las visitas periódicas al dentista, la concienciación de los jóvenes sobre el cuidado de la salud dental y los productos de alta calidad están impulsando el crecimiento del segmento.

Descripción general de la industria de dispositivos dentales de Arabia Saudita

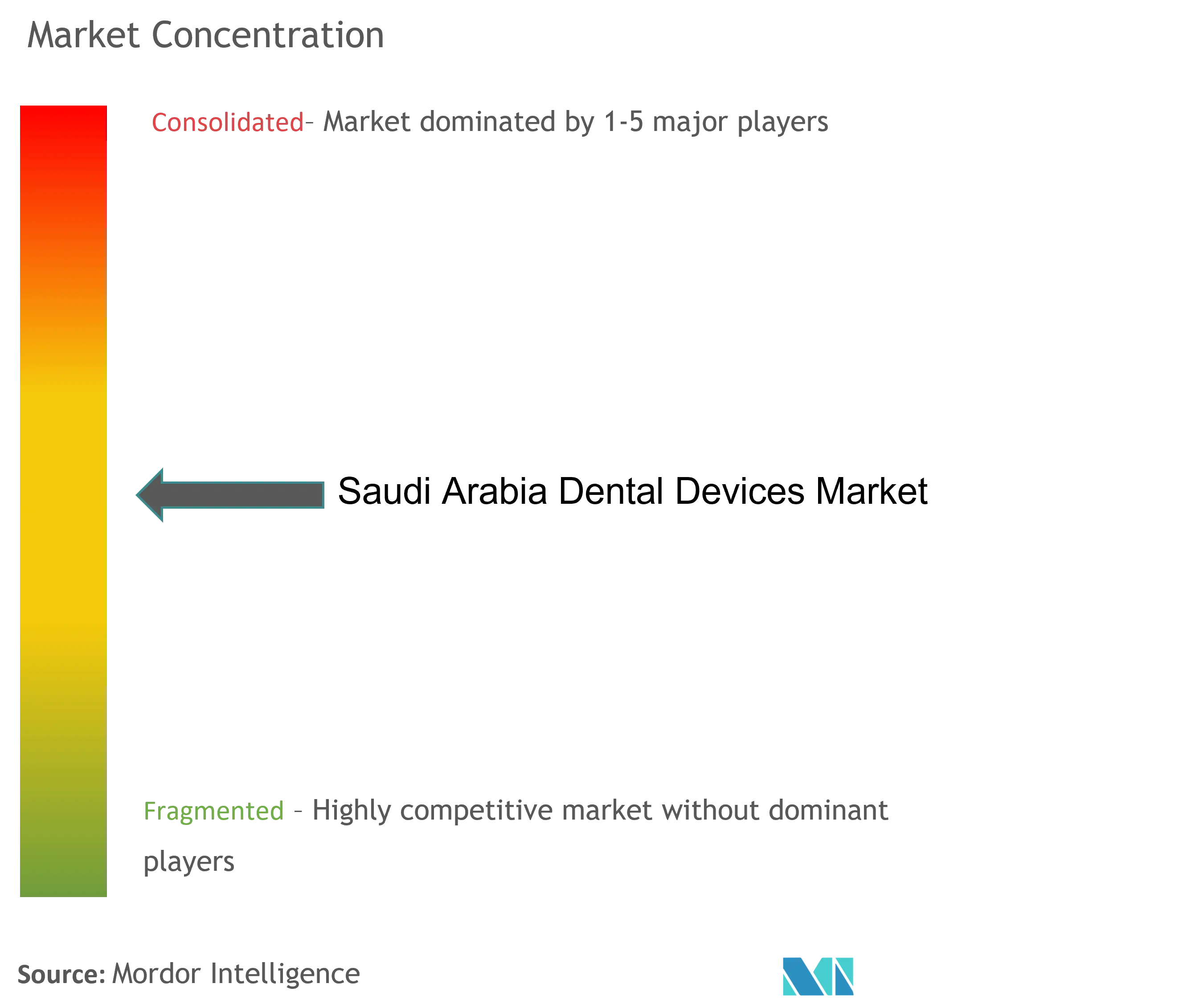

El mercado de dispositivos dentales de Arabia Saudita es muy competitivo. Uno de los factores clave que impulsa la competitividad entre los actores de la industria es la rápida adopción de tecnologías avanzadas, como escáneres asistidos por computadora para obtener imágenes y diagnósticos precisos de trastornos dentales. Un número destacado de empresas está optando por expansiones geográficas, colaboraciones estratégicas y asociaciones mediante fusiones y adquisiciones. Algunos de los principales actores son 3M Company, Dentsply Sirona, Dentium Co. Ltd, Planmeca OY, Institut Straumann AG, Watan Surgical Instruments Factory, ZimVie Inc., NAKANISHI INC., Ivoclar Vivadent AG, 3D Systems Inc. (Vertex Dental), y Grupo ACTEON.

Líderes del mercado de dispositivos dentales de Arabia Saudita

-

3M Company

-

Dentsply Sirona

-

ZimVie Inc.

-

Planmeca OY

-

Institut Straumann AG

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de dispositivos dentales de Arabia Saudita

- En julio de 2022, Makkah Healthcare Cluster firmó un acuerdo con una empresa médica especializada en brindar servicios dentales para establecer una clínica dental móvil ubicada en el área del Hospital de Emergencias de Al-Haram. La clínica dental móvil cuenta con 32 equipos médicos y operativos equipados con modernas capacidades.

- En junio de 2022, Align Technology Inc. lanzó su sistema de imágenes iTero Element 5D Plus en Medio Oriente. Align Technology Inc. es una empresa global de dispositivos médicos que diseña, fabrica y vende el sistema Invisalign de alineadores transparentes, escáneres intraorales iTero y software CAD/CAM Exocad para ortodoncia digital y odontología restauradora.

Informe del mercado de dispositivos dentales de Arabia Saudita índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Carga creciente de enfermedades bucodentales y envejecimiento de la población

4.2.2 Avances tecnológicos en odontología

4.3 Restricciones del mercado

4.3.1 Costos excesivos involucrados en el seguro médico

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado por valor - Millones de USD)

5.1 Por producto

5.1.1 Equipos generales y de diagnóstico

5.1.1.1 Láseres Dentales

5.1.1.2 Equipo de radiología

5.1.1.3 Sillón y equipo dental

5.1.1.4 Otros equipos generales y de diagnóstico

5.1.2 Consumibles dentales

5.1.3 Otros dispositivos dentales

5.2 Por tratamiento

5.2.1 ortodoncia

5.2.2 endodoncia

5.2.3 periodoncia

5.2.4 prostodoncia

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 3M Company

6.1.2 Dentsply Sirona

6.1.3 Dentium Co. Ltd

6.1.4 Planmeca OY

6.1.5 Institut Straumann AG

6.1.6 Watan Surgical Instruments Factory

6.1.7 ZimVie Inc.

6.1.8 NAKANISHI INC.

6.1.9 Ivoclar Vivadent AG

6.1.10 3D Systems Inc. (Vertex Dental)

6.1.11 ACTEON Group

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de dispositivos dentales de Arabia Saudita

Según el alcance del informe, los instrumentos dentales son herramientas que los profesionales dentales utilizan para brindar tratamiento dental. Incluyen herramientas para examinar, manipular, tratar, restaurar y extraer dientes y estructuras bucales circundantes. Los instrumentos estándar son los instrumentos que se utilizan para examinar, restaurar y extraer dientes y manipular tejidos. El mercado de dispositivos dentales de Arabia Saudita está segmentado por producto (equipos generales y de diagnóstico (láseres dentales, equipos de radiología, sillones y equipos dentales y otros equipos generales y de diagnóstico), consumibles dentales y otros dispositivos dentales) y tratamiento (ortodoncia, endodoncia). , periodoncia y prótesis). El informe ofrece el valor (en millones de dólares) para estos segmentos.

| Por producto | ||||||||||

| ||||||||||

| ||||||||||

|

| Por tratamiento | ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de dispositivos dentales de Arabia Saudita

¿Qué tamaño tiene el mercado de dispositivos dentales de Arabia Saudita?

Se espera que el tamaño del mercado de dispositivos dentales de Arabia Saudita alcance los 438,06 millones de dólares en 2024 y crezca a una tasa compuesta anual del 7,83% para alcanzar los 638,60 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Dispositivos dentales de Arabia Saudita?

En 2024, se espera que el tamaño del mercado de dispositivos dentales de Arabia Saudita alcance los 438,06 millones de dólares.

¿Quiénes son los actores clave en el mercado de Dispositivos dentales de Arabia Saudita?

3M Company, Dentsply Sirona, ZimVie Inc., Planmeca OY, Institut Straumann AG son las principales empresas que operan en el mercado de dispositivos dentales de Arabia Saudita.

¿Qué años cubre este mercado de Dispositivos dentales de Arabia Saudita y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de dispositivos dentales de Arabia Saudita se estimó en 406,25 millones de dólares. El informe cubre el tamaño histórico del mercado de Dispositivos dentales de Arabia Saudita durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Dispositivos dentales de Arabia Saudita para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de dispositivos dentales de Arabia Saudita

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Dispositivos dentales de Arabia Saudita en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Dispositivos dentales de Arabia Saudita incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.