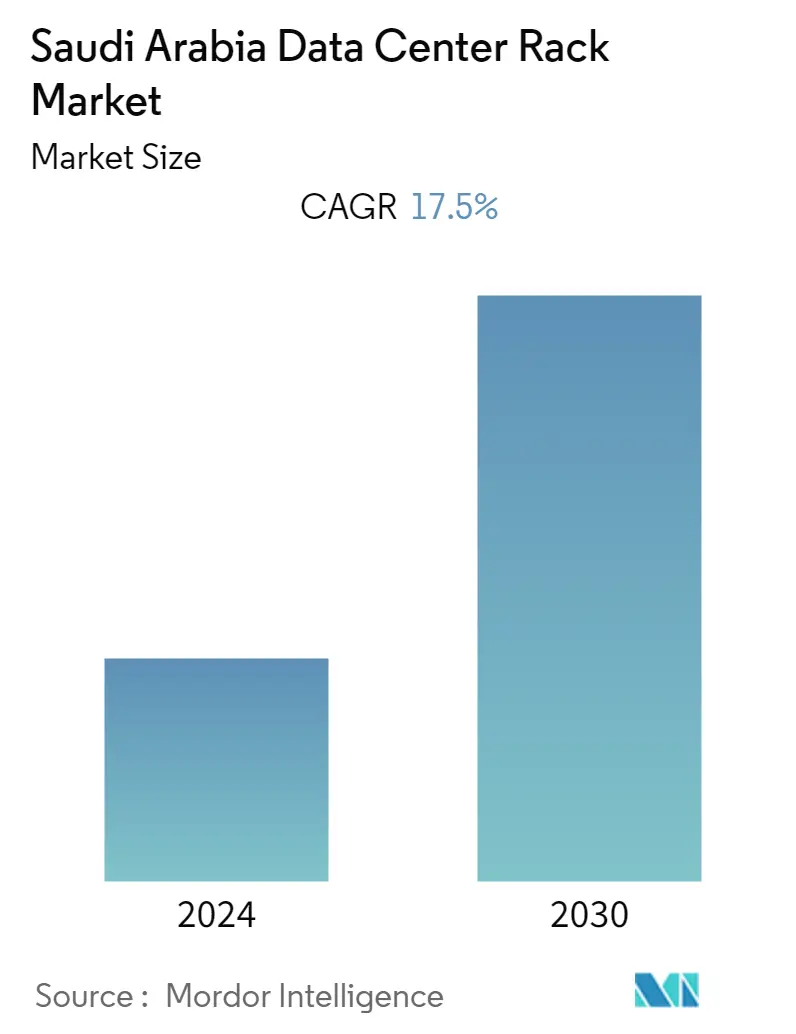

Tamaño del mercado de racks para centros de datos de Arabia Saudita

| Período de Estudio | 2019 - 2030 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2030 |

| Período de Datos Históricos | 2019 - 2022 |

| CAGR | 17.50 % |

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de rack para centros de datos de Arabia Saudita

El mercado de racks para centros de datos de Arabia Saudita alcanzó un volumen de 64,803 en el año anterior y se proyecta que registre una CAGR del 17.5% durante el período de pronóstico. La creciente demanda de computación en la nube entre las pymes, las regulaciones gubernamentales para la seguridad de los datos locales y la creciente inversión de los actores nacionales son algunos de los principales factores que impulsan la demanda de centros de datos en el país/región.

- Capacidad de carga de TI en construcción Se espera que la próxima capacidad de carga de TI del mercado de centros de datos de Arabia Saudita alcance los 855 MW para 2029.

- Espacio de piso elevado en construcción Se espera que la construcción de área de piso elevado en el país aumente a 3.4 millones de pies cuadrados para 2029.

- Racks planificados Se espera que el número total de racks que se instalarán en el país alcance más de 170,000 unidades para 2029. Se espera que Riad albergue el número máximo de estanterías para 2029.

- Cables submarinos planificados Hay cerca de 5 sistemas de cables submarinos que conectan Arabia Saudita, y muchos están en construcción. Uno de esos cables submarinos que se estima que entrará en servicio en 2023 es con Etihad Etisalat Company (Mobily), que anunció su participación en el consorcio Sudeste Asiático - Oriente Medio - Europa Occidental 6 (SEA-ME-WE 6) que construiría un nuevo sistema de cable submarino de 19.200 km de longitud que conectaría el Reino de Arabia Saudita.

Tendencias del mercado de racks para centros de datos de Arabia Saudita

BFSI tendrá una importante cuota de mercado

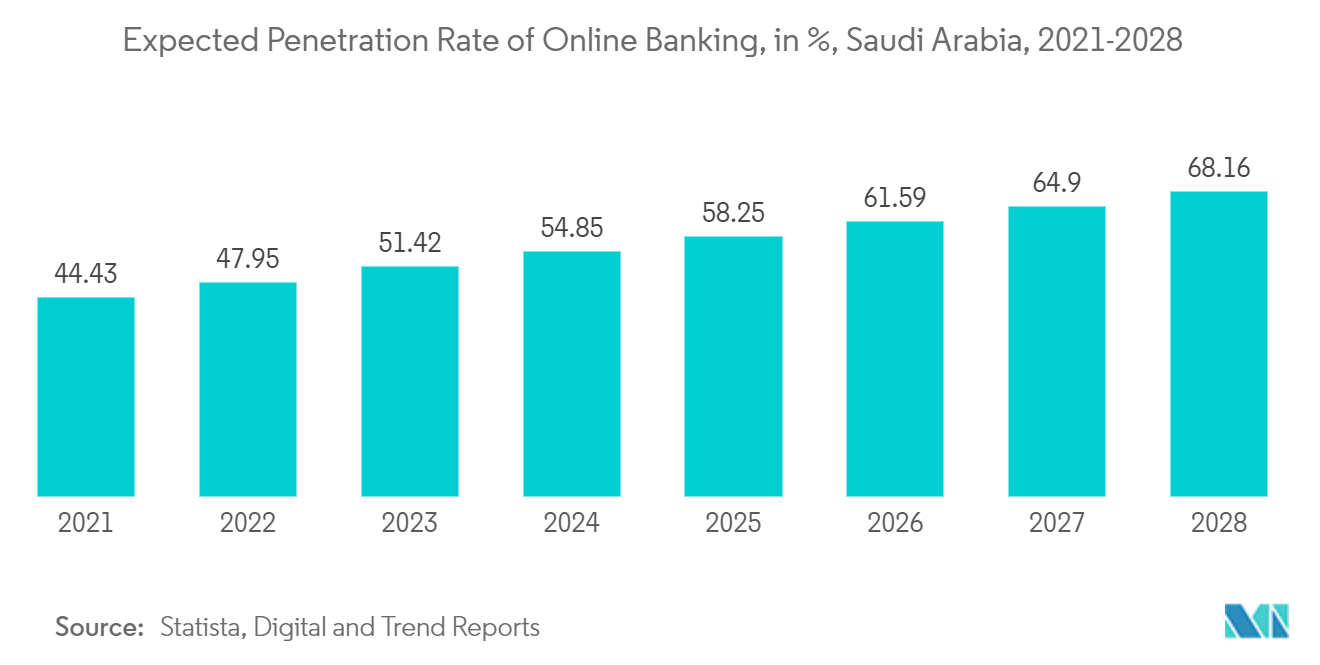

- Los bancos de Arabia Saudí seguirán en una senda rentable en 2023, ya que los préstamos a las empresas seguirán impulsando el crecimiento del crédito en el sector. El Banco Central de Arabia Saudita (SAMA, por sus siglas en inglés) ha sido un defensor de la innovación y el desarrollo en el sector financiero desde el lanzamiento del programa de desarrollo del sector financiero de Arabia Saudita, uno de los pilares de Visión 2030, en 2017.

- El movimiento hacia la digitalización fue más evidente en la concesión de licencias a los dos primeros bancos totalmente digitales de Arabia Saudí en 2020. La medida incluyó el cambio de nombre de STC Pay de Saudi Telecom a STC Bank con un capital de 2.500 millones de SAR (670 millones de dólares) y la obtención de un capital de 1.500 millones de SAR (40 millones de dólares). Estas nuevas licencias encarnan el deseo del país de convertirse en un centro financiero y aumentar la eficiencia y la penetración de su sistema bancario.

- Arabia Saudita ha otorgado licencias a tres entidades desde 2021. STC Bank, que cuenta con ocho millones de clientes minoristas y más de 120.000 comerciantes dentro de su red, actualmente está convirtiendo todas sus actividades y funciones de una billetera electrónica a un banco digital.

- Además, la estrategia de compre ahora, pague después ha permitido a los consumidores cambiar a las compras en línea. Por ejemplo, el 10% de los consumidores de Arabia Saudita prefieren la opción de pago BNPL para las compras en línea. Además, la Autoridad Monetaria de Arabia Saudita (SAMA, por sus siglas en inglés) comenzó a desarrollar un entorno de sandbox regulatorio en febrero de 2019 para probar nuevas empresas de tecnología financiera en la nación. Además, MCIT ha establecido un centro de innovación que tiene la intención de servir como incubadora tecnológica, atraer asociaciones privadas y gubernamentales, y vincular a los propietarios de negocios con todos los actores pertinentes en el ecosistema de startups saudita.

- Los bancos de Arabia Saudí tienen la intención de gastar mucho dinero en digital durante los próximos años. El Programa de Desarrollo del Sector Financiero (FSDP, por sus siglas en inglés), que tiene como objetivo proporcionar un sector de servicios financieros sólido en Arabia Saudita que sea moderno e innovador, es otra forma en que el gobierno apoya al sector fintech. Como parte de esto, el país quiere triplicar el número de empresas fintech que tiene actualmente para 2025 (de 82 a 230), y quiere convertir el 70% de todas las transacciones financieras que se realizan a digitales en los próximos tres años.

- En general, se espera que la demanda de racks para centros de datos aumente con el aumento de los servicios de centros de datos como resultado de una mayor digitalización en el sector financiero.

Se espera que Full Rack crezca significativamente

- En Arabia Saudita, debido al aumento en el número de centros de datos y la preferencia por los centros de datos de hiperescala y mayoristas en el país, la necesidad de almacenamiento de datos ha creado la necesidad de aumentar la instalación de racks completos.

- Se espera que Arabia Saudita atienda inversiones de hasta USD 18 mil millones para construir centros de datos de gran tamaño en todo el Reino. Debido a la creciente digitalización del país y a las importantes inversiones extranjeras directas, la demanda de infraestructura de nivel 4 aumentará, lo que provocará una demanda de estanterías completas.

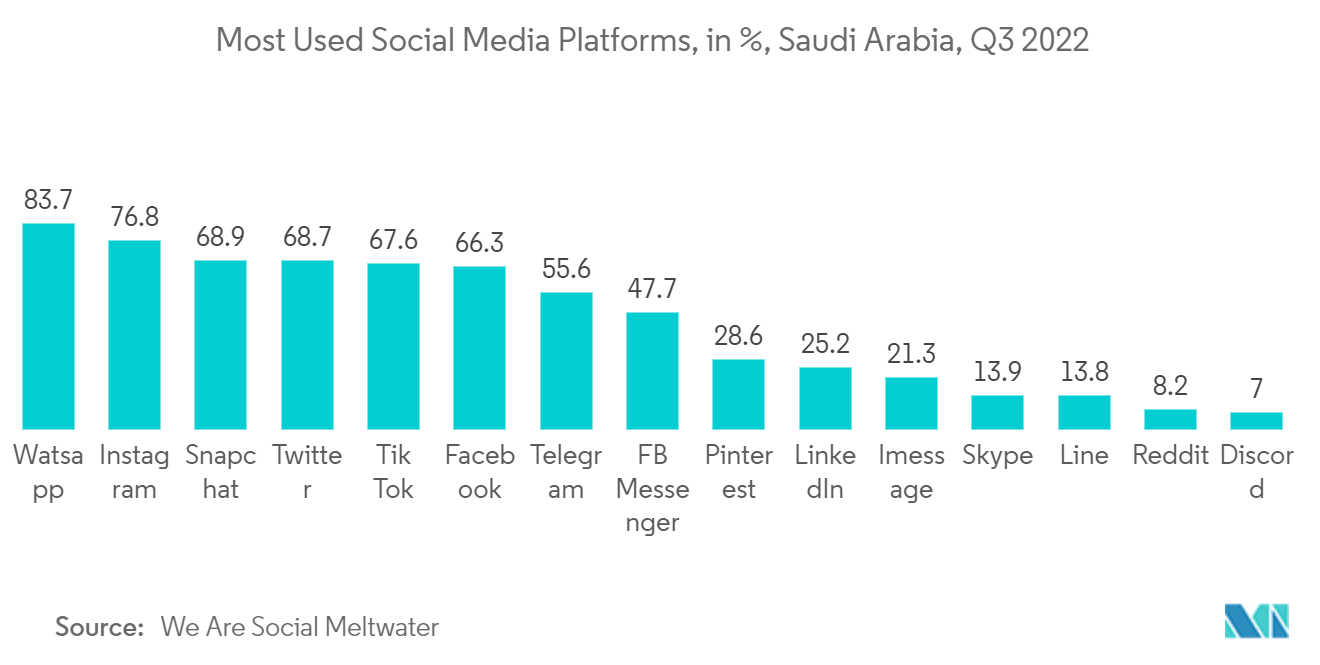

- La computación en la nube, las plataformas de software, las redes sociales y la entrega de contenido son algunos de los principales impulsores que afectan directamente a la expansión de los centros de datos a hiperescala. Con más de 29,5 millones de usuarios en 2022, las redes sociales se han convertido en un potente instrumento que genera grandes cantidades de datos en forma de blogs, tweets, actualizaciones, fotografías y vídeos.

- La rápida adopción de tecnología basada en la nube pública ayudará a acelerar la transición digital del país, al tiempo que protegerá montañas de datos. Con atractivas inversiones de proveedores de nube como Google y Oracle, el negocio de los centros de datos ha comenzado a cobrar fuerza. Por ejemplo, Oracle trabajará con NEOM Tech & Digital Holding Co. como el primer inquilino en el centro de datos de hiperescala en NEOM para servir a Saudi Vision 2030. El centro de datos albergará Oracle Cloud Infrastructure (OCI), que ofrecerá una plataforma resistente y de alto rendimiento para servicios en la nube.

- Arabia Saudita se encuentra en una posición privilegiada para ampliar sus ecosistemas de empresas emergentes tanto generales como centrados en las TIC. Con más del 96% de los saudíes que poseen teléfonos inteligentes, la población joven y conocedora de la tecnología del país constituye una considerable base de clientes digitales locales. Se espera que el factor anterior aumente la demanda de estanterías completas.

Descripción general de la industria de racks para centros de datos de Arabia Saudita

El mercado de racks para centros de datos de Arabia Saudita está bastante fragmentado y ha ganado una ventaja competitiva en los últimos años. Pocos actores importantes, como Dell Technologies Inc., Eaton Corporation Plc. y Hewlett Packard Enterprise Co., dominan actualmente el mercado. Estos principales actores con una destacada cuota de mercado se centran en ampliar su base de clientes en toda la región. Estas empresas aprovechan las iniciativas de colaboración estratégica y las innovaciones para aumentar su cuota de mercado y su rentabilidad.

En octubre de 2022, Eaton anunció el lanzamiento de sus soluciones compatibles Open Compute Project (OCP) Open Rack v3 (ORV3). Está diseñado específicamente y preconfigurado con un enfoque en la entrega eficiente y escalable de energía crítica para sus centros de datos que buscan implementar racks ORV3. El bastidor se distribuirá en todo el mundo, incluso en Arabia Saudita.

Líderes del mercado de racks para centros de datos de Arabia Saudita

-

Dell Technologies Inc.

-

Eaton Corporation Plc

-

Norden Communication

-

Hewlett Packard Enterprise Co.

-

Legrand SA

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de racks para centros de datos de Arabia Saudita

- Agosto de 2023 Oracle anunció su oferta de un sistema Oracle Cloud de un solo rack donde los clientes pueden implementar en las instalaciones en sus propios centros de datos. El sistema viene en una configuración de rack de 42U, con un peso de entre 1.230 libras (559 kg) y 1.752 libras (796 kg), según la configuración.

- Mayo de 2022 Legrand lanzó una nueva serie de gabinetes para centros de datos Nexpand. El nuevo gabinete fue construido con material respetuoso con el medio ambiente y proporciona gestión del flujo de aire. Las puertas tenían cerraduras electrónicas a prueba de manipulaciones y también tenían una gestión segura de cables.

Table of Contents

1. INTRODUCCIÓN

1.1 Supuesto del estudio y definición del mercado

1.2 Alcance del estudio

2. Metodología de investigación

3. Resumen ejecutivo

4. Dinámica del mercado

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Creciente penetración de las redes de banda ancha FTTH

4.2.2 Adopción creciente de centros de datos a hiperescala en grandes empresas

4.3 Restricciones del mercado

4.3.1 Alto CaPex para la construcción de centros de datos junto con desafíos de seguridad

4.4 Análisis de la cadena de valor/cadena de suministro

4.5 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.5.1 Poder de negociación de los compradores/consumidores

4.5.2 El poder de negociacion de los proveedores

4.5.3 Amenaza de nuevos participantes

4.5.4 Amenaza de productos sustitutos

4.5.5 La intensidad de la rivalidad competitiva

4.6 Evaluación del impacto del COVID-19

5. SEGMENTACIÓN DE MERCADO

5.1 Tamaño del estante

5.1.1 Cuarto de rack

5.1.2 Media rejilla

5.1.3 Estante completo

5.2 Usuario final

5.2.1 TI y telecomunicaciones

5.2.2 BFSI

5.2.3 Gobierno

5.2.4 Medios y entretenimiento

5.2.5 Otros usuarios finales

6. PANORAMA COMPETITIVO

6.1 Perfiles de la empresa

6.1.1 Dell Technologies Inc.

6.1.2 Eaton Corporation Plc

6.1.3 Norden Communication

6.1.4 Hewlett Packard Enterprise Co.

6.1.5 Legrand SA

6.1.6 Oracle Corp.

6.1.7 Panduit Corp.

6.1.8 Rittal GmbH & Co. KG

6.1.9 Schneider Electric SE

6.1.10 Vertiv Group Corporation

7. ANÁLISIS DE INVERSIONES

8. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de racks para centros de datos de Arabia Saudita

Un rack de centro de datos es un gabinete físico compuesto generalmente por un marco electrónico de carcasa de acero. Está diseñado para alojar servidores, dispositivos de red y comunicación, cables y otros periféricos informáticos del centro de datos.

El mercado de racks para centros de datos de Arabia Saudita está segmentado por tipo de rack (marco abierto, marco cerrado), tamaño de rack (cuarto de rack, medio rack, rack completo) y usuario final (TI y telecomunicaciones, BFSI, gobierno y medios y entretenimiento). Los tamaños de mercado y las previsiones se proporcionan en términos de volumen (unidades) para todos los segmentos anteriores.

| Tamaño del estante | ||

| ||

| ||

|

| Usuario final | ||

| ||

| ||

| ||

| ||

|

Frequently Asked Questions

¿Cuál es el tamaño actual del mercado de racks para centros de datos de Arabia Saudita?

Se proyecta que el mercado de racks para centros de datos de Arabia Saudita registre una CAGR del 17,5 % durante el período de pronóstico (2024-2030)

¿Quiénes son los actores clave en el mercado de racks para centros de datos de Arabia Saudita?

Dell Technologies Inc., Eaton Corporation Plc, Norden Communication, Hewlett Packard Enterprise Co., Legrand SA son las principales empresas que operan en el mercado de racks para centros de datos de Arabia Saudita.

¿Qué años cubre este mercado de racks para centros de datos de Arabia Saudita?

El informe cubre el tamaño histórico del mercado de racks para centros de datos de Arabia Saudita durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de racks para centros de datos de Arabia Saudita para los años 2024, 2025, 2026, 2027, 2028, 2029 y 2030.

Saudi Arabia Data Center Rack Industry Report

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Rack de centros de datos de Arabia Saudita en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Rack de centros de datos de Arabia Saudita incluye una perspectiva de pronóstico del mercado para 2024 a 2030 y una descripción histórica. Obtener una muestra de este análisis de la industria como un informe gratuito para descargar en PDF.