Tamaño del mercado lácteo de Arabia Saudita

|

|

Período de Estudio | 2017 - 2029 |

|

|

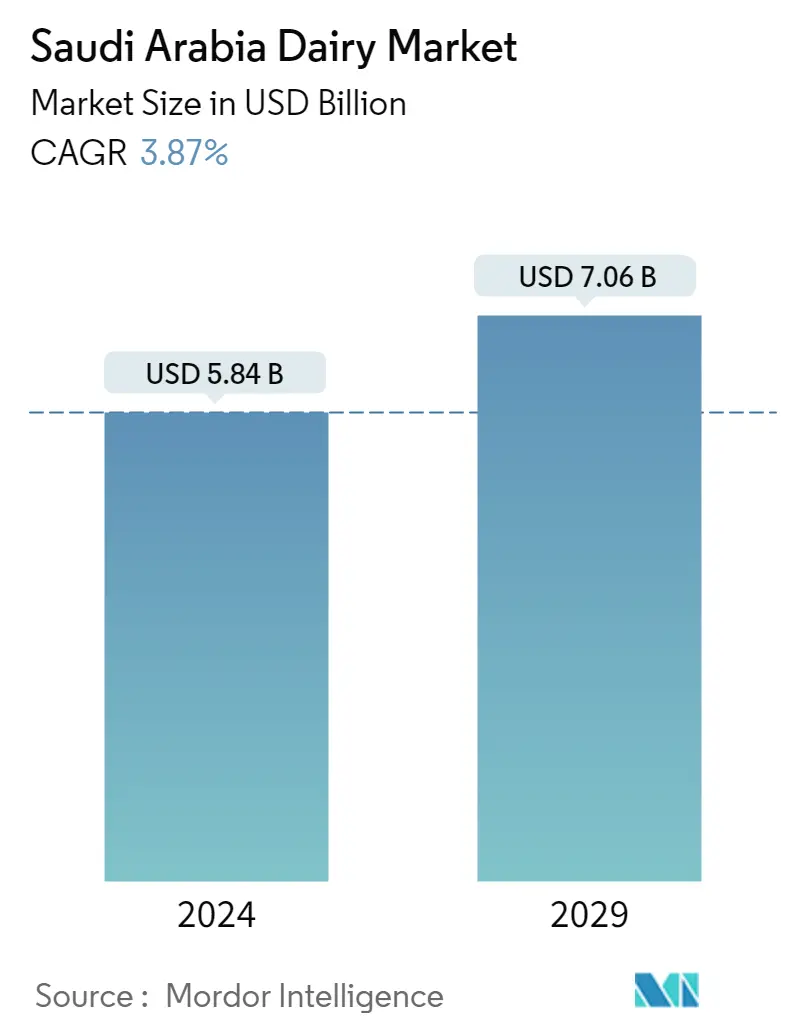

Volumen del mercado (2024) | USD 5.84 mil millones de dólares |

|

|

Volumen del mercado (2029) | USD 7.06 mil millones de dólares |

|

|

Concentración del Mercado | Medio |

|

|

Mayor participación por canal de distribución | Fuera de comercio |

|

|

CAGR(2024 - 2029) | 3.87 % |

|

|

Crecimiento más rápido por canal de distribución | Fuera de comercio |

Jugadores Principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado lácteo de Arabia Saudita

El tamaño del mercado lácteo de Arabia Saudita se estima en 5,84 mil millones de dólares en 2024, y se espera que alcance los 7,06 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 3,87% durante el período previsto (2024-2029).

Populares cadenas de supermercados e hipermercados surgen en el país, lo que demuestra el aumento del consumo a través del canal.

- Entre todos los canales de distribución, el segmento off-trade domina el mercado lácteo de Arabia Saudita. Los supermercados e hipermercados acapararon la mayor parte de la cuota del segmento de comercio exterior. En 2022, los supermercados e hipermercados representaron el 61,92% de la cuota de valor. Esto se debió a la fuerte penetración de cadenas populares como Carrefour, Spinney's, Lulu e Hyper Panda, que ofrecen una gama de productos lácteos importados y de fabricación local.

- Existe una demanda creciente de recetas a base de lácteos por parte de los canales de servicios de alimentación, lo que está impulsando el crecimiento del mercado. Se prevé que las ventas de lácteos en el canal de hostelería crezcan en 6.042,2 millones de dólares en 2025, frente a 5.332,1 millones de dólares en 2021. El crecimiento en el segmento se atribuye al consumo de alimentos preparados fuera de casa mientras se come en un restaurante o se pide comida para llevar.. En 2023, se espera que el 41% de los consumidores de Arabia Saudita gasten en salir a comer. En 2021, más del 90% de los 7,8 millones de habitantes de Riad salieron a comer al menos una vez por semana. El gasto mensual medio en salir a comer en un restaurante o realizar pedidos a domicilio es de 1.330 SAR (355 USD).

- El creciente número de usuarios de Internet en la región es uno de los principales factores que impulsan las ventas en línea de productos lácteos durante el período previsto. En enero de 2023, había 36,31 millones de usuarios de Internet en Arabia Saudita. La tasa de penetración de Internet de Arabia Saudita era del 99% de la población total a principios de 2023. Entre 2022 y 2023, hubo un crecimiento de 539 mil (+1,5%) usuarios de Internet en Arabia Saudita.

- Entre todos los productos lácteos, la leche representó la mayor parte de la participación en los canales minoristas generales. En 2022, la leche representó el 30,6% del total de la categoría. El queso ocupó el segundo lugar con el 24,3% de la cuota de valor.

Tendencias del mercado lácteo de Arabia Saudita

- El aumento de la producción se atribuye a los esfuerzos por mejorar las prácticas ganaderas para aumentar la producción láctea.

- La inclinación de los consumidores hacia los snacks a base de queso está mejorando la producción de queso en el mercado lácteo de Arabia Saudita.

- Las condiciones macroeconómicas, las reformas gubernamentales y la mayor disponibilidad y demanda de productos lácteos en Arabia Saudita respaldan la producción de leche en el país.

Descripción general de la industria láctea de Arabia Saudita

El mercado lácteo de Arabia Saudita está moderadamente consolidado, con las cinco principales empresas ocupando el 51,94%. Los principales actores en este mercado son Almarai Company, Arla Foods AmbA, Danone SA, Saudia Dairy and Foodstuff Company (SADAFCO) y The National Agriculture Development Company (NADEC) (ordenados alfabéticamente).

Líderes del mercado lácteo de Arabia Saudita

Almarai Company

Arla Foods AmbA

Danone SA

Saudia Dairy and Foodstuff Company (SADAFCO)

The National Agricultural Development Company (NADEC)

Other important companies include Al-Othman Holding Company, BEL SA, Fonterra Co-operative Group Limited, Groupe Lactalis, Nestlé SA.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado lácteo de Arabia Saudita

- Mayo de 2022 Saudia Dairy and Foodstuff Company (SADAFCO) anunció la construcción de un nuevo depósito de ventas en la ciudad santa de La Meca, Arabia Saudita.

- Agosto de 2021 Como parte de la expansión, Saudia Dairy and Foodstuff Company abrió una fábrica de helados en Jeddah.

- Junio de 2021 Almarai, la conocida empresa láctea de Oriente Medio, compró las instalaciones de producción de Binghatti Beverages Manufacturing en los Emiratos Árabes Unidos por 215 millones de AED (58,54 millones de dólares) para ampliar su gama de productos. Se espera que esta adquisición mejore la capacidad de Almarai para atender a sus clientes aumentando la gama de productos de bebidas en la región.

Informe del mercado lácteo de Arabia Saudita índice

RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

INFORMAR OFERTAS

1. INTRODUCCIÓN

1.1. Supuestos de estudio y definición de mercado

1.2. Alcance del estudio

1.3. Metodología de investigación

2. TENDENCIAS CLAVE DE LA INDUSTRIA

2.1. Consumo per capita

2.2. Producción de materias primas/commodities

2.2.1. Manteca

2.2.2. Queso

2.2.3. Leche

2.3. Marco normativo

2.3.1. Arabia Saudita

2.4. Análisis de la cadena de valor y del canal de distribución

3. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD y Volumen, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

3.1. Categoría

3.1.1. Manteca

3.1.1.1. Por tipo de producto

3.1.1.1.1. Mantequilla cultivada

3.1.1.1.2. Mantequilla sin cultivar

3.1.2. Queso

3.1.2.1. Por tipo de producto

3.1.2.1.1. Queso Natural

3.1.2.1.2. Queso fundido

3.1.3. Crema

3.1.3.1. Por tipo de producto

3.1.3.1.1. Doble crema

3.1.3.1.2. Crema única

3.1.3.1.3. Crema para batir

3.1.3.1.4. Otros

3.1.4. Postres Lácteos

3.1.4.1. Por tipo de producto

3.1.4.1.1. Tartas de queso

3.1.4.1.2. Postres Congelados

3.1.4.1.3. Helado

3.1.4.1.4. Espumas

3.1.4.1.5. Otros

3.1.5. Leche

3.1.5.1. Por tipo de producto

3.1.5.1.1. Leche condensada

3.1.5.1.2. Leche Saborizada

3.1.5.1.3. Leche fresca

3.1.5.1.4. Leche en polvo

3.1.5.1.5. Leche UHT

3.1.6. Bebidas de leche agria

3.1.7. Yogur

3.1.7.1. Por tipo de producto

3.1.7.1.1. Yogur aromatizado

3.1.7.1.2. Yogur sin sabor

3.2. Canal de distribución

3.2.1. Fuera de comercio

3.2.1.1. Tiendas de conveniencia

3.2.1.2. Ventas en línea

3.2.1.3. Minoristas especializados

3.2.1.4. Supermercados e Hipermercados

3.2.1.5. Otros (Clubs de almacenes, gasolineras, etc.)

3.2.2. En el comercio

4. PANORAMA COMPETITIVO

4.1. Movimientos estratégicos clave

4.2. Análisis de cuota de mercado

4.3. Panorama de la empresa

4.4. Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

4.4.1. Al-Othman Holding Company

4.4.2. Almarai Company

4.4.3. Arla Foods AmbA

4.4.4. BEL SA

4.4.5. Danone SA

4.4.6. Fonterra Co-operative Group Limited

4.4.7. Groupe Lactalis

4.4.8. Nestlé SA

4.4.9. Saudia Dairy and Foodstuff Company (SADAFCO)

4.4.10. The National Agricultural Development Company (NADEC)

5. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE LÁCTEOS Y DE ALTERNATIVAS LÁCTEAS

6. APÉNDICE

6.1. Descripción general global

6.1.1. Descripción general

6.1.2. El marco de las cinco fuerzas de Porter

6.1.3. Análisis de la cadena de valor global

6.1.4. Dinámica del mercado (DRO)

6.2. Fuentes y referencias

6.3. Lista de tablas y figuras

6.4. Perspectivas primarias

6.5. Paquete de datos

6.6. Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- CONSUMO PER CÁPITA DE LECHE, MANTEQUILLA, QUESO, KG, ARABIA SAUDITA, 2017 - 2029

- Figura 2:

- PRODUCCIÓN DE MANTEQUILLA, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2021

- Figura 3:

- PRODUCCIÓN DE QUESO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2021

- Figura 4:

- PRODUCCIÓN DE LECHE, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2021

- Figura 5:

- VOLUMEN DE LÁCTEO, TONELADAS MÉTRICAS, POR ARABIA SAUDITA, 2017 - 2029

- Figura 6:

- VALOR DE LOS LÁCTEOS, USD, POR ARABIA SAUDITA, 2017 - 2029

- Figura 7:

- VOLUMEN DEL MERCADO LÁCTEO POR CATEGORÍA, TONELADAS MÉTRICAS, MEDIO ORIENTE, 2017 - 2029

- Figura 8:

- VALOR DEL MERCADO LÁCTEO POR CATEGORÍA, USD, MEDIO ORIENTE, 2017 - 2029

- Figura 9:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO LÁCTEO, POR CATEGORÍA, %, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 10:

- PARTICIPACIÓN DEL VALOR DEL MERCADO LÁCTEO, POR CATEGORÍA, %, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 11:

- VOLUMEN DE MERCADO DE MANTEQUILLA POR TIPO DE PRODUCTO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 12:

- VALOR DEL MERCADO DE MANTEQUILLA POR TIPO DE PRODUCTO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 13:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE MANTEQUILLA, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 14:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE MANTEQUILLA, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 15:

- VOLUMEN DEL MERCADO DE MANTEQUILLA CULTIVADA, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 16:

- VALOR DEL MERCADO DE MANTEQUILLA CULTIVADA, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 17:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE MANTEQUILLA CULTIVADA, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 18:

- VOLUMEN DEL MERCADO DE MANTEQUILLA SIN CULTIVAR, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 19:

- VALOR DEL MERCADO DE MANTEQUILLA SIN CULTIVAR, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 20:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE MANTEQUILLA SIN CULTIVAR, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 21:

- VOLUMEN DE MERCADO DE QUESO POR TIPO DE PRODUCTO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 22:

- VALOR DEL MERCADO DEL QUESO POR TIPO DE PRODUCTO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 23:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DEL QUESO, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 24:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DEL QUESO, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 25:

- VOLUMEN DEL MERCADO DE QUESO NATURAL, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 26:

- VALOR DEL MERCADO DEL QUESO NATURAL, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 27:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DEL QUESO NATURAL, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 28:

- VOLUMEN DEL MERCADO DE QUESO PROCESADO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 29:

- VALOR DEL MERCADO DEL QUESO PROCESADO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 30:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE QUESO PROCESADO, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 31:

- VOLUMEN DE MERCADO DE CREMA POR TIPO DE PRODUCTO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 32:

- VALOR DEL MERCADO DE CREMA POR TIPO DE PRODUCTO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 33:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE CREMAS, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 34:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE CREMAS, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 35:

- VOLUMEN DEL MERCADO DE DOBLE CREMA, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 36:

- VALOR DEL MERCADO DE DOBLE CREMA, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 37:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE DOBLE CREMA, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 38:

- VOLUMEN DEL MERCADO DE SOLA CREMA, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 39:

- VALOR DEL MERCADO DE SOLA CREMA, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 40:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE SOLA CREMA, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 41:

- VOLUMEN DEL MERCADO DE CREMA PARA BATIR, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 42:

- VALOR DEL MERCADO DE CREMA PARA BATIR, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 43:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE CREMA PARA BATIR, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 44:

- VOLUMEN DEL MERCADO DE OTROS, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 45:

- VALOR DEL MERCADO DE OTROS, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 46:

- PARTICIPACIÓN DE VALOR DEL MERCADO DE OTROS, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 47:

- VOLUMEN DE MERCADO DE POSTRES LÁCTEOS POR TIPO DE PRODUCTO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017-2029

- Figura 48:

- VALOR DEL MERCADO DE POSTRES LÁCTEOS POR TIPO DE PRODUCTO, USD, ARABIA SAUDITA, 2017-2029

- Figura 49:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE POSTRES LÁCTEOS, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 50:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE POSTRES LÁCTEOS, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 51:

- VOLUMEN DEL MERCADO DE PASTELES DE QUESO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 52:

- VALOR DEL MERCADO DE PASTELES DE QUESO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 53:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE PASTELES DE QUESO, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 54:

- VOLUMEN DEL MERCADO DE POSTRES CONGELADOS, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 55:

- VALOR DEL MERCADO DE POSTRES CONGELADOS, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 56:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE POSTRES CONGELADOS, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 57:

- VOLUMEN DEL MERCADO DE HELADOS, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 58:

- VALOR DEL MERCADO DE HELADO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 59:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE HELADOS, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 60:

- VOLUMEN DEL MERCADO DE MOUSSES, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 61:

- VALOR DEL MERCADO DE MOUSSES, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 62:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE MOUSSES, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 63:

- VOLUMEN DEL MERCADO DE OTROS, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 64:

- VALOR DEL MERCADO DE OTROS, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 65:

- PARTICIPACIÓN DE VALOR DEL MERCADO DE OTROS, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 66:

- VOLUMEN DE MERCADO DE LECHE POR TIPO DE PRODUCTO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 67:

- VALOR DEL MERCADO DE LA LECHE POR TIPO DE PRODUCTO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 68:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE LECHE, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 69:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE LA LECHE, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 70:

- VOLUMEN DEL MERCADO DE LECHE CONDENSADA, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 71:

- VALOR DEL MERCADO DE LECHE CONDENSADA, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 72:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE LECHE CONDENSADA, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 73:

- VOLUMEN DEL MERCADO DE LECHES SABORIZADAS, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 74:

- VALOR DEL MERCADO DE LECHES SABORIZADAS, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 75:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE LECHES SABORIZADAS, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 76:

- VOLUMEN DEL MERCADO DE LECHE FRESCA, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 77:

- VALOR DEL MERCADO DE LECHE FRESCA, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 78:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE LECHE FRESCA, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 79:

- VOLUMEN DEL MERCADO DE LECHE EN POLVO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 80:

- VALOR DEL MERCADO DE LECHE EN POLVO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 81:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE LECHE EN POLVO, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 82:

- VOLUMEN DEL MERCADO DE LECHE UHT, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 83:

- VALOR DEL MERCADO DE LECHE UHT, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 84:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE LECHE UHT, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 85:

- VOLUMEN DEL MERCADO DE BEBIDAS DE LECHE AGRIA, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 86:

- VALOR DEL MERCADO DE BEBIDAS DE LECHE AGRIA, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 87:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE BEBIDAS DE LECHE AGRIA, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 88:

- VOLUMEN DE MERCADO DE YOGUR POR TIPO DE PRODUCTO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 89:

- VALOR DEL MERCADO DEL YOGUR POR TIPO DE PRODUCTO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 90:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO DE YOGUR, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 91:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DEL YOGUR, POR TIPO DE PRODUCTO, %, ARABIA SAUDITA, 2017 VS 2023 VS 202

- Figura 92:

- VOLUMEN DEL MERCADO DE YOGUR SABORIZADO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 93:

- VALOR DEL MERCADO DE YOGUR SABORIZADO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 94:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE YOGUR SABORIZADO, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 95:

- VOLUMEN DEL MERCADO DE YOGUR SIN SABOR, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 96:

- VALOR DEL MERCADO DE YOGUR SIN SABOR, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 97:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE YOGUR SIN SABOR, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2022 VS 2029

- Figura 98:

- VOLUMEN DEL MERCADO LÁCTEO POR CANAL DE DISTRIBUCIÓN, TONELADAS MÉTRICAS, MEDIO ORIENTE, 2017 - 2029

- Figura 99:

- VALOR DEL MERCADO LÁCTEO POR CANAL DE DISTRIBUCIÓN, USD, MEDIO ORIENTE, 2017 - 2029

- Figura 100:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO LÁCTEO, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 101:

- PARTICIPACIÓN DEL VALOR DEL MERCADO LÁCTEO, POR CANAL DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 102:

- VOLUMEN DEL MERCADO LÁCTEO POR SUBCANALES DE DISTRIBUCIÓN, TONELADAS MÉTRICAS, MEDIO ORIENTE, 2017 - 2029

- Figura 103:

- VALOR DEL MERCADO LÁCTEO POR SUBCANALES DE DISTRIBUCIÓN, USD, MEDIO ORIENTE, 2017 - 2029

- Figura 104:

- PARTICIPACIÓN EN VOLUMEN DEL MERCADO LÁCTEO, POR SUBCANALES DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 105:

- PARTICIPACIÓN DEL VALOR DEL MERCADO LÁCTEO, POR SUBCANALES DE DISTRIBUCIÓN, %, ARABIA SAUDITA, 2017 VS 2023 VS 2029

- Figura 106:

- VOLUMEN DEL MERCADO DE LÁCTEOS VENDIDOS A TRAVÉS DE TIENDAS DE CONVENIENCIA, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 107:

- VALOR DEL MERCADO DE LÁCTEOS VENDIDOS A TRAVÉS DE TIENDAS DE CONVENIENCIA, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 108:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE LÁCTEOS, VENDIDO A TRAVÉS DE TIENDAS DE CONVENIENCIA, POR CATEGORÍA, %, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 109:

- VOLUMEN DEL MERCADO LÁCTEO VENDIDO AL POR MENOR EN LÍNEA, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 110:

- VALOR DEL MERCADO DE LÁCTEOS VENDIDOS AL POR MENOR EN LÍNEA, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 111:

- PARTICIPACIÓN DEL VALOR DEL MERCADO LÁCTEO, VENDIDO AL POR MENOR EN LÍNEA, POR CATEGORÍA, %, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 112:

- VOLUMEN DEL MERCADO LÁCTEO VENDIDO A TRAVÉS DE MINORISTAS ESPECIALISTAS, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 113:

- VALOR DEL MERCADO DE LÁCTEOS VENDIDOS A TRAVÉS DE MINORISTAS ESPECIALIZADOS, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 114:

- PARTICIPACIÓN DEL VALOR DEL MERCADO LÁCTEO, VENDIDO A TRAVÉS DE MINORISTAS ESPECIALIZADOS, POR CATEGORÍA, %, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 115:

- VOLUMEN DE MERCADO LÁCTEO VENDIDO A TRAVÉS DE SUPERMERCADOS E HIPERMERCADOS, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 116:

- VALOR DEL MERCADO DE LÁCTEOS VENDIDOS A TRAVÉS DE SUPERMERCADOS E HIPERMERCADOS, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 117:

- PARTICIPACIÓN DEL VALOR DEL MERCADO LÁCTEO, VENDIDO A TRAVÉS DE SUPERMERCADOS E HIPERMERCADOS, POR CATEGORÍA, %, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 118:

- VOLUMEN DE MERCADO LÁCTEO VENDIDOS A TRAVÉS DE OTROS (CLUBES DE ALMACÉN, ESTACIONES DE GASOLINA, ETC.), TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 119:

- VALOR DEL MERCADO DE LÁCTEOS VENDIDOS A TRAVÉS DE OTROS (CLUBES DE ALMACÉN, ESTACIONES DE GASOLINA, ETC.), USD, ARABIA SAUDITA, 2017 - 2029

- Figura 120:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE LÁCTEOS, VENDIDOS A TRAVÉS DE OTROS (CLUBES DE ALMACENAMIENTO, ESTACIONES DE GASOLINA, ETC.), POR CATEGORÍA, %, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 121:

- VOLUMEN DE MERCADO LÁCTEO VENDIDO A TRAVÉS DEL COMERCIO, TONELADAS MÉTRICAS, ARABIA SAUDITA, 2017 - 2029

- Figura 122:

- VALOR DEL MERCADO DE LÁCTEOS VENDIDOS A TRAVÉS DEL COMERCIO, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 123:

- PARTICIPACIÓN DEL VALOR DEL MERCADO DE LÁCTEOS, VENDIDOS A TRAVÉS DEL COMERCIO, POR CATEGORÍA, %, USD, ARABIA SAUDITA, 2017 - 2029

- Figura 124:

- EMPRESAS MÁS ACTIVAS POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, CONTEO, ARABIA SAUDITA, 2017 - 2029

- Figura 125:

- ESTRATEGIAS MÁS ADOPTADAS, CONDE, ARABIA SAUDITA, 2017 - 2029

- Figura 126:

- VALOR PARTICIPADO DE LOS PRINCIPALES JUGADORES, %, ARABIA SAUDITA, 2022

Segmentación de la industria láctea de Arabia Saudita

La mantequilla, el queso, la nata, los postres lácteos, la leche, las bebidas lácteas agrias y el yogur se tratan como segmentos por categoría. Off-Trade y On-Trade están cubiertos como segmentos por canal de distribución.

- Entre todos los canales de distribución, el segmento off-trade domina el mercado lácteo de Arabia Saudita. Los supermercados e hipermercados acapararon la mayor parte de la cuota del segmento de comercio exterior. En 2022, los supermercados e hipermercados representaron el 61,92% de la cuota de valor. Esto se debió a la fuerte penetración de cadenas populares como Carrefour, Spinney's, Lulu e Hyper Panda, que ofrecen una gama de productos lácteos importados y de fabricación local.

- Existe una demanda creciente de recetas a base de lácteos por parte de los canales de servicios de alimentación, lo que está impulsando el crecimiento del mercado. Se prevé que las ventas de lácteos en el canal de hostelería crezcan en 6.042,2 millones de dólares en 2025, frente a 5.332,1 millones de dólares en 2021. El crecimiento en el segmento se atribuye al consumo de alimentos preparados fuera de casa mientras se come en un restaurante o se pide comida para llevar.. En 2023, se espera que el 41% de los consumidores de Arabia Saudita gasten en salir a comer. En 2021, más del 90% de los 7,8 millones de habitantes de Riad salieron a comer al menos una vez por semana. El gasto mensual medio en salir a comer en un restaurante o realizar pedidos a domicilio es de 1.330 SAR (355 USD).

- El creciente número de usuarios de Internet en la región es uno de los principales factores que impulsan las ventas en línea de productos lácteos durante el período previsto. En enero de 2023, había 36,31 millones de usuarios de Internet en Arabia Saudita. La tasa de penetración de Internet de Arabia Saudita era del 99% de la población total a principios de 2023. Entre 2022 y 2023, hubo un crecimiento de 539 mil (+1,5%) usuarios de Internet en Arabia Saudita.

- Entre todos los productos lácteos, la leche representó la mayor parte de la participación en los canales minoristas generales. En 2022, la leche representó el 30,6% del total de la categoría. El queso ocupó el segundo lugar con el 24,3% de la cuota de valor.

| Categoría | |||||||||

| |||||||||

| |||||||||

| |||||||||

| |||||||||

| |||||||||

| Bebidas de leche agria | |||||||||

|

| Canal de distribución | |||||||

| |||||||

| En el comercio |

Definición de mercado

- Manteca - La mantequilla es una emulsión sólida de color amarillo a blanco de glóbulos de grasa, agua y sales inorgánicas producida al batir la nata de la leche de vaca.

- Lácteos - Los productos lácteos incluyen la leche y cualquiera de los alimentos elaborados con leche, incluida la mantequilla, el queso, el helado, el yogur y la leche condensada y en polvo.

- Postres Congelados - Postre lácteo congelado significa e incluye productos que contienen leche o crema y otros ingredientes congelados o semicongelados antes de su consumo, como leche helada o sorbete, incluidos los postres lácteos congelados para dietas especiales y sorbetes.

- Bebidas de leche agria - La leche agria es leche espesa, cuajada y de sabor ácido, que se obtiene de la fermentación de la leche. En el estudio se han considerado bebidas de leche agria como kéfir, laban y suero de leche.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se comparan con las cifras históricas disponibles del mercado. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye en base a estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años previstos están en términos nominales. La inflación no forma parte del precio y el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados son seleccionados en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, tareas de consultoría personalizadas, bases de datos y plataformas de suscripción