Tamaño del mercado de lubricantes para vehículos comerciales de Arabia Saudita

|

|

Período de Estudio | 2015 - 2026 |

|

|

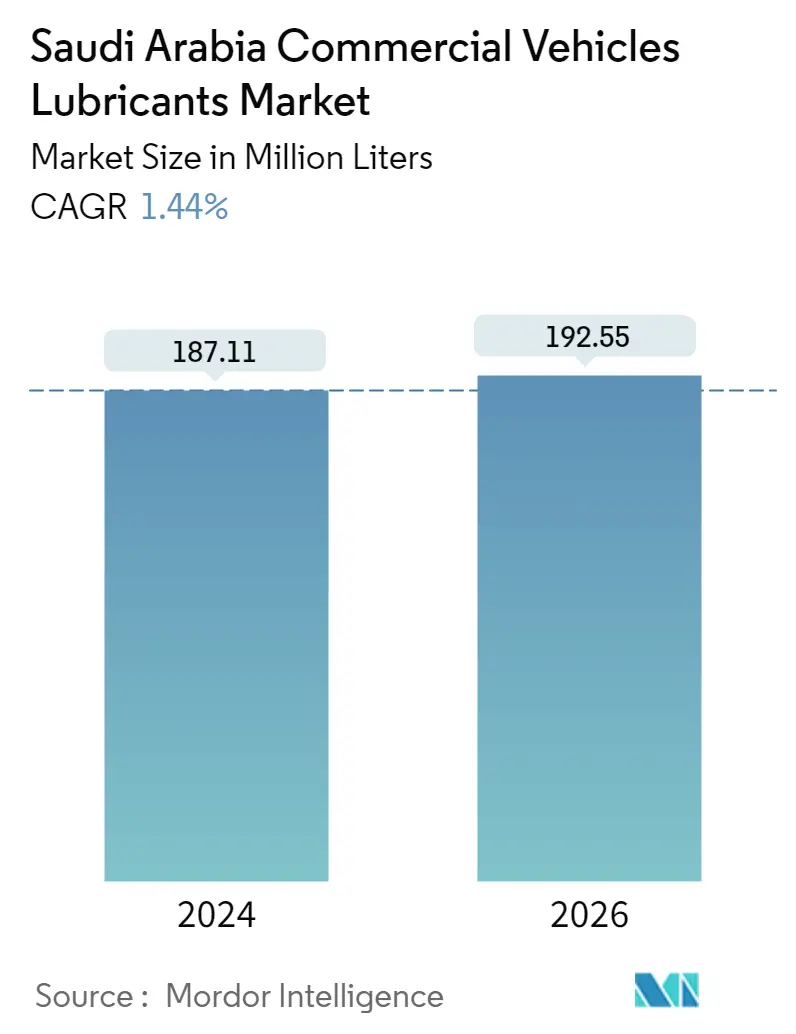

Volumen del Mercado (2024) | 187.11 millones de litros |

|

|

Volumen del Mercado (2026) | 192.55 millones de litros |

|

|

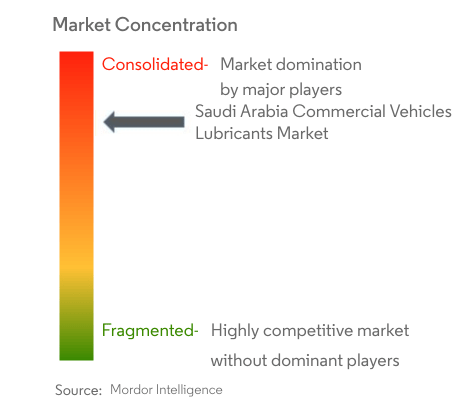

Concentración del Mercado | Alto |

|

|

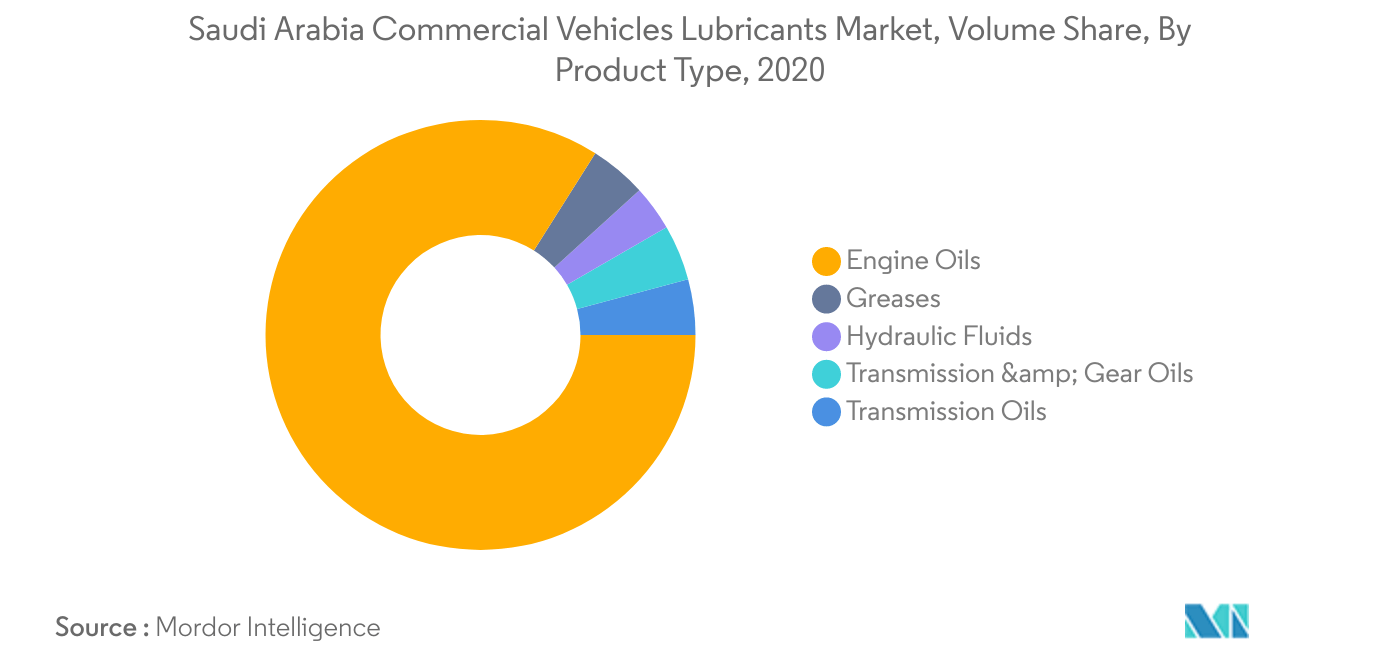

Mayor participación por tipo de producto | Aceites de motor |

|

|

CAGR(2024 - 2026) | 1.44 % |

|

|

Crecimiento más rápido por tipo de producto | Aceites de transmisión |

Jugadores Principales |

||

|

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de lubricantes para vehículos comerciales de Arabia Saudita

El tamaño del mercado de lubricantes para vehículos comerciales de Arabia Saudita se estima en 187,11 millones de litros en 2024 y se espera que alcance los 192,55 millones de litros en 2026, creciendo a una tasa compuesta anual del 1,44% durante el período previsto (2024-2026).

- Segmento más grande por tipo de producto aceites de motor en el segmento de vehículos comerciales, los aceites de motor tienen la participación dominante debido a las altas necesidades de volumen promedio de la flota existente y la presencia de camiones más antiguos.

- Segmento más rápido por tipo de producto aceites para transmisiones Es probable que la recuperación esperada de las ventas de vehículos comerciales (camiones y autobuses) en Arabia Saudita a partir de 2021 impulse la demanda de aceites para transmisiones durante los próximos años.

Segmento más grande por tipo de producto aceites de motor

- En Arabia Saudita, los vehículos comerciales (CV) representan alrededor del 48% del consumo de lubricantes, entre todos los tipos de vehículos. Durante 2015-2019, el consumo de lubricantes creció a una tasa compuesta anual del 2,7% en el segmento de CV. El crecimiento fue impulsado principalmente por el creciente transporte de carga en el país.

- En 2020, el consumo de lubricantes para vehículos comerciales disminuyó un 7,3% debido a que el COVID-19 afectó al transporte de mercancías. El segmento de aceite de motor representó alrededor del 87% del consumo de lubricantes para CV en 2020. Se observó una importante disminución del 8,95% en el consumo de grasas en el segmento de CV durante el año.

- Durante 2021-2026, es probable que el segmento de aceites de transmisión sea el de más rápido crecimiento con una tasa compuesta anual del 3,71%. Es probable que la recuperación de la producción y las ventas de vehículos comerciales impulse el consumo de aceites de transmisión durante los próximos cinco años.

Descripción general de la industria de lubricantes para vehículos comerciales de Arabia Saudita

El mercado de lubricantes para vehículos comerciales de Arabia Saudita está bastante consolidado, con las cinco principales empresas ocupando el 79,47%. Los principales actores de este mercado son BP PLC (Castrol), ExxonMobil Corporation, FUCHS, Petromin Corporation y Royal Dutch Shell PLC (ordenados alfabéticamente).

Líderes del mercado de lubricantes para vehículos comerciales de Arabia Saudita

BP PLC (Castrol)

ExxonMobil Corporation

FUCHS

Petromin Corporation

Royal Dutch Shell PLC

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de lubricantes para vehículos comerciales de Arabia Saudita

- Enero de 2022 a partir del 1 de abril, ExxonMobil Corporation se organizó en tres líneas de negocios ExxonMobil Upstream Company, ExxonMobil Product Solutions y ExxonMobil Low Carbon Solutions.

- Marzo de 2021 Castrol anunció el lanzamiento de Castrol ON (una gama de fluidos electrónicos de Castrol que incluye aceites para engranajes electrónicos, refrigerantes electrónicos y grasas electrónicas) a su cartera de productos. Esta gama está especialmente diseñada para vehículos eléctricos.

- Marzo de 2021 Hyundai Motor Company y Royal Dutch Shell PLC anunciaron un acuerdo de cooperación comercial global de cinco años, con un nuevo enfoque en energía limpia y reducción de carbono, para ayudar a Hyundai a continuar su transformación como proveedor de soluciones de movilidad inteligente.

Informe de mercado de lubricantes para vehículos comerciales de Arabia Saudita índice

1. Resumen ejecutivo y hallazgos clave

2. Introducción

2.1. Supuestos de estudio y definición de mercado

2.2. Alcance del estudio

2.3. Metodología de investigación

3. Tendencias clave de la industria

3.1. Tendencias de la industria automotriz

3.2. Marco normativo

3.3. Análisis de la cadena de valor y del canal de distribución

4. Segmentación de mercado

4.1. Por tipo de producto

4.1.1. Aceites de motor

4.1.2. Grasas

4.1.3. Fluidos hidráulicos

4.1.4. Aceites para transmisiones y engranajes

5. Panorama competitivo

5.1. Movimientos estratégicos clave

5.2. Análisis de cuota de mercado

5.3. Perfiles de la empresa

5.3.1. BP PLC (Castrol)

5.3.2. CHEVRON CORPORATION

5.3.3. Eni SpA

5.3.4. ExxonMobil Corporation

5.3.5. FUCHS

5.3.6. GS Caltex

5.3.7. Liqui Moly

5.3.8. Petromin Corporation

5.3.9. Royal Dutch Shell PLC

5.3.10. TotalEnergies

6. Apéndice

6.1. Apéndice-1 Referencias

6.2. Apéndice-2 Lista de tablas y figuras

7. Preguntas estratégicas clave para los directores ejecutivos de lubricantes

Lista de Tablas y Figuras

- Figura 1:

- POBLACIÓN DE VEHÍCULOS COMERCIALES, NÚMERO DE UNIDADES, ARABIA SAUDITA, 2015 - 2026

- Figura 2:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES DE ARABIA SAUDITA, VOLUMEN EN LITROS, POR TIPO DE PRODUCTO, 2015-2026

- Figura 3:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES DE ARABIA SAUDITA, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE PRODUCTO, 2020

- Figura 4:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES EN ARABIA SAUDITA, VOLUMEN EN LITROS, ACEITES PARA MOTORES, 2015-2026

- Figura 5:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES DE ARABIA SAUDITA, ACEITES PARA MOTORES, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE VEHÍCULO, 2020

- Figura 6:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES EN ARABIA SAUDITA, VOLUMEN EN LITROS, GRASAS, 2015-2026

- Figura 7:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES DE ARABIA SAUDITA, GRASAS, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE VEHÍCULO, 2020

- Figura 8:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES EN ARABIA SAUDITA, VOLUMEN EN LITROS, FLUIDOS HIDRÁULICOS, 2015-2026

- Figura 9:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES DE ARABIA SAUDITA, FLUIDOS HIDRÁULICOS, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE VEHÍCULO, 2020

- Figura 10:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES EN ARABIA SAUDITA, VOLUMEN EN LITROS, ACEITES PARA TRANSMISIÓN Y ENGRANAJES, 2015-2026

- Figura 11:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES DE ARABIA SAUDITA, ACEITES PARA TRANSMISIÓN Y ENGRANAJES, PARTICIPACIÓN EN VOLUMEN (%), POR TIPO DE VEHÍCULO, 2020

- Figura 12:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES DE ARABIA SAUDITA, EMPRESAS MÁS ACTIVAS, POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, 2018 - 2021

- Figura 13:

- MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES DE ARABIA SAUDITA, ESTRATEGIAS MÁS ADOPTADAS, 2018-2021

- Figura 14:

- CUOTA DE MERCADO DE LUBRICANTES PARA VEHÍCULOS COMERCIALES DE ARABIA SAUDITA (%), POR PRINCIPALES PARTICIPANTES, 2020

Segmentación de la industria de lubricantes para vehículos comerciales de Arabia Saudita

| Por tipo de producto | |

| Aceites de motor | |

| Grasas | |

| Fluidos hidráulicos | |

| Aceites para transmisiones y engranajes |

Definición de mercado

- Tipos de vehículos - Los vehículos comerciales se consideran dentro del mercado de lubricantes para vehículos comerciales.

- Tipos de productos - A los efectos de este estudio, se tienen en cuenta productos lubricantes como aceites de motor, aceites de transmisión y engranajes, fluidos hidráulicos y grasas.

- Recarga de servicio - La recarga de servicio/mantenimiento se considera al contabilizar el consumo de lubricante para vehículos comerciales, según el estudio.

- Llenado de fábrica - En el estudio se consideran los primeros repostajes de lubricante para vehículos comerciales de nueva producción.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1: Identificar Variables Clave: Las variables clave cuantificables (industria y externas) relacionadas con el segmento de producto específico y el país se seleccionan de un grupo de variables y factores relevantes en función de la investigación de escritorio y la revisión de la literatura; junto con las entradas primarias de expertos. Estas variables se confirman aún más a través de la modelización de regresión (si es necesario).

- Paso 2: Construir un Modelo de Mercado: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con respecto a los números de mercado históricos disponibles. A través de un proceso iterativo, se establecen las variables necesarias para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 3: Validar y Finalizar: En este paso importante, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4: Resultados de la Investigación: Informes Sindicalizados, Asignaciones de Consultoría Personalizada, Bases de Datos y Plataformas de Suscripción.