Tamaño del mercado de fabricación y lanzamiento de satélites

|

|

Período de Estudio | 2017 - 2029 |

|

|

Tamaño del Mercado (2024) | USD 278.2 Billion |

|

|

Tamaño del Mercado (2029) | USD 430.8 Billion |

|

|

Mayor participación por clase de órbita | LEÓN |

|

|

CAGR (2024 - 2029) | 9.99 % |

|

|

Mayor participación por región | América del norte |

|

|

Concentración del Mercado | Alto |

Jugadores principales |

||

|

||

|

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de fabricación y lanzamiento de satélites

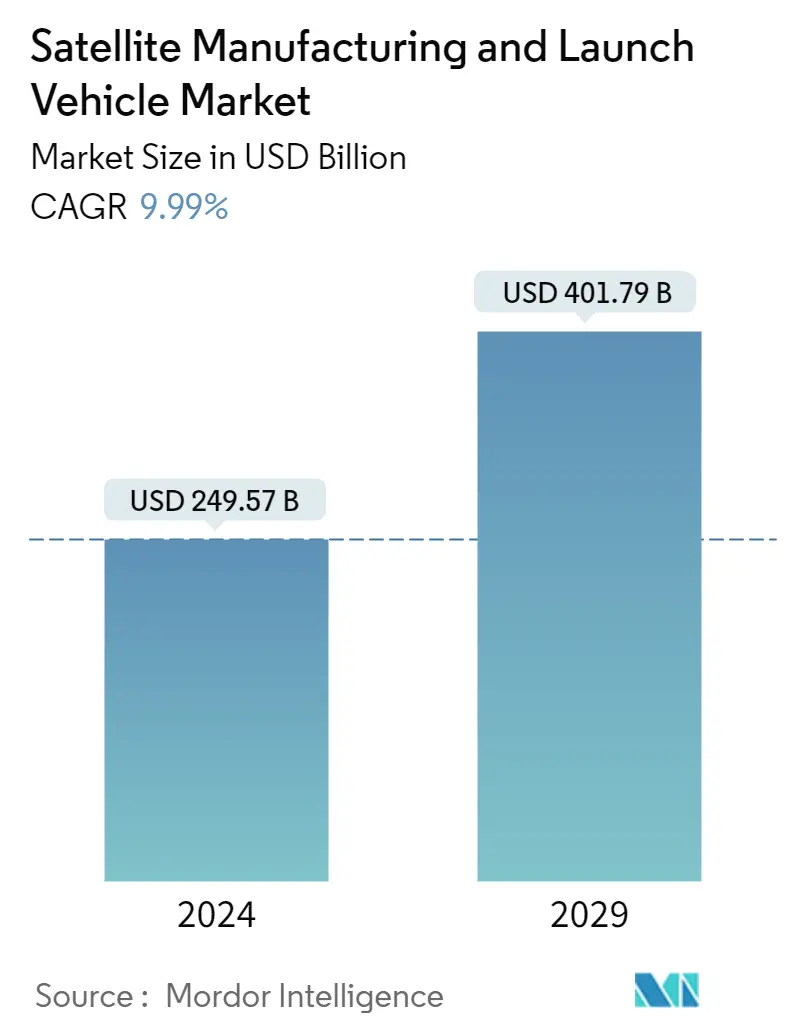

El tamaño del mercado de vehículos de lanzamiento y fabricación de satélites se estima en 249,57 mil millones de dólares en 2024, y se espera que alcance los 401,79 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,99% durante el período previsto (2024-2029).

Se espera que el segmento de satélites LEO lidere el mercado

- Por lo general, un satélite o una nave espacial se coloca en una de las muchas órbitas especiales alrededor de la Tierra, o se puede lanzar a un viaje interplanetario según su aplicación prevista. De los tres tipos de órbita, a saber, órbita terrestre baja (LEO), órbita geoestacionaria (GEO) y órbita terrestre media (MEO), LEO parece ser la más elegida debido a su proximidad a la Tierra.

- Muchos satélites meteorológicos y de comunicaciones tienden a tener órbitas terrestres altas, que son las más alejadas de la superficie. Los satélites en órbita terrestre media incluyen satélites de navegación y especializados diseñados para monitorear un área específica. La mayoría de los satélites científicos, incluido el Sistema de Observación de la Tierra de la NASA, se encuentran en órbita terrestre baja.

- Los distintos satélites fabricados y lanzados tienen diferentes aplicaciones. Durante 2017-2022, de los 56 satélites lanzados en la órbita MEO, la mayoría se construyeron con fines de navegación/posicionamiento global. La mayoría de los 133 satélites en la órbita GEO se desplegaron con fines de comunicación y observación de la Tierra. Más de 4.025 satélites LEO fabricados y lanzados en el mismo período eran propiedad de varios países de todo el mundo.

- Se espera que el uso cada vez mayor de satélites en áreas como inteligencia electrónica, ciencias de la Tierra/meteorología, imágenes láser, imágenes ópticas y meteorología impulse la demanda para el desarrollo de satélites durante el período de pronóstico.

La creciente demanda de servicios satelitales como comunicaciones, navegación y observación de la Tierra está contribuyendo al crecimiento del mercado.

- El mercado mundial de vehículos de lanzamiento y fabricación de satélites es dinámico y evoluciona rápidamente, lo que desempeña un papel fundamental en la sociedad moderna. La industria está impulsada por una variedad de factores, incluida la creciente demanda de servicios basados en satélites, así como la creciente accesibilidad del espacio para entidades públicas y privadas. Como resultado, la industria ha experimentado un crecimiento significativo en los últimos años, con nuevos actores ingresando al mercado y empresas establecidas ampliando sus capacidades. Algunos de los principales fabricantes de satélites incluyen Airbus Defence and Space, Boeing, Lockheed Martin y Thales Alenia Space.

- Los vehículos de lanzamiento, que se utilizan para poner satélites en órbita, también son un componente crítico de la industria. Estos vehículos van desde pequeños cohetes diseñados para lanzar CubeSats hasta cohetes más grandes capaces de poner en órbita varios satélites a la vez. Las principales empresas de vehículos de lanzamiento incluyen SpaceX, United Launch Alliance, Arianespace y Roscosmos.

- La industria también está viendo el surgimiento de nuevos actores, como pequeños fabricantes de satélites y empresas de vehículos de lanzamiento, que están aprovechando tecnologías y modelos de negocio innovadores para alterar la industria espacial tradicional. Por ejemplo, empresas como Rocket Lab y Virgin Orbit utilizan pequeños vehículos de lanzamiento para proporcionar acceso rentable al espacio a pequeños operadores de satélites.

- En general, el mercado mundial de vehículos de lanzamiento y fabricación de satélites está preparado para un crecimiento e innovación continuos a medida que la demanda de servicios basados en satélites sigue aumentando y la accesibilidad al espacio se expande. Esta industria seguirá desempeñando un papel fundamental en la configuración del futuro de la sociedad moderna, desde la comunicación y la navegación hasta la vigilancia medioambiental y la investigación científica.

Tendencias del mercado mundial de fabricación de satélites y vehículos de lanzamiento

- Creciente demanda de miniaturización de satélites a nivel mundial

- Pequeños satélites preparados para crear demanda en el mercado

Descripción general de la industria de lanzamiento y fabricación de satélites

El Mercado de Fabricación de Satélites y Vehículos de Lanzamiento está bastante consolidado, ocupando las cinco primeras empresas el 89,17%. Los principales actores en este mercado son Airbus SE, China Aerospace Science and Technology Corporation (CASC), Lockheed Martin Corporation, Maxar Technologies Inc. y Space Exploration Technologies Corp. (ordenados alfabéticamente).

Líderes del mercado de fabricación y lanzamiento de satélites

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

Maxar Technologies Inc.

Space Exploration Technologies Corp.

Other important companies include Ariane Group, Indian Space Research Organisation (ISRO), Mitsubishi Heavy Industries, Northrop Grumman Corporation, Sierra Nevada Corporation, Thales, The Boeing Company, United Launch Alliance, LLC..

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de fabricación y lanzamiento de satélites

- Enero de 2023 Airbus ha firmado un contrato con el Ministerio de Defensa belga, anunció la compañía la semana pasada. Airbus proporcionará servicios tácticos de comunicaciones por satélite a las fuerzas armadas durante un periodo de 15 años. Airbus planea lanzar un nuevo servicio de comunicaciones de frecuencia ultraalta (UHF) para 2024 para las fuerzas armadas de otras naciones europeas y aliados de la OTAN.

- Noviembre de 2022 EchoStar Corporation anunció un acuerdo revisado con Maxar Technologies para fabricar el satélite EchoStar XXIV, también conocido como JUPITER™ 3. El satélite, diseñado para la división Hughes Network Systems de EchoStar, se fabrica en las instalaciones de Maxar en Palo Alto, California.

- Noviembre de 2022 Maxar Technologies ha adquirido la empresa de desarrollo de software e inteligencia artificial Wovenware. Esta adquisición aumenta significativamente las capacidades de ingeniería de software e inteligencia artificial de Maxar.

Informe de mercado de lanzamiento y fabricación de satélites índice

1. RESUMEN EJECUTIVO Y HALLAZGOS CLAVE

2. INFORMAR OFERTAS

3. INTRODUCCIÓN

- 3.1 Supuestos de estudio y definición de mercado

- 3.2 Alcance del estudio

- 3.3 Metodología de investigación

4. TENDENCIAS CLAVE DE LA INDUSTRIA

- 4.1 Miniaturización de satélites

- 4.2 Masa del satélite

- 4.3 Propietario del vehículo de lanzamiento

- 4.4 Gasto en programas espaciales

-

4.5 Marco normativo

- 4.5.1 Global

- 4.5.2 Australia

- 4.5.3 Brasil

- 4.5.4 Canada

- 4.5.5 Porcelana

- 4.5.6 Francia

- 4.5.7 Alemania

- 4.5.8 India

- 4.5.9 Irán

- 4.5.10 Japón

- 4.5.11 Nueva Zelanda

- 4.5.12 Rusia

- 4.5.13 Singapur

- 4.5.14 Corea del Sur

- 4.5.15 Emiratos Árabes Unidos

- 4.5.16 Reino Unido

- 4.5.17 Estados Unidos

- 4.6 Análisis de la cadena de valor y del canal de distribución

5. SEGMENTACIÓN DEL MERCADO (incluye tamaño del mercado en Valor en USD, Pronósticos hasta 2029 y análisis de perspectivas de crecimiento)

-

5.1 Solicitud

- 5.1.1 Comunicación

- 5.1.2 Observación de la Tierra

- 5.1.3 Navegación

- 5.1.4 Observación espacial

- 5.1.5 Otros

-

5.2 Masa del satélite

- 5.2.1 10-100 kilos

- 5.2.2 100-500 kilos

- 5.2.3 500-1000kg

- 5.2.4 Por debajo de 10 kilos

- 5.2.5 por encima de 1000 kg

-

5.3 Clase de órbita

- 5.3.1 GEO

- 5.3.2 LEÓN

- 5.3.3 MÍO

-

5.4 Mtow del vehículo de lanzamiento

- 5.4.1 Pesado

- 5.4.2 Luz

- 5.4.3 Medio

-

5.5 Usuario final

- 5.5.1 Comercial

- 5.5.2 Militar y gobierno

- 5.5.3 Otro

-

5.6 Subsistema de satélite

- 5.6.1 Hardware de propulsión y propulsor

- 5.6.2 Bus y subsistemas satelitales

- 5.6.3 Hardware de energía y paneles solares

- 5.6.4 Estructuras, Arnés y Mecanismos

-

5.7 Tecnología de propulsión

- 5.7.1 Eléctrico

- 5.7.2 a base de gas

- 5.7.3 Combustible líquido

-

5.8 Región

- 5.8.1 Asia-Pacífico

- 5.8.1.1 Por país

- 5.8.1.1.1 Australia

- 5.8.1.1.2 Porcelana

- 5.8.1.1.3 India

- 5.8.1.1.4 Japón

- 5.8.1.1.5 Nueva Zelanda

- 5.8.1.1.6 Singapur

- 5.8.1.1.7 Corea del Sur

- 5.8.2 Europa

- 5.8.2.1 Por país

- 5.8.2.1.1 Francia

- 5.8.2.1.2 Alemania

- 5.8.2.1.3 Rusia

- 5.8.2.1.4 Reino Unido

- 5.8.3 América del norte

- 5.8.3.1 Por país

- 5.8.3.1.1 Canada

- 5.8.3.1.2 Estados Unidos

- 5.8.4 Resto del mundo

- 5.8.4.1 Por país

- 5.8.4.1.1 Brasil

- 5.8.4.1.2 Irán

- 5.8.4.1.3 Arabia Saudita

- 5.8.4.1.4 Emiratos Árabes Unidos

- 5.8.4.1.5 Resto del mundo

6. PANORAMA COMPETITIVO

- 6.1 Movimientos estratégicos clave

- 6.2 Análisis de cuota de mercado

- 6.3 Panorama de la empresa

-

6.4 Perfiles de la empresa (incluye descripción general a nivel global, descripción general a nivel de mercado, segmentos comerciales principales, finanzas, personal, información clave, clasificación de mercado, participación de mercado, productos y servicios, y análisis de desarrollos recientes).

- 6.4.1 Airbus SE

- 6.4.2 Ariane Group

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 Indian Space Research Organisation (ISRO)

- 6.4.5 Lockheed Martin Corporation

- 6.4.6 Maxar Technologies Inc.

- 6.4.7 Mitsubishi Heavy Industries

- 6.4.8 Northrop Grumman Corporation

- 6.4.9 Sierra Nevada Corporation

- 6.4.10 Space Exploration Technologies Corp.

- 6.4.11 Thales

- 6.4.12 The Boeing Company

- 6.4.13 United Launch Alliance, LLC.

7. PREGUNTAS ESTRATÉGICAS CLAVE PARA LOS CEO DE SATÉLITES

8. APÉNDICE

-

8.1 Descripción general global

- 8.1.1 Descripción general

- 8.1.2 El marco de las cinco fuerzas de Porter

- 8.1.3 Análisis de la cadena de valor global

- 8.1.4 Dinámica del mercado (DRO)

- 8.2 Fuentes y referencias

- 8.3 Lista de tablas y figuras

- 8.4 Perspectivas primarias

- 8.5 Paquete de datos

- 8.6 Glosario de términos

Lista de Tablas y Figuras

- Figura 1:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, TODOS, MINIATURIZACIÓN DE SATÉLITES, NÚMERO DE SATÉLITES EN MINIATURA LANZADOS (MENORES DE 10 KG), 2017 - 2022

- Figura 2:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, TODOS, MASA DE SATÉLITES, NÚMERO DE SATÉLITES LANZADOS (ARRIBA DE 10 KG), 2017 - 2022

- Figura 3:

- MERCADO MUNDIAL DE FABRICACIÓN DE SATÉLITES Y VEHÍCULOS DE LANZAMIENTO, TODOS, PROPIETARIO DEL VEHÍCULO DE LANZAMIENTO, NÚMERO DE VEHÍCULOS DE LANZAMIENTO UTILIZADOS, 2017 - 2022

- Figura 4:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, TODOS, GASTO EN PROGRAMAS ESPACIALES, USD, 2017 - 2022

- Figura 5:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, VALOR, USD, 2017-2029

- Figura 6:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR APLICACIÓN, VALOR, USD, 2017-2029

- Figura 7:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR APLICACIÓN, VALOR, %, 2017 VS 2023 VS 2029

- Figura 8:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR COMUNICACIÓN, VALOR, USD, 2017-2029

- Figura 9:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR OBSERVACIÓN DE LA TIERRA, VALOR, USD, 2017-2029

- Figura 10:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR NAVEGACIÓN, VALOR, USD, 2017-2029

- Figura 11:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR OBSERVACIÓN ESPACIAL, VALOR, USD, 2017-2029

- Figura 12:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR OTROS, VALOR, USD, 2017-2029

- Figura 13:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR MASA DE SATÉLITES, VALOR, USD, 2017-2029

- Figura 14:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR MASA DE SATÉLITES, VALOR, %, 2017 VS 2023 VS 2029

- Figura 15:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR 10-100 KG, VALOR, USD, 2017-2029

- Figura 16:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, EN 100-500 KG, VALOR, USD, 2017-2029

- Figura 17:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, EN 500-1000 KG, VALOR, USD, 2017-2029

- Figura 18:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR MENOS DE 10 KG, VALOR, USD, 2017-2029

- Figura 19:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR MÁS DE 1000 KG, VALOR, USD, 2017-2029

- Figura 20:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR CLASE DE ÓRBITA, VALOR, USD, 2017-2029

- Figura 21:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR CLASE DE ÓRBITA, VALOR, %, 2017 VS 2023 VS 2029

- Figura 22:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR VALOR ELÍPTICO, USD, 2017-2029

- Figura 23:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR GEO, VALOR, USD, 2017-2029

- Figura 24:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR LEO, VALOR, USD, 2017-2029

- Figura 25:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR MEO, VALOR, USD, 2017-2029

- Figura 26:

- MERCADO MUNDIAL DE FABRICACIÓN DE SATÉLITES Y VEHÍCULOS DE LANZAMIENTO, POR MTOW DEL VEHÍCULO DE LANZAMIENTO, VALOR, USD, 2017-2029

- Figura 27:

- MERCADO MUNDIAL DE FABRICACIÓN DE SATÉLITES Y VEHÍCULOS DE LANZAMIENTO, POR MTOW DE VEHÍCULO DE LANZAMIENTO, VALOR, %, 2017 VS 2023 VS 2029

- Figura 28:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR VALOR PESADO, USD, 2017-2029

- Figura 29:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR INTERPLANETARIO, VALOR, USD, 2017-2029

- Figura 30:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR LUZ, VALOR, USD, 2017-2029

- Figura 31:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR MEDIO, VALOR, USD, 2017-2029

- Figura 32:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR USUARIO FINAL, VALOR, USD, 2017-2029

- Figura 33:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR USUARIO FINAL, VALOR, %, 2017 VS 2023 VS 2029

- Figura 34:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR VALOR COMERCIAL, USD, 2017-2029

- Figura 35:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR MILITAR Y GOBIERNO, VALOR, USD, 2017-2029

- Figura 36:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR OTROS, VALOR, USD, 2017-2029

- Figura 37:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR SUBSISTEMA DE SATÉLITE, VALOR, USD, 2017-2029

- Figura 38:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR SUBSISTEMA DE SATÉLITE, VALOR, %, 2017 VS 2023 VS 2029

- Figura 39:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR HARDWARE DE PROPULSIÓN Y PROPELENTE, VALOR, USD, 2017-2029

- Figura 40:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR AUTOBUSES Y SUBSISTEMAS DE SATÉLITE, VALOR, USD, 2017-2029

- Figura 41:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR EQUIPO SOLAR Y HARDWARE DE ENERGÍA, VALOR, USD, 2017-2029

- Figura 42:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR ESTRUCTURAS, ARNÉS Y MECANISMOS, VALOR, USD, 2017-2029

- Figura 43:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR TECNOLOGÍA DE PROPULSIÓN, VALOR, USD, 2017-2029

- Figura 44:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR TECNOLOGÍA DE PROPULSIÓN, VALOR, %, 2017 VS 2023 VS 2029

- Figura 45:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR VALOR ELÉCTRICO, USD, 2017-2029

- Figura 46:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR VALOR A GAS, USD, 2017-2029

- Figura 47:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR COMBUSTIBLE LÍQUIDO, VALOR, USD, 2017-2029

- Figura 48:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR REGIÓN, VALOR, USD, 2017-2029

- Figura 49:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR REGIÓN, VALOR, %, 2017 VS 2023 VS 2029

- Figura 50:

- MERCADO DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES EN ASIA-PACÍFICO, POR PAÍS, VALOR, USD, 2017-2029

- Figura 51:

- MERCADO DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES EN ASIA-PACÍFICO, POR PAÍS, VALOR, %, 2017 VS 2023 VS 2029

- Figura 52:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR AUSTRALIA, VALOR, USD, 2017-2029

- Figura 53:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR AUSTRALIA, VALOR, %, 2017 VS 2022

- Figura 54:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR CHINA, VALOR, USD, 2017-2029

- Figura 55:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR CHINA, VALOR, %, 2017 VS 2022

- Figura 56:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR INDIA, VALOR, USD, 2017-2029

- Figura 57:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR INDIA, VALOR, %, 2017 VS 2022

- Figura 58:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR JAPÓN, VALOR, USD, 2017-2029

- Figura 59:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR JAPÓN, VALOR, %, 2017 VS 2022

- Figura 60:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR NUEVA ZELANDA, VALOR, USD, 2017-2029

- Figura 61:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR NUEVA ZELANDA, VALOR, %, 2017 VS 2022

- Figura 62:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR SINGAPUR, VALOR, USD, 2017-2029

- Figura 63:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR SINGAPUR, VALOR, %, 2017 VS 2022

- Figura 64:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR COREA DEL SUR, VALOR, USD, 2017-2029

- Figura 65:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR COREA DEL SUR, VALOR, %, 2017 VS 2022

- Figura 66:

- MERCADO EUROPEO DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR PAÍS, VALOR, USD, 2017-2029

- Figura 67:

- MERCADO EUROPEO DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO POR PAÍS, VALOR, %, 2017 VS 2023 VS 2029

- Figura 68:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR FRANCIA, VALOR, USD, 2017-2029

- Figura 69:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR FRANCIA, VALOR, %, 2017 VS 2022

- Figura 70:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR ALEMANIA, VALOR, USD, 2017 - 2029

- Figura 71:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR ALEMANIA, VALOR, %, 2017 VS 2022

- Figura 72:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR RUSIA, VALOR, USD, 2017-2029

- Figura 73:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR RUSIA, VALOR, %, 2017 VS 2022

- Figura 74:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR REINO UNIDO, VALOR, USD, 2017 - 2029

- Figura 75:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR REINO UNIDO, VALOR, %, 2017 VS 2022

- Figura 76:

- MERCADO DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES EN AMÉRICA DEL NORTE, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 77:

- MERCADO DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES EN AMÉRICA DEL NORTE, POR PAÍS, VALOR, %, 2017 VS 2023 VS 2029

- Figura 78:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR CANADÁ, VALOR, USD, 2017-2029

- Figura 79:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR CANADÁ, VALOR, %, 2017 VS 2022

- Figura 80:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR ESTADOS UNIDOS, VALOR, USD, 2017-2029

- Figura 81:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR ESTADOS UNIDOS, VALOR, %, 2017 VS 2022

- Figura 82:

- RESTO DEL MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR PAÍS, VALOR, USD, 2017 - 2029

- Figura 83:

- RESTO DEL MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR PAÍS, VALOR, %, 2017 VS 2023 VS 2029

- Figura 84:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR BRASIL, VALOR, USD, 2017 - 2029

- Figura 85:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR BRASIL, VALOR, %, 2017 VS 2022

- Figura 86:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR IRÁN, VALOR, USD, 2017-2029

- Figura 87:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR IRÁN, VALOR, %, 2017 VS 2022

- Figura 88:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR ARABIA SAUDITA, VALOR, USD, 2017-2029

- Figura 89:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR ARABIA SAUDITA, VALOR, %, 2017 VS 2022

- Figura 90:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR EMIRATOS ÁRABES UNIDOS, VALOR, USD, 2017-2029

- Figura 91:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR EMIRATOS ÁRABES UNIDOS, VALOR, %, 2017 VS 2022

- Figura 92:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR RESTO DEL MUNDO, VALOR, USD, 2017-2029

- Figura 93:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, POR RESTO DEL MUNDO, VALOR, %, 2017 VS 2022

- Figura 94:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, EMPRESAS MÁS ACTIVAS, POR NÚMERO DE MOVIMIENTOS ESTRATÉGICOS, 2017 - 2029

- Figura 95:

- MERCADO MUNDIAL DE FABRICACIÓN Y VEHÍCULOS DE LANZAMIENTO DE SATÉLITES, ESTRATEGIAS MÁS ADOPTADAS, 2017 – 2029

- Figura 96:

- CUOTA DE MERCADO MUNDIAL DE FABRICACIÓN DE SATÉLITES Y VEHÍCULOS DE LANZAMIENTO (%), POR PRINCIPALES ACTORES, 2022

Segmentación de la industria de fabricación de satélites y vehículos de lanzamiento

Comunicación, Observación de la Tierra, Navegación, Observación espacial y Otros están cubiertos como segmentos por Aplicación. 10-100 kg, 100-500 kg, 500-1000 kg, menos de 10 kg, más de 1000 kg están cubiertos como segmentos por la masa del satélite. GEO, LEO, MEO están cubiertos como segmentos por la clase de órbita. Pesado, Ligero y Medio están cubiertos como segmentos por Launch Vehicle Mtow. Comercial, Militar y Gubernamental están cubiertos como segmentos por Usuario Final. El hardware de propulsión y el propulsor, el bus y los subsistemas de satélite, los paneles solares y el hardware de energía, las estructuras, los arneses y los mecanismos están cubiertos como segmentos por el subsistema de satélite. Propulsion Tech cubre los segmentos eléctrico, a base de gas y de combustible líquido. Asia-Pacífico, Europa y América del Norte están cubiertos como segmentos por región.

- Por lo general, un satélite o una nave espacial se coloca en una de las muchas órbitas especiales alrededor de la Tierra, o se puede lanzar a un viaje interplanetario según su aplicación prevista. De los tres tipos de órbita, a saber, órbita terrestre baja (LEO), órbita geoestacionaria (GEO) y órbita terrestre media (MEO), LEO parece ser la más elegida debido a su proximidad a la Tierra.

- Muchos satélites meteorológicos y de comunicaciones tienden a tener órbitas terrestres altas, que son las más alejadas de la superficie. Los satélites en órbita terrestre media incluyen satélites de navegación y especializados diseñados para monitorear un área específica. La mayoría de los satélites científicos, incluido el Sistema de Observación de la Tierra de la NASA, se encuentran en órbita terrestre baja.

- Los distintos satélites fabricados y lanzados tienen diferentes aplicaciones. Durante 2017-2022, de los 56 satélites lanzados en la órbita MEO, la mayoría se construyeron con fines de navegación/posicionamiento global. La mayoría de los 133 satélites en la órbita GEO se desplegaron con fines de comunicación y observación de la Tierra. Más de 4.025 satélites LEO fabricados y lanzados en el mismo período eran propiedad de varios países de todo el mundo.

- Se espera que el uso cada vez mayor de satélites en áreas como inteligencia electrónica, ciencias de la Tierra/meteorología, imágenes láser, imágenes ópticas y meteorología impulse la demanda para el desarrollo de satélites durante el período de pronóstico.

| Solicitud | Comunicación | |||

| Observación de la Tierra | ||||

| Navegación | ||||

| Observación espacial | ||||

| Otros | ||||

| Masa del satélite | 10-100 kilos | |||

| 100-500 kilos | ||||

| 500-1000kg | ||||

| Por debajo de 10 kilos | ||||

| por encima de 1000 kg | ||||

| Clase de órbita | GEO | |||

| LEÓN | ||||

| MÍO | ||||

| Mtow del vehículo de lanzamiento | Pesado | |||

| Luz | ||||

| Medio | ||||

| Usuario final | Comercial | |||

| Militar y gobierno | ||||

| Otro | ||||

| Subsistema de satélite | Hardware de propulsión y propulsor | |||

| Bus y subsistemas satelitales | ||||

| Hardware de energía y paneles solares | ||||

| Estructuras, Arnés y Mecanismos | ||||

| Tecnología de propulsión | Eléctrico | |||

| a base de gas | ||||

| Combustible líquido | ||||

| Región | Asia-Pacífico | Por país | Australia | |

| Porcelana | ||||

| India | ||||

| Japón | ||||

| Nueva Zelanda | ||||

| Singapur | ||||

| Corea del Sur | ||||

| Europa | Por país | Francia | ||

| Alemania | ||||

| Rusia | ||||

| Reino Unido | ||||

| América del norte | Por país | Canada | ||

| Estados Unidos | ||||

| Resto del mundo | Por país | Brasil | ||

| Irán | ||||

| Arabia Saudita | ||||

| Emiratos Árabes Unidos | ||||

| Resto del mundo | ||||

Definición de mercado

- Solicitud - Diversas aplicaciones o propósitos de los satélites se clasifican en comunicaciones, observación de la tierra, observación espacial, navegación y otras. Los propósitos enumerados son aquellos informados por el operador del satélite.

- Usuario final - Los usuarios principales o usuarios finales del satélite se describen como civiles (académicos, aficionados), comerciales, gubernamentales (meteorológicos, científicos, etc.), militares. Los satélites pueden tener múltiples usos, tanto para aplicaciones comerciales como militares.

- Vehículo de lanzamiento MTOW - Por MTOW (peso máximo de despegue) del vehículo de lanzamiento se entiende el peso máximo del vehículo de lanzamiento durante el despegue, incluido el peso de la carga útil, el equipo y el combustible.

- Clase de órbita - Las órbitas de los satélites se dividen en tres grandes clases GEO, LEO y MEO. Los satélites en órbitas elípticas tienen apogeos y perigeos que difieren significativamente entre sí y clasifican las órbitas de los satélites con una excentricidad de 0,14 o más como elípticas.

- tecnología de propulsión - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Masa del satélite - En este segmento, se han clasificado diferentes tipos de sistemas de propulsión de satélites en sistemas de propulsión eléctricos, de combustible líquido y de gas.

- Subsistema de satélite - Todos los componentes y subsistemas que incluyen propulsores, autobuses, paneles solares y otro hardware de satélites se incluyen en este segmento.

Metodología de Investigación

Mordor Intelligence sigue una metodología de cuatro pasos en todos nuestros informes.

- Paso 1 identificar variables clave: Para construir una metodología de pronóstico sólida, las variables y factores identificados en el Paso 1 se prueban con cifras históricas de mercado disponibles. A través de un proceso iterativo, se establecen las variables requeridas para el pronóstico del mercado y el modelo se construye sobre la base de estas variables.

- Paso 2 construir un modelo de mercado: Las estimaciones del tamaño del mercado para los años históricos y previstos se han proporcionado en términos de ingresos y volumen. Para la conversión de ventas a volumen, el precio de venta promedio (ASP) se mantiene constante durante todo el período de pronóstico para cada país, y la inflación no es parte del precio.

- Paso 3 validar y finalizar: En este importante paso, todos los números de mercado, variables y llamadas de analistas se validan a través de una extensa red de expertos en investigación primaria del mercado estudiado. Los encuestados se seleccionan en todos los niveles y funciones para generar una imagen holística del mercado estudiado.

- Paso 4 Resultados de la investigación: Informes sindicados, asignaciones de consultoría personalizadas, bases de datos y plataformas de suscripción.