Tamaño y Participación del Mercado Inmobiliario Residencial Escandinavo

Análisis del Mercado Inmobiliario Residencial Escandinavo por Mordor Intelligence

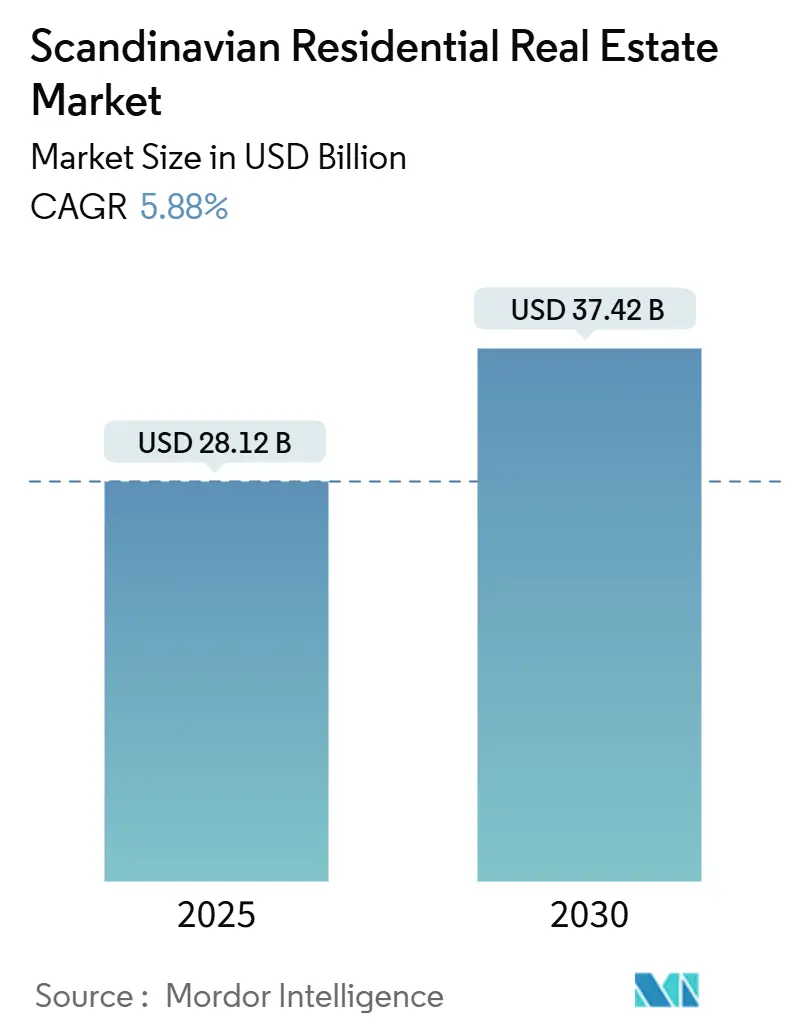

El tamaño del mercado inmobiliario residencial escandinavo se sitúa en USD 28,12 mil millones en 2025 y se proyecta que alcance USD 37,42 mil millones en 2030, reflejando una TCAC del 5,88%. Las tasas de interés normalizadas, una oleada de capital institucional y los cambios demográficos hacia el alquiler sustentan esta trayectoria de crecimiento[1]Erik Thedéen, "Monetary Policy Report April 2025," Sveriges Riksbank, riksbank.se. El rápido ciclo de recortes de tasas de Suecia, las ganancias de precios anuales constantes del 4,2% de Dinamarca hasta 2026 y los términos de préstamo más flexibles de Noruega expanden colectivamente los volúmenes de transacciones y refuerzan el poder de fijación de precios[2]Michael Rasmussen, "Nordea Housing Market Outlook 2025," Nordea, nordea.com. La escasa oferta de terrenos urbanos intensifica la demanda de apartamentos de alta densidad, mientras que las normas de construcción ecológica alineadas con la UE aceleran la actividad de nueva construcción en todo el mercado inmobiliario residencial escandinavo. Los inversores institucionales, atraídos por flujos de efectivo de alquiler predecibles y credenciales ESG, ahora tratan la vivienda como una asignación central junto con la logística y la infraestructura.

Principales Conclusiones del Informe

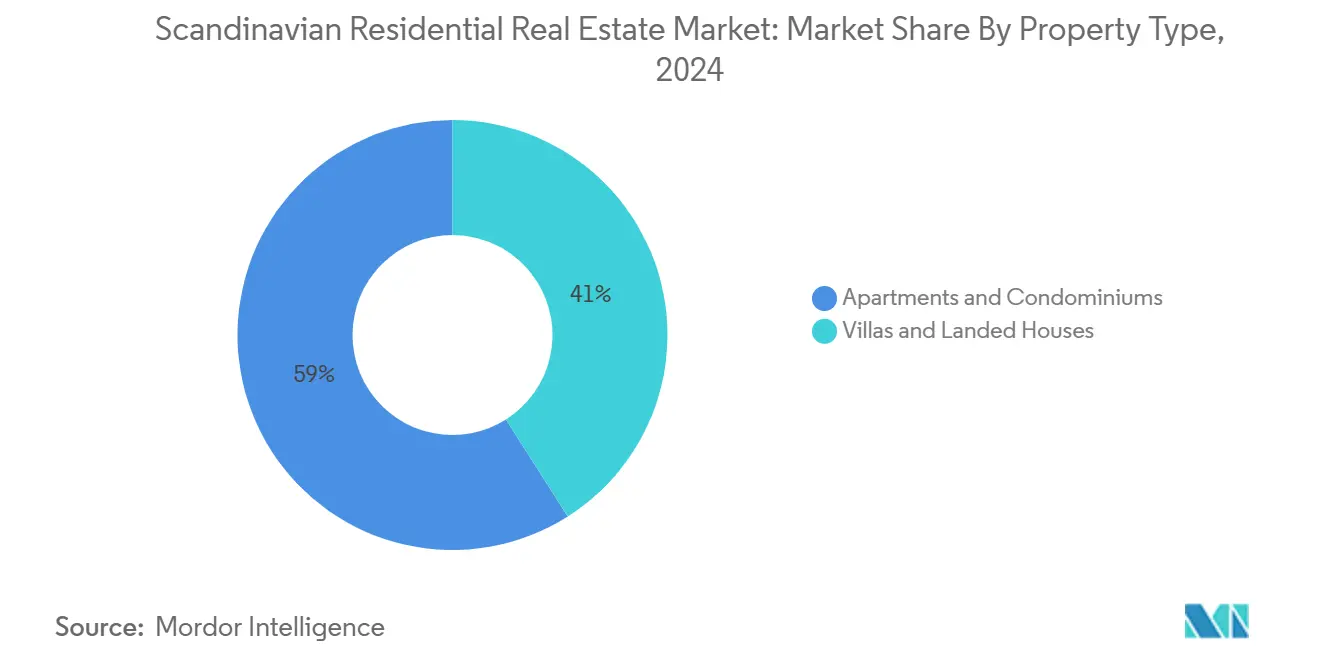

• Por tipo de propiedad, los apartamentos y condominios comandaron el 59% de participación del tamaño del mercado inmobiliario residencial escandinavo en 2024 y se proyecta que crezcan a una TCAC del 6,09% hasta 2030.

• Por banda de precios, el segmento de mercado medio mantuvo el 46% de participación del tamaño del mercado inmobiliario residencial escandinavo en 2024; el nivel asequible avanza a una TCAC del 6,16% hasta 2030.

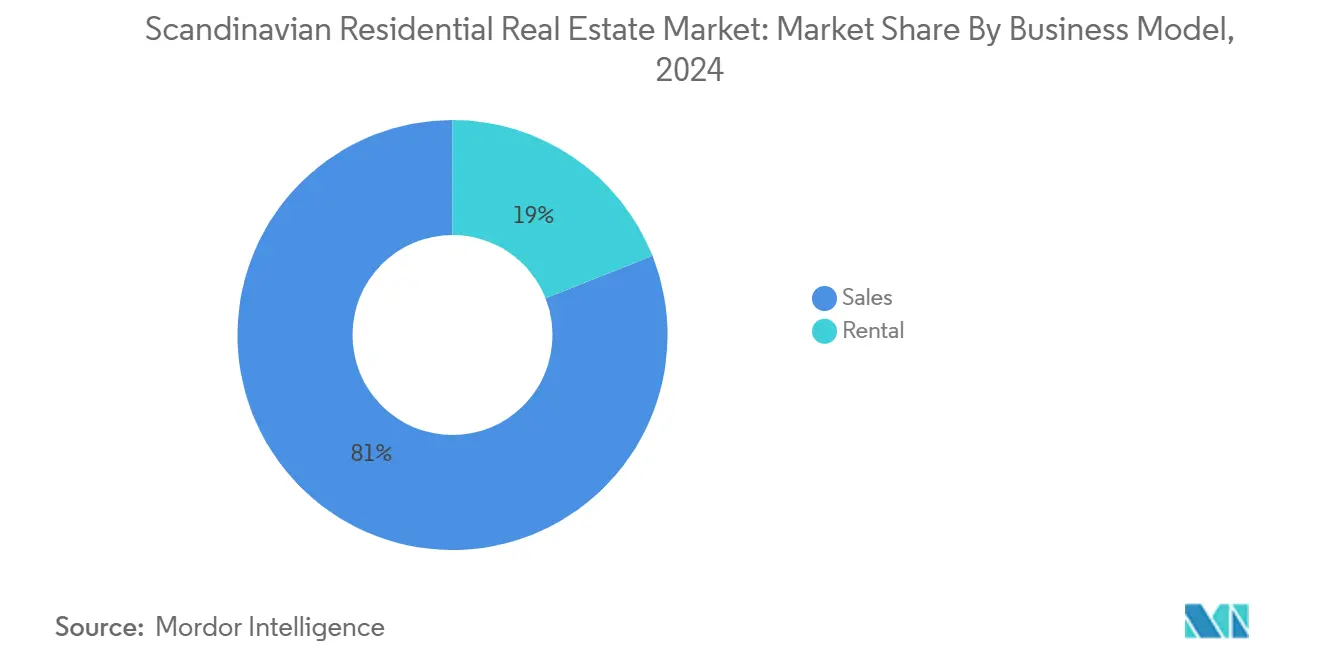

• Por modelo de negocio, la vivienda de alquiler capturó el 19% de la participación del mercado inmobiliario residencial escandinavo en 2024 y se pronostica que se expanda a una TCAC del 6,88% hasta 2030.

• Por modalidad de venta, las transacciones primarias representaron el 38% de participación del tamaño del mercado inmobiliario residencial escandinavo en 2024 y crecerán a una TCAC del 6,94% entre 2025-2030.

• Por geografía, Suecia lideró con el 48% de la participación del mercado inmobiliario residencial escandinavo en 2024, mientras que Dinamarca se pronostica que se expanda a una TCAC del 7,00% hasta 2030.

Tendencias e Insights del Mercado Inmobiliario Residencial Escandinavo

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Normalización de tasas de interés y recortes esperados | +1.5% | Global, más fuerte en Suecia y Noruega | Corto plazo (≤ 2 años) |

| Urbanización rápida y reducción del tamaño del hogar | +1.2% | Centros urbanos de Suecia y Dinamarca, expansión a Noruega | Mediano plazo (2-4 años) |

| Flujo de capital institucional y expansión REIT | +1.1% | Estocolmo y Copenhague | Mediano plazo (2-4 años) |

| Incentivos de vivienda verde y regulación EPC | +0.8% | A nivel de la UE, adopción temprana en Dinamarca y Suecia | Largo plazo (≥ 4 años) |

| Reformas de liberación de tierras municipales | +0.7% | Políticas nacionales, ejecución específica por ciudad | Largo plazo (≥ 4 años) |

| Flujo transfronterizo de trabajadores remotos | +0.6% | Principales centros urbanos | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Normalización de Tasas de Interés y Recortes Esperados

La tasa clave del Riksbank está destinada a deslizarse al 2,25% en 2025, mientras que Norges Bank orienta hacia una tasa base del 3,25%, reduciendo los costos de servicio hipotecario y aumentando las aprobaciones de préstamos. Suecia vio los volúmenes de inversión repuntar un 66% interanual a SEK 138,5 mil millones en 2024, con activos residenciales representando el 28% del flujo de transacciones. Los cupones hipotecarios daneses se estabilizaron cerca del 3,5%, abriendo oportunidades de arbitraje regional para capital transfronterizo. Los compradores primerizos ya representan la mitad de los nuevos préstamos hipotecarios noruegos después de que se relajaron las reglas de pago inicial, señalando una creciente demanda de propiedad. El crédito más barato también galvaniza las asignaciones institucionales, un impulso estructural para el mercado inmobiliario residencial escandinavo.

Urbanización Rápida y Reducción del Tamaño del Hogar

La concentración de población y unidades de hogar más pequeñas intensifican la demanda de apartamentos compactos en Estocolmo, Copenhague y Oslo. El tamaño promedio del hogar está cayendo, impulsando a los desarrolladores a priorizar micro-unidades, lounges de coworking y amenidades compartidas que elevan los ingresos por metro cuadrado mientras preservan la asequibilidad. Los distritos centrales de Oslo registraron un crecimiento de precios del 6% en 2024, subrayando cómo los núcleos urbanos exigen una prima a pesar de las tendencias de trabajo flexible. El mercado inmobiliario residencial escandinavo por lo tanto pivota hacia proyectos de alta densidad que limitan los tiempos de desplazamiento y ofrecen conveniencia de estilo de vida. Los trabajadores remotos aún gravitan hacia barrios vibrantes, reforzando la propuesta de valor de apartamentos ubicados centralmente.

Flujo de Capital Institucional y Expansión REIT

Las asignaciones residenciales ahora ocupan el tercer lugar en flujos transfronterizos globales hacia Europa, saltando un 10% a USD 21,63 mil millones en H2 2024. Los inversores extranjeros representaron el 45% de las transacciones residenciales danesas en el mismo período, atraídos por beneficios de cobertura de corona y rendimientos estables. Los REITs de Estocolmo lograron picos de liquidez después de que los ajustes regulatorios simplificaron la emisión de unidades, permitiendo a los inversores minoristas beneficiarse de la suscripción institucional. Los fondos de pensiones que buscan escala respaldan vehículos de construcción para alquiler que prometen ingresos predecibles y cumplimiento ESG, profundizando los pools de capital para el mercado inmobiliario residencial escandinavo. La competencia de gestores ahora se centra en el historial y puntajes de sostenibilidad en lugar del apalancamiento.

Incentivos de Vivienda Verde y Regulación EPC

Dinamarca limitará las emisiones operacionales para toda la nueva vivienda a 7,1 kg CO2e/m²/año desde julio de 2025, forzando un cambio hacia madera, acero reciclado y energías renovables en sitio. Stockholm Wood City, un distrito de 2.000 unidades de madera en masa, ejemplifica el costo y la ventaja de marca de exceder los umbrales ambientales mínimos. Los prestamistas nórdicos ofrecen descuentos en tasas de interés para proyectos con calificación EPC, traduciendo la sostenibilidad en capital más barato. El inventario energéticamente eficiente realiza primas de alquiler y menor riesgo de vacantes, reforzando la resistencia del flujo de efectivo en todo el mercado inmobiliario residencial escandinavo. Los desarrolladores que integran sistemas de bombas de calor y plataformas de medición inteligente reportan preventas más rápidas y costos de ciclo de vida reducidos.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronología de Impacto |

|---|---|---|---|

| Alto endeudamiento de hogares | -0.9% | Noruega y Suecia, efecto moderado en Dinamarca | Corto plazo (≤ 2 años) |

| Límites macro-prudenciales de préstamos (LTV/DSI) | -0.7% | Los tres países con implementación variable | Mediano plazo (2-4 años) |

| Escasez de mano de obra calificada en construcción moderna de madera | -0.6% | Proyectos de madera en masa de Suecia y Dinamarca, expansión a Noruega | Mediano plazo (2-4 años) |

| Costo de adaptación climática para casas costeras | -0.5% | Zonas costeras de Dinamarca y Noruega, bolsillos limitados en Suecia | Largo plazo (≥ 4 años) |

| Fuente: Mordor Intelligence | |||

Alto Endeudamiento de Hogares

Los hogares noruegos asignan una participación significativa del ingreso disponible a hipotecas, con el 14,5% experimentando tensión aguda durante el pico de tasas de 2023[3]José Manuel Campa, "ESRB Warning on Vulnerabilities in Residential Real Estate Sectors," European Systemic Risk Board, esrb.europa.eu. Suecia y Dinamarca igualmente enfrentan ratios elevados de deuda a ingresos, provocando advertencias de la Junta Europea de Riesgo Sistémico sobre la exposición a tasas variables. El alto apalancamiento frena la actividad de mejoras y amortigua la demanda especulativa en todo el mercado inmobiliario residencial escandinavo. Los compradores más jóvenes que manejan préstamos estudiantiles y costos de vida crecientes retrasan la propiedad, sosteniendo la demanda de alquiler pero recortando el impulso de ventas. Los bancos responden con suscripción más estricta, preservando ratios de calidad de activos a expensas del crecimiento de la cartera de préstamos.

Límites Macro-prudenciales de Préstamos (LTV/DSI)

Los reguladores mantienen techos LTV e imponen límites de servicio de deuda para contener el riesgo sistémico, limitando así el apalancamiento disponible para compradores primerizos. El recorte del pago inicial de Noruega al 10% facilita la entrada pero el poder de endeudamiento general permanece restringido por reglas DSI, particularmente en los distritos costosos de Oslo. Los compradores de Estocolmo confrontan paredes de asequibilidad similares ya que los bancos prueban los préstamos en buffers de tasas de interés muy por encima de los cupones prevalecientes. Aunque estas políticas fortifican la estabilidad financiera, ralentizan la rotación y atemperan la escalación de precios dentro del mercado inmobiliario residencial escandinavo. Los desarrolladores pivotan a ofertas de alquiler y co-living para monetizar la demanda marginada por límites de crédito.

Análisis de Segmentos

Por Tipo de Propiedad: Los Apartamentos Impulsan la Densidad Urbana

Los apartamentos y condominios aseguraron el 59% de la participación del mercado inmobiliario residencial escandinavo en 2024 y registran la TCAC más rápida del 6,09% hasta 2030. Las villas mantienen el 41% restante, atrayendo a familias que favorecen el espacio exterior privado en cinturones de desplazamiento. Los altos costos de terrenos, límites de zonificación y sistemas modulares de madera en masa dan a los apartamentos economías de construcción superiores, apoyando el rendimiento superior sostenido en el mercado inmobiliario residencial escandinavo.

Las 2.000 unidades de Stockholm Wood City ilustran cómo el coworking integrado, carga de vehículos eléctricos y credenciales de carbono neutral desbloquean primas entre urbanitas conscientes del medio ambiente[4]Karin Comstedt Webb, "Stockholm Wood City: Sustainability Brief 2025," Atrium Ljungberg, atriumljungberg.se. Los desarrolladores también explotan bonos de densidad ofrecidos por municipalidades para integrar nodos de transporte público y podios de uso mixto. Las redes de calor que comparten energía reducen las facturas operativas, reforzando la estabilidad de ocupación para propietarios institucionales y sustentando la contribución del segmento al tamaño del mercado inmobiliario residencial escandinavo.

Por Banda de Precios: El Dominio del Mercado Medio Enfrenta Presión Asequible

Las viviendas de mercado medio representaron el 46% del tamaño del mercado inmobiliario residencial escandinavo en 2024, equilibrando calidad y costo para hogares de doble ingreso. Sin embargo, el inventario asequible respaldado por políticas se expande a una TCAC del 6,16%, ayudado por subastas municipales de liberación de tierras y exenciones favorables de IVA.

Los esquemas daneses que permiten hipotecas de capital compartido han ampliado la base de compradores, creando vientos de cola para constructores asequibles y asociaciones de vivienda cooperativa. Las residencias de lujo permanecen nicho, luchando contra un pool de demanda más pequeño y mayores impuestos a las ganancias de capital. El mercado medio debe por lo tanto diferenciarse a través de paquetes de hogar inteligente y diseños flexibles para retener la participación de cartera en el mercado inmobiliario residencial escandinavo cada vez más competitivo.

Por Modelo de Negocio: El Auge del Alquiler Remodela los Patrones de Propiedad

La vivienda de alquiler mantuvo el 19% de la participación del mercado inmobiliario residencial escandinavo en 2024 pero acelera a una TCAC líder del sector del 6,88%, impulsada por profesionales orientados a la movilidad y reglas de crédito estrictas. Las transacciones de ventas crecen más modestamente ya que la asequibilidad de propiedad mengua.

Los fondos institucionales respaldan plataformas de alquiler construidas para tal propósito que ofrecen servicios de grado hotelero, banda ancha masiva y aplicaciones comunitarias que elevan la retención. Los alquileres de Copenhague subieron 5-7% en 2024 en medio de la escasez de oferta, amortiguando los rendimientos de inversores versus spreads de bonos. El auge del alquiler por lo tanto está remodelando las expectativas de flujo de efectivo y modelos de asignación de activos en todo el mercado inmobiliario residencial escandinavo.

Por Modalidad de Venta: El Mercado Primario Lidera la Nueva Construcción

Las ventas primarias capturaron el 38% del tamaño del mercado inmobiliario residencial escandinavo en 2024 y se pronostica que se expandan a una TCAC del 6,94%, impulsadas por la demanda reprimida de inventario energéticamente eficiente. Las transacciones secundarias, aunque más grandes al 62%, lidian con inventario envejecido que a menudo requiere retrofits costosos para cumplir con los umbrales EPC.

Los desarrolladores aprovechan la madera modular, BIM y matrices PV en sitio para reducir el carbono incorporado y acortar los ciclos de entrega, asegurando así descuentos de préstamos verdes y tasas de absorción más rápidas. Los compradores aprecian interiores personalizables y cableado a prueba de futuro, validando primas que elevan los márgenes brutos de desarrollo en el mercado inmobiliario residencial escandinavo.

Análisis Geográfico

Suecia comandó el 48% del valor del mercado inmobiliario residencial escandinavo en 2024, impulsada por el auge de empleos liderados por la tecnología de Estocolmo y esquemas urbanos de madera emblemáticos como Stockholm Wood City. La inversión residencial alcanzó SEK 138,5 mil millones en 2024, un repunte del 66% que señala mercados de capital re-licuefactos y expansión del tamaño del mercado inmobiliario residencial escandinavo. Los recortes de tasas y la política de vivienda equilibrada sostienen la demanda en ambos sectores de propiedad y alquiler, mientras que los incentivos EPC recompensan a los desarrolladores orientados al verde.

Dinamarca es la porción de más rápido crecimiento del mercado inmobiliario residencial escandinavo con una TCAC del 7,00% hasta 2030, anclada por la participación de transacciones del 61% de Copenhague y la penetración de capital extranjero del 45%. Se proyecta que los precios de las casas aumenten 4,2% en 2025 y 4,0% en 2026 respaldados por mercados laborales ajustados y crecimiento salarial que supera la inflación. Los límites de emisiones efectivos en julio de 2025 amplifican la demanda de vivienda de próxima generación, baja en carbono, reforzando el liderazgo regulatorio de Dinamarca y apoyando la expansión adicional del tamaño del mercado inmobiliario residencial escandinavo.

Noruega retiene una posición significativa a pesar de los vientos en contra del endeudamiento y la escasez de tierras edificables cerca de metros junto a fiordos. La relajación del pago inicial del gobierno al 10% desde enero de 2025 amplía el acceso, mientras que las reducciones de tasa base facilitan los costos de servicio, empujando la demanda latente a la acción. Los distritos principales de Oslo predicen una apreciación de precios del 6% en 2024, ya que la debilidad de la moneda atrae a compradores extranjeros y los incentivos de construcción verde atraen socios institucionales. El exceso de energía renovable del país sustenta vivienda altamente eficiente, diferenciando a Noruega dentro del mercado inmobiliario residencial escandinavo más amplio.

Panorama Competitivo

El mercado inmobiliario residencial escandinavo está moderadamente fragmentado. Fastighets AB Balder gestiona SEK 216,9 mil millones en activos, manteniendo un techo del 50% de deuda neta sobre activos para salvaguardar métricas crediticias. Heimstaden Bostad controla 71.838 viviendas con SEK 2,3 mil millones de ingresos por alquiler y ocupación >97%, ilustrando la escala que los propietarios institucionales ahora traen al mercado inmobiliario residencial escandinavo. Skanska adapta su pipeline, priorizando construcciones energéticamente eficientes después de registrar ingresos de SEK 42,8 mil millones en Q3 2024 a pesar de preventas de condominios más débiles.

Los desafiantes PropTech se multiplican. Findable, con sede en Oslo, recaudó EUR 9 millones para automatizar el cumplimiento de documentos en 2 millones de archivos de propiedades, señalando que la reducción de OPEX impulsada por datos es una nueva palanca competitiva. Bane NOR Eiendom se asoció con Telescope para integrar puntuación de riesgo AI en su portafolio, casando reportes de sostenibilidad con tableros de gestión de activos. Tales asociaciones intensifican la carrera armamentista digital, forzando a los incumbentes en el mercado inmobiliario residencial escandinavo a integrar sensores, IoT y análisis o arriesgarse a la obsolescencia.

La consolidación institucional continúa en construcción para alquiler, donde el capital de pensiones y seguros busca escala de plataforma para cosechar flujos de efectivo constantes. La adquisición de Ulven Boligutleie por parte de KLP Eiendom extiende su posición de alquiler noruega, mientras que el compromiso de SEK 95 mil millones de Brookfield con infraestructura de centros de datos suecos puede estimular la demanda de vivienda auxiliar para personal del sector tecnológico. En general, la diferenciación de capacidades depende de la fortaleza del balance, credenciales ESG y adopción de tecnología operativa dentro del mercado inmobiliario residencial escandinavo.

Líderes de la Industria Inmobiliaria Residencial Escandinava

-

Riksbyggen

-

Fastighets AB Balder

-

Danish Homes

-

Dades AS

-

Veidekke ASA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: Brookfield Asset Management planea una inversión de SEK 95 mil millones en infraestructura AI sueca, potencialmente elevando la demanda de vivienda regional.

- Marzo 2025: Scandinavian Astor Group AB emite SEK 125 millones de nuevas acciones para financiar adquisiciones después del crecimiento de ingresos del 329% en Q4 2024.

- Marzo 2025: Findable asegura EUR 9 millones en Serie A para expandir su plataforma de gestión de propiedades AI.

- Febrero 2025: KLP Eiendom adquiere Ulven Boligutleie, aumentando la exposición de alquiler noruega.

Alcance del Informe del Mercado Inmobiliario Residencial Escandinavo

Una evaluación completa del Mercado Inmobiliario Residencial en Países Escandinavos incluye una evaluación de la economía, panorama del mercado, estimación del tamaño del mercado para segmentos clave y tendencias emergentes en los segmentos de mercado en el informe. El informe arroja luz sobre las tendencias del mercado como factores de crecimiento, restricciones y oportunidades en este sector. El panorama competitivo del Mercado Inmobiliario Residencial en Países Escandinavos se representa a través de los perfiles de jugadores clave activos.

El Mercado Inmobiliario Residencial en Países Escandinavos está segmentado Por Tipo (Villas y Casas Unifamiliares, y Apartamentos y Condominios) y Por País (Noruega, Suecia, Dinamarca y Otros Países Escandinavos). El informe ofrece tamaño de mercado y pronósticos en valores (USD mil millones) para todos los segmentos anteriores.

| Apartamentos y Condominios |

| Villas y Casas Unifamiliares |

| Asequible |

| Mercado Medio |

| Lujo |

| Ventas |

| Alquiler |

| Primaria (Nueva construcción) |

| Secundaria (Reventa de vivienda existente) |

| Noruega |

| Suecia |

| Dinamarca |

| Por Tipo de Propiedad | Apartamentos y Condominios |

| Villas y Casas Unifamiliares | |

| Por Banda de Precios | Asequible |

| Mercado Medio | |

| Lujo | |

| Por Modelo de Negocio | Ventas |

| Alquiler | |

| Por Modalidad de Venta | Primaria (Nueva construcción) |

| Secundaria (Reventa de vivienda existente) | |

| Por País | Noruega |

| Suecia | |

| Dinamarca |

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado inmobiliario residencial escandinavo?

El mercado está valorado en USD 28,12 mil millones en 2025 y se proyecta que alcance USD 37,42 mil millones en 2030.

¿Qué país lidera en participación de mercado?

Suecia mantiene el 48% del valor de mercado, respaldada por la economía tecnológica de Estocolmo y proyectos de madera a gran escala.

¿Cómo afectan las regulaciones de construcción verde los costos de desarrollo?

El límite de CO₂ de Dinamarca para 2025 y las reglas EPC más amplias fomentan el uso de madera en masa y energía renovable, elevando los costos iniciales pero desbloqueando descuentos de financiamiento y precios premium.

¿Qué tipo de propiedad ofrece las mejores perspectivas de crecimiento?

Los apartamentos y condominios registran la TCAC más fuerte del 6,09%, impulsados por la urbanización y el uso eficiente de tierras.

Última actualización de la página el:

.webp)