| Período de Estudio | 2019 - 2029 |

| Tamaño del Mercado (2024) | USD 17.13 Billion |

| Tamaño del Mercado (2029) | USD 23.37 Billion |

| CAGR (2024 - 2029) | 6.41 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

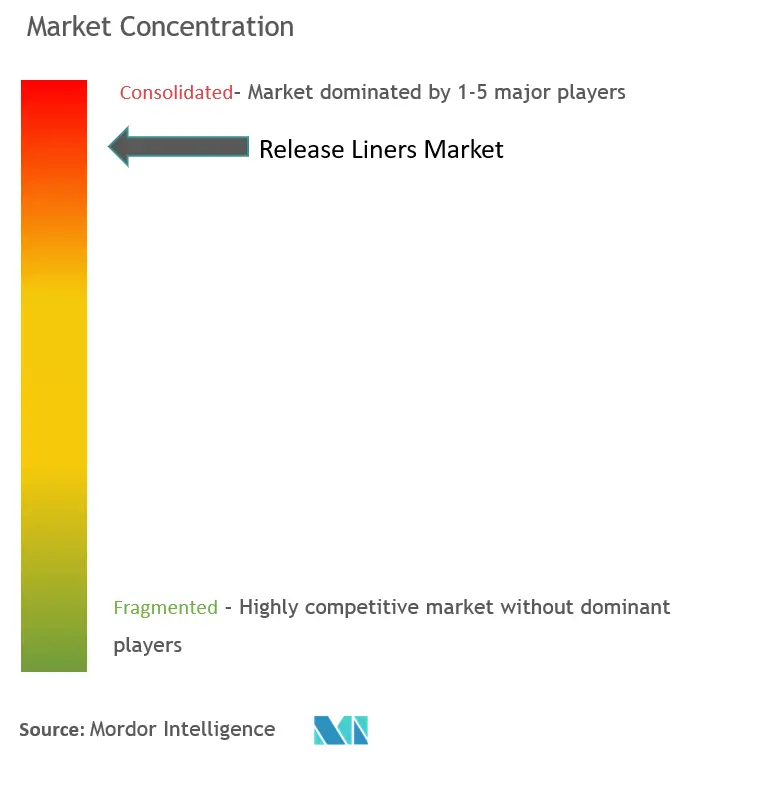

| Concentración del Mercado | Alto |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de revestimientos de liberación

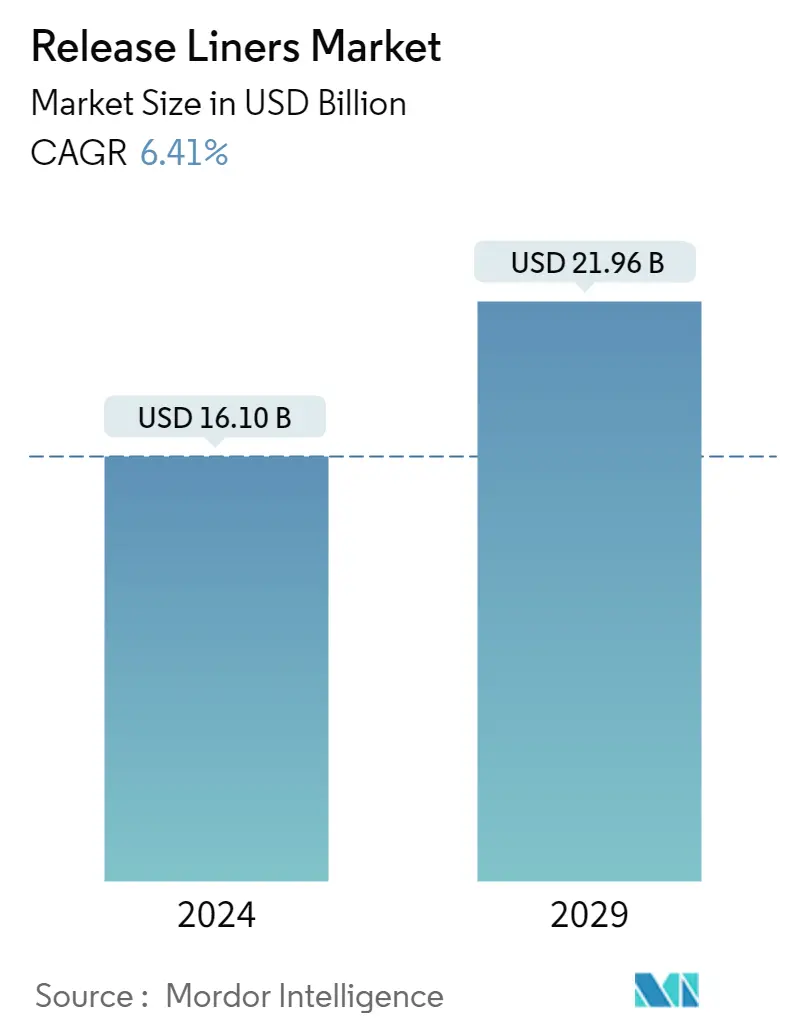

El tamaño del mercado de Release Liners se estima en 16,10 mil millones de dólares en 2024 y se espera que alcance los 21,96 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 6,41% durante el período previsto (2024-2029).

- La pandemia de COVID-19 ha tenido un impacto negativo en el sector de los revestimientos antiadherentes. Los bloqueos globales y las severas reglas impuestas por los gobiernos resultaron en un revés catastrófico, ya que la mayoría de los centros de producción fueron cerrados. No obstante, el negocio se ha ido recuperando desde 2021 y se espera que aumente significativamente en los próximos años.

- A corto plazo, la creciente demanda de etiquetas limpias por parte de la industria de alimentos y bebidas y la creciente demanda de productos de higiene premium y la adopción de revestimientos a base de películas en el sector médico son algunos de los factores que impulsan el crecimiento del mercado estudiado.

- Por otro lado, se espera que los problemas relacionados con la eliminación de residuos de revestimientos antiadherentes obstaculicen el crecimiento del mercado.

- Sin embargo, se prevé que la expansión del sector del embalaje en las economías emergentes brindará numerosas oportunidades durante el período previsto.

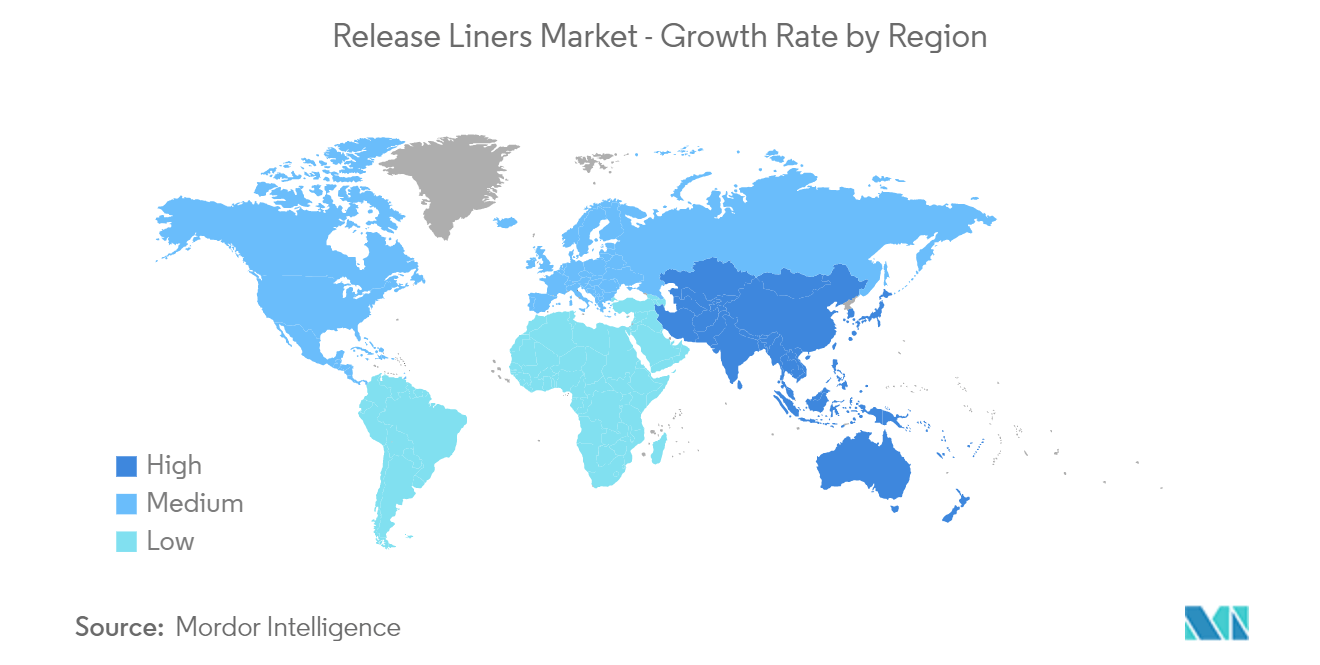

- Se espera que la región de Asia Pacífico domine el mercado y también será testigo de la CAGR más alta durante el período de pronóstico.

Revestimientos de liberación Tendencias del mercado

El segmento de etiquetas dominará el mercado

- Las etiquetas se aplican al embalaje para indicar el contenido, las especificaciones del producto, los datos de contacto, las advertencias y directrices de salud y seguridad y cualquier información adicional de marketing, marca o precio que se aplique a un producto.

- Se espera que el segmento de etiquetas domine el mercado principalmente debido a la mayor demanda del sector de alimentos envasados en las economías emergentes. En los supermercados/hipermercados, los alimentos congelados están disponibles en una amplia gama con una variedad de ingredientes y sabores en diferentes estilos de envases. Esto atrae aún más a los consumidores a los supermercados e hipermercados, lo que impulsa las ventas netas en el mercado y, a su vez, se espera que cree una demanda al alza de soportes antiadherentes.

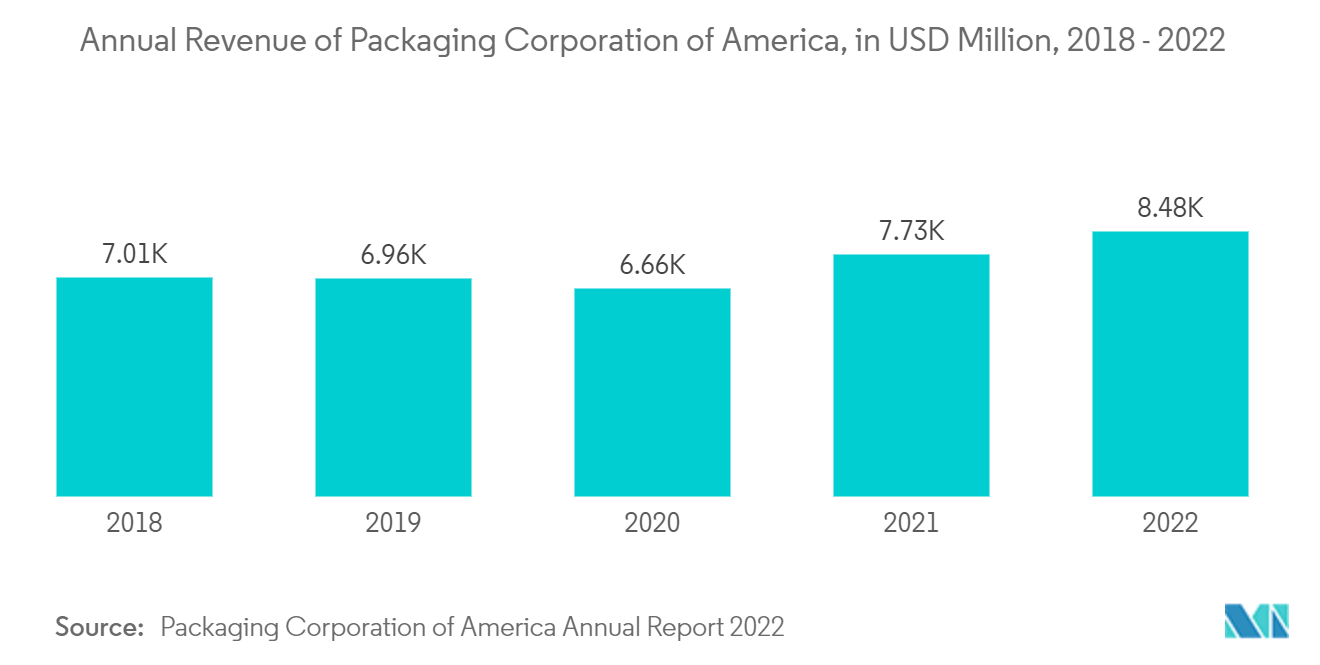

- Además, según el informe anual de Packaging Corporation of America (PCA), en 2022, los ingresos anuales de Packaging Corporation of America fueron de aproximadamente 8.500 millones de dólares, lo que supone un aumento del 9,69% en comparación con 2021. Por lo tanto, un aumento en el Se espera que los ingresos por envases creen una demanda de etiquetas, lo que se espera que aumente la demanda de soportes antiadherentes del segmento de etiquetas.

- Además, el sector minorista en expansión en varios países del mundo ha aumentado la demanda de revestimientos antiadherentes en aplicaciones de etiquetado. Por ejemplo, según StatCan, en enero de 2022, el producto interno bruto de la industria del comercio minorista en Canadá ascendió a CAD 106,5 mil millones (USD 81,87 mil millones), lo que mostró un aumento del 7,44% en comparación con enero de 2021.

- Además, el enfoque en los envases sostenibles, la expansión de las grandes cadenas minoristas, la demanda de los consumidores de alimentos preparados (alimentos envasados) y los cambios en el estilo de vida han impulsado la demanda de revestimientos antiadherentes en aplicaciones de etiquetado, impulsando a su vez el crecimiento del mercado de revestimientos antiadherentes.

Asia-Pacífico dominará el mercado

- Asia-Pacífico tiene una participación significativa en el mercado de revestimientos de liberación y se espera que sea testigo del crecimiento más rápido durante el período de pronóstico.

- Los revestimientos antiadherentes se encuentran en muchos componentes de la producción de vehículos, desde cintas sensibles a la presión para luces de freno, alfombras, tapizados y molduras de puertas, hasta la amplia variedad de juntas utilizadas para reducir la vibración y amortiguar el sonido y la producción emergente de baterías para vehículos eléctricos.. La demanda de revestimientos antiadherentes surge principalmente de los sectores médico y de automoción en China. Con las crecientes inversiones en los sectores automotriz, médico y de embalaje del país, se espera que la demanda de revestimientos antiadherentes aumente durante el período de pronóstico.

- Por ejemplo, según la Organización Internacional de Fabricantes de Vehículos Automotores (OICA), en 2022 la producción de automóviles en el país ascendió a 2,70,20,615 unidades, lo que mostró un aumento del 3% respecto a 2021. Es probable que la producción del país se expanda como resultado del aumento de la fabricación general de automóviles.

- Además, también se requieren revestimientos antiadherentes en las toallas sanitarias para la higiene femenina. La creciente conciencia sobre la higiene íntima y la creciente preferencia por productos menstruales, como toallas sanitarias, tampones y protectores diarios, están impulsando la demanda de protectores antiadherentes. El Gobierno de la India ha lanzado varios programas de concientización en todo el país sobre la higiene menstrual de las mujeres. Por ejemplo, en enero de 2022, el gobierno de Rajasthan inició I am Udaan, un proyecto favorable a las mujeres. Este plan, que costará 200 millones de rupias (25,4 millones de dólares), proporcionará toallas sanitarias gratuitas a todas las niñas y mujeres del estado. Se espera que estas iniciativas gubernamentales aumenten la demanda de revestimientos antiadherentes.

- Además, los revestimientos antiadherentes son un componente fundamental en el desarrollo y rendimiento general de productos médicos, como sistemas de administración transdérmica de medicamentos, dispositivos médicos, apósitos avanzados para el cuidado de heridas y otros productos de envasado farmacéutico. Los revestimientos antiadherentes ofrecen varios beneficios en la fabricación de dispositivos médicos y el envasado de productos farmacéuticos, ya que ayudan a empaquetar y proteger una amplia gama de productos.

- Se espera que el crecimiento significativo en la industria de dispositivos y productos médicos impulse el crecimiento del mercado de revestimientos de liberación. Por ejemplo, según India Brand Equity Foundation (IBEF), las exportaciones de dispositivos médicos de la India ascendieron a 2.900 millones de dólares en el año fiscal 22 y se espera que aumenten a 10.000 millones de dólares en 2025. Por lo tanto, un aumento en las exportaciones de dispositivos médicos de Se espera que el país cree una demanda al alza para el mercado de revestimientos antiadherentes.

- Además, el gobierno de la India ha iniciado varias iniciativas para fortalecer el sector de dispositivos médicos, con énfasis en investigación y desarrollo (I+D) y 100% de IED en dispositivos médicos para impulsar el mercado. Por ejemplo, según el IBEF, en agosto de 2022, el Departamento de Productos Farmacéuticos dio luz verde al programa Promoción de Parques de Dispositivos Médicos del año fiscal 21-25 con una inversión financiera total de USD 48,97 millones, con un apoyo máximo bajo el programa de USD 12,24 millones. para cada Parque de Dispositivos Médicos.

- Por lo tanto, es probable que un mayor crecimiento en estas industrias, debido al apoyo del gobierno, aumente la demanda de revestimientos antiadherentes durante el período previsto, impulsando así el crecimiento del mercado en países en desarrollo como China e India.

Descripción general de la industria de revestimientos de liberación

El mercado de revestimientos antiadherentes tiene un carácter consolidado. Los principales actores de este mercado (no en un orden particular) incluyen a Mondi, Dow, 3M, Loparex y Ahlstrom, entre otros.

Líderes del mercado de revestimientos de liberación

-

Dow

-

Loparex

-

3M

-

Mondi

-

Ahlstrom

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de revestimientos de lanzamiento

- Junio de 2023 Ahlstrom presentó un novedoso revestimiento antiadherente, que es la extensión de su gama Acti-V Industrial de revestimientos antiadherentes de alto rendimiento. El nuevo producto está diseñado para cintas adhesivas sensibles a la presión de doble cara con fibras recicladas y sin blanquear, lo que ofrece una opción sostenible para los productores de cintas conscientes del medio ambiente.

- Diciembre de 2022 Felix Schoeller Group anunció su plan para ampliar sus capacidades en Estados Unidos y Canadá en tres pasos para 2025. La compañía ha planificado la expansión de 2.000 toneladas a más de 40.000 toneladas por año de capacidad de máquinas de papel en Drummondville, Canadá. Además, la empresa ha previsto una inversión total de 100 millones de dólares para la producción de papel decorativo y soporte antiadherente en Norteamérica para añadir una capacidad de 50.000 toneladas.

Segmentación de la industria de revestimientos de liberación

Los revestimientos antiadherentes son películas recubiertas que se utilizan principalmente para proteger una superficie pegajosa para que no se desprenda prematuramente. Estos se utilizan ampliamente en varias aplicaciones debido a su limpieza y facilidad de extracción. Admiten principalmente películas laminadas, cerámicas, espumas fundidas y adhesivos revestidos. Tiene diferentes sustratos, como base de película, base de papel, base polirrevestida, etc.

El mercado está segmentado según la aplicación y la geografía. Por aplicación, el mercado se segmenta en etiquetas, gráficos, cintas, aplicaciones médicas, industriales y otras. El informe ofrece tamaños de mercado y pronósticos para 15 países en las principales regiones.

Para cada segmento, el dimensionamiento del mercado y los pronósticos se realizaron sobre la base de los ingresos (USD) para todos los segmentos anteriores.

| Solicitud | Etiquetas | ||

| Gráficos | |||

| Cintas | |||

| Médico | |||

| Industrial | |||

| Otras aplicaciones | |||

| Geografía | Asia-Pacífico | Porcelana | |

| India | |||

| Japón | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| América del norte | Estados Unidos | ||

| Canada | |||

| México | |||

| Europa | Reino Unido | ||

| Francia | |||

| Alemania | |||

| Italia | |||

| El resto de Europa | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

| Medio Oriente y África | Sudáfrica | ||

| Arabia Saudita | |||

| Resto de Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de revestimientos de liberación

¿Qué tamaño tiene el mercado de Revestimientos de liberación?

Se espera que el tamaño del mercado de Release Liners alcance los 16,10 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 6,41% para alcanzar los 21,96 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Revestimientos de liberación?

En 2024, se espera que el tamaño del mercado de Release Liners alcance los 16,10 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Revestimientos de liberación?

Dow, Loparex, 3M, Mondi, Ahlstrom son las principales empresas que operan en Release Liners Market.

¿Cuál es la región de más rápido crecimiento en el mercado Revestimientos de liberación?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Revestimientos de liberación?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado Release Liners.

¿Qué años cubre este mercado de Revestimientos de liberación y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de Release Liners se estimó en 15,13 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Revestimientos de liberación para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Revestimientos de liberación para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Adhesives and Sealants Reports

Popular Chemicals & Materials Reports

Other Popular Industry Reports

Informe de la industria de revestimientos de liberación

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Release Liners en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Release Liners incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.