Análisis del mercado de sistemas de radar

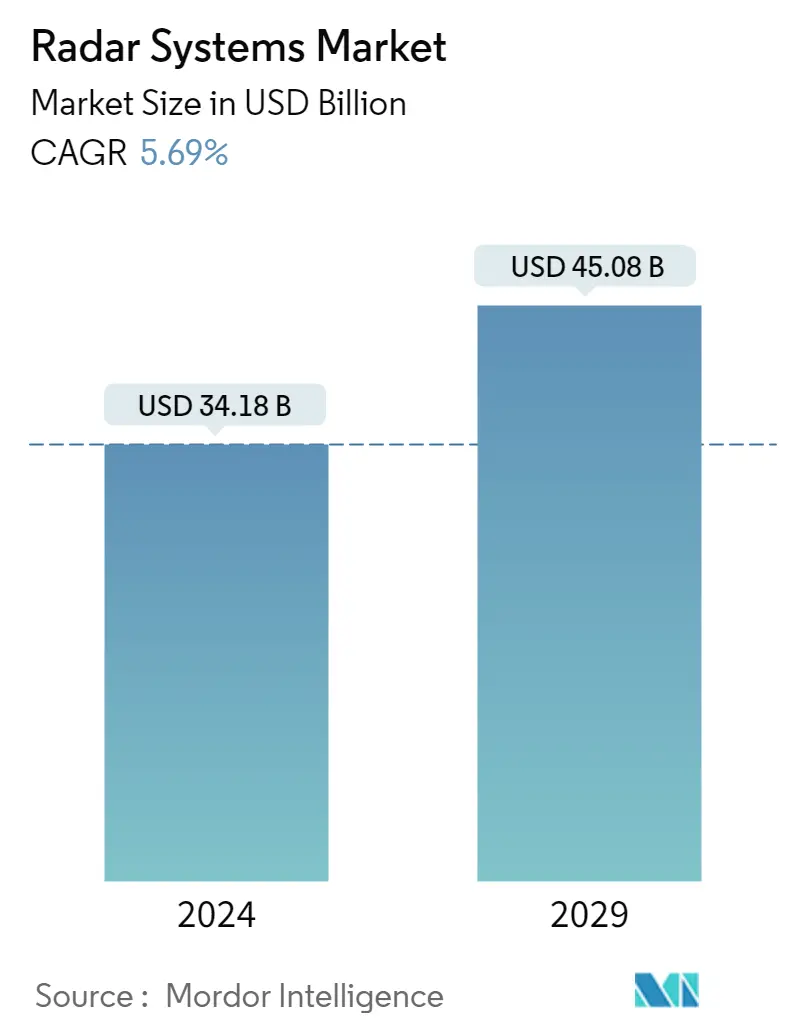

El tamaño del mercado de sistemas de radar se estima en 34,18 mil millones de dólares en 2024 y se espera que alcance los 45,08 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 5,69% durante el período previsto (2024-2029).

Los radares se pueden utilizar en meteorología, vigilancia aérea y ámbitos marítimos. Los radares en los automóviles pueden ayudar a medir la velocidad de los vehículos en la carretera. Las empresas están utilizando tecnologías de inteligencia artificial para desarrollar diferentes tipos de radares para diversas aplicaciones industriales. Un avance tecnológico importante es el radar láser, ideal para su uso en el sector de la automoción.

- El gasto mundial en servicios militares y de defensa ha aumentado a lo largo de los años, y los países están invirtiendo en tecnologías de seguridad que respaldan la inteligencia artificial para mantener su país y su frontera a salvo de intrusos. Las Fuerzas de Autodefensa de Japón desplegaron el radar SPY-7, desarrollado por Lockheed Martin. Cuando se conecta al sistema de armas Aegis de Japón, este radar ayudará a identificar, rastrear y discriminar amenazas de misiles balísticos y apuntar con éxito a interceptores.

- Las empresas de automóviles están invirtiendo fuertemente en soluciones de conducción autónoma, el principal factor detrás de la creciente demanda de productos de hardware para automóviles, como unidades de control de dominio, cámaras, radares, sensores de seguridad y más. Hyundai introdujo un sistema de alerta para los ocupantes traseros basado en radar para la comodidad y seguridad de los pasajeros al más alto nivel de conducción autónoma. El sistema puede detectar incluso el más mínimo movimiento de un pasajero y está compuesto por un módulo de sensor de radar oculto en el techo, CAN y la Unidad de control integrada de la carrocería (IBU).

- La pandemia de COVID-19 apretó la economía mundial al afectar la industria manufacturera, la producción, la disrupción y los sistemas financieros. Muchos países redujeron el presupuesto de sus servicios de defensa para superar la inflación, lo que afectó la demanda de sistemas de radar, ya que los servicios militares son los principales usuarios de esta aplicación. El comercio internacional de sistemas de radar también se vio afectado, ya que las empresas retuvieron sus fondos para colaboraciones no esenciales.

- Es importante estudiar la arquitectura de los productos a los que se conecta el radar para su uso posterior, ya que el radar se utiliza a menudo con otras tecnologías de detección, como cámaras de vídeo y LiDAR. Los radares de automóviles deben funcionar en diversos contextos urbanos, rurales e interestatales. Esta amplia gama de velocidades desafía el diseño de la forma de onda, la configuración del chirrido y el tamaño del marco, lo que afecta el funcionamiento del radar.

Tendencias del mercado de sistemas de radar

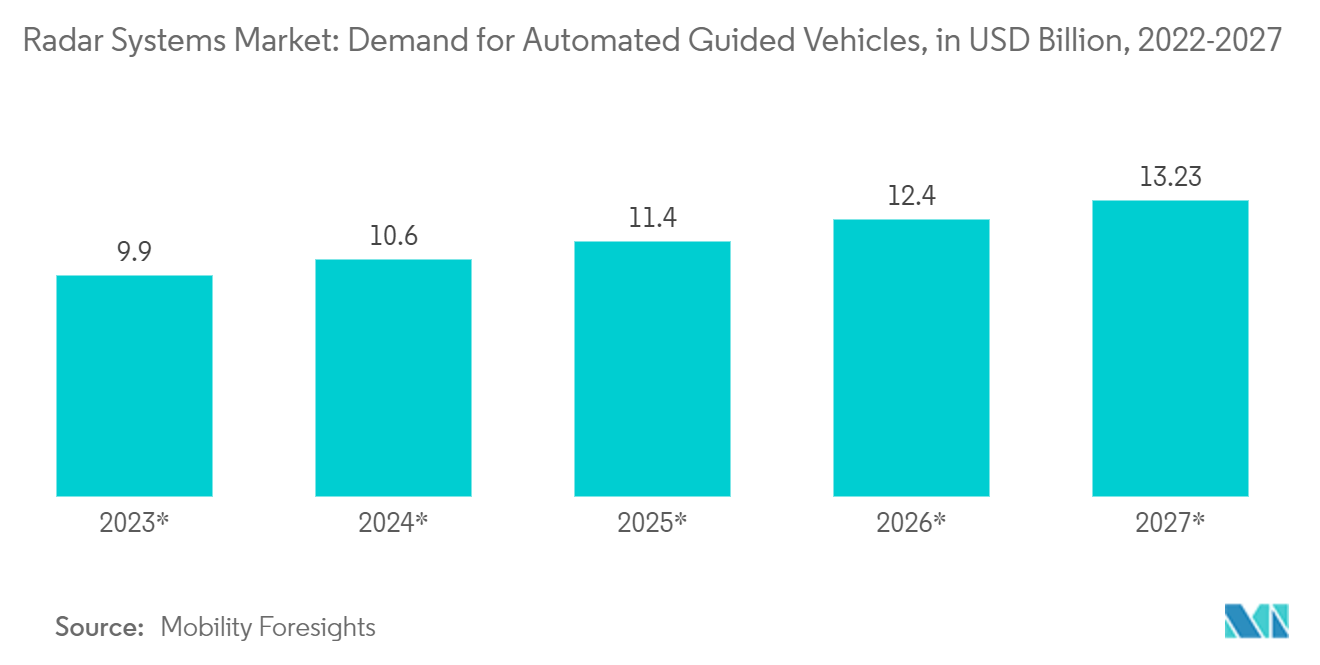

La aplicación automotriz será testigo de un crecimiento significativo durante el período de pronóstico

- A medida que los actores del automóvil se adapten al IoT, la conducción autónoma revolucionará la forma en que los consumidores experimentan la movilidad. Un estudio de Mckinsey predijo que la creciente adopción de sistemas avanzados de asistencia al conductor (ADAS) en Europa podría reducir el número de accidentes en aproximadamente un 15% para 2030. Se espera que el valor total del mercado de hardware de conducción autónoma alcance los 80 mil millones de dólares en 2030. Esto creará un mercado sólido para productos de hardware como unidades de control de dominio, cámaras, radares y sensores de seguridad.

- Los radares MMWave utilizados en sistemas automotrices, industriales, civiles y meteorológicos brindan una detección precisa de la ubicación, la velocidad y el ángulo sin ningún obstáculo. Estos radares están ganando atención entre los fabricantes de automóviles por sus sistemas avanzados de asistencia a la conducción (ADAS), ya que pueden detectar colisiones, seguimiento de múltiples carriles, múltiples objetos y ayudas al estacionamiento.

- Las empresas de automóviles están invirtiendo fuertemente en soluciones de conducción autónoma. Hyundai anunció una inversión de 10 mil millones de dólares para electrificación y tecnología de vehículos autónomos. Volkswagen planeaba gastar 2.350 millones de dólares en China para seguir siendo competitivo en la era de los vehículos eléctricos inteligentes.

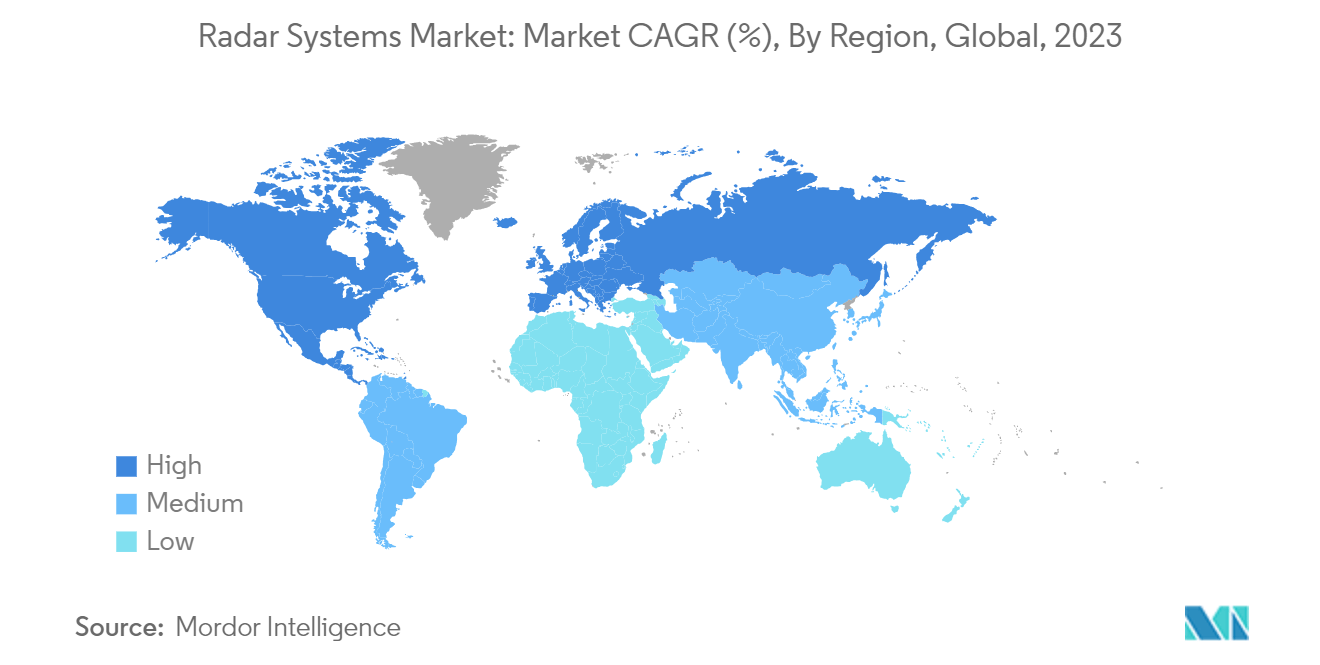

América del Norte será testigo del mayor crecimiento durante el período previsto

- En 2022, el gasto mundial en servicios de defensa fue de 1,981 billones de dólares. El gasto militar de Estados Unidos fue de aproximadamente 754 mil millones de dólares en 2022, lo que lo convierte en la nación que más paga del mundo. La región tiene una gran necesidad de sistemas de radar para aplicaciones marítimas y de aviación debido a su base militar más fuerte del mundo.

- En agosto de 2022, la Dirección de Operaciones del Comando Norte de EE. UU. confirmó las pruebas del radar de discriminación de largo alcance (LRDR) en la arquitectura operativa de defensa antimisiles. Este sistema de radar de 1.500 millones de dólares puede proporcionar una cobertura constante para detectar lanzamientos de misiles balísticos intercontinentales (ICBM) por parte de naciones adversarias hacia Estados Unidos.

- En abril de 2022, para mejorar la seguridad continental junto con Estados Unidos, el gobierno canadiense. anunció un plan de inversión de mil millones de dólares para un nuevo sistema de radar destinado a proteger los principales centros de población de América del Norte. El sistema de radar proporcionaría vigilancia de largo alcance de los accesos al norte del espacio aéreo del Ártico para detectar amenazas contra las principales ciudades de Estados Unidos o Canadá.

Descripción general de la industria de sistemas de radar

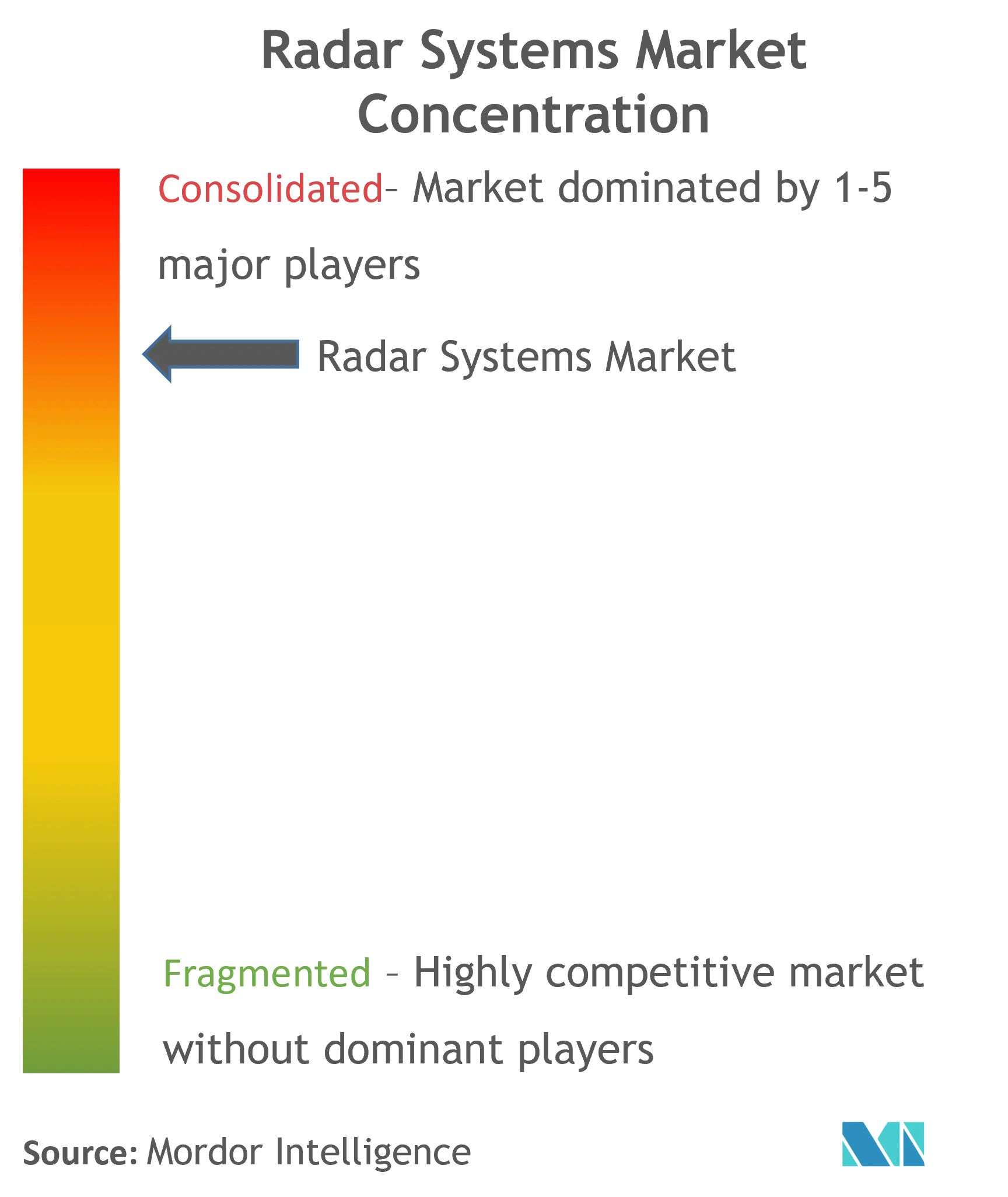

Debido a unos pocos actores dominantes como Airbus SE y BAE Systems plc, el mercado de sistemas de radar tiende a consolidarse. Empresas como Infineon Technologies AG y NXP Semiconductors NV han ingresado al mercado de soluciones de sistemas de radar para automóviles debido a las crecientes oportunidades que presentan las aplicaciones del sector automotriz.

- Enero de 2022 Google ha estado trabajando con Ford para desarrollar una interfaz API abierta y estandarizada para el sistema de radar. Para los radares de uso general, las llamadas API estandarizadas promueven la interoperabilidad y aceleran la implementación de nuevas aplicaciones. Si el proyecto sigue siendo exitoso, este desarrollo conducirá a nuevos productos y servicios de consumo.

- Marzo de 2022 Uhnder lanzó el primer radar de imágenes digitales 4D para ADAS (sistemas avanzados de asistencia al conductor) de próxima generación, vehículos autónomos (AV) y aplicaciones de movilidad automatizada. Proporcionará precisión y minimizará la interferencia de otros radares, independientemente de las condiciones climáticas y de iluminación. Su precisión 4D proporcionará exactitud y una sensación mejorada de estar parado o mover objetos a distancias cortas o largas.

- Enero de 2023 Mobileye se asoció con Wistron NeWeb Corp. (WNC) para producir radares de imágenes definidos por software. Con un diseño integrado de sistema en chip, estos radares de Mobileye proporcionan una imagen completa en cuatro dimensiones del entorno hasta 1000 pies de distancia y más allá. Los destacados sistemas de percepción basados en cámaras de Mobileye y la última tecnología de radar de la empresa permiten a los vehículos autónomos ver y comprender su entorno independientemente del clima, la iluminación o el tipo de carreteras.

Líderes del mercado de sistemas de radar

-

Leonardo S.p.A.

-

General Dynamics Corporation

-

NXP Semiconductors N.V.

-

BAE Systems plc

-

Airbus Defense and Space, Inc. (Airbus SE)

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de sistemas de radar

- Enero de 2023 NXP Semiconductors lanzó un chip de radar RFCMOS de 28 nm para aplicaciones ADAS críticas para la seguridad, incluido el frenado de emergencia automatizado y la detección de puntos ciegos. DENSO, el cliente principal de NXP, utilizará esta tecnología de chip para mantener su posición como líder de la industria en ADAS.

- Diciembre de 2022 ZF presentó la tecnología Imaging Radar a SAIC Motor Corporation de China. Esto proporcionará la seguridad y confiabilidad necesarias para las aplicaciones de conducción autónoma. Esta tecnología permite que un vehículo en movimiento identifique el final de un atasco, incluso en un túnel o debajo de un puente. Si el conductor no reacciona, el sistema emitirá advertencias de frenado o iniciará una frenada automática de emergencia.

- Noviembre de 2022 Renesas Electronics Corporation ingresó al mercado de radares para automóviles mediante la introducción de transceptores diseñados para cumplir con los exigentes requisitos de ADAS (sistemas avanzados de asistencia al conductor). El nuevo transceptor MMIC (circuito integrado monolítico de microondas) es especialmente adecuado para radares 4D y puede utilizarse con sistemas de radar satelitales para automóviles.

Segmentación de la industria de sistemas de radar

El término RADAR significa Detección y Rango de Radio. Las ondas de radio son la base del radar. De manera similar a las redes informáticas inalámbricas y los teléfonos móviles, los radares emiten ondas electromagnéticas. Tiene la propiedad de detectar objetos circundantes mediante ondas de radio. Los radares se pueden utilizar en meteorología, vigilancia aérea e incluso en el ámbito marítimo. Los radares se pueden utilizar para medir la velocidad de los coches en la carretera.

El mercado de sistemas de radar está segmentado por tipo, aplicación, industria de usuario final y geografía. Por tipo, el mercado está segmentado en sistemas RADAR de onda continua y sistemas RADAR de onda pulsada). Por aplicación, el mercado se segmenta en aéreo, terrestre y naval. Por industria de usuario final, el mercado se segmenta en aviación, aplicaciones marítimas, automoción, militar y defensa. El informe también cubre los tamaños de mercado y los pronósticos para el mercado de sistemas de radar en los principales países de diferentes regiones. Para cada segmento, el tamaño del mercado se proporciona en términos de valor (USD).

| Por tipo | Sistemas RADAR de onda continua | ||

| Sistemas RADAR de Ondas Pulsadas | |||

| Por aplicación | Aerotransportado | ||

| Basado en tierra | |||

| Naval | |||

| Por industria de usuarios finales | Aviación | ||

| Aplicaciones marítimas | |||

| Automotor | |||

| Militar y Defensa | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| Europa | Reino Unido | ||

| Alemania | |||

| Francia | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Resto de Asia-Pacífico | |||

| Resto del mundo | América Latina | ||

| Medio Oriente y África | |||

Preguntas frecuentes sobre investigación de mercado de sistemas de radar

¿Qué tamaño tiene el mercado de sistemas de radar?

Se espera que el tamaño del mercado de sistemas de radar alcance los 34,18 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 5,69% hasta alcanzar los 45,08 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Sistemas de radar?

En 2024, se espera que el tamaño del mercado de sistemas de radar alcance los 34,18 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Sistemas de radar?

Leonardo S.p.A., General Dynamics Corporation, NXP Semiconductors N.V., BAE Systems plc, Airbus Defense and Space, Inc. (Airbus SE) son las principales empresas que operan en el mercado de sistemas de radar.

¿Cuál es la región de más rápido crecimiento en el mercado Sistemas de radar?

Se estima que América del Norte crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de sistemas de radar?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de sistemas de radar.

¿Qué años cubre este mercado de Sistemas de radar y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de sistemas de radar se estimó en 32,34 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Sistemas de radar para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Sistemas de radar para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria del sistema de radar

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos del sistema de radar en 2023, creadas por Mordor Intelligence™ Industry Reports. El análisis del sistema de radar incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.