| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| Tamaño del Mercado (2024) | USD 7.42 Billion |

| Tamaño del Mercado (2029) | USD 12.04 Billion |

| CAGR (2024 - 2029) | 9.39 % |

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de gestión de instalaciones de Qatar

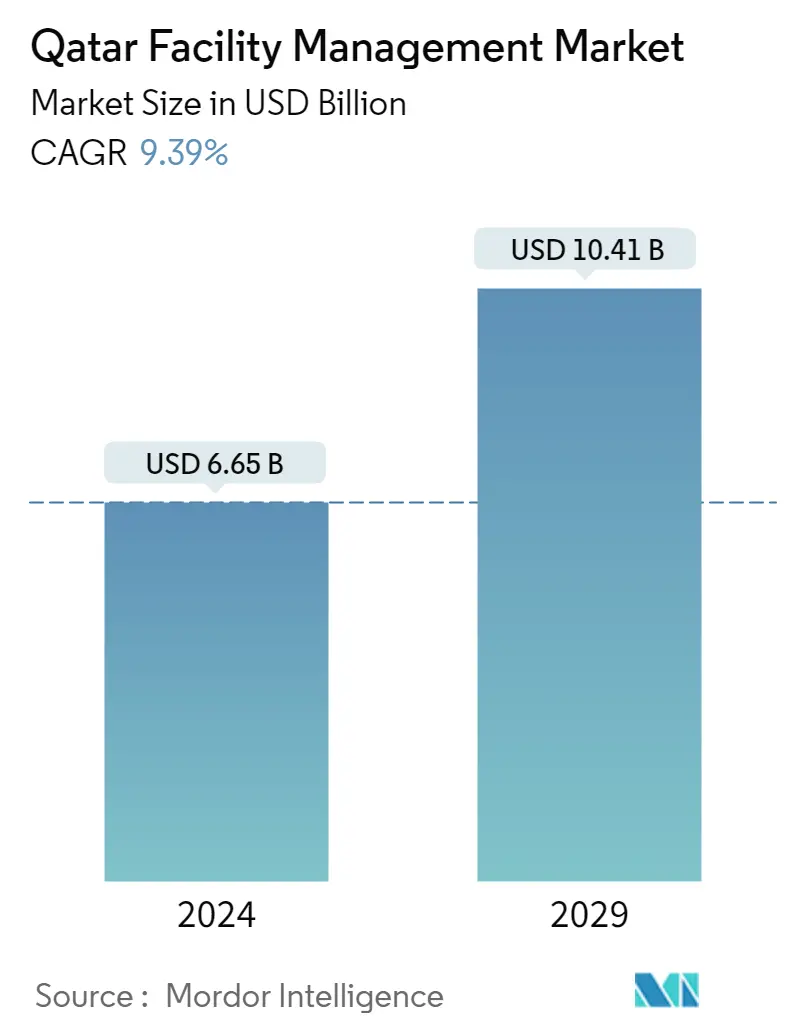

El tamaño del mercado de gestión de instalaciones de Qatar se estima en 6,65 mil millones de dólares en 2024, y se espera que alcance los 10,41 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 9,39% durante el período previsto (2024-2029).

Qatar necesita más gestión de instalaciones debido al auge de la construcción liderado por el gobierno y el creciente enfoque en los edificios ecológicos.

- Además de los proyectos de transporte, el gobierno apunta a expandir rápidamente el turismo, la educación y el sector inmobiliario para mantener sus competencias bajo la Visión Nacional de Qatar 2030 (QNV 2030). Además, a medida que se acerca la fecha límite para la Copa Mundial de la FIFA 2022, la región está presenciando un aumento en las actividades de construcción y está mejorando su infraestructura.

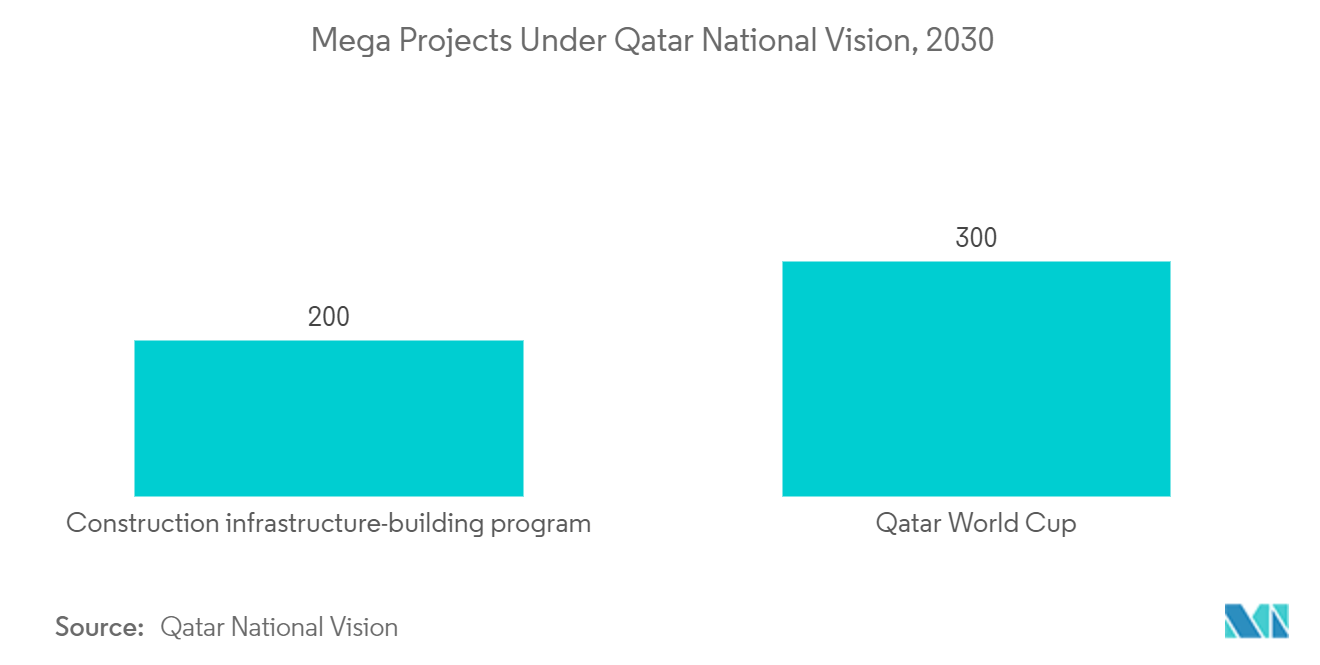

- Según el Ministerio de Finanzas de Qatar, Qatar tiene un presupuesto de 210,5 mil millones de riales cataríes (58 mil millones de dólares) para completar los proyectos de infraestructura. Es el presupuesto más importante de los últimos cinco años fiscales en los estados del Golfo y sigue a un año de fuertes gastos en proyectos de infraestructura.

- Según un informe de Bloomberg, los proyectos de infraestructura relacionados con la Copa del Mundo están valorados en 300 mil millones de dólares. Además de construir estadios específicamente para albergar partidos de la Copa Mundial de la FIFA, Qatar ha estado invirtiendo en modernizar su infraestructura. El objetivo es convertirse en un centro de transporte para una parte importante del mundo. El desarrollo de aeropuertos, carreteras mejoradas, una red metropolitana más extensa y ciudades emergentes son las principales prioridades del país.

- El cambio de enfoque hacia la reducción del uso de energía en la construcción ha llevado a un cambio en los roles de los equipos de FM. Aunque Qatar está por delante de la mayoría de los países de la región en lo que respecta a prácticas de construcción ecológica, es probable que las oportunidades para los operadores de FM crezcan aún más a medida que más y más desarrolladores y organizaciones del país adopten prácticas de construcción ecológica.

- Además, los sectores residencial, comercial, industrial y de infraestructura pública de Qatar son los más atendidos. Los próximos sectores incluyen compañías de petróleo y gas, bancos, grandes propiedades frente al mar e instalaciones deportivas y de atención médica. Además, la mayor conciencia entre los compradores en el mercado está incitando a los operadores de gestión de instalaciones a igualar los precios en consecuencia.

- En el futuro, los operadores de FM probablemente se centrarán en incorporar soluciones basadas en tecnología en sus operaciones diarias. Al adoptar la disrupción digital, los operadores de FM pueden colaborar entre propietarios de activos, desarrolladores y proveedores de servicios. Además, para detener la propagación de COVID-19 en el área, las soluciones de mantenimiento que ya se estaban utilizando se están utilizando para tareas de limpieza y desinfección como limpiar superficies planas, pantallas táctiles y manijas de puertas.

Tendencias del mercado de gestión de instalaciones de Qatar

El sector público/de infraestructura representa un crecimiento significativo

- Los edificios gubernamentales del país utilizan servicios como alarmas y seguridad contra incendios, soluciones de gestión de energía, servicios de monitoreo de CCTV y otros servicios integrados de gestión de instalaciones. Los proveedores locales, como Elegancia, buscan agresivamente clientela en organizaciones gubernamentales y posteriores asociaciones de proyectos a largo plazo.

- Se espera que el sector de personas con discapacidad implemente 19 proyectos de infraestructura, siendo el sector inmobiliario residencial un foco fundamental. Estos incluyen planes para construir infraestructura física en más de 5.000 terrenos. Se completarán otros once proyectos que incluyen nuevas instalaciones de atención médica, escuelas y ampliaciones de carreteras y caminos que se iniciaron anteriormente.

- Además, la introducción de la propiedad absoluta ha aumentado el número de propietarios de países occidentales que exigen altos estándares de gestión de instalaciones. Según Ian Harfield, director ejecutivo de CBFM, el mercado de Oriente Medio es más dinámico en comparación con los mercados estadounidense, europeo y australiano. Además, los proveedores de servicios deben ser dinámicos y ágiles para satisfacer las necesidades cambiantes de los clientes. La mayoría de las empresas internacionales ingresan al mercado qatarí a través de empresas conjuntas con empresas locales, ya que retener una fuerza laboral calificada es un desafío.

- Qatar mantiene su infraestructura de transporte con una gran conectividad por aire, ferrocarril, carretera y mar, lo que contribuye de manera importante al crecimiento sostenible del país. El país continúa invirtiendo fuertemente en la exploración de áreas para mejorar la conectividad y mejorar la infraestructura existente. Por ejemplo, en el segundo semestre de 2021 del año pasado, el gasto en grandes proyectos de infraestructura fue de 15.000 millones de QR (4.000 millones de dólares), lo que representó el 20,8% del presupuesto estatal.

Énfasis creciente en las prácticas de construcción sustentable

- La creciente importancia de Qatar en el mercado se debe al elevado número de edificios ecológicos certificados. En Oriente Medio, sólo los Emiratos Árabes Unidos tienen un mayor número de edificios ecológicos certificados. Qatar tiene el quinto mayor número de edificios registrados y certificados LEED fuera de EE. UU.

- El Consejo de Construcción Ecológica de Qatar (QGBC), el organismo regulador local, ha estado promoviendo activamente prácticas sostenibles. Al organizar la Semana de la Sostenibilidad de Qatar (QSW), el organismo regulador está creando conciencia entre una comunidad más amplia (los sectores público y privado).

- El Sistema Global de Evaluación de la Sostenibilidad (GSAS), desarrollado por Qatar, es el sistema de evaluación de edificios sustentables más completo del mundo. Fue creado después de un examen exhaustivo de 40 códigos de construcción sustentable disponibles en todo el mundo. Los códigos desarrollados se centran fuertemente en el desarrollo sostenible y la mitigación del estrés ambiental.

- Los servicios de gestión de energía sostenible siguen siendo uno de los servicios más importantes que ofrecen los proveedores del mercado. Los servicios de asesoramiento de los proveedores incluyen la reducción del consumo de agua y las emisiones de carbono y garantizar el cumplimiento de la legislación y las métricas de consumo de energía.

- La ciudad de Lusail, que personifica el plan de desarrollo sostenible Visión 2030 del gobierno, tiene una variedad de características, que incluyen planes de paisajismo sensibles al agua y un sistema de enfriamiento de distrito diseñado para ahorrar 65 millones de toneladas de CO2 al año.

Descripción general de la industria de gestión de instalaciones de Qatar

El panorama de Facility Management es altamente competitivo, con varios actores locales e internacionales activos en Qatar, como Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Facilities Management, G4S Qatar y EFS Facilities Services. Los participantes internacionales de FM operan en el país a través de asociaciones con actores locales. Dado que se espera que el mercado se amplíe y genere más oportunidades, se espera que pronto ingresen más jugadores. Los desarrollos recientes en el mercado son:.

En octubre de 2021, Al Asmakh Facilities Management y A to Z Services anunciaron su intención de fusionarse para crear una importante empresa integrada de gestión de instalaciones en Qatar. La fusión dará como resultado la combinación de ocho entidades individuales, cuatro de las cuales son servicios de la A a la Z, y AL Asmakh Facilities Management contribuirá con cuatro.

Líderes del mercado de gestión de instalaciones de Qatar

-

Al Faisal Holdings (MMG Qatar)

-

Sodexo Qatar Services

-

Al-Asmakh Facilities Management

-

G4S Qatar

-

EFS Facilities Services

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de gestión de instalaciones de Qatar

- Marzo de 2022 EDGNEX, una subsidiaria de Damac Group, que opera en Qatar, se ha asociado con JLL para sus necesidades de gestión de instalaciones mientras lleva a cabo la primera fase de su estrategia para ofrecer instalaciones de centros de datos.

Segmentación de la industria de gestión de instalaciones de Qatar

Los servicios de gestión de instalaciones implican el mantenimiento de edificios, servicios públicos, operaciones de mantenimiento, servicios de residuos, seguridad, etc. Estos servicios se dividen a su vez en esferas de gestión de instalaciones duras y gestión de instalaciones blandas. Es probable que la adopción de soluciones y servicios de gestión de instalaciones esté impulsada por varios factores, incluido un aumento en la demanda de soluciones de gestión de instalaciones basadas en la nube y un aumento en la demanda de sistemas de gestión de instalaciones vinculados con software inteligente.

El mercado de gestión de instalaciones de Qatar está segmentado por tipo de gestión de instalaciones (servicio de FM interno y servicio de FM subcontratado (FM único, FM combinado y FM integrado), por tipo de oferta (FM duro y FM suave) y por usuario final. (Comercial, Institucional, Público/Infraestructura e Industrial)).

Los tamaños de mercado y las previsiones se proporcionan en términos de valor (en millones de dólares) para todos los segmentos anteriores.

| Por tipo | Gestión interna de instalaciones | ||

| Gestión de instalaciones subcontratadas | FM única | ||

| FM incluido | |||

| FM integrada | |||

| Ofreciendo | FM dura | ||

| FM suave | |||

| Por usuario final | Comercial | ||

| Institucional | |||

| Público/Infraestructura | |||

| Industrial | |||

| Otros usuarios finales | |||

Preguntas frecuentes sobre investigación de mercado sobre gestión de instalaciones de Qatar

¿Qué tamaño tiene el mercado de gestión de instalaciones de Qatar?

Se espera que el tamaño del mercado de gestión de instalaciones de Qatar alcance los 6,65 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 9,39% hasta alcanzar los 10,41 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Gestión de instalaciones de Qatar?

En 2024, se espera que el tamaño del mercado de gestión de instalaciones de Qatar alcance los 6.650 millones de dólares.

¿Quiénes son los actores clave en el mercado de Gestión de instalaciones de Qatar?

Al Faisal Holdings (MMG Qatar), Sodexo Qatar Services, Al-Asmakh Facilities Management, G4S Qatar, EFS Facilities Services son las principales empresas que operan en el mercado de gestión de instalaciones de Qatar.

¿Qué años cubre este mercado de Gestión de instalaciones de Qatar y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de gestión de instalaciones de Qatar se estimó en 6.080 millones de dólares. El informe cubre el tamaño histórico del mercado de Qatar Facility Management Market durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Qatar Facility Management Market para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de gestión de instalaciones en Qatar

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Facility Management en Qatar en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Gestión de instalaciones en Qatar incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.