Tamaño del mercado de logística de terceros (3PL) de Qatar

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

| Período de Datos Pronosticados | 2024 - 2029 |

| Período de Datos Históricos | 2020 - 2022 |

| CAGR | > 5.00 % |

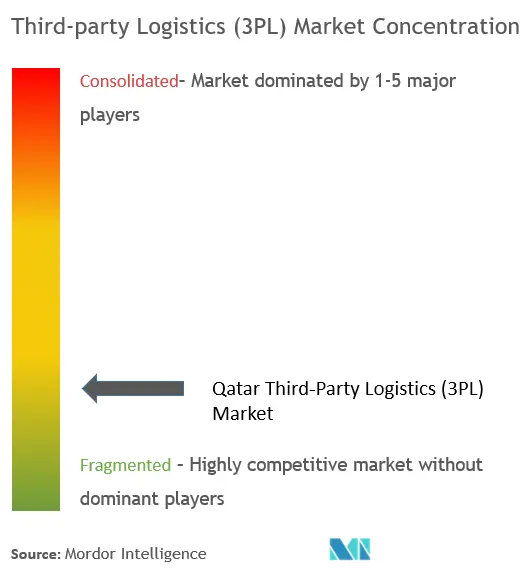

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis de mercado de logística de terceros (3PL) de Qatar

Se estima que el mercado de logística de terceros (3PL) de Qatar registrará una tasa compuesta anual superior al 5% durante el período previsto (2023-2028).

- Sin duda, la economía de Qatar experimentó algunos desafíos a lo largo de 2020 y el primer semestre de 2021, debido al doble shock de la caída de los precios del petróleo y el impacto de la pandemia, que llevó a una caída general de la producción económica del -3,7%. Esto también tuvo un impacto similar en el sector 3PL del país. Sin embargo, el auge del sector del comercio electrónico durante la pandemia tuvo un impacto positivo en el mercado. La recuperación económica ahora está ganando ritmo respaldada por una variedad de factores, incluida la recuperación del precio de la energía, que también contribuirá al mercado 3PL.

- El hecho de que el país sea uno de los mayores proveedores de GNL del mundo ha apoyado el crecimiento del mercado logístico. Además, se espera que los planes de expansión de GNL del país y el crecimiento en el sector de comercio electrónico respalden el crecimiento del mercado 3PL durante el período previsto. Qatar encabeza a todos los países del CCG en logística nacional y es el séptimo más competitivo de los principales mercados emergentes del mundo, un desempeño impulsado por sus sólidas condiciones comerciales y su preparación digital.

- La ubicación estratégica del país, su infraestructura de clase mundial y su fuerza laboral experimentada lo convierten en un socio ideal para las empresas que necesitan transportar mercancías por todo el mundo. Por lo tanto, muchas empresas se están asociando con empresas de transporte y logística en Qatar. El sector de transporte y logística de Qatar está proliferando y el gobierno está invirtiendo fuertemente en el desarrollo de la infraestructura del país. Esto lo convierte en un destino cada vez más atractivo para las empresas que necesitan transportar mercancías a nivel internacional.

- Qatar tiene una ubicación estratégica que lo convierte en un socio ideal para empresas de transporte y logística. El país está situado en las principales rutas marítimas y tiene fácil acceso a los mercados de Asia, África y Europa. Qatar también cuenta con una infraestructura de clase mundial, incluida una extensa red de carreteras, ferrocarriles y aeropuertos.

- Se espera que Qatar se convierta en un centro global de tecnología, ciencias biológicas, atención médica, logística y un centro para productos básicos sensibles a la temperatura y al tiempo con su infraestructura y servicios aeroportuarios bien desarrollados. El gobierno de Qatar tiene como objetivo convertir el país en un nuevo centro logístico y regional, y la geografía peninsular del país permite que sus puertos ofrezcan importantes ventajas comerciales competitivas, particularmente para las exportaciones de petróleo y gas. Estos planes impulsarán el crecimiento del mercado. A pesar de los numerosos beneficios del transporte y la logística en Qatar, también existen algunos desafíos que podrían obstaculizar el crecimiento del mercado. Estos desafíos incluyen el alto costo de los servicios de transporte y logística y el lento proceso de despacho de aduanas.

Tendencias del mercado de logística de terceros (3PL) de Qatar

El sector del comercio electrónico impulsa el crecimiento del mercado

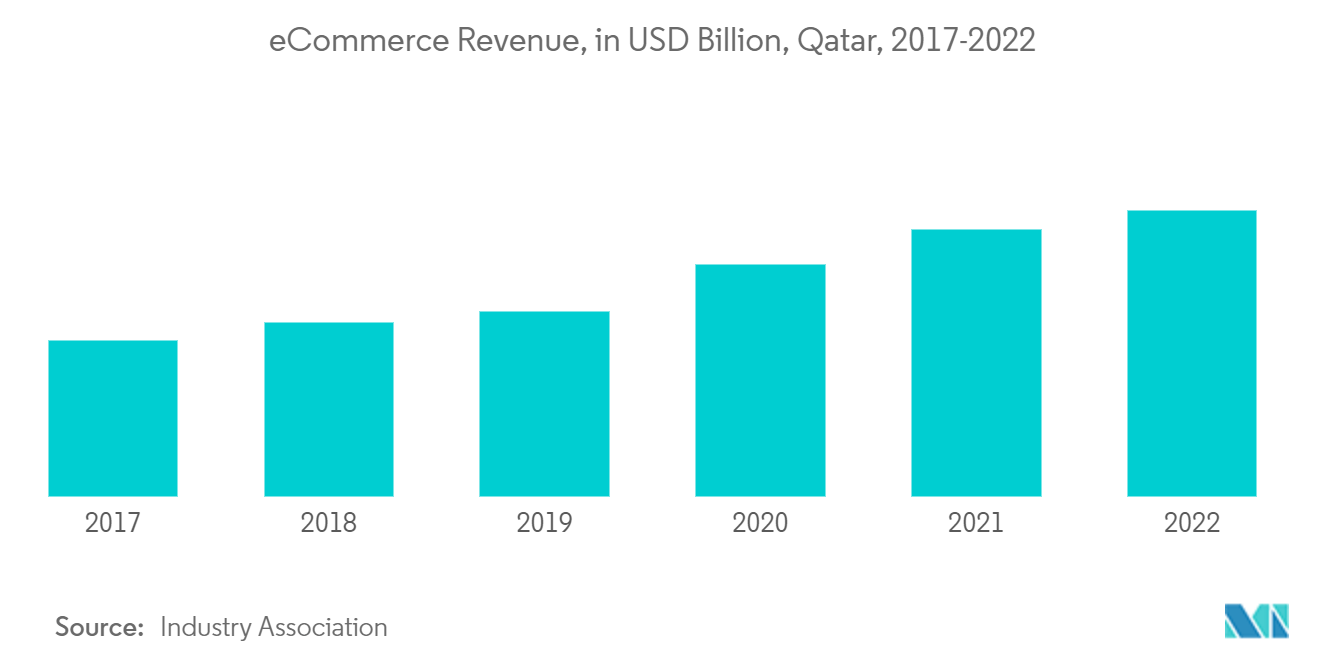

El mercado de comercio electrónico de Qatar se está desarrollando y se espera que supere los 11.700 millones de QAR (3.200 millones de USD) para 2022, en comparación con los 4.700 millones de QAR (1.300 millones de USD) en 2017. Se han registrado más de 350 sitios web de comercio electrónico en el Ministerio de Transporte y Comunicación (MOTC) hasta el momento. El desarrollo del sector tiene muchas razones. Qatar tiene una de las tasas de adopción de Internet más altas del mundo y se encuentra entre los primeros países en términos de aceptación de tecnologías de la información y la comunicación (TIC). La tasa de penetración del comercio electrónico en el país aumentó del 15% en 2018 al 37% en 2019. El brote de Covid-19 ha obligado a muchos clientes y consumidores a optar por plataformas de comercio electrónico y bancos a lanzar nuevos productos y servicios para permitir empresas para mantener sus operaciones. Muchos puntos de venta minorista, empresas emergentes, en expansión y pequeñas y medianas empresas (PYME) han explorado las plataformas de redes sociales para publicitar sus productos y servicios con el fin de atraer más clientes e impulsar las ventas.

El Ministerio de Comunicaciones y Tecnología de la Información (MCIT) está ayudando a desarrollar el comercio electrónico en Qatar estableciendo regulaciones y requisitos en los que se puede confiar y ha introducido varias iniciativas para apoyar las ideas de los empresarios en el campo del comercio electrónico. MCIT ha desarrollado las Directrices de comercio electrónico para guiar y ayudar a los comerciantes electrónicos de Qatar a comprender y lograr las mejores prácticas de comercio electrónico. Theqa es la marca de confianza del comercio electrónico de Qatar, es un programa activo que certificará a los comerciantes locales en línea en función de un conjunto de criterios identificados y supervisará el cumplimiento del código de conducta de sus miembros. Permite a los consumidores y a las empresas hacer crecer de forma rápida y segura el mercado de comercio electrónico local. Hay un total de 269 comerciantes electrónicos certificados. En Qatar, existen tres tipos de proveedores de servicios en el sistema de comercio electrónico servicios de sitios web de comercio electrónico, pasarelas de pago y soluciones de pago, y proveedores de logística. El mercado del comercio electrónico está mostrando una tasa de crecimiento significativa en el país, ampliando sus oportunidades en los sectores comerciales para expandirse aún más. Se afirma que Qatar es uno de los mercados electrónicos más grandes de Oriente Medio y el norte de África. Con el crecimiento del comercio electrónico en Qatar, también está aumentando la necesidad de servicios adicionales de alto valor. Los propietarios de negocios en línea están subcontratando cada vez más profesionales en áreas tan diversas como cumplimiento, entrega, alojamiento web, soporte técnico, desarrollo y diseño de sitios web, servicio al cliente y soporte administrativo.

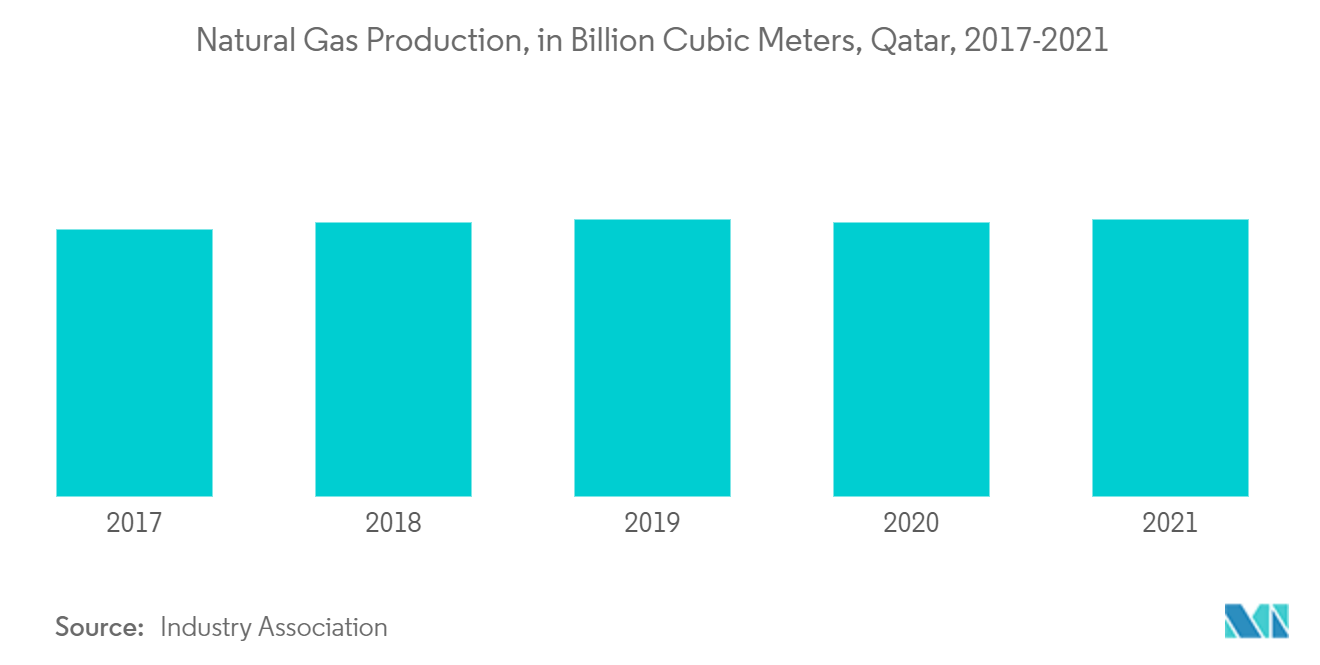

Planes para aumentar la producción de GNL creando oportunidades en el mercado

Qatar tiene planes de aumentar la capacidad de producción de GNL del país a 126 millones de toneladas por año (mtpa) para 2027, lo que supone un aumento del 64 % con respecto a las 77 mtpa actuales, según el Ministro de Estado para Asuntos Energéticos y presidente y director ejecutivo de Qatar Petroleum. En julio de 2022, QatarEnergy firmó un acuerdo con Shell para la expansión North Field East del estado del Golfo, la primera fase del proyecto de gas natural licuado (GNL) más grande del mundo, tras acuerdos con TotalEnergies, Exxon, ConocoPhillips y Eni. Shell adquirirá una participación del 6,25% en el proyecto de ampliación North Field East, mientras que TotalEnergies y Exxon también tendrán una participación del 6,25%. En total, el plan de expansión incluye seis trenes de GNL que aumentarán la capacidad de licuefacción de Qatar a 126 millones de toneladas por año (mtpa) desde 77 para 2027. Este plan de expansión conducirá a un importante auge en la industria de servicios de logística y transporte marítimo en el país,.

En los últimos años ya se han logrado muchos avances, incluida la apertura del puerto de Hamad y el inicio de la operación de nuevas líneas de navegación con varios países del mundo y el establecimiento de áreas logísticas integradas. En noviembre de 2022, QatarEnergy y China Petroleum Chemical Corporation (Sinopec) firmaron un acuerdo de compra y venta (SPA) de 27 años para el suministro de 4 millones de toneladas anuales (mtpa) de gas natural licuado (GNL) a China. Los volúmenes de GNL contratados se suministrarán desde el proyecto de expansión de GNL North Filed East (NFE) de QatarEnergy y se entregarán a las terminales receptoras de Sinopec en China. En agosto de 2022, el grupo de logística energética de Malasia MISC Berhad y sus socios del consorcio, las compañías navieras Nippon Yusen Kabushiki Kaisha (NYK), Kawasaki Kisen Kaisha (K-Line) y China LNG Shipping (Holdings) Limited (CLNG), obtuvieron la adjudicación de larga duración. contratos de fletamento por tiempo a plazo celebrados por la empresa estatal de petróleo y gas de Qatar, QatarEnergy, para siete buques de transporte de gas natural licuado (GNL) de nueva construcción. Estos acontecimientos muestran que el crecimiento del sector del GNL en Qatar está en curso. Este crecimiento continuo creará oportunidades para los proveedores de servicios 3PL en el mercado.

Descripción general de la industria de logística de terceros (3PL) de Qatar

El mercado está bastante fragmentado con muy pocos actores locales y muchos internacionales activos en el mercado. Algunos de los principales actores incluyen BDP International Qatar WLL, Aramex, Falcon Express (FedEx), Links Shipping y Cargo World, que contribuyen como actores clave en el mercado. A pesar de los desafíos del sector marítimo mundial, el país está emergiendo como uno de los puntos brillantes. Los volúmenes transportados están aumentando y los transportistas globales están agregando más servicios a la región a medida que aumenta la demanda. Al encontrarse en el punto medio del proyecto de la Franja y la Ruta de China, se espera que el país muestre un mayor interés en el desarrollo de terminales de contenedores.

Líderes del mercado de logística de terceros (3PL) de Qatar

-

BDP International

-

Aramex

-

Falcon Express Services Qatar

-

Links Shipping

-

Cargo World

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de logística de terceros (3PL) de Qatar

- Junio de 2022: GWC (QPSC), el proveedor de logística líder en el Estado de Qatar, ha firmado un acuerdo con Ponticelli Frères Group, por el cual GWC se encargará del transporte de carga, el corretaje de aduanas y el transporte de Ponticelli en el Estado de Qatar durante un período de tres años. El acuerdo tiene como objetivo mejorar la velocidad de entrega y la eficiencia de las operaciones tanto para Ponticelli como para sus clientes en el Estado de Qatar. Ponticelli Frères es un grupo independiente y familiar que presta servicios industriales principalmente a empresas de los sectores del petróleo y del gas, de la energía, del químico, del farmacéutico y del siderúrgico.

- Diciembre de 2022: GAC Qatar inauguró una nueva instalación logística por contrato multiusuario y un edificio de oficinas de 27 000 m2 construidos de manera sostenible en la Zona Franca de Ras Bufontas, en asociación con la Autoridad de Zonas Francas de Qatar (QFZA), lo que se suma a la infraestructura existente de la compañía e impulsa los servicios al cliente. y ofertas en los mercados locales e internacionales. La nueva instalación cuenta con hasta 40.000 posiciones de palés, así como cuatro cámaras con temperatura y humedad controladas, para satisfacer los requisitos de una amplia gama de sectores, incluidos alimentos y bebidas, bienes de consumo de rápido movimiento, comercio minorista y telecomunicaciones. También cuenta con 500 m² de espacio dedicado a servicios de valor añadido y 2.000 m² de almacenamiento en entreplanta.

Informe de mercado de logística de terceros (3PL) de Qatar índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA Y PERSPECTIVAS DEL MERCADO

4.1 Escenario actual del mercado

4.2 Dinámica del mercado

4.2.1 Conductores

4.2.2 Restricciones

4.2.3 Oportunidades

4.3 Análisis de la cadena de valor/cadena de suministro

4.4 Regulaciones e iniciativas gubernamentales

4.5 Tendencias generales en el mercado de almacenamiento

4.6 Demanda de otros segmentos, como CEP, entrega de última milla, logística de cadena de frío, etc.

4.7 Perspectivas sobre negocios de comercio electrónico

4.8 Tendencias Tecnológicas

4.9 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.10 Impacto del Covid-19 en el Mercado

5. SEGMENTACIÓN DE MERCADO

5.1 Por servicios

5.1.1 Gestión de Transporte Nacional

5.1.2 Gestión del Transporte Internacional

5.1.3 Almacenamiento y distribución de valor añadido

5.2 Por usuario final

5.2.1 Fabricación y automoción

5.2.2 Petróleo, gas y productos químicos

5.2.3 Comercio Distributivo (comercio mayorista y minorista, incluido el comercio electrónico)

5.2.4 Farmacéutica y sanitaria

5.2.5 Construcción

5.2.6 Otros usuarios finales

6. PANORAMA COMPETITIVO

6.1 Descripción general (concentración del mercado y principales actores)

6.2 Perfiles de empresa

6.2.1 AMCO Logistics Services

6.2.2 Aramex

6.2.3 BDP International Qatar WLL

6.2.4 Cargo World Freight Services

6.2.5 CEVA Logistics

6.2.6 DHL

6.2.7 Doha Express

6.2.8 Falcon Express (FedEx)

6.2.9 Geodis

6.2.10 Kuehne + Nagel

6.2.11 Links Shipping

6.2.12 Maersk

6.2.13 Panalpina

6.2.14 GAC

6.2.15 GWC*

7. FUTURO DEL MERCADO

8. APÉNDICE

8.1 Indicadores Macroeconómicos (Distribución del PIB, por Actividad, Contribución del Sector Transporte y Almacenamiento a la Economía)

8.2 Estadísticas de Comercio Exterior - Exportaciones e Importaciones, por Producto

8.3 Información sobre destinos clave de exportación y países de origen de importaciones

Segmentación de la industria de logística de terceros (3PL) de Qatar

La logística de terceros en la logística y la gestión de la cadena de suministro es el uso que hace una organización de negocios de terceros para subcontratar elementos de sus servicios de distribución, almacenamiento y cumplimiento. El mercado de logística de terceros (3PL) de Qatar está segmentado por tipo (gestión del transporte nacional, gestión del transporte internacional y almacenamiento y distribución de valor añadido) y por usuarios finales (fabricación y automoción, petróleo, gas y productos químicos, comercio distributivo). , Farmacéutica y Sanitaria, Construcción y Otros usuarios finales). El informe ofrece tamaños de mercado y pronósticos (miles de millones de dólares) para todos los segmentos anteriores.

| Por servicios | ||

| ||

| ||

|

| Por usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de logística de terceros (3PL) de Qatar

¿Cuál es el tamaño actual del mercado de Logística de terceros (3PL) de Qatar?

Se proyecta que el mercado de logística de terceros (3PL) de Qatar registre una tasa compuesta anual superior al 5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Logística de terceros (3PL) de Qatar?

BDP International, Aramex, Falcon Express Services Qatar, Links Shipping, Cargo World son las principales empresas que operan en el mercado de logística de terceros (3PL) de Qatar.

¿Qué años cubre este mercado de Logística de terceros (3PL) de Qatar?

El informe cubre el tamaño histórico del mercado de Logística de terceros (3PL) de Qatar para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Logística de terceros (3PL) de Qatar para los años 2024, 2025, 2026 , 2027, 2028 y 2029.

Informe de la industria 3PL de Qatar

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Qatar 3PL en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Qatar 3PL incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.