Análisis de mercado de pirofilita

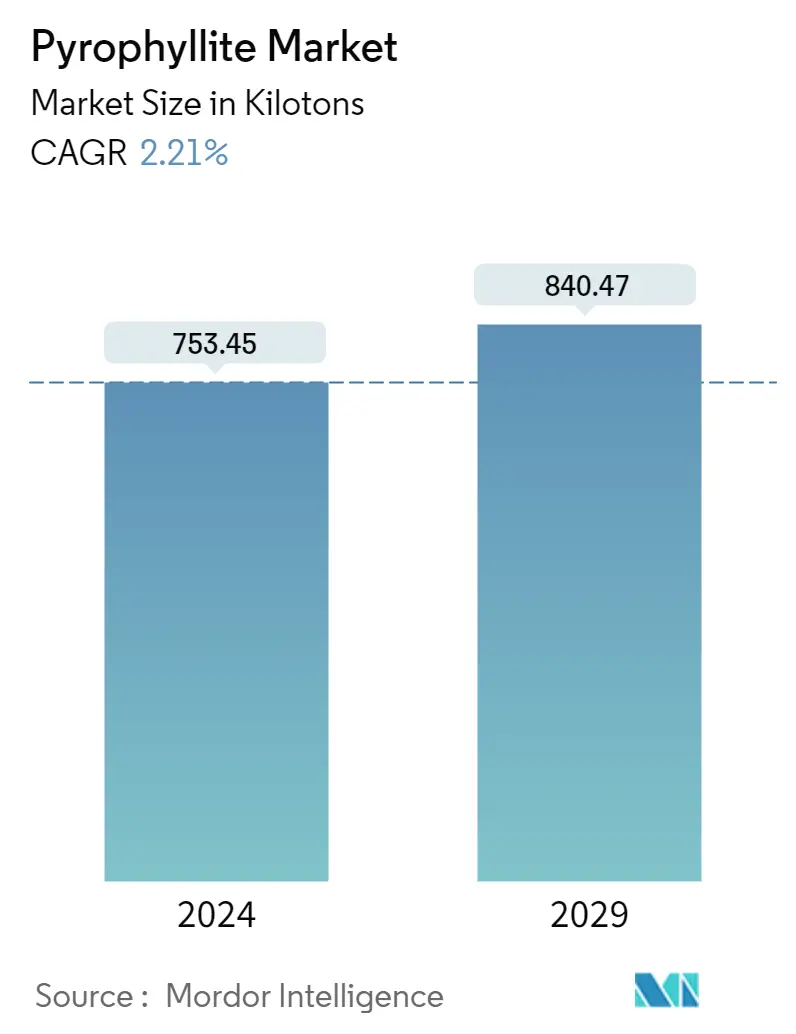

El tamaño del mercado de pirofilita se estima en 753,45 kilotones en 2024 y se espera que alcance 840,47 kilotones en 2029, creciendo a una tasa compuesta anual del 2,21% durante el período previsto (2024-2029).

En 2020, la COVID-19 afectó a varias industrias, incluida la industria química, debido a los cierres temporales y la paralización de la producción. Sin embargo, la creciente demanda de pinturas y cerámicas junto con las crecientes actividades de construcción impulsó el mercado de pirofilita después de la pandemia.

- La creciente demanda de pirofilita de cerámica en economías importantes es uno de los principales factores que impulsan el crecimiento del mercado.

- Se espera que los problemas de salud debidos al polvo de pirofilita durante la minería obstaculicen el crecimiento del mercado.

- Es probable que la creciente demanda de pirofilita como alternativa al talco y caolín en la industria refractaria y de fundición actúe como una oportunidad para el mercado estudiado en los próximos años.

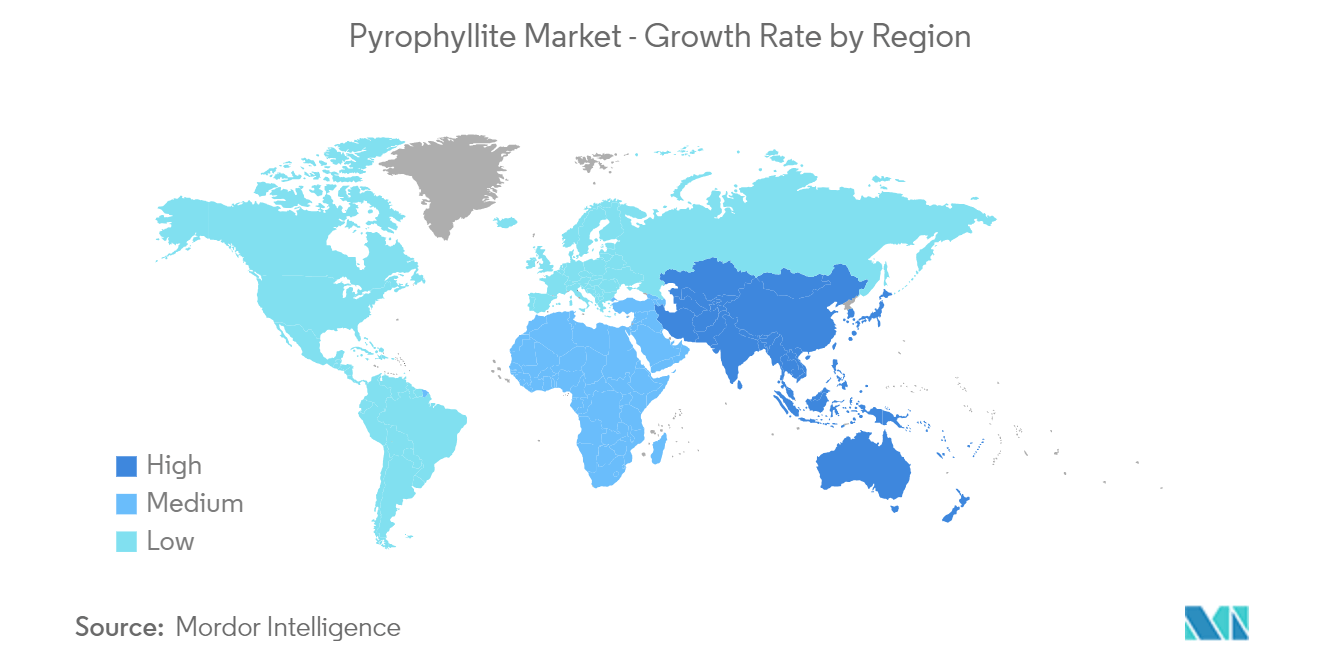

- Se espera que la región de Asia y el Pacífico domine el mercado con el consumo más importante de países como China e India.

Tendencias del mercado de pirofilita

Creciente demanda de pirofilita de cerámica en el mercado global

- La pirofilita es un mineral cambiante temprano que es muy típico y excelente. Se encuentra como constituyente de pizarra, filita, algunos esquistos y otras rocas metamórficas en etapa temprana.

- La pirofilita se utiliza como materia prima en cerámica, ya que reduce la temperatura de cocción, reduce la expansión térmica, la contracción y el agrietamiento y mejora la resistencia al choque térmico. Además, el producto acabado presenta un alto grado de vitrificación y buena resistencia mecánica.

- Es probable que la demanda de pirofilita procedente de cerámica aumente en las industrias de la construcción y la automoción en los próximos años debido a su tenacidad, dureza, resistencia eléctrica e inercia química.

- China es uno de los mayores productores de cerámica del mundo. Según la Asociación de Cerámica de China, el valor de mercado de la industria cerámica industrial en China fue de 29,4 mil millones de dólares en 2021, frente a 28,18 mil millones de dólares en 2020.

- Además, la demanda de cerámica en diversas industrias impulsó las exportaciones de cerámica. Según la base de datos COMTRADE de las Naciones Unidas sobre comercio internacional, las exportaciones de productos cerámicos de Indonesia se valoraron en 374 millones de dólares en 2021, un 30% más que en 2020. La creciente industria cerámica en Australia ha aumentado el consumo en el mercado considerado.

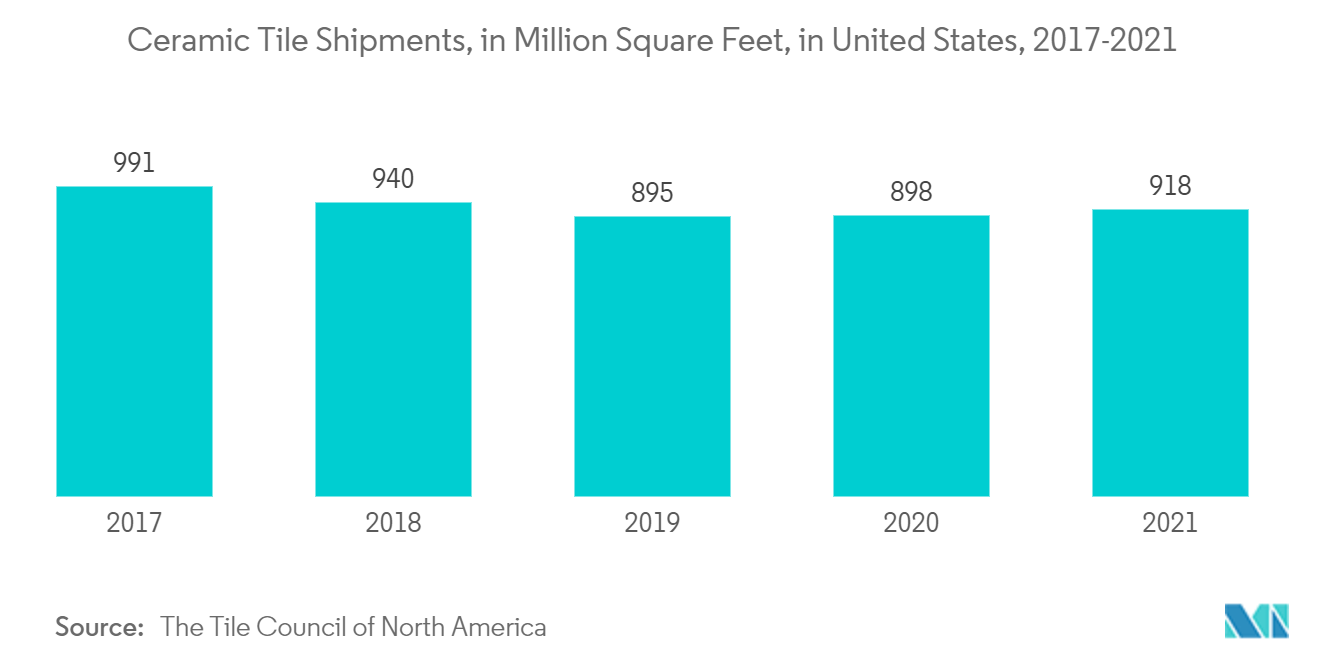

- La creciente industria de la construcción aceleró la demanda de baldosas cerámicas en los Estados Unidos. En 2022, las exportaciones de productos cerámicos en Estados Unidos ascendieron a 2.490 millones de dólares, según la base de datos COMTRADE de las Naciones Unidas sobre comercio internacional. Además, según el Tile Council of North America, los envíos de baldosas cerámicas en Estados Unidos en 2021 representaron 918 millones de pies cuadrados.

- Por lo tanto, debido a los factores anteriores, es probable que la aplicación de cerámica domine durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- Se espera que la región de Asia y el Pacífico domine el mercado durante el período de previsión. Se espera que la creciente demanda de pirofilita y el creciente uso de cerámica en la industria de la construcción en países como China e India impulsen esta región.

- Los mayores productores de pirofilita se encuentran en la región de Asia y el Pacífico. En mayo de 2021, PPG anunció la finalización de su inversión de 13 millones de dólares en su instalación de pinturas y revestimientos en Jiading, China. La instalación incluye ocho nuevas líneas de producción de recubrimiento en polvo y un centro de tecnología de recubrimiento en polvo ampliado que se espera mejore las capacidades de investigación y desarrollo de PPG. La ampliación probablemente aumentará la capacidad de la planta en más de 8.000 toneladas métricas al año. Se espera que estos factores aumenten la demanda de pirofilita en la industria de pinturas durante el período de pronóstico.

- La pirofilita es un mineral esencial que se utiliza como relleno en las industrias del papel y la pintura. Según la Asociación de Fabricantes de Papel de la India (IPMA), las exportaciones de papel y cartón de la India aumentaron a alrededor del 80% en 2021-22, alcanzando un valor récord de INR 139,63 mil millones (USD 1,68 mil millones).

- La pirofilita se utiliza como portador de fertilizantes en la agricultura, lo que aumenta la capacidad del suelo para retener nutrientes y reduce la lixiviación. China es el mayor fabricante de fertilizantes del mundo. Según la Oficina Nacional de Estadísticas de China, el volumen de producción de fertilizantes de nitrógeno, fosfato y potasa en China representó 55,44 millones de toneladas en 2021, frente a 54,96 millones de toneladas en 2020, registrando un crecimiento del 0,87%.

- Debido a los factores anteriores, se prevé que el mercado de pirofilita en la región de Asia y el Pacífico crezca significativamente durante el período de estudio.

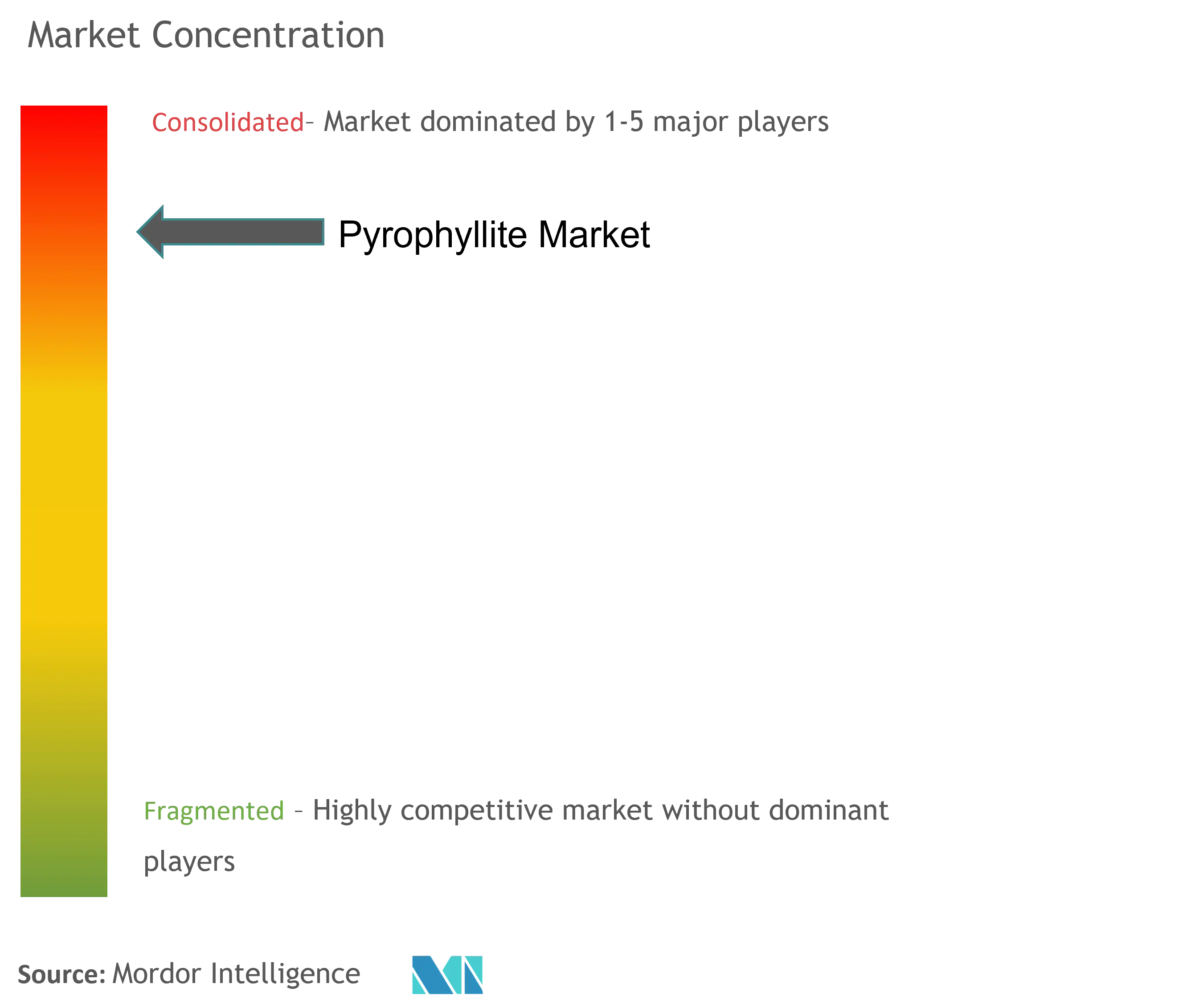

Descripción general de la industria de la pirofilita

El mercado de la pirofilita tiene un carácter muy consolidado. Algunas empresas importantes son HANKOOK MINERAL POWDER CO. LTD., Shinagawa Shirenga Co. Ltd., Shokozan Kogyosho Co. Ltd., OHIRA CO. LTD. y Minkyung Industrial Co. Ltd., entre otras.

Líderes del mercado de pirofilita

-

HANKOOK MINERAL POWDER CO. LTD

-

Shinagawa Shirenga Co. Ltd.

-

Shokozan Kogyosho Co. Ltd.

-

OHIRA CO. LTD.

-

Minkyung Industrial Co. Ltd.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de pirofilita

El informe final cubrirá la evolución reciente del mercado estudiado.

Segmentación de la industria de pirofilita

La pirofilita es un mineral filosilicato compuesto de hidróxido de silicato de aluminio con la fórmula molecular Al2Si4O10(OH)2. Se presenta en dos formas folia cristalina y masas compactas. Se asocia comúnmente con otros minerales como el cuarzo, la mica, la caolinita, la epidota y el rutilo. Se utiliza en muchas aplicaciones, como refractarios, cerámicas, pinturas, caucho, etc. El mercado de la pirofilita está segmentado por tipo, aplicación y geografía (Asia-Pacífico, América del Norte, Europa, América del Sur, Medio Oriente y África). ). Por tipo, el mercado se segmenta en pirofilita natural y otros tipos. Por aplicación, el mercado se segmenta en cerámica, fibra de vidrio, materiales de relleno, fertilizantes, caucho y techos, refractarios, piedras ornamentales y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones para el mercado de pirofilita en 16 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función del volumen (kilotones).

| Pirofilita Natural |

| Otros Grados (Ceramit 10, Ceramit 14, Etc.) |

| Cerámica |

| Fibra de vidrio |

| Materiales de Relleno (Papel, Insecticidas, Pinturas) |

| Fertilizante (acondicionador de suelo) |

| Caucho y techados (como agentes espolvoreadores) |

| Refractario |

| Piedras ornamentales |

| Otras aplicaciones |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Tailandia | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo | Pirofilita Natural | |

| Otros Grados (Ceramit 10, Ceramit 14, Etc.) | ||

| Solicitud | Cerámica | |

| Fibra de vidrio | ||

| Materiales de Relleno (Papel, Insecticidas, Pinturas) | ||

| Fertilizante (acondicionador de suelo) | ||

| Caucho y techados (como agentes espolvoreadores) | ||

| Refractario | ||

| Piedras ornamentales | ||

| Otras aplicaciones | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Tailandia | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de pirofilita

¿Qué tamaño tiene el mercado de pirofilita?

Se espera que el tamaño del mercado de pirofilita alcance los 753,45 kilotones en 2024 y crezca a una tasa compuesta anual del 2,21% hasta alcanzar los 840,47 kilotones en 2029.

¿Cuál es el tamaño actual del mercado Pirofilita?

En 2024, se espera que el tamaño del mercado de pirofilita alcance los 753,45 kilotones.

¿Quiénes son los actores clave en el mercado Pirofilita?

HANKOOK MINERAL POWDER CO. LTD, Shinagawa Shirenga Co. Ltd., Shokozan Kogyosho Co. Ltd., OHIRA CO. LTD., Minkyung Industrial Co. Ltd. son las principales empresas que operan en el mercado de pirofilita.

¿Cuál es la región de más rápido crecimiento en el mercado Pirofilita?

Se estima que Oriente Medio y África crecerán a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de pirofilita?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de pirofilita.

¿Qué años cubre este mercado de Pirofilita y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de pirofilita se estimó en 737,16 kilotones. El informe cubre el tamaño histórico del mercado de Pirofilita durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Pirofilita para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de pirofilita

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de pirofilita en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de pirofilita incluye una perspectiva de pronóstico de mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.