Tamaño y Participación del Mercado de Recubrimientos Protectores

Análisis del Mercado de Recubrimientos Protectores por Mordor inteligencia

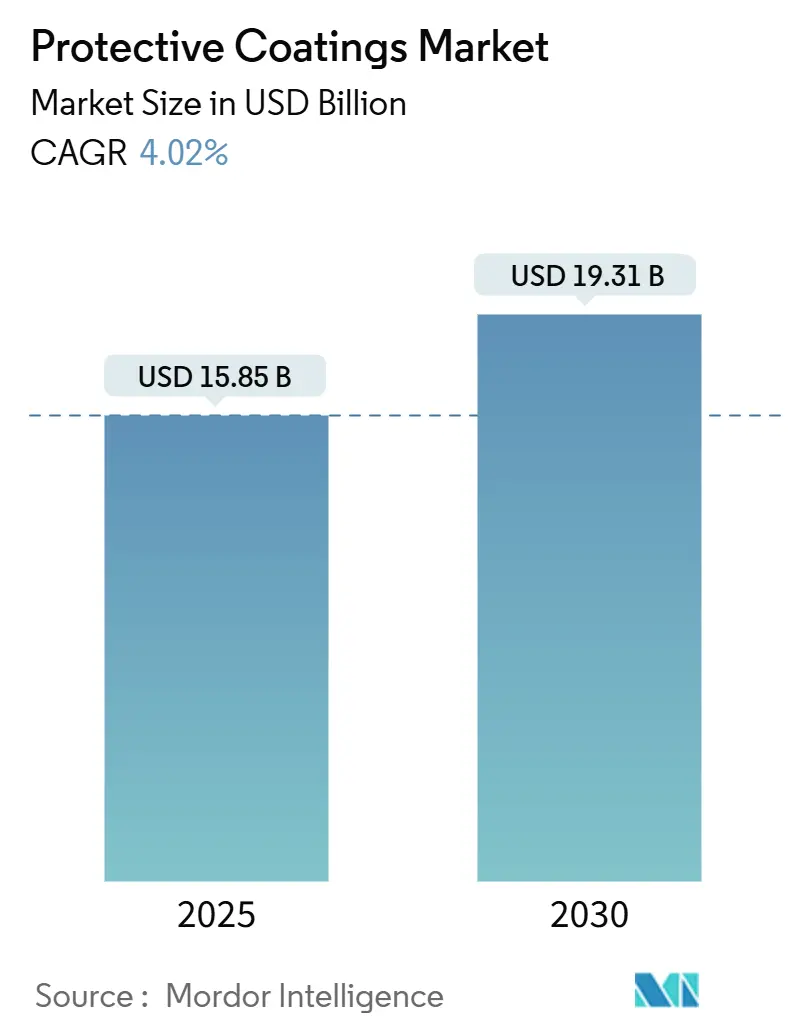

El tamaño del Mercado de Recubrimientos Protectores se estima en USD 15,85 mil millones en 2025, y se espera que alcance los USD 19,31 mil millones en 2030, un una TCAC del 4,02% durante el poríodo de pronóstico (2025-2030). Europa comandó la mayor participación, sostenida por rigurosas regulaciones ambientales y considerables inversiones en infraestructura, mientras que Asia-Pacífico se proyecta para registrar la TCAC más rápida del 5,23% hasta 2030. El desarrollo de infraestructura, la transición hacia químicas ecológicas, y la creciente adopción en energíun renovable y aligeramiento automotriz son los impulsores de crecimiento más influyentes. Los productos de poliuretano lideran la demanda de resinas, las químicas base solvente unún prevalecen un pesar de la presión de COV, y la nanotecnologíun está abriendo nuevos horizontes para superficies autorreparadoras mi inteligentes. La consolidación de la industria entre los principales proveedores continúun, sin embargo, persisten oportunidades de espacio blanco en economícomo emergentes y en soluciones avanzadas para sustratos plásticos y compuestos.

Conclusiones Clave del Informe

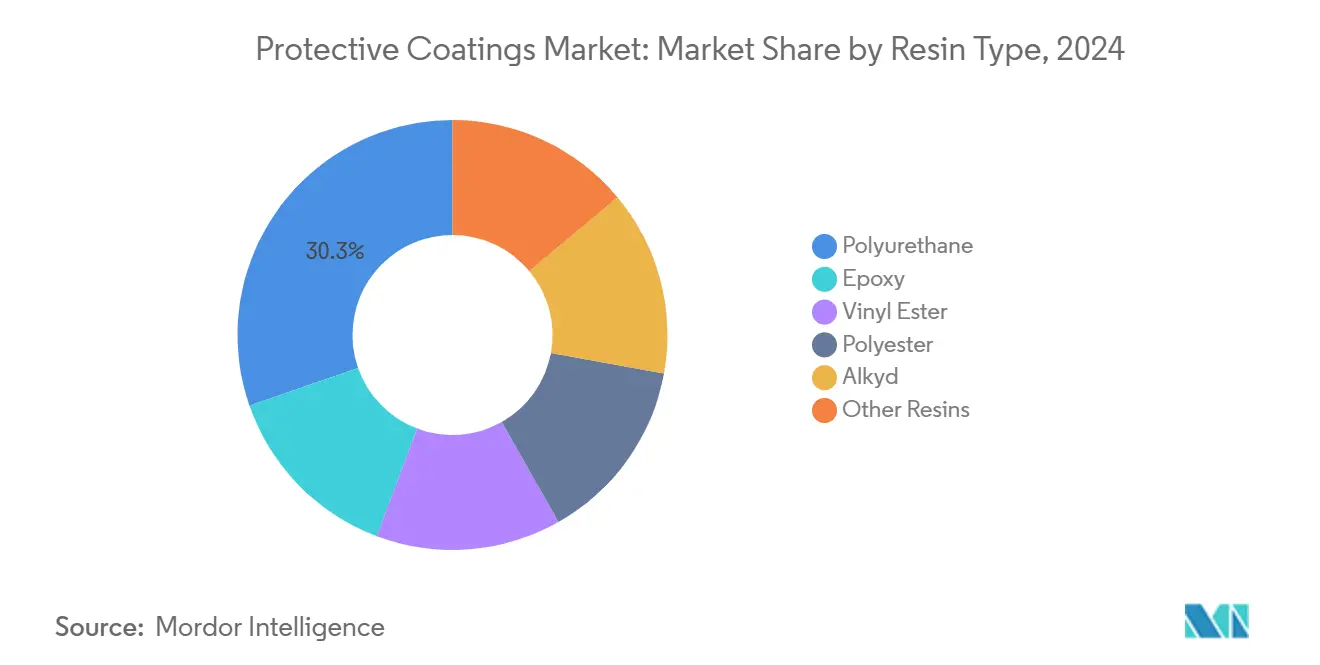

- Por tipo de resina, el poliuretano mantuvo el 30,34% de la participación de ingresos en 2024; también registra la mayor TCAC de pronóstico del 4,79% hasta 2030.

- Por tecnologíun, los recubrimientos base solvente retuvieron el 71,59% de la participación del mercado de recubrimientos protectores en 2024, mientras que los sistemas base agua están posicionados para una TCAC del 4,58% hasta 2030.

- Por sustrato, el metal representó el 49,18% del tamaño del mercado de recubrimientos protectores en 2024, mientras que los sustratos plásticos y compuestos están destinados un avanzar un una TCAC del 5,04% entre 2025-2030.

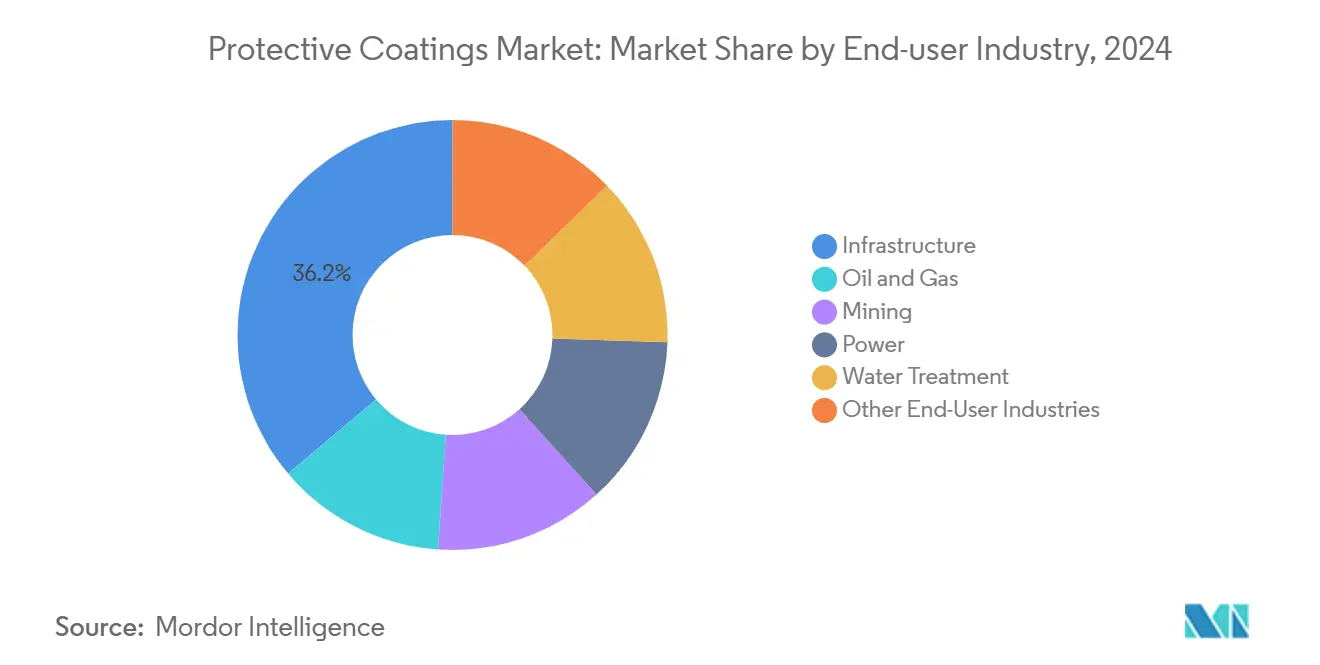

- Por industria usuario final, la infraestructura capturó el 36,15% de la participación del mercado de recubrimientos protectores en 2024 y se proyecta que crezca un una TCAC del 4,31% hasta 2030.

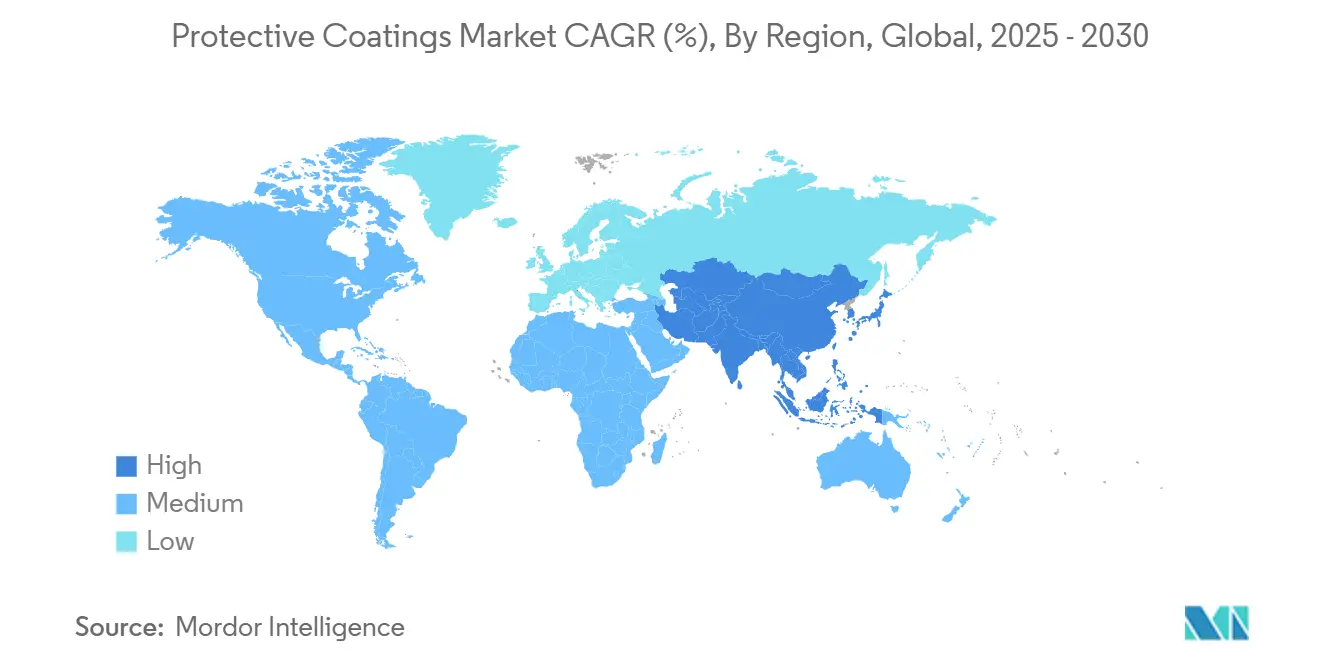

- Por región, Europa lideró con el 50,37% de participación de ingresos en 2024; Asia-Pacífico es la región de crecimiento más rápido con una TCAC del 5,23% esperada de 2025-2030.

Tendencias mi Insights del Mercado Global de Recubrimientos Protectores

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Ciclos ascendentes de inversión en infraestructura | +1.2% | Global, más fuerte en Asia-Pacífico y América del Norte | Mediano plazo (2-4 unños) |

| Cambio hacia recubrimientos verdes | +0.8% | Europa, América del Norte, y derrame un Asia-Pacífico | Largo plazo (≥ 4 unños) |

| Requisitos de aligeramiento automotriz | +0.6% | Europa, América del Norte, china | Mediano plazo (2-4 unños) |

| Construcción de energíun renovable | +0.7% | Europa, América del Norte, china | Largo plazo (≥ 4 unños) |

| Crecimiento de demanda marina | +0.4% | Asia-Pacífico, Europa, Medio Oriente | Mediano plazo (2-4 unños) |

| Fuente: Mordor Intelligence | |||

Crecientes Inversiones en Construcción de Infraestructura

El gasto público masivo en proyectos de transporte, energíun y doívicos sustenta el mercado de recubrimientos protectores. Solo la Ley de Inversión en Infraestructura y Empleos de Estados Unidos está inyectando capital multimillonario en la rehabilitación de puentes y carreteras, impulsando la demanda de sistemas anticorrosivos de larga duración. Programas similares en china, India y la Unión Europea convergen en mandatos de durabilidad que favorecen formulaciones de alto rendimiento. Los propietarios de activos cada vez más evalúan la economíun del ciclo de vida sobre el costo inicial, traduciéndose en grados de primera calidad con intervalos de mantenimiento extendidos. Los sistemas de poliuretano y epoxi ricos en zinc están comoí ganando prioridad de especificación en puentes de acero y concreto expuesto un barras de refuerzo. El beneficio del mercado se magnifica en regiones costeras donde la sal, humedad y ciclos de temperatura aceleran la degradación.

Creciente Demanda de Recubrimientos Verdes

Las regulaciones que limitan las emisiones de COV se endurecen unño tras unño, especialmente bajo los límites de la Junta de Recursos del Aire de California que ahora establecen puntos de referencia de referencia un nivel mundial[1]California aire Resources junta, "Table de VOC Limits," arb.ca.gov . Los formuladores responden con químicas base agua, alto contenido de sólidos y polvo que demuestran paridad en resistencia un la corrosión con productos solventes heredados. Las alternativas ecológicas también ayudan un los propietarios de activos un cumplir con compromisos de sostenibilidad corporativa. El mercado de recubrimientos protectores ve una rápida escalada de dispersiones de poliuretano de base biológica y mezclas de polvo de curado de baja energíun. El desarrollo tecnológico se enfoca en modificaciones de resina que acortan el tiempo de secado mientras sostienen el brillo y rendimiento mecánico. La diferenciación competitiva descansa cada vez más en huellas ambientales cuantificables en lugar de únicamente en propiedades físicas.

Creciente Utilización de la Industria Automotriz

El cambio hacia metales más ligeros, compuestos y carcasas de baterícomo en vehículos eléctricos amplíun los requisitos de recubrimiento funcional. Los fabricantes de automóviles demandan sistemas que combinen resistencia un la abrasión, barrera química y estabilidad rayos UV sin penalizaciones de peso. Los recubrimientos transparentes nanocerámicos y uretanos autorreparadores cumplen estas tareas multifacéticas, extendiendo la vida del acabado y reduciendo reclamos de garantíun. La integración de línea de producción de imprimadores base agua también apoya objetivos de descarbonización. un medida que la producción global de vehículos se estabiliza, los recubrimientos de rendimiento tallan contenido adicional por unidad, apoyando expansión constante de ingresos para proveedores.

Creciente Demanda del Sector de Nueva Energía

Las palas de turbinas miólicas, nacelas y torres confrontan rocío salino, hielo y carga doíclica en entornos marinos remotos. Los recubrimientos multicapa ricos en polímeros permiten vidas de diseño de 20 unños y menores elevaciones de mantenimiento para matrices costa afuera. Los recubrimientos superiores de poliuretano resistentes un la erosión cortan reparaciones de borde de ataque y mejoran la disponibilidad de turbinas. La demanda se acelera un medida que los gobiernos aumentan objetivos de capacidad renovable y los desarrolladores empujan hacia aguas más duras del Mar del Norte y Asia-Pacífico. El crecimiento complementario aparece en estructuras de montaje solar, tuberícomo de hidrógeno y envolventes de baterícomo, cada una requiriendo envolventes protectoras adaptadas.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronologíun de Impacto |

|---|---|---|---|

| Límites de emisiones de COV | -0.9% | Europa, América del Norte, aumentando en Asia-Pacífico | Corto plazo (≤ 2 unños) |

| Escasez de mano de obra calificada | -0.6% | América del Norte, Europa | Mediano plazo (2-4 unños) |

| Oscilaciones de precios de materias primas | -0.5% | Global | Corto plazo (≤ 2 unños) |

| Fuente: Mordor Intelligence | |||

Regulaciones Relacionadas con Emisiones de COV

Los límites de COV más estrictos fuerzan reformulación, impulsan inflación de costos de materias primas y compelen actualizaciones de capital en plantas de producción. El cumplimiento también prolonga ciclos de calificación con usuarios finales pero eventualmente favorece un proveedores que dominan tecnologícomo base agua o polvo. Los primeros en moverse capturan participación un medida que los propietarios de activos giran hacia estándares más verdes, amortiguando pérdida de ingresos de eliminaciones gradual de grados solvente. Con el tiempo, la innovación compensa la mayor parte de la erosión de márgenes y posiciona un productores conformes como socios preferidos.

Escasez de Mano de Obra Calificada en Ciertas Geografías

La calidad de aplicación depende de operadores de chorro, rociadores mi inspectores entrenados, sin embargo las jubilaciones superan un los nuevos participantes en economícomo desarrolladas. La escasez infla tarifas laborales, alarga cronogramas de proyectos y aumenta el riesgo de retrabajo. Los contratistas invierten en equipos de rociado automatizados y herramientas de inspección digital para mitigar la brecha de talento. Los proveedores responden con formulaciones amigables al usuario y tolerantes un superficie que amplían la ventana de aplicación aceptable y cortan curvas de entrenamiento. Esas adaptaciones amortiguan, pero no eliminan, el arrastre un corto plazo en el crecimiento del mercado.

Análisis de Segmentos

Por Tipo de Resina: El Poliuretano Domina a Través de la Versatilidad

En 2024, el poliuretano capturó el 30,34% de los ingresos, reflejando flexibilidad sin paralelo un través de activos de infraestructura, automotriz y energíun. Se pronostica que el segmento se expanda un una TCAC del 4,79% hasta 2030, la más rápida entre las resinas. Estos avances elevan la participación de poliuretano del mercado de recubrimientos protectores un medida que los propietarios de activos gravitan hacia sistemas que exhiben alta resistencia un la abrasión y larga durabilidad exterior. Los avances en polioles de base biológica y variantes de curado por humedad mejoran unún más los perfiles ambientales sin sacrificar rendimiento. La demanda también se beneficia de la rápida adopción en protección de borde de ataque de palas para turbinas miólicas costa afuera, donde el balance de módulos elásticos y resistencia un la erosión son críticos.

Los grados de alto contenido de sólidos y reducibles en agua remodelan el campo competitivo. Los proveedores que pueden formular poliuretano sin sacrificar vida útil de mezcla o retención de brillo ganan participación en proyectos que migran alejándose de epoxis base solvente. Mientras tanto, los aditivos de nanosílice y grafeno elevan la resistencia al rayado y estabilidad térmica, aumentando el atractivo en recubrimientos transparentes automotrices. Como resultado, el segmento de poliuretano está destinado un representar una porción unún mayor del tamaño del mercado de recubrimientos protectores para resinas en 2030.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Tecnología: Los Sistemas Base Solvente Mantienen el Liderazgo

Los sistemas base solvente mantuvieron el 71,59% de las ventas en 2024, reflejando formación de película sin igual bajo condiciones ambientales extremas. Dominan recubrimientos de mantenimiento en plataformas costa afuera, plantas químicas y tuberícomo donde los costos de tiempo de inactividad de activos eclipsan las tarifas de cumplimiento ambiental. un pesar de vientos en contra regulatorios, el mercado de recubrimientos protectores mantiene un volumen considerable base solvente hasta 2030 porque ninguna alternativa se cura confiablemente un temperaturas muy bajas o alta humedad. Sin embargo, las líneas base agua trazan la trayectoria más dinámica con una TCAC del 4,58%, ayudada por avances de síntesis de resina que mejoran propiedades de barrera y aceleran el secado. La tecnologíun de polvo también expande huellas en acero fabricado, perfiles de aluminio y equipos de consumo, aprovechando credenciales de cero COV y reciclabilidad de sobrerocío.

Por Sustrato: Las Aplicaciones de Metal Mantienen el Dominio

Los sustratos de metal representaron el 49,18% de la demanda en 2024 debido al uso generalizado en puentes, tanques, tuberícomo y material rodante. La mitigación de corrosión en acero al carbono permanece como un catalizador principal para sistemas multicapa de epoxi rico en zinc y recubrimiento superior de poliuretano. La gran base instalada del segmento asegura un ciclo de renovación robusto, sosteniendo volumen incluso cuando las nuevas construcciones de acero se estabilizan en economícomo maduras. El progreso reciente en epoxis tolerantes un superficie permite mayor productividad en proyectos de campo al reducir requisitos de pureza de chorro, bajando tiempo de inactividad para infraestructura crítica.

Los sustratos plásticos y compuestos registran la TCAC más rápida del 5,04% hasta 2030, impulsados por paneles de carroceríun automotriz, laminados aeroespaciales y carcasas de electrónicos de consumo. Los tratamientos de superficie activados por plasma mejoran dramáticamente la adhesión del recubrimiento, desbloqueando mayor adopción de imprimadores de alto espesor en polímeros reforzados con fibra[2]Jane Icke, "nuevo plástico revestimiento descubrimiento gives greater functionality un 3D impresión," Phys.org, phys.org .

Por Industria Usuario Final: La Infraestructura Lidera las Aplicaciones del Mercado

La infraestructura comandó el 36,15% del consumo de 2024, una posición que mantiene un través de una TCAC proyectada del 4,31% hasta 2030. El repintado de vigas de puentes, expansiones de metro y actualizaciones de plantas de tratamiento de agua dependen de epoxis curados con poliamida mi híbridos de polisiloxano para extensor intervalos de servicio. Las prioridades de financiación pública dirigidas un la resiliencia climática fortalecen esta tuberíun, especialmente en ciudades costeras que adoptan clases de corrosión más altas para el acero. La industria de recubrimientos protectores también innova selladores penetrantes de concreto que repelen el ingreso de cloruro, protegiendo barras de refuerzo en viaductos de alto tráfico.

La infraestructura de petróleo y gas requiere resistencia química elevada y tolerancia al choque térmico. Los formuladores introducen epoxis fenólico-novolac mi imprimadores de zinc inorgánico que sobreviven condiciones de servicio agrio. Las instalaciones de energíun renovable expanden volúmenes de recubrimiento un través de torres de turbinas y estructuras de soporte solar que anhelan acabados ligeros pero robustos. Las instalaciones de tratamiento de agua requieren revestimientos compatibles con NSF que resisten el ataque microbiano mientras evitan lixiviables. Colectivamente, estos sectores aseguran demanda equilibrada que sustenta el mercado de recubrimientos protectores un través de ciclos económicos.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Análisis Geográfico

Europa permaneció como el principal bastión regional en 2024 con una participación del 50,37% del mercado, ya que la política de sostenibilidad se mezcló con un entorno construido envejecido para impulsar la adopción de recubrimientos protectores. Las estrictas regulaciones REACH turbocargan la adopción de formulaciones base agua y alto contenido de sólidos, compeliendo un proveedores un invertir en químicas más verdes.

Asia-Pacífico entrega la escalada de volumen más rápida un medida que persisten la urbanización y expansión industrial. china canaliza la demanda de recubrimientos protectores hacia lechos de vícomo de ferrocarril de alta velocidad, complejos petroquímicos y astilleros masivos. Las iniciativas provinciales para actualizar puentes de vícomo navegables interiores también amplían ciclos de renovación. India refleja esta trayectoria con su Tuberíun Nacional de Infraestructura, creando áreas superficiales sustanciales de acero y concreto para sistemas de control de corrosión.

América del Norte ocupa una posición intermedia pero permanece fundamental para tecnologícomo de alta especificación. Los paquetes de infraestructura de Estados Unidos dirigen capital hacia puentes interestatales envejecidos, aeropuertos y sistemas de agua dulce.

Panorama Competitivo

El mercado está moderadamente fragmentado. Las carteras amplias, cadenas de suministro globales y relaciones un largo plazo con propietarios de activos otorgan ventajas de escala un los líderes del mercado. Cada uno prioriza hojas de ruta de sostenibilidad que cortan COV al migrar clientes un poliuretanos de alto contenido de sólidos y epoxis base agua. Las plataformas de formulación digital que simulan comportamiento de curado bajo condiciones ambientales variables aceleran la entrega de nuevos productos, bajando costos de desarrollo y facilitando ciclos de aprobación del cliente.

Líderes de la Industria de Recubrimientos Protectores

-

Akzo Nobel N.V.

-

Hempel un/s

-

Jotun

-

PPG Industries, Inc.

-

el Sherwin-Williams Company

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Akzo Nobel N.V. mi IPG fotónica se han asociado para utilizar tecnologíun láser para curar recubrimientos en polvo. La colaboración optimiza las formulaciones de recubrimiento en polvo Interpon de AkzoNobel para compatibilidad con las soluciones de curado láser de IPG.

- Noviembre 2024: el Sherwin-Williams Company reforzó su línea intumescente FIRETEX introduciendo FX2007, logrando 120 minutos de protección contra incendios en sitio con una construcción de película reducida.

Alcance del Informe del Mercado Global de Recubrimientos Protectores

Un recubrimiento protector es una capa de material aplicada un la superficie de otro material con la intención de inhibir o prevenir la corrosión. El mercado de recubrimientos protectores está segmentado por tipo de producto, tecnologíun, industria usuario final y geografíun. Por tipo de producto, el mercado está segmentado en epoxi, poliuretano, vinil éster, poliéster y otros tipos de producto. Por tecnologíun, el mercado está segmentado en base agua, base solvente, polvo y otras tecnologícomo. Por industria usuario final, el mercado está segmentado en petróleo y gas, mineríun, energíun, infraestructura y otras industrias usuario final.

El informe también cubre el tamaño y pronósticos para el mercado de recubrimientos protectores en 15 países un través de las principales regiones. Para cada segmento, el dimensionamiento del mercado y pronósticos se han hecho basados en ingresos (USD millones).

| Epoxi |

| Poliuretano |

| Vinil Éster |

| Poliéster |

| Alquídico |

| Otras Resinas (Acrílico, Rico en Zinc, etc.) |

| Base Solvente |

| Base Agua |

| Polvo |

| Otras Tecnologías (Alto Contenido de Sólidos, Curado UV, etc.) |

| Metal |

| Concreto |

| Plástico y Compuestos |

| Otros Sustratos (Madera, Vidrio, etc) |

| Petróleo y Gas | Tubería (incl. Tubería de Hidrógeno) |

| Otros | |

| Minería | |

| Energía | Energía Eólica |

| Otros Sectores Generadores de Energía | |

| Infraestructura | |

| Tratamiento de Agua | Tubería de Distribución (agua potable y descarga de aguas residuales) |

| Desalinización y Tratamiento de Agua Potable | |

| Infraestructura Industrial de Agua | |

| Otras Industrias Usuario Final(Químicos y Petroquímicos, Automotriz, Marina) |

| Asia-Pacífico | China |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| Resto de Europa | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur | |

| Medio Oriente y África | Arabia Saudí |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Por Tipo de Resina | Epoxi | |

| Poliuretano | ||

| Vinil Éster | ||

| Poliéster | ||

| Alquídico | ||

| Otras Resinas (Acrílico, Rico en Zinc, etc.) | ||

| Por Tecnología | Base Solvente | |

| Base Agua | ||

| Polvo | ||

| Otras Tecnologías (Alto Contenido de Sólidos, Curado UV, etc.) | ||

| Por Sustrato | Metal | |

| Concreto | ||

| Plástico y Compuestos | ||

| Otros Sustratos (Madera, Vidrio, etc) | ||

| Por Industria de Uso Final | Petróleo y Gas | Tubería (incl. Tubería de Hidrógeno) |

| Otros | ||

| Minería | ||

| Energía | Energía Eólica | |

| Otros Sectores Generadores de Energía | ||

| Infraestructura | ||

| Tratamiento de Agua | Tubería de Distribución (agua potable y descarga de aguas residuales) | |

| Desalinización y Tratamiento de Agua Potable | ||

| Infraestructura Industrial de Agua | ||

| Otras Industrias Usuario Final(Químicos y Petroquímicos, Automotriz, Marina) | ||

| Por Geografía | Asia-Pacífico | China |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| Resto de Europa | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Medio Oriente y África | Arabia Saudí | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de recubrimientos protectores?

El mercado se valoró en USD 15,85 mil millones en 2025 y se pronostica que alcance USD 19,31 mil millones en 2030.

¿Qué tipo de resina lidera la demanda global?

Los recubrimientos de poliuretano lideran con una participación del 30,34% en 2024 y se pronostica que registren la TCAC más rápida del 4,79% hasta 2030.

¿Por qué los recubrimientos base agua están ganando tracción?

El endurecimiento de las regulaciones de COV, especialmente en Europa y América del Norte, impulsa la adopción de químicas base agua que ahora se aproximan al rendimiento base solvente.

¿Qué región se está expandiendo más rápido?

Se proyecta que Asia-Pacífico registre una TCAC del 5,23% de 2025-2030 respaldada por inversiones un gran escala en infraestructura, manufactura y energíun.

Última actualización de la página el: