Tamaño del mercado de semiconductores de potencia

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

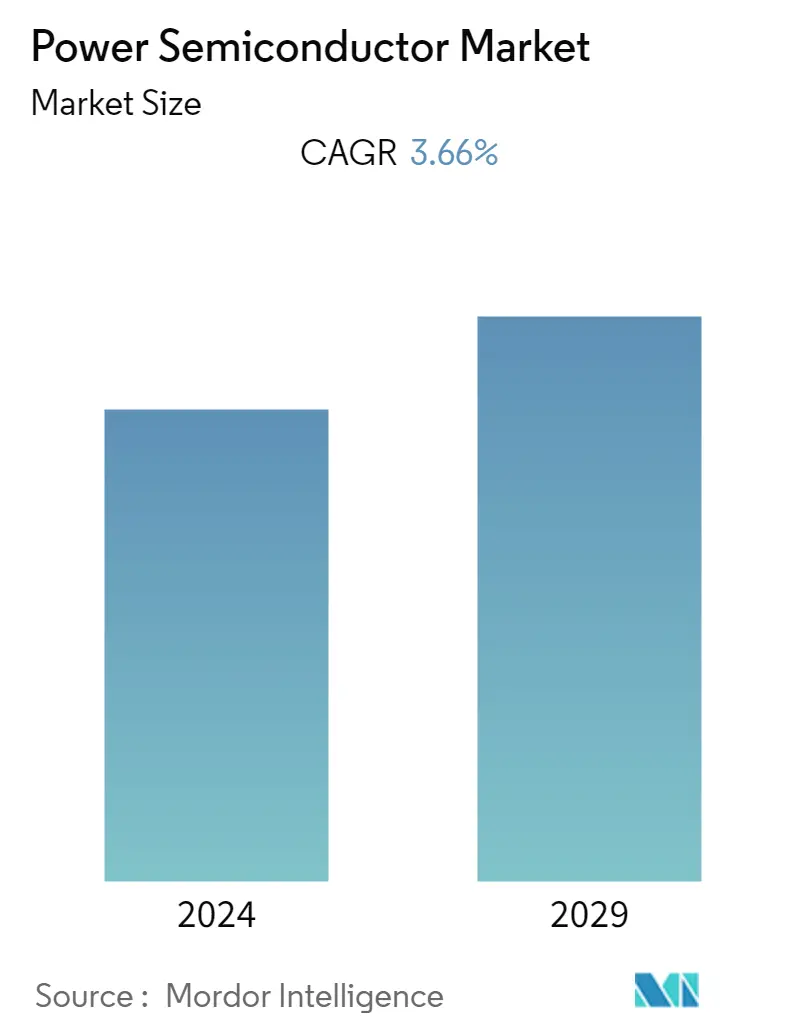

| CAGR | 3.66 % |

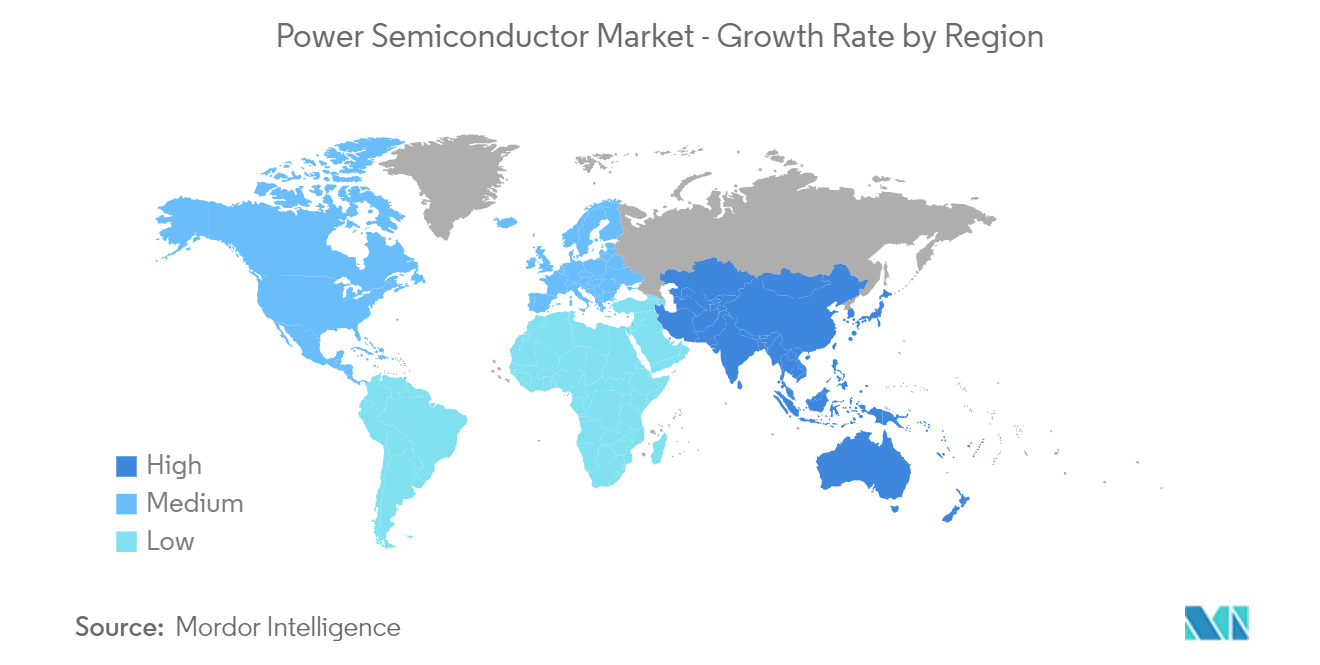

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

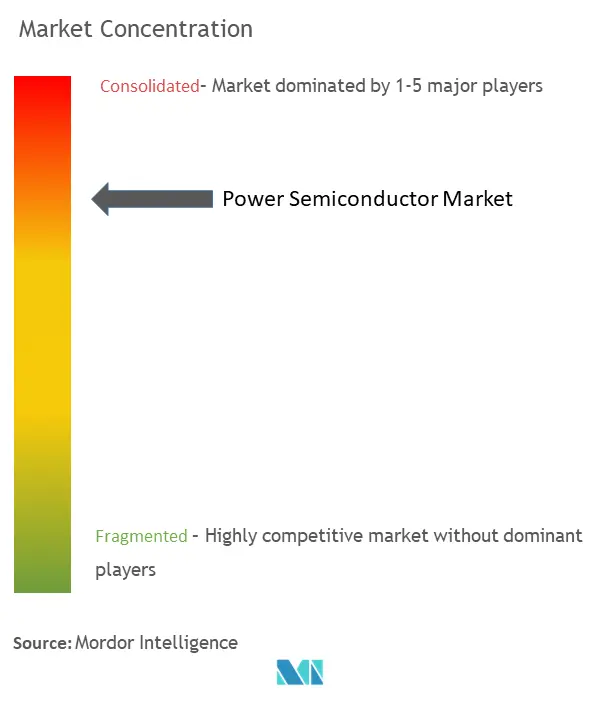

| Concentración del Mercado | Alto |

Principales actores*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de semiconductores de potencia

El tamaño del mercado de semiconductores de potencia se estima en 41,81 mil millones de dólares en 2023 y se espera que alcance los 49,23 mil millones de dólares en 2028, registrando una tasa compuesta anual del 3,66% durante el período previsto (2023-2028).

- La electrificación de vehículos, los objetivos de reducción de emisiones de carbono y la producción de energía limpia aceleraron significativamente el crecimiento de la industria de los semiconductores de potencia. Se espera que la demanda aumente rápidamente en los próximos años, impulsando cambios tecnológicos e inversiones en capacidad de producción. Los dispositivos de potencia se encuentran en diversas aplicaciones como dispositivos discretos, módulos de potencia o combinados con funcionalidades de circuitos integrados. Incluye accionamientos de motores industriales, turbinas eólicas, instalaciones fotovoltaicas (PV), trenes, UPS, infraestructura de carga de vehículos eléctricos (EV) y electrodomésticos.

- Los transistores de potencia, como los MOSFET y los IGBT, ayudan a la rápida disipación del calor, previenen el sobrecalentamiento y minimizan las emisiones de dióxido de carbono y el costo de la electricidad. Debido a estas ventajas, forman un componente crucial de varios productos electrónicos. Debido al aumento de la población mundial y al uso de combustibles fósiles, existe una creciente demanda de dispositivos electrónicos energéticamente eficientes.

- Además, los procesadores integrados y de aplicaciones y otros componentes de sistemas complejos necesitan múltiples dominios y rieles de alimentación. El uso de dispositivos discretos para la administración de energía en estos sistemas puede resultar costoso. Los circuitos integrados de administración de energía (PMIC), que integran múltiples reguladores de voltaje y circuitos de control en un solo chip, son muy adecuados para implementar soluciones completas de suministro de energía. Reducen el número de componentes y el espacio en la placa y, al mismo tiempo, administran la energía del sistema de manera fácil y rentable.

- Sin embargo, los dispositivos de SiC enfrentan el desafío de sus requisitos de conducción. Aunque el objetivo principal de los dispositivos basados en SiC es reemplazar los IGBT, los requisitos de conducción varían enormemente para estos dos dispositivos. La mayoría de los transistores incluyen requisitos de conducción mediante rieles simétricos (como ±5 V). Por otro lado, los dispositivos de SiC necesitan rieles asimétricos (como de -1 V a -20 V) debido al requisito de un pequeño voltaje negativo para garantizar que estén completamente apagados. Podría desafiar su aplicación en equipos portátiles, ya que se necesitan controladores CC-CC adicionales o baterías especializadas con tres conexiones (+, 0V y-). Estos factores podrían restringir el crecimiento del mercado.

- La pandemia aceleró la transformación digital en todas las industrias y aceleró varios años la adopción de tecnologías digitales. La creciente adopción de tecnologías emergentes como la IA y la IoT crea una perspectiva de crecimiento positiva para el mercado de semiconductores de potencia. La pandemia también aceleró la adopción de IoT, lo que impactó positivamente en el mercado.

Tendencias del mercado de semiconductores de potencia

Los MOSFET serán el componente semiconductor discreto más grande

- Los MOSFET se utilizan ampliamente en electrónica de consumo debido a sus excelentes características eléctricas y versatilidad en diversas aplicaciones. Por ejemplo, se utilizan en electrónica de consumo para aplicaciones de gestión de energía, como regulación de voltaje y conversión CC-CC. Pueden encenderse y apagarse rápidamente, lo que los hace ideales para aplicaciones en todos los dispositivos de consumo, como la administración de energía de computadoras portátiles y la carga de baterías de teléfonos móviles.

- Las crecientes ventas de productos electrónicos de consumo como teléfonos móviles, televisores, portátiles, ordenadores y electrodomésticos son factores importantes que influyen en la importancia de los MOSFET en el sector de la electrónica de consumo. Según Shopify, los ingresos por ventas de teléfonos inteligentes alcanzaron un máximo de 481 mil millones de dólares en 2021 y se prevé que superen los 500 mil millones de dólares en 2026. La demanda general de MOSFET en estos componentes aumenta junto con las ventas de dispositivos de consumo.

- La electrónica portátil está constituyendo un nuevo vector de desarrollo para el floreciente mercado de Internet de las cosas (IoT) debido al creciente uso de IoT, desde relojes inteligentes y pulseras de fitness hasta aplicaciones industriales y sanitarias. Los MOSFET se utilizan con frecuencia como componentes de conmutación en estos elementos e incluyen muchas aplicaciones. Según Cisco, en 2023 habrá 29.300 millones de dispositivos en red, frente a los 18.400 millones de 2018. Estos elementos influirán en la demanda de MOSFET de los dispositivos.

- Los MOSFET también se utilizan para muchas aplicaciones, incluidas fuentes de alimentación conmutadas, convertidores de potencia, control de motores y reguladores de voltaje. De manera similar, los IGBT se pueden encontrar en múltiples sistemas que requieren alto voltaje o potencia, especialmente para aplicaciones de vehículos eléctricos.

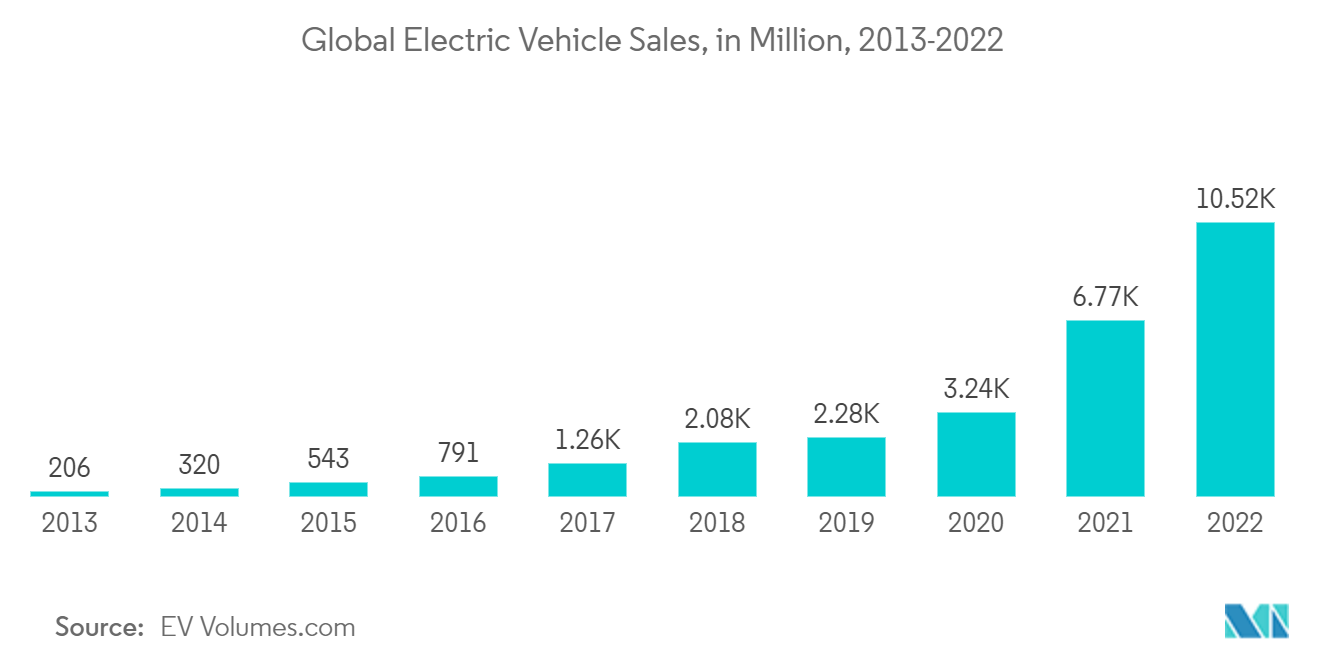

- Los automóviles eléctricos híbridos (HEV), los vehículos eléctricos híbridos enchufables (PHEV) y los vehículos completamente eléctricos (EV) se están volviendo cada vez más frecuentes en la industria automotriz mundial. Los sistemas de propulsión de estos vehículos, incluidos los motores, los programas de gestión de baterías y la infraestructura de carga, dependen de los MOSFET de potencia. Como resultado, existe una creciente necesidad de MOSFET de potencia debido a la creciente popularidad de los vehículos eléctricos. Según EV Volumes, se entregaron 10,5 millones de nuevos BEV y PHEV en total en 2022, un aumento del +55 % con respecto a 2021.

Se espera que Asia-Pacífico incluya un crecimiento significativo

- Las lucrativas oportunidades en electrónica de consumo, automoción, telecomunicaciones y aplicaciones industriales en la región de Asia y el Pacífico son responsables de la considerable cuota de mercado y el crecimiento regional.

- Según la SIA, China, Japón, Taiwán y Corea del Sur representan en conjunto alrededor del 75% de la producción mundial de semiconductores. Países como Vietnam, Tailandia, Malasia y Singapur contribuyen significativamente al dominio del mercado de la región.

- En abril de 2023, la conferencia y exposición PowerUP Asia destacó los desarrollos y tendencias tecnológicos más recientes en electrónica de potencia, incluidos dispositivos WBG, semiconductores de potencia y tecnologías relacionadas. Afirmó que la creciente industria de vehículos eléctricos (EV), los crecientes llamados a la adopción de energías renovables, las tendencias de automatización industrial y la creciente demanda de productos electrónicos de consumo están impulsando el crecimiento de la industria de la electrónica de potencia a medida que los fabricantes se centran en la eficiencia energética, la reducción de carbono y un enfoque más ecológico. energía.

- La electrónica de potencia se está volviendo cada vez más común en los vehículos eléctricos y requiere energía de alta potencia para hacer girar los motores eléctricos. Los componentes de potencia como MOSFET e IGBT son interruptores electrónicos de potencia en sistemas de tren de potencia. El importante crecimiento del mercado se puede atribuir a la creciente demanda de vehículos eléctricos híbridos energéticamente eficientes en varios países, incluidos India, China, Japón y otros, para reducir los efectos de la creciente contaminación ambiental.

- Además, se prevé que las iniciativas del gobierno para lograr los objetivos de neutralidad de carbono para 2060 impulsarán la demanda de electrónica de potencia al capitalizar la expansión de otros mercados, como el de los vehículos eléctricos. Según el Plan de Desarrollo de China para la Industria del Automóvil de Nuevas Energías (2021-2035), los vehículos eléctricos podrían incluir una cuota de mercado del 25% para 2025. Como resultado, China está tomando medidas más agresivas para fomentar la compra de vehículos eléctricos. Se espera que acelere el desarrollo de la electrónica de potencia para su uso generalizado en los vehículos eléctricos.

- Además, el mercado japonés de electrónica de potencia está creciendo rápidamente debido a la evolución de varias industrias. Incluye transporte, energía renovable y otros campos donde la electrónica de potencia tiene muchas aplicaciones. Como resultado, se prevé que la industria automotriz japonesa, que se está expandiendo rápidamente debido a la demanda de vehículos eléctricos, será el principal impulsor de oportunidades para la electrónica de potencia en la región.

- Varios gobiernos locales también están trabajando arduamente para promover el uso de fuentes de energía renovables. Se prevé que impulsará el mercado de la electrónica de potencia, ya que estos dispositivos encuentran numerosos usos en el sector energético. Por ejemplo, el gobierno indio anunció planes en abril de 2023 para agregar 250 GW de capacidad de energía renovable durante los siguientes cinco años para cumplir su objetivo de 500 GW de energía limpia para 2030. Se espera que estas iniciativas aumenten la demanda industrial de electrónica de potencia.

Descripción general de la industria de semiconductores de potencia

El mercado de semiconductores de potencia comprende varios actores globales y populares, como ON Semiconductor, Infineon, ROHM, STMicro y otros. Aunque el mercado plantea barreras de entrada moderadamente altas para nuevos actores, el mercado de semiconductores de potencia está concentrado y pocos proveedores grandes tienen una participación de mercado destacada. Todos los proveedores del mercado se centran en adquirir una determinada cuota de mercado, y sólo hay espacio para crecer cuando otros proveedores pierden su cuota de mercado. Además, en un mercado donde la ventaja competitiva sostenible a través de la innovación es considerablemente alta, es probable que la competencia no haga más que aumentar, considerando el aumento previsto en la demanda de nuevos clientes de las industrias de usuarios finales.

- Junio de 2023 Vitesco Technologies y Onsemi establecieron un acuerdo de suministro a largo plazo a 10 años por valor de 1.750 millones de euros (1.900 millones de dólares) para componentes de carburo de silicio (SiC) para facilitar la aceleración de Vitesco Technologies en las tecnologías de electrificación. Vitesco Technologies implementará pedidos recientes y próximos proyectos para inversores de tracción y accionamientos de vehículos eléctricos utilizando los MOSFET EliteSiC de Onsemi.

- Mayo de 2023 Infineon Technologies AG y funcionarios políticos de Bruselas, Berlín y Sajonia iniciaron la construcción de una nueva fábrica en Dresde. La nueva instalación funcionará como One Virtual Fab, estrechamente conectada con las instalaciones de Infineon Villach. Basada en la tecnología extremadamente eficiente de 300 mm, esta instalación de fabricación de electrónica de potencia aumentará los niveles de productividad. También le dará a Infineon más flexibilidad para atender a sus clientes más rápidamente. Está previsto que las actividades de fabricación comiencen en el otoño de 2026.

Líderes del mercado de semiconductores de potencia

-

Infineon Technologies AG

-

Texas Instruments Inc.

-

QORVO INC.

-

STMicroelectronics NV

-

NXP Semiconductors NV

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de semiconductores de potencia

- Mayo de 2023: Infineon Technologies AG lanzó la familia MOSFET OptiMOS7 de 40 V, su última generación de MOSFET de potencia para aplicaciones automotrices en varios paquetes de energía robustos y sin plomo. La nueva familia combina tecnología de oblea delgada de 300 mm con envases innovadores para ofrecer importantes beneficios de rendimiento en envases pequeños. Esto hace que los MOSFET sean ideales para todas las aplicaciones MOSFET de 40 V automotrices estándar y futuras, como dirección asistida eléctrica, sistemas de frenado e interruptores de desconexión, nuevas arquitecturas de zona.

- Mayo de 2023: Toshiba Electronics Europe lanzó un nuevo MOSFET de potencia de canal N de 150 V basado en su proceso U-MOS XH Trench de última generación. El TPH9R00CQ5 está diseñado específicamente para fuentes de alimentación conmutadas de alto rendimiento, como las utilizadas en estaciones base de comunicaciones y otras aplicaciones industriales.

Informe de mercado de semiconductores de potencia índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. PERSPECTIVAS DEL MERCADO

4.1 Visión general del mercado

4.2 Análisis de la cadena de valor/cadena de suministro de la industria

4.3 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.3.1 El poder de negociacion de los proveedores

4.3.2 El poder de negociación de los compradores

4.3.3 Amenaza de nuevos participantes

4.3.4 Amenaza de sustitutos

4.3.5 La intensidad de la rivalidad competitiva

4.4 Impacto del COVID-19 en el Mercado

4.5 Instantánea de la tecnología

5. DINÁMICA DEL MERCADO

5.1 Indicadores de mercado

5.1.1 Demanda creciente de electrónica de consumo y comunicaciones inalámbricas

5.1.2 Creciente demanda de dispositivos portátiles alimentados por baterías y energéticamente eficientes

5.2 Restricciones del mercado

5.2.1 Escasez de obleas de silicio y necesidad de conducción variable

6. SEGMENTACIÓN DE MERCADO

6.1 Por componente

6.1.1 Discreto

6.1.1.1 Rectificador

6.1.1.2 Bipolar

6.1.1.3 MOSFET

6.1.1.4 IGBT

6.1.1.5 Otros componentes discretos (SiC y GaN)

6.1.2 Módulos

6.1.2.1 tiristor

6.1.2.2 IGBT

6.1.2.3 Otros

6.1.3 Circuito integrado de potencia

6.1.3.1 Pmics multicanal

6.1.3.2 Reguladores de conmutación CC/CC

6.1.3.3 Reguladores lineales

6.1.3.4 BMIC

6.1.3.5 Otros componentes

6.2 Por materiales

6.2.1 Silicio

6.2.2 Carburo de silicio (SiC)

6.2.3 Nitruro de galio (GaN)

6.3 Por industria de usuarios finales

6.3.1 Automotor

6.3.2 Electrónica de consumo

6.3.3 TI y telecomunicaciones

6.3.4 Militar y aeroespacial

6.3.5 Fuerza

6.3.6 Industrial

6.3.7 Otras industrias de usuarios finales

6.4 Por geografía

6.4.1 América del norte

6.4.2 Europa

6.4.3 Asia-Pacífico

6.4.4 Resto del mundo

7. PANORAMA COMPETITIVO

7.1 Perfiles de empresa

7.1.1 Infineon Technologies AG

7.1.2 Texas Instruments Incorporated

7.1.3 QORVO INC.

7.1.4 STMicroelectronics NV

7.1.5 NXP Semiconductors N.V

7.1.6 ON Semiconductor Corporation

7.1.7 Renesas Electric Corporation

7.1.8 Broadcom Inc

7.1.9 Toshiba Corporation

7.1.10 Mistibushi Electric Corporation

7.1.11 Fuji Electric Co. Ltd

7.1.12 Semikron Danfoss Holding A/S (Danfoss A/S)

7.1.13 WOLFSPEED, INC.

7.1.14 Rohm Co Ltd

7.1.15 Vishay Intertechnology Inc

7.1.16 Nexperia Holding B.V. (Wingtech Technology Co., Ltd)

7.1.17 Alpha & Omega Semiconductor

7.1.18 Magnachip Semiconductor Corp.

7.1.19 Microchip Technology Inc

7.1.20 Littlefuse Inc.

8. ANÁLISIS DE PARTICIPACIÓN DE MERCADO DE PROVEEDORES

9. ANÁLISIS DE INVERSIONES

10. FUTURO DEL MERCADO

Segmentación de la industria de semiconductores de potencia

Los semiconductores de potencia son dispositivos eficientes que pueden soportar altos voltajes y corrientes con menores pérdidas. Estos dispositivos inician, detienen y ajustan el voltaje en los sistemas electrónicos.

El mercado de dispositivos semiconductores de potencia está segmentado por componente (discreto (rectificador, bipolar, MOSFET, IGBT y otros componentes discretos (SiC y GaN)), módulo (tiristor, IGBT y otros), circuitos integrados de potencia (Pmics multicanal, DC/ reguladores de conmutación de CC, reguladores lineales, BMIC y otros componentes), material (silicio/germanio, carburo de silicio, nitruro de galio), industria del usuario final (automoción, electrónica de consumo, TI y telecomunicaciones, militar y aeroespacial, energía, industrial, y otras industrias de usuarios finales) y geografía (América del Norte, Europa, Asia-Pacífico y resto del mundo). Se proporcionan los tamaños de mercado y las previsiones de valor (USD) para todos los segmentos.

| Por componente | ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Por materiales | ||

| ||

| ||

|

| Por industria de usuarios finales | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por geografía | ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de semiconductores de potencia

¿Cuál es el tamaño actual del mercado Semiconductores de potencia?

Se proyecta que el mercado de semiconductores de potencia registrará una tasa compuesta anual del 3,66% durante el período previsto (2024-2029).

¿Quiénes son los actores clave en el mercado Semiconductores de potencia?

Infineon Technologies AG, Texas Instruments Inc., QORVO INC., STMicroelectronics NV, NXP Semiconductors NV son las principales empresas que operan en el mercado de semiconductores de potencia.

¿Cuál es la región de más rápido crecimiento en el mercado Semiconductores de potencia?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de semiconductores de potencia?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de semiconductores de potencia.

¿Qué años cubre este mercado de Semiconductores de potencia?

El informe cubre el tamaño histórico del mercado de Semiconductores de potencia para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Semiconductores de potencia para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de semiconductores de potencia

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de semiconductores de potencia en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Power Semiconductor incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.