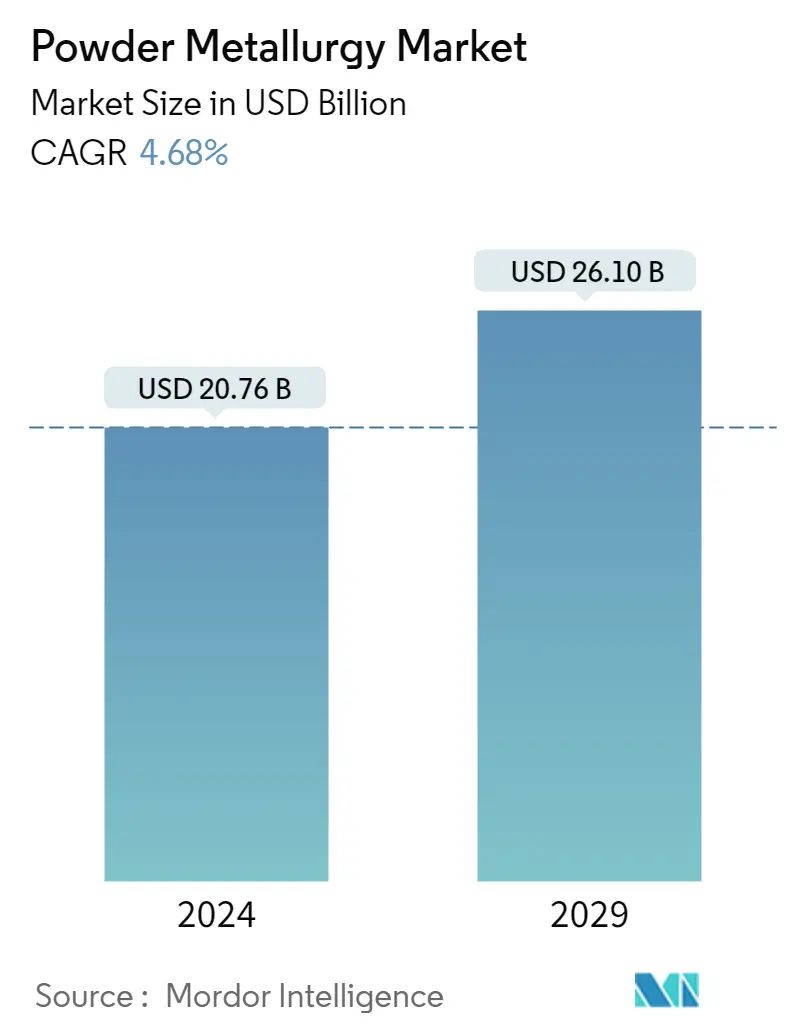

Tamaño del mercado de la metalurgia de polvos

| Período de Estudio | 2019 - 2029 |

| Volumen del mercado (2024) | USD 20.76 mil millones de dólares |

| Volumen del mercado (2029) | USD 26.10 mil millones de dólares |

| CAGR(2024 - 2029) | 4.68 % |

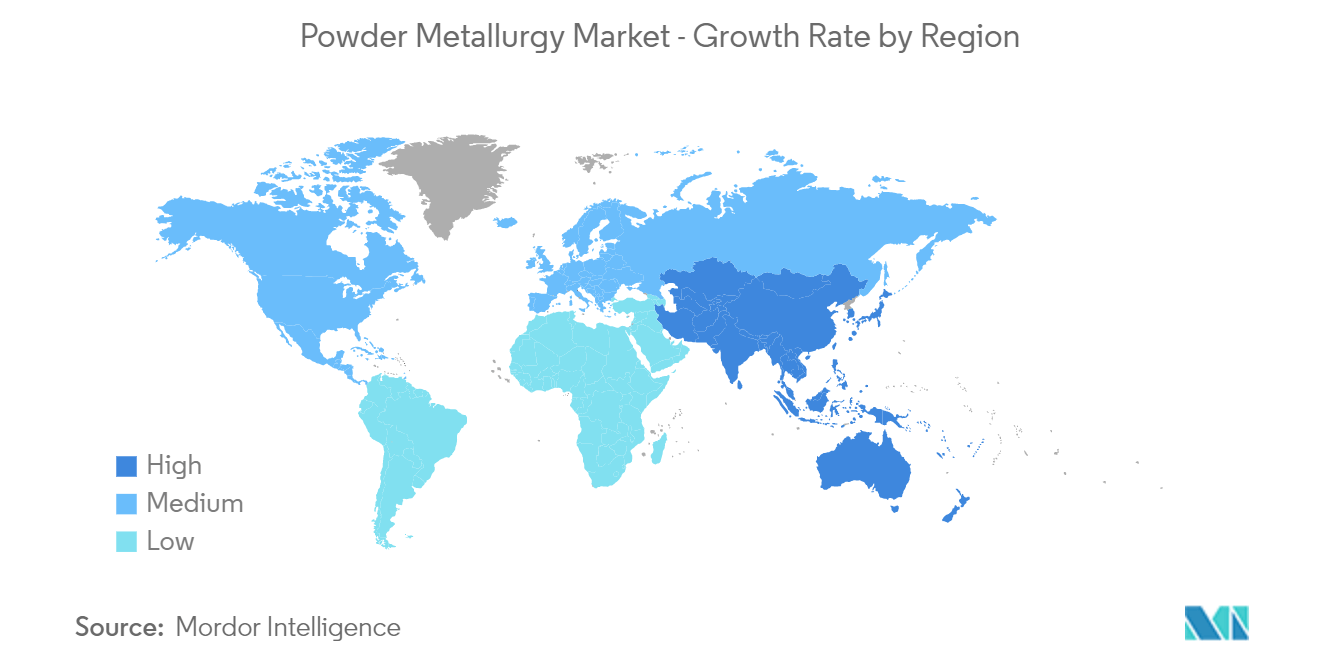

| Mercado de Crecimiento Más Rápido | Asia-Pacífico |

| Mercado Más Grande | Asia-Pacífico |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de metalurgia de polvos

El tamaño del mercado de metalurgia de polvos se estima en 20,76 mil millones de dólares en 2024, y se espera que alcance los 26,10 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,68% durante el período previsto (2024-2029).

En 2020, COVID-19 afectó negativamente al mercado. Sin embargo, ahora se estima que el mercado ha alcanzado niveles prepandémicos y se espera que crezca de manera constante en el futuro.

- Los fabricantes de equipos originales de automóviles utilizan cada vez más la pulvimetalurgia, que es uno de los principales factores que impulsan el mercado.

- Por otro lado, es probable que el aumento de los costes de las materias primas y las herramientas ralentice el crecimiento del mercado.

- En los próximos años, también se espera que surjan oportunidades de mercado gracias al creciente uso de técnicas P/M en el campo médico.

- La región de Asia y el Pacífico lideró el mercado de la pulvimetalurgia y se espera que tenga la tasa de crecimiento más alta en los próximos años.

Tendencias del mercado de metalurgia de polvos

Aplicaciones automotrices para dominar el mercado

- Las piezas de polvo metálico tienen un gran control sobre su porosidad y pueden lubricarse por sí mismas, lo que les permite filtrar gases y líquidos. Debido a esto, la pulvimetalurgia es una muy buena manera de fabricar piezas que tienen curvaturas, depresiones y proyecciones complicadas.

- Esta flexibilidad para desarrollar piezas mecánicas con diversas composiciones, como combinaciones de metal-no metal y metal-metal, permite la producción de piezas de automóvil con alta precisión dimensional y garantiza propiedades y dimensiones consistentes con muy poca chatarra y desperdicio de material.

- Los rodamientos y los engranajes son las piezas de vehículos más comunes fabricadas mediante el proceso de pulvimetalurgia. El proceso también se utiliza para una gran cantidad de piezas de un vehículo, incluido el chasis, la dirección, el escape, la transmisión, las piezas del amortiguador, el motor, la batería, los asientos, los filtros de aire, los discos de freno, etc.

- Las autopartes se fabrican a partir de una amplia gama de metales, como ferrosos (hierro, acero, acero aleado y acero inoxidable) y no ferrosos (cobre, bronce, aleaciones de aluminio y aleaciones de titanio). El objetivo de la pulvimetalurgia es mejore la forma de la red, utilice tratamiento térmico, proporcione un tratamiento superficial especial y mejore la precisión.

- En los tres primeros trimestres de 2022, se fabricaron alrededor de 50 millones de turismos en todo el mundo, casi un 9% más que en el mismo trimestre de 2021, según el informe de la Asociación Europea de Fabricantes de Automóviles (ACEA).

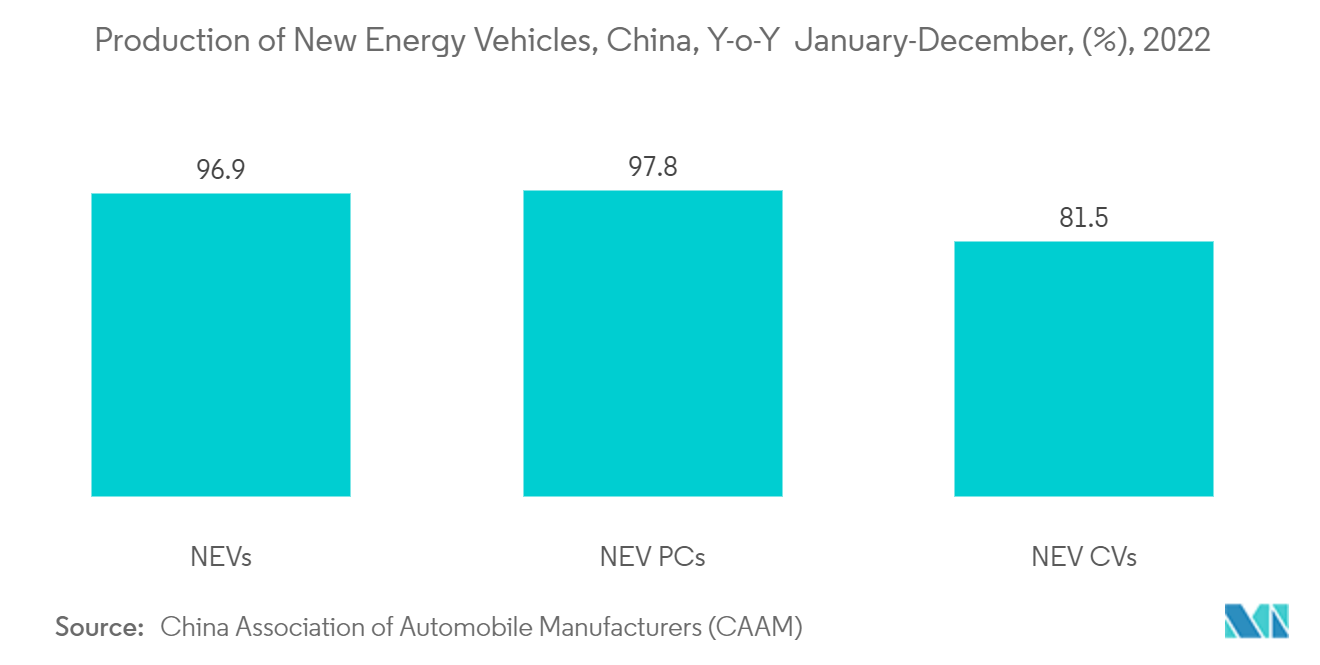

- Además, la Asociación China de Fabricación de Automóviles dice que el número de vehículos de nueva energía fabricados en el país aumentó un 96,9% entre diciembre de 2021 y diciembre de 2022. Por lo tanto, se espera que el mercado de vehículos eléctricos en expansión aumente la demanda del mercado durante el período de pronóstico.

- Debido a estos factores, la demanda de pulvimetalurgia en el sector del automóvil está aumentando.

Asia-Pacífico dominará el mercado

- Asia-Pacífico se ha convertido en uno de los mercados de pulvimetalurgia más importantes y en uno de los principales destinos para los fabricantes porque su economía está creciendo y la gente tiene más dinero para gastar.

- Las tendencias positivas de crecimiento económico en países como China, India y Japón han impulsado la demanda de productos y aplicaciones de pulvimetalurgia en los últimos años.

- China tiene la base de producción de automóviles más grande del mundo, según la Asociación China de Fabricantes de Automóviles (CAAM). En 2022, se esperaba que se fabricaran 27 millones de vehículos en China, un 3,4% más que los 26 millones de vehículos fabricados en 2017.

- Además, en los primeros siete meses de 2022, el país produjo 14,57 millones de unidades de automóviles, registrando una tasa de crecimiento del 31,5% interanual.

- Además, la Sociedad de Fabricantes de Automóviles de la India (SIAM) dijo que la industria automotriz de la India fabricará 22.933.230 vehículos en el año fiscal 2021-22 (abril de 2021-marzo de 2022), en comparación con 22.655.609 unidades en el año fiscal 2020-21 (abril de 2020-marzo de 2020).

- Además, la industria aeroespacial también está creciendo significativamente en la región. Por ejemplo, el Boeing Commercial Outlook 2022-2041 predice que para 2041 se realizarán en China 8.485 nuevas entregas con un valor de servicio de mercado de 545 mil millones de dólares, impulsando así el crecimiento del mercado.

- Por lo tanto, debido a los factores antes mencionados, es probable que Asia-Pacífico domine el mercado durante el período de previsión.

Descripción general de la industria de la metalurgia de polvos

El mercado de la pulvimetalurgia tiene un carácter consolidado. Algunos de los principales actores del mercado incluyen Melrose Industries PLC, Sumitomo Electric Industries, Ltd., Höganäs AB, ATI y Showa Denko Materials Co., Ltd., entre otros (sin ningún orden en particular).

Líderes del mercado de pulvimetalurgia

-

Höganäs AB

-

Melrose Industries PLC

-

Sumitomo Electric Industries, Ltd.

-

ATI

-

Showa Denko Materials Co., Ltd.

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de pulvimetalurgia

- Marzo de 2023 Höganäs inaugurará sus nuevas instalaciones de ArcX en Houston, Texas, para fortalecer aún más la posición de la empresa en soluciones de recubrimiento en polvo metálico.

- Febrero de 2023 Sumitomo Electric Industries, Ltd. lanzó una empresa de ventas en India, Sumitomo Electric Hardmetal India Private Limited, para aumentar las ventas de herramientas de corte en el país.

Informe de mercado de metalurgia de polvos índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Preferencia creciente por la metalurgia de polvos por parte de los fabricantes de equipos originales de automóviles

4.1.2 Implementación creciente en aplicaciones eléctricas y electromagnéticas

4.2 Restricciones

4.2.1 Aumento de los costos de materias primas y herramientas

4.2.2 Otras restricciones

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 Poder de negociación de los consumidores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos y servicios sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Valor)

5.1 tipo de producto

5.1.1 Ferroso

5.1.2 No ferroso

5.2 Solicitud

5.2.1 Automotor

5.2.2 Maquinaria industrial

5.2.3 Electricidad y Electrónica

5.2.4 Aeroespacial

5.2.5 Otras aplicaciones

5.3 Geografía

5.3.1 Asia-Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia-Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Italia

5.3.3.4 Francia

5.3.3.5 El resto de Europa

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Arabia Saudita

5.3.5.2 Sudáfrica

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Cuota de mercado(%)**/Análisis de clasificación

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 ATI

6.4.2 Catalus Corporation

6.4.3 fine-sinter Co., Ltd.

6.4.4 H.C. Starck Tungsten GmbH

6.4.5 Showa Denko Materials Co., Ltd.

6.4.6 Hoganas AB

6.4.7 Horizon Technology

6.4.8 Melrose Industries PLC

6.4.9 Miba AG

6.4.10 Perry Tool & Research, Inc.

6.4.11 Phoenix Sintered Metals, LLC

6.4.12 Precision Sintered Parts

6.4.13 Sandvik AB

6.4.14 Sumitomo Electric Industries, Ltd.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Uso creciente de técnicas P/M en el sector médico

Segmentación de la industria de la metalurgia de polvos

La pulvimetalurgia es una forma de fabricar cosas que utilizan menos energía y tienen mejor rendimiento y más opciones de diseño que los métodos tradicionales como fundición, forja, extrusión, estampado y mecanizado. El mercado de la pulvimetalurgia está segmentado por tipo de producto, aplicación y geografía. Por tipo de producto, el mercado se segmenta en metales ferrosos y no ferrosos. Por aplicación, el mercado se segmenta en automoción, maquinaria industrial, eléctrica y electrónica, aeroespacial y otras aplicaciones. El informe también cubre el tamaño del mercado y las previsiones en 15 países de las principales regiones. Para cada segmento, el dimensionamiento del mercado y las previsiones se han realizado en función de los ingresos (millones de dólares).

| tipo de producto | ||

| ||

|

| Solicitud | ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de metalurgia de polvos

¿Qué tamaño tiene el mercado de la metalurgia de polvos?

Se espera que el tamaño del mercado de metalurgia de polvos alcance los 20,76 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,68% para alcanzar los 26,10 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Metalurgia de polvos?

En 2024, se espera que el tamaño del mercado de la metalurgia de polvos alcance los 20,76 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Metalurgia de polvos?

Höganäs AB, Melrose Industries PLC, Sumitomo Electric Industries, Ltd., ATI, Showa Denko Materials Co., Ltd. son las principales empresas que operan en el mercado de pulvimetalurgia.

¿Cuál es la región de más rápido crecimiento en el mercado Metalurgia de polvos?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Metalurgia de polvos?

En 2024, Asia-Pacífico representa la mayor cuota de mercado en el mercado de metalurgia de polvos.

¿Qué años cubre este mercado de metalurgia de polvos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de la metalurgia de polvos se estimó en 19,83 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Metalurgia de polvos durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Metalurgia de polvos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de la metalurgia de polvos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la metalurgia de polvos en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de pulvimetalurgia incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.