Análisis de mercado de resina de sulfuro de polifenileno (PPS)

Se espera que el mercado de resina de sulfuro de polifenileno (PPS) registre una tasa compuesta anual de alrededor del 5% durante el período previsto.

COVID-19 afectó negativamente al mercado ya que todas las industrias paralizaron sus procesos de fabricación. Las condiciones desfavorables derivadas de la pandemia dieron como resultado una baja demanda de automóviles, lo que resultó en un crecimiento negativo del mercado de resinas PPS durante el período previsto. Sin embargo, se prevé que el mercado mantenga su trayectoria de crecimiento en 2022 debido a la reanudación de los procesos de producción de todas las industrias.

- Los principales factores que impulsan el crecimiento del mercado estudiado son la ventaja de los productos a base de resina PPS sobre otros productos y metales a base de resina termoplástica y la mayor demanda de resinas PPS en aplicaciones automotrices y electrónicas.

- El alto costo asociado a las resinas PPS actúa como un freno al crecimiento del mercado.

- La rápida producción de vehículos eléctricos ligeros está creando una oportunidad lucrativa para que el mercado de la resina PPS crezca en breve.

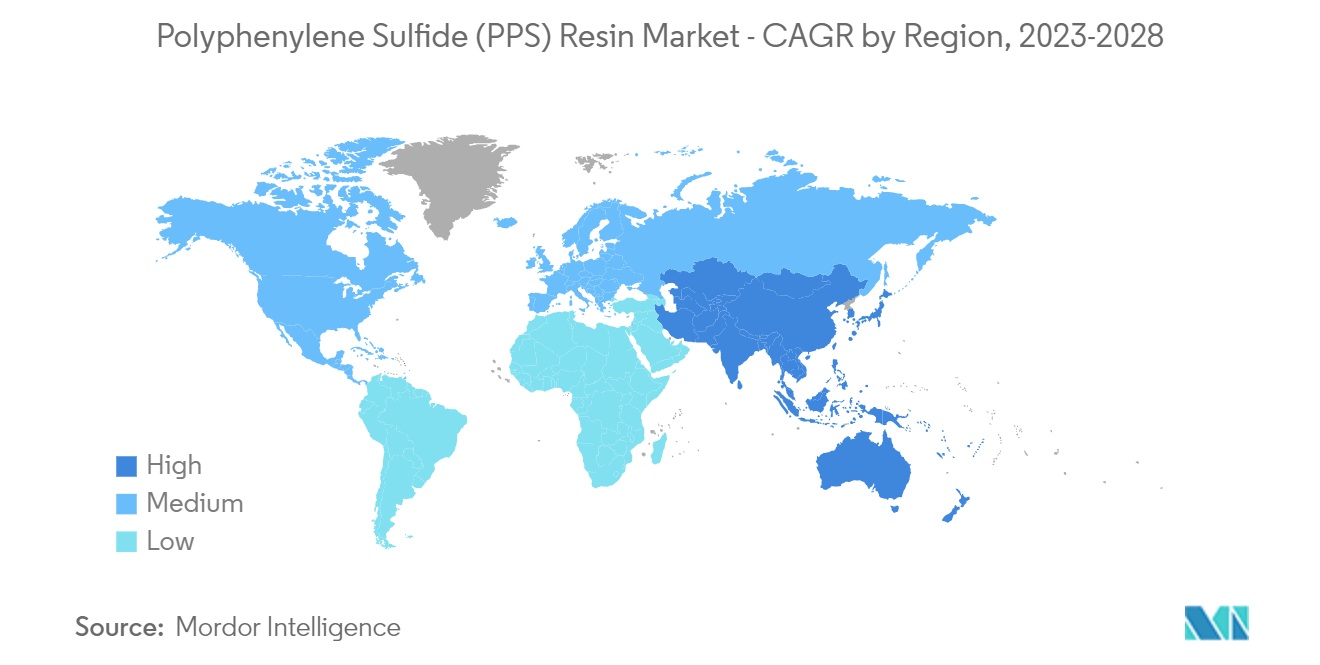

- La región de Asia y el Pacífico dominó el mercado de PPS durante el período previsto debido al aumento de la industria automotriz en países como India, China y otros.

Tendencias del mercado de resina de sulfuro de polifenileno (PPS)

La industria automotriz dominará el mercado

- El sector automotriz es el segmento dominante debido al amplio consumo de resinas de sulfuro de polifenileno (PPS) en sistemas de inyección de combustible, sistemas de refrigeración e impulsores de bombas de agua de vehículos.

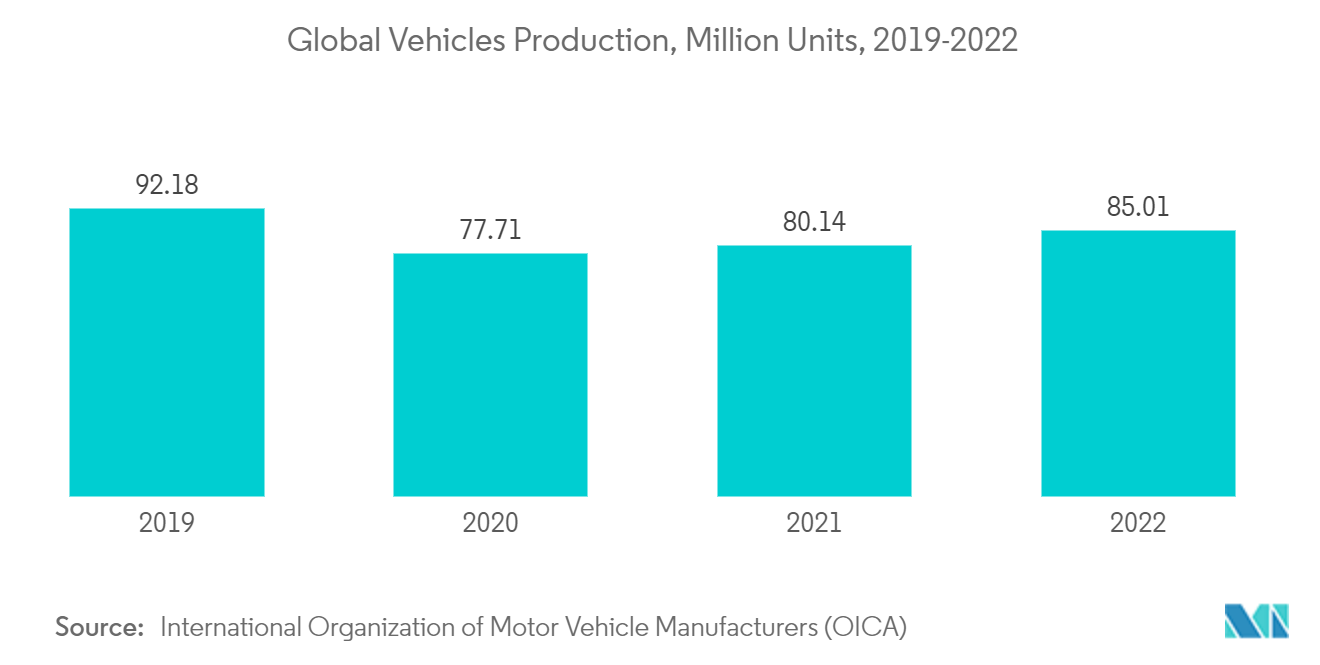

- Según la OICA, en 2021, la producción mundial de vehículos alcanzó los 80,1 millones de unidades, un aumento del 4% con respecto a los 77,6 millones de unidades del año anterior. La creciente producción de vehículos debido a la creciente necesidad de los consumidores es el factor clave para impulsar el crecimiento del mercado.

- El sulfuro de polifenileno es un termoplástico de alto rendimiento con una cristalinidad máxima del 65%. Según la Agencia Internacional de Energía, se estima que la producción total de termoplásticos alcanzará los 445,25 millones de toneladas métricas en 2025.

- El sulfuro de polifenileno (PPS) es un material semicristalino. Ofrece un excelente equilibrio de propiedades, incluida la resistencia a altas temperaturas, por lo que también se utiliza en la industria eléctrica y electrónica. Según ZVEI, en 2022, se espera que la industria electrónica en Estados Unidos crezca alrededor de un 5% interanual.

- La resina PPS es conocida por cumplir requisitos tales como soportar temperaturas elevadas durante el uso y un excelente rendimiento del ciclo térmico para usarse mejor en cajas de capacitores, núcleos de inversores, núcleos de motores y carcasas. Debido a estas propiedades, las resinas PPS se utilizan en vehículos eléctricos.

- Según la AIE, las ventas mundiales de coches eléctricos en el primer trimestre de 2022 fueron de 2 millones de unidades, un 75% más que en el mismo período de 2021. Se espera que alcancen un aumento adicional del 22%, de alrededor de 1,8 millones de unidades para 2023.

- Además, se espera que las fuertes inversiones de los fabricantes de automóviles desempeñen un papel importante en la evolución del mercado de vehículos eléctricos. Por ejemplo, en noviembre de 2021, Tesla Inc. anunció planes de invertir hasta 187,91 millones de dólares para ampliar la capacidad de producción en su fábrica de Shanghai.

- En agosto de 2021, Toyota anunció su nueva serie BEV, Toyota bZ, que incluye una gama completa de vehículos electrificados. En Auto Shanghai se presentó una versión del primer modelo conceptual de la serie, y se espera que se introduzcan 15 BEV a nivel mundial para 2025.

- Por lo tanto, se espera que la creciente industria automotriz impulse la demanda global de resina de sulfuro de polifenileno (PPS) durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- La región de Asia y el Pacífico representó la mayor cuota de mercado a nivel mundial. La demanda de PPS está impulsada principalmente por la creciente demanda de las industrias automotriz, eléctrica y electrónica, industrial y aeroespacial.

- Asia es el mayor centro de fabricación de automóviles del mundo. Se espera que el desarrollo de vehículos eléctricos siga ganando impulso en el futuro, especialmente en China, donde muchos programas gubernamentales están promoviendo el abandono de los combustibles fósiles, debido a diversas preocupaciones ambientales.

- La industria manufacturera de automóviles china es la más grande del mundo. Sin embargo, la industria ha experimentado una desaceleración en los últimos años, en la que la producción y las ventas disminuyeron. Según la Asociación China de Fabricantes de Automóviles (CAAM), las ventas de automóviles en China cayeron un 8,4% interanual hasta 2,56 millones de unidades en diciembre de 2022, mientras que, para todo el año 2022, las ventas crecieron hasta 26,86 millones de unidades.

- En 2021, China fue líder en el mercado automotriz mundial, con ventas de 26,27 millones de vehículos, seguida de Estados Unidos con 15,4 millones de vehículos y Japón con 4,44 millones de unidades.

- Según la India Brand Equity Foundation, se espera que el mercado automovilístico indio alcance los 54.840 millones de dólares en 2027, registrando una tasa compuesta anual de más del 9%. La industria automotriz india tiene como objetivo aumentar cinco veces las exportaciones de vehículos para el año 2026. En 2022, las exportaciones totales de automóviles de la India ascendieron a 5.617.246 unidades.

- La región de Asia y el Pacífico está siendo testigo de numerosas inversiones, principalmente de fabricantes de automóviles globales como BMW, Hyundai Motors y Honda. Estas empresas planean aventurarse en la industria automotriz de Asia y el Pacífico, principalmente para aumentar la producción y al mismo tiempo satisfacer la creciente demanda de automóviles avanzados.

- Por ejemplo, en diciembre de 2022, BMW Group se asoció con Truong Hai Auto Corporation (THACO) para producir localmente vehículos BMW en Vietnam. La cooperación amplió la red de producción de vehículos del Grupo BMW en Asia.

- Además, China tiene la base de producción de productos electrónicos más grande del mundo. Los productos electrónicos, como teléfonos inteligentes, televisores OLED, tabletas, alambres, cables y auriculares, están registrando el mayor crecimiento en electrónica.

- Según JEITA (Asociación de Industrias de Electrónica y Tecnología de la Información de Japón), en noviembre de 2022, la producción total de la industria electrónica alcanzó los USD 7.098,34 millones. En diciembre de 2022, Japón exportó productos electrónicos por valor de 8.395,45 millones de dólares.

- El gobierno indio se está centrando principalmente en el crecimiento del sector electrónico. Así, formuló diversas iniciativas, como un Programa de Fabricación por Fases (PMP), para añadir más componentes a los teléfonos inteligentes en el marco de la iniciativa 'Make in India'. Se espera que esto impulse la fabricación nacional de teléfonos móviles, impulsando la demanda de resinas PPS.

- En la India, el mercado de la electrónica experimentó un crecimiento de la demanda y el tamaño del mercado aumentó rápidamente. Las exportaciones de productos electrónicos de la India alcanzaron los 16.670 millones de dólares en diciembre de 2022, frente a los 10.990 millones de dólares del mismo mes de 2021.

- Por lo tanto, se espera que las tendencias del mercado anteriores impulsen la demanda de PPS en la región durante el período de pronóstico.

Descripción general de la industria de resinas de sulfuro de polifenileno (PPS)

El mercado mundial de resinas de sulfuro de polifenileno (PPS) tiene una naturaleza altamente consolidada. Algunos de los principales actores del mercado incluyen (sin orden particular) TORAY INDUSTRIES, INC., DIC Corporation, Celanese Corporation, Solvay y NHU Materials Co., entre otros.

Líderes del mercado de resinas de sulfuro de polifenileno (PPS)

-

DIC Corporation

-

Solvay

-

Celanese Corporation

-

NHU Materials Co.

-

TORAY INDUSTRIES, INC.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

_Resin_Market-Market_Concentration.webp)

Noticias del mercado de resina de sulfuro de polifenileno (PPS)

- Noviembre de 2022: Polyplastics Co., Ltd. amplió su capacidad compuesta de (Nantong) Ltd., la planta de producción de resina PPS. La nueva capacidad ampliada satisfará la demanda de plásticos de ingeniería en todo el mundo y aumentará la capacidad de producción anual de 9.000 a 21.400 toneladas. La nueva planta de fabricación estará operativa a partir de enero de 2025.

- Abril de 2022: SABIC, líder mundial en la industria química, lanzó un material reforzado con fibra de vidrio a base de resina de sulfuro de polifenileno (PPS), el compuesto LNP THERMOCOMP OFC08V. El material es adecuado para antenas dipolo de estaciones base 5G y otras aplicaciones eléctricas y electrónicas.

Segmentación de la industria de resinas de sulfuro de polifenileno (PPS)

La resina de sulfuro de polifenileno (PPS) es un polímero cristalino resistente al calor que tiene una estructura química simple hecha de benceno y azufre. El PPS es un tipo de polímero termoplástico con alto rendimiento térmico y mecánico que tiene amplias aplicaciones en diversas industrias, como la automotriz, electrónica de precisión, dispositivos eléctricos, contenedores de químicos, componentes aeroespaciales y otras.

El mercado de resina de sulfuro de polifenileno (PPS) está segmentado por tipo, industria de uso final y geografía. Por tipo, el mercado se segmenta en PPS lineal, PPS curado y PPS ramificado. Por industria de uso final, el mercado se segmenta en industrias automotrices, eléctricas y electrónicas, industriales, aeroespaciales y otras industrias de usuarios finales. El informe también cubre el tamaño y las previsiones para el mercado de resina de sulfuro de polifenileno (PPS) en 15 países de las principales regiones. Para cada segmento, el dimensionamiento y la previsión del mercado se han realizado en función de los ingresos (millones de dólares).

| PPP lineal |

| SPP curado |

| PPS ramificado |

| Automotor |

| Electricidad y Electrónica |

| Industrial |

| Aeroespacial |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Tipo | PPP lineal | |

| SPP curado | ||

| PPS ramificado | ||

| Industria del usuario final | Automotor | |

| Electricidad y Electrónica | ||

| Industrial | ||

| Aeroespacial | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de resina de sulfuro de polifenileno (PPS)

¿Cuál es el tamaño actual del mercado de Resina de sulfuro de polifenileno (PPS)?

Se proyecta que el mercado Resina de sulfuro de polifenileno (PPS) registre una tasa compuesta anual de menos del 5% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Resina de sulfuro de polifenileno (PPS)?

DIC Corporation, Solvay, Celanese Corporation, NHU Materials Co., TORAY INDUSTRIES, INC. son las principales empresas que operan en el mercado de resinas de sulfuro de polifenileno (PPS).

¿Cuál es la región de más rápido crecimiento en el mercado Resina de sulfuro de polifenileno (PPS)?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Resina de sulfuro de polifenileno (PPS)?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de resinas de sulfuro de polifenileno (PPS).

¿Qué años cubre este mercado de Resina de sulfuro de polifenileno (PPS)?

El informe cubre el tamaño histórico del mercado de Resina de sulfuro de polifenileno (PPS) para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Resina de sulfuro de polifenileno (PPS) para los años 2024, 2025, 2026, 2027 , 2028 y 2029.

Última actualización de la página el:

Informe de la industria de resinas de sulfuro de polifenileno (PPS)

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de resina de sulfuro de polifenileno (PPS) en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de resina de sulfuro de polifenileno (PPS) incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.

_Resin_Market_-_Key_Players.webp)