Análisis del mercado de biomateriales poliméricos

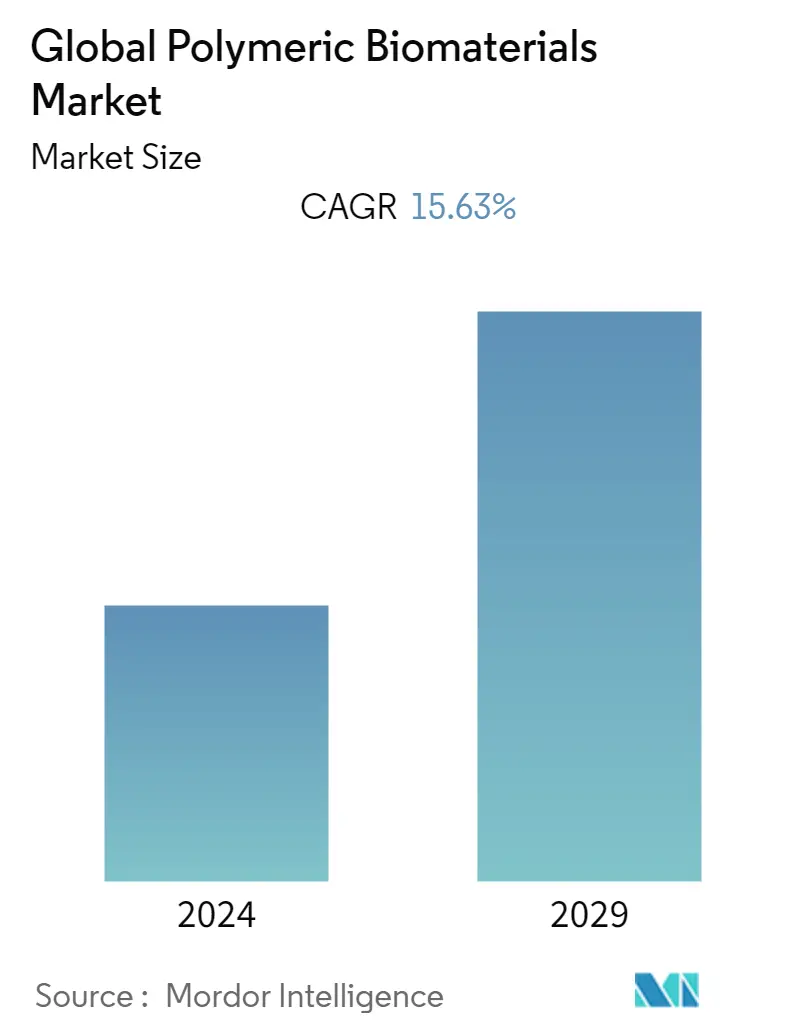

Se espera que el mercado de biomateriales poliméricos crezca con una tasa compuesta anual del 15,63% durante el período previsto.

El mercado estudiado se vio afectado por la pandemia. La afluencia en hospitales y otras clínicas disminuyó debido al aumento de la tasa de infección por el virus SARS-CoV-2, que afectó a los servicios de diagnóstico y tratamiento nuevos y en curso de las enfermedades ortopédicas, lo que afectó al mercado estudiado. Por ejemplo, según el informe de Ortho Bethesda 2020, un estudio estimó que alrededor del 82% de las cirugías ortopédicas en todo el mundo fueron canceladas debido a la pandemia de COVID-19. Según un estudio de investigación publicado en julio de 2020 por Ana C. Gonzales-Luna et. Al., se observó una reducción del implante de marcapasos de 73 durante el período de pandemia de COVID-19, y una reducción del 78% de los pacientes con diagnóstico de bloqueo auriculoventricular completo o de alto grado y una reducción del implante de marcapasos de novo Se observó, independientemente de la etiología. El estudio se centró en el panorama del Perú y muestra el impacto de la pandemia de COVID-19 en los procedimientos de implantes en el país. Además, según una actualización de agosto de 2020 de la Agencia para la Investigación y la Calidad de la Atención Médica, el brote de la enfermedad por coronavirus de 2019 (COVID-19) cerró efectivamente a aproximadamente 198.000 dentistas y especialistas dentales activos en los Estados Unidos, lo que provocó interrupciones en el Servicios dentales, incluida la colocación de implantes. Aunque los servicios dentales se han reanudado en muchos lugares, todavía existe temor entre la gente a la infección, lo que se espera que tenga un impacto negativo en el crecimiento del mercado estudiado. Aunque, con el programa de vacunación a gran escala en curso y la disminución de la tasa y gravedad de las infecciones, se espera que la demanda de implantes vuelva a los tiempos anteriores a la COVID y el mercado estudiado ganaría todo su potencial con el paso de los años.

Las innovaciones en el campo de los biomateriales poliméricos y las crecientes aplicaciones de biomateriales poliméricos en la ingeniería de tejidos son los factores responsables del crecimiento del mercado. Por ejemplo, según un estudio de investigación publicado en diciembre de 2020 titulado 'La prevalencia de la artritis reumatoide en España', la prevalencia estimada de artritis reumatoide en España era del 0,82%, con una edad media de 60,48 años. La artritis reumatoide fue más prevalente en mujeres que en hombres, y como la artritis es muy común en la población geriátrica, se espera que la creciente población geriátrica mundial aumente aún más la carga de la artritis, lo que se espera que tenga un impacto positivo en el crecimiento de el mercado estudiado. Según una actualización de marzo de 2020 de la Organización Mundial de la Salud (OMS), se estima que las enfermedades bucales afectan a casi 3.500 millones de personas en todo el mundo y la enfermedad periodontal (de las encías) grave, que puede provocar la pérdida de dientes, también es muy común. Casi el 10% de la población mundial está afectada y esto podría conducir a un aumento en la demanda de implantes dentales, impulsando el crecimiento del mercado de biomateriales. Además, según el Congreso Internacional de Implantólogos Orales (ICO) de 2021, el edentulismo es la palabra clínica para referirse a la falta total o parcial de dientes o a la falta de uno o más dientes, y las causas del edentulismo en los humanos suelen ser caries, mala higiene bucal, encías. Enfermedades, pérdida ósea y otros problemas periodontales. Por lo tanto, se espera que la creciente prevalencia y la alta carga de enfermedades dentales tengan un impacto positivo en el crecimiento del mercado de biomateriales poliméricos, ya que conducirá a una mayor demanda de dispositivos de implante. Por lo tanto, se espera que los factores antes mencionados aumenten el crecimiento del mercado.

Sin embargo, se espera que las complicaciones asociadas con los biomateriales poliméricos y las estrictas directrices regulatorias obstaculicen el crecimiento del mercado.

Tendencias del mercado de biomateriales poliméricos

Se espera que el segmento ortopédico tenga una participación de mercado significativa durante el período de pronóstico

Con el creciente número de trastornos musculoesqueléticos (TME), es probable que el mercado aumente ya que los TME requieren tratamiento quirúrgico y, por lo tanto, la necesidad de biomateriales para dichos tratamientos es alta. Por tanto, el mercado crecerá debido al creciente número de trastornos ortopédicos. En febrero de 2021, según la Organización Mundial de la Salud (OMS), aproximadamente 1.710 millones de personas padecían enfermedades musculoesqueléticas en todo el mundo. Entre los trastornos musculoesqueléticos, el dolor lumbar causa la mayor carga con una prevalencia de 568 millones de personas. Las afecciones musculoesqueléticas son la principal causa de discapacidad en todo el mundo, siendo el dolor lumbar la principal causa de discapacidad en 160 países. Según el informe titulado El estado de la salud musculoesquelética 2021, más de 20 millones de personas en el Reino Unido (alrededor de un tercio de la población) viven con una afección musculoesquelética (MSK), como artritis y dolor lumbar. En general, el 21% de los años vividos con enfermedad y discapacidad (YLD) en la población del Reino Unido están asociados con afecciones MSK. El dolor lumbar y de cuello y la osteoartritis son las causas más comunes de dolor y discapacidad. La fuente afirmó que más de 430.000 personas padecen artritis reumatoide.7,8, alrededor de 12.000 niños padecen artritis idiopática juvenil, 220.000 personas padecen espondiloartritis axial y alrededor de 100.000 personas padecen artritis psoriásica. Alrededor de 8,5 millones de personas padecen osteoartritis, 10 millones padecen dolor de espalda, entre 1,7 y 2,8 millones de personas padecen fibromialgia, 3 millones padecen osteoporosis y cada año se producen alrededor de 500.000 fracturas por fragilidad. Las iniciativas del actor clave del mercado son otro factor en el crecimiento del mercado. United States Orthopaedic Partners (USOP) y Andrews Sports Medicine Orthopaedic Center firman una alianza estratégica en julio de 2021. En términos de medicina deportiva interdisciplinaria y atención al paciente ortopédico, investigación, educación y prevención de lesiones, Andrews Sports Medicine Orthopaedic Center es un líder nacional. La empresa cuenta con seis instalaciones de vanguardia en el área metropolitana de Birmingham, donde brinda atención quirúrgica, no quirúrgica y preventiva de lesiones bajo la dirección de veintiún médicos ortopédicos de primer nivel. Con este anuncio, se destaca una vez más la propuesta de valor de la asociación que ha impulsado el crecimiento récord de USOP desde su fundación en octubre de 2020.

Por lo tanto, se espera que los factores antes mencionados aumenten el crecimiento del mercado.

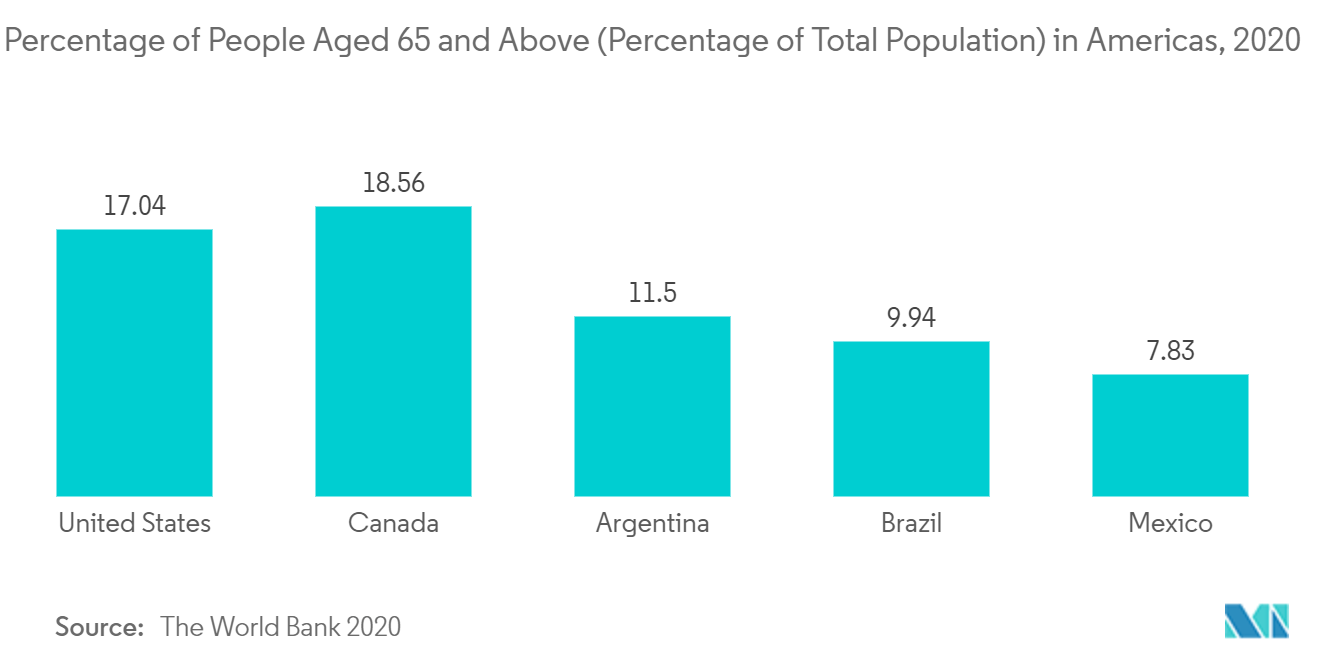

Se espera que América del Norte domine el mercado durante el período de pronóstico

América del Norte domina actualmente el mercado de biomateriales poliméricos y se espera que continúe siendo su bastión durante algunos años más. En Estados Unidos, varias empresas privadas tienen una amplia experiencia en biopolímeros con acceso a tecnología avanzada y síntesis personalizada. Se espera que factores como el aumento de los procedimientos quirúrgicos como la cirugía plástica y las lesiones ortopédicas aumenten el crecimiento del mercado. Según el informe de 2020 de la Sociedad Estadounidense de Cirujanos Plásticos (ASPS), en 2020 se realizaron alrededor de 2,3 millones de procedimientos quirúrgicos estéticos, en comparación con 2,7 millones de cirugías en 2019. Según la misma fuente, los cinco principales procedimientos quirúrgicos estéticos fueron la nariz. remodelación, cirugía de párpados, lifting facial, liposucción y aumento de senos. Asimismo, según un informe de Weinstein Legal, publicado en marzo de 2020, cerca de 30 millones de niños y adolescentes participan cada año en deportes juveniles en el país. Según la Oficina de Estadísticas Laborales 2020, cada año se reportan más de 53.000 lesiones de pies en los Estados Unidos, es decir, en promedio, 4,8 personas por cada 10.000 trabajadores a tiempo completo faltan al trabajo debido a lesiones en los pies. Se espera que el aumento de estas lesiones aumente los procedimientos que requieren biomateriales para que el tratamiento impulse el crecimiento del mercado estudiado en Estados Unidos. Además, se espera que la presencia de los actores clave del mercado, junto con los desarrollos y lanzamientos de nuevos productos que utilizan nuevos biomateriales, impulsen el crecimiento del mercado estudiado en la región. Por ejemplo, en enero de 2020, Pulpdent Corporation, una empresa de fabricación e investigación dental con sede en el área metropolitana de Boston, lanzó su material dental ACTIVA Presto. El nuevo material de obturación dental blanco imita las propiedades de los dientes naturales. Por lo tanto, se espera que los factores antes mencionados aumenten el crecimiento del mercado.

Descripción general de la industria de biomateriales poliméricos

El mercado de biomateriales poliméricos es moderadamente competitivo y está formado por varios actores importantes. En términos de cuota de mercado, un pequeño número de actores importantes dominan actualmente el mercado. Sin embargo, con los avances tecnológicos y las innovaciones de productos, las empresas medianas y pequeñas están aumentando su presencia en el mercado. Empresas como BASF SE, Bezwada Biomedical LLC, Corbion NV, Zimmer Biomet y Royal DSM tienen una participación sustancial en el mercado.

Líderes del mercado de biomateriales poliméricos

-

Bezwada Biomedical LLC

-

Corbion NV

-

Zimmer Biomet

-

BASF SE

-

Royal DSM

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de biomateriales poliméricos

- En junio de 2022, tras la adquisición de DuPont Biomaterials por parte del Grupo Huafon, Covation Biomaterials, un destacado proveedor de soluciones de base biológica, lanzó oficialmente la unidad de negocio.

- En enero de 2021, Dentsply Sirona adquirió Datum Dental, proveedor de la innovadora cartera de soluciones regenerativas OSSIX.

Segmentación de la industria de biomateriales poliméricos

Según el alcance, los biomateriales poliméricos se refieren a materiales sintéticos, naturales e híbridos que se aplican en el campo de la terapéutica y la farmacéutica. Las similitudes entre los tejidos naturales, las proteínas, los polisacáridos y los polímeros sintéticos con su arquitectura de cadena larga llevan a la conclusión razonable de que los polímeros sintéticos son mejores representaciones de la respuesta de los tejidos naturales en comparación con los metales y las cerámicas. El mercado de biomateriales poliméricos está segmentado por aplicación (neurología, cardiología, ortopedia, oftalmología, cuidado de heridas y otras aplicaciones) y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). El informe de mercado también cubre los tamaños y tendencias estimados del mercado para 17 países diferentes en las principales regiones del mundo. El informe ofrece los valores (millones de USD) para los segmentos anteriores.

| Solicitud | Neurología | ||

| Cardiología | |||

| Ortopedía | |||

| Oftalmología | |||

| Cuidado de heridas | |||

| Otras aplicaciones | |||

| Geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia-Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | CCG | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

Preguntas frecuentes sobre investigación de mercado de biomateriales poliméricos

¿Cuál es el tamaño actual del mercado global Biomateriales poliméricos?

Se proyecta que el mercado global de biomateriales poliméricos registre una tasa compuesta anual del 15,63% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado global de Biomateriales poliméricos?

Bezwada Biomedical LLC, Corbion NV, Zimmer Biomet, BASF SE, Royal DSM son las principales empresas que operan en el Mercado Global de Biomateriales Poliméricos.

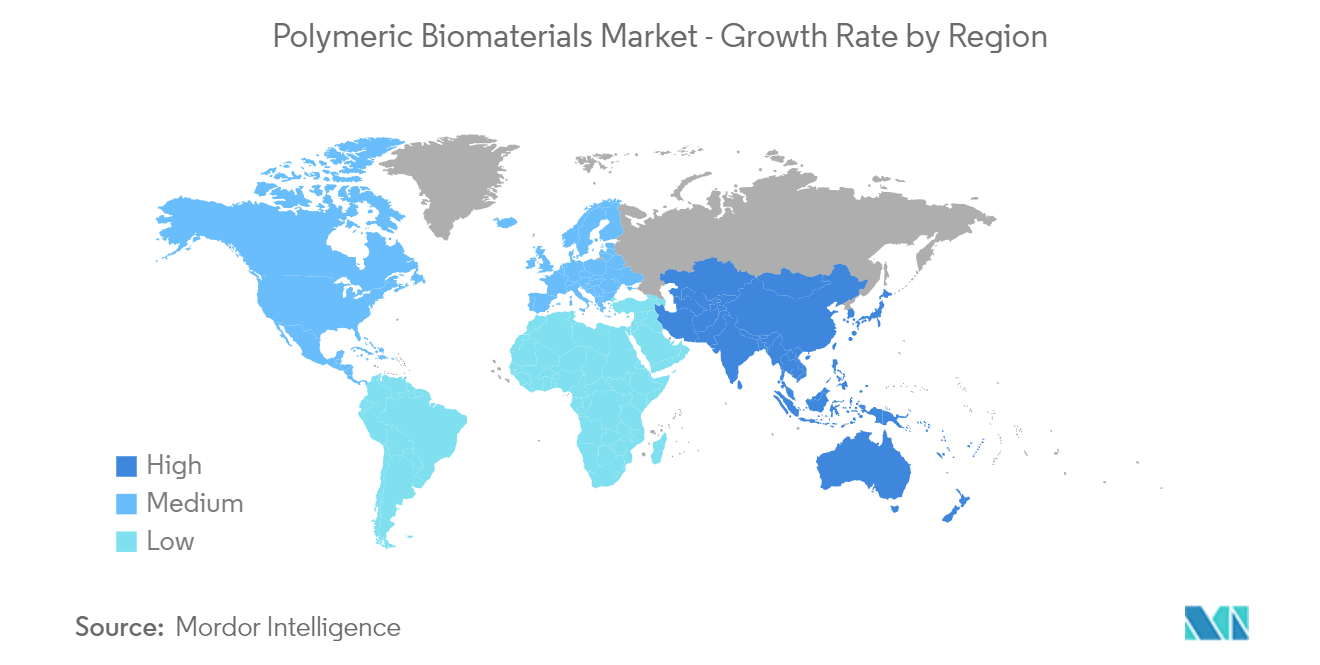

¿Cuál es la región de más rápido crecimiento en el mercado global de Biomateriales poliméricos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado global de biomateriales poliméricos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado mundial de biomateriales poliméricos.

¿Qué años cubre este mercado global de Biomateriales poliméricos?

El informe cubre el tamaño histórico del mercado global de Biomateriales poliméricos durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado global de Biomateriales poliméricos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Biotechnology Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe global de la industria de biomateriales poliméricos

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de biomateriales poliméricos globales en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis global de Biomateriales poliméricos incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.