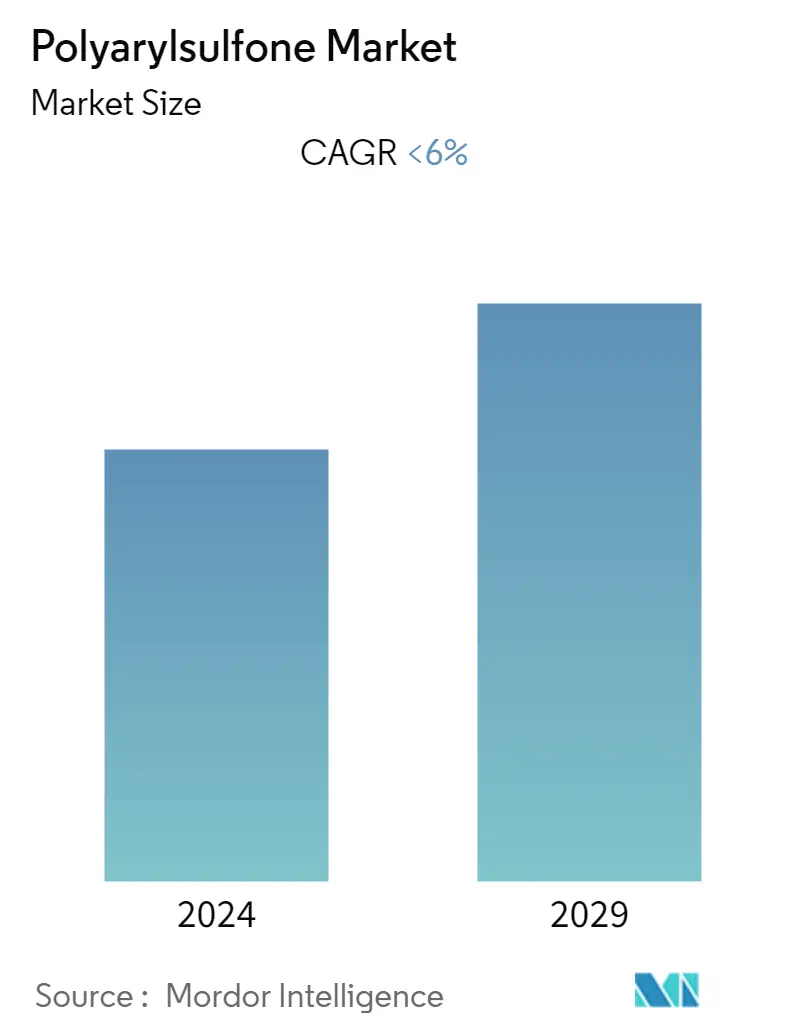

Tamaño del mercado de poliarilsulfona

| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

| CAGR | < 6.00 % |

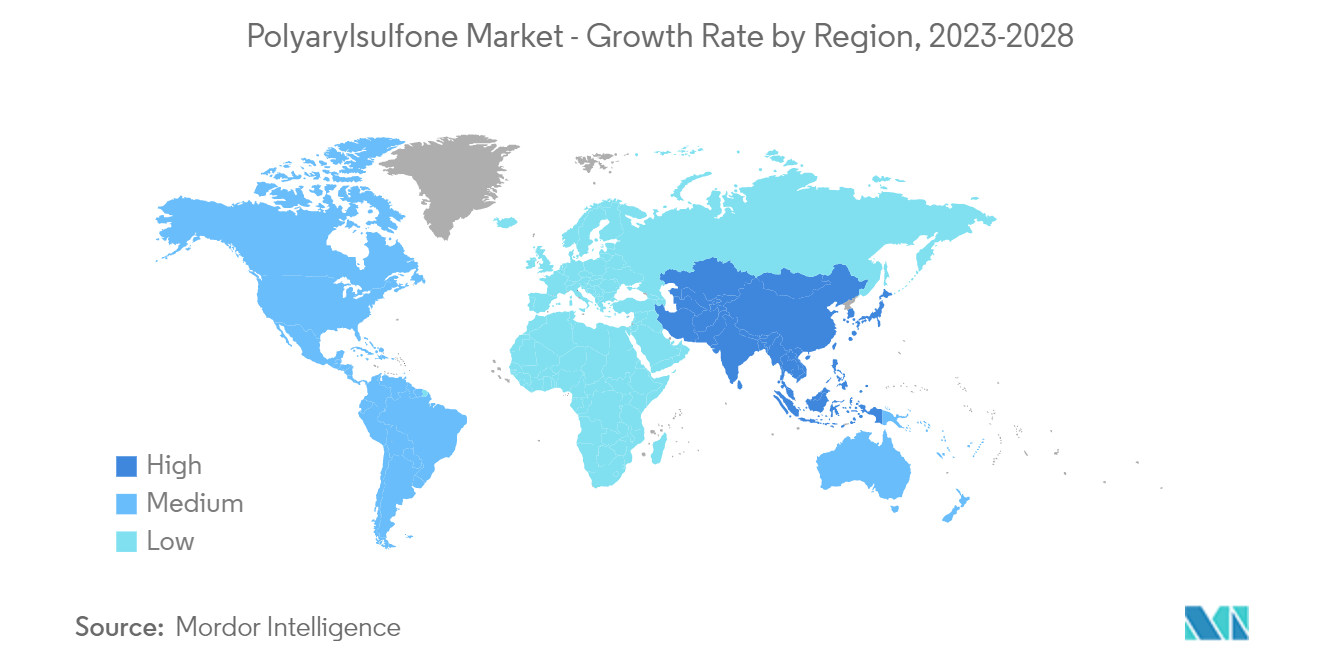

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | Asia Pacífico |

| Concentración del Mercado | Alto |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de poliarilsulfona

El mercado de poliarilsulfona se estima actualmente en 2.251 millones de dólares y se espera que alcance los 3.027 millones de dólares durante el período previsto, registrando una tasa compuesta anual de alrededor del 6% durante el período previsto.

Debido al brote de COVID-19, los bloqueos a nivel nacional en todo el mundo, la interrupción de las actividades de fabricación y las cadenas de suministro y las paradas de producción afectaron negativamente al mercado en 2020. Sin embargo, las condiciones comenzaron a recuperarse en 2021, restaurando la trayectoria de crecimiento del mercado.

- El principal factor que impulsa el mercado estudiado es la creciente demanda de poliarilsulfona por parte de la industria automotriz.

- Por otro lado, las estrictas regulaciones sobre la naturaleza peligrosa de las materias primas y las condiciones desfavorables debido al brote de COVID-19 están obstaculizando el crecimiento del mercado.

- Se prevé que la creciente demanda de poliarilsulfona como membrana en instalaciones de tratamiento de agua ofrezca varias oportunidades para el crecimiento del mercado durante el período previsto.

- La región de Asia y el Pacífico representa el mercado más grande y se espera que sea el mercado de más rápido crecimiento durante el período previsto debido al creciente consumo de países como China, India, Japón y Corea del Sur.

Tendencias del mercado de poliarilsulfona

Creciente demanda de poliarilsulfona por parte de la industria automotriz

- La poliarilsulfona incluye una amplia gama de aplicaciones en la industria automotriz. La polietersulfona (PESU), por ejemplo, se utiliza en los circuitos de agua y aceite de refrigeración de los sistemas eléctricos (carcasas y conectores) y transmisiones de los vehículos. La poliarilsulfona se puede utilizar en el rango de temperatura de -100 a +200 °C.

- Debido al enorme crecimiento demográfico, el aumento del ingreso per cápita y el desarrollo económico en países como China, India y otros países de la ASEAN, estos factores impulsarán significativamente la industria automotriz en la región de Asia y el Pacífico.

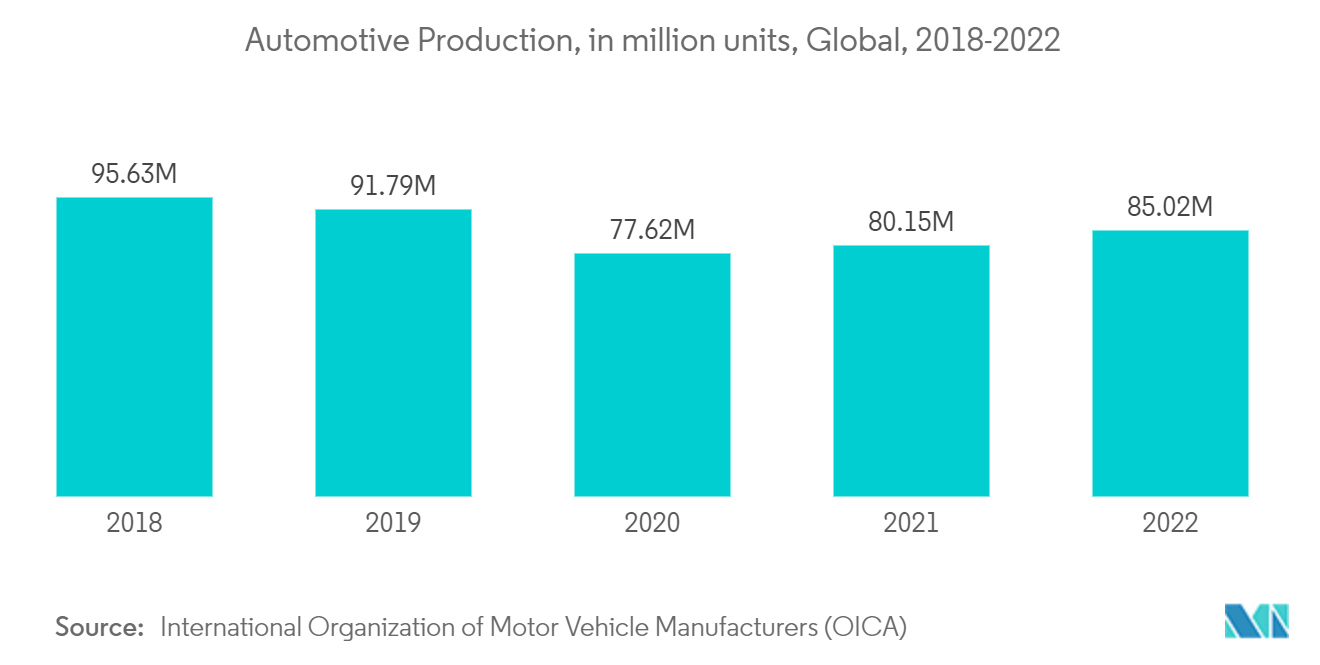

- Según la Organización Internacional de Constructores de Automóviles (OICA), en 2022 se produjeron alrededor de 85,01 millones de vehículos en todo el mundo, lo que representa una tasa de crecimiento del 5,99% en comparación con los 80,205 millones de vehículos en 2021. Esto indica una mayor demanda de juntas de la industria automotriz. En 2022, se fabricaron alrededor de 60 millones de turismos en todo el mundo, casi un 7,35% más que en 2021.

- Países en desarrollo como China, India, Japón y Corea del Sur están trabajando arduamente para fortalecer la base manufacturera y desarrollar cadenas de suministro eficientes para una mayor rentabilidad. Según la Asociación China de Fabricantes de Automóviles (CAAM), China incluye la base de producción automotriz más grande del mundo, con una producción total de vehículos de 27 millones de unidades en 2022, registrando un aumento del 3,4 % en comparación con los 26 millones de unidades producidas el año pasado.

- En América del Norte, según la OICA, la producción automotriz en 2022 representó 14.798.146 unidades, un aumento del 9,88% respecto a la producción de 2021, que se informó fue de 13.467.065 unidades. Además, en Norteamérica, las ventas de vehículos eléctricos en 2022 representaron 1108 mil unidades, frente a 748 mil unidades vendidas en 2021.

- En Europa, Alemania se encuentra entre los principales fabricantes de vehículos. La industria de fabricación de automóviles en Alemania es un accionista destacado de la producción total de automóviles en la región europea. El país alberga importantes marcas de fabricación de automóviles, incluidas Volkswagen, Mercedes-Benz, Audi, BMW, Porsche, etc. Además, según la Organización Internacional de Constructores de Automóviles (OICA), en 2022, el país produjo 3.677.820 vehículos, lo que aumentó un 11% en comparación con 3.308.692 vehículos en el mismo período de 2021. Esto indica una mayor demanda de gases industriales de la industria automotriz.

- Por lo tanto, debido a los factores antes mencionados, la aplicación de poliarilsulfona de la industria automotriz probablemente dominará durante el período de pronóstico.

La región de Asia y el Pacífico dominará el mercado

- Se espera que la región de Asia y el Pacífico domine el mercado de poliarilsulfona durante el período previsto. Se espera que la creciente demanda de poliarilsulfona por parte de la industria automotriz y de la aviación en países en desarrollo como China, Japón e India impulse la demanda de poliarilsulfona en esta región.

- El mayor productor de poliarilsulfona tiene presencia en la región de Asia y el Pacífico. Algunas empresas líderes en la producción de poliarilsulfona son BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials y Sumitomo Chemical Company, entre otras.

- Según la Asociación China de Fabricantes de Automóviles (CAAM), China incluye la base de producción automotriz más grande del mundo, con una producción total de vehículos de 27 millones de unidades en 2022, registrando un aumento del 3,4 % en comparación con los 26 millones de unidades producidas en 2022. Además, la industria de vehículos eléctricos (EV) de China es la más grande a nivel mundial y representa el 64% de la producción mundial de vehículos eléctricos. Las ventas de vehículos eléctricos nuevos en China aumentaron un 82 % en 2022 en comparación con 2021. El país representó el 59 % de las ventas mundiales de vehículos eléctricos en 2022, consolidando su posición como el mercado de vehículos eléctricos más grande del mundo.

- En India, durante el año fiscal 2022-23 (abril de 2022 a marzo de 2023), según la Sociedad de Fabricantes de Automóviles de la India (SIAM), la industria automotriz del país produjo un total de 25.931.867 vehículos en comparación con 23.040.066 unidades entre abril de 2021 y marzo de 2022. Además , las ventas de vehículos eléctricos en la India representan menos del 1% de las ventas totales de vehículos. Sin embargo, puede crecer hasta más del 5% en unos pocos años. Hay más de 500.000 vehículos eléctricos de dos ruedas y unos cuantos miles de coches eléctricos en las carreteras indias. Los volúmenes de la industria fluctúan, principalmente dependiendo de los incentivos ofrecidos por el gobierno. Muchos jugadores, como Hero Eco, Ather, Electrotherm, Avon, Lohia, Ampere, etc., continúan con la misión y tratan de imponer un cambio positivo. Es probable que estos factores aumenten la demanda del mercado estudiado.

- Además, en la región de Asia y el Pacífico, se espera que el mercado aeroespacial de China, el sudeste asiático y el sur de Asia aumente significativamente, respaldando aún más la demanda del mercado estudiado. Según el Boeing Commercial Outlook 2022-2041 en China, se realizarán alrededor de 8.485 nuevas entregas hasta 2041 con un valor de servicio de mercado de 545 mil millones de dólares.

- Debido a los factores mencionados anteriormente, se prevé que el mercado de poliarilsulfona en la región de Asia y el Pacífico crezca significativamente durante el período de estudio.

Descripción general de la industria de la poliarilsulfona

El mercado mundial de poliarilsulfona está parcialmente consolidado, con sólo unos pocos actores importantes dominando el mercado. Algunas empresas importantes son BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials y Sumitomo Chemical Company.

Líderes del mercado de poliarilsulfona

-

BASF SE

-

Solvay

-

SABIC

-

Mitsubishi Chemical Advanced Materials

-

Sumitomo Chemical Company

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de poliarilsulfona

- Los acontecimientos recientes sobre los principales actores del mercado se tratan en el estudio completo.

Informe de mercado de poliarilsulfona índice

1. INTRODUCCIÓN

1.1 Supuestos del estudio

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Conductores

4.1.1 Creciente demanda de poliarilsulfona por parte de la industria automotriz

4.1.2 Otros conductores

4.2 Restricciones

4.2.1 Regulaciones estrictas sobre la naturaleza peligrosa de las materias primas

4.2.2 Impacto del COVID - 19

4.2.3 Otras restricciones

4.3 Análisis de la cadena de valor de la industria

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 El poder de negociacion de los proveedores

4.4.2 El poder de negociación de los compradores

4.4.3 Amenaza de nuevos participantes

4.4.4 Amenaza de productos sustitutos

4.4.5 Grado de competencia

5. SEGMENTACIÓN DEL MERCADO (Tamaño del Mercado en Valor)

5.1 Tipo

5.1.1 Polisulfona (fuente de alimentación)

5.1.2 Polietersulfona (PESU)

5.1.3 Polifenilsulfona (PPSU)

5.1.4 Polietilenimina (PEI)

5.2 Industria del usuario final

5.2.1 Automotor

5.2.2 Aeroespacial

5.2.3 Electrónica

5.2.4 Médico

5.2.5 Mecánico

5.2.6 Otros

5.3 Geografía

5.3.1 Asia-Pacífico

5.3.1.1 Porcelana

5.3.1.2 India

5.3.1.3 Japón

5.3.1.4 Corea del Sur

5.3.1.5 Resto de Asia-Pacífico

5.3.2 América del norte

5.3.2.1 Estados Unidos

5.3.2.2 Canada

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemania

5.3.3.2 Reino Unido

5.3.3.3 Francia

5.3.3.4 Italia

5.3.3.5 El resto de Europa

5.3.4 Sudamerica

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto de Sudamérica

5.3.5 Medio Oriente y África

5.3.5.1 Arabia Saudita

5.3.5.2 Sudáfrica

5.3.5.3 Resto de Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Análisis de clasificación/participación de mercado**

6.3 Estrategias adoptadas por los principales actores

6.4 Perfiles de empresa

6.4.1 BASF SE

6.4.2 Bayer AG

6.4.3 Ensinger

6.4.4 Mitsubishi Chemical Advanced Materials

6.4.5 Polymer Dynamix

6.4.6 Polymer Industries

6.4.7 RTP Company,

6.4.8 SABIC

6.4.9 Solvay

6.4.10 Sumitomo Chemical Company

6.4.11 Techmer PM

6.4.12 Westlake Plastics Company, Inc.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

7.1 Creciente demanda de poliarilsulfona como membrana en instalaciones de tratamiento de agua

7.2 Otras oportunidades

Segmentación de la industria de poliarilsulfona

Las poliarilsulfonas son una familia de termoplásticos de alto rendimiento que contienen una subunidad aril-SO2-arilo y son conocidos por su dureza y estabilidad a altas temperaturas. Los polímeros amorfos de alta temperatura de la familia de las poliarilsulfonas se caracterizan por su extraordinaria retardación de llama inherente y su alta transparencia. El mercado de poliarilsulfona está segmentado por tipo, industria de usuario final y geografía. El mercado está segmentado por tipo en polisulfona, polietersulfona, polifenilsulfona y polietilenimina. La industria del usuario final segmenta el mercado en industrias automotrices, aeroespaciales, electrónica, médica, mecánica y otras. El informe también cubre el tamaño del mercado y las previsiones de poliarilsulfona en 17 países de las principales regiones. El tamaño del mercado y las previsiones de cada segmento se basan en los ingresos (millones de dólares).

| Tipo | ||

| ||

| ||

| ||

|

| Industria del usuario final | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografía | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de poliarilsulfona

¿Cuál es el tamaño actual del mercado Poliarilsulfona?

Se proyecta que el mercado Poliarilsulfona registrará una tasa compuesta anual de menos del 6% durante el período de pronóstico (2024-2029).

¿Quiénes son los actores clave en el mercado Poliarilsulfona?

BASF SE, Solvay, SABIC, Mitsubishi Chemical Advanced Materials, Sumitomo Chemical Company son las principales empresas que operan en el mercado de poliarilsulfona.

¿Cuál es la región de más rápido crecimiento en el mercado Poliarilsulfona?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Poliarilsulfona?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de poliarilsulfona.

¿Qué años cubre este mercado de Poliarilsulfona?

El informe cubre el tamaño histórico del mercado de Poliarilsulfona para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Poliarilsulfona para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de poliarilsulfona

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de poliarilsulfona en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de poliarilsulfona incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.