Tamaño del mercado de carga y logística de Polonia

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

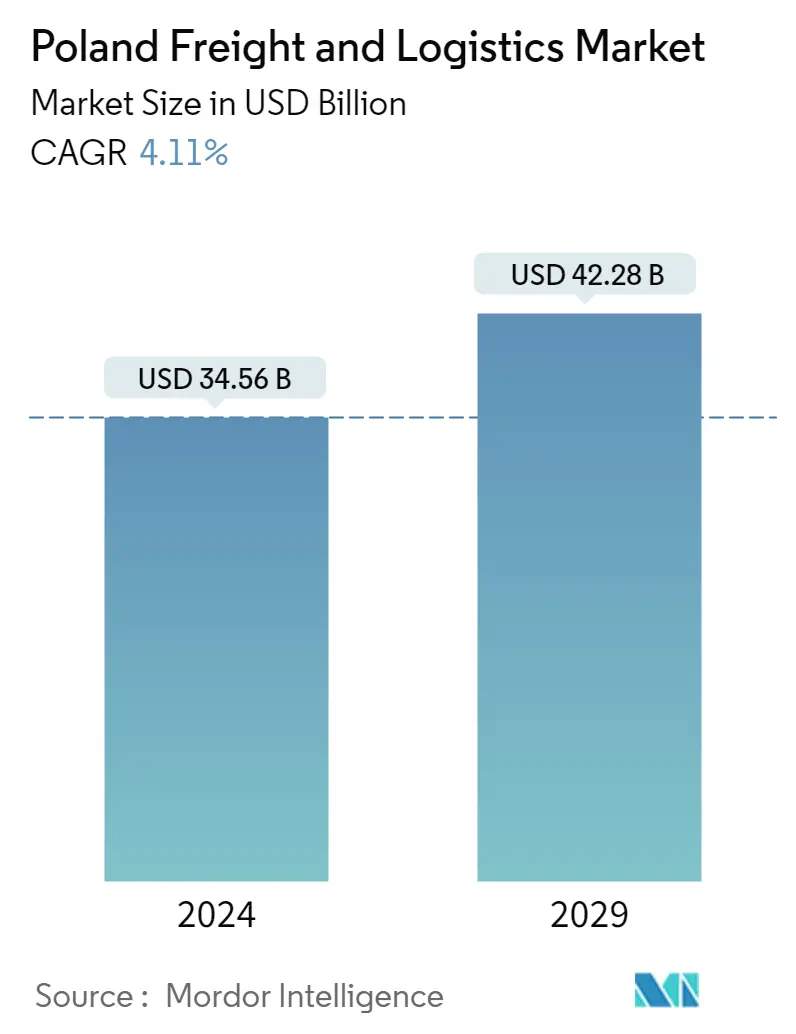

| Volumen del mercado (2024) | USD 34.56 mil millones de dólares |

| Volumen del mercado (2029) | USD 42.28 mil millones de dólares |

| CAGR(2024 - 2029) | 4.11 % |

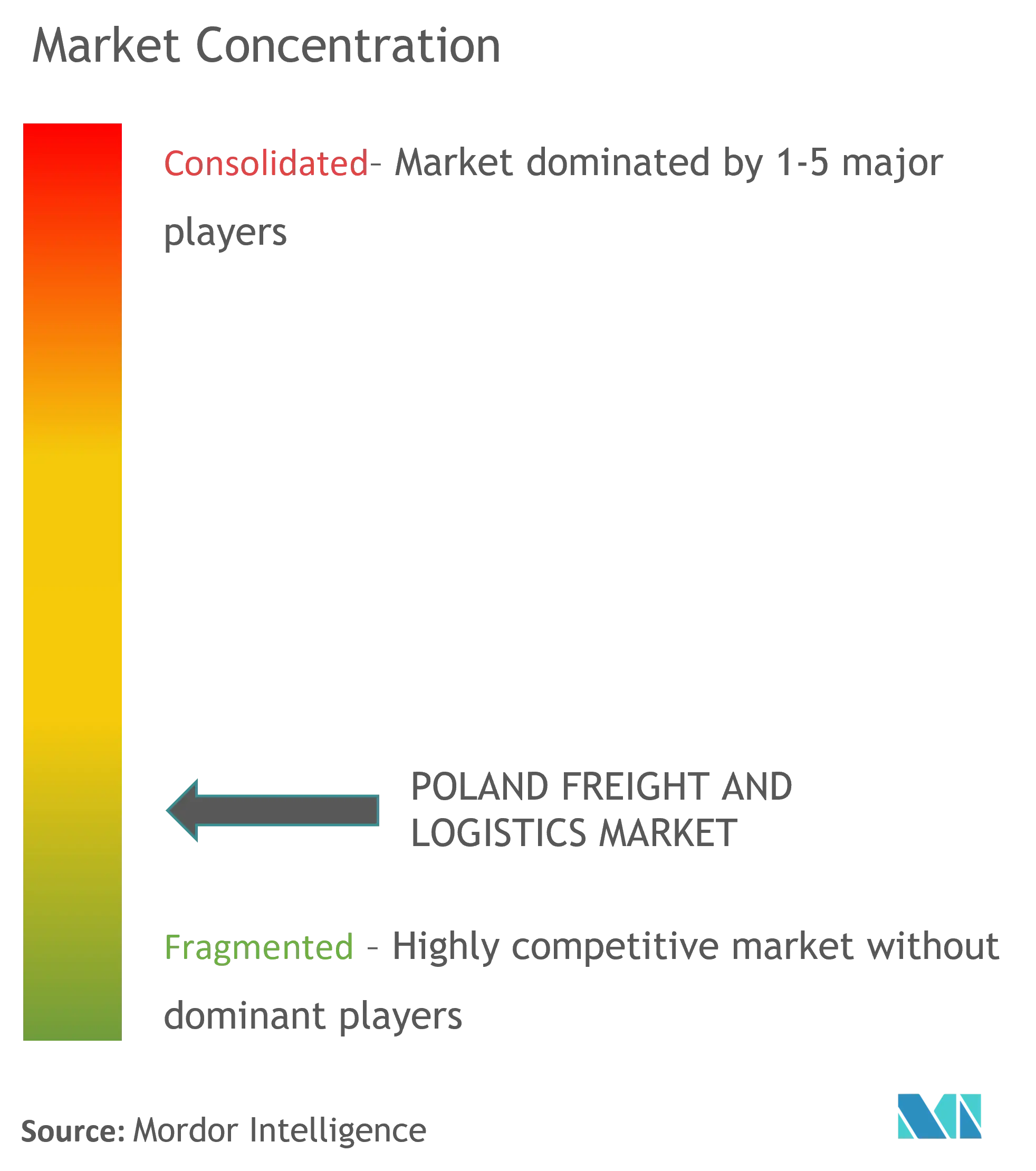

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de carga y logística de Polonia

El tamaño del mercado polaco de carga y logística se estima en 34,56 mil millones de dólares en 2024, y se espera que alcance los 42,28 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,11% durante el período previsto (2024-2029).

Se espera que el aumento del consumo en el país, el crecimiento del sector del comercio electrónico y un número cada vez mayor de puntos de venta conduzcan al crecimiento del mercado logístico polaco en los próximos años. Como en años anteriores, en 2022 continuó el desarrollo positivo del mercado logístico polaco.

- La cadena de suministro en rápido crecimiento debido a inversiones especulativas ha aumentado casi un 40% en los últimos dos años. Continuamente se implementan nuevas tecnologías en todo el sector polaco de transporte y logística, cambiando el panorama logístico.

- Una de las características clave del desarrollo del transporte en Polonia es su ubicación geográfica. Polonia se encuentra en Europa central, en la frontera de la Unión Europea. Tiene acceso al mar y es donde se cruzan las rutas de tránsito europeas más importantes. Durante muchos años, Polonia ha sido testigo de un aumento de la inversión en el desarrollo de infraestructuras viales, ferroviarias y aéreas.

- Con una fuerte inversión en el segmento de almacenamiento de bienes raíces industriales, el mercado está experimentando un crecimiento favorable, seguido de un aumento en el volumen de inversión. El crecimiento de los almacenes ha sido el resultado del rápido crecimiento del comercio electrónico en el país. Con el apoyo del gobierno y una mayor inversión en el sector de transporte y logística, se espera que el mercado del país crezca durante el período previsto.

Tendencias del mercado de carga y logística de Polonia

Aumento del espacio total de almacenamiento en Polonia

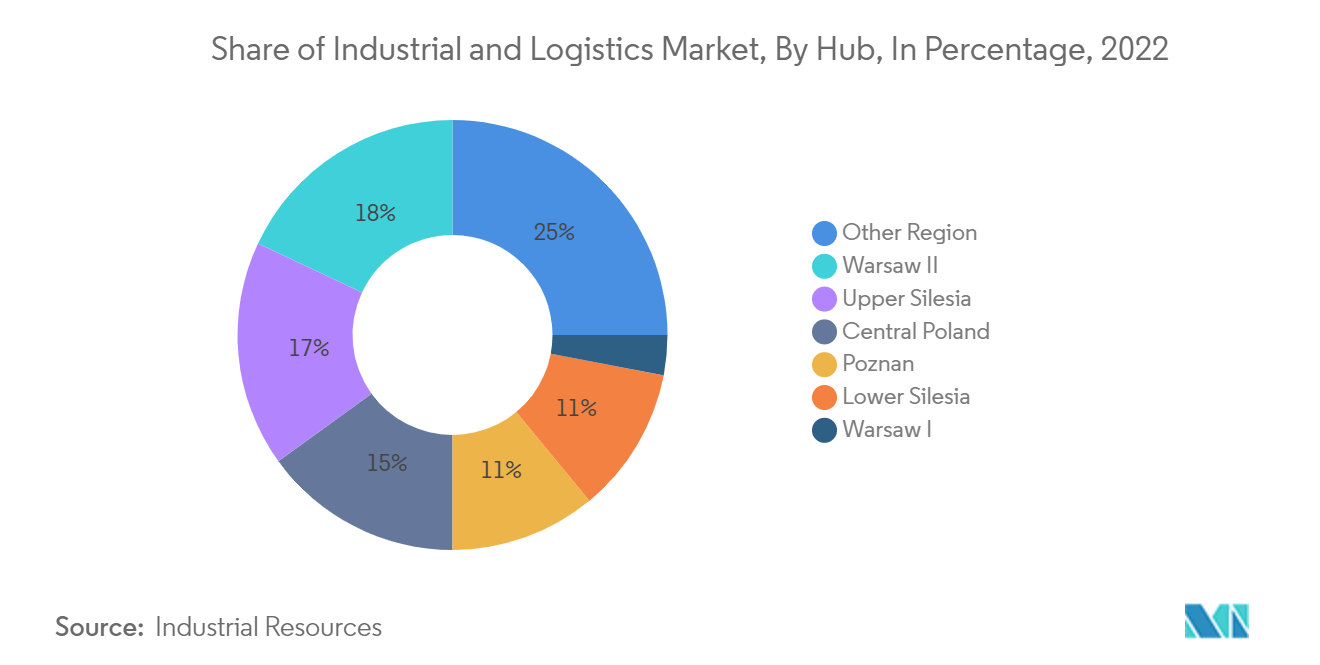

La fuerte demanda de espacios industriales y de almacenamiento en Polonia está impulsada principalmente por la necesidad de diversificar las cadenas logísticas que abarquen tanto los mercados metropolitanos como los regionales más pequeños, así como las zonas fronterizas.

Se espera que los sectores de comercio electrónico y manufactura sigan creciendo en los próximos meses. Se ha alquilado una cantidad de espacio sin precedentes a corto plazo como resultado del aumento exponencial del comercio minorista en línea. Comparando las cadenas minoristas en línea y tradicionales, los minoristas en línea requieren tres veces más espacio de almacenamiento. Se prevé que la expansión en el espacio continúe a medida que crezca el mercado polaco de comercio por Internet.

En el primer trimestre de 2022 se entregó una cifra récord de 1,27 millones de pies cuadrados de espacio de almacén en 45 proyectos, con una oferta total en los siguientes 12 meses de 3,6 millones de pies cuadrados, un aumento interanual del 57%.

Sin embargo, las principales tasas de desocupación cayeron al 3,3% a finales de marzo de 2022, el nivel más bajo desde que comenzaron los registros debido a un fuerte aumento de la demanda en comparación con el crecimiento de la oferta. Además, la absorción neta alcanzó un récord de 1,41 millones de metros cuadrados en el primer trimestre de 2022, un aumento del 85% interanual. Las mayores caídas interanuales en términos de disponibilidad se produjeron en Pomerania, Gran Polonia, Lodz y Baja Silesia, Silesia, Pequeña Polonia y Mazovia.

En el primer trimestre de 2022, el desarrollador comenzó la construcción de aproximadamente 1,5 millones de pies cuadrados de espacio de almacén, lo que eleva la cartera total de desarrollo a 4,8 millones de pies cuadrados. Si todos los próximos proyectos se realizan dentro del plazo previsto, el inventario total aumentará en más de un 20% en los próximos 12 meses desde los 25 millones de metros cuadrados actuales. Estos son los factores que se espera que impulsen el mercado de transporte y logística del país.

El fuerte crecimiento del comercio electrónico en Polonia impulsa el mercado logístico

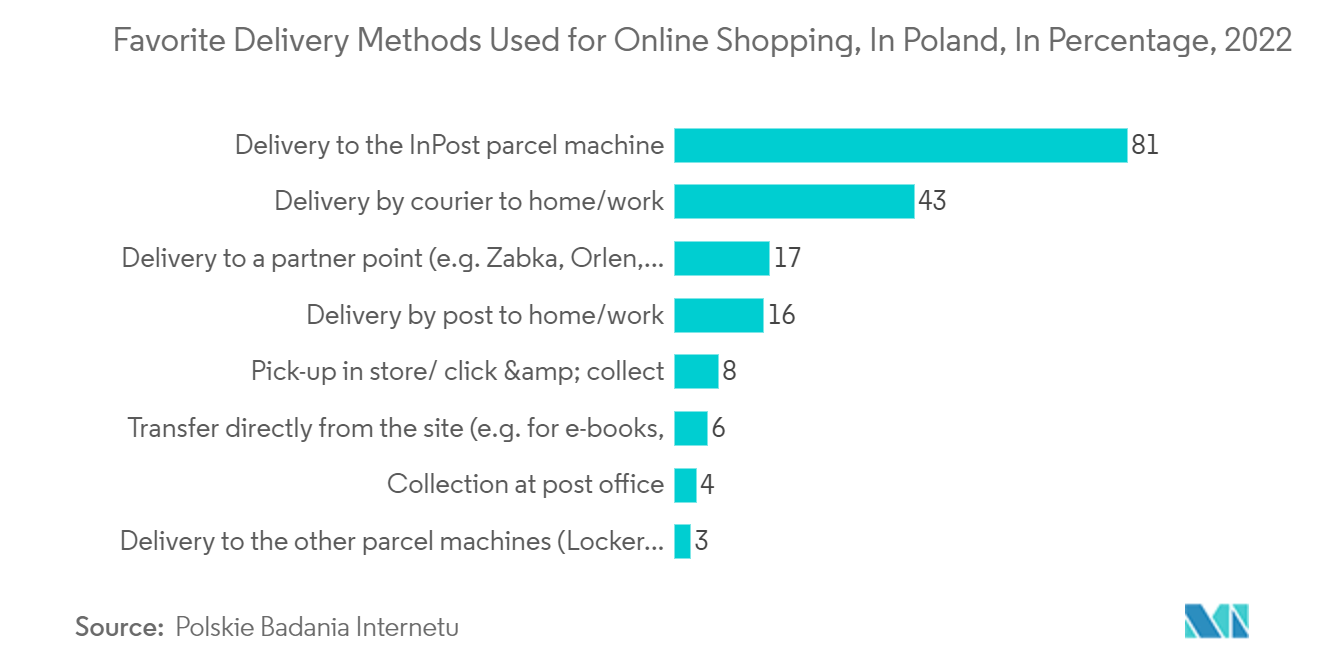

Polonia es un mercado atractivo para el desarrollo del comercio electrónico, ya que el número de compras en línea alcanzó un máximo histórico en Polonia. Polonia es uno de los mercados de comercio electrónico de más rápido crecimiento en Europa. En 2020, el gasto en línea alcanzó los 10 mil millones de euros en las principales categorías de productos, es decir, ropa, electrónica de consumo, muebles, alimentos y juguetes. Este fue un aumento de aproximadamente el 25% en comparación con los niveles anteriores a COVID.

El rápido crecimiento del comercio electrónico está impulsado principalmente por la expansión de la omnicanalidad y la creciente tasa de penetración del comercio minorista en línea (participación de las ventas totales). Los minoristas se centran en la experiencia del cliente para permitir compras cómodas y rápidas en cualquier dispositivo. Para satisfacer las necesidades de los clientes, las empresas están desarrollando canales de venta móviles adicionales. Se espera que esto afecte la logística de devolución y mejore considerablemente los tiempos de procesamiento.

Los clientes polacos tienen altos estándares de entrega. Los residentes polacos son los segundos más exigentes de todos los países examinados el 25% espera que sus compras online lleguen en uno o dos días, según una encuesta realizada por medios internacionales. Sólo el 5% está dispuesto a esperar más de seis días, mientras que el 67% prevé recibir sus cosas en un plazo de tres a cinco días. Por lo tanto, los vendedores que deseen aumentar su participación de mercado en Polonia deben conocer los plazos de entrega y seleccionar un proveedor de logística con un historial sólido de entrega rápida. Además, se espera que la ubicación estratégica de Polonia en el cruce de las principales rutas de transporte, el aumento de las inversiones para mejorar su infraestructura de transporte y el crecimiento de la logística urbana y transfronteriza impulsen el mercado durante el período previsto.

Descripción general de la industria de transporte y logística de Polonia

El panorama competitivo del mercado polaco de transporte de mercancías y logística muestra altos niveles de fragmentación. Algunos de los principales actores del mercado son PKP Cargo, DPD Group, LOTOS, DHL, Kuehne + Nagel, FedEx y DB Schenker. La mayor competencia se observa en el segmento de transporte por carretera y almacenamiento en Polonia.

Líderes del mercado de transporte y logística de Polonia

-

POCZTA POLSKA

-

LOT Polish Airlines

-

PKP CARGO

-

DB Schenker

-

DHL

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de carga y logística de Polonia

- Agosto de 2022: Macquarie Asset Management acuerda adquirir Last Mile Logistics Facility en Polonia. La instalación logística de última milla de 15.900 m2, que consta de tres edificios, se encuentra junto al aeropuerto de Varsovia, uno de los principales centros de transporte y logística de Polonia, y tiene fácil acceso al centro de la ciudad y a las principales autopistas. El complejo ha recibido una calificación de Muy bueno según el programa de certificación de construcción sostenible de BREEAM y está alquilado en su totalidad a siete inquilinos locales e internacionales.

- Enero de 2022: la filial polaca de LTG Cargo adquiere cuatro nuevas locomotoras para el transporte ferroviario de mercancías en Polonia. La locomotora pertenece a la locomotora Gama 111Ed con sistema operativo Marathon fabricada por la empresa polaca PESA Bydgoszcz.

Informe del mercado de carga y logística de Polonia índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA Y PERSPECTIVAS DEL MERCADO

4.1 Escenario actual del mercado

4.2 Dinámica del mercado

4.2.1 Conductores

4.2.2 Restricciones

4.2.3 Oportunidades

4.3 Atractivo de la industria: análisis de las cinco fuerzas de Porter

4.3.1 Amenaza de nuevos participantes

4.3.2 Poder de negociación de los compradores/consumidores

4.3.3 El poder de negociacion de los proveedores

4.3.4 Amenaza de productos sustitutos

4.3.5 La intensidad de la rivalidad competitiva

4.4 Análisis de la cadena de valor/cadena de suministro

4.5 Regulaciones e iniciativas gubernamentales

4.6 Tendencias Tecnológicas

4.7 Información sobre la industria del comercio electrónico

4.8 Resumen sobre los costos y tarifas del transporte de mercancías en Polonia

4.9 Tendencias del transporte intermodal en Polonia

4.10 Impacto del Covid-19 en el Mercado

5. SEGMENTACIÓN DE MERCADO

5.1 Por función

5.1.1 Flete de transporte

5.1.1.1 Camino

5.1.1.2 Transporte marítimo y aguas interiores

5.1.1.3 Aire

5.1.1.4 Carril

5.1.2 Transporte de carga

5.1.3 almacenamiento

5.1.4 Servicios de valor añadido

5.2 Por usuario final

5.2.1 Construcción

5.2.2 Petróleo y gas y canteras

5.2.3 Agricultura, pesca y silvicultura

5.2.4 Manufactura y Automoción

5.2.5 Comercio Distributivo

5.2.6 Telecomunicaciones

5.2.7 Otros usuarios finales (farmacéuticos y de alimentación y bebidas)

6. PANORAMA COMPETITIVO

6.1 Descripción general

6.2 Perfiles de empresa

6.2.1 FIEGE Logistics

6.2.2 Poczta Polska S.A.

6.2.3 Hellmann Worldwide Logistics Limited

6.2.4 CEVA Logistics

6.2.5 LOT Polish Airlines

6.2.6 PKP Cargo S.A.

6.2.7 Kuehne + Nagel International AG

6.2.8 FedEx Corporation

6.2.9 DB Schenker

6.2.10 DSV

6.2.11 Amazon Fulfillment Poland SP ZOO

6.2.12 Lotos Kolej SP ZOO

6.2.13 Dachser

6.2.14 Rhenus Logistics

6.2.15 DHL

6.2.16 Geodis

6.2.17 Gefco*

6.3 Lista de otros actores de la logística

7. TENDENCIAS FUTURAS DEL MERCADO

8. APÉNDICE

8.1 Distribución del PIB, por actividad

8.2 Perspectivas sobre los flujos de capital

8.3 Estadísticas Económicas - Sector Transporte y Almacenamiento, Contribución a la Economía

8.4 Estadísticas de Comercio Exterior - Exportaciones e Importaciones, por Producto

8.5 Información sobre destinos clave de exportación

8.6 Información sobre los principales países de origen de las importaciones

Segmentación de la industria de transporte y logística de Polonia

El transporte de mercancías y la logística se refieren al transporte de mercancías a nivel nacional e internacional a través de diversos modos de transporte, incluidos el aire, el ferrocarril y las carreteras. Este informe proporciona una descripción general del mercado e información sobre diversos temas, como tendencias tecnológicas, información sobre la industria del comercio electrónico, un resumen sobre los costos y tarifas del transporte de carga en Polonia, las tendencias en el transporte intermodal en Polonia y el impacto de COVID. -19 en el mercado.

El informe también proporciona información cuantitativa y cualitativa sobre segmentos por función y usuarios finales. Además, el informe proporciona perfiles de empresas para comprender el panorama competitivo del mercado.

El mercado polaco de transporte de mercancías y logística está segmentado por función (transporte de mercancías (aéreo, marítimo y fluvial, por carretera y ferroviario), transporte de mercancías, almacenamiento y servicios de valor añadido) y por usuario final (construcción, petróleo y gas y Canteras, agricultura, pesca y silvicultura, manufactura y automoción, comercio de distribución, telecomunicaciones y otros usuarios finales (farmacéuticos y de alimentación y bebidas). El informe ofrece el tamaño del mercado y previsiones para el valor del mercado de transporte y logística de Polonia (miles de millones de dólares) para todos los segmentos anteriores.

| Por función | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| Por usuario final | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de carga y logística de Polonia

¿Qué tamaño tiene el mercado polaco de transporte de mercancías y logística?

Se espera que el tamaño del mercado polaco de carga y logística alcance los 34,56 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,11% hasta alcanzar los 42,28 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de carga y logística de Polonia?

En 2024, se espera que el tamaño del mercado polaco de transporte de mercancías y logística alcance los 34.560 millones de dólares.

¿Quiénes son los actores clave en el mercado de Transporte y Logística de Polonia?

POCZTA POLSKA, LOT Polish Airlines, PKP CARGO, DB Schenker, DHL son las principales empresas que operan en el mercado de transporte y logística de Polonia.

¿Qué años cubre este mercado de carga y logística de Polonia y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado polaco de transporte de mercancías y logística se estimó en 33.200 millones de dólares. El informe cubre el tamaño histórico del mercado de Transporte de carga y logística de Polonia durante los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Transporte de carga y logística de Polonia para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de transporte de mercancías y logística en Polonia

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de transporte de mercancías y logística en Polonia en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de transporte de mercancías y logística en Polonia incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.