Análisis del mercado de gestión de integridad de tuberías

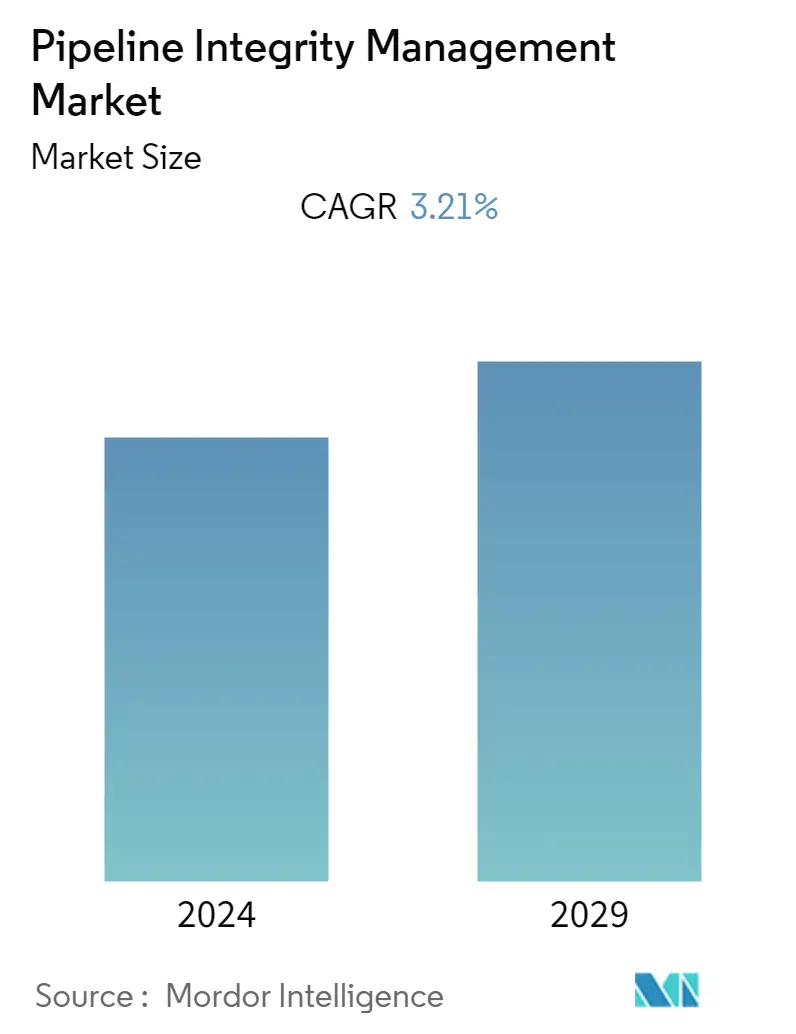

Se espera que el mercado de gestión de la integridad de las tuberías registre una tasa compuesta anual de alrededor del 3,21% durante el período previsto. El mercado de gestión de la integridad de las tuberías es una de las industrias más afectadas durante la pandemia de COVID-19. Desde que los proyectos del oleoducto sufrieron retrasos debido a las restricciones de bloqueo impuestas en países importantes como Estados Unidos, India y otros países. La disminución de la demanda de gas debido a la disminución del consumo de electricidad y las restricciones de viaje también afectaron negativamente al consumo de gas en varios países. Los principales factores que impulsan el mercado estudiado son el creciente desarrollo de exploración y producción (EP) de fuentes no convencionales de petróleo y gas que conducen a la expansión del oleoducto, el intento de mantener la producción de sistemas de oleoductos antiguos y la necesidad de atender la creciente demanda de energía aumentando la infraestructura de oleoductos y gasoductos. La creciente preferencia por los buques marítimos frente a los oleoductos submarinos para el comercio de petróleo y gas entre países separados por mar ha impactado negativamente la demanda del mercado estudiado.

- Se espera que el gas natural experimente un aumento significativo a nivel mundial, lo que resultará en una mayor demanda de infraestructura de gasoductos, que a su vez culmina en el crecimiento del mercado de gestión de la integridad de los gasoductos durante el período de pronóstico.

- Más del 80% de los oleoductos están ubicados en tierra. Estados Unidos tiene un mandato para el mantenimiento de oleoductos cada año. Por lo tanto, se espera que esta gran cantidad de proyectos contribuyan a una gran oportunidad para los servicios de gestión de la integridad de las tuberías.

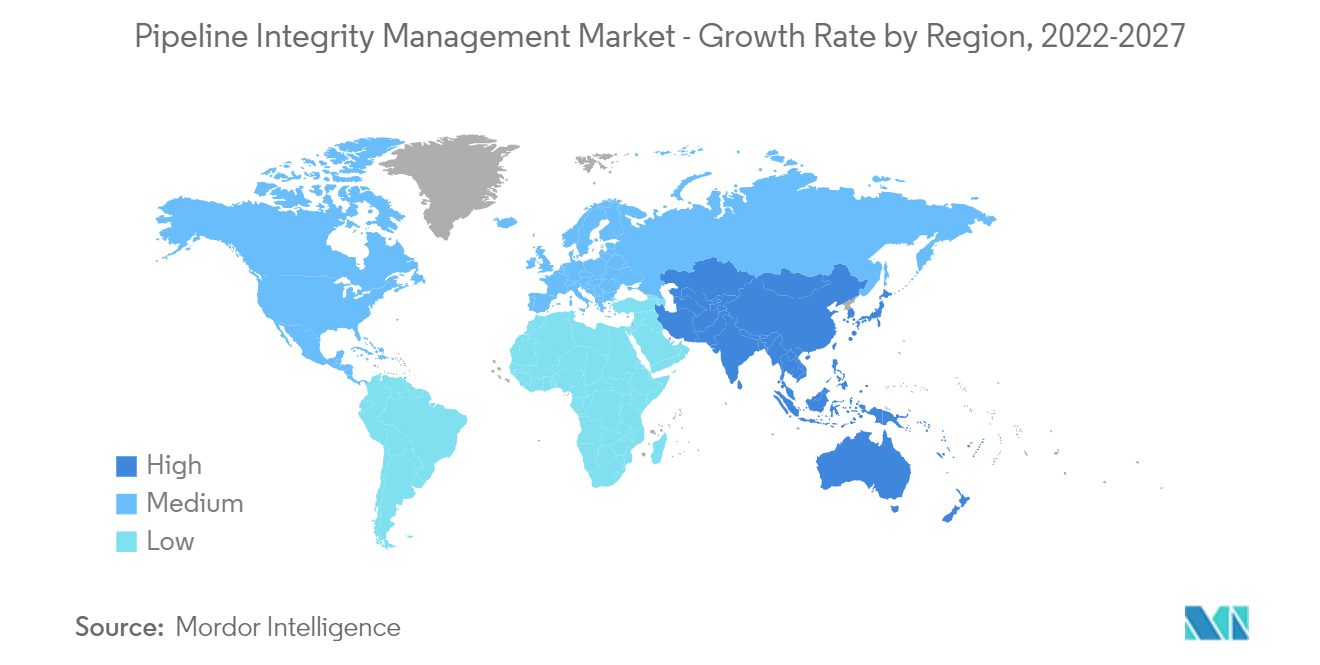

- Asia-Pacífico domina el mercado, principalmente debido al auge del esquisto. Esto ha resultado en una enorme demanda para la expansión de la red de oleoductos y su capacidad.

Tendencias del mercado de gestión de integridad de tuberías

Creciente demanda de infraestructura de gasoductos

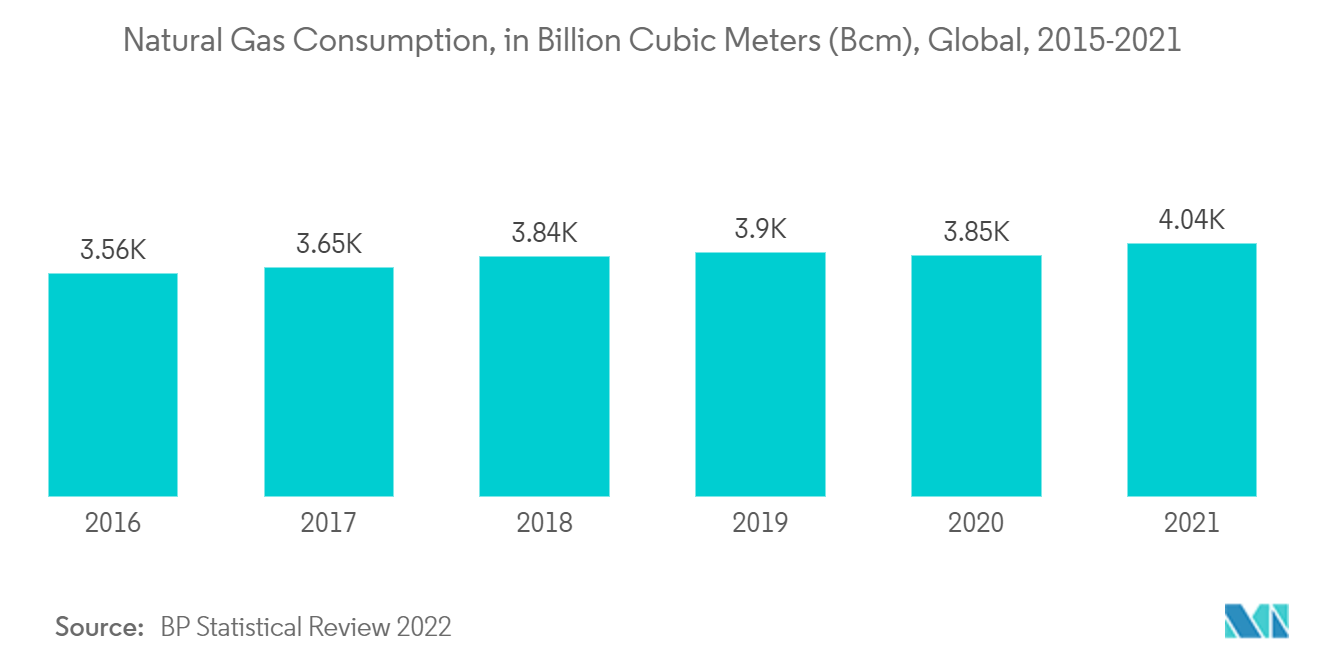

- El oleoducto es la forma más económica de transportar gas natural, petróleo crudo y productos derivados del petróleo a largas distancias. El consumo de gas natural aumentó significativamente, alcanzando los 3.822,8 mil millones de metros cúbicos (bcm) en 2020, debido a la creciente demanda de gas natural en múltiples industrias, incluidas la generación de energía y el transporte. Se espera que esta tendencia continúe en los próximos años y probablemente impulse la infraestructura de gasoductos en varios países.

- Rusia siguió siendo el mayor exportador de GNL a nivel mundial, con exportaciones de 197,2 mil millones de metros cúbicos de gas por año en 2020. Se espera que el comercio de GNL experimente un aumento significativo a nivel mundial, lo que también resultará en una mayor demanda de la red de gasoductos.

- Para 2030, debido a factores como los beneficios ambientales y la búsqueda de seguridad energética en regiones como Medio Oriente, África y Asia-Pacífico, se espera que la demanda de gas natural experimente un crecimiento significativo entre todos los tipos de combustible.

- Además, en enero de 2020, el gobierno indio aprobó 774 millones de dólares para una red de gasoductos en la región noreste como parte de una red nacional de gas que se está construyendo para abarcar ubicaciones remotas del país. Se espera que el oleoducto de 1.656 kilómetros cueste hasta 92.650 millones de rupias y esté terminado en 2023.

- El desarrollo de nuevas fuentes de gas natural, como los depósitos de gas de esquisto, y la consiguiente presión sobre los precios están aumentando el comercio internacional de gas natural. Se espera que el comercio de GNL experimente un aumento significativo a nivel mundial, lo que también resultará en una mayor demanda de redes de gasoductos, lo que, a su vez, culminará en el crecimiento del mercado de gestión de la integridad de los gasoductos.

Asia-Pacífico dominará el mercado

- Se espera que el consumo de energía en Asia-Pacífico aumente hasta un 48% para 2050. Según la Agencia Internacional de Energía (AIE), se espera que China contribuya con el 30% del aumento energético mundial hasta 2025. Además, las importaciones de gas natural han ha aumentado continuamente en China y alcanzó los 138.371 bcm en 2020, satisfaciendo así la creciente demanda interna.

- Las empresas estatales de China, incluidas CNPC y China National Offshore Oil Corporation, tienen planes de maximizar la producción en los campos de gas locales, impulsando aún más la demanda de oleoductos en la región.

- India también está modificando su infraestructura de gasoductos para satisfacer la creciente demanda. En el presupuesto anual para 2021, el gobierno indio anunció un proyecto de oleoducto para el territorio de la unión de Jammu y Cachemira. Aparte de esto, la nación apunta a aumentar la participación del gas natural al 15% en la canasta energética y espera una inversión de 66 mil millones de dólares en la construcción de infraestructura de gas, incluidos gasoductos, CGD y terminales de regasificación de GNL.

- Además, en diciembre de 2020, el gobierno indio anunció una inversión de 60 mil millones de dólares para la creación de infraestructura de gasoductos, que cubre la expansión de las redes de gasoductos de gas natural comprimido (CGD) en 232 áreas geográficas de todo el país para 2024.

- En China, la inversión en el sector de los gasoductos ha cobrado impulso tras el auge del gas de esquisto. Por lo tanto, esto ha aumentado aún más la necesidad de redes de tuberías sofisticadas, que exigen una operación y mantenimiento eficientes. Sin embargo, la corrosión de las tuberías sigue siendo un desafío importante para los operadores de tuberías. Esto, a su vez, culmina como una buena oportunidad para el crecimiento del mercado de gestión de integridad de tuberías en el período de pronóstico.

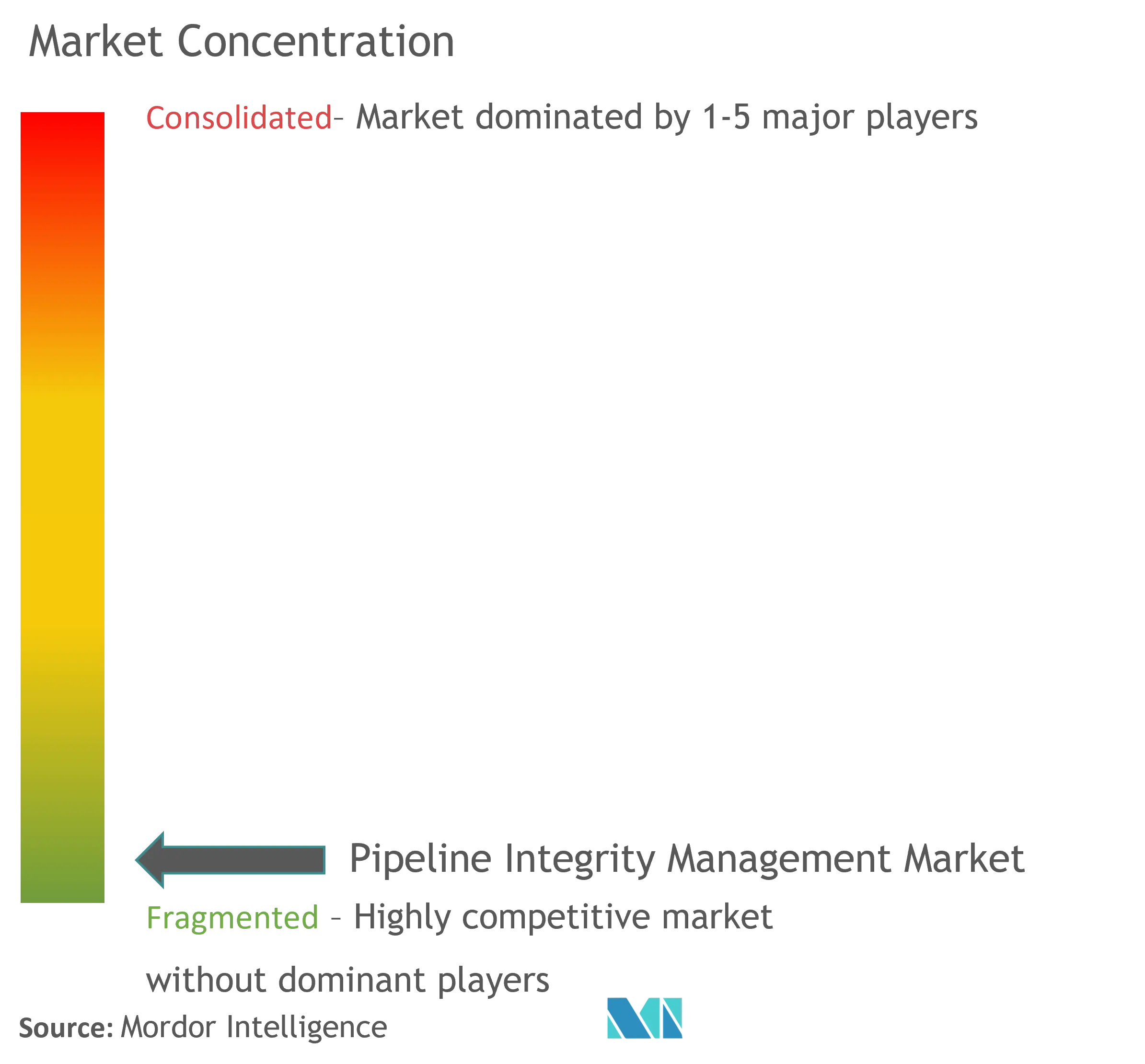

Descripción general de la industria de gestión de integridad de tuberías

El mercado de gestión de la integridad de las tuberías está fragmentado y cuenta con una gran cantidad de actores. Algunas de las empresas clave del mercado incluyen TD Williamson Inc., Emerson Electric Co., Baker Hughes Company, TÜV Rheinland y SGS SA.

Líderes del mercado de gestión de integridad de tuberías

-

TD Williamson Inc.

-

TÜV Rheinland

-

Emerson Electric Co.

-

Baker Hughes Company

-

SGS SA

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de gestión de integridad de tuberías

- En noviembre de 2021, Schneider Electric y Prisma Photonics, un proveedor de sensores de fibra de próxima generación para infraestructuras inteligentes, anunciaron una asociación para ayudar a los propietarios y operadores de oleoductos y gasoductos a prevenir actividades accidentales y maliciosas proporcionando inteligencia en tiempo real y un monitoreo preciso de infraestructura de petróleo y gas.

- En agosto de 2021, el proyecto de expansión del oleoducto Dakota Access Pipeline (DAPL) aumentó su capacidad en 180 000 BPD junto con el sistema DAPL al agregar caballos de fuerza y mejoras en las estaciones de bombeo. El sistema DAPL va desde Dakota del Norte hasta Dakota del Sur e Iowa y termina cerca de Patoka, Illinois, Estados Unidos.

Segmentación de la industria de gestión de integridad de tuberías

El informe de mercado de Gestión de la integridad de tuberías incluye:.

| Petróleo crudo |

| Gas natural |

| En tierra |

| Costa afuera |

| Servicios de inspección |

| Servicios de limpieza |

| Servicios de reparación y reacondicionamiento |

| América del norte | Estados Unidos |

| Canada | |

| Resto de América del Norte | |

| Asia-Pacífico | Porcelana |

| India | |

| Malasia | |

| Australia | |

| Resto de Asia-Pacífico | |

| Europa | Reino Unido |

| Noruega | |

| Rusia | |

| El resto de Europa | |

| Medio Oriente y África | Arabia Saudita |

| Emiratos Árabes Unidos | |

| Nigeria | |

| Resto de Medio Oriente y África | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica |

| Sector | Petróleo crudo | |

| Gas natural | ||

| Ubicación de implementación | En tierra | |

| Costa afuera | ||

| Tipo de servicio | Servicios de inspección | |

| Servicios de limpieza | ||

| Servicios de reparación y reacondicionamiento | ||

| Geografía | América del norte | Estados Unidos |

| Canada | ||

| Resto de América del Norte | ||

| Asia-Pacífico | Porcelana | |

| India | ||

| Malasia | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| Europa | Reino Unido | |

| Noruega | ||

| Rusia | ||

| El resto de Europa | ||

| Medio Oriente y África | Arabia Saudita | |

| Emiratos Árabes Unidos | ||

| Nigeria | ||

| Resto de Medio Oriente y África | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

Preguntas frecuentes sobre investigación de mercado sobre gestión de integridad de tuberías

¿Cuál es el tamaño actual del mercado Gestión de integridad de tuberías?

Se proyecta que el mercado Gestión de integridad de tuberías registrará una tasa compuesta anual del 3,21% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado Gestión de integridad de tuberías?

TD Williamson Inc., TÜV Rheinland, Emerson Electric Co., Baker Hughes Company, SGS SA son las principales empresas que operan en Pipeline Integrity Management Market.

¿Cuál es la región de más rápido crecimiento en el mercado Gestión de integridad de tuberías?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Gestión de integridad de tuberías?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de gestión de integridad de tuberías.

¿Qué años cubre este mercado de Gestión de integridad de tuberías?

El informe cubre el tamaño histórico del mercado de Gestión de integridad de tuberías para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Gestión de integridad de tuberías para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Última actualización de la página el:

Informe de la industria de gestión de integridad de tuberías

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Pipeline Integrity Management en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Gestión de integridad de tuberías incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.