Tamaño y Participación del Mercado de Envases Farmacéuticos

Análisis del Mercado de Envases Farmacéuticos por Mordor Intelligence

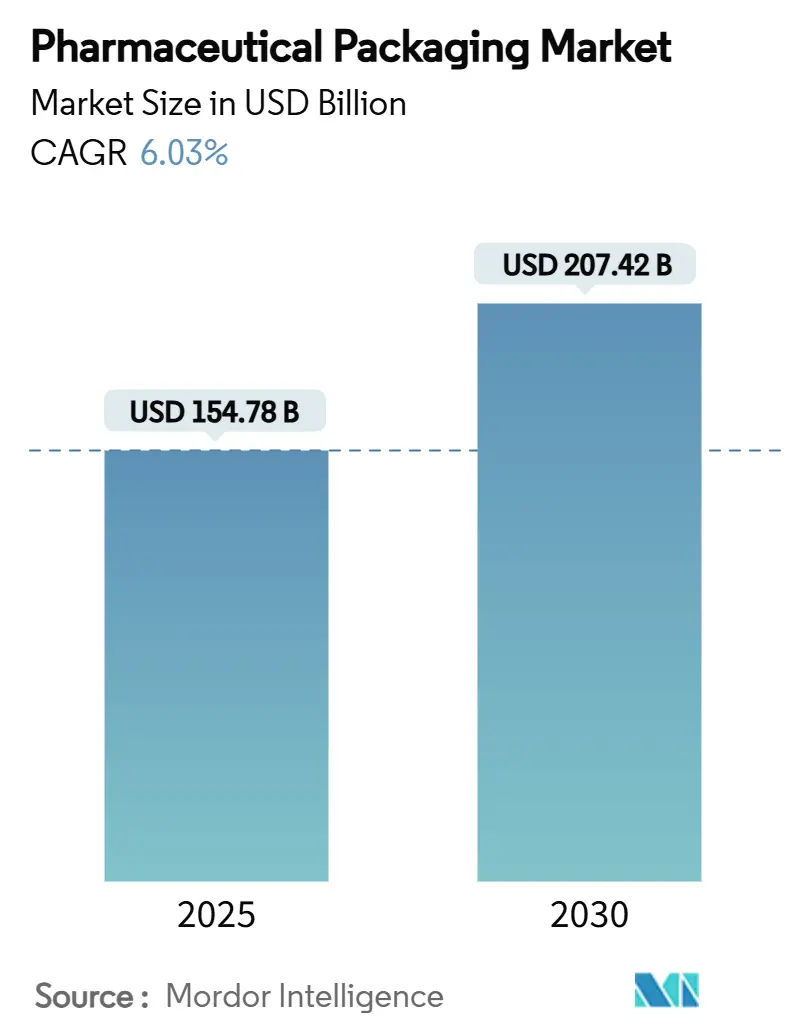

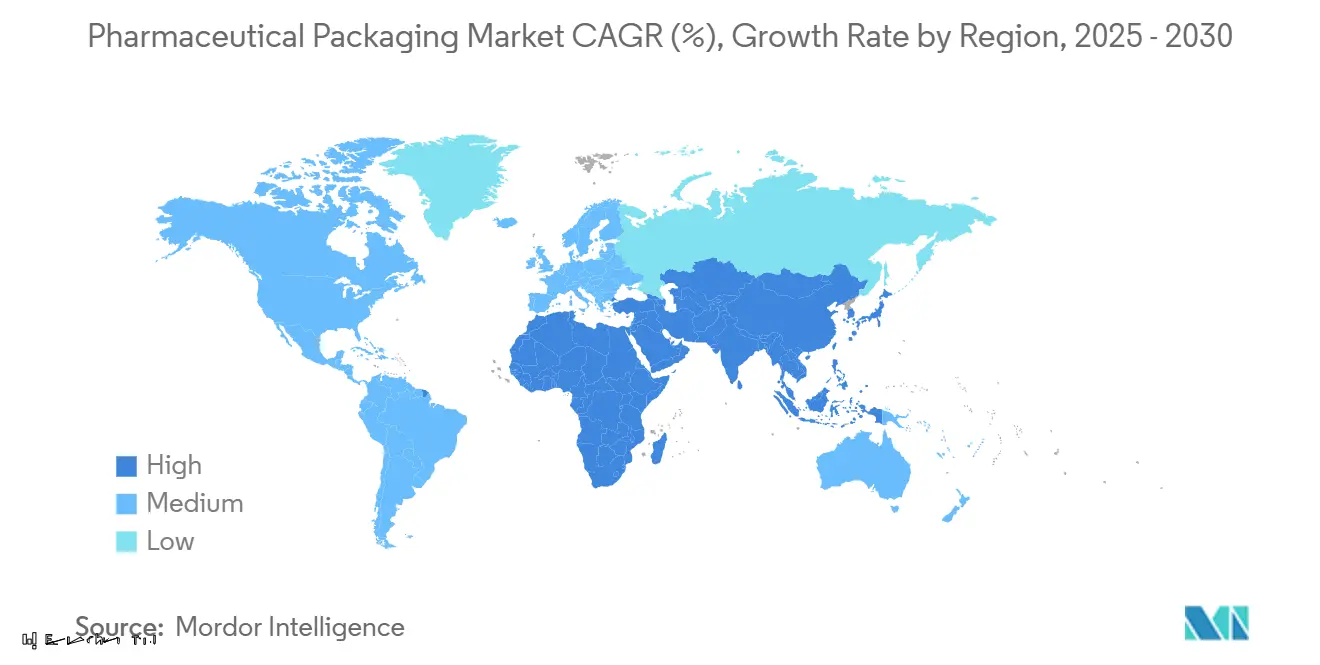

El tamaño del mercado de envases farmacéuticos alcanzó USD 154,78 mil millones en 2025 y se pronostica que aumente a USD 207,42 mil millones en 2030, avanzando a una TCAC del 6,03%. Durante los próximos cinco años, la producción creciente de biológicos, las reglas de trazabilidad global más estrictas y los objetivos de sostenibilidad generalizados mantendrán el flujo de capital hacia nuevas líneas de llenado y acabado, materiales de alta barrera y diseños preparados para la circularidad. La demanda de volúmenes de envases flexibles que coincidan con lotes de terapias más pequeños y personalizados se expandirá a medida que las terapias génicas y celulares alcancen escala comercial. América del Norte sigue siendo el mayor contribuyente regional, respaldado por la serialización impulsada por DSCSA, mientras que la considerable TCAC del 8,96% de Asia-Pacífico refleja el aumento de la producción farmacéutica doméstica y la ampliación de la cobertura sanitaria.[1]FDA, "DSCSA Requirements," fda.gov Las estrategias de materiales están en flujo: los plásticos aún dominan, pero los polímeros de base biológica, los blisters libres de aluminio y las películas de contenido post-consumo reciclado pasan rápidamente del piloto a la producción a medida que se acerca la aplicación de las restricciones de PFAS de la UE y EE.UU. Mientras tanto, las oscilaciones de precios en polietileno, polipropileno y PET mantienen los márgenes ajustados, alentando contratos de proveedores más largos e integración vertical por parte de convertidores más grandes.

Conclusiones Clave del Informe

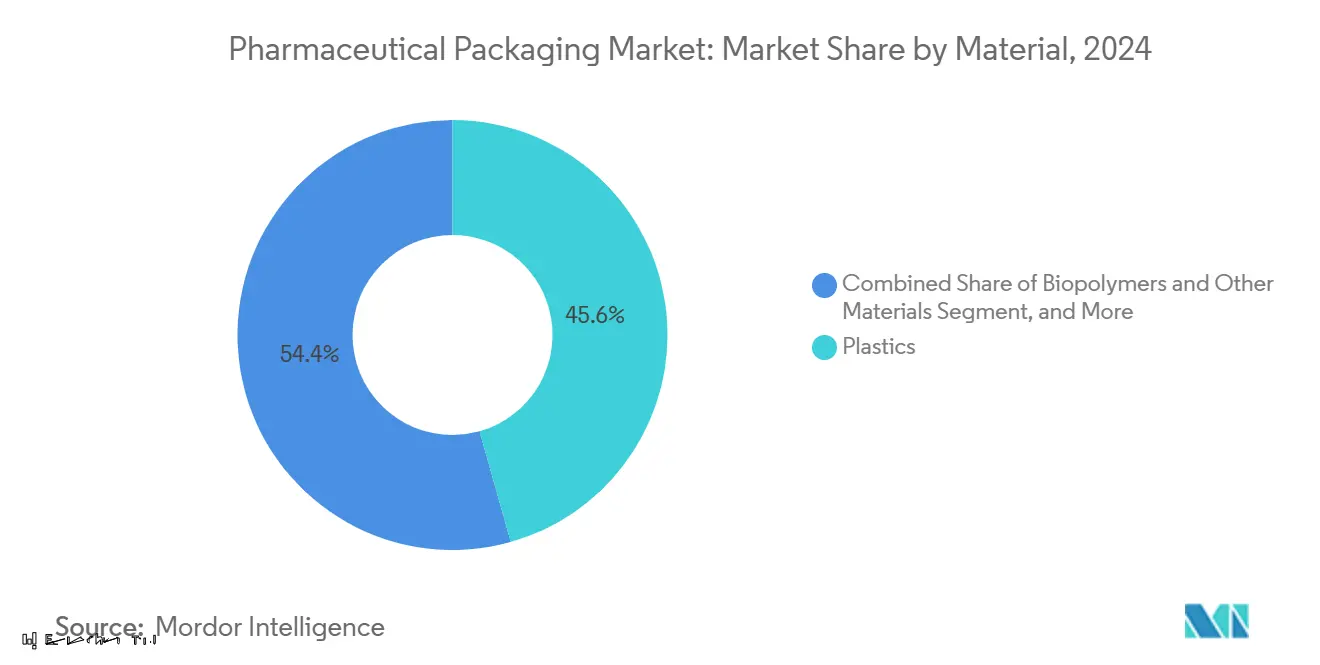

- Por material, los plásticos lideraron con el 45,64% de la participación del mercado de envases farmacéuticos en 2024; se proyecta que los biopolímeros se expandan a una TCAC del 8,54% hasta 2030.

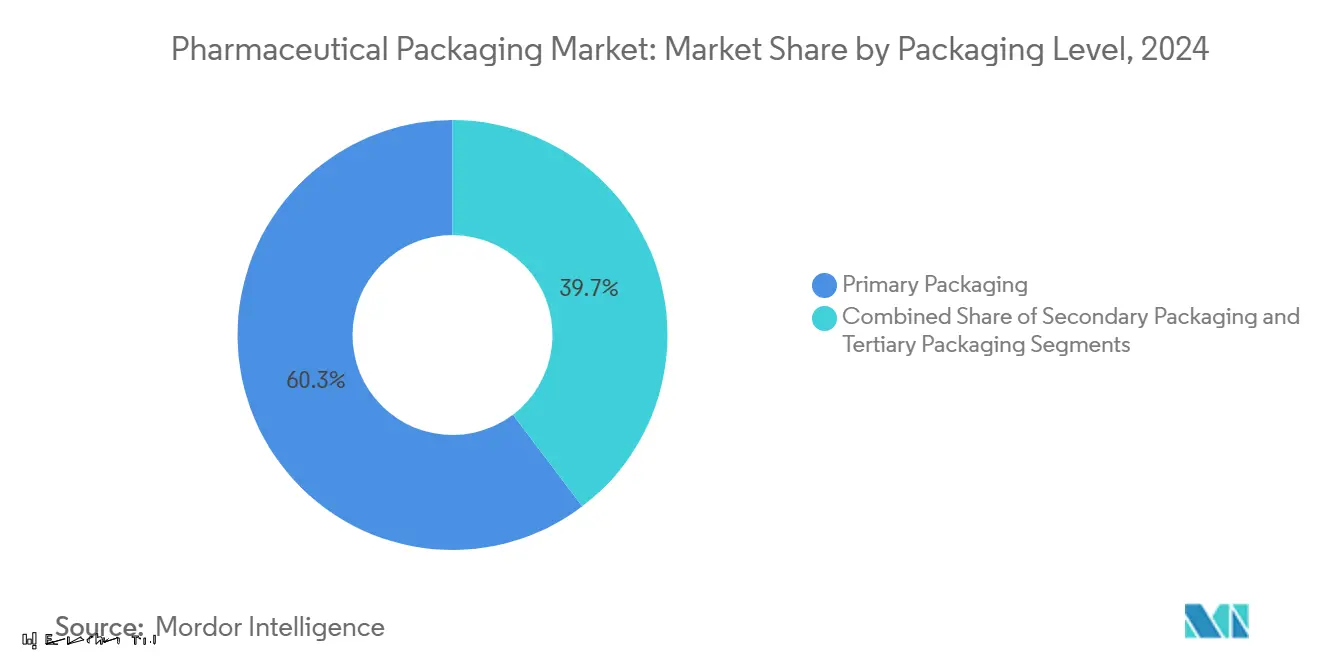

- Por nivel de envasado, el envasado primario representó el 60,32% del tamaño del mercado de envases farmacéuticos en 2024 y avanza a una TCAC del 7,42% hasta 2030.

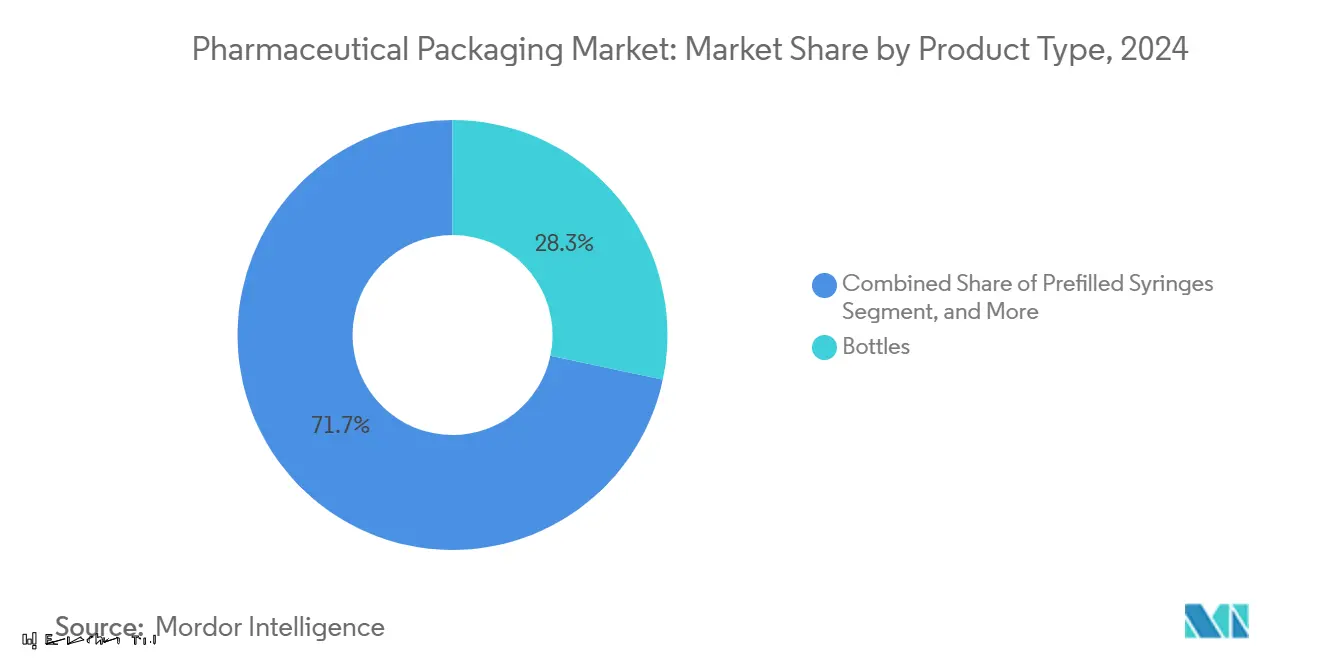

- Por tipo de producto, las botellas capturaron el 28,32% de participación del tamaño del mercado de envases farmacéuticos en 2024, mientras que las jeringas precargadas registran la TCAC más rápida del 8,32% hasta 2030.

- Por geografía, América del Norte comandó el 35,32% de la participación del mercado de envases farmacéuticos en 2024; Asia-Pacífico registra la TCAC más rápida del 8,96% hasta 2030.

Tendencias e Insights del Mercado Global de Envases Farmacéuticos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Envejecimiento de la población y prevalencia de enfermedades crónicas | +1.2% | Global, con concentración en América del Norte y Europa | Largo plazo (≥ 4 años) |

| Expansión de la línea de productos biológicos e inyectables | +1.8% | Global, liderado por América del Norte y Europa | Mediano plazo (2-4 años) |

| Sustitución de materiales impulsada por la sostenibilidad | +0.9% | Europa y América del Norte como núcleo, expandiéndose a APAC | Mediano plazo (2-4 años) |

| Mandatos de trazabilidad digital (DSCSA, EU-FMD) | +0.7% | América del Norte y UE, con expansión a otras regiones | Corto plazo (≤ 2 años) |

| Líneas de llenado y acabado adaptativas habilitadas por IA | +0.4% | América del Norte y Europa, adopción temprana en APAC | Mediano plazo (2-4 años) |

| Aumento de ensayos domiciliarios/descentralizados que requieren envases listos para envío | +0.3% | Global, con ganancias tempranas en América del Norte y Europa | Corto plazo (≤ 2 años) |

| Fuente: Mordor Intelligence | |||

Envejecimiento de la población y prevalencia de enfermedades crónicas

El aumento de la edad mediana impulsa los volúmenes de terapia a largo plazo, sustentando la demanda constante de blisters de calendario, etiquetas de impresión grande y viales de apertura con una mano que ayudan a la adherencia entre pacientes con destreza reducida. Los cambios de vacunación de Alemania en 2024, con dosis neumocócicas aumentando un 23% y meningocócicas B un 52%, ilustran la mayor adopción de atención preventiva en personas mayores. Los proveedores de envases responden con envases conectados que registran eventos de apertura y envían datos de adherencia a equipos de atención. El crecimiento en cierres inteligentes y cartones habilitados con NFC se intensificará a medida que los pagadores vinculen el reembolso a resultados del mundo real.

Expansión de la línea de productos biológicos e inyectables

Las jeringas precargadas están en el núcleo de los nuevos lanzamientos biológicos porque simplifican la autoadministración, minimizan los riesgos de contaminación y reducen el desperdicio durante el llenado y acabado. La jeringa iDFill™ de BD incorpora RFID para verificación instantánea, mientras que su diseño Neopak™ XtraFlow™ maneja formulaciones viscosas que antes eran solo para viales. Las revisiones del GMP Anexo 1 aceleran la demanda de tubos de vidrio listos para usar y contenedores poliméricos que evitan los pasos de lavado y despirogenización, ayudando a las CDMOs a escalar capacidad sin construir nuevas salas limpias.

Sustitución de materiales impulsada por la sostenibilidad

Los legisladores ahora vinculan las tarifas de productores a la reciclabilidad, convirtiendo el diseño de fin de vida en un impulsor de margen en lugar de un complemento de marketing. El blister PTP de polipropileno libre de aluminio de Dai Nippon Printing logra barreras de vapor de agua por debajo de 0,2 g/m²/día pero califica para flujos de reciclaje establecidos.[2]Dai Nippon Printing, "Aluminium-free PTP Film," prtimes.jp Novo Nordisk cambió bandejas plásticas multicapa por insertos de base papel, reduciendo peso y huella cúbica mientras protege la esterilidad. Los adoptadores tempranos que validan formatos de envases de menor carbono en mercados regulados obtienen una ventaja de precios y cumplimiento más suave cuando los mandatos de reciclabilidad de la UE se activen en 2030.

Mandatos de trazabilidad digital (DSCSA, EU-FMD)

La serialización a gran escala en Estados Unidos pasa del seguimiento a nivel de lote al seguimiento a nivel de paquete para 2025. Cada unidad vendible más pequeña ahora lleva un GTIN, serial único, lote y vencimiento en código legible tanto para humanos como para máquinas, respaldado por intercambio de datos interoperable entre mayoristas, reempacadores y dispensadores. Los mercados europeos enfrentan requisitos paralelos bajo la Directiva de Medicamentos Falsificados, obligando a los convertidores a construir bibliotecas de códigos globales e integrar sellos a prueba de manipulación sin ralentizar las velocidades de línea.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidad de precios de resinas derivadas del petróleo | -1.1% | Global, con impacto agudo en centros de fabricación de Asia-Pacífico | Corto plazo (≤ 2 años) |

| Requisitos de esterilidad y validación intensivos en capital | -0.8% | Global, afectando particularmente a fabricantes más pequeños | Mediano plazo (2-4 años) |

| Restricciones inminentes de PFAS/fluoropolímeros en UE y EE.UU. | -0.6% | Europa y América del Norte, con expansión de cadena de suministro globalmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad de precios de resinas derivadas del petróleo

Las interrupciones de suministro y eventos de fuerza mayor elevaron los precios del PET un 1,1% en junio de 2024, reduciendo los márgenes ya ajustados de los convertidores. Las especificaciones de materiales de contacto farmacéutico restringen los cambios rápidos de grado, forzando a muchos convertidores a absorber picos de costos o renegociar contratos largos. Los transportistas corrugados también enfrentan costos de fibra más altos, con un aumento de USD 70 por tonelada anunciado para enero de 2025.

Requisitos de esterilidad y validación intensivos en capital

Las cartas de advertencia de la FDA en 2024 frecuentemente citaron deficiencias en control de contaminación y mantenimiento de equipos para productores de medicamentos estériles, subrayando el costo de las actualizaciones de cumplimiento. El GMP Anexo 1 de la UE eleva aún más el estándar, impulsando inversiones en aisladores, llenado robótico sin guantes e inspección visual en línea al 100%. Las plantas de envasado más pequeñas luchan por financiar ambientes Clase A/B, impulsando a muchas a subcontratar a proveedores especializados listos para usar.

Análisis de Segmentos

Por Material: La Sostenibilidad Impulsa la Innovación

Los plásticos mantuvieron el 45,64% de la participación del mercado de envases farmacéuticos en 2024, anclados por botellas HDPE, cierres PP y blisters PET que equilibran costo y necesidades de barrera. Sin embargo, el crecimiento del segmento se modera a medida que los propietarios de marcas buscan objetivos de circularidad. Dentro de los plásticos, el tamaño del mercado de envases farmacéuticos para jeringas a base de PP está aumentando constantemente gracias a opciones de olefinas cíclicas resistentes a la rotura. El vidrio sigue siendo indispensable para biológicos sensibles a la luz y humedad; los viales de borosilicato Tipo I dominan los llenados citotóxicos a pesar del mayor peso y riesgo de rotura. Los metales mantienen roles de nicho en aerosoles y dispositivos implantables.

El impulso se reúne alrededor de resinas bioatribuidas, redes de barrera media PET reciclado y botellas de píldoras de base papel como el piloto Tully Tube de Allegheny Health Network. Los desarrolladores evalúan la garantía de vida útil, perfiles de extraíbles y costos de cambio de línea antes de lanzamiento amplio, pero los adoptadores tempranos ganan licitaciones de adquisición de hospitales que agregan puntuación de sostenibilidad a auditorías de proveedores.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Nivel de Envasado: Dominancia del Envasado Primario

Los formatos primarios capturaron el 60,32% del tamaño del mercado de envases farmacéuticos en 2024 y superarán a las capas secundarias y terciarias hasta 2030. Las botellas son el líder en volumen para sólidos orales, respaldadas por líneas de compresión continua costo-eficientes, mientras que la subcategoría de jeringas precargadas muestra la aceleración de ingresos más fuerte. Los viales retienen volúmenes de cuidados críticos; las ofertas de vidrio y polímero listas para usar cortan pasos de despirogenización, reduciendo intervención humana y tiempo de inactividad de línea. En envases secundarios, la impresión digital permite cartones de tamaño de lote uno para kits de ensayos clínicos y cumplimiento de idioma regional. Los formatos terciarios evolucionan hacia transportistas de cadena de frío a base de fibra, con TailorTemp® de DS Smith manteniendo 2-8 °C por 36 horas y cumpliendo reglas de reciclaje en la acera.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Por Tipo de Producto: Las Jeringas Precargadas Lideran el Crecimiento

Las botellas mantuvieron el 28,32% de participación del mercado de envases farmacéuticos en 2024, pero las jeringas precargadas reclaman la TCAC más rápida del 8,32%. Los nuevos respaldos poliméricos reducen la rotura en entornos de uso doméstico, y las etiquetas RFID integradas facilitan la autenticación en redes hospitalarias de circuito cerrado BD. Los viales de vidrio siguen siendo centrales para biológicos liofilizados; las opciones poliméricas como COPs encuentran favor donde la reducción de partículas supera las preocupaciones de barrera de oxígeno. Los envases blister inteligentes integran circuitos de microimpresión para marcar tiempo de aperturas, alimentando tableros de adherencia en tiempo real para ensayos descentralizados.

Nota: Las participaciones de segmentos de todos los segmentos individuales están disponibles con la compra del informe

Análisis Geográfico

América del Norte contribuyó con el 35,32% de la participación del mercado de envases farmacéuticos en 2024 ya que las inversiones por valor de USD 160 mil millones apuntan a la capacidad de biológicos y la resistencia del suministro doméstico. Las estipulaciones de serialización DSCSA estimulan las actualizaciones de maquinaria de codificación, y las eliminaciones tempranas de PFAS impulsan la reformulación de polímeros. Europa equilibra reglas estrictas del pacto verde con insumos energéticos de alto costo; Alemania vio una disminución de producción del 1,5% en 2024 pero sostuvo gastos de I+D en terapias de ARNm, génicas y radiofarma que demandan envases de alta barrera. Se espera que los ingresos de envasado en toda la región aumenten de EUR 153 mil millones en 2024 a EUR 186 mil millones en 2029 ya que las tarifas de responsabilidad extendida del productor recompensan formatos reciclables.

Asia-Pacífico registra la TCAC más fuerte del 8,96%. China e India expanden la producción de API y atraen inversiones CDMO que necesitan abastecimiento de envases locales bajo reglas de seguridad de suministro más estrictas. Los estándares estrictos de PMDA de Japón imponen adopción temprana de aisladores alineados con Anexo 1, reflejando actualizaciones de esterilidad de la UE.[3]ISPE, "Navigating Asia Pacific Pharmaceutical Landscape," ispe.org Los cambios geopolíticos introducen riesgo: las leyes antiespionaje de China potencialmente complican la transferencia de tecnología y el intercambio de datos para socios de serialización de envases. En toda la región, las expansiones de atención médica nacional y los modelos clínicos descentralizados estimulan la demanda de transportistas controlados por temperatura listos para envío.

Panorama Competitivo

El mercado de envases farmacéuticos permanece fragmentado. Amcor, Gerresheimer, West Pharmaceutical Services y Schott AG encabezan las tablas de ingresos globales, sostenidas por plantas multicontinentales y equipos de soporte regulatorio construidos durante décadas. La consolidación gana ritmo: la fusión de USD 8,4 mil millones de Amcor con Berry Global amplía el alcance de innovación de películas poliméricas, mientras que la adquisición de USD 16,5 mil millones de Catalent por Novo Holdings estrecha la integración a través de sustancia farmacológica, llenado-acabado y envase final. Las inversiones en tecnología forman un segundo pilar de ventaja; la alianza de Syntegon con Telstar agrega experiencia en aisladores y liofilizadores, habilitando líneas de jeringas de alta velocidad llave en mano. La sostenibilidad establece la frontera competitiva: el blister con 30% de contenido reciclado de TekniPlex y la caja de cadena de frío a base de fibra de DS Smith ejemplifican cambios de portafolio hacia alternativas de bajo carbono.

Los convertidores de nivel medio buscan liderazgo de nicho en formatos de envases conectados, con Gx Cap de Gerresheimer transmitiendo datos de adherencia a plataformas ePRO y el envase de cámara dual EasyRec de Bormioli Pharma cortando tiempo de reconstitución durante emergencias cardíacas. Las empresas más pequeñas se enfocan en prototipado rápido y agilidad de impresión digital, apoyando patrocinadores de ensayos que envían kits directamente a participantes. La intensidad competitiva se apretará a medida que las prohibiciones de PFAS impulsen nuevas calificaciones de materiales, potencialmente marginando empresas sin presupuestos robustos de I+D.

Líderes de la Industria de Envases Farmacéuticos

-

Amcor PLC

-

Schott AG

-

Smurfit WestRock

-

Klöckner Pentaplast Group

-

AptarGroup Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Junio 2025: TOPPAN Holdings confirmó participación en INTERPHEX Japón, mostrando blisters a base de fibra y módulos de inspección de IA.

- Mayo 2025: Gerresheimer introdujo el contenedor de tabletas conectado Gx Cap en Pharmapack 2025.

- Febrero 2025: Novo Holdings finalizó su compra de Catalent por USD 16,5 mil millones, expandiendo capacidad de envasado de biológicos.

- Enero 2025: DS Smith desveló TailorTemp®, un transportista de fibra completamente reciclable que mantiene cadena de frío por 36 horas.

Alcance del Informe del Mercado Global de Envases Farmacéuticos

Los envases y procedimientos de empaque para preparaciones farmacéuticas se refieren como envases farmacéuticos (o empaque de medicamentos). Involucra cada etapa del proceso, desde la producción de medicamentos hasta el consumidor final, a través de varias rutas de distribución. El estudio considera ingresos de las ventas de diferentes productos de envases farmacéuticos ofrecidos por varios proveedores que operan en el mercado. El alcance del mercado considera tipos de productos, incluyendo botellas, viales y ampollas, jeringas, tapas y cierres, etiquetas y otros. El valor de consumo (USD) de envases farmacéuticos se considera para el tamaño del mercado y pronósticos. El estudio de mercado factoriza el impacto de COVID-19 en el mercado general de envases de vidrio farmacéutico basado en escenarios base prevalecientes, temas clave y ciclos de demanda relacionados con verticales de usuarios finales.

El mercado de envases farmacéuticos está segmentado por material (plástico, vidrio), tipo de producto (botellas, jeringas, viales y ampollas, tubos, tapas y cierres, y etiquetas), y geografía (América del Norte (Estados Unidos y Canadá), Europa (Alemania, Reino Unido, Francia, Italia, España y resto de Europa), Asia-Pacífico (China, Japón, India, Corea del Sur y resto de Asia-Pacífico), América Latina (Brasil, México y resto de América Latina), y Medio Oriente y África (Emiratos Árabes Unidos, Arabia Saudita, Sudáfrica y resto de Medio Oriente y África)). Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Plásticos | HDPE |

| LDPE y LLDPE | |

| PET | |

| Otros Plásticos | |

| Vidrio | Tipo I Borosilicato |

| Tipo II Soda-cal Tratado | |

| Tipo III Soda-cal | |

| Metal | |

| Papel y Cartón | |

| Biopolímeros y Otros Materiales |

| Envasado Primario | Botellas |

| Jeringas Precargadas | |

| Viales y Ampollas | |

| Envases Blister | |

| Envasado Secundario | Cartones y Fundas |

| Etiquetas e Insertos | |

| Envasado Terciario | Transportistas Corrugados |

| Pallets y Sistemas Protectivos |

| Botellas |

| Jeringas Precargadas |

| Viales y Ampollas |

| Envases Blister |

| Tapas y Cierres |

| Tubos y Bolsas |

| Otros Tipos de Productos |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Rusia | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Australia y Nueva Zelanda | ||

| Resto de Asia-Pacífico | ||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos |

| Arabia Saudita | ||

| Turquía | ||

| Resto de Medio Oriente | ||

| África | Sudáfrica | |

| Nigeria | ||

| Egipto | ||

| Resto de África | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Por Material | Plásticos | HDPE | |

| LDPE y LLDPE | |||

| PET | |||

| Otros Plásticos | |||

| Vidrio | Tipo I Borosilicato | ||

| Tipo II Soda-cal Tratado | |||

| Tipo III Soda-cal | |||

| Metal | |||

| Papel y Cartón | |||

| Biopolímeros y Otros Materiales | |||

| Por Nivel de Envasado | Envasado Primario | Botellas | |

| Jeringas Precargadas | |||

| Viales y Ampollas | |||

| Envases Blister | |||

| Envasado Secundario | Cartones y Fundas | ||

| Etiquetas e Insertos | |||

| Envasado Terciario | Transportistas Corrugados | ||

| Pallets y Sistemas Protectivos | |||

| Por Tipo de Producto | Botellas | ||

| Jeringas Precargadas | |||

| Viales y Ampollas | |||

| Envases Blister | |||

| Tapas y Cierres | |||

| Tubos y Bolsas | |||

| Otros Tipos de Productos | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Rusia | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| India | |||

| Japón | |||

| Corea del Sur | |||

| Australia y Nueva Zelanda | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | Medio Oriente | Emiratos Árabes Unidos | |

| Arabia Saudita | |||

| Turquía | |||

| Resto de Medio Oriente | |||

| África | Sudáfrica | ||

| Nigeria | |||

| Egipto | |||

| Resto de África | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el valor actual del mercado de envases farmacéuticos?

El tamaño del mercado de envases farmacéuticos se sitúa en USD 154,78 mil millones en 2025.

¿Qué segmento está creciendo más rápido en envases farmacéuticos?

Las jeringas precargadas muestran el crecimiento más rápido, registrando una TCAC del 8,32% hasta 2030.

¿Por qué es importante la sostenibilidad para los envases farmacéuticos?

Las regulaciones de la UE y EE.UU. vinculan cada vez más el desempeño de reciclaje a las tarifas de productores, convirtiendo los materiales reciclables o de base biológica en una ventaja de costo.

¿Cómo afectará DSCSA a los proveedores de envases?

Los proveedores deben incorporar códigos seriales únicos y sellos a prueba de manipulación en cada envase vendible para ayudar a asegurar las cadenas de suministro de medicamentos.

¿Qué región ofrece la mayor oportunidad de crecimiento?

Asia-Pacífico lidera con una TCAC del 8,96%, impulsada por la expansión de bases de fabricación de medicamentos y el aumento del gasto en salud.

¿Qué está impulsando las fusiones en este mercado?

Las empresas buscan escala, I+D de materiales avanzados y capacidades integradas de administración de medicamentos, ilustrado por los acuerdos Amcor-Berry y Novo Holdings-Catalent.

Última actualización de la página el: