Análisis de mercado de componentes electrónicos pasivos

El tamaño del mercado de componentes electrónicos pasivos se estima en USD 45,53 mil millones en 2024 y se espera que alcance los USD 62,12 mil millones para 2029, creciendo a una CAGR del 6,41 % durante el período de pronóstico (2024-2029).

Los componentes electrónicos pasivos son la piedra angular de toda la electrónica, en el lenguaje del diseño físico y de los modelos de circuitos, representando el comportamiento eléctrico en sistemas complicados. Los circuitos integrados incluyen estos componentes, y las placas de circuitos contienen componentes pasivos discretos. Se prevé que la creciente demanda de dispositivos electrónicos impulse el crecimiento del mercado de componentes electrónicos pasivos.

- El crecimiento de los inductores es actualmente constante, debido al creciente número de lanzamientos de productos, los desarrollos en el sector de la electrónica de consumo, el creciente uso de inductores en la electrónica automotriz y la adopción de redes inteligentes. A nivel mundial, la creciente demanda de productos electrónicos de consumo, como tabletas, teléfonos inteligentes, computadoras portátiles, decodificadores y consolas de juegos portátiles, es el principal factor que impulsa la necesidad de inductores.

- Con la llegada de los avances tecnológicos, la electrónica y los dispositivos electrónicos son cada vez más complejos, principalmente debido a la creciente demanda de los consumidores de dispositivos pequeños o delgados. Hoy en día, los clientes tienen un estándar específico para estos dispositivos, como un diseño elegante y delgado, con la pantalla que va de borde a borde.

- Además, los teléfonos inteligentes han sido testigos del gran éxito de los giroscopios MEMS debido a su bajo costo, tamaño en miniatura y naturaleza liviana. Funciones como los dispositivos inteligentes habilitados por voz también han experimentado una mayor adopción en los últimos años. Se estimó que la adopción de dispositivos inteligentes, como Amazon Echo, Google Home y Sonos, sería agresiva para fines de 2023. La generación más joven ve estos dispositivos como la forma más inteligente, rápida y fácil de realizar las actividades cotidianas.

- La adopción de wearables en el sector sanitario ha ido ganando terreno en los últimos tiempos, lo que, a su vez, ha sido uno de los factores significativos que han influido en el mercado estudiado. Las principales tendencias en dispositivos portátiles conectados incluyen la creciente demanda de dispositivos portátiles para el manejo del dolor y el uso cada vez mayor de dispositivos portátiles para el manejo de enfermedades cardiovasculares.

- Dado que el níquel es un elemento esencial para las industrias siderúrgicas y, por lo tanto, crucial para los países industrializados, en los últimos tiempos, el precio del elemento se ha visto más afectado por los continuos confinamientos en algunas partes del mundo, junto con las restricciones de la oferta. Indonesia, el mayor minero y exportador de níquel, prohibió las exportaciones de metales con la esperanza de un aumento de los precios a raíz de los limitados suministros a China.

- La pandemia de COVID-19 provocó inmensas interrupciones en las cadenas de suministro en todas las industrias a nivel mundial. Muchas empresas de todo el mundo detuvieron o redujeron sus operaciones para ayudar a combatir la propagación del virus. La pandemia afectó al mercado de componentes electrónicos pasivos, lo que provocó una disminución de los niveles de operación en toda la cadena de suministro en los niveles de producción de materias primas y componentes. Esto denotó una caída en las ventas en una serie de regiones y países.

- La demanda de las industrias de electrónica de consumo ha aumentado después de la pandemia y se prevé que impulse la demanda en el mercado de componentes electrónicos pasivos. Por ejemplo, según el organismo de la industria India Cellular and Electronics Association (ICEA), las exportaciones de teléfonos inteligentes en los años de abril de 2022 a febrero de 2023 se duplicaron con respecto al año anterior, cuando las exportaciones rondaban los USD 4.5 mil millones. Además, las exportaciones de teléfonos móviles de la India superaron los 2.000 millones de dólares en los dos primeros meses de 2023, impulsadas principalmente por Apple y Samsung, lo que elevó el valor total de las exportaciones a más de 9.000 millones de dólares desde abril de 2022, ya que los fabricantes aumentaron la producción y los envíos externos.

Tendencias del mercado de componentes electrónicos pasivos

Se espera que la industria de la electrónica de consumo y la informática en el segmento de inductores tenga una participación de mercado significativa

- Los inductores tienen una función importante en la regulación del voltaje, la filtración de ruido y el control de corriente dentro de los circuitos eléctricos. Su uso está muy extendido en la electrónica de consumo debido a su fuerte dependencia de la alimentación de CC. En los dispositivos de potencia conmutados de diversos productos de consumo, los inductores sirven como componentes de almacenamiento de energía para generar corriente continua. Se prevé que el mercado experimente una mayor demanda debido a la expansión del sector de la electrónica de consumo y a las crecientes inversiones en la industria.

- Los inductores son de suma importancia en el sector de la electrónica de consumo, ya que sirven para múltiples propósitos. Se utilizan para la administración de energía, el filtrado de señales y la supresión de interferencias electromagnéticas. En los dispositivos electrónicos de consumo como televisores, decodificadores digitales, relojes inteligentes, impresoras y equipos de audio, los inductores actúan como componentes cruciales. Su función principal es garantizar un suministro de energía constante y eliminar el ruido, asegurando así una transmisión de señal confiable. Al seleccionar y diseñar cuidadosamente los inductores, se optimiza el rendimiento de la electrónica de consumo, lo que en última instancia mejora la experiencia general del usuario. La incorporación de inductores en estos dispositivos conduce a una mejora de la eficiencia, la estabilidad y la fiabilidad.

- Debido a numerosos avances tecnológicos, ha habido un aumento significativo en la utilización de dispositivos electrónicos de consumo en los últimos años. La incorporación de diversas mejoras tecnológicas ha cautivado a los clientes, lo que ha llevado a una mayor demanda de inductores. La introducción de pantallas táctiles y otras funcionalidades avanzadas en la electrónica de consumo ha impulsado aún más la necesidad de inductores dentro de la industria. Con el creciente número de lanzamientos de productos en el sector de la electrónica de consumo, existe una creciente demanda de inductores en la industria.

- Los teléfonos inteligentes se han convertido en componentes integrales para la utilización de inductores. Normalmente, los inductores de alta frecuencia encuentran su aplicación en los teléfonos móviles, que ahora se han convertido en indispensables en la vida cotidiana. La incorporación de inductores de alta frecuencia permite una navegación por Internet más rápida y estable, facilita mantenerse actualizado con los últimos eventos sociales en cualquier momento y lugar, mejora la calidad de las llamadas y eleva la experiencia general del usuario del teléfono móvil.

- La tecnología de los teléfonos inteligentes está experimentando un rápido crecimiento en comparación con otras tecnologías debido a su fuerte dependencia de la demanda de los consumidores. La cantidad de inductores en los teléfonos móviles experimenta un aumento sustancial con cada generación sucesiva de la red de comunicación móvil. A medida que los teléfonos inteligentes continúan evolucionando y su tasa de adopción se expande, particularmente en los países en desarrollo, surgen vías adicionales para la expansión. Se prevé que el aumento de los teléfonos inteligentes 5G y las crecientes inversiones en la fabricación de teléfonos móviles 5G amplifiquen la necesidad de inductores.

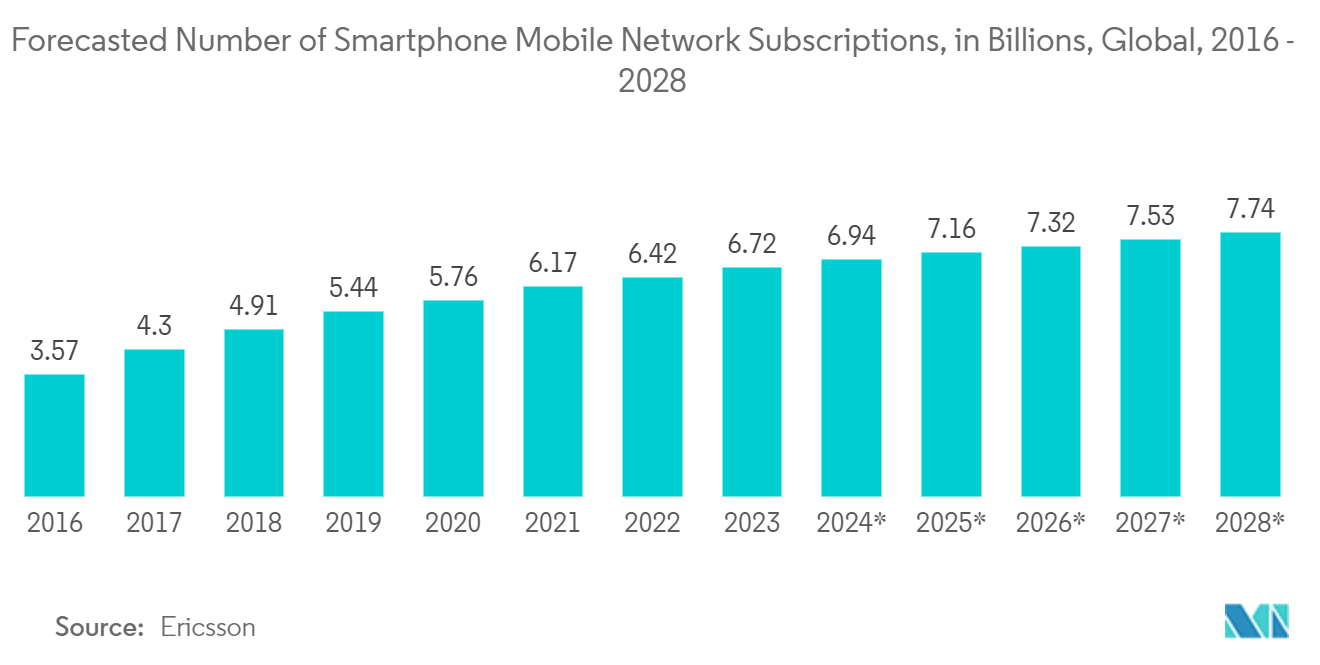

- El informe más reciente de Ericsson reveló que el recuento global de suscripciones a redes móviles de teléfonos inteligentes casi alcanzó los 6.400 millones en 2022, y se prevé que supere los 7.700 millones en 2028. Cabe destacar que China, India y Estados Unidos están a la vanguardia, con el mayor número de suscripciones a redes móviles de teléfonos inteligentes. Aunque las ventas se estancaron en 2022, se prevé que el aumento del precio medio de venta de los smartphones impulse el mercado en los próximos años.

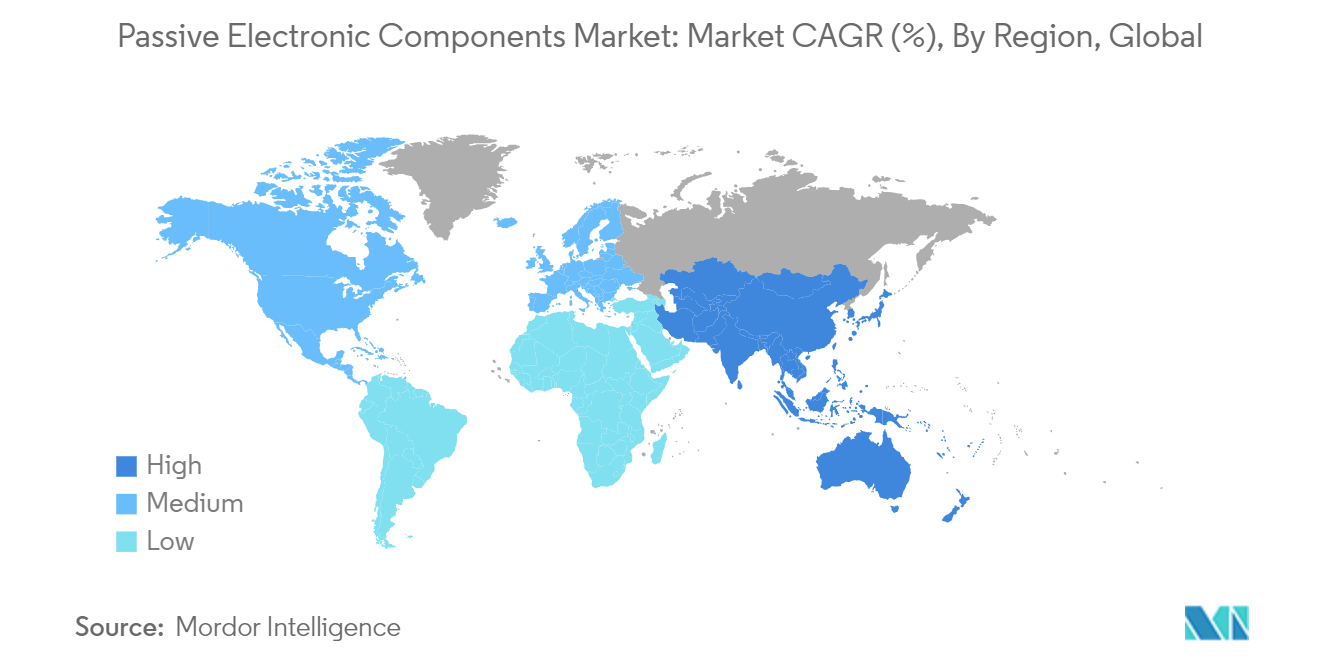

Se espera que Asia-Pacífico experimente un crecimiento significativo en el segmento de inductores

- La demanda de inductores se siente principalmente en Asia-Pacífico, con muchos países, como Japón, China, Corea del Sur y Taiwán, que albergan grandes empresas y fundiciones para varias de las principales potencias electrónicas pasivas. Se espera que el mercado de la electrónica de consumo en Asia-Pacífico experimente un crecimiento constante, impulsado por la popularidad de los electrodomésticos inteligentes, los productos innovadores de alta gama y los nuevos teléfonos inteligentes. Como resultado, también se espera que aumente la demanda de inductores, impulsada por la expansión de las ventas en la región.

- China, en particular, se ha destacado en la innovación y la construcción de marcas, asegurando su posición como líder mundial en la producción y venta de productos electrónicos de consumo, según lo declarado por el Ministerio de Industria y Tecnología de la Información. Con el aumento de las inversiones en la región para mejorar las capacidades de producción, el mercado de la electrónica de consumo está preparado para crecer.

- El Ministerio de Electrónica y Tecnología de la Información (MeitY) de la India ha pronosticado que el sector de fabricación de productos electrónicos en el país alcanzará un valor de 300 mil millones de dólares para 2026, con las ventas de teléfonos móviles a la cabeza del mercado. Según ICEA, las ventas de teléfonos móviles se estimaron en 40 mil millones de dólares en 2022 y se prevé que aumenten a 80 mil millones de dólares para 2026. Se espera que estos esfuerzos gubernamentales para mejorar las capacidades de producción de teléfonos móviles en la región generen en consecuencia una demanda de inductores.

- Según el informe de la GSMA, se prevé que India se convierta en el país líder en Asia-Pacífico para 2030, con 1.300 millones de conexiones de teléfonos inteligentes. La región cuenta con algunos de los mercados 5G de más rápida expansión, y para 2028, Ericsson predice que 5G constituirá el 57% de las suscripciones móviles en la India, con un total de 699,8 millones de suscripciones. En consecuencia, se prevé que el mercado se vea impulsado por la demanda de teléfonos móviles, facilitada por la amplia penetración de Internet y la innovadora tecnología de imagen.

- Ericsson predice que para finales de 2028, el número de suscripciones 5G en el sudeste asiático y Oceanía alcanzará aproximadamente los 620 millones. Esto indica que el 5G superará a otras tecnologías y se convertirá en la opción dominante para los suscriptores, con una tasa de penetración del 48%. Además, se proyecta que la región tendrá cerca de 30 millones de suscripciones 5G para 2022. Se espera que estas crecientes iniciativas de despliegue de 5G mejoren las oportunidades de mercado.

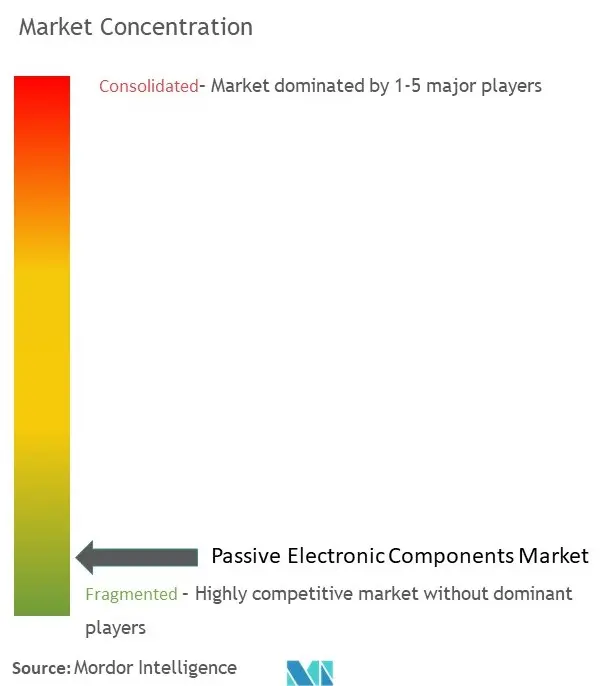

Descripción general de la industria de componentes electrónicos pasivos

El mercado de componentes electrónicos pasivos está fragmentado con la presencia de actores importantes como Delta Electronics Inc., Panasonic Corporation, TDK Corporation, Vishay Intertechnology Inc. y Murata Manufacturing Co. Ltd. Los actores del mercado están adoptando estrategias como asociaciones y adquisiciones para mejorar sus ofertas de productos y obtener una ventaja competitiva sostenible.

- En octubre de 2023, TDK Corporation anunció el lanzamiento de su nueva serie PLEA85 de inductores de potencia de alta eficiencia desarrollados para wearables alimentados por baterías y otros dispositivos, mejorando los tiempos de funcionamiento. La nueva serie tiene el perfil más bajo de la industria, debido al uso del material magnético de baja pérdida recientemente desarrollado por TDK y sus técnicas de procesamiento de película delgada.

- En octubre de 2023, Vishay Intertechnology Inc. lanzó una nueva serie de condensadores de tantalio húmedo con sellos herméticos de vidrio a metal. Para aplicaciones de aviónica y aeroespaciales, los condensadores electrolíticos STH proporcionan todas las ventajas de los dispositivos de la serie extendida SuperTan de Vishay, al tiempo que ofrecen un diseño de mayor fiabilidad para mejorar las capacidades militares de choque y vibración de nivel H y aumentar el choque térmico hasta 300 ciclos.

Líderes del mercado de componentes electrónicos pasivos

-

Delta Electronics Inc.

-

Panasonic Corporation

-

TDK Corporation

-

Vishay Intertechnology Inc.

-

Murata Manufacturing Co. Ltd

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de componentes electrónicos pasivos

- Noviembre de 2023 Fukui Murata Manufacturing Co. Ltd, una subsidiaria de fabricación de Murata Manufacturing Co. Ltd, anunció sus planes para establecer una nueva base de investigación y desarrollo, Centro de investigación y desarrollo de condensadores cerámicos, cerca de la estación Echizen-Takefu en la prefectura de Fukui. El establecimiento del Centro de Investigación y Desarrollo de Condensadores Cerámicos tiene como objetivo mejorar las capacidades tecnológicas de la compañía en el desarrollo y fabricación de condensadores cerámicos, que es el negocio principal de Murata Manufacturing. La construcción comenzó en noviembre de 2023 y la inauguración está prevista para abril de 2026.

- Noviembre de 2023 KYOCERA AVX anunció el lanzamiento de sus primeros MLCC con certificación de seguridad, las nuevas series KGK Clase X1/Y2 y KGH Clase X2, y amplió su amplia cartera de MLCC comerciales de montaje en superficie. Los condensadores de seguridad Clase X1/Y2 de la Serie KGK y Clase X2 de la Serie KGH están disponibles en dos dieléctricos, NP0/C0G y X7R, y están clasificados para 250 VCA y temperaturas de funcionamiento que se extienden de -55 °C a +125 °C.

Segmentación de la industria de componentes electrónicos pasivos

Los componentes electrónicos pasivos son componentes que consumen energía. No producen energía, son incapaces de ganar energía y no requieren energía eléctrica para funcionar. Simplemente absorben energía. Un ejemplo estándar de componentes electrónicos pasivos serían las resistencias, los inductores y los condensadores. El análisis se basa en los conocimientos de mercado capturados a través de la investigación secundaria y a través de las primarias. El mercado también cubre los principales factores que afectan el crecimiento del mercado de componentes electrónicos pasivos en términos de controladores y restricciones.

El mercado de componentes electrónicos pasivos está segmentado por condensadores, inductores y resistencias.

Los condensadores se segmentan aún más por tipo (condensadores cerámicos, condensadores de tantalio, condensadores electrolíticos de aluminio, condensadores de película de papel y plástico y supercondensadores), industria de usuario final (automoción, electrónica de consumo, aeroespacial y defensa, energía, comunicaciones/servidores/almacenamiento de datos, industrial y médico) y geografía (América, Europa, Oriente Medio y África, Asia-Pacífico (excepto Japón y Corea) y Japón y Corea del Sur).

Los inductores se segmentan aún más por tipo (potencia y frecuencia), industria de usuario final (automotriz, electrónica de consumo e informática, aeroespacial y defensa, y comunicaciones) y geografía (América del Norte, Europa, Asia-Pacífico y el resto del mundo).

Las resistencias se segmentan aún más por tipo (chips montados en superficie, redes, alambre enrollado, película/óxido/lámina, carbono), industria de usuario final (automotriz, electrónica de consumo e informática, aeroespacial y defensa, y comunicaciones) y geografía (América del Norte, Europa, Asia-Pacífico y resto del mundo).

El informe ofrece pronósticos de mercado y tamaño en valor (USD) para todos los segmentos anteriores.

| Condensadores | Por tipo | Condensadores cerámicos | |

| Condensadores de tantalio | |||

| Condensadores electrolíticos de aluminio | |||

| Condensadores de película plástica y papel | |||

| Supercondensadores | |||

| Por industria de usuarios finales | Automotor | ||

| Industrial | |||

| Aeroespacial y Defensa | |||

| Energía | |||

| Comunicaciones/Servidores/Almacenamiento de datos | |||

| Electrónica de consumo | |||

| Médico | |||

| Por geografía | Américas | ||

| Europa, Medio Oriente y África | |||

| Asia-Pacífico (excluido Japón y Corea) | |||

| Japón y Corea del Sur | |||

| Inductores | Por tipo | Fuerza | |

| Frecuencia | |||

| Por industria de usuarios finales | Automotor | ||

| Aeroespacial y Defensa | |||

| Comunicaciones | |||

| Electrónica de Consumo y Computación | |||

| Otras industrias de usuarios finales | |||

| Por geografía | América del norte | ||

| Europa | |||

| Asia-Pacífico | |||

| Resto del mundo | |||

| Resistencias | Por tipo | Chips de superficie | |

| Red | |||

| bobinado | |||

| Película/óxido/lámina | |||

| Carbón | |||

| Por industria de usuarios finales | Automotor | ||

| Aeroespacial y Defensa | |||

| Comunicaciones | |||

| Electrónica de Consumo y Computación | |||

| Otras industrias de usuarios finales | |||

| Por geografía | América del norte | ||

| Europa | |||

| Asia-Pacífico | |||

| Resto del mundo | |||

Preguntas frecuentes sobre la investigación de mercado de componentes electrónicos pasivos

¿Qué tan grande es el mercado de componentes electrónicos pasivos?

Se espera que el tamaño del mercado de componentes electrónicos pasivos alcance los USD 45,53 mil millones en 2024 y crezca a una CAGR del 6,41% para alcanzar los USD 62,12 mil millones en 2029.

¿Cuál es el tamaño actual del mercado de Componentes electrónicos pasivos?

En 2024, se espera que el tamaño del mercado de componentes electrónicos pasivos alcance los USD 45,53 mil millones.

¿Quiénes son los actores clave en el mercado de componentes electrónicos pasivos?

Delta Electronics Inc., Panasonic Corporation, TDK Corporation, Vishay Intertechnology Inc., Murata Manufacturing Co. Ltd son las principales empresas que operan en el mercado de componentes electrónicos pasivos.

¿Cuál es la región de más rápido crecimiento en el mercado de componentes electrónicos pasivos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período de pronóstico (2024-2029).

¿Qué región tiene la mayor participación en el mercado Componentes electrónicos pasivos?

En 2024, Asia-Pacífico representa la mayor participación de mercado en el mercado de componentes electrónicos pasivos.

¿Qué años cubre este mercado de componentes electrónicos pasivos y cuál fue el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de componentes electrónicos pasivos se estimó en USD 42,61 mil millones. El informe cubre el tamaño histórico del mercado de componentes electrónicos pasivos durante años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de componentes electrónicos pasivos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Electronics Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de componentes electrónicos pasivos

Estadísticas de la cuota de mercado, el tamaño y la tasa de crecimiento de los ingresos de Componentes electrónicos pasivos de 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de componentes electrónicos pasivos incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtener una muestra de este análisis de la industria como un informe gratuito para descargar en PDF.