Análisis de mercado de paraxileno

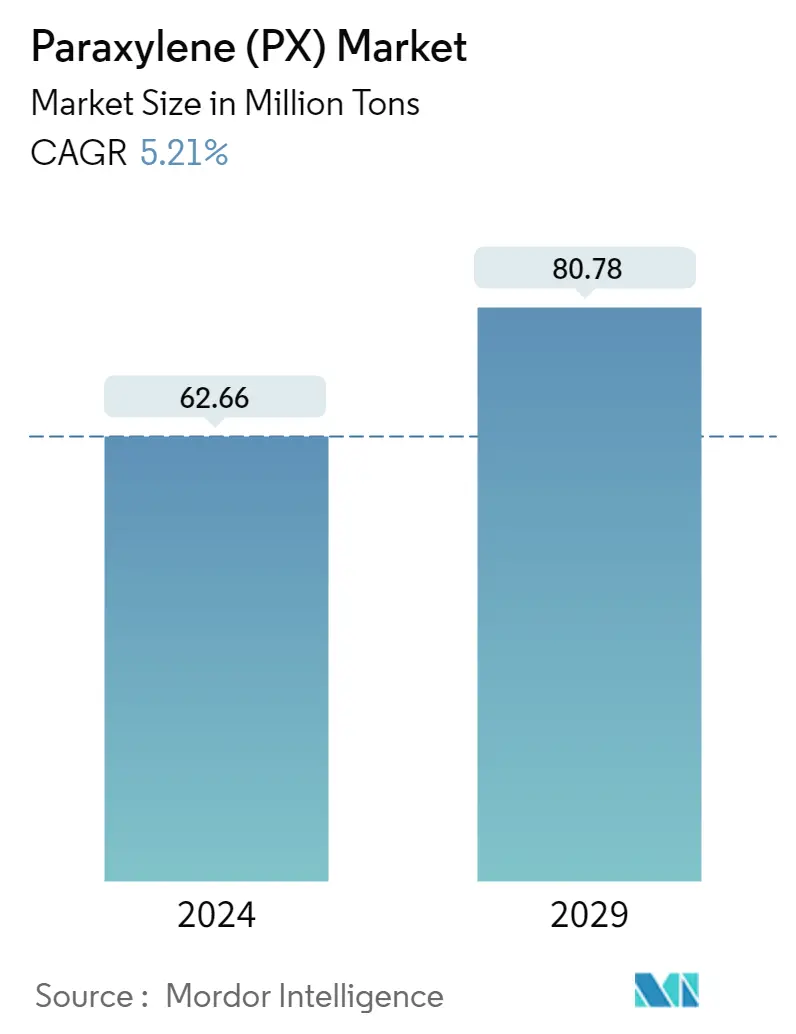

El tamaño del mercado de paraxileno se estima en 62,66 millones de toneladas en 2024 y se espera que alcance 80,78 millones de toneladas en 2029, creciendo a una tasa compuesta anual del 5,21% durante el período previsto (2024-2029).

El mercado se vio moderadamente afectado por COVID-19 en 2020. El ácido tereftálico purificado, un producto de paraxileno, se utilizó para fabricar resinas de recubrimiento de poliéster en la formulación de recubrimientos para automóviles. La decadencia de la industria automotriz y el cierre temporal de la fabricación de automóviles impactaron negativamente en el mercado. Sin embargo, aumentó el uso de protectores faciales, mascarillas transparentes, alimentos y envases para el comercio electrónico, impulsando así la demanda de derivados de paraxileno. También incluye ácido tereftalato purificado, tereftalato de dimetilo y tereftalato de polietileno, lo que aumenta aún más la demanda de paraxileno.

- A corto plazo, se espera que la alta demanda de tereftalato de polietileno (PET) de la industria del plástico en Asia y el Pacífico impulse el crecimiento del mercado.

- Sin embargo, la creciente concienciación de los consumidores sobre los productos sin plástico y las tasas de recogida y reciclaje de PET en Europa están obstaculizando el crecimiento del mercado.

- La innovación en el uso de paraxileno de origen biológico en botellas de PET bioplástico (Bio-PET) y otros productos bioplásticos probablemente creará oportunidades para el mercado en los próximos años.

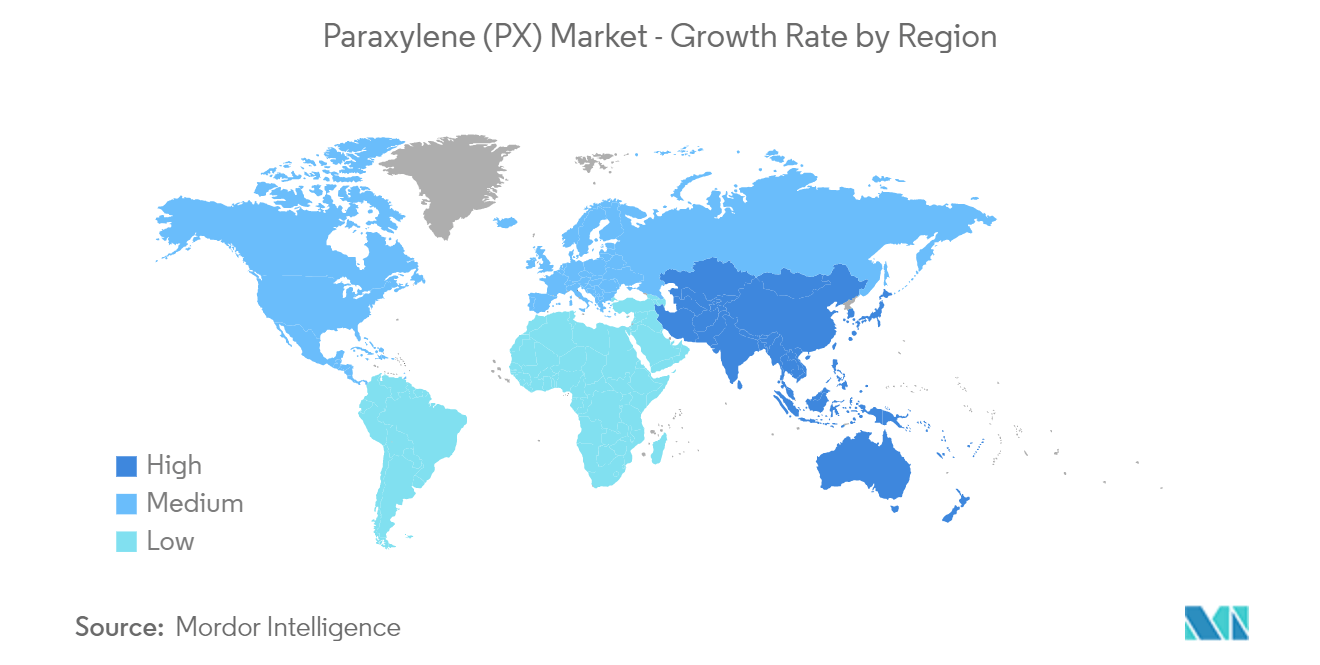

- Se espera que la región de Asia y el Pacífico domine el mercado y registre la CAGR más alta durante el período previsto.

Tendencias del mercado de paraxileno

Demanda creciente de las industrias del plástico

- El paraxileno es un componente básico para la fabricación de plásticos de tereftalato de polietileno (PET), tejidos de poliéster y otros.

- El ácido tereftálico purificado (PTA) es un compuesto orgánico producido al hacer reaccionar el producto secundario del petróleo paraxileno (PX) y ácido acético.

- El PTA se utiliza principalmente para producir poliésteres, como películas de poliéster, botellas de PET y muebles. También se utiliza en la fabricación de plásticos de alto rendimiento, como el tereftalato de polibutileno (PBT) y el tereftalato de dimetilo (DMT).

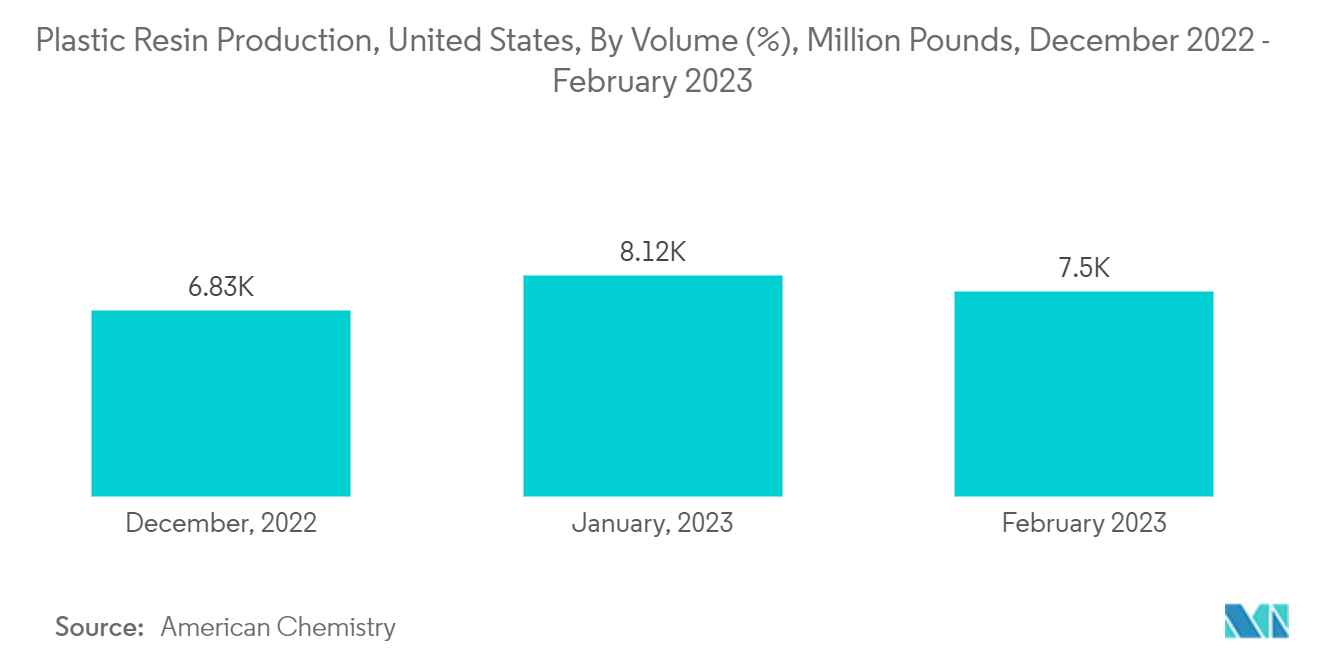

- La creciente producción en las industrias automotriz, de alimentos y bebidas, electrónica y de la construcción está impulsando la demanda de plásticos, como PET y PBT. Por lo tanto, aumenta la demanda de plásticos de alto rendimiento, lo que probablemente aumente su producción.

- Según la Oficina Nacional de Estadísticas de China, en el primer semestre de 2022 se produjeron alrededor de 38,21 millones de toneladas métricas de productos plásticos. En 2021, la producción de productos plásticos aumentó alrededor de un 5,27% con respecto al año anterior.

- En mayo de 2021, Indo Rama Synthetics (India) Limited (IRSL), una filial del productor petroquímico Indorama Ventures Ltd, anunció sus planes de invertir hasta INR 6 mil millones (~USD 72,43 millones) para la expansión de la capacidad de resina PET. Viene con una capacidad adicional de 700 toneladas por día y un programa de actualización de equipos en las instalaciones de fabricación en Nagpur, India, para comenzar la producción en el último trimestre de 2022.

- Debido a los factores antes mencionados, el mercado de paraxileno (PX) probablemente crecerá durante el período de pronóstico.

China dominará la región de Asia y el Pacífico

- En Asia-Pacífico, China emergió como una de las mayores casas productoras del mundo. Actualmente, también es el mayor fabricante y consumidor de paraxileno.

- China National Petroleum Corporation es uno de los mayores productores de paraxileno, con una producción anual de 1 millón de toneladas. La tecnología CNPC PTA es eficaz al utilizar paraxileno como insumo para producir PET mediante un método rentable.

- La creciente demanda de PET en China está acelerando la cadena de valor del PET, impulsando rápidamente el mercado del paraxileno. En 2022, China representó alrededor del 38% de la capacidad mundial de producción de PET. Debido a la creciente demanda de PET por parte de las industrias textil y de embalaje, China incluyó capacidades adicionales a lo largo de los años.

- China es un importante productor de resinas de PET, y el Grupo PetroChina y Jiangsu Sangfangxiang se encuentran entre los mayores fabricantes mundiales en términos de volumen, con más de 2 millones de toneladas de capacidad. Por lo tanto, la creciente demanda de PET por parte de las industrias de usuarios finales está impulsando la demanda de paraxileno.

- La industria textil de China es una de las principales y el país es el mayor exportador de ropa del mundo. Según la Oficina Nacional de Estadísticas de China, la producción textil del país ascendió a 38,20 mil millones de m en 2022. En los dos primeros meses de 2023, el país produjo 5 mil millones de m de textiles.

- Debido al aumento del comercio electrónico y al aumento de los conocimientos tecnológicos entre la creciente población china, también se espera que aumente la demanda de resinas plásticas. Este aumento de la demanda está impulsado particularmente por el comercio electrónico, la producción de alimentos y el consumo de bebidas de China, entre muchos otros.

- Por lo tanto, es probable que el mercado de paraxileno crezca debido a la creciente demanda de las industrias de usuarios finales durante el período de pronóstico.

Descripción general de la industria del paraxileno

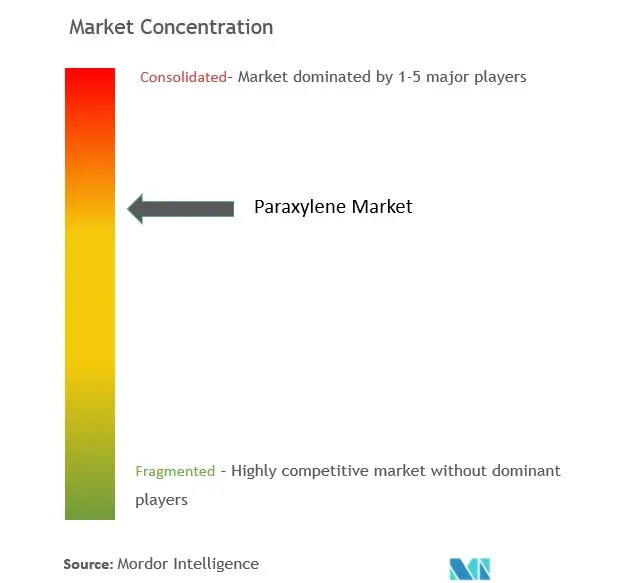

El mercado del paraxileno (PX) está parcialmente consolidado. Por cuota de mercado, pocos actores importantes dominan actualmente el mercado. Algunos de los principales actores del mercado (sin ningún orden en particular) incluyen ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL Corporation y China National Petroleum Corporation.

Líderes del mercado de paraxileno

-

ENEOS Corporation

-

INEOS

-

Reliance Industries Limited

-

S-OIL CORPORATION

-

China National Petroleum Corporation

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de paraxileno

- Marzo de 2023: Chiyoda Corporation, la Universidad de Toyama y HighChem anunciaron la primera producción y purificación exitosa de p-xileno a partir de CO2.

- Febrero de 2023: Godrej Boyce colaboró con Tecnimont para entregar el equipo al proyecto integrado de ácido tereftálico purificado con paraxileno (PX-PTA) de Indian Oil Corporation Limited (IOCL) en la refinería de Paradip en Odisha.

- Enero de 2022: Shenghong Petrochemical en China inició la producción comercial de paraxileno en la planta recién puesta en servicio en Lianyungang.

Segmentación de la industria del paraxileno

El paraxileno, también conocido como 1,4-dimetilbenceno, es un hidrocarburo aromático incoloro e inflamable producido principalmente a partir del reformado catalítico o el craqueo térmico de nafta. El paraxileno produce tereftalato de polietileno (PET), que además se utiliza como fibra, resina y película de poliéster. El mercado de paraxileno (PX) está segmentado por aplicación, industria de usuario final y geografía. El mercado está segmentado por aplicación en ácido tereftalato purificado (PTA), tereftalato de dimetilo (DMT) y otras aplicaciones. Por industria de usuario final, el mercado se segmenta en plásticos, textiles y otras industrias de usuarios finales. El informe también cubre el tamaño del mercado y el pronóstico en 15 países en las principales regiones. El dimensionamiento del mercado y las previsiones se basan en el volumen de cada segmento (millones de toneladas).

| Ácido tereftálico purificado (PTA) |

| Tereftalato de dimetilo (DMT) |

| Otras aplicaciones |

| Plástica |

| Textil |

| Otras industrias de usuarios finales |

| Asia-Pacífico | Porcelana |

| India | |

| Japón | |

| Corea del Sur | |

| Resto de Asia-Pacífico | |

| América del norte | Estados Unidos |

| Canada | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Italia | |

| Francia | |

| El resto de Europa | |

| Sudamerica | Brasil |

| Argentina | |

| Resto de Sudamérica | |

| Medio Oriente y África | Arabia Saudita |

| Sudáfrica | |

| Resto de Medio Oriente y África |

| Solicitud | Ácido tereftálico purificado (PTA) | |

| Tereftalato de dimetilo (DMT) | ||

| Otras aplicaciones | ||

| Industria del usuario final | Plástica | |

| Textil | ||

| Otras industrias de usuarios finales | ||

| Geografía | Asia-Pacífico | Porcelana |

| India | ||

| Japón | ||

| Corea del Sur | ||

| Resto de Asia-Pacífico | ||

| América del norte | Estados Unidos | |

| Canada | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Italia | ||

| Francia | ||

| El resto de Europa | ||

| Sudamerica | Brasil | |

| Argentina | ||

| Resto de Sudamérica | ||

| Medio Oriente y África | Arabia Saudita | |

| Sudáfrica | ||

| Resto de Medio Oriente y África | ||

Preguntas frecuentes sobre investigación de mercado de paraxileno

¿Qué tamaño tiene el mercado de paraxileno (PX)?

Se espera que el tamaño del mercado de paraxileno (PX) alcance los 62,66 millones de toneladas en 2024 y crezca a una tasa compuesta anual del 5,21% para alcanzar los 80,78 millones de toneladas en 2029.

¿Cuál es el tamaño actual del mercado de Paraxileno (PX)?

En 2024, se espera que el tamaño del mercado de paraxileno (PX) alcance los 62,66 millones de toneladas.

¿Quiénes son los actores clave en el mercado Paraxileno (PX)?

ENEOS Corporation, INEOS, Reliance Industries Limited, S-OIL CORPORATION, China National Petroleum Corporation son las principales empresas que operan en el mercado de paraxileno (PX).

¿Cuál es la región de más rápido crecimiento en el mercado de Paraxileno (PX)?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de paraxileno (PX)?

En 2024, Asia Pacífico representa la mayor cuota de mercado en el mercado de paraxileno (PX).

¿Qué años cubre este mercado de Paraxileno (PX) y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de paraxileno (PX) se estimó en 59,56 millones de toneladas. El informe cubre el tamaño histórico del mercado de Paraxileno (PX) para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Paraxileno (PX) para los años 2024, 2025, 2026, 2027, 2028 y 2029..

Última actualización de la página el:

Informe de la industria del paraxileno

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de paraxileno en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de paraxileno incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.