Análisis de mercado de PAP y paracetamol

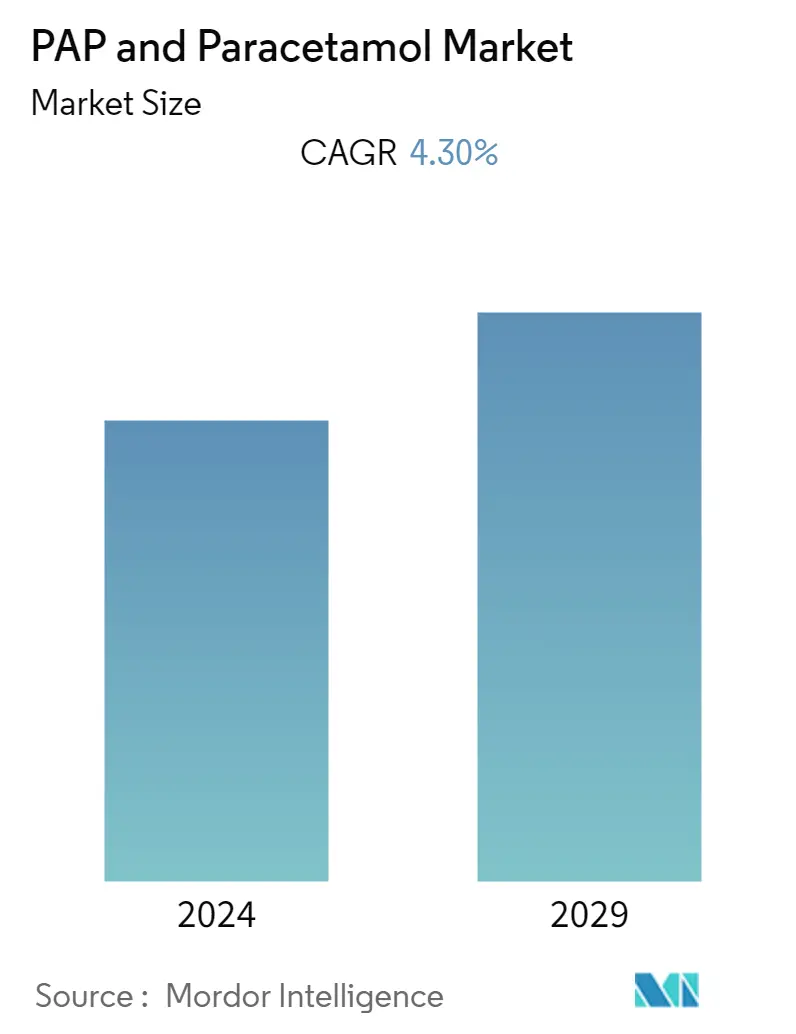

Se espera que el mercado de PAP y paracetamol registre una tasa compuesta anual del 4,3% durante el período previsto.

La pandemia de COVID-19 tuvo un impacto significativo en el mercado. El paracetamol, debido a su amplia disponibilidad, fue recomendado por varias autoridades sanitarias de todo el mundo, como el NICE, el NHS, los CDC y el Ministerio de Salud y Bienestar Familiar (MOHFW) del Gobierno de la India, para tratar la fiebre en adultos y niños con COVID-19. La pandemia de COVID-19 creó inicialmente una enorme demanda de analgésicos de venta libre, como el paracetamol, lo que llevó a restricciones a la exportación de medicamentos esenciales por parte de las autoridades locales para mantener existencias suficientes en su país. Sin embargo, según el análisis, el aumento exponencial de analgésicos creado como resultado de la COVID-19 disminuyó debido al menor número de casos y la disponibilidad de alternativas en la fase pospandémica. Por otro lado, se espera que el mercado crezca a un ritmo estable durante el período de análisis debido al creciente número de iniciativas estratégicas y lanzamientos de productos innovadores dentro de la industria. Por ejemplo, en marzo de 2022, Axunio desarrolló Paraveganio, utilizando ingredientes 100 % de origen vegetal, y ahora es el primer producto certificado como vegano por The Vegan Society. Se espera que estos lanzamientos de productos adquieran una base de población sin explotar, lo que puede conducir al crecimiento del mercado.

Se espera que factores como la creciente prevalencia de incidencias relacionadas con el dolor y las ventajas del paraaminofenol (PAP) y el paracetamol sobre otros analgésicos aumenten el crecimiento del mercado.

Según el artículo publicado en septiembre de 2021, el Centro Intervencionista del Dolor y la Columna Vertebral (IPSC) afirmó que el 19% de la población adulta india padecía dolor crónico de algún tipo, con una prevalencia del 25% en mujeres. Por tanto, las cuestiones relacionadas con el dolor son motivos importantes para el uso de analgésicos como automedicación. De manera similar, para contrarrestar estas condiciones dolorosas, varias empresas están llevando a cabo desarrollos estratégicos orgánicos e inorgánicos, incluidos lanzamientos de productos, fusiones y adquisiciones, empresas conjuntas y desarrollos de productos, entre otros. Por ejemplo, en junio de 2021, Bayer lanzó 10 marcas, incluido el relanzamiento del medicamento para aliviar el dolor de cabeza Saridon en la India. El relanzamiento ayudará a Bayer a hacer crecer su negocio de venta libre en regiones en desarrollo.

Además, el paracetamol tiene varias ventajas sobre otros analgésicos. Por ejemplo, en marzo de 2022, un artículo publicado en Informa UK Limited afirmó que las personas en todo el mundo usan paracetamol (acetaminofén) más que cualquier otro analgésico; Además de estar disponible sin receta (OTC), su popularidad se basa en que, en general, se tolera bien y se considera más seguro que otros analgésicos cuando se toman según las indicaciones, especialmente en usuarios de alto riesgo, como personas mayores o adultos con comorbilidades.

Por lo tanto, se espera que estas ventajas del paracetamol, junto con una mayor prevalencia de incidencias relacionadas con el dolor, aceleren el crecimiento del mercado durante el período previsto. Sin embargo, se espera que los efectos adversos de las drogas obstaculicen el crecimiento del mercado.

Tendencias del mercado de PAP y paracetamol

Se espera que el segmento de medicamentos en tabletas tenga una participación de mercado significativa durante el período de pronóstico

Se prevé que el segmento de medicamentos en tabletas obtenga una participación de mercado sustancial durante el período de análisis. La creciente prevalencia de la gripe, la disponibilidad y popularidad de estas formulaciones y el creciente número de recetas son algunos de los factores clave que impulsan el crecimiento del segmento.

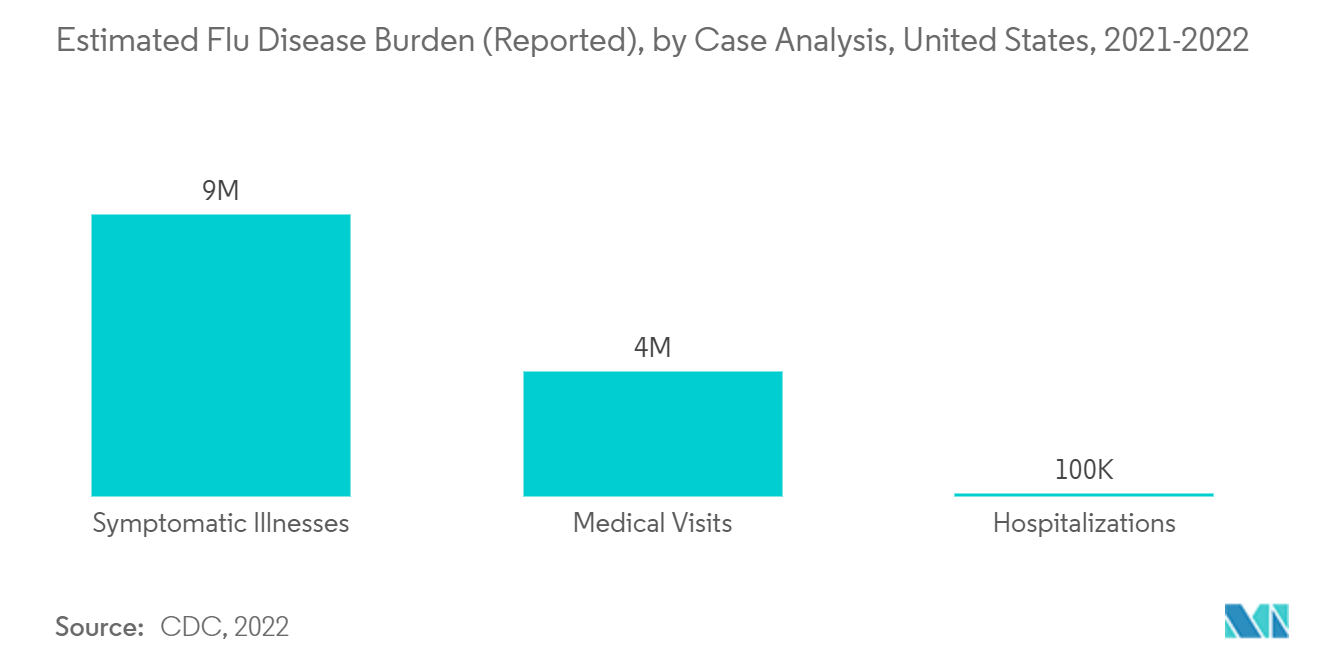

Los CDC estiman anualmente el número total de casos de gripe en la población de Estados Unidos. Según los datos de los CDC para 2021-2022, la cantidad de enfermedades gripales en los Estados Unidos osciló entre 8 y 13 millones de casos. Entre ellos, entre 3,7 y 6,1 millones buscaron atención de su proveedor de atención médica y entre 82.000 y 170.000 fueron hospitalizados. Por lo tanto, una prevalencia tan alta de gripe es uno de los factores clave que impulsan el crecimiento del segmento.

Además, se espera que el aumento de la producción de tabletas de PAP y paracetamol a través de los actores del mercado local y las iniciativas para fomentar la disponibilidad impulsen el crecimiento del segmento durante el período previsto. Por ejemplo, en junio de 2021, SEQENS lanzó el proyecto para construir una nueva unidad de producción de paracetamol en asociación con Sanofi y UPSA y con el apoyo del programa France Reliance. También informó que la unidad tendrá una capacidad de producción de 10.000 toneladas de paracetamol al año.

Por lo tanto, se espera que estas iniciativas y ventajas que ofrecen las formulaciones de tabletas aumenten el crecimiento del mercado durante el período previsto.

Se espera que América del Norte domine el mercado durante el período de pronóstico

Se espera que América del Norte domine el mercado general de PAP y paracetamol durante todo el período de pronóstico. Factores como la presencia de actores clave, la alta prevalencia de fiebre, dolores de cabeza y migrañas en la región y la infraestructura sanitaria establecida, que son algunos de los factores clave responsables de su gran cuota de mercado, son responsables del crecimiento del mercado.

Se espera que el crecimiento del mercado en los Estados Unidos sea sólido durante el período previsto. Según el artículo de enero de 2021 de la American Migraine Foundation, más de 4 millones de adultos en los Estados Unidos experimentan migraña diaria crónica, con al menos 15 días de dolor de cabeza al mes. Según las estadísticas, se espera que el creciente grupo de pacientes y los ingresos disponibles en este país impulsen el crecimiento del mercado en la región. De manera similar, en noviembre de 2022, el Gobierno de Canadá publicó un Informe Semanal sobre Influenza indicando que en la semana 47 se reportaron un total de 8.242 detecciones de laboratorio (8.226 influenza A y 16 influenza B). Entre las detecciones de influenza A subtipificada en la semana 47, el 95 % (2214) fueron influenza A (H3N2) y el 5 % (119) fueron influenza A (H1N1). Entre las detecciones para las que se requirió información sobre la edad en la semana 47 (5.096), 2.339 (46%) fueron en personas de 0 a 19 años. Por lo tanto, se espera que el aumento de la gripe aumente el consumo de formulaciones de PAP y paracetamol en la región, lo que se espera que aumente el crecimiento del mercado.

Además, en noviembre de 2021, la FDA de EE. UU. aceptó la Solicitud de Nuevo Medicamento (NDA) para Maxigesic IV de Hyloris Pharmaceuticals SA. Es una combinación única de 1000 mg de paracetamol y 300 mg de solución para perfusión de ibuprofeno para el tratamiento del dolor posoperatorio. La aceptación de dicha aplicación por parte de las autoridades reguladoras puede conducir a la entrada de nuevos productos en el mercado en el futuro, lo que conducirá al crecimiento del mercado en la región.

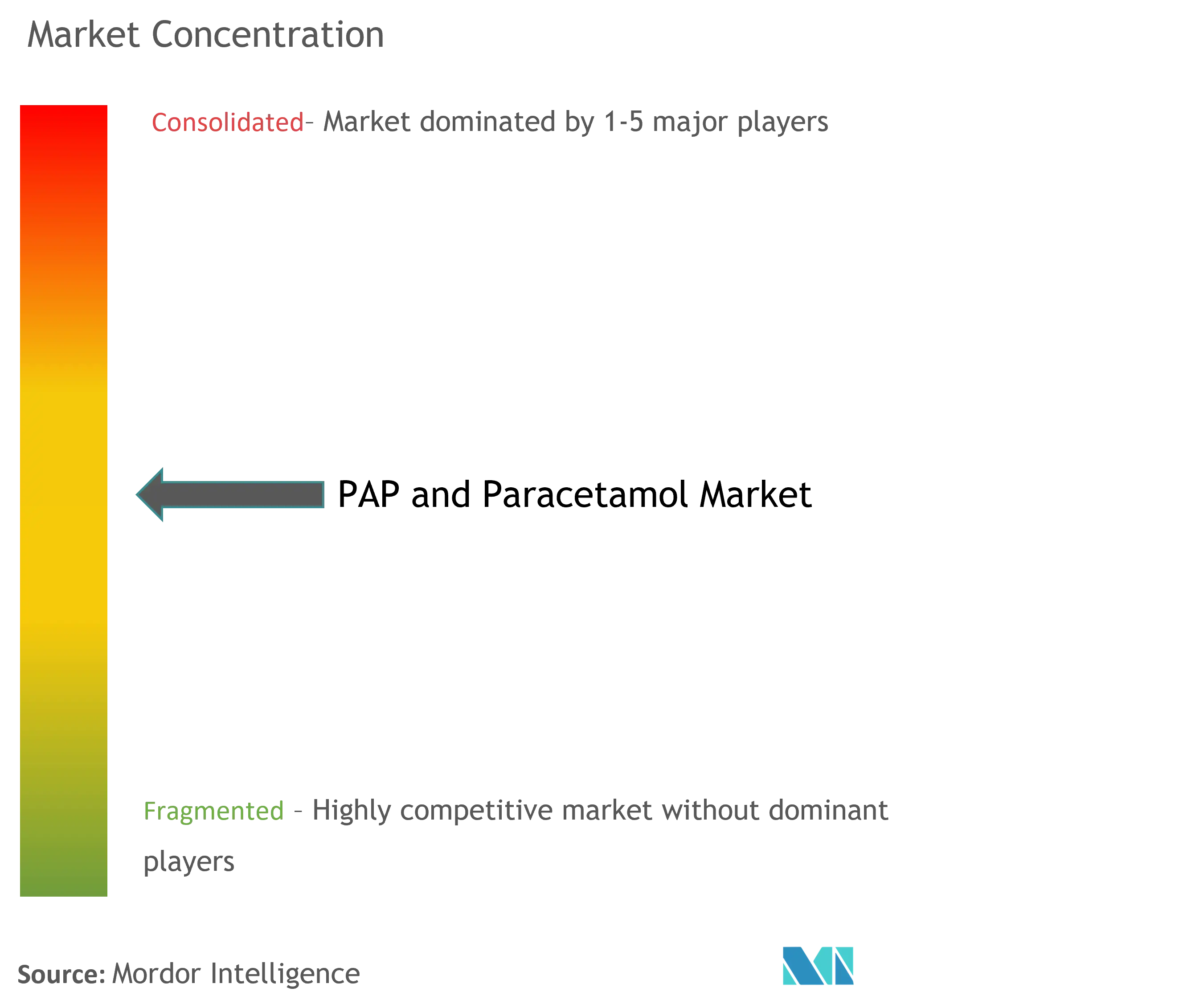

Descripción general de la industria de PAP y paracetamol

El mercado de PAP y paracetamol es moderadamente competitivo y está formado por varios actores importantes. Algunos de los principales actores del mercado que tienen una participación significativa incluyen Cipla Inc., Dr. Reddy's Laboratories Ltd, GlaxoSmithKline plc, Sanofi y Sun Pharmaceutical Industries Ltd, entre otros.

Líderes del mercado de PAP y paracetamol

-

Cipla Inc

-

Dr. Reddy’s Laboratories Ltd

-

GlaxoSmithKline plc

-

Sanofi

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de PAP y paracetamol

- En julio de 2022, Sadhana Nitro Chem Limited inició la producción de su primera planta de paraaminofenol (PAP).

- En abril de 2022, IOL Chemicals and Pharmaceuticals inició la producción comercial de paracetamol con una capacidad instalada de 1800 MTPA e integración regresiva de paraaminofenol (PAP).

Segmentación de la industria de PAP y paracetamol

La PAP y el paracetamol son los analgésicos y antipiréticos más utilizados que alivian el dolor y reducen la fiebre.

El mercado de PAP y paracetamol está segmentado por forma de dosificación (polvo y gránulos), aplicación (fármaco en tableta, fármaco en gránulos, soluciones orales y otras aplicaciones) y geografía (América del Norte (Estados Unidos, Canadá y México), Europa) Alemania , Reino Unido, Francia, Italia, España y resto de Europa), Asia-Pacífico (China, Japón, India, Australia, Corea del Sur y resto de Asia-Pacífico), Oriente Medio y África (CCG, Sudáfrica y Resto de Medio Oriente y África), y Sudamérica (Brasil, Argentina y Resto de Sudamérica)). El informe ofrece valor (en millones de dólares) para los segmentos anteriores. El informe de mercado también cubre los tamaños estimados del mercado y las tendencias para 17 países en las principales regiones del mundo. El informe ofrece el valor (en millones de dólares) de los segmentos anteriores.

| Por tipo | Polvo | ||

| Gránulos | |||

| Por aplicación | medicamento en tableta | ||

| Droga granulada | |||

| Soluciones orales | |||

| Otras aplicaciones | |||

| Por geografía | América del norte | Estados Unidos | |

| Canada | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| El resto de Europa | |||

| Asia Pacífico | Porcelana | ||

| Japón | |||

| India | |||

| Australia | |||

| Corea del Sur | |||

| Resto de Asia-Pacífico | |||

| Medio Oriente y África | CCG | ||

| Sudáfrica | |||

| Resto de Medio Oriente y África | |||

| Sudamerica | Brasil | ||

| Argentina | |||

| Resto de Sudamérica | |||

Preguntas frecuentes sobre investigación de mercado de PAP y paracetamol

¿Cuál es el tamaño actual del mercado PAP y paracetamol?

Se proyecta que el mercado PAP y paracetamol registrará una tasa compuesta anual del 4,30% durante el período previsto (2024-2029)

¿Quiénes son los actores clave en el mercado PAP y paracetamol?

Cipla Inc, Dr. Reddy's Laboratories Ltd, GlaxoSmithKline plc y Sanofi son las principales empresas que operan en el mercado de PAP y paracetamol.

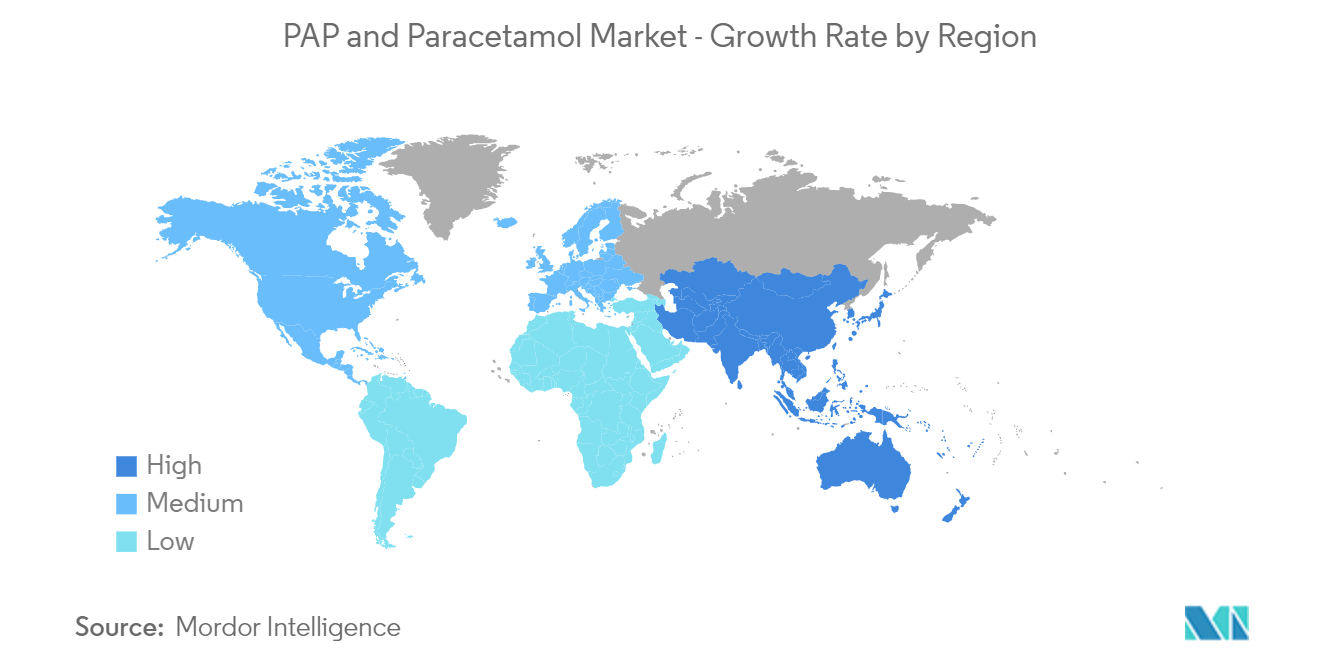

¿Cuál es la región de más rápido crecimiento en el mercado PAP y paracetamol?

Se estima que Asia-Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado PAP y paracetamol?

En 2024, América del Norte representa la mayor cuota de mercado en PAP y paracetamol.

¿Qué años cubre este mercado de PAP y paracetamol?

El informe cubre el tamaño histórico del mercado de PAP y paracetamol durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de PAP y paracetamol para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Pharmaceuticals Reports

Popular Healthcare Reports

Other Popular Industry Reports

Informe de la industria PAP y paracetamol

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de PAP y paracetamol en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de PAP y paracetamol incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.