| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

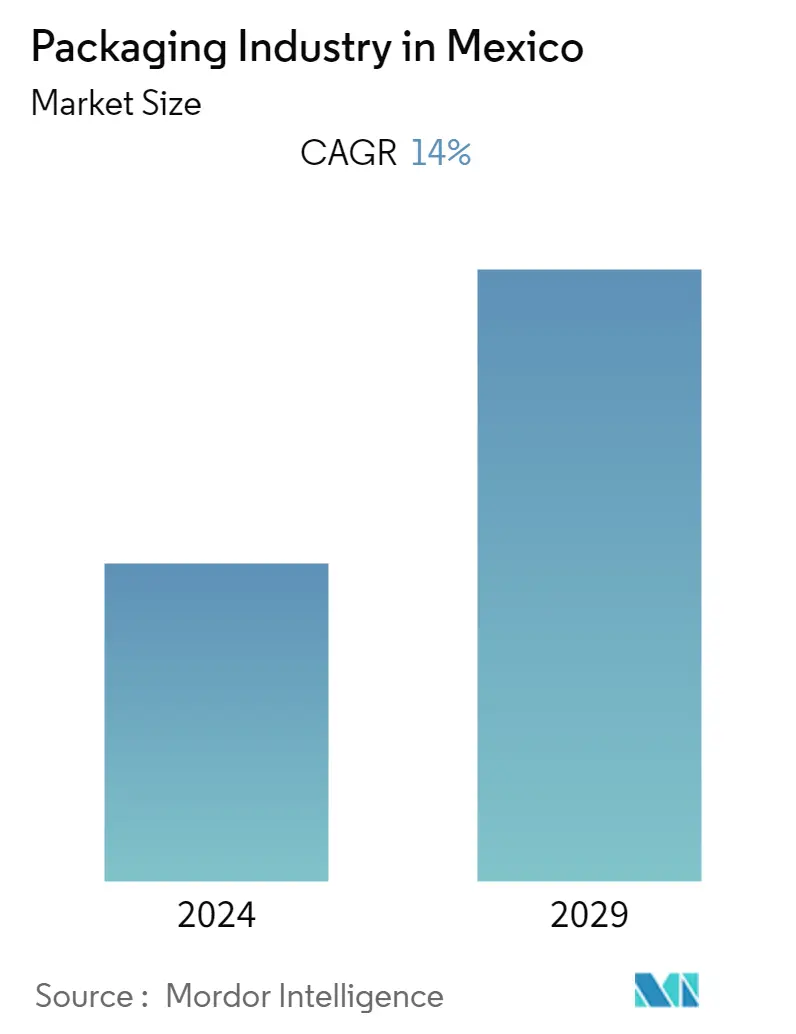

| CAGR | 14.00 % |

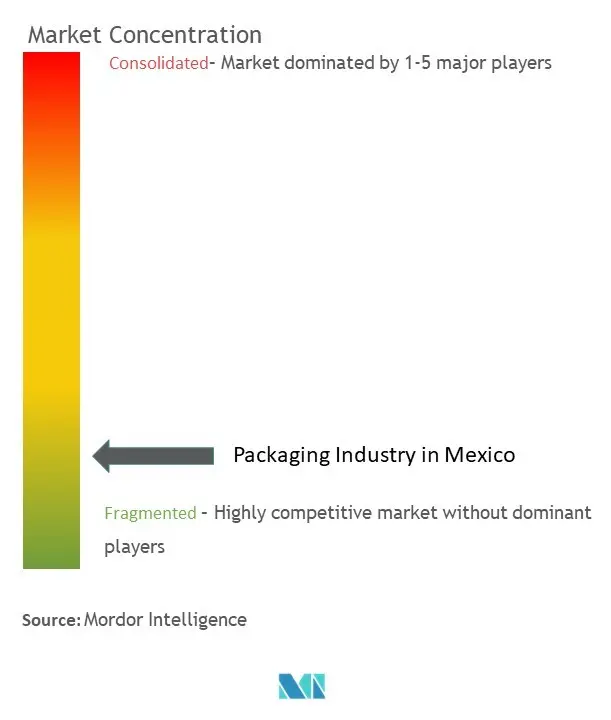

| Concentración del Mercado | Bajo |

Jugadores principales

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de envases de México

Se prevé que la industria del embalaje en México registre una tasa compuesta anual del 14% durante el período previsto.

- La mayor vida útil de los productos, los cambios en el estilo de vida de las personas y los nuevos productos innovadores en toda la región impulsarán el crecimiento del mercado. El panorama de los envases del país ha estado atrayendo altas inversiones extranjeras directas en toda la industria de procesamiento de alimentos. Se espera que esto mantenga una tendencia de crecimiento ascendente para la demanda de envases flexibles. En consecuencia, los fabricantes de la región han sido testigos de la demanda de máquinas de alta calidad para las necesidades de embalaje.

- Los envases de plástico han observado una inclinación positiva por parte de los productos de consumo sobre otros productos para el manejo de materiales, ya que los envases de plástico son livianos y más cómodos. Además, incluso los principales fabricantes prefieren soluciones de embalaje de plástico debido a sus menores costes de producción.

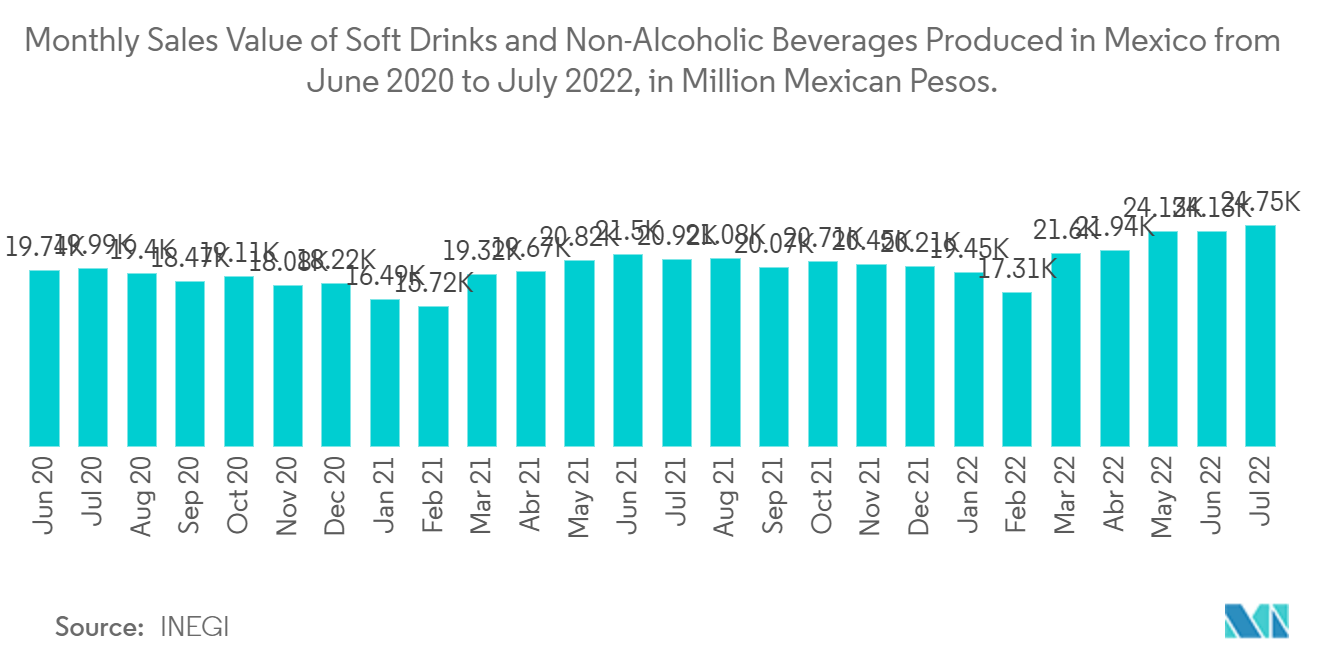

- El mercado mexicano es uno de los mayores consumidores per cápita de refrescos del mundo. Pero la creciente conciencia sobre la salud y las preocupaciones sobre la obesidad están llevando a un creciente enfoque en el agua y las bebidas no carbonatadas. A medida que crezca la actividad física en todo el país, mejorará la demanda de bebidas energéticas, lo que conducirá al crecimiento de las botellas de plástico en el país.

- El embalaje protege eficazmente el producto del oxígeno y la humedad gracias a sus mejores y más duraderas capacidades de barrera. Sin embargo, se prevé que las preocupaciones sobre el medio ambiente y el reciclaje obstaculizarán y limitarán la expansión del mercado.

- Por otra parte, en medio del brote de la pandemia de COVID-19, la demanda de bienes de consumo y alimentos envasados ha generado una demanda significativa de fibras, películas y envases flexibles. Además, el comportamiento de acumulación de existencias entre los consumidores ha llevado a los convertidores críticos del país a realizar pedidos por adelantado de películas plásticas en previsión de una escasez de materias primas para embalaje.

Tendencias del mercado de envases en México

Plásticos para impulsar el mercado

- Las botellas y frascos de plástico se utilizan con mayor frecuencia en las industrias de alimentos, bebidas, cosméticos y cuidado personal. Se prevé que el mercado de botellas de plástico en la industria de bebidas crecerá significativamente debido a la demanda de agua embotellada y bebidas no alcohólicas.

- Por ejemplo, en abril del año pasado, Mondi lanzó una solución de embalaje sostenible para la industria alimentaria. Mono Formable PP es una bandeja de plástico semirrígida creada a partir de polipropileno (PP) monomaterial que presenta una red superior impresa y una red inferior semirrígida termoformable. El embalaje pesa un 30% menos que una bandeja de poliéster (PET) comparable y tiene características como fácil de despegar para abrir y volver a cerrar cómodamente.

- Las bebidas carbonatadas tienen una importante participación de mercado en el negocio de refrescos de México. Aunque el agua envasada y las bebidas a base de frutas han ganado atractivo entre los consumidores mexicanos recientemente, las bebidas carbonatadas superan al resto del sector de refrescos del país.

- Además, el envasado en bolsas está ganando rápidamente popularidad, ya que es una solución de envasado muy cómoda y portátil. Durante la última década, los consumidores de toda la región impulsaron exponencialmente la demanda de bolsas verticales (para bocadillos, bebidas, alimentos para bebés o aceites y lubricantes industriales).

Alimentos y bebidas tendrán la mayor cuota de mercado

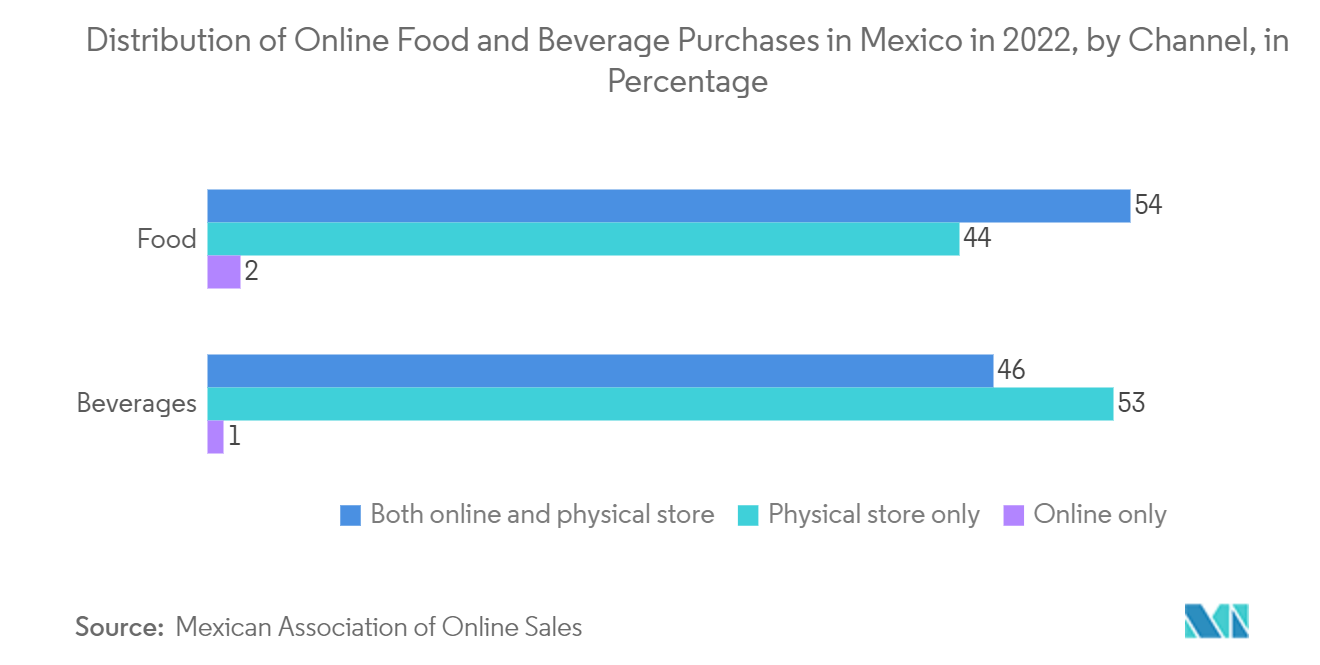

- Las tendencias de consumo en México están avanzando rápidamente en términos de nuevos productos que se adaptan a estilos de vida únicos en todo el mundo, incluidas comidas congeladas o preparadas, refrigerios para llevar para el desayuno/almuerzo y muchos más.

- Además, el auge de los envases sin contacto brinda a las empresas alimentarias la oportunidad de diferenciar sus productos al ofrecer una mejor experiencia de envasado al cliente. Los envases estéticamente atractivos que ofrecen salud e higiene pueden atraer a los compradores de comestibles. Los compradores quieren en toda la región envases a prueba de manipulaciones que también sean fáciles de abrir y envases que hagan que la preparación de alimentos sea conveniente, fácil y segura.

- La mayoría de los productos recién horneados tienen sólo unos pocos días de vida útil a temperatura ambiente. Los mohos son el tipo más típico de organismo que deteriora los productos horneados. La temperatura de almacenamiento y la actividad del agua son los dos factores más importantes que rigen la vida útil de los pasteles sin moho. Cuanto menor sea la actividad del agua y la temperatura de almacenamiento, mayor será la vida útil del producto. En varias economías emergentes, el pan de mesa suele tener una vida útil de alrededor de 4 a 5 días y generalmente se envasa en bolsas de polietileno y polipropileno, que están atadas con alambre.

- Los consumidores están cambiando la forma en que consumen y compran bebidas. Factores como el alto ingreso disponible, la facilidad de disponibilidad, la mejora del nivel de vida y una amplia variedad impulsan el crecimiento de la industria de refrescos carbonatados del país. La demanda de consumo durante diferentes eventos puede aumentar debido a los esfuerzos por reducir las calorías de los refrescos, lo que impactaría sustancialmente en la demanda de envases de plástico.

Descripción general de la industria del embalaje en México

La industria del embalaje en México es altamente competitiva y está formada por varios actores importantes. Pocos grandes competidores controlan ahora la mayor parte del mercado en términos de cuota de mercado. Estas importantes empresas, que poseen una importante participación de mercado, se están concentrando en hacer crecer su base de consumidores a nivel internacional. Estas empresas utilizan empresas conjuntas inteligentes para aumentar su cuota de mercado y su rentabilidad.

En diciembre de 2022, Amcor Rigid Packaging desarrolló e introdujo una tecnología cuántica liviana de dos pasos para botellas de tereftalato de polietileno (PET) que elimina más del 50% del material y el peso en el acabado de la botella y brinda beneficios de sostenibilidad, reduce costos. y mejora la apariencia del embalaje.

Líderes del Mercado de Empaques en México

-

Amcor PLC

-

Mondi PLC

-

Wipak Group

-

Sit Group SpA

-

Phoenix Closures Inc.

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del Mercado de Empaques en México

- Septiembre de 2022 Amcor Rigid Packaging presentó la línea de envases DairySeal que cuenta con ClearCor, una barrera avanzada de PET. La tecnología de barrera ClearCor PET es una encapsulación concentrada en el centro de preformas que permite más flexibilidad y opciones de resina. Esta tecnología tiene un impacto positivo en el rendimiento general de la barrera en el embalaje y mantiene la reciclabilidad. La línea de envases DairySeal se puede fabricar con hasta un 80 por ciento de material reciclable manteniendo al mismo tiempo un sabor y rendimiento superiores para la marca.

- Junio de 2022 Smurfit Kappa invirtió USD 23,5 millones para mejorar su planta de láminas de Nuevo Laredo en México para convertirla en una planta de cartón corrugado totalmente integrada. La inversión incluye una onduladora de última generación y una ampliación del edificio. La nueva máquina, que comenzó a funcionar la semana pasada, tendrá el doble beneficio de reducir las emisiones de CO2 hasta en un 40% y duplicar la capacidad de producción.

Segmentación de la industria del embalaje en México

La industria del embalaje es de suma importancia y juega un papel vital en el comercio internacional de bienes. Los embalajes se pueden clasificar según su tipo de uso, que es embalaje primario, embalaje secundario, embalaje terciario y embalaje auxiliar.

La industria del embalaje en México está segmentada por material de embalaje (plástico, metal, vidrio y otros tipos de embalaje), tipo de embalaje (embalaje flexible (bolsas y bolsas, películas y envoltorios y tubos), embalaje rígido (botellas, frascos y bandejas y contenedores) y otros materiales de embalaje) y verticales de usuario final (cuidado personal, cuidado del hogar, automoción, productos farmacéuticos, alimentos y bebidas, y otras verticales de usuario final).

Los tamaños de mercado y las previsiones se proporcionan en términos de valor (millones de dólares) para todos los segmentos anteriores.

| Por material de embalaje | Plástica | ||

| Metal | |||

| Vaso | |||

| Otro material de embalaje | |||

| Por tipo de embalaje | Embalajes flexibles | Bolsas y bolsos | |

| Películas y envolturas | |||

| tubos | |||

| Embalaje rígido | Botellas y tarros | ||

| Bandejas y Contenedores | |||

| Otros tipos de envases rígidos | |||

| Por vertical del usuario final | Cuidado personal | ||

| Cuidados en el hogar | |||

| Automotor | |||

| Farmacéutico | |||

| Alimentos y bebidas | |||

| Otras verticales de usuario final | |||

Preguntas frecuentes sobre investigación de mercado de envases en México

¿Cuál es el tamaño actual del mercado de envases de México?

Se proyecta que el mercado de envases de México registre una tasa compuesta anual del 14% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de envases de México?

Amcor PLC, Mondi PLC, Wipak Group, Sit Group SpA, Phoenix Closures Inc. son las principales empresas que operan en la Industria del Embalaje en México.

¿Qué años cubre este mercado de envases de México?

El informe cubre el tamaño histórico del mercado de Embalaje de México para los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Embalaje de México para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Overall Packaging Reports

Popular Packaging Reports

Other Popular Industry Reports

Informe de la Industria del Embalaje en México

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de la industria del embalaje en México en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de la industria del embalaje en México incluye una perspectiva de pronóstico del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.