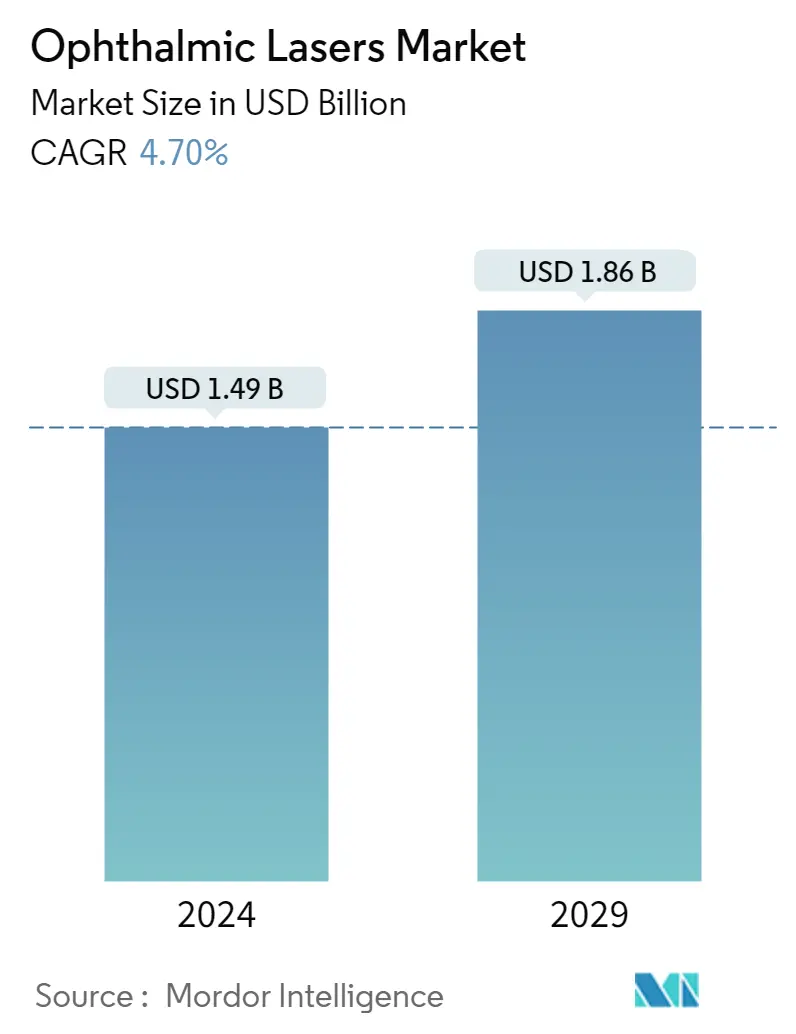

Tamaño del mercado de láseres oftálmicos

| Período de Estudio | 2019 - 2029 |

| Volumen del mercado (2024) | USD 1.49 mil millones de dólares |

| Volumen del mercado (2029) | USD 1.86 mil millones de dólares |

| CAGR(2024 - 2029) | 4.70 % |

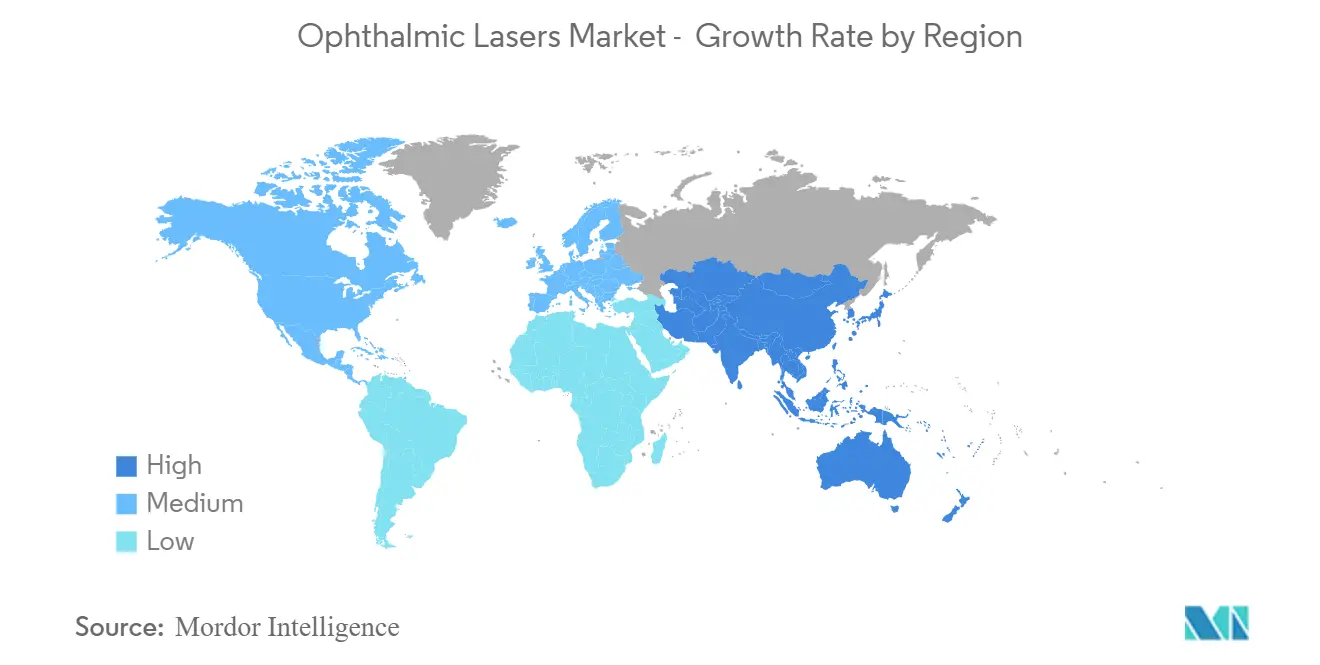

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

| Concentración del Mercado | Medio |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de láseres oftálmicos

El tamaño del mercado de láseres oftálmicos se estima en 1,49 mil millones de dólares en 2024 y se espera que alcance los 1,86 mil millones de dólares en 2029, creciendo a una tasa compuesta anual del 4,70% durante el período previsto (2024-2029).

El sistema de salud fue testigo de enormes desafíos como resultado de la pandemia de COVID-19. Todos los tratamientos ambulatorios se pospusieron o restringieron durante la pandemia de COVID-19 para reducir el riesgo de transmisión viral, ya que la mayoría de las terapias crónicas se consideraban no urgentes. Un artículo publicado en el Journal of Ophthalmic and Vision Research en diciembre de 2021 indicó que COVID-19 había causado problemas oculares tanto directa como indirectamente, y que otras causas de preocupación son los efectos secundarios del tratamiento con COVID-19 y las consecuencias indirectas de los encierros y refugios. pedidos en el lugar. El artículo también afirma que la enorme morbilidad y mortalidad impuesta por la pandemia ha llevado a la adopción de protocolos de tratamiento que salvan vidas, con el inconveniente de las complicaciones. Estos obstáculos están afectando el crecimiento del mercado de láseres oftálmicos. Sin embargo, el mercado se está abriendo y, con lanzamientos de productos y otras iniciativas, se espera que crezca durante el período previsto.

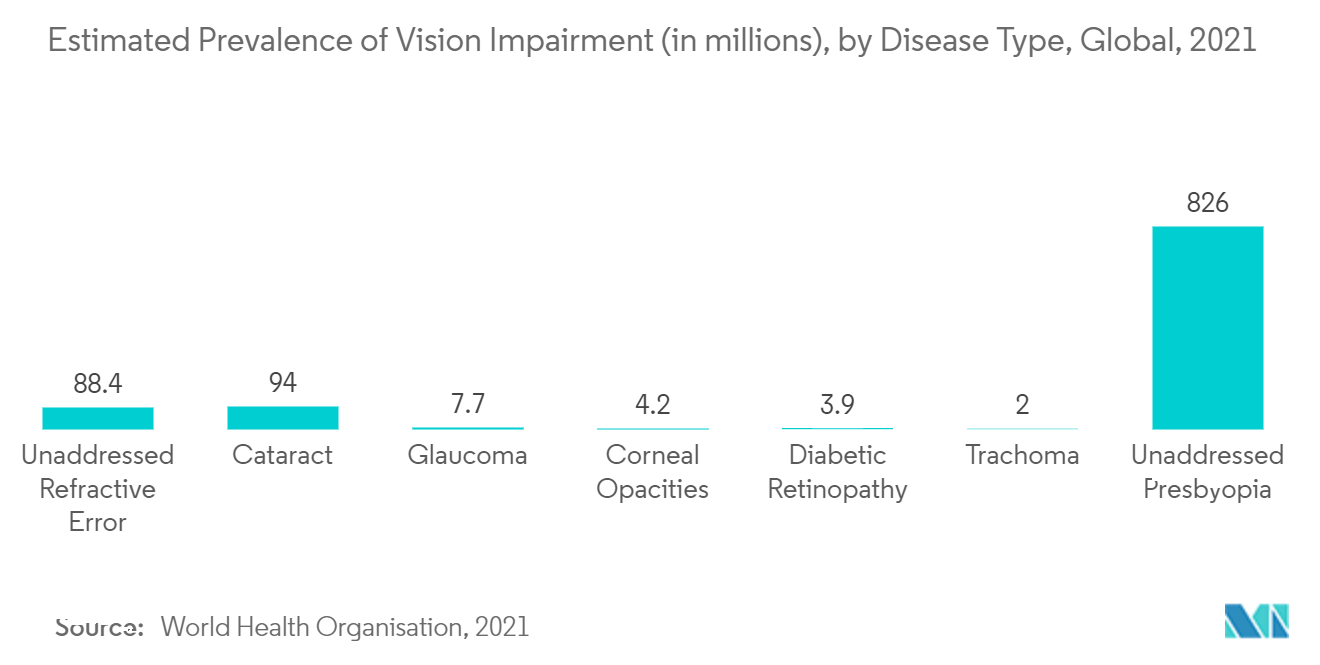

Según la OMS 2021, en todo el mundo, al menos 2.200 millones de personas tienen discapacidad visual de cerca o de lejos. En al menos alrededor de mil millones o casi la mitad de estos casos, la discapacidad visual podría haberse evitado o aún no se ha abordado. Según la misma fuente, la discapacidad visual plantea una carga financiera global asociada con la discapacidad visual causada por la miopía no corregida (244 mil millones de dólares) y la presbicia (25,4 mil millones de dólares). La gran prevalencia de trastornos oftálmicos en todo el mundo se suma al crecimiento del mercado de láseres oftálmicos.

De manera similar, en enero de 2022, un comunicado de prensa del Foro Económico Mundial afirmó que las tasas de miopía están aumentando dramáticamente. Incluso se predice que para 2050 la mitad de la población mundial será miope. Sólo estas tasas han aumentado en los últimos 50 años en Europa. Según el estudio, las mujeres tenían un 24% más de probabilidades que los hombres de desarrollar miopía en la infancia, pero tenían un 12% menos de probabilidades de desarrollarla en la edad adulta. No está claro por qué ocurre esto, pero podría deberse a que hombres y mujeres soportan cambios hormonales diferentes o estilos de vida diferentes. Por lo tanto, se espera que la creciente prevalencia de la miopía aumente el crecimiento del mercado durante el período de pronóstico, ya que el paciente a menudo requiere tratamientos quirúrgicos que involucran láseres oftálmicos.

Se espera que las iniciativas de los actores clave del mercado aumenten el crecimiento del mercado durante el período de pronóstico. En abril de 2022, Nova Eye Medical lanzó su dispositivo de canaloplastia de próxima generación, iTrack Advance, en mercados selectos de Europa y Asia-Pacífico. Las características de iTrack Advance incluyen una punta de fibra óptica iluminada patentada del dispositivo iTrack original para permitir al cirujano monitorear continuamente la ubicación del dispositivo en el canal de Schlemm. Por lo tanto, se espera que tales iniciativas aumenten el crecimiento del mercado.

Sin embargo, se espera que el alto costo asociado con las terapias con láser y la baja disponibilidad de profesionales calificados restrinjan el crecimiento del mercado estudiado durante el período de pronóstico.

Tendencias del mercado de láseres oftálmicos

Se espera que el segmento de correcciones de errores refractivos tenga una participación de mercado significativa en el mercado de láseres oftálmicos

El segmento de correcciones de errores de refracción tiene la mayor participación en el mercado de láseres oftálmicos. Un artículo publicado en la revista Annals of Medicine and Surgery en diciembre de 2021 indicó que los errores de refracción son el problema de visión más común y resultan ser un problema de salud importante. El artículo tuvo como objetivo determinar el conocimiento de la cirugía refractiva. Según el artículo, la queratomileusis in situ asistida por láser (LASIK) fue el procedimiento realizado con mayor frecuencia entre las opciones quirúrgicas. Se espera que la creciente prevalencia de láseres oftálmicos en las correcciones de errores refractivos ayude al crecimiento del segmento en el mercado de láseres oftálmicos durante el período de pronóstico.

Según el comunicado de prensa de octubre de 2021 de la Organización Mundial de la Salud, aproximadamente 88,4 millones de personas sufren ceguera debido a errores de refracción no tratados. Asimismo, según el estudio de investigación publicado en mayo de 2021, en la Biblioteca Nacional de Medicina, del total de participantes, el 23,0% presentó AV no corregida (UCVA) peor que 20/40 en peor ojo, el 6,0% presentó deterioro leve de la agudeza visual. (PVAI), el 7,0% presentó PVAI moderado, el 0,2% presentó PVAI severo en el ojo mejor y el 46,9% presentó UCVA anormal. Por lo tanto, debido a la alta prevalencia de errores de refracción, se espera que el segmento crezca durante el período previsto.

Un artículo de Cataract Refractive Surgery Today de septiembre de 2021 analizó el futuro de la corrección refractiva. El artículo mostró que el desarrollo de procedimientos como SMILE y tecnologías como Contoura Vision e iDesign Refractive Studio aumentaron la cantidad de opciones de tratamiento y el nivel de personalización que los cirujanos pueden ofrecer a los pacientes. El aumento en el desarrollo de cirugías correctivas refractivas en los últimos años se suma al crecimiento del mercado de láseres oftálmicos durante el período previsto.

Se espera que América del Norte tenga una participación significativa en el mercado durante el período de pronóstico

Se espera que el aumento en la adopción de técnicas y sistemas altamente avanzados en la fabricación de láseres oftálmicos y los avances tecnológicos realizados en láseres oftálmicos impulsen el crecimiento del mercado en la región de América del Norte. La alta conciencia de la disponibilidad de cirugías correctivas de la visión innovadoras en el campo médico entre la población contribuye al alto crecimiento del mercado en la región.

Un comunicado de prensa publicado en febrero de 2022 por los Centros para el Control y la Prevención de Enfermedades (CDC) ofreció estimaciones de prevalencia de los trastornos y enfermedades oculares más comunes. Casi 12 millones de adultos en los Estados Unidos de 40 años o más tienen problemas de visión, y alrededor de un millón de ellos son ciegos. Uno de cada tres estadounidenses tiene astigmatismo, que afecta aproximadamente a 1 de cada 3 personas. Por encima de los 40 años, el 8,4% de la población sufre hipermetropía (más de 14,2 millones de personas). Algo más del 23,9% de los mayores de 40 años padecen miopía (unos 34 millones de personas). Otros 7,3 millones de personas experimentan problemas visuales provocados por depósitos masivos de drusas, que son depósitos blancos o amarillos que se desarrollan detrás de la retina. Los lípidos, que son proteínas grasas, forman las drusas. Por tanto, se espera que una prevalencia cada vez mayor de enfermedades oculares aumente la demanda de láseres oftálmicos para el tratamiento de dichas enfermedades.

Las aprobaciones de productos son otro factor en el crecimiento del mercado. Por ejemplo, en diciembre de 2021, LASEROPTEK Co., Ltd. recibió la autorización 510(k) de la Administración de Alimentos y Medicamentos de EE. UU. (FDA) para su láser Nd:YAG de pulso de picosegundos PicoLO Premium. Se espera que las aprobaciones de productos tan innovadores en los Estados Unidos impulsen el crecimiento del mercado durante el período previsto.

Por lo tanto, se sabe que la creciente necesidad de cirugías con láseres oftálmicos y el aumento de la investigación y el desarrollo en el departamento de atención médica impulsan el crecimiento del mercado en esta región.

Descripción general de la industria de láseres oftálmicos

El mercado de los láseres oftálmicos es moderadamente competitivo y está formado por varios actores importantes. En términos de cuota de mercado, pocos de los principales actores dominan actualmente el mercado. Con la creciente incidencia de casos oftálmicos y el aumento de la población geriátrica, se espera que pocos otros actores más pequeños ingresen al mercado. Algunos de los principales actores del mercado son Novartis AG (Alcon Laboratories Inc.), Johnson Johnson Surgical Vision Inc., Bausch Health Companies Inc. (Bausch Lomb Incorporated), Ellex Medical Lasers Limited e IRIDEX Corporation, entre otros.

Láseres oftálmicos Líderes del mercado

-

Alcon Laboratories Inc. (Novartis AG)

-

IRIDEX Corporation

-

Johnson & Johnson Surgical Vision Inc.

-

Bausch & Lomb Incorporated (Bausch Health Companies Inc.)

-

Lumenis

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de láseres oftálmicos

- En junio de 2022, Iridex Corporation recibió la autorización regulatoria para comercializar y vender su plataforma Cyclo G6 para el tratamiento de enfermedades de glaucoma en China por parte de su Administración Nacional de Productos Médicos (NMPA). El sistema Cyclo G6 utiliza la sonda MP3 de la empresa para administrar su MicroPulse TLT, lo que proporciona un control de la PIO no incisional en un procedimiento rápido, eficaz y seguro.

- En abril de 2022, Lumibird Group lanzó el láser Capsulo Nd:YAG. El dispositivo está diseñado para ser una plataforma láser versátil y totalmente integrada, que permite tratamientos de capsulotomía e iridotomía eficientes y precisos.

Informe de mercado de láseres oftálmicos índice

1. INTRODUCCIÓN

1.1 Supuestos de estudio y definición de mercado

1.2 Alcance del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. DINÁMICA DEL MERCADO

4.1 Visión general del mercado

4.2 Indicadores de mercado

4.2.1 Alta prevalencia de trastornos oftálmicos

4.2.2 Aumento de las aprobaciones reglamentarias para láseres oftálmicos

4.2.3 Crecientes iniciativas para controlar las discapacidades visuales

4.3 Restricciones del mercado

4.3.1 Enorme costo asociado con las terapias con láser oftálmico

4.3.2 Disponibilidad reducida de profesionales calificados

4.4 Análisis de las cinco fuerzas de Porter

4.4.1 Amenaza de nuevos participantes

4.4.2 Poder de negociación de los compradores/consumidores

4.4.3 El poder de negociacion de los proveedores

4.4.4 Amenaza de productos sustitutos

4.4.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DEL MERCADO (Tamaño del mercado por valor - Millones de USD)

5.1 Por producto

5.1.1 Láseres de diodo

5.1.2 Láseres de femtosegundo

5.1.3 Láseres excímeros

5.1.4 Láseres Nd:YAG

5.1.5 Otros productos

5.2 Por aplicación

5.2.1 Glaucoma

5.2.2 Eliminación de cataratas

5.2.3 Correcciones de errores de refracción

5.2.4 Retinopatía diabética

5.2.5 Otras aplicaciones

5.3 Por usuario final

5.3.1 hospitales

5.3.2 Clínicas Oftalmológicas

5.3.3 Otros usuarios finales

5.4 Geografía

5.4.1 América del norte

5.4.1.1 Estados Unidos

5.4.1.2 Canada

5.4.1.3 México

5.4.2 Europa

5.4.2.1 Alemania

5.4.2.2 Reino Unido

5.4.2.3 Francia

5.4.2.4 Italia

5.4.2.5 España

5.4.2.6 El resto de Europa

5.4.3 Asia-Pacífico

5.4.3.1 Porcelana

5.4.3.2 Japón

5.4.3.3 India

5.4.3.4 Australia

5.4.3.5 Corea del Sur

5.4.3.6 Resto de Asia-Pacífico

5.4.4 Medio Oriente y África

5.4.4.1 CCG

5.4.4.2 Sudáfrica

5.4.4.3 Resto de Medio Oriente y África

5.4.5 Sudamerica

5.4.5.1 Brasil

5.4.5.2 Argentina

5.4.5.3 Resto de Sudamérica

6. PANORAMA COMPETITIVO

6.1 Perfiles de empresa

6.1.1 Novartis AG (Alcon Laboratories Inc)

6.1.2 Johnson & Johnson Surgical Vision Inc.

6.1.3 Bausch Health Companies Inc. (Bausch & Lomb Incorporated )

6.1.4 Topcon Corporation

6.1.5 IRIDEX Corporation

6.1.6 LIGHTMED

6.1.7 Ziemer Opthalmic Systems AG

6.1.8 SCHWIND eye-tech-solutions

6.1.9 Lumenis

6.1.10 Lumibird Group (Quantel Medical)

6.1.11 Carl Zeiss Meditec AG

6.1.12 NIDEK Co., Ltd.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de láseres oftálmicos

Según su alcance, el láser oftálmico es un dispositivo médico que se utiliza para apuntar a las células oftálmicas con el fin de operar trastornos oftálmicos. Los láseres oftálmicos se utilizan para tratar una amplia gama de problemas oculares. Se utilizan en diversos procedimientos de trastornos oftálmicos, incluida la cirugía de cataratas, la trabeculoplastia con láser, la fotocoagulación de la retina y la iridotomía con láser. La precisión significativa, el bajo costo, el procedimiento seguro y las convenientes herramientas oftálmicas han aumentado la demanda de láseres oftálmicos en el mercado. El mercado de láseres oftálmicos está segmentado por producto (láseres de diodo, láseres de femtosegundo, láseres excimer, láseres Nd:YAG y otros productos), aplicación (glaucoma, eliminación de cataratas, correcciones de errores refractivos, retinopatía diabética y otras aplicaciones), usuario final ( hospitales, clínicas oftalmológicas y otros usuarios finales) y geografía (América del Norte, Europa, Asia-Pacífico, Oriente Medio y África, y América del Sur). El informe también cubre los tamaños estimados del mercado y las tendencias de 17 países en las principales regiones del mundo. El informe ofrece valores en (en millones de dólares) para los segmentos anteriores.

| Por producto | ||

| ||

| ||

| ||

| ||

|

| Por aplicación | ||

| ||

| ||

| ||

| ||

|

| Por usuario final | ||

| ||

| ||

|

| Geografía | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

Preguntas frecuentes sobre investigación de mercado de láseres oftálmicos

¿Qué tamaño tiene el mercado de Láseres oftálmicos?

Se espera que el tamaño del mercado de láseres oftálmicos alcance los 1,49 mil millones de dólares en 2024 y crezca a una tasa compuesta anual del 4,70% hasta alcanzar los 1,86 mil millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado Láseres oftálmicos?

En 2024, se espera que el tamaño del mercado de láseres oftálmicos alcance los 1,49 mil millones de dólares.

¿Quiénes son los actores clave en el mercado Láseres oftálmicos?

Alcon Laboratories Inc. (Novartis AG), IRIDEX Corporation, Johnson & Johnson Surgical Vision Inc., Bausch & Lomb Incorporated (Bausch Health Companies Inc.), Lumenis son las principales empresas que operan en el mercado de láseres oftálmicos.

¿Cuál es la región de más rápido crecimiento en el mercado Láseres oftálmicos?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado Láseres oftálmicos?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de láseres oftálmicos.

¿Qué años cubre este mercado de Láseres oftálmicos y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de láseres oftálmicos se estimó en 1,42 mil millones de dólares. El informe cubre el tamaño histórico del mercado de Láseres oftálmicos durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Láseres oftálmicos para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria del láser oftálmico

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de láser oftálmico en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis del láser oftálmico incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.