Tamaño del mercado de oleoductos y gasoductos terrestres

| Período de Estudio | 2020 - 2029 |

| Año Base Para Estimación | 2023 |

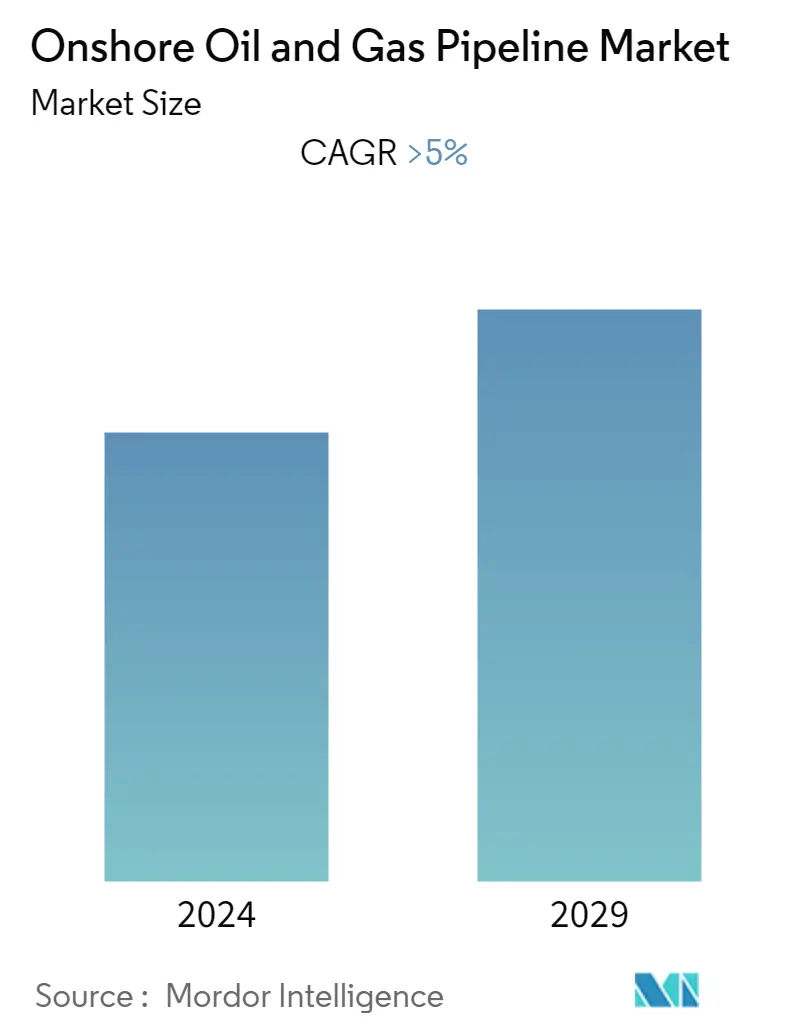

| CAGR | > 5.00 % |

| Mercado de Crecimiento Más Rápido | Asia Pacífico |

| Mercado Más Grande | América del norte |

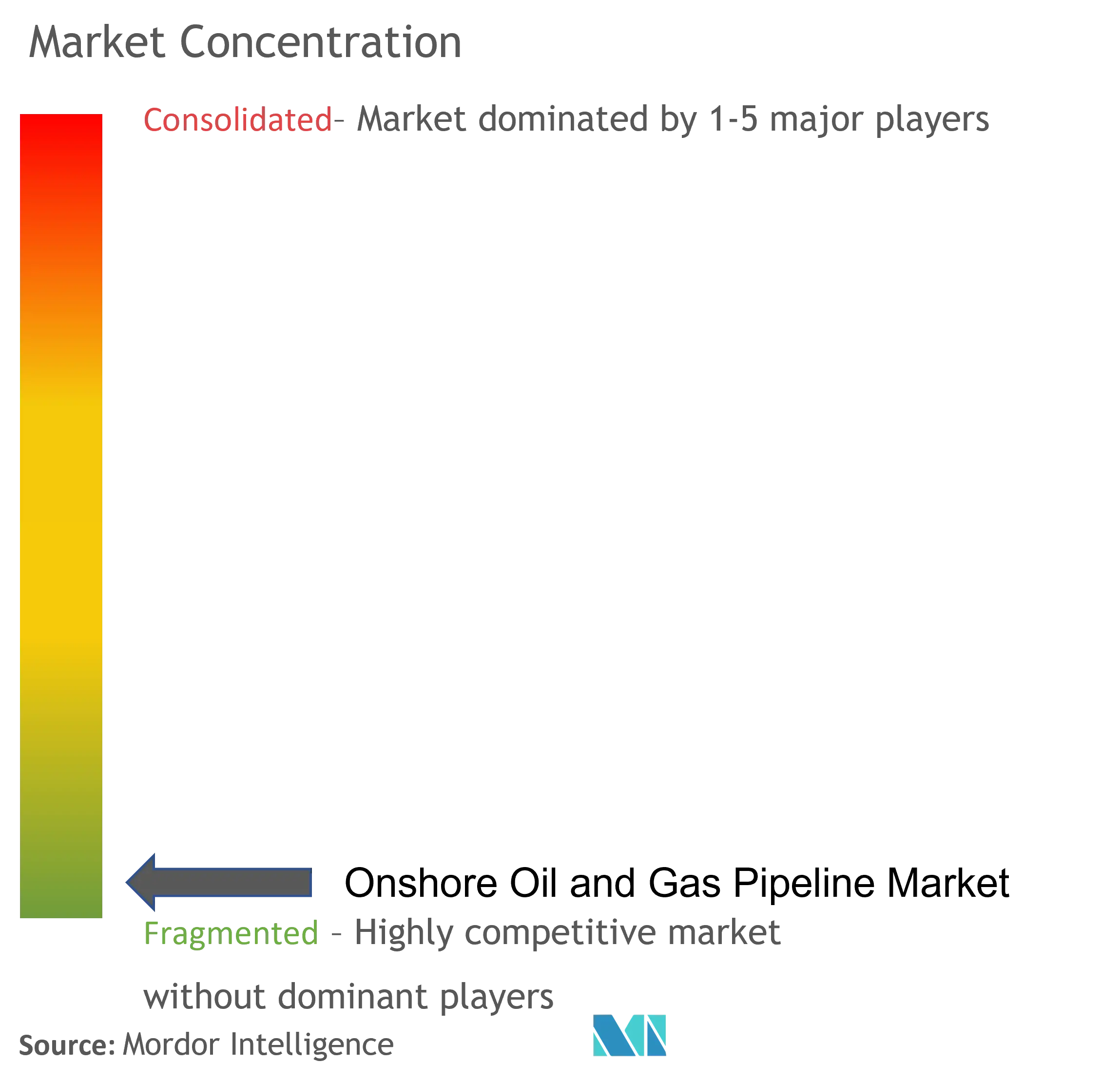

| Concentración del Mercado | Bajo |

Principales actores

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

¿Cómo podemos ayudarte?

Análisis del mercado de oleoductos y gasoductos terrestres

Se espera que el mercado de oleoductos y gasoductos terrestres registre una tasa compuesta anual de más del 5% durante el período previsto, 2022-2027. El mercado del petróleo y el gas es una de las industrias más afectadas durante la pandemia de COVID-19. Los proyectos de oleoductos sufrieron retrasos debido a las restricciones de bloqueo impuestas en países importantes como Estados Unidos e India. La disminución de la demanda de gas debido a la disminución del consumo de electricidad y las restricciones de viaje también afectaron negativamente al consumo de gas en varios países. Sin embargo, con la flexibilización de los confinamientos, la creciente demanda en 2021-2022 y en un intento por satisfacer el creciente consumo de petróleo y gas, las capacidades de los oleoductos se están ampliando con la puesta en marcha de nuevos proyectos de oleoductos. Estos acontecimientos están impulsando el mercado de oleoductos y gasoductos terrestres. Sin embargo, el cambio global hacia fuentes renovables para la generación de electricidad plantea una enorme amenaza a la demanda de petróleo y gas, lo que probablemente será un desafío importante para el crecimiento de las instalaciones de oleoductos y gasoductos terrestres durante el período previsto.

- Se espera que la disponibilidad de abundantes reservas de gas natural y el menor costo en comparación con otros tipos de combustibles fósiles complementen la demanda de gas natural de múltiples usuarios finales, incluida la generación de energía. Se espera que esto, a su vez, impulse el segmento de gasoductos durante el período previsto.

- Se espera que el aumento de los proyectos de exploración y producción en tierra cree excelentes oportunidades para los actores del mercado en los próximos años, ya que estos proyectos están allanando el camino para que la industria de oleoductos crezca más.

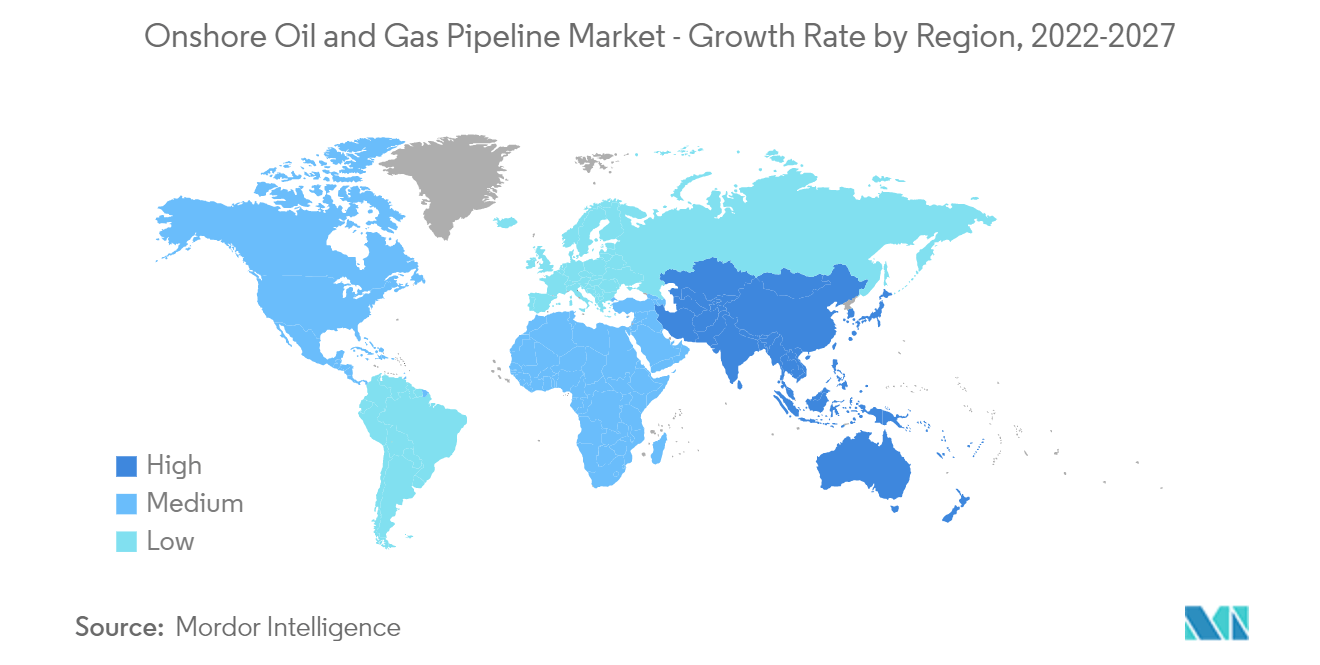

- Se espera que Asia-Pacífico experimente un crecimiento significativo durante el período previsto, y la mayoría de la demanda provendrá de países como China, India, etc.

Tendencias del mercado de oleoductos y gasoductos terrestres

El tipo de gasoducto que dominará el mercado

- El consumo de gas natural aumentó significativamente, alcanzando los 3.822,8 mil millones de metros cúbicos (bcm) en 2020, debido a la creciente demanda de gas natural en múltiples industrias, incluidas la generación de energía y el transporte. Se espera que este consumo aumente en los próximos años y es probable que impulse significativamente la infraestructura del gasoducto.

- Para 2030, debido a factores como los beneficios ambientales y la búsqueda de seguridad energética en regiones como Medio Oriente, África y Asia-Pacífico, se espera que la demanda de gas natural experimente un crecimiento significativo entre todos los tipos de combustible.

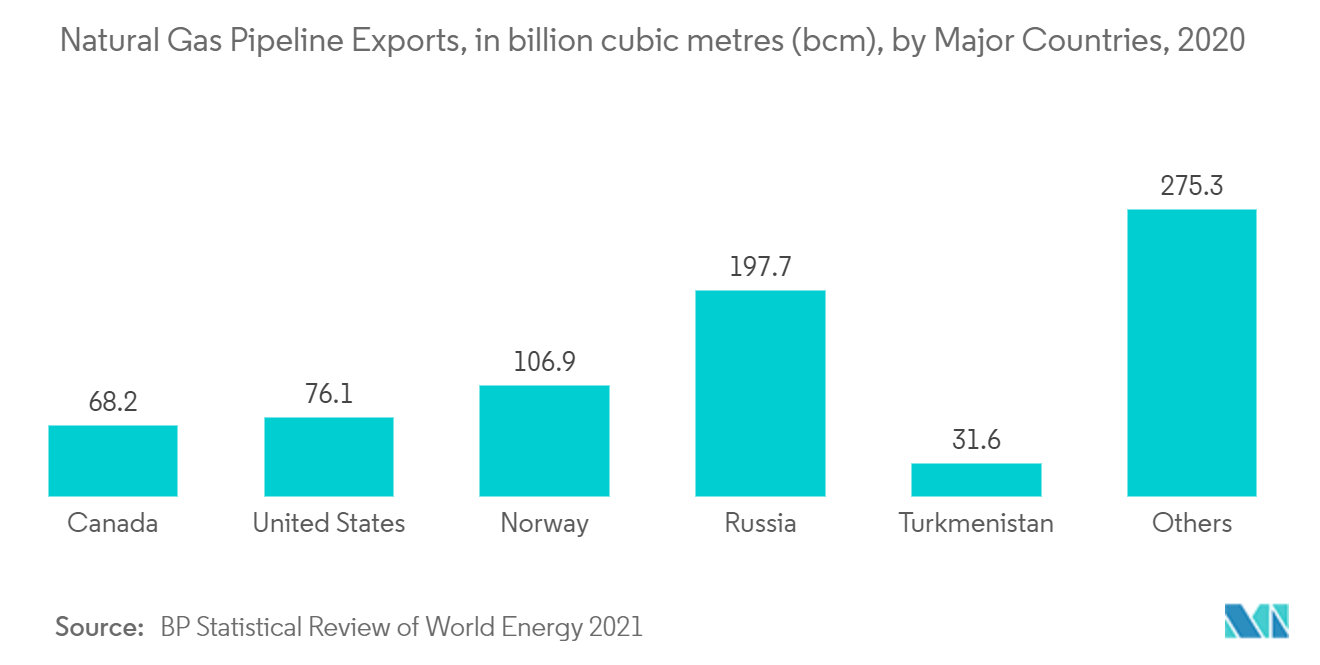

- A nivel mundial, las exportaciones de gas natural a través del gasoducto ascendieron a alrededor de 755,8 mil millones de metros cúbicos en 2020. Además, en 2020, Rusia siguió siendo el mayor exportador de gas a través del gasoducto, con alrededor de 197,7 bcm de gas natural exportados. La mayoría de los oleoductos utilizados por Rusia son de naturaleza terrestre y pasan por Bielorrusia, Ucrania y China. Se espera que el comercio de GNL experimente un aumento significativo a nivel mundial, lo que también resultará en una mayor demanda de la red de gasoductos.

- Además, en enero de 2020, el gobierno indio aprobó 774 millones de dólares para una red de gasoductos terrestres en la región noreste como parte de una red nacional de gas que se está construyendo para abarcar ubicaciones remotas del país. Se espera que el oleoducto de 1.656 kilómetros cueste hasta 92.650 millones de rupias y esté terminado en 2023.

- El desarrollo de nuevas fuentes de gas natural, como los depósitos de gas de esquisto, y la consiguiente presión sobre los precios están aumentando el comercio internacional de gas natural. Por lo tanto, se espera que estos desarrollos resulten en un aumento de la demanda de expansión de la red de oleoductos durante el período de pronóstico.

Se espera que Asia-Pacífico sea testigo de una demanda significativa

- Se espera que el consumo de energía en Asia-Pacífico aumente hasta un 48% para 2050. Según la Agencia Internacional de Energía (AIE), se espera que China contribuya con el 30% del aumento energético mundial hasta 2025. Además, las importaciones de gas natural han ha aumentado continuamente en China y alcanzó los 138.371 bcm en 2020, satisfaciendo así la creciente demanda interna.

- Las empresas estatales de China, incluidas CNPC y China National Offshore Oil Corporation, tienen planes para maximizar la producción en los yacimientos de gas locales. Se espera que esto satisfaga la necesidad de crear gasoductos terrestres en el país, impulsando aún más la demanda de gasoductos en la región.

- India también está modificando su infraestructura de gasoductos para satisfacer la creciente demanda. En el presupuesto anual para 2021, el gobierno indio anunció un proyecto de oleoducto para el territorio de la unión de Jammu y Cachemira. Aparte de esto, la nación apunta a aumentar la participación del gas natural al 15% en la canasta energética y espera una inversión de 66 mil millones de dólares en la construcción de infraestructura de gas, incluidos gasoductos terrestres, CGD y terminales de regasificación de GNL para 2030.

- Además, en diciembre de 2020, el gobierno indio anunció una inversión de 60 mil millones de dólares para la creación de infraestructura de gasoductos, principalmente en tierra, que cubre la expansión de las redes de gasoductos de gas natural comprimido (CGD) en 232 áreas geográficas de todo el país para 2024.

- Por lo tanto, se espera que factores importantes como la creciente demanda de petróleo crudo y gas natural junto con la nueva infraestructura de oleoductos en la región de Asia y el Pacífico impulsen el crecimiento del mercado mundial de oleoductos y gasoductos terrestres.

Descripción general de la industria de oleoductos y gasoductos terrestres

El mercado de oleoductos y gasoductos terrestres está fragmentado. Algunos de los actores clave en este mercado incluyen Tenaris SA, Essar Group, Jindal SAW Ltd, Europipe GmbH y TMK Group.

Líderes del mercado de oleoductos y gasoductos terrestres

-

Jindal SAW Ltd.

-

Europipe GmbH

-

Tenaris SA

-

Essar Group

-

TMK Group

*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de oleoductos y gasoductos terrestres

- En febrero de 2021, la empresa de gas natural de Virginia, RGC Resources Inc., anunció que la empresa conjunta estaba construyendo el gasoducto Mountain Valley por un valor de entre 5.800 y 6.000 millones de dólares desde Virginia Occidental a Virginia. Se espera que el oleoducto esté terminado a mediados de 2022.

- En agosto de 2021, el proyecto de expansión del oleoducto Dakota Access Pipeline (DAPL) aumentó su capacidad en 180 000 BPD junto con el sistema DAPL al agregar caballos de fuerza y mejoras en las estaciones de bombeo. El sistema DAPL va desde Dakota del Norte hasta Dakota del Sur e Iowa y termina cerca de Patoka, Illinois, Estados Unidos.

- En enero de 2022, Botas, el operador del oleoducto turco, extinguió un incendio en un importante oleoducto que transportaba petróleo crudo desde Irak y el sistema volvió a estar operativo. Los ductos terrestres tienen un mantenimiento más fácil en comparación con los ductos marinos.

Informe de mercado de oleoductos y gasoductos terrestres índice

1. INTRODUCCIÓN

1.1 Alcance del estudio

1.2 Definición de mercado

1.3 Supuestos del estudio

2. METODOLOGÍA DE INVESTIGACIÓN

3. RESUMEN EJECUTIVO

4. VISIÓN GENERAL DEL MERCADO

4.1 Introducción

4.2 Tamaño del mercado y previsión de demanda en miles de millones de dólares, hasta 2027

4.3 Capacidad histórica del oleoducto instalado y pronóstico en kilómetros, hasta 2027

4.4 Capacidad de importación de oleoductos interregionales en BSCM, hasta 2027

4.5 Capacidad de exportación de oleoductos interregionales en BSCM, hasta 2027

4.6 Pronóstico de precios al contado del petróleo crudo Brent y Henry Hub, hasta 2027

4.7 Previsión de CAPEX onshore en miles de millones de dólares, hasta 2027

4.8 Tendencias y desarrollos recientes

4.9 Políticas y regulaciones gubernamentales

4.10 Dinámica del mercado

4.10.1 Conductores

4.10.2 Restricciones

4.11 Análisis de la cadena de suministro

4.12 Análisis de las cinco fuerzas de Porter

4.12.1 El poder de negociacion de los proveedores

4.12.2 Poder de negociación de los consumidores

4.12.3 Amenaza de nuevos participantes

4.12.4 Amenaza de productos y servicios sustitutos

4.12.5 La intensidad de la rivalidad competitiva

5. SEGMENTACIÓN DE MERCADO

5.1 Tipo

5.1.1 Tubería de aceite

5.1.2 Tubería de gas

5.2 Geografía

5.2.1 América del norte

5.2.2 Europa

5.2.3 Asia-Pacífico

5.2.4 Sudamerica

5.2.5 Medio Oriente y África

6. PANORAMA COMPETITIVO

6.1 Fusiones y Adquisiciones, Joint Ventures, Colaboraciones y Acuerdos

6.2 Estrategias adoptadas por los principales actores

6.3 Perfiles de empresa

6.3.1 Essar Group

6.3.2 Jindal SAW Ltd

6.3.3 Tenaris SA

6.3.4 Europipe GmbH

6.3.5 CPW America Co.

6.3.6 TMK Group

6.3.7 Baoshan Iron & Steel Co. Ltd

6.3.8 TC Energy Corporation

6.3.9 WorleyParsons Limited

6.3.10 Mastec Inc.

7. OPORTUNIDADES DE MERCADO Y TENDENCIAS FUTURAS

Segmentación de la industria de oleoductos y gasoductos terrestres

El informe de mercado de oleoductos y gasoductos terrestres incluye:.

| Tipo | ||

| ||

|

| Geografía | ||

| ||

| ||

| ||

| ||

|

Preguntas frecuentes sobre investigación de mercado de oleoductos y gasoductos terrestres

¿Cuál es el tamaño actual del mercado de Oleoductos y gasoductos terrestres?

Se proyecta que el mercado de oleoductos y gasoductos terrestres registre una tasa compuesta anual superior al 5% durante el período de pronóstico (2024-2029)

¿Quiénes son los actores clave en el mercado de Oleoductos y gasoductos terrestres?

Jindal SAW Ltd., Europipe GmbH, Tenaris SA, Essar Group, TMK Group son las principales empresas que operan en el mercado de oleoductos y gasoductos terrestres.

¿Cuál es la región de más rápido crecimiento en el mercado de Oleoductos y gasoductos terrestres?

Se estima que Asia Pacífico crecerá a la CAGR más alta durante el período previsto (2024-2029).

¿Qué región tiene la mayor participación en el mercado de oleoductos y gasoductos terrestres?

En 2024, América del Norte representa la mayor cuota de mercado en el mercado de oleoductos y gasoductos terrestres.

¿Qué años cubre este mercado de Oleoductos y gasoductos terrestres?

El informe cubre el tamaño histórico del mercado de Oleoductos y gasoductos terrestres para los años 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Oleoductos y gasoductos terrestres para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Informe de la industria de oleoductos y gasoductos terrestres

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de oleoductos y gasoductos terrestres en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de oleoductos y gasoductos terrestres incluye una perspectiva de previsión del mercado hasta 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.