| Período de Estudio | 2019 - 2029 |

| Año Base Para Estimación | 2023 |

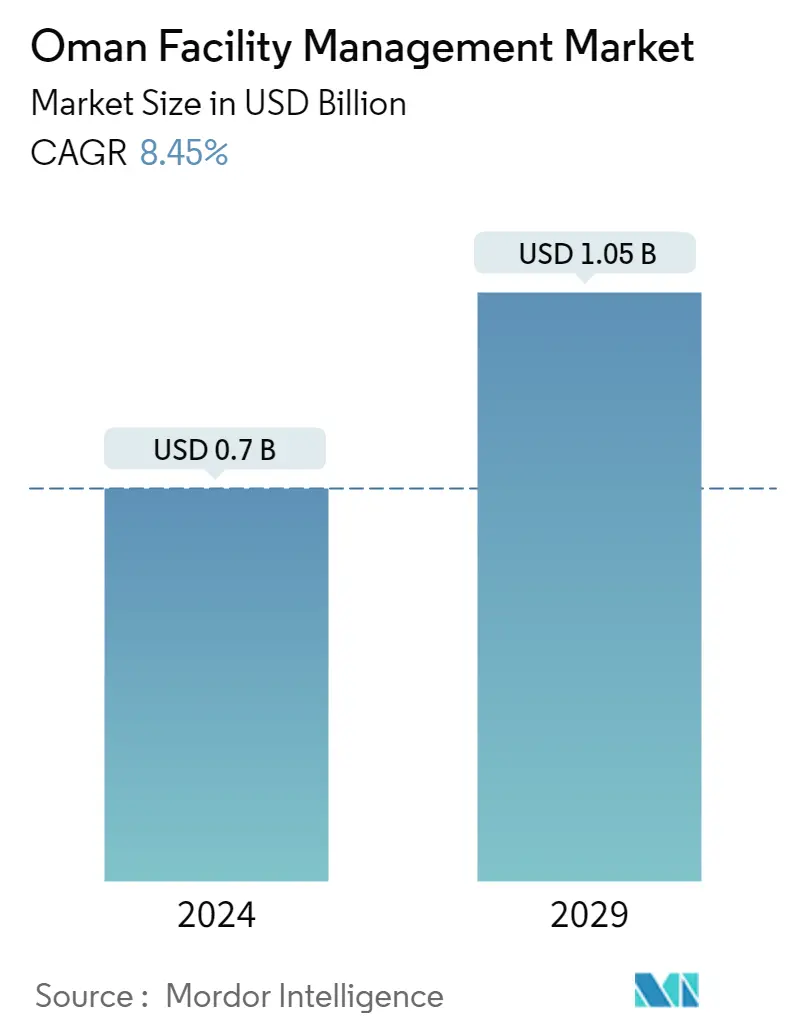

| Tamaño del Mercado (2024) | USD 0.76 Billion |

| Tamaño del Mercado (2029) | USD 1.14 Billion |

| CAGR (2024 - 2029) | 8.45 % |

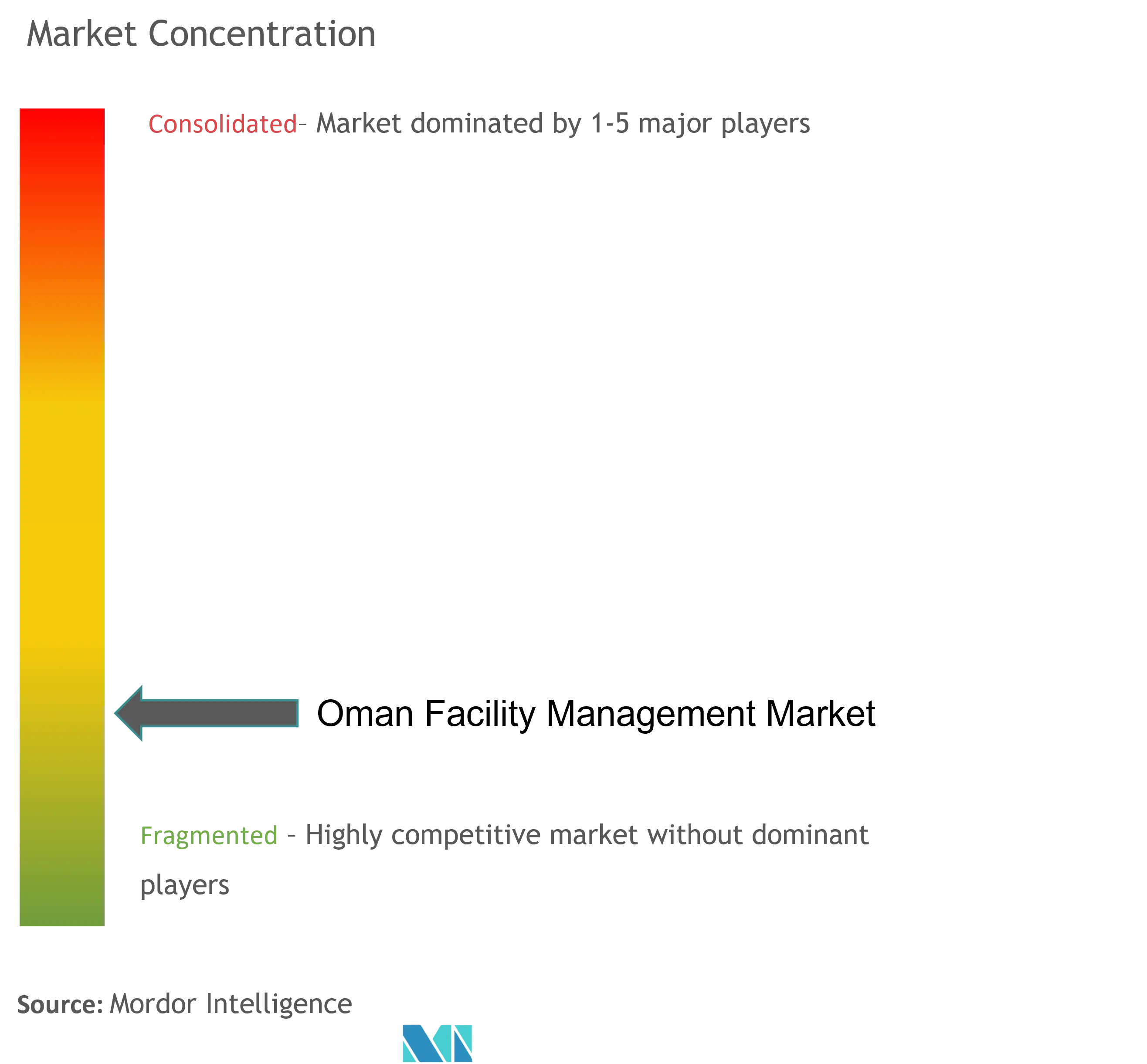

| Concentración del Mercado | Bajo |

Jugadores principales*Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial |

Análisis del mercado de gestión de instalaciones de Omán

El tamaño del mercado de gestión de instalaciones de Omán se estima en 700 millones de dólares en 2024 y se espera que alcance los 1050 millones de dólares en 2029, creciendo a una tasa compuesta anual del 8,45% durante el período previsto (2024-2029).

La gestión de instalaciones comprende una amplia gama de soluciones y servicios que influyen en la eficiencia y productividad de las empresas. El mercado de gestión de instalaciones de Omán está impulsado principalmente por el crecimiento del sector de la construcción, la creciente demanda del sector comercial junto con iniciativas gubernamentales y la expansión del sector hotelero.

- La adopción de la gestión integrada de instalaciones (IFM) entre los proveedores de FM de Omán ha creado amplias oportunidades para el mercado. Con una inmensa presión sobre las empresas para operar de la manera más eficiente posible y cuidar sus flujos de efectivo, ofrecer una gestión integrada de las instalaciones ha llevado a los usuarios finales a incurrir en menores costos para las tareas regulares. Impulsando así la demanda de servicios de facility management duros y blandos en las empresas del país.

- Omán ha redactado su Visión 2040 para impulsar el desarrollo futuro en el país. La población y las sociedades basadas en el conocimiento potenciarán la visión futura del país. Con la ayuda del crecimiento industrial, el país aspira a unirse a los países desarrollados del mundo. Con la ayuda de la construcción de ciudades inteligentes y sostenibles e instalaciones de infraestructura tecnológicamente avanzadas, el país aspira a ser pionero en la región de Medio Oriente. Se espera que estos casos creen importantes oportunidades de crecimiento para los proveedores del mercado de gestión de instalaciones en el país durante el período previsto.

- El mercado de gestión de instalaciones se encuentra en una etapa emergente en el ecosistema de Omán. La importante demanda de los actores del sector comercial ha crecido considerablemente en los últimos años. Se espera que el crecimiento de los centros comerciales, las nuevas instalaciones de fabricación y la importante expansión de oficinas de las empresas de TI impulsen el mercado a un ritmo rápido durante el período previsto.

- Sin embargo, el mercado de FM del país consta de varios proveedores locales más pequeños, lo que plantea un desafío importante en términos de presión de precios, márgenes más bajos, barreras de entrada al mercado, etc. Los actores deben estandarizar las ofertas para las diversas necesidades del mercado en un mercado fragmentado. mercado. Los actores locales con menos relaciones internacionales llevaron a una menor adopción de soluciones tecnológicamente avanzadas, lo que será un desafío importante con un efecto a largo plazo.

- En la primera fase de la pandemia de COVID-19, el mercado de gestión de instalaciones de Omán experimentó una disminución significativa de su crecimiento (implementación de confinamientos, escenarios de trabajo desde casa, etc.). El efecto de bloqueo provocó además una escasez de mano de obra en las instalaciones y en las empresas de gestión de instalaciones, debido a que la mayoría de la fuerza laboral se contrató en países extranjeros. Los servicios de gestión de instalaciones duras, como calefacción, ventilación y aire acondicionado, también registraron un crecimiento significativo durante la pandemia del país.

Tendencias del mercado de gestión de instalaciones de Omán

Se espera que la FM subcontratada mantenga una participación de mercado significativa

- Se espera que la FM subcontratada sea testigo de una tracción significativa en el mercado de gestión de instalaciones de Omán durante el período previsto. En Omán, por el gran volumen de contratos, cada vez se demandan más servicios de FM únicos, agrupados y el número de servicios integrados de FM. Los mismos beneficios son reducción de costos, tiempo de entrega del servicio, servicio contractual, ausencia de mantenimiento de equipos, etc.

- Además, se espera que los servicios únicos de FM ganen una participación significativa en el segmento subcontratado. Las empresas eligen un único proveedor de servicios porque pueden estar seguros de una calidad y eficiencia de servicio superiores. El uso de varios proveedores de servicios es una actividad que requiere mucho tiempo y requiere la gestión de múltiples proveedores y los peligros asociados. Esto ayuda a crear importantes oportunidades para que los proveedores del mercado expandan los servicios FM únicos en el país.

- Además, los proveedores únicos de servicios de FM con un profundo conocimiento de la industria actualizan periódicamente su servicio integrando las últimas tendencias y desarrollos tecnológicos en sus industrias específicas, lo cual es una ventaja al adoptar este enfoque de servicio de FM, que impulsaría el crecimiento del mercado.

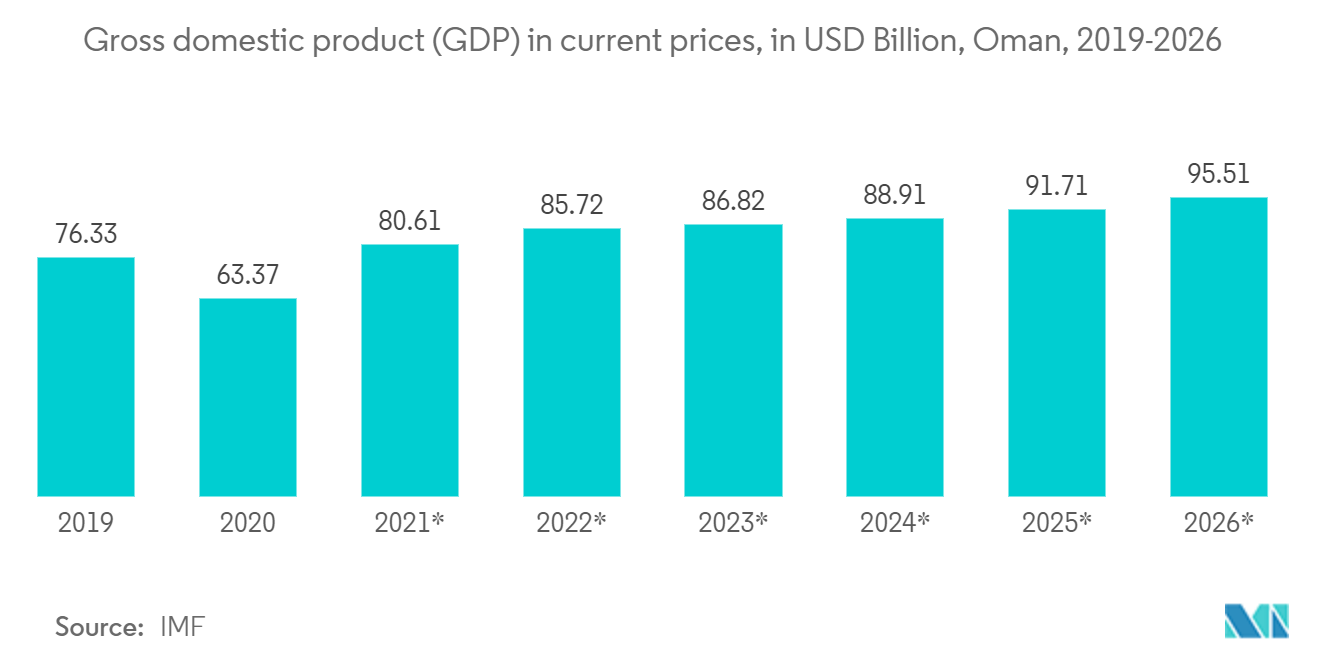

- El aumento del PIB también impulsa la demanda de servicios de FM subcontratados en el país. Por ejemplo, según datos del FMI, se espera que el producto interior bruto (PIB) a precios corrientes en Omán alcance los 95.510 millones de dólares en 2026, frente a los 63.370 millones de dólares en 2020.

- Además, el crecimiento de los centros comerciales y supermercados en todo el país impulsó aún más la demanda de servicios de gestión de instalaciones subcontratados. Por ejemplo, la apertura del Centro Comercial de Omán en 2021, con 145.000 metros cuadrados de espacio comercial, varios restaurantes y una variedad de emocionantes experiencias de estilo de vida, impulsó aún más el crecimiento del mercado. Además, en febrero de 2023, Majid Al Futtaim inauguró el Centro Comercial de Omán.

Se espera que el segmento comercial domine el mercado

- Los servicios de FM en el sector comercial incluyen servicios de gestión de instalaciones en edificios de tiendas de conveniencia, minoristas multicanal, oficinas de TI y telecomunicaciones, oficinas corporativas de compañías financieras y de seguros, etc. Omán ha desarrollado una excelente infraestructura para cumplir con los requisitos internacionales y externos de desarrollo economico.

- A medida que la industria comercial del país recoge los beneficios de su enfoque a largo plazo hacia la innovación, esto ha definido el crecimiento sectorial durante el período previsto. El sistema de salud del país ha reportado logros significativos en servicios de salud y medicina preventiva y curativa en las últimas cuatro décadas.

- Además, el país está siendo testigo de una atracción significativa en el segmento comercial, y el país está haciendo hincapié en la construcción de infraestructura de TIC para reducir la brecha digital a través de su Estrategia Nacional de Banda Ancha, que se centra en brindar servicio de banda ancha a más del 90% de las áreas urbanas para 2030, con un objetivo general penetración en el país alcanzando el 75%. Además, se espera que las crecientes inversiones en la construcción de infraestructura vital de TIC y la mejora de diversos servicios de gobierno electrónico impulsen a las empresas de TI y telecomunicaciones de la región a establecer sus oficinas, impactando así positivamente en el crecimiento del mercado.

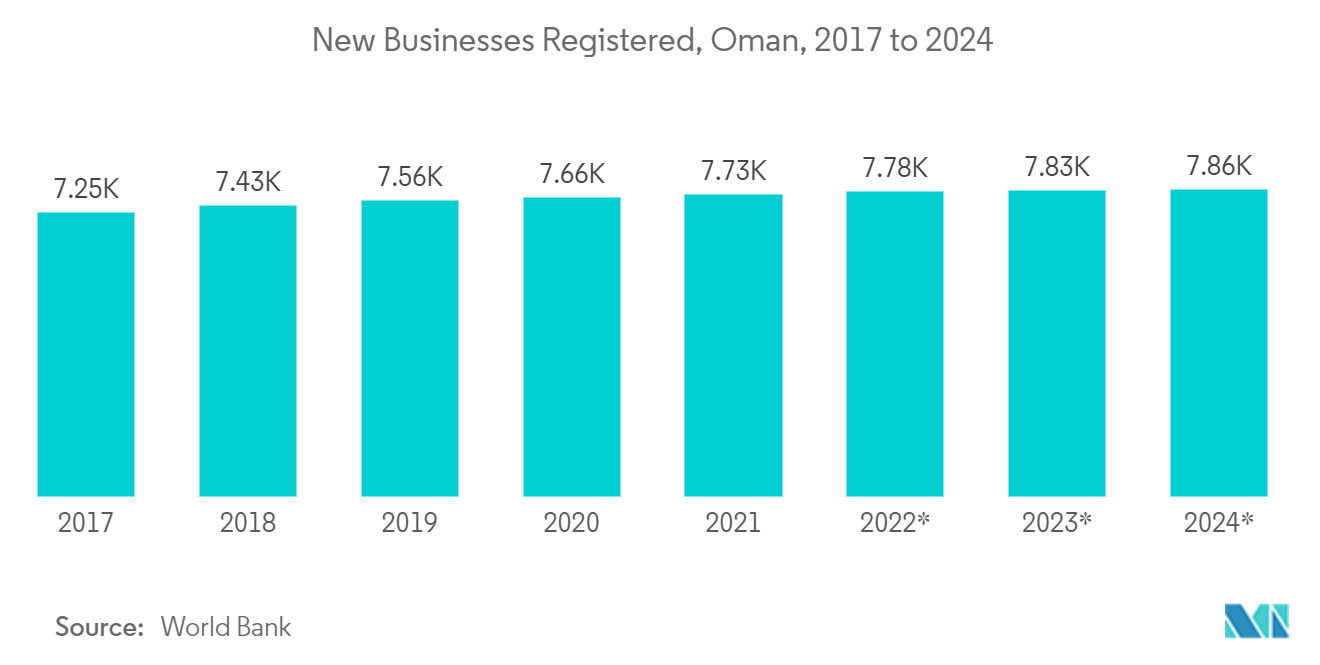

- El país ha observado importantes proyectos de construcción en los últimos años. Según el Banco Mundial, se estima que para finales de 2024 se registrarán 7.857 empresas en el país. Con perspectivas de futuro hacia las inversiones extranjeras y el crecimiento de los actores de servicios comerciales, el país ha observado muchos proyectos de construcción en los últimos años.

Descripción general de la industria de gestión de instalaciones de Omán

El mercado de FM de Omán está fragmentado, los actores locales e internacionales poseen importantes años de experiencia en la industria y la intensidad de la rivalidad competitiva es alta. Las empresas siguen innovando y establecen asociaciones estratégicas para conservar su participación de mercado.

En enero de 2023, Renaissance, la empresa de alojamiento, soluciones de servicios y gestión integrada de instalaciones de Omán, anunció su colaboración con SOURCE Global, PBC para generar agua potable de origen sostenible para Renaissance Village Duqm (RSVD) en la Zona Económica Especial de Omán en Duqm (SEZAD). con planes de expandirse a sitios adicionales.

Líderes del mercado de gestión de instalaciones de Omán

-

Qurum Business Group

-

Bahwan Engineering Group

-

Al Naba Services LLC

-

G4S Limited

-

Oman International Group

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Noticias del mercado de gestión de instalaciones de Omán

- Agosto de 2023 Petroleum Development Oman (PDO), la compañía petrolera nacional del sultanato, adjudicó dos importantes contratos de entrega fuera de la parcela (ODC) a las grandes constructoras omaníes Al Tasnim Enterprises y Galfar Engineering Contracting. Según el acuerdo, la empresa Al Tasnim supervisará el ODC del Sur, que abarca Amal, Marmul, Nimr y Greater Berba, mientras que Galfar será responsable de las áreas de Saih Rawl y Qarn Alam.

- Agosto de 2023 el puerto de Sohar y Freezone firmaron tres acuerdos con varias empresas que operan en el campo del transporte marítimo para brindar servicios marítimos a los barcos que anclan en el puerto. Los acuerdos se firmaron con Gulf Global Land and Sea Services, Al Risiah Shipping and Trading Services y National Marine Services. Según los acuerdos, las tres empresas ofrecerán servicios de limpieza de buques, estudios submarinos y reparación submarina, entre otros servicios.

Segmentación de la industria de gestión de instalaciones de Omán

La gestión de instalaciones limita múltiples disciplinas para garantizar la funcionalidad, la comodidad, la seguridad y la eficiencia de cualquier edificio mediante la integración de personas, lugares, procesos y tecnología. Mientras que los servicios duros incluyen servicios físicos y estructurales, como ascensores con sistemas de alarma contra incendios, los servicios blandos incluyen limpieza, paisajismo, seguridad y servicios similares de origen humano, brindando una solución a usuarios finales como edificios comerciales, comercio minorista, gobierno y entidades públicas.

El mercado de gestión de instalaciones de Omán está segmentado por tipo (servicio FM interno, servicio FM subcontratado (FM único, FM integrado y FM integrado)), tipo de oferta (FM duro y FM blando) y usuario final (comercial, institucional). , público/infraestructura e industrial).

Los tamaños de mercado y los pronósticos se proporcionan en términos de valor (USD) para todos los segmentos anteriores.

| Por tipo | Gestión interna de instalaciones | ||

| Gestión de instalaciones subcontratadas | FM única | ||

| FM incluido | |||

| FM integrada | |||

| Por tipo de oferta | FM dura | ||

| FM suave | |||

| Por usuario final | Comercial | ||

| Institucional | |||

| Público/Infraestructura | |||

| Industrial | |||

| Otros | |||

Preguntas frecuentes sobre investigación de mercado sobre gestión de instalaciones en Omán

¿Qué tamaño tiene el mercado de gestión de instalaciones de Omán?

Se espera que el tamaño del mercado de gestión de instalaciones de Omán alcance los 700 millones de dólares en 2024 y crezca a una tasa compuesta anual del 8,45% hasta alcanzar los 1,050 millones de dólares en 2029.

¿Cuál es el tamaño actual del mercado de Gestión de instalaciones de Omán?

En 2024, se espera que el tamaño del mercado de gestión de instalaciones de Omán alcance los 700 millones de dólares.

¿Quiénes son los actores clave en el mercado Gestión de instalaciones de Omán?

Qurum Business Group, Bahwan Engineering Group, Al Naba Services LLC, G4S Limited, Oman International Group son las principales empresas que operan en el mercado de gestión de instalaciones de Omán.

¿Qué años cubre este mercado de Gestión de instalaciones de Omán y cuál era el tamaño del mercado en 2023?

En 2023, el tamaño del mercado de gestión de instalaciones de Omán se estimó en 648 millones de dólares. El informe cubre el tamaño histórico del mercado de Gestión de instalaciones de Omán durante los años 2019, 2020, 2021, 2022 y 2023. El informe también pronostica el tamaño del mercado de Gestión de instalaciones de Omán para los años 2024, 2025, 2026, 2027, 2028 y 2029.

Nuestros informes más vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

Informe de la industria de gestión de instalaciones de Omán

Estadísticas para la participación de mercado, el tamaño y la tasa de crecimiento de ingresos de Omán Facility Management en 2024, creadas por Mordor Intelligence™ Industry Reports. El análisis de Omán Facility Management incluye una perspectiva de pronóstico del mercado para 2024 a 2029 y una descripción histórica. Obtenga una muestra de este análisis de la industria como descarga gratuita del informe en PDF.