Tamaño y Participación del Mercado de Síntesis de Oligonucleótidos

Análisis del Mercado de Síntesis de Oligonucleótidos por Mordor Intelligence

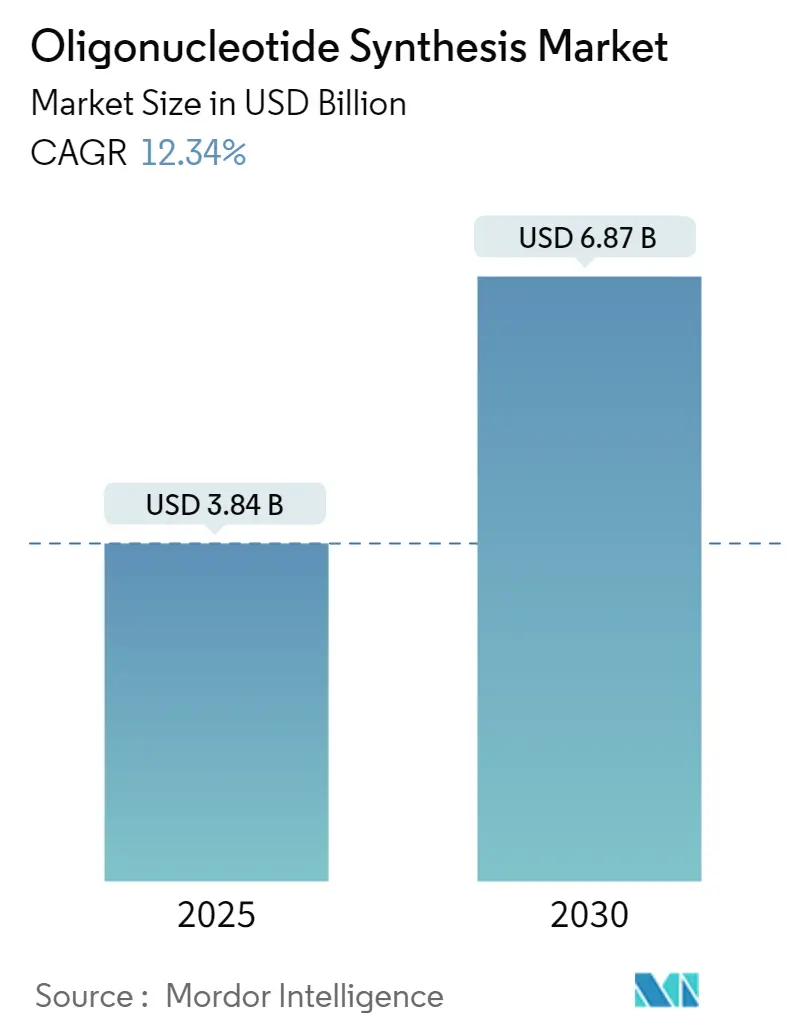

El mercado de síntesis de oligonucleótidos alcanzó 3.84 mil millones USD en 2025 y se prevé que ascienda a 6.87 mil millones USD para 2030, avanzando a una TCAC del 12,34% a medida que los avances terapéuticos aceleran la demanda. Las plataformas enzimáticas que crean cadenas más largas y limpias sin reactivos peligrosos están remodelando el mercado de síntesis de oligonucleótidos al desafiar cuatro décadas de dominio de fosforamidita. Las subvenciones gubernamentales, notablemente el programa de 15.4 millones USD enfocado en ARN del NIH, catalizan nuevos métodos de producción mientras los fabricantes por contrato escalan capacidad para satisfacer las crecientes necesidades de externalización farmacéutica. Las aprobaciones clínicas subrayan el impulso: 22 medicamentos de ácido nucleico obtuvieron autorización regulatoria a finales de 2023, y cuatro más ganaron aprobación en 2024, llevando el mercado de síntesis de oligonucleótidos más allá de sus raíces de reactivos de investigación hacia productos biológicos a escala industrial. El escrutinio ambiental de reactivos vinculados a PFAS presiona los procesos heredados, amplificando el interés en alternativas enzimáticas que reducen residuos mientras cumplen con regulaciones en evolución.

Hallazgos Clave del Informe

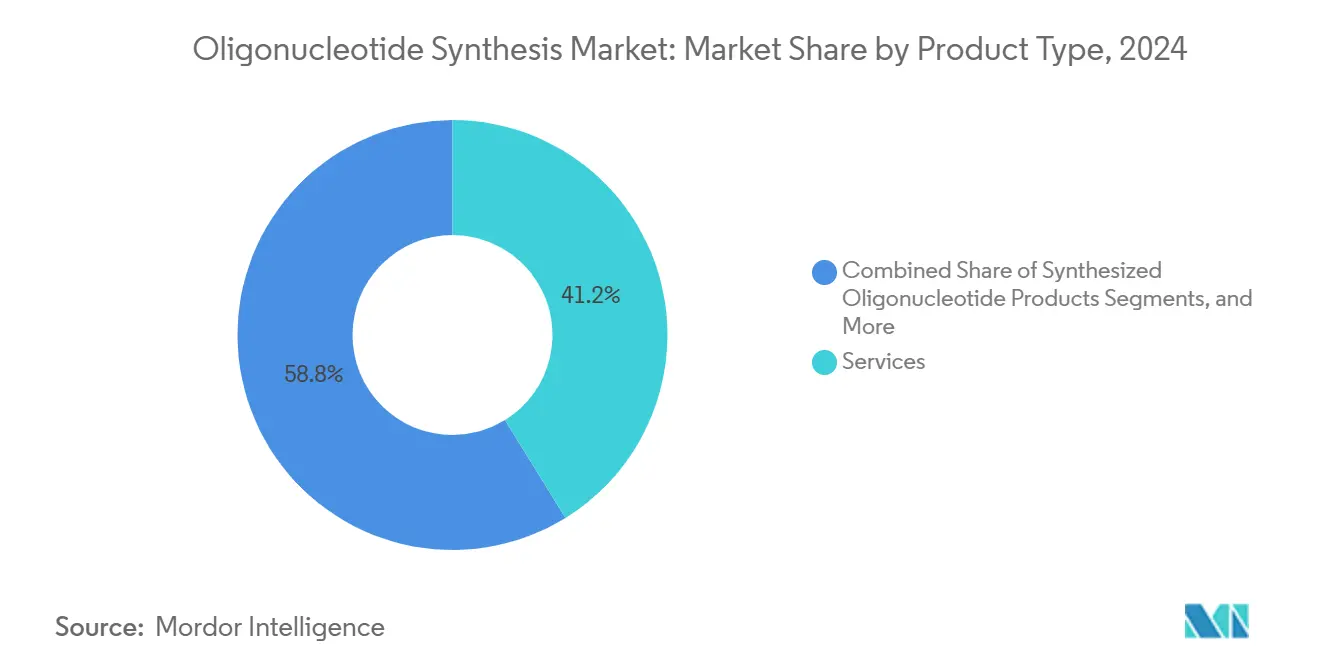

- Por tipo de producto, los servicios representaron el 41,25% de la participación en ingresos del mercado de síntesis de oligonucleótidos en 2024, mientras que los productos de oligonucleótidos sintetizados están posicionados para registrar el crecimiento más rápido hasta 2030.

- Por química, el ADN dominó con el 43,45% de la cuota del mercado de síntesis de oligonucleótidos en 2024; el ARN está en curso de reducir la brecha a medida que maduran las tuberías de ARNm y CRISPR.

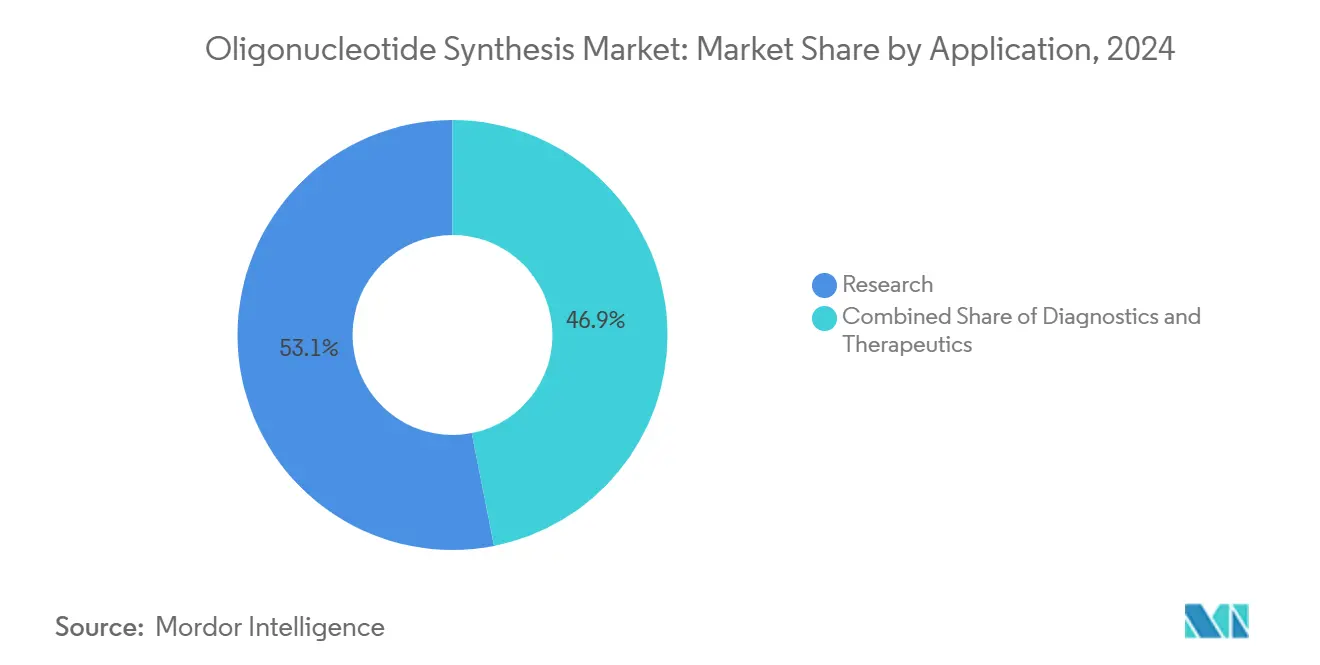

- Por aplicación, la investigación mantuvo el 53,15% de la cuota del tamaño del mercado de síntesis de oligonucleótidos en 2024, sin embargo los terapéuticos ya comandan precios premium y se están expandiendo más rápidamente.

- Por usuario final, los institutos académicos generaron el 72,81% del volumen en 2024, mientras que las empresas farmacéuticas y biotecnológicas entregaron el valor más alto a través de contratos de grado clínico.

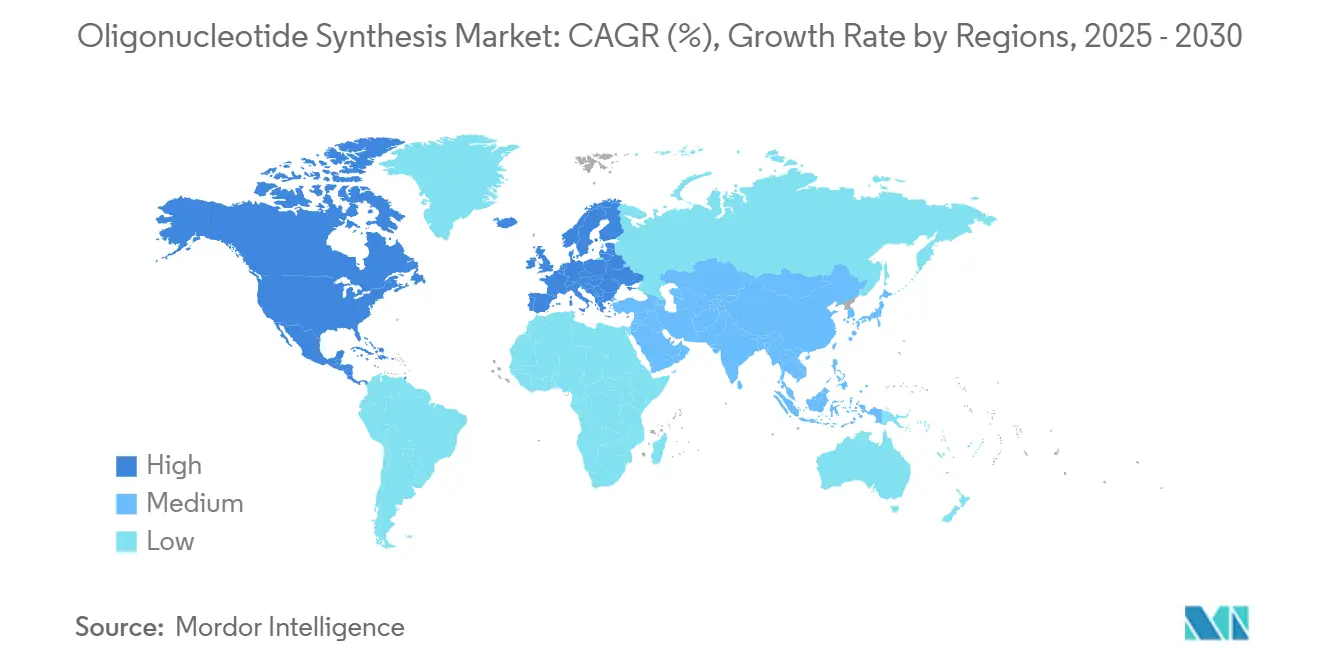

- Por geografía, América del Norte lideró con el 42,81% de participación en 2024, mientras que Asia-Pacífico muestra la curva ascendente más pronunciada respaldada por 4 mil millones USD en rondas de financiación chinas y adiciones de capacidad de cientos de millones de dólares.

Tendencias e Insights del Mercado Global de Síntesis de Oligonucleótidos

Análisis de Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento de financiación gubernamental post-pandemia | +2.1% | Global, con concentración en América del Norte y Europa | Mediano plazo (2-4 años) |

| Adopción clínica de oligos sintetizados en diagnósticos avanzados | +1.8% | Global, liderado por América del Norte y Asia-Pacífico | Largo plazo (≥ 4 años) |

| Expansión de capacidad de desarrollo y fabricación por contrato (CDMO) | +1.5% | Global, con inversiones importantes en Asia-Pacífico | Mediano plazo (2-4 años) |

| Acantilados de patentes impulsando terapias antisentido/ARN de próxima generación | +1.2% | América del Norte y Europa principalmente | Largo plazo (≥ 4 años) |

| Plataformas de síntesis de ultra alto rendimiento basadas en micro-arreglos | +0.9% | Global, centros tecnológicos en América del Norte | Corto plazo (≤ 2 años) |

| Tuberías de lanzamiento de "impresoras de ADN" enzimáticas de mesa | +0.7% | América del Norte y Europa inicialmente | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Aumento de Financiación Gubernamental Post-Pandemia

La inversión federal elevó los oligonucleótidos a estatus de infraestructura crítica para preparación pandémica y medicina de precisión. El NIH destinó 15.4 millones USD para investigación de ARN que mejora la síntesis microfluídica de cadenas largas y secuenciación de nanoporos, mientras su Centro Coordinador de Desarrollo Tecnológico asegura 1.5 millones USD anuales hasta 2029 para refinar sistemas de producción de ácidos nucleicos [1]Instituto Nacional de Investigación del Genoma Humano, "Financiación para Desarrollo de Tecnología de ARN," genome.gov. Las subvenciones europeas paralelas crean un impulso transatlántico para localizar cadenas de suministro, reforzar bioseguridad, y acelerar estándares de oligonucleótidos que sustentan aprobaciones terapéuticas.

Adopción Clínica de Oligos Sintetizados en Diagnósticos Avanzados

Las nuevas directrices de la FDA emitidas en 2024 clarifican los requisitos de calidad, acelerando el despliegue de ensayos diagnósticos e impulsando el mercado de síntesis de oligonucleótidos [2]FDA, "Guía de Desarrollo de Medicamentos para Terapéuticos Basados en Ácidos Nucleicos," fda.gov. Los oligos antisentido conjugados con GalNAc recibieron su primera aprobación, confirmando químicas de entrega precisas que dependen de síntesis de alta fidelidad. Los tratamientos personalizados "N-de-1" ahora demandan producción rápida de micro-lotes, promoviendo que los proveedores de servicios integren flujos de trabajo de diseño-a-clínica que transforman cómo se tratan los pacientes con enfermedades raras.

Expansión de Capacidad de Desarrollo y Fabricación por Contrato (CDMO)

La construcción de 725 millones USD de Agilent, las 27 líneas de producción de WuXi STA, y la instalación coreana de 300 millones EUR de MilliporeSigma colectivamente duplican la producción terapéutica global, señalando cómo los CDMOs anclan el mercado de síntesis de oligonucleótidos. Las operaciones externalizadas suministran cadenas de grado GMP más rápido de lo que los equipos internos pueden calificar equipos, posicionando a los CDMOs como aliados estratégicos para patrocinadores de medicamentos que corren hacia la comercialización.

Acantilados de Patentes Impulsando Terapias Antisentido/ARN de Próxima Generación

La expiración de patentes fundamentales de antisentido invita a nuevos participantes, mientras que disputas de alto perfil de CRISPR ejemplificadas por Broad Institute vs. CVC remodelan flujos de licencias sin atenuar el entusiasmo de los inversionistas. Fallos recientes que invalidaron reclamos selectos de ARN guía abren libertad de operación para empresas más pequeñas, levantando barreras que una vez limitaron portafolios de oligonucleótidos.

Tuberías de Lanzamiento de "Impresoras de ADN" Enzimáticas de Mesa

SYNTAX de DNA Script, el récord de 1,005 bases de Ansa, y Gibson SOLA de Telesis Bio destacan cómo las polimerasas libres de plantilla entregan cadenas más largas con menos reactivos tóxicos, alineando la producción con mandatos de sostenibilidad crecientes. Una disponibilidad más amplia desencadena revisiones de bioseguridad, llevando a nuevos marcos de detección de secuencias que balancean innovación abierta contra riesgos de doble uso.

Análisis de Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Persistentes altos costos de purificación y CC | -1.4% | Global, afectando particularmente a jugadores más pequeños | Largo plazo (≥ 4 años) |

| Disputas de PI alrededor de secuencias CRISPR / edición genética | -0.8% | América del Norte y Europa principalmente | Mediano plazo (2-4 años) |

| Cuellos de botella de suministro para fosforamiditas especializadas | -0.6% | Global, con concentración de cadena de suministro en Asia-Pacífico | Corto plazo (≤ 2 años) |

| Regulaciones ambientales vinculadas a PFAS sobre ácidos nucleicos fluorados | -0.4% | Europa y América del Norte enfoque regulatorio | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Persistentes Altos Costos de Purificación y CC

La purificación de grado terapéutico puede consumir 60-70% de presupuestos de fabricación ya que la cromatografía líquida de alto rendimiento permanece como el estándar para remover cadenas truncadas e impurezas reactivas. La erosión del rendimiento, demostrada por secuencias de 30-mer cayendo al 55% con eficiencia de acoplamiento del 98%, fuerza sobre-producción que infla el uso de reactivos y disposición de residuos, estresando jugadores más pequeños que carecen de economías de escala.

Disputas de PI Alrededor de Secuencias CRISPR / Edición Genética

Los reclamos de patentes superpuestos crean campos minados legales donde un solo ARN guía puede activar múltiples licencias, elevando costos y retrasando lanzamientos. Aunque algunas patentes fueron invalidadas en 2024, las apelaciones en curso sostienen incertidumbre, promoviendo diseños de secuencias conservadores que estrechan el espacio terapéutico direccionable.

Análisis de Segmentos

Por Tipo de Producto: Los Servicios Anclan el Impulso de Externalización

Los servicios generaron el 41,25% de los ingresos totales de 2024 ya que los patrocinadores farmacéuticos priorizaron soluciones llave en mano que comprimen cronogramas de desarrollo. Esta dominancia confirma la preferencia del mercado de síntesis de oligonucleótidos por capacidad externa que agrupa síntesis, purificación, y soporte regulatorio en contratos de proveedor único. El modelo conviene a lotes clínicos de alto valor donde cada lote debe pasar auditorías GMP estrictas. El consumo de reactivos escala en paralelo, ofreciendo flujos de anualidades estables para proveedores de consumibles incluso cuando aparecen plataformas enzimáticas de mesa.

Mirando hacia adelante, se espera que los ingresos de servicios superen las ventas de productos porque la complejidad de cumplimiento continúa aumentando. Los CDMOs distribuyen costos analíticos a través de docenas de clientes, mientras que las biotecnológicas individuales rara vez justifican inversiones de salas limpias de múltiples millones de dólares. Los proveedores de equipos responden con instrumentos de mayor rendimiento como sintetizadores de 384 pozos que cortan costos por oligo, sin embargo la mayoría de las máquinas aún aterrizarán dentro de instalaciones de servicio en lugar de laboratorios de fabricantes de medicamentos. La expansión del tamaño del mercado de síntesis de oligonucleótidos por lo tanto rastrea construcciones de CDMO, mientras que sistemas especializados de mesa abordan necesidades de nicho de respuesta rápida dentro de núcleos de investigación.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Química: El ADN Mantiene Dominio mientras el ARN Acelera

El ADN retuvo el 43,45% del comando del mercado de síntesis de oligonucleótidos en 2024 gracias a protocolos maduros de fosforamidita que entregan eficiencia de acoplamiento >99% para cadenas de hasta 120 bases. La participación del 13,78% del ARN está destinada a subir a medida que las vacunas de ARNm, guías CRISPR, y medicamentos siARN ganan tracción clínica. La síntesis enzimática favorece al ARN porque la enzimología acuosa evita los pasos de desprotección ácida que degradan grupos 2'-hidroxilo, extendiendo longitudes factibles más allá de 200 bases sin agentes de tapado.

Las cadenas principales modificadas como fosforotioatos y 2'-O-metil ribosas ya dominan terapéuticos antisentido y RNAi, comandando múltiplos del precio del ADN por base. Las químicas de nicho (LNA, PNA, Morfolino) ocupan rebanadas pequeñas pero suministran herramientas indispensables para indicaciones críticas de estabilidad. A medida que la demanda terapéutica se intensifica, la producción se desplaza hacia enzimas compatibles con GMP y solventes más verdes, levantando la participación del mercado de síntesis de oligonucleótidos del ARN mientras el ADN permanece fundamental para volúmenes de ensamblaje de genes y cebadores de PCR.

Por Aplicación: El Volumen de Investigación Encuentra el Valor Terapéutico

La investigación retuvo el 53,15% de la actividad de 2024, pero los terapéuticos, con el 14,51%, impulsan la mayor parte de la ganancia ya que cada oligo clínico puede facturar de 10 a 20 veces el precio de un cebador de laboratorio. Veintidós medicinas de ácido nucleico aprobadas para 2023 validaron la modalidad, mientras que cuatro aprobaciones de 2024 confirman una tubería estable. Los diagnósticos acompañantes casan medicamento y prueba, duplicando órdenes de secuencia por indicación y estrechando vínculos entre mercados terapéuticos y diagnósticos.

Desde 2025 en adelante, la TCAC terapéutica está posicionada para superar volúmenes de investigación. Las expiraciones de patentes en constructos antisentido de primera generación abren espacio para desarrolladores de enfermedades raras, y el financiamiento de riesgo fluye hacia start-ups que crean oligos personalizados. Consecuentemente, el tamaño del mercado de síntesis de oligonucleótidos adjunto a terapéuticos se expandirá más rápido que cualquier otro segmento, incluso si los recuentos de unidades absolutas se mantienen por debajo de las cantidades de investigación.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Usuario Final: Los Institutos Académicos Lideran Volumen, Pharma Captura Margen

Las instituciones académicas impulsaron el 72,81% de las secuencias en 2024, subrayando cómo la ciencia del descubrimiento aún sustenta la demanda de oligonucleótidos. Los laboratorios universitarios procesan cebadores y sondas para pantallas CRISPR, transcriptómica, y biología sintética. Sin embargo, los ingresos se inclinan hacia empresas farmacéuticas y biotecnológicas, que representaron solo el 14,21% del volumen pero reservaron la mayoría del valor en dólares a través de proyectos GMP.

Los hospitales y laboratorios diagnósticos son la cohorte de crecimiento más rápido a medida que las pruebas genéticas migran de laboratorios de referencia centrales a configuraciones de punto de atención. Esta ola alimenta el mercado de síntesis de oligonucleótidos con órdenes de escala media demandando calidad de grado médico pero no rigor GMP completo, tallando un nicho de servicio de nivel medio. A medida que proliferen los ensayos de medicina de precisión, las colaboraciones académico-industriales se profundizarán, canalizando descubrimientos respaldados por subvenciones hacia tuberías clínicas que dependen de la fortaleza de CDMO.

Análisis Geográfico

América del Norte capturó el 42,81% de participación en 2024, impulsado por directrices de la FDA que desriesgan el desarrollo y por financiación del NIH que subsidia innovación de plataformas. Las empresas con base en Estados Unidos aprovechan ecosistemas integrados que abarcan capital de riesgo, excelencia académica, y conocimiento de fabricación. Canadá se beneficia de la proximidad, con suites GMP emergentes atrayendo proyectos transfronterizos. Los sitios de bajo costo de México están comenzando a atraer empaque de reactivos y funciones de CC, aunque la síntesis permanece concentrada más al norte.

Asia-Pacífico mantuvo el 14,71% pero registra la trayectoria de crecimiento más alta. Los patrocinadores chinos vertieron más de 4 mil millones USD en empresas de ácidos nucleicos pequeños durante 2024, mientras los gobiernos provinciales aceleraron permisos de plantas para localizar suministro. Corea del Sur aseguró 300 millones EUR de MilliporeSigma para un campus de productos biológicos dúplex, y la certidumbre regulatoria de Singapur atrajo expansiones multi-línea de WuXi STA y GenScript. El impulso "Make in India" de India parió la nueva instalación Gujarat de CoDx-CoSara, señalando intención regional de ascender en la cadena de valor.

Europa permanece como una potencia de innovación pero encuentra restricciones químicas relacionadas con PFAS que complican flujos de trabajo de fosforamidita heredados[3]Sociedad Química Americana, "Las Restricciones de PFAS Impulsan Química de Oligonucleótidos Más Verde," pubs.acs.org. BioSpring de Alemania triplicó capacidad y agregó 1,500 empleos, compensando dolores de cabeza de suministro al pionerar reactivos libres de fluoruro. Los centros Catapult del Reino Unido emparejan subvenciones públicas con spin-outs biotecnológicos, mientras Francia cultiva start-ups enzimáticas. En otros lugares, Brasil y Argentina lideran la adopción latinoamericana de terapias genéticas, y los estados del Golfo construyen centros de medicina de precisión anclados por oligonucleótidos importados, presagiando producción localizada durante la próxima década.

Panorama Competitivo

El mercado de síntesis de oligonucleótidos muestra fragmentación moderada. Thermo Fisher, Agilent, e Integrated DNA Technologies de Danaher manejan plantas globales, portafolios amplios de reactivos, y analíticas automatizadas. La mejora de capacidad de 725 millones USD de Agilent y la adquisición de BIOVECTRA ilustran cómo la escala asegura contratos terapéuticos de alto valor. Twist Bioscience, DNA Script, y Ansa Biotechnologies disrumpen con innovaciones enzimáticas que extienden longitud de secuencia y cortan uso de solvente, remodelando preferencia del comprador hacia química más verde.

Las fusiones y adquisiciones estratégicas se aceleran: la compra de 600 millones USD de Mirus Bio por Merck agrega conocimiento de nanopartículas lipídicas, mientras que el acuerdo de 3.1 mil millones USD de Thermo Fisher por Olink expande adyacencia proteómica. Las empresas más pequeñas tallan nichos en medicina personalizada; Aldevron e IDT completaron un terapéutico CRISPR personalizado desde diseño hasta clínica en seis meses, demostrando vías ágiles que los titulares grandes ahora persiguen. Las maniobras de patentes permanecen como armas potentes, evidenciado por pactos de licencia Editas-Vertex que aseguran componentes CRISPR incluso en medio de flujo legal. La regulación ambiental y localización de cadena de suministro complican además la competencia, recompensando jugadores que adaptan química y huella geográfica preventivamente.

Líderes de la Industria de Síntesis de Oligonucleótidos

-

Thermo Fisher Scientific

-

Agilent Technologies

-

Merck KGaA

-

Bio-Synthesis Inc

-

Eurofins Scientific

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Febrero 2025: Astellas Pharma obtuvo aprobación de la FDA para remover límites de duración de dosificación de IZERVAY (avacincaptad pegol) para atrofia geográfica.

- Febrero 2025: El Centro Jawaharlal Nehru de India organizó la primera Reunión Regional de Terapéuticos de Ácidos Nucleicos, uniendo academia e industria en temas de medicamentos oligonucleótidos.

- Enero 2025: Maravai LifeSciences compró activos de Molecular Assemblies, trayendo Síntesis Completamente Enzimática a TriLink BioTechnologies.

- Diciembre 2024: Co-Dx y CoSara Diagnostics abrieron una instalación de síntesis de oligonucleótidos en Ranoli, India, bajo la bandera "Make in India".

Alcance del Informe Global del Mercado de Síntesis de Oligonucleótidos

La síntesis de oligonucleótidos es la síntesis química de fragmentos relativamente cortos de ácidos nucleicos con una estructura química definida (secuencia).

El Mercado de Síntesis de Oligonucleótidos está Segmentado por Tipo de Producto (Productos de Oligonucleótidos Sintetizados, Reactivos, Equipos, y Servicios), Aplicación (Investigación, Terapéuticos, y Diagnósticos), Usuario Final (Institutos de Investigación Académica, Empresas Farmacéuticas y Biotecnológicas, y Laboratorios Hospitalarios y de Diagnóstico), y Geografía (América del Norte, Europa, Asia-Pacífico, Medio Oriente y África, y América del Sur). El informe de mercado también cubre los tamaños de mercado estimados y tendencias para 17 países diferentes a través de las principales regiones globalmente. El informe ofrece el valor (en millones USD) para los segmentos anteriores.

| Productos de Oligonucleótidos Sintetizados |

| Reactivos |

| Equipos |

| Servicios |

| ADN (Fosforamidita) |

| ARN |

| LNA / PNA / Morfolino |

| Investigación |

| Diagnósticos |

| Terapéuticos |

| Institutos de Investigación Académica |

| Empresas Farmacéuticas y Biotecnológicas |

| Laboratorios Hospitalarios y de Diagnóstico |

| América del Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemania |

| Reino Unido | |

| Francia | |

| Italia | |

| España | |

| Resto de Europa | |

| Asia-Pacífico | China |

| Japón | |

| India | |

| Australia | |

| Corea del Sur | |

| Resto de APAC | |

| Medio Oriente y África | CCG |

| Sudáfrica | |

| Resto de MEA | |

| América del Sur | Brasil |

| Argentina | |

| Resto de América del Sur |

| Por Tipo de Producto | Productos de Oligonucleótidos Sintetizados | |

| Reactivos | ||

| Equipos | ||

| Servicios | ||

| Por Química | ADN (Fosforamidita) | |

| ARN | ||

| LNA / PNA / Morfolino | ||

| Por Aplicación | Investigación | |

| Diagnósticos | ||

| Terapéuticos | ||

| Por Usuario Final | Institutos de Investigación Académica | |

| Empresas Farmacéuticas y Biotecnológicas | ||

| Laboratorios Hospitalarios y de Diagnóstico | ||

| Por Geografía | América del Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Australia | ||

| Corea del Sur | ||

| Resto de APAC | ||

| Medio Oriente y África | CCG | |

| Sudáfrica | ||

| Resto de MEA | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

Preguntas Clave Respondidas en el Informe

¿Qué tan grande es el Mercado de Síntesis de Oligonucleótidos?

Se espera que el tamaño del Mercado de Síntesis de Oligonucleótidos alcance 3.84 mil millones USD en 2025 y crezca a una TCAC del 12,34% para alcanzar 6.87 mil millones USD para 2030.

¿Qué está impulsando el rápido crecimiento del mercado de síntesis de oligonucleótidos?

Las fuertes tuberías terapéuticas, avances en producción enzimática, y capacidad CDMO en expansión colectivamente alimentan una TCAC del 12,34% hasta 2030.

¿Quiénes son los jugadores clave en el Mercado de Síntesis de Oligonucleótidos?

Thermo Fisher Scientific, Agilent Technologies, Merck KGaA, Bio-Synthesis Inc y Eurofins Scientific son las principales empresas que operan en el Mercado de Síntesis de Oligonucleótidos.

¿Cuál es la región de crecimiento más rápido en el Mercado de Síntesis de Oligonucleótidos?

Asia-Pacífico, liderado por China y Corea del Sur, registra el crecimiento más pronunciado gracias a rondas de financiación de múltiples miles de millones de dólares y nuevas plantas de fabricación.

Última actualización de la página el: