Tamaño y Participación del Mercado de Automatización de Petróleo y Gas

Análisis del Mercado de Automatización de Petróleo y Gas por Mordor Intelligence

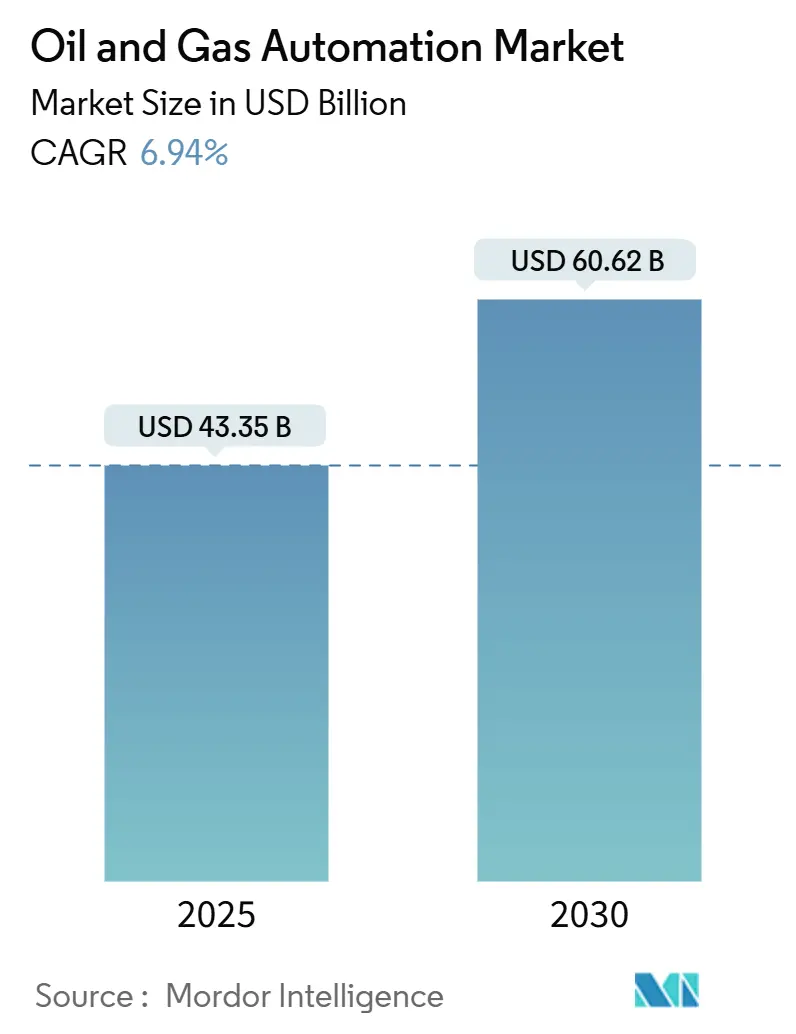

El tamaño del mercado de automatización de petróleo y gas alcanzó un valor de USD 43,35 mil millones en 2025 y está destinado a subir a USD 60,62 mil millones para 2030, registrando una TCAC del 6,9% durante el período de pronóstico. Los operadores están adoptando plataformas de campo inteligentes, análisis de IA de borde y herramientas de inspección autónomas para reducir el tiempo de inactividad y elevar la productividad mientras las cadenas de suministro se ajustan y se intensifican los objetivos de transición energética. Las regulaciones de seguridad obligatorias, especialmente aquellas alineadas con IEC 61511 e ISA-84, están acelerando la adopción de Sistemas Instrumentados de Seguridad que responden a los peligros en milisegundos. La expansión de infraestructura de GNL a través de Asia-Pacífico y África está desbloqueando nueva demanda para sistemas de control de grado criogénico que manejan ambientes de alta presión, −160 °C. Finalmente, el crecimiento de presupuestos de ciberseguridad-ahora del 15-20% del gasto total en automatización-está reformando la economía de proyectos mientras los operadores fortalecen los entornos de tecnología operativa (TO) contra ransomware y ataques patrocinados por estados.

Conclusiones Clave del Informe

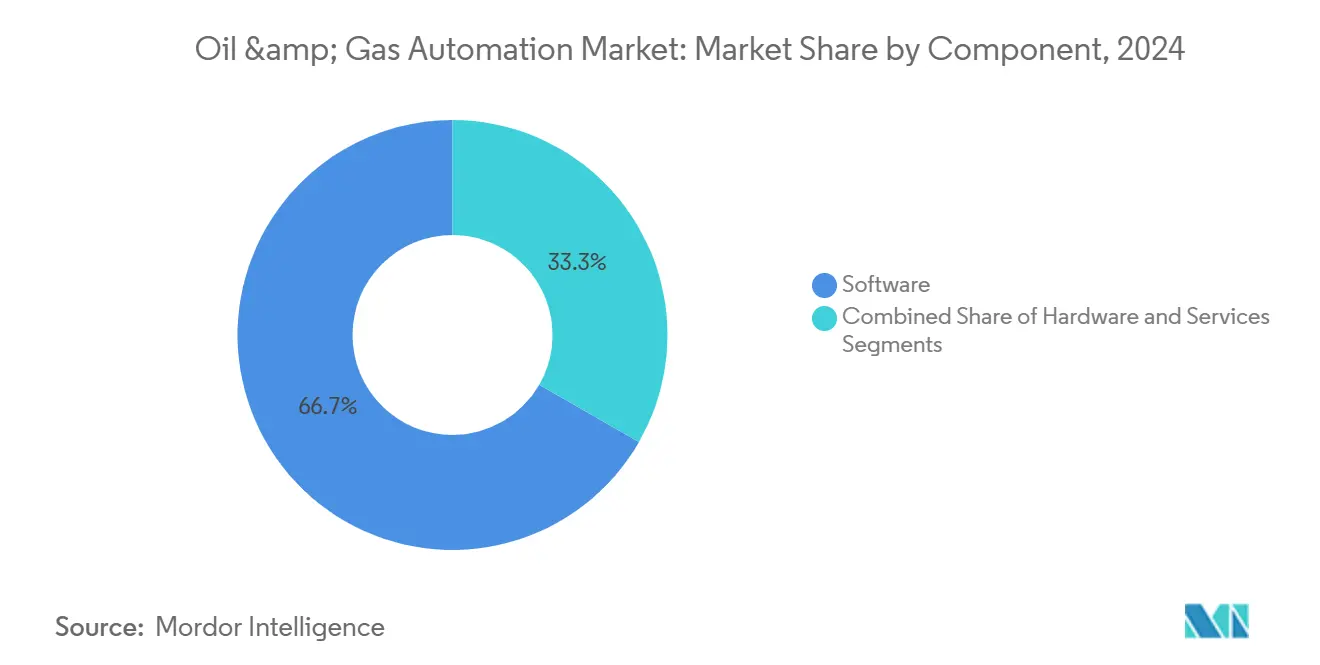

- Por componente, el software mantuvo el 66,7% de la participación del mercado de automatización de petróleo y gas en 2024, mientras que se pronostica que los servicios crezcan a una TCAC del 8,5% hasta 2030.

- Por proceso, las operaciones upstream representaron el 59,1% de los ingresos en 2024; se proyecta que las actividades midstream se expandan a una TCAC del 8,3% a medida que proliferen las terminales de GNL.

- Por tecnología, los Sistemas de Control Distribuido retuvieron el 30,1% de participación del tamaño del mercado de automatización de petróleo y gas en 2024, mientras que las plataformas SCADA están aumentando a una TCAC del 7,0%.

- Por aplicación, la producción y optimización de pozos capturó el 38,2% de participación en 2024; las terminales de GNL y las instalaciones de almacenamiento están avanzando a una TCAC del 7,9% hasta 2030.

- Por geografía, América del Norte lideró con el 37,1% de los ingresos del mercado en 2024; Asia-Pacífico está destinada a crecer más rápido a una TCAC del 7,5% respaldada por la modernización de refinerías y digitalización upstream.

Tendencias e Insights del Mercado Global de Automatización de Petróleo y Gas

Análisis del Impacto de Impulsores

| Impulsor | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adopción creciente de plataformas de campo petrolero digital | +1.2% | Global, con ganancias tempranas en América del Norte, Oriente Medio | Mediano plazo (2-4 años) |

| CAPEX de modernización para monitoreo remoto y mantenimiento predictivo | +1.8% | América del Norte y UE, núcleo APAC | Largo plazo (≥ 4 años) |

| Regulaciones obligatorias de sistemas de seguridad | +1.0% | Global, con aplicación estricta en América del Norte, Europa | Corto plazo (≤ 2 años) |

| Construcción de GNL y midstream en APAC y África | +1.5% | Núcleo APAC, derrame a MEA | Mediano plazo (2-4 años) |

| Despliegue de IA de borde para análisis en tiempo real en sitios peligrosos | +0.9% | Global, con concentración en operaciones offshore | Largo plazo (≥ 4 años) |

| Drones de inspección autónomos y robótica para activos offshore | +0.8% | Regiones offshore globales, Mar del Norte, Golfo de México, APAC | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Adopción Creciente de Plataformas de Campo Petrolero Digital

Las plataformas digitales en tiempo real fusionan sensores IoT, modelos de aprendizaje automático y análisis en la nube en tableros unificados que acortan los ciclos de decisión de minutos a segundos. Devon Energy elevó la longevidad de pozos en un 25% después de desplegar ajustes de perforación guiados por IA. Los gemelos virtuales sincronizados con datos operativos en vivo permiten a los ingenieros probar escenarios sin arriesgar activos físicos, un enfoque especialmente potente en yacimientos no convencionales donde las condiciones de fondo de pozo varían por horas.

CAPEX de Modernización para Monitoreo Remoto y Mantenimiento Predictivo

Los operadores están redirigiendo capital hacia herramientas de vigilancia remota que reducen las visitas al sitio y disminuyen la exposición a la seguridad. Los análisis de tuberías basados en Azure de Enbridge mejoraron la detección de amenazas en un 30%[1]Enbridge, "AI ROW Threat Identification System," enbridge.com. Los algoritmos predictivos estudian las tendencias de vibración y térmicas para detectar fallas con semanas de anticipación, recortando los costos de inspección rutinaria hasta un 50% mientras aumentan la confiabilidad.

Regulaciones Obligatorias de Sistemas de Seguridad

El cumplimiento de IEC 61511 está impulsando el despliegue rápido de capas de parada automatizadas que superan los tiempos de reacción humanos. Las reglas de sala de control de PHMSA, emparejadas con la directiva de ciberseguridad NIS 2.0 de Europa, obligan a los operadores a documentar la reducción de riesgos e instalar solucionadores de lógica redundantes que aíslan fallas sin interrupción del proceso.

Construcción de GNL y Midstream en Asia-Pacífico y África

El crecimiento proyectado del 40% en la capacidad de importación de GNL de Asia-Pacífico está impulsando la demanda de automatización que puede manejar condiciones criogénicas extremas. La plataforma DeltaV de Emerson sustenta varios proyectos de 10 Mtpa, equilibrando oscilaciones de temperatura de −160 °C mientras optimiza el consumo de energía hasta un 5% a través de sintonización impulsada por IA.

Análisis del Impacto de Restricciones

| Restricción | (~) % Impacto en Pronóstico TCAC | Relevancia Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidad de precios de petróleo crudo impactando ciclos OPEX y CAPEX | -1.5% | Global, con impacto agudo en América del Norte | Corto plazo (≤ 2 años) |

| Escalada de riesgo cibernético y costos de cumplimiento de seguridad TO | -0.8% | Global, con requisitos estrictos en América del Norte, Europa | Mediano plazo (2-4 años) |

| Alto gasto inicial de automatización e incertidumbre de ROI | -1.2% | Global, afectando particularmente a operadores más pequeños | Largo plazo (≥ 4 años) |

| Interoperabilidad de sistemas heredados | -0.6% | Global, con concentración en regiones petroleras maduras | Mediano plazo (2-4 años) |

| Fuente: Mordor Intelligence | |||

Volatilidad de Precios de Petróleo Crudo Impactando Ciclos OPEX y CAPEX

Los retrasos de seis meses entre las oscilaciones del crudo y los cambios de gasto fuerzan a los productores más pequeños a retrasar las actualizaciones de automatización cuando los flujos de efectivo se ajustan. Los servicios de automatización basados en suscripción que alinean las tarifas con los volúmenes de producción están ganando favor porque reducen el riesgo inicial y preservan la liquidez durante las caídas.

Escalada de Riesgo Cibernético y Costos de Cumplimiento de Seguridad TO

Tras el incidente de Colonial Pipeline, el gasto en seguridad ahora consume hasta una quinta parte de los presupuestos de automatización. Las arquitecturas con separación física, redes de confianza cero y monitoreo de amenazas las 24 horas inflan los costos del ciclo de vida y prolongan los cronogramas de proyectos en regiones bajo estrictas reglas de infraestructura crítica.

Análisis de Segmentos

Por Componente: El Liderazgo del Software Impulsa la Innovación de Servicios

El software capturó el 66,7% de los ingresos de 2024, anclando el mercado de automatización de petróleo y gas a través de motores de análisis que impulsan el mantenimiento predictivo y las operaciones autónomas. En términos de valor, el componente representó USD 28,9 mil millones del tamaño del mercado de automatización de petróleo y gas en 2024. Los servicios, aunque más pequeños, se proyectan para una TCAC del 8,5% mientras los operadores externalizan la configuración de IA y el endurecimiento de ciberseguridad.

El crecimiento del software se refuerza con paquetes de IA de borde que elevan las tasas de penetración de perforación en 35-45%. Mientras tanto, los contratos de servicios que agrupan monitoreo las 24 horas y garantías basadas en resultados mueven a los proveedores de suministradores de productos a socios de rendimiento. El hardware sigue siendo esencial para redes de sensores y dispositivos de borde endurecidos; sin embargo, se espera que su participación decline gradualmente a medida que la lógica de control virtualizada migre a capas de software.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Proceso: Dominio Upstream Encuentra Aceleración Midstream

Las actividades upstream generaron el 59,1% de los ingresos de proceso de 2024 mientras las plataformas de perforación autónoma y optimización de producción calibraron miles de parámetros de fondo de pozo en pozos de esquisto. Esto se tradujo a aproximadamente USD 25,6 mil millones del tamaño del mercado de automatización de petróleo y gas. Las operaciones midstream, aunque mantienen una base menor, están creciendo a una TCAC del 8,3% debido a la construcción global de terminales de GNL y la digitalización de tuberías.

Los jugadores upstream como SLB demostraron 25 correcciones automáticas de geodirección en un solo lateral, señalando un cambio hacia plataformas completamente autónomas. Para las empresas midstream, los sistemas SCADA vinculados a la nube permiten detección de fugas en tiempo real y actuación remota de válvulas a través de miles de kilómetros, reduciendo el tiempo de respuesta a incidentes de horas a minutos. Los sitios downstream están piloteando columnas de destilación dirigidas por IA que reducen el uso de energía y recortan las emisiones.

Por Tecnología: La Estabilidad DCS Ancla la Innovación SCADA

Los Sistemas de Control Distribuido permanecieron como la columna vertebral de refinerías complejas y trenes de GNL, controlando el 30,1% de los ingresos basados en tecnología en 2024. SCADA, sin embargo, es el escalador más rápido con una TCAC del 7,0% mientras los operadores de tuberías adoptan monitoreo remoto habilitado por satélite para activos ampliamente dispersos.

El Experion PKS de Honeywell ejemplifica la convergencia al integrar soporte de decisiones de IA dentro de un marco DCS clásico. Los PLC continúan gobernando tareas determinísticas de alta velocidad como la actuación de preventores de reventones, mientras los Sistemas Instrumentados de Seguridad proporcionan capas protectivas independientes que cumplen mandatos SIL-3. Los sensores inteligentes ahora integran tarjetas de cómputo de borde, convirtiendo los dispositivos de campo en nodos de micro-decisión que pre-filtran datos antes del despacho a un historiador central.

Nota: Participaciones de segmentos de todos los segmentos individuales disponibles con la compra del informe

Por Aplicación: Optimización de Producción Lidera el Auge de Terminales de GNL

La producción y optimización de pozos retuvo el 38,2% de participación en 2024, representando USD 16,5 mil millones del tamaño del mercado de automatización de petróleo y gas. La gestión de levantamiento artificial impulsada por IA elevó la producción de ExxonMobil en 2,2% a través de 1.300 pozos. Las terminales de GNL y las instalaciones de almacenamiento, aunque más pequeñas hoy, están en camino para una TCAC del 7,9% mientras los gobiernos aseguran suministro flexible de gas y exigen automatización de grado criogénico.

Las aplicaciones de perforación se benefician de análisis de fondo de pozo en tiempo real que dirigen las brocas a través de zonas productivas, mientras los operadores de tuberías despliegan detección de fibra óptica para detección predictiva de fugas. Los activos de refinación están probando controladores de IA de bucle cerrado que ajustan 13 válvulas simultáneamente, un hito logrado durante la destilación autónoma continua en la refinería Eneos Kawasaki.

Análisis Geográfico

América del Norte lideró el mercado de automatización de petróleo y gas con el 37,1% de participación de ingresos en 2024, impulsada por desarrolladores de esquisto que fueron pioneros en perforación dirigida por IA y optimización de plataformas. Los ciclos persistentes de aprender-y-aplicar mantienen alta la productividad regional incluso cuando fluctúan los conteos de plataformas. La postura de ciberseguridad de la región también es madura, con operadores adoptando marcos TO de confianza cero exigidos por pautas federales.

Asia-Pacífico está preparada para una TCAC del 7,5% hasta 2030. China está modernizando refinerías para producir combustibles más limpios, mientras India acelera la digitalización upstream a través de bloques de aguas profundas. Los proyectos masivos de importación de GNL en el Sudeste Asiático dependen de controles criogénicos habilitados por IA para asegurar el suministro y equilibrar las redes eléctricas con renovables intermitentes. Los gobiernos apoyan gemelos digitales para reducir emisiones y mejorar la seguridad, impulsando la adopción de tecnología.

Europa mantiene gasto constante bajo estrictas regulaciones de seguridad y ambientales. Las nuevas unidades de regasificación de GNL en Alemania y Finlandia integran plataformas DCS que cumplen capas de seguridad SIL-3 y mandatos de ciberseguridad NIS 2.0. Las compañías petroleras nacionales de Oriente Medio, respaldadas por fondos soberanos, escalan el monitoreo de pozos impulsado por IA a través de yacimientos de carbonatos maduros, ejemplificado por el programa ENERGYai de USD 920 millones de ADNOC[2]ADNOC, "ENERGYai Digital Well Programme," adnoc.ae. África y América del Sur siguen siendo adoptantes emergentes, a menudo aprovechando socios de empresas conjuntas para transferencia de tecnología y financiamiento.

Panorama Competitivo

La concentración del mercado es moderada ya que cuatro grandes de automatización global-ABB, Honeywell, Siemens y Emerson-proporcionan portafolios de extremo a extremo que cubren sensores, sistemas de control y servicios de ciclo de vida[3]Honeywell, "Experion PKS with AI-Driven Decision Support," honeywell.com. Sus bases instaladas y redes de servicio mundiales crean altos costos de cambio para actualizaciones brownfield.

La disrupción viene de firmas nativas de IA como Corva, Agora y Sensia, que se especializan en análisis basados en borde, perforación autónoma y optimización de producción en tiempo real. Estos jugadores a menudo se asocian con incumbentes; Honeywell y Chevron co-desarrollaron herramientas de asesoría de IA para refinerías, mientras Enbridge se asoció con Microsoft para lanzar detección de amenazas impulsada por IA para tuberías.

Los gigantes de servicios de campo petrolero-SLB, Baker Hughes y Halliburton-están plegando suites de automatización propietarias en ofertas de perforación y completaciones. La tecnología de geodirección Neuro de SLB ejecutó autónomamente 25 cambios de trayectoria en Ecuador, señalando que los algoritmos ahora pueden asumir decisiones direccionales complejas. Las oportunidades de espacio en blanco persisten en robótica autónoma, ciberseguridad TO y contratación basada en resultados, permitiendo a especialistas de nicho tallar posiciones defendibles incluso mientras se acelera la consolidación.

Líderes de la Industria de Automatización de Petróleo y Gas

-

ABB Ltd

-

Honeywell International Inc

-

Rockwell Automation Inc

-

Mitsubishi Corporation

-

Schneider Electric SE

- *Nota aclaratoria: los principales jugadores no se ordenaron de un modo en especial

Desarrollos Recientes de la Industria

- Abril 2025: Chevron inició producción en la conexión submarina Ballymore, apuntando a 300.000 bpd usando automatización avanzada.

- Marzo 2025: TotalEnergies preparó robots controlados remotamente para pruebas de inspección offshore.

- Febrero 2025: ADNOC y AIQ completaron la prueba de concepto ENERGYai con un 70% de ganancia de precisión en interpretación sísmica.

- Mayo 2024: Eneos y Preferred Networks lograron la primera corrida de destilación autónoma continua en la refinería Kawasaki.

Alcance del Informe Global del Mercado de Automatización de Petróleo y Gas

Petróleo y Gas es una industria global dinámica que enfrenta desafíos en la gestión de costos, extracción de alto valor de los activos actuales y maximización del tiempo de actividad. El avance tecnológico ha llevado al establecimiento de empresas conectadas que están ayudando a la industria de petróleo y gas a acercarse a la excelencia operativa. Por lo tanto, la industria ha estado desplegando varias soluciones de automatización para optimizar las operaciones.

El Mercado de Automatización de Petróleo y Gas está segmentado por Proceso (Upstream, Midstream, Downstream), por Tecnología (Sensores y Transmisores, Sistemas de Control Distribuido (DCS), Controladores Lógicos Programables (PLC), Sistema de Control Supervisor y Adquisición de Datos (SCADA), Sistemas Instrumentados de Seguridad (SIS), Variador de Frecuencia Variable (VFD), Sistema de Ejecución de Manufactura, Gestión de Activos Industriales) y por Geografía (América del Norte, Europa, Asia Pacífico, América Latina, Oriente Medio y África). Los tamaños de mercado y pronósticos se proporcionan en términos de valor (USD millones) para todos los segmentos anteriores.

| Hardware |

| Software |

| Servicios |

| Upstream |

| Midstream |

| Downstream |

| Sensores y Transmisores |

| Sistemas de Control Distribuido (DCS) |

| Controladores Lógicos Programables (PLC) |

| Control Supervisor y Adquisición de Datos (SCADA) |

| Sistemas Instrumentados de Seguridad (SIS) |

| Otras Tecnologías |

| Perforación y Completación |

| Producción y Optimización de Pozos |

| Tuberías y Transporte |

| Refinación y Petroquímicos |

| Terminales y Almacenamiento de GNL |

| América del Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemania | |

| Reino Unido | ||

| Francia | ||

| Italia | ||

| España | ||

| Resto de Europa | ||

| Asia-Pacífico | China | |

| Japón | ||

| India | ||

| Corea del Sur | ||

| Australia | ||

| Resto de Asia-Pacífico | ||

| América del Sur | Brasil | |

| Argentina | ||

| Resto de América del Sur | ||

| Oriente Medio y África | Oriente Medio | Arabia Saudí |

| Emiratos Árabes Unidos | ||

| Turquía | ||

| Resto de Oriente Medio | ||

| África | Sudáfrica | |

| Egipto | ||

| Nigeria | ||

| Resto de África | ||

| Por Componente | Hardware | ||

| Software | |||

| Servicios | |||

| Por Proceso | Upstream | ||

| Midstream | |||

| Downstream | |||

| Por Tecnología | Sensores y Transmisores | ||

| Sistemas de Control Distribuido (DCS) | |||

| Controladores Lógicos Programables (PLC) | |||

| Control Supervisor y Adquisición de Datos (SCADA) | |||

| Sistemas Instrumentados de Seguridad (SIS) | |||

| Otras Tecnologías | |||

| Por Aplicación | Perforación y Completación | ||

| Producción y Optimización de Pozos | |||

| Tuberías y Transporte | |||

| Refinación y Petroquímicos | |||

| Terminales y Almacenamiento de GNL | |||

| Por Geografía | América del Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemania | ||

| Reino Unido | |||

| Francia | |||

| Italia | |||

| España | |||

| Resto de Europa | |||

| Asia-Pacífico | China | ||

| Japón | |||

| India | |||

| Corea del Sur | |||

| Australia | |||

| Resto de Asia-Pacífico | |||

| América del Sur | Brasil | ||

| Argentina | |||

| Resto de América del Sur | |||

| Oriente Medio y África | Oriente Medio | Arabia Saudí | |

| Emiratos Árabes Unidos | |||

| Turquía | |||

| Resto de Oriente Medio | |||

| África | Sudáfrica | ||

| Egipto | |||

| Nigeria | |||

| Resto de África | |||

Preguntas Clave Respondidas en el Informe

¿Cuál es el tamaño actual del mercado de automatización de petróleo y gas?

El tamaño del mercado de automatización de petróleo y gas alcanzó USD 43,35 mil millones en 2025 y se pronostica que llegue a USD 60,62 mil millones para 2030 con una TCAC del 6,9%.

¿Qué componente lidera el mercado de automatización de petróleo y gas?

El software lidera con el 66,7% de participación de mercado, impulsado por análisis de IA y plataformas de optimización en tiempo real.

¿Por qué los servicios están creciendo más rápido que el hardware?

Los servicios se están expandiendo a una TCAC del 8,5% porque los operadores necesitan integración especializada, ciberseguridad y soporte de optimización continua para despliegues complejos de IA.

¿Qué región está creciendo más rápido?

Se proyecta que Asia-Pacífico crezca a una TCAC del 7,5% debido a la expansión agresiva de infraestructura de GNL y las iniciativas de modernización de refinerías.

¿Cuáles son las principales restricciones al crecimiento del mercado?

La volatilidad de precios del crudo que retrasa los ciclos CAPEX y el aumento de costos de cumplimiento de ciberseguridad son los dos vientos en contra más fuertes, juntos reducen 2,3 puntos porcentuales del pronóstico TCAC.

¿Cómo se usan los robots autónomos en las operaciones de petróleo y gas?

Operadores como TotalEnergies están probando robots controlados remotamente para inspecciones offshore para reducir la exposición humana y aumentar la frecuencia de inspección, señalando un movimiento más amplio hacia la gestión completamente autónoma de activos.

Última actualización de la página el: